Nasıl oluyor da 3 yılda 300.000 kayıptan 7,1 milyon getiri elde ettim, tekrar tekrar "Chishui'ye dört geçiş" çarptı ve hisse senedi fiyatı neredeyse her seferinde ikiye katlandı

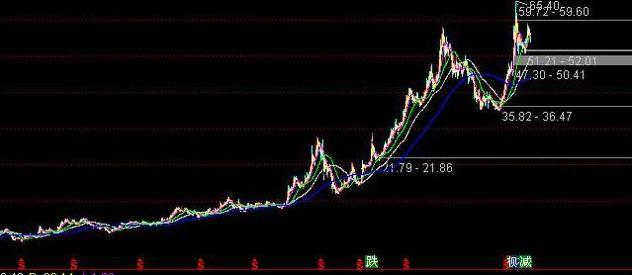

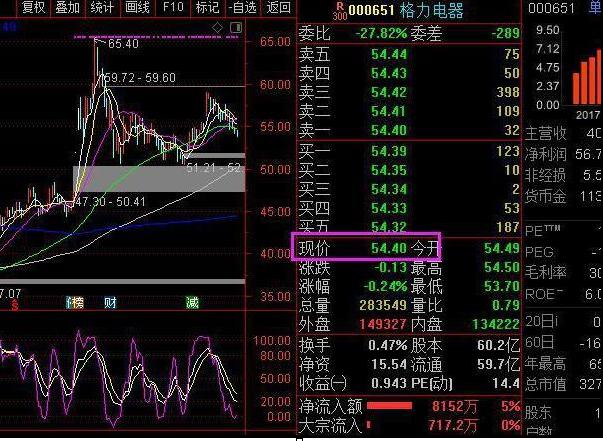

10 yıl önce 500.000 Gree Elektrikli Ev Aletleri satın aldım, şimdi ne kadar kâr edebilirim?

Hesaplama yoluyla bilinebilir Hesaplama kolaylığı açısından, 10 yıl önceki Gree Elektrikli Ev Aletleri açılış fiyatı 17 Temmuz 2009 tarihinde geçerli ise 18 Temmuz 2019 itibarıyla Gree Elektrikli Ev Aletleri kapanış fiyatı geçerli olacaktır;

1. Yıl: Gree Electric'in 17 Temmuz 2009'daki açılış fiyatında 500.000 yuan açılış fiyatı 22.65 yuan'dır. 500.000 yuan bu açılış fiyatına dayanıyorsa, satın alınabilecek hisseler şunlardır: 500.000 yuan / 22.65 yuan = 22075 hisse, başlangıçta 50 yuan Temmuz 2009'da on bin yuan, Gree Electric'in yaklaşık 22.075 hissesini satın alabilir. Temettüler zaten Haziran 2009'da uygulanmıştı ve Gree Electricin temettü gelirinden yararlanılmadı.

İkinci yıl: Gree Electric, 5 hisse vermek için her 10 hisse için 5 yuan dağıtımı uygular.Buradan, 2010 yılında elde tutulan Gree Electric Appliances'ın temettü tutarının: 22075 hisse * (10/5 yuan) = 1.1037.53 yuan olduğu hesaplanabilir; Gree Electric dönüşümü gerçekleştirdikten sonra Toplam hisse sayısı: 22075 hisse + 22075 hisse * (10/5 hisse) = 33742,5 hisse.

Üçüncü yıl: Gree Electric bir kez daha her 10 hisse için 3 yuan dağıtımı gerçekleştiriyor ve nakit temettü 33742.5 hisse * (10/3) = 10122.75 yuan. 2011'de Gree Electric, 10122.75 yuan nakit temettü alabilir.

Dördüncü yıl: Gree Electric, 5 yuan'lık 10 dağıtım gerçekleştirir ve nakit temettü 33742.5 hisse * (10/5) = 16871.25 yuan'dır. 2012'de Gree Electric, 1,6871,25 yuan nakit temettü alabilir.

5. Yıl: Gree Electric 10 yuan 10 dağıtım gerçekleştirir ve nakit temettü 33742.5 hisse * (10/10) = 33742.5 yuan'dır. 2013 yılında Gree Electric 33742,5 yuan nakit temettü alabilir.

6. Yıl: Gree Electric, 15 yuan'lık 10 dağıtım gerçekleştirir ve nakit temettü 33742.5 hisse * (10/15) = 50613.75 yuan'dır. 2014 yılında, Gree Electric 50613,75 yuan nakit temettü alabilir.

7. Yıl: Gree Electric, 10 hisse için 10 adet 30 yuan hisse uygular, temettüler: 33742.5 hisse * (10/30 yuan) = 101227.5 yuan; Gree Electric'in dönüşümü gerçekleştirmesinden sonraki toplam hisse sayısı: 33742,5 hisse + 33742,5 hisse * (10 / 10 hisse) = 67485 hisse.

8. yıl: Gree Electric, 15 yuan'lık 10 dağıtım gerçekleştirir ve nakit temettü 67485 hisse * (10/15) = 101227.5 yuan'dır. 2016'da Gree Electric, 101227,5 yuan nakit temettü alabilir.

9. yıl: Gree Electric 18 yuan 10 dağıtım gerçekleştiriyor ve nakit temettü 67485 hisse * (10/18) = 121473 yuan. 2017'de Gree Electric, 121473 yuan nakit temettü alabilir.

10. yıl: Gree Electric, 6 yuan'lık 10 dağıtım gerçekleştirir ve nakit temettü 67485 hisse * (10/6) = 40491 yuan'dır. 2018'de, Gree Electric 40491 yuan nakit temettü alabilir.

Dün 18 Temmuz 2019 itibarı ile Gree Electric'in kapanış fiyatı 54.40 yuan iken, 10 yıl önceki 22.075 hisseden iki yüksek transfer sonrasında şu ana kadar elde tutulan Gree Electric hisselerinin toplam sayısı 67.485; dolayısıyla hesaplanabilir. Gree Electric'in 10 yıl içindeki hisse fiyatı gelir getiriyor: 67485 hisse * 54.40 yuan = 3671184 yuan, şu ana kadar Gree Electric'in toplam piyasa değeri 3671184 yuan.

10 yıl boyunca Gree Electric'e sahip olmanın kümülatif temettü tutarı hesaplanırken: 11037.53 yuan + 10122.75 yuan + 16871.25 yuan + 33742.5 yuan + 50613.75 yuan + 101227.5 yuan + 101227.5 yuan + 121473 yuan + 40491 yuan = 486806.78 yuan.

Şimdiye kadar toplam piyasa değeri + temettü geliri = toplam tutar, 3671184 yuan + 486806.78 yuan = 4157990.78 yuan;

10 yıl önce, 500.000 Gree Electric satın almak için kullanıldı. 18 Temmuz 2019'da Gree Electric'in kapanış fiyatı itibariyle, Gree Electric'i 10 yıl boyunca tutmanın toplam karı: 4,579,907,78 yuan-500,000 yuan = 3,579,907,78 yuan; yani 10 yıl önce, 500,000 yuan tamamen depolandı Gree Electric'in satın alınmasından elde edilen kar şimdiye kadar yaklaşık 3,57,990 yuan olmuştur.

Fırsatlar (Gree Electric gibi) her zaman var olduğuna göre, neden onu her zaman kavrayamıyoruz? Yuesheng Investment Research, bunun esas olarak bir değerleme stratejisi sorunu olduğuna inanıyor.

Buffett'in hisse senedi değerleme yöntemi: basit ve pratik

Borsaya kayıtlı şirketlerin hisse senedi değerleme yöntemi, şirket temel analizi için gerekli bir süreçtir.Farklı değerleme yöntemleriyle hesaplanan şirketin teorik hisse fiyatı ile piyasadaki gerçek hisse senedi fiyatı arasındaki farkın karşılaştırılmasıyla nihai yatırım kararı verilir.

Değer yatırımcıları için, bir şirketin hissesini satın almadan önce, şirketin değerlemesinin düşük mü yoksa aşırı değerli mi olduğunu anlamak çok önemlidir, çünkü değer yatırımı felsefesinin kurucusu ve Buffettin öğretmeni Graham, hisse senetlerinin gerçek değerine inanmaktadır. Güvenlik marjı ve doğru yatırım tutumu, değer yatırım felsefesinin üç temel taşıdır ve bunlar arasındaki güvenlik marjı, şirket değerlemesi konusunu ifade eder.

Genel olarak, stok analizi için değerleme yöntemleri, mutlak değerleme yöntemleri ve göreli değerleme yöntemleri olarak ikiye ayrılır.

1. Mutlak değerleme yöntemi

Finans bölümünün öğrenmiş olduğu kurumsal finansın akademik içeriğine dayalı mutlak değerleme formülünü anlar ve hesaplarsanız, kurumsal finansmana maruz kalmamış hissedarlar için anlaşılması kesinlikle çok zor olacaktır. Ve pratik.

İskonto yöntemi olarak da bilinen mutlak değerleme yöntemi, yaygın olarak kullanılan değerleme yöntemi, esas olarak borsada işlem gören şirketlerin geçmişi, mevcut temel analizler ve şirketin gelecekteki işletme koşullarını yansıtan finansal verilerin tahmini yoluyla elde edilmesi için kullanılan serbest nakit akışı iskonto modelidir. Hisse senedinin gerçek değeri. Temel ilke, şirketin değerinin gelecekte nakit akışlarının sürekli girişinden kaynaklanması ve daha sonra bu yıllık nakit akışlarının bir iskonto oranına göre bugünkü değerine indirgenmesi ve daha sonra toplanmasıdır.

1. İndirim oranı

Öyleyse, indirimli nakit akışını nasıl anlıyorsunuz? Örneğin, şu anda elinizde 100.000 yuan var, ancak enflasyon ve zaman para birimi değeri nedeniyle, 100.000 yuan'lık satın alma gücünüz önümüzdeki 5 yıl içinde düşük olabilir. Şu anki 100,000 yuan'dan az ya da daha yüksek, bu yüzden gelecekteki para için bir indirim oranı vermeli ve bu 100,000 yuan'a bir indirim vermelisiniz. Bu 100.000 yuan'ın gelecekte daha fazla paraya değeceğini ve yaratılan değerin daha büyük olacağını düşünüyorsanız, daha düşük bir indirim yapmalısınız; gelecekte değersiz olduğunu düşünüyorsanız, o zaman daha yüksek bir indirim yapmalısınız. Ancak, bu indirim ölçmek için bir standart gerektirir. Bu standart iskonto oranıdır ve iskonto oranı genellikle 5 yıllık Hazine bonosu faiz oranına dayanır (Buffett genellikle 2018 gibi ABD 10 yıllık Hazine bonosu faiz oranını ifade eder) Yılın başında Çin'in 5 yıllık devlet tahvilinin faiz oranı% 4,27 artı iskonto oranı olan hisse senedi risk primi oldu. Hisse senetlerine yatırım yapma riski, devlet tahvillerine yatırım yapma riskinden daha fazla olduğu için, hisse senetlerine risk aşımı fiyatı verilmesi gerekir.Bu prim genellikle yaklaşık% 4, dolayısıyla iskonto oranı% 4,27 +% 4 =% 8,27'dir.

2. Nakit akışı

Ayrıca, 100,000 yuan'lık gelecekteki nakit akışı büyümeye bağlıdır ve nihayet nakit akışı eklenir. Son olarak, önümüzdeki 5 yıldaki 100,000 yuan'ın cari değerini elde etmek için önümüzdeki 5 yıldaki toplam 100,000 yuan nakit akışını% 8,27 iskonto oranı ile bölün. Hisse senetlerine dönersek, serbest nakit akışı genellikle basit bir şekilde şu şekilde hesaplanabilir: serbest nakit akışı = işletme faaliyetlerinden net nakit akışı - sermaye harcaması (veya yatırımdan net nakit akışı)

Ancak borsadaki yatırımcılar için, borsada işlem gören şirketlerin serbest nakit akışını doğru bir şekilde hesaplamak gereksiz ve zordur, çünkü serbest nakit akışı modeli nakit akışı, sermaye harcamaları, iskonto oranı ve büyüme gibi dört değişkeni içerir. Değişken seçimi zordur ve öznel olabilir, özellikle döngüsel şirket nakit akışı tahmini zordur ve uzun vadeli sermaye harcamalarını tahmin etmek daha da zordur.Herhangi bir küçük sapmanın çok farklı sonuçları olabilir.Bu nedenle, bu serbest nakit akışı modeli hidroelektrik ve otoyollar için daha uygundur. Ve diğer nispeten istikrarlı endüstriler.

2. Göreceli değerleme yöntemi

Göreceli değerleme yöntemi nispeten basit, anlaşılması kolay, zayıf öznel, son derece nesnel ve pratik uygulamalarda zamanındadır.Ancak, karşılaştırılabilir şirketlerin nasıl seçileceği konusunda da sorunlar vardır ve karşılaştırılabilir şirketler seçilse bile, zordur. Karşılaştırılabilir şirketlerin değerinin makul olup olmadığı sorusunu çözmenin doğru bir yolunu bulun.

Genel göreceli değerleme yöntemleri arasında fiyat-kazanç oranı (PB), fiyat-kitap oranı (PB), fiyat-kitap oranı (PS) ve fiyat-kazanç büyüme oranı (PEG) bulunur. Ardından, Yuesheng Yatırım Araştırması yatırımcılar için tek tek analiz eder.

1. PE

Fiyat-kazanç oranını hesaplama formülü: fiyat-kazanç oranı = hisse başına fiyat / hisse başına kazanç = borsa değeri / net kar

P / E oranı, hisse senedi fiyatları ve kazançlar arasındaki ilişkiyi tanımlamak için kullanılan basit bir göstergedir.P / E oranları genellikle dinamik P / E oranı, statik P / E oranı ve hareketli P / E oranı olarak ikiye ayrılır. Bunlar arasında, statik fiyat-kazanç oranı ciddi bir gecikmeye sahiptir.Yuvarlanan fiyat-kazanç oranı, mevcut şirketin işletme bilgilerini zamanında ve doğru bir şekilde yansıtabilir, ancak ileriye dönük değildir.Dinamik fiyat-kazanç oranı, şirketin gelecekteki işletme bilgilerini yansıtabilir ancak belirsizlikten yoksundur. Editör genel olarak değişen fiyat-kazanç oranını kullanır, çünkü bu mevcut çalışma koşullarına daha yakındır, formülü: hareketli fiyat-kazanç oranı (TTM) = son dört çeyrekte hisse başına mevcut hisse fiyatı / toplam kazanç.

Bununla birlikte, F / K oranının eksiklikleri vardır.Örneğin, güçlü performans artışı, güçlü sürdürülebilirlik ve yüksek kesinliğe sahip endüstriler için, 10 katlık bir P / E oranı gerçekten hafife alınabilir, ancak son derece dalgalı ve zarar eden performansa sahip endüstriler için, 100 kat veya daha yüksek bir fiyat-kazanç oranı iyi bir satın alma dönemidir, bu nedenle fiyat-kazanç oranı genellikle döngüsel endüstriler, performans kayıpları ve performansı sürdürülebilir olmayan endüstriler ve şirketler için uygun değildir.

Ek olarak, fiyat-kazanç oranının yüksek mi yoksa düşük mü olduğuna karar verirken, Peter Lynchin "altı tür şirket" teorisine dikkat etmeniz gerekir; yavaş büyüyen şirketlerin hisse senetlerinin PE'si en düşükken, hızlı büyüyen şirketlerinki en yüksek ve döngüsel şirketlerinki PE arada bir yerdedir. Pazarlık arayışında uzmanlaşan bazı yatırımcılar, hangi hisse senedi olursa olsun, PE'si düşük olduğu sürece satın alınması gerektiğine inanmaktadır, ancak bu yatırım stratejisi doğru değildir ve dikkate alınması gereken daha birçok husus vardır.

Aşağıda, bir şirketin PE'sinin yüksek mi yoksa düşük mü olduğuna karar vermek için birkaç ipucu verilmiştir:

a) Şirketin kendisi dikey bir karşılaştırma yapar, yani şirketin tarihsel ortalama değerlemesi ile, özellikle şirketin tarihsel asgari değerlemesi ile;

b) Şirketi, aynı sektördeki aynı sektördeki ve diğer pazarlardaki benzer şirketlerle karşılaştırmak;

c) Şirketin yabancı ülkeler, Avrupa ve Amerika Birleşik Devletleri gibi olgun piyasalarla, özellikle de A hisselerinin daha hassas olduğu Hong Kong borsasıyla karşılaştırılması.

2. PB

P / B hesaplama formülü: P / B oranı = hisse başına fiyat / hisse başına net varlıklar = hisse senetlerinin piyasa değeri / net varlıklar

Defter-fiyat oranı, hisse senedinin piyasa değerini cari defter değeriyle (yani, sahibinin öz sermayesi veya net varlıkları) karşılaştırır. Fiyat-defter oranının mantığı, şirketin net varlıkları ne kadar yüksekse, değer yaratma kabiliyeti o kadar güçlü ve hisse senedi fiyatıdır. Daha yüksek. Genel anlamda P / B oranı düşükse yatırım değeri yüksek olur; P / B oranı yüksekse yatırım değeri düşük olur ama aynı zamanda şirketin piyasa ortamı, işletme koşulları ve karlılığı da dikkate alınmalıdır.

Kısa vadeli hisse senedi alım satım kar formülü:

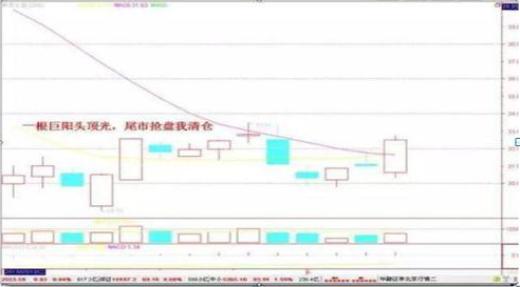

Formula 1: Dev bir güneş ışığı yakıyor, piyasa piyasayı ele geçirdikten sonra konumu temizleyeceğim. Herkes alttaki büyük Yang hattının başladığını ve sürekli peşinde olduğunu keşfettiği için, izinlerdeki artış ikiye katlanacak şekilde on ila yirmi puana kadar çıkacak. Piyasanın kapanmasına kadar hala bir acele varsa ve K hattı kel kafalı ekstra büyük bir Yang Xian'ı kapatacaksa, kapanış anında tüm pozisyonları temizleyeceğim. Ertesi gün genellikle keskin bir şekilde daha düşük açıldığından veya daha yüksek açılıp daha sonra hızla düştüğü için, dünün kazançlarını koruyamayacaktır.

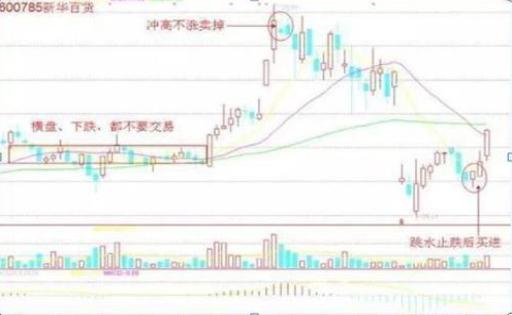

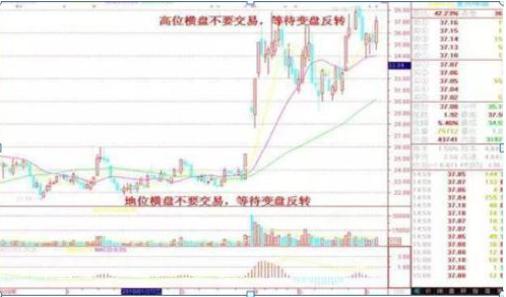

Mantra 2: Acele etmeyin, satmayın, dalmayın, satın almayın ve yan yana ticaret yapmayın. Bu taktik gerçeği tek kelimeyle anlatıyor, bu en basit ve en temel gerçek aslında en temel ve en etkili olandır. Bu numarayı anlamazsanız, on binlerce kez ticaret yapmanız gerekir, ancak borsadaki kör adam kaçınılmaz olarak ölecektir. Tavaya dokunmadan önce sessizce okumalı ve aklınızda bulundurmalısınız. Ancak bir alışkanlık oluşturarak zamanla çelik haline getirilebilir. İlk iki cümlenin anlaşılması kolaydır ve son cümle olan "Yanlamasına ticaret yapmayın" cümlesine, garanti işlemlerine özel dikkat gösterilmelidir.Yan yana alım satım yaparken, ters emir değiştiğinde, kaçınılmaz olarak kaybı durduracak veya artışı kovalayacaksınız, her ikisi de tavsiye edilmez. nın-nin. Yatay ticarette fiyat farkı büyük değildir.Sabrınız yoksa, birden çok kez alım satım yapmak kaçınılmaz olarak işlem ücretlerinde kayba neden olacaktır.

Mantra 3: Yüksek ve düşük konsolidasyon, bir dakika bekleyin. Bu formülün içeriği, Jue 1'deki "Yanlamasına ticaret yok" içeriğini içerir, ancak asıl anlamı, bir hisse senedi veya varant bir süre boyunca yükselmeye veya düşmeye devam ettiğinde, yatay bir duruma gireceğidir. Yüksek bir pozisyonda tam pozisyon satın almak zorunda değilsiniz ve düşük pozisyonda tam pozisyon satın almak zorunda değilsiniz çünkü konsolidasyondan sonra değişecek, bu nedenle konsolidasyon döneminde sübjektif olarak pozisyon açmaya veya silmeye karar vermemelisiniz. Yüksek pozisyon aşağıya doğru değişirse, pozisyon zamanla silinecek ve kayıp olmayacak; düşük pozisyon yukarı doğru değişirse, pozisyon zaman içinde kovalanacak ve pozisyon kaybedilmeyecektir.

Mantra 4. Daha fazla satın almak yerine hisse senedi satın almadan önce hazırlık yapın. Bu cümle, fonların tahsisi ve kullanımı ile ilgili bir soruna atıfta bulunur, tüm fonları aynı anda satın alamazsınız. Eğer satın alabiliyorsanız, gerçek usta, düşük bir noktada satın aldığınız zamandır.Satış o kadar önemli değil, sadece daha fazla kazanma meselesi. Hisse senetlerini almaya başlamadan önce, insanların sık sık söylediği teknik stop kayıpları, yani tamamen zararlı bir saçmalık olan etinizi kesmek yerine, hisse senedi fiyatlarının düşmesine ve kapandıktan sonra düşük seviyede pozisyon eklemeye hazırlıklı olmalısınız. Borsadan bu yana, sadece "piramit satın alma yöntemi", işletim tekniklerindeki tek ebedi gerçektir. Piramit yatırım yöntemi, hisse senetlerini toplu olarak alıp satma yöntemidir. Yani hisse senedi aldığınızda daha az satın alırsınız; hisse senedi sattığınızda daha çok satarsınız.

Yatırımcılar kısa vadeli kar elde etmek istiyorsa, kısa vadeli ticaretin aşağıdaki dokuz ana kuralı aşina olmalıdır:

1. Kısa vadeli temel bilgiler: hızlı, doğru ve acımasız. Bu üç kelimeyi bırakırsanız kısa dönem için uygun değilsiniz ya da asla kısa dönem yapamazsınız.

2. Kısa vadeli işlemin çok hassas olması gerekir.İdeal açılış fiyatını kaçırdığınızda, vazgeçmeli ve yanlış yapmaktansa kaçırmayı tercih ettiğiniz ticaret disiplinini korumalısınız.

3. Ticaret kuralları: girmeden önce geri çekilmeyi düşünün, bir emri her açtığınızda risk taşıdığını bilmelisiniz, bu nedenle bir pozisyon açmadan önce, yanılıyorsanız kaybı nerede durduracağınızı bilmelisiniz. Prensip olarak, zararı durdur miktarı (% 8) 'den fazla olduğunda, başlamadan önce en iyi noktadan vazgeçmelisiniz (veya sabırla beklemelisiniz) Aşırı piyasa koşullarında, siparişleri takip edebilirsiniz, ancak pozisyonu kesinlikle kontrol etmelisiniz.

4. Pozisyon yönetimi: Bir pozisyon açtıktan sonra fonların aşırı fonlar nedeniyle işgal edilmemesini ve daha karlı çeşitlerin kaçırılmamasını sağlamak için her gün kısa vadeli pozisyonlar açmak için iki veya üç iyi fırsat olabilir.Her pozisyon açılışı için fonlar mevcut fonların üçünde kontrol edilir. 40'a kadar%.

5. Zararı durdur: Açık pozisyonları veya bekleyen emirleri mümkün olduğu kadar şartlı kullanın İşlem tamamlandığında, zararı durdur hemen ayarlanacaktır. Uygulamanıza çok fazla güvenmeyin Unutmayın: Kar almak tereddüt edebilir, ancak zararı durdurun kesin olmalıdır.

6. Kâr alın: Kâr varsa, önemli destek veya baskı seviyelerinde (sermaye koruma operasyonu) bazı pozisyonları kapatın. Bu işlemin başarılı olmasını sağlayın.

7. Pozisyon tutma: Kâr oranının genişlemesi ile adım adım tasfiye, eldeki pozisyon oranını küçültür ve küçültür.Kapanmadan önce kalan pozisyonun karı% 15'in üzerine çıkmaz (veya maliyet dışı değildir) Prensipte bir gecede pozisyon kalmaz. . % 15'i aşarsa ve trend sağlamsa, açık pozisyon bırakabilirsiniz (% 30). Trendlerin cazibesinin tadını çıkarın ve karı en üst düzeye çıkarmak için çabalayın.

8. İşlem sıklığını kontrol edin: Kısa vadeli işlem günde arka arkaya iki kez durursa, prensip olarak kısa vadeli işlem durdurulmalıdır. Çok güvenli çeşitler ve noktalar olmadıkça (dört ana koşulu karşılayan), üçüncü operasyon düşünülebilir.

9. Yatırım yapmanın birçok yolu vardır ve ticaret kuralları farklıdır. Başkalarının yöntemleri size uygun olmayabilir, çünkü her bir kişinin kişiliği farklı yatırım alışkanlıklarına yol açar ve sonuçlar farklıdır. Bazı insanlar kısa vadeli olmayı sever, bazıları ise salıncakları sever, bu yüzden uygundurlar. Sen en iyisin.

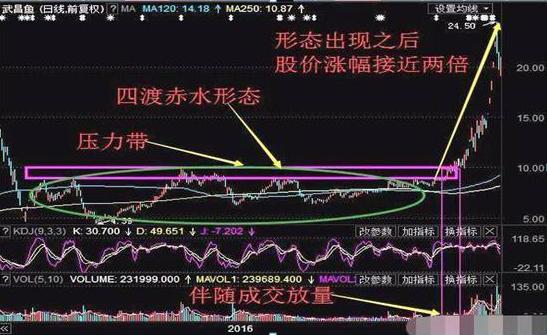

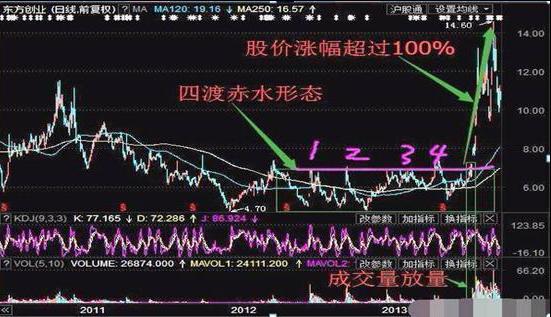

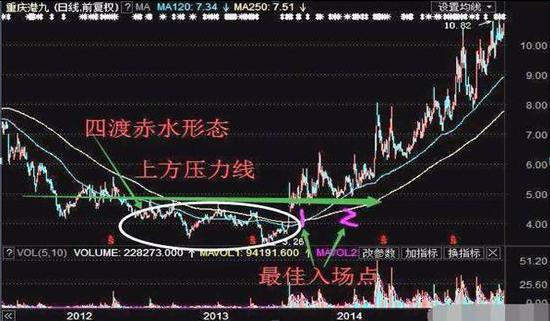

Sidu Chishui, bir kez ustalaştı, büyük boğa stoklarını kolayca yakalayın ve büyük siyah ata binin

"Sidu Chishui" nin teknik özellikleri:

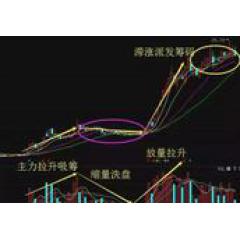

1. Bu formasyon, genellikle hisse senedi fiyatlarının uzun bir düşüş döneminden sonra dibe vurmaya başladığı bir dönemdir.

2. Belli bir dip bitirme periyodundan sonra, erken ribaund en yüksek seviyesine ulaşır ve tekrar tekrar üç veya dört yüksek oluşturur.

3. Bu yüksekleri bir çizgiye bağlayın Hisse senedi fiyatı bu baskı çizgisini kırdığında, buna işlem hacminde bir artış eşlik edecektir.

4. Hisse senedi fiyatı bu baskı hattını aştıktan sonra, bu baskı hattının destekleyici kuvvetinin gücünü test etmek için geri adım atabilir.

Formun pazar analizi:

1. Borsada, hisse senedi fiyatlarının uzun vadeli düşüşünün oluşturduğu piyasa atmosferi, hissedarlar arasında yüksek karamsarlığa yol açacağı gibi, hisse senedi fiyatlarının değerlendirilmesinde de büyük farklılıklar bulunmaktadır.

2. Hisse senedi fiyatı belli bir seviyeye düştüğünde, satış gücü yakınlaşmaya başladı ve uzunlar dipten alım yapmak için piyasaya girerek hisse senedi fiyatının toparlanmasına neden oldu, ancak hisse senedi fiyatı belirli bir yüksekliğe yükseldiğinde yatırımcılara iyi bir kalkış toplantısı sağladı ve bu da hisse fiyatının geri gelmeye devam etmesine neden oldu.

3. Bu dalgalanma sırasında hisse senedi fiyatı güçlü bir alt destek ve üst baskı hattı oluşturarak destek hattına dokunulmasına, alıcının gücünün serbest kalmasına, baskı hattına dokunulmasına ve satıcının gücünün serbest kalmasına neden olur.

4. Hisse senedi fiyatı üst baskı hattını kırdıktan sonra, bazı durumlarda, baskı hattının henüz geçtiği destek hattının güçlü olup olmadığını, yani boğaların kesinlikle ayıları yenip dövmediğini test edecektir.

Gerçek savaş noktaları:

1. Sidu Chishui formunda, genel olarak tam olarak 4 yüksek olmayabilir Genel olarak, 4 yüksek olma olasılığı nispeten daha yüksektir.

2. Stok dibe vurma sürecinde, dalgalanma aralığı kümülatif düşüşten açıkça daha büyüktür.

3. Hisse senedi fiyatı üst baskı çizgisini kırdığında işlem hacmi artar.

Ana stok toplama formülünün kaynak koduna bakın (formül kodunu kopyalama işleminde hatalar olabilir, içe aktarma başarılı olmazsa benden kaynak kodunu almamı isteyebilirsiniz)

RSI1: = SMA (MAKS (C-LC, 0), 6,1) / SMA (ABS (C-LC), 6,1) * 100;

RSI2: = SMA (MAKS (C-LC, 0), 6,1) / SMA (ABS (C-LC), 6,1) * 100;

RSI3: = SMA (MAKS (C-LC, 0), 14,1) / SMA (ABS (C-LC), 14,1) * 100;

A1: = ÇAPRAZ (MTM, MAMTM) VE ÇAPRAZ (DIF, DEA);

A2: = ÇAPRAZ (RSI1, RSI3);

A3: = ÇAPRAZ ("KDJ.K" (19,3,3), "KDJ.D" (19,3,3)) VE "KDJ.D" (19,3,3) < 30;

A1 VE A2 VE A3;

Fon kabulü: EMA (IF (LOW < = VARE, (VARD + VARF * 2) / 2,0), 3) / 618 * VAR10;

IF (fon girişi > 0, büyük harf girişi, 0), STICK, LINETHICK2, COLOR0000FF;

Mevcut hacim: sermaye girişi;

A1: IF (fon girişi > 0, mevcut ses seviyesi * 1.2, 0), STICK, LINETHICK5, COLOR0000FF;

A2: IF (fon girişi > 0, mevcut ses seviyesi * 0.8, 0), STICK, LINETHICK5, COLOR0066FF;

A3: IF (fon girişi > 0, mevcut ses seviyesi * 0.6, 0), STICK, LINETHICK5, COLOR0099FF;

A4: IF (fon girişi > 0, mevcut hacim * 0.4,0), STICK, LINETHICK5, COLOR00CCFF;

A5: IF (fon girişi > 0, şimdi miktar * 0,2,0), STICK, LINETHICK5, COLOR00FFFF;

Mevcut işletme becerileri ve A-hisse aşamasının tam formül kodu hakkında daha fazla bilgi edinmek istiyorsanız veya herhangi bir şüpheniz varsa, en önemli yatırım bilgilerini ve orijinal stok teknik analiz yöntemlerini ilk seferde almak için kamu hesabı Yuesheng Investment Research (yslcwh) 'i takip edebilirsiniz. Sabit bir kuru ürün akışı!

Borsa işlemlerinde başarı, birçok kez biriken küçük kayıplara ek olarak büyük ve küçük karlara eşittir. Büyük kayıplardan kaçınmak çok basittir Hayatta kalmak ilk prensiptir Bu prensibi engelleme tehlikesi olduğunda diğer tüm prensipleri bir kenara bırakın.

Çünkü geçmişte ne kadar% 100 üstün başarı elde etmiş olursanız olun,% 100'ünü kaybettiğiniz sürece hiçbir şeye sahip olmayacaksınız. Ticaretin yolu, yenilmezi savunmak, kazanan düşmana saldırmak. 1 milyon ve% 50'lik bir zarar 500.000 olur ve 500.000 ila 1 milyon arasındaki değer% 100 kar gerektirir.

Her başarı sadece küçük bir adım atmanıza neden olur. Ancak her başarısızlık sizi büyük bir geri adım attıracak. Empire State Binası'nın birinci katından en üst kata yürümek bir saat sürer. Ancak binanın tepesinden atlayarak 30 saniye kadar uzun süre binanın altına dönebilirsiniz. Ticarette, para kaybetmenize neden olacak aklınıza gelmeyecek şeyler her zaman olacaktır. Kaybı durdurmanın en kolay yolu kendinize bir soru sormaktır: Henüz bir pozisyon oluşturulmadığını varsayarsak, hala bu fiyattan satın almaya istekli misiniz? Cevap hayır ise, tereddüt etmeden hemen sat.

Karşıt işlemler başarısızlığın başlangıcıdır. Pazarla savaşmamalı veya onu yenmeye çalışmamalı. Pazardan daha akıllı olmaya gerek yok. Trend geldiğinde takip edilmelidir. Trend olmadığı zaman, onu izleyin ve sessiz kalın. Trendin netleşmesini beklemek için çok geç değil. Bu, az miktarda fırsatı kaybedecek, ancak fonların güvenliğini kazanacak. Hedefiniz piyasa ile tutarlı olmalı ve piyasa trendini takip etmelidir. Piyasa ile aynı çizgide kalırsanız, karlar devreye girecektir. Eğilimi yanlış okursanız, eski ve güvenilir şemsiye durdurma kaybını kullanmanız gerekir. Bu eğilim ve kâr arasındaki ilişkidir.

Başarılı ticaret için en temel iki kural şunlardır: zararı durdur ve uzun süre beklet. Bir yandan kayıpları azaltın ve pasif olarak kontrol edin. Öte yandan, kar trendi bitmediyse piyasadan çıkmak kolay olmuyor ve kârın tamamen artırılması gerekiyor. Uzun piyasada çoğu hisse senedi geçici olarak yakalanmaktan korkmaz. Çünkü bir sonraki yükseliş dalgası, insanların onlardan hızla kurtulmasına ve hatta kâr elde etmesine izin verecek. Şu anda, doğru olanı satın alırsanız, rüzgar ve dalgalardan bağımsız olarak nasıl hareketsiz oturacağınızı bilmeniz gerekir, avluda dolaşmaktan daha iyidir. Ticaretin anahtarı, avantajları sürekli olarak kavramaktır.

Tazminatın hızlı teyidi, kısa piyasa işlemlerinde önemli bir ilkedir. Bir pozisyon kayıp yaşadığında, fazla kilodan kaçının ve tekrar savaşın. Kısa piyasada, hiçbir kayıp veya daha az kayıp bir kazançtır. Daha fazla hata yapın, daha az hata yapın ve iyi yapmayın. Açıkça kısa bir pazarda, küçük kayıplardan korktuğunuz için dışarı çıkmayı reddederseniz, er ya da geç büyük kayıplar yaşarsınız. Orta ve uzun vadeli düşüş trendinde mücadele eden bir hisse senedi, herhangi bir zamanda satma hakkıdır. En düşük fiyata satılsa bile. Pasif bir şekilde altını tutmak ve beklemek tehlikelidir çünkü hiç bir yere sahip olmayabilir.

Burs, fonları toplu olarak kabul edecek. İlk giriş pozisyonunda bir kayıp meydana geldiğinde, ilk prensip fazla kilolu olmamaktır. İlk kayıp, genellikle en küçük kayıptır ve doğru yaklaşım, doğrudan ortaya çıkmaktır. Piyasa ilk giriş pozisyonu için elverişsiz olmaya devam ederse, bu kötü bir işlemdir, maliyeti ne kadar yüksek olursa olsun hemen ödeyin. Bir seferde dibinde veya kafasında yapmayı umanlar her zaman sıcak patatesi alacaklardır. Bir ayı piyasası düşüşü yolunda para kazanılamaz. Kurumlar genellikle perakende yatırımcılardan daha çirkindir. Stratejik pozisyonlar için küçük fonlar gerekli değildir ve önümüzdeki yıl bilinmeyen pazar için önceden hazırlanmaya gerek yoktur. Ana güçle sonuna kadar haraç vermeye gerek yok. Belirgin bir düşüş trendinde, 20-30 puanlık küçük bir toparlanma heyecan ve katılıma değmez.

Bir şeyler yapmak için bir şeyler yapın. Daha fazla eylem, mutlaka iyi sonuçlar anlamına gelmez. Bazen hiçbir şey yapmamak en iyi seçimdir. Fırsatları kaçırma konusunda endişelenmeyin, iyi avcılar iyi beklemelidir. Hiç şansın olmadığında taş gibi sessiz ol. Ticaretin yolu, fırsatları sabırla beklemek, en uygun risk / ödül oranını sabırla beklemek ve sabırla fırsatları yakalamaktır. Bir ayı piyasasında, her zaman başkalarının parasını tutan bazı kurumlar vardır, sadece birkaç on bin umut olsa bile, kuşatmayı kırmak için çaresizce mücadele fırsatları ararlar.

Kendi paramızı tutuyoruz, bu yüzden ona değer vermeliyiz. Dibi körü körüne tahmin etmek şöyle dursun, dibi körü körüne test etmeyin. Biliyorsunuz, alt ve üst kısım büyük para kaybetme ihtimali en yüksek olan bölgelerdir. Kafanız karıştığında, herhangi bir ticaret kararı vermeyin. Uygun piyasa yoksa gönülsüz ticaret yapmaya gerek yoktur. Kazanma şansınız daha yüksek değilse kendinizi oyuna zorlamayın. Borsa bir savaş alanı gibidir ve para sizin askerinizdir. Ancak genel yön doğru olduğunda savaşa sakince girebilirsiniz.

(Yukarıdaki içerik sadece referans içindir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne ve kendi riskinize dikkat edin.)

Sorumluluk Reddi: Bu içerik kamu hesabı Yuesheng Investment Research (yslcwh) tarafından sağlanır ve Investment Express'in yatırım görünümlerini onayladığı anlamına gelmez.

-

- "TFBOYS" "Paylaş" 200215 Fan, Qianxi için çeşitli duvar kağıtları yaptı, büyük bir sorun: Qianxi nasıl fethedilir?

-

- Üst düzey bir hisse senedi yatırımcısı açık bir şekilde şunları söyledi: Erken ticarette 10 dakikalık "açık artırma", temel dinamikleri öğrenebilir ve günlük limiti anlayabilirsiniz

-

- Pekin Üniversitesi'nden bir kadın doktor borsayı kırdı: "Çağrı müzayedesi"% 7 daha yüksek açıldı, yani ana güç nihai birikimi herhangi bir pozisyon bırakmadan tamamladı, hepsi satın alındı ve kısa

-

- "TFBOYS" "Paylaş" 200215 Nazik kardeş Wang Yuan'ın güzel resimlerinden oluşan bir koleksiyon, güzelliğin kendisi kardeş Yuan

-

- Küçük sermayenin artması için en bilimsel yöntem olan ezberci "MACD" ye dayanarak, 3 yıl içinde 50.000 olan ana parayı hızla 9.1 milyona çıkardım

-

- "TFBOYS" ve "News" 200215 Wang Yuan'ın "Democratic Master" drama dizisi GIF'leri yayında, gözlerimdeki yaşlar üzücü

-

- "TFBOYS" "Paylaşım" 200215 Sayısız Wang Yuan'ın hayranlarına nezaketi, vücudunda büyüyen nitelik budur.

-

- Çin borsası: Satıcının şu anda toplama mı yoksa nakliye mi yaptığını ayırt etmek için bir makale, bu şimdiye kadar gördüğüm en kapsamlı makale