Bir kıza "eski ördek kafası" almak zordur. Gerçek ve sahte eski ördek kafasını nasıl ayırt edersiniz, onu tekrar ördek kuyruğundan almayın!

Dediği gibi: Bir kızın eski bir ördek kafası satın alması zordur. Eski ördek kafası, yatırımcıların çoğu tarafından derinden seviliyor, sadece canlı ve hatırlanması kolay değil, daha da önemlisi, "eski ördek kafası" yatırımcılara iyi karlar getiriyor. Hisse senedi fiyatı belli bir süre yükseldikten sonra düzeltme yapılacaktır.Ayarlama tamamlandıktan sonra daha şiddetli bir yükseliş gerçekleşecektir.Bu süreçte çizilen grafiğe "eski ördek başı" denilmektedir. Sonraki hızlı yükseliş dönemini kavradığımız sürece çok para kazanabiliriz. Gelir.

Eski Ördek Baş Formu: Oluşum İlkesi

Eski ördek başı kalıbı, ana kuvvetin bir pozisyon oluşturmak için yukarı çekilmesi ve perakende yatırımcıların piyasayı terk etmediğini gördükten sonra onu bastırmaya başlamasıyla hisse senedi fiyatının 5. ve 10. sıraları kırmasına ve kısa vadeli fişleri sallamasına neden olduktan sonra oluşmuştur. Eski ördek başı kalıbı, destek seviyesini kırmadan talaşları sallar. 20. veya 30. sıra veya destekte, son küçültme miktarı, ayarlama sırasında son ve küçük bir miktardır ve ardından yavaşça yemek yer, gözü yüksek noktanın altına çevirir ve ardından düz ağızdan dışarı çıkarak form oluşturur. Eski ördek kafası, pazarın ikinci dalgasını yapmak için ana güç. Oluşum süreci:

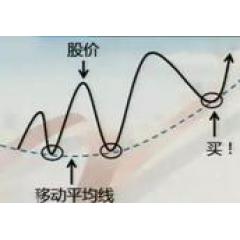

(1) 5, 10 ve 60 parametreli ortalama fiyat çizgisi benimsenmiştir. 5 günlük ve 10 günlük hareketli ortalamalar 60 günlük hareketli ortalamayı geçtiğinde bir ördek boynu oluşur.

(2) Hisse senedi fiyatının geri düştüğü yüksek nokta bir ördeğin başını oluşturdu.

(3) Hisse senedi fiyatı kısa bir süre düştüğünde, 5. ve 10. hareketli ortalamalar bir ördek gagası oluşturmak için bir kez daha yükseldi.

(4) Ördek burun deliği, 5 günlük hareketli ortalamadan sonraki iki çizgi ile 10 günlük hareketli ortalamanın tekrar kesişmesi sonucu oluşan deliği ifade eder.

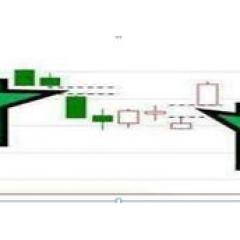

"Eski Ördek Kafası" nın işlem esasları yukarıdaki şekilde gösterilmektedir:

1. Ördeğin boynunu bulun, resimdeki A'ya bakın. 5 günlük, 10 günlük ve 20 günlük ortalamalardan oluşan ördek boynu, 60 günlük ve 120 günlük ortalamaların altından yukarı doğru uzanıyordu.

2. Ördeğin başının tepesi, 5 günlük ortalama ile 10 günlük ortalama arasında ölü bir çarpının olduğu B'de, bu da geri çekilmenin başladığı anlamına gelir. Eski ördek başı modelinin anahtarı, geri döndüğü zamandır: düşüş ne kadar sığ olursa, o kadar iyi ve miktar ne kadar küçükse o kadar iyidir.

3. Ördeğin burun deliği C noktasında olup, ortalama 5 günlük ortalama çizgi öldükten sonra altın çatala dönüşerek oluşan küçük bir "delik" dir. Ördeğin burun delikleri olabildiğince küçük olmalıdır. Ördeğin çok büyük olan burun delikleri piyasanın görünümünün yüksekliğini etkileyecektir.

4. Ördek gagası D'dedir. Ördek gagası, 60 günlük ortalama çizgi ve 120 günlük ortalama çizgiden oluşur, iki çizgi arasındaki mesafenin büyük olması gerekir. İki çizgi arasındaki mesafe büyüktür, bu da ördek gagasının büyük ve çığlığın yüksek olduğu anlamına gelir.

5. Şarlatan, E noktasındaydı. Bu sırada, K çizgisi ördeğin başının üzerinden geçti. Şu anda, eski ördek başı formunun tamamı tamamlanmıştır.

Eski ördek kafasının şekli aslında cips toplanmasını güçlendirmek için ana güçtür, hisse senedi fiyatının yükselmesine neden olur, bir "ördek boynu" oluşturur, ardından plakayı yıkar, bir "ördek kafası" oluşturur ve arka dişli miktarı küçülerek bir "miktar susam noktası" oluşturur (Şekil 227-1'de F) Point) ve sonra yine fon çekmek için hisse senedi fiyatı toparlandı. Hisse senedi fiyatı "ördeğin başını" aştığında, ana gücün hisse senedi fiyatını yukarı çekmeye başladığı zamandır. Şu anda ana güç, hisse senedi fiyatının maliyet bölgesini hızlı bir şekilde terk etmesini gerektirir (tüm eski ördek başı ana maliyet bölgesidir), bu nedenle bu, hisse senedi fiyatının en hızlı yükseldiği zamandır.

Eski ördek kafası taktiklerinin operasyonel temelleri:

1. Yükselen kanal (60 günlük satır yukarı doğru ilerler);

2. Kısa vadeli bir ayarlama ve baskılamadan sonra, ilgili hacim keskin bir şekilde daralabilir, bu da hisse fiyatının aşağı yönlü alanının sınırlı olduğunu gösterir (kimse satış yapmaz, işlem hacmi olmayacaktır);

3. 60 günlük çizginin altına düşerse, 60 günlük çizginin yukarı çekilmesi (Furong sudaki) mükemmel bir satın alma noktası olacaktır;

4. ve 5. sıra 10'uncu, 20'nci ve 30'uncu Jincha hattında yükselmeye devam etti.Ağır hacim bir önceki yüksek seviyeyi kırdıktan sonra bir satın alma noktası oldu.Alışım sonrası hisse senedi fiyatının hızla yükselmesi karakteristikti.

Pazar önemi:

(4) Ana güç cips satmaya başladığında ve hisse senedi fiyatı yavaşça düştüğünde, 5 günlük ve 10 günlük hareketli ortalamalar 60 günlük hareketli ortalamanın altına düşerek bir ördek boynu oluşturdu.

(5) Ana güç hisse senedi fiyatını yukarı çekip toparlanmaya başladığında, hisse senedi fiyatının düşük noktası bir ördek başı oluşturur.

(6) Ana kuvvet tekrar fiş sattığında, hisse senedi fiyatı tekrar düştü ve bir ördek gagası oluşturdu.

Operasyon yöntemi:

(1) 5 günlük ve 10 günlük hareketli ortalamalar 60 günlük hareketli ortalamanın altına düştüğünde ve ördek boynu oluşturduğunda satış yapın.

(2) Ördek ağzına yakın 5 günlük ve 10 günlük hareketli ortalamaların ölüm haçında satış yapın.

(3) Hisse senedi fiyatı ördeğin başının altına düştüğünde sat.

Lao Yatou, Guangtong klasiklerinden biridir. Lao Yatou, esas gücün bir depo inşa etmek, tabağı yıkamak ve yukarı çekmek olduğu bir dizi eylemin birleşimidir.

Doğru veya yanlış eski ördek başı kararı

1. Ördeğin başının üst kısmı, 60 günlük çizgiden belli bir mesafede olmalıdır, aksi takdirde bu, ana kuvvetin bu yaşlı ördeğin kafasına bir depo inşa etmeye istekli olmadığı anlamına gelir.

2. Yaşlı ördeğin başının altındaki miktarı artırdığınızdan emin olun.

3. Eski ördek başının burun delikleri olabildiğince küçük olmalıdır, en iyisi yoktur.

4. Ördek gagasının altını havalandırdığınızdan emin olun, havalandırma ne kadar yüksekse o kadar iyidir.

Son olarak, "eski ördek kafasını" tanımlamak için Bollinger Bantlarını kullanarak size yükseltilmiş bir sürümü öğreteceğim.

1. Ördek ağızlı eski ördek kafası

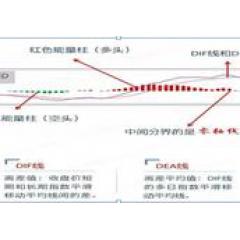

Koşullar: a. Bir önceki artış döneminde% 50'yi aşmamak en iyisidir. B. Artış zamanı ve bitirme süresi kabaca aynıdır. C. En düşük bitirme noktası Bollinger Bandının alt rayına yakındır, ancak en iyisi alt raya dokunmamak d, roc düşük ikincil altın çatal .

2. Ördek salya akması kabul tipi eski ördek kafası

Bollinger Bandın alt ucuna ayarlandığında, aşağıdaki şekilde gösterildiği gibi genellikle ikinci bir dip vardır. Bollinger Band'ın (11 Mayıs) alt parçasına ulaştığında,% 80'inin ikinci bir dip noktası olacak (18 Mayıs'ta sona erecek). Giriş noktası 18 Mayıs. Aynı zamanda roc'un ikinci altın çatalı.

3. Uzun gaga girişi olan eski ördek kafası

a. Erken dönemdeki standart eski ördek başının iki formu. b. Eski ördek kafasının yükselmesinden sonra c, CCI göstergesini sonuna kadar ayarlayın (genellikle -150'den az) ve Bollinger Bandı alt rota d yakınsa, zaman paylaşımı atılımını kullanın

(Yukarıdaki içerik sadece referans içindir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne ve kendi riskinize dikkat edin.)

-

- uyarmak! Uluslararası borsa ve tahvil piyasası aynı anda yükseldi! Fed'in bir sonraki politikası anahtar mı olacak?

-

- Set nasıl çözülür her zaman bir adım daha hızlıdır? Bu makale, hisse senedi nevresim örtüsünün özünü açıkladı, sayısız perakende yatırımcıyı uyandırdı, toplanmalı!

-

- Birisi sonunda ana tüccarı iyice görmek için el değiştirme sürecini açıkladı.Gerçekten anlayabilenler ustalardır, sadece bu sefer paylaşın!

-

- "Bireysel stok çip konsantrasyonunun" iniş ve çıkışları nasıl tahmin edilir? Bu makale "çip konsantrasyonu" için gizli stok seçim tekniklerini açıklamaktadır ve toplamanız önerilir!

-

- Çok az insanın anladığı 5 numara, T setini çözmek için sihirli numaralardır, yorganla kaplı perakende yatırımcıları lütfen çok çalışın! Yine sıkışan borsaya veda edin!

-

- Ana kuvvet ne zaman tamamlanacak? Anlamadım, ama sonunda birisi ana mevki binasının sonunu açıkladı! Ticareti Okuyun ve Bilin

-

- Hisse senedi fiyatları yükselmeden önce "CCİ" bu üç trende sahip olacak ... Stok defterleri okumak bu özü okumak için yeterli değil!

-

- Deneyimli tüccar yatırım notları açığa çıktı: Bir bileti nasıl uzun süre tutabilir ve her gün tekrar tekrar T yapmakta ısrar edebilirsiniz? Anlayabilenler efendidir