Borsadaki yanıltıcı olmayan tek gösterge: Yararsız MACD'den vazgeçip sadece "miktar oranlı stok seçme yöntemine" güvendiğimde, sonunda zararları kara çevirmeye başladım

(Bu makale halka açık Yuesheng Intelligence (ystz927) tarafından yalnızca referans amacıyla düzenlenmiştir ve operasyonel tavsiyeler teşkil etmez. Kendiniz yaparsanız, pozisyon kontrolüne dikkat edin ve riski size aittir. )

Hacim oranı stok seçim yöntemi-kara at dedektörü

Boğa piyasası ticaret fikirleri

1. Keskin bir düşüşün ardından, 6/12/18 hareketli ortalamalar birbirine karıştı ve hacim küçüldükten sonra kademeli olarak genişledi.Uzun hareketli ortalama aşağıdaydı ve endeks düz gitti veya hafifçe yükseldi ve devasa bir uzun kırmızı piyasaya başladı.

2. Endeks 6 hareketli ortalamayı kırmazsa, çizgi kesilse de çizgi bükülmezse, çizgi bükülse bile, 12 hareketli ortalamaya dokunduğunda ribaund olur ve uzun hareketli ortalamalar düzenlenir.

3. Ayı piyasası hızla düştü ve çarpıntılar devam etti ve panik zihniyetinin ayarlanması gerekiyordu. Bir toparlanmayı yakalayıp geri çekmeye çevirmek bir satın alma noktası ve fonlar yavaş yavaş borsaya döndü.

Ayı piyasası ticareti fikri

1. Genellikle kısa ve çoklu teklifler vardır ve bunları alır almaz satın alabilirsiniz.

2. Bir toparlanma, bir pozisyonu temizlemek ve nakit gücünü korumaktır.

3. Piyasaya meydan okumayın, karşı trend hisse senetleri doğrudan yükselip tek başına ayakta dursa bile, sonunda piyasa tarafından aşağı çekilecektir.

4. İşletme fonunun beşte biri kadarını koruyun, müşteriler kısa spreadler ve satış departmanları performans kazanıyor.

1. Önce "miktar oranı" kavramını açıklığa kavuşturun:

Hacim oranı: Hisse senedi piyasası açıldıktan sonraki dakika başına ortalama hacmin, son 5 işlem gününde dakika başına ortalama hacme oranını ifade eder. Hacim oranı, göreceli hacmin bir ölçüsüdür. İşlem hacmindeki değişikliklerle birlikte değişen hisse senetlerinin K-line arayüzünde net bir miktar gösterilecektir.

Hesaplama formülü şu şekildedir: hacim oranı = toplam cari işlem sayısı / cari kümülatif açılış süresi (dakika) / son 5 gün içindeki dakika başına ortalama işlem hacmi.

Ticaret yazılımında göze çarpmayan bir yerde gizlenir.

Miktar Oranının Sınıflandırılması

Hacim oranı 0,5, işlem hacmi aşırı derecede küçülür ve herhangi bir zamanda değişiklikler meydana gelir.

Hacim oranı 0,8-1,5 ve ses seviyesi normal seviyede.

Hacim oranı, orijinal trendi devam ettirecek olan 1.5-2.5'tir.

Hacim oranı 2,5-5'ten önemli ölçüde daha yüksektir ve ilgili önlemler alınabilir.

Hacim oranı 5-10'dur ve trend sona ulaşmıştır.

Miktar oranı > 10 Aşırı ağır hacim, eğilim zımni bir anlaşmaya varmıştır, tersine işlemi düşünebilirsiniz.

2. Çalışma yöntemi ::

Orta düzey düşünme: İşlem hacmine odaklanın ve pozisyonları kontrol etmek için piyasa ile koordinasyon sağlayın. Hisse senedi fiyatı, K-line, MACD, tema popülaritesi, ana sermaye, zaman paylaşımlı işlem vb. Gibi kapsamlı analizlerden günlük limiti hızlı bir şekilde yakalayın. Bir hisse senedini analiz edin, usta el onu 30 saniye içinde tamamlamalıdır (bu, gerçek bir savaş deneyimi ve tahta duygusu gerektirir)

1. Tasvir aralığı: Sabah saat 10'dan sonra (en az yarım saatlik istikrarlı evlilik en doğru olanıdır), aralık en büyük hacim oranına sahip ve ilk 80'de yer alan hisse senetleridir. Daha sonra, bu 80 hisse senedi arasından, kendi seçime katılmaları için% 2-% 5 kazanç sağlayan hisse senetleri seçildi ve başlangıçta aralık belirlendi.

Ardından kazanç listesini açın, hacim oranına tıklayın, hacim oranı sıralaması yapın ve kendi seçtiğiniz hisse senetlerini ekleyin

2. Toplu eleme: Bu stokları kendi seçeceğiniz hisse senetlerine ekledikten sonra, genellikle yaklaşık 50 tane kaldı. Şu anda dolaşımdaki piyasa değeri 10 milyardan fazla olan hisse senetlerini çıkarın.Eğer levha çok büyükse, kolayca yükselip alçalacaktır. Bundan kaçınmaya çalışın.

3. Bireysel stokları ortadan kaldırın

Kapsamı tekrar daralttıktan sonra, bireysel stokları elimine etmemiz gerekiyor.

(1) K-çizgi grafiğine birer birer bakın ve iki gün veya daha uzun süredir ağır olan hisse senetlerini çıkarın. Bu tür bir hisse zaten bir dereceye kadar başladı, üçüncü gün yoğun bir hacimle girerseniz göreceli güvenlik yüksek olmaz. Şekilde görüldüğü gibi üçüncü gün müdahale ederseniz dördüncü gün güçsüzleşirsiniz.

(2) Düşüş trendinde açıkça kırılan toparlanan hisse senetleri hariç. Bu strateji yalnızca konsolidasyondan sonra başlayan veya açıkça salınan ve yükselen hisse senetlerine odaklanır, bu nedenle olasılık ilkesine dayalı olarak aşırı satım ve toparlanan stoklar göz ardı edilir.

(3) Hariç tutulması gereken önemli noktalar: aşağıdaki şekilde gösterildiği gibi, gün içinde yüksek açılıp düşük seyreden hisse senetleri ve yukarıdan açılan ve ardından yükselen ve ardından açılış fiyatının altına düşen hisse senetleri:

(4) Hisse senedi fiyat istikrarı döneminde önemli ölçüde daha ağır sipariş alan hisse senetleri hariç -% 30 referans limit olarak tayin edilebilir. (Bunun hisse senedi fiyatının sabit aşaması olması gerektiğini ve hisse senedi fiyatı yükselip düştüğünde durumun karmaşık olduğunu, bu nedenle genelleştirilemeyeceğini unutmayın.)

4. Tercih edilen form.

Niteliksiz stokları dışarıda bıraktıktan sonra kalan stoklar bizim alım aralığımızdır. Ancak tüm hisse senetleri satın alınamaz, iyi formlara ve diğer satın alma koşullarına sahip hisse senetlerini seçmemiz gerekir.

(1) Hisse senedi fiyatları uzun süredir yatay işlem gören ve işlem hacmi belirli bir aralıkta küçülen hisse senetleri aniden hacim olarak artacak ve hisse senedi seçim kriterlerini karşılayacaktır. Aşağıda gösterildiği gibi:

(2) Hisse senedi fiyatı bir pozitif günde birden fazla çizgiyi aştı veya keskin bir şekilde yükselmeye devam ederse bir pozitif rakamda birden fazla çizgiyi aşabilir. (5'inci, 10'uncu, 20'inci)

(3) Hisse senedinin konusu günün sıcak bir sektörüdür ve kazançlar ilk üç sektör arasındadır veya hisse senedinin kendisi olumludur.

5. Satın alma zamanlaması:

Hedef stokları seçtikten sonra, başarı oranını ve güvenliği artırmak için satın alma zamanlamasını makul bir şekilde kavramanız gerekir.

(1) Zaman paylaşımlı hareketli ortalamaya geri dönmek için hisse senedi fiyatını kullanın ve güçlü destek alındığında satın alın.

(2) Hisse fiyatı 5 günlük çizgiyi aştığında satın al

(3) Satış emirleri, anahtar düşük veya daha yüksek seviyelerde ağır baskı altındadır ve güçlü bir şekilde bozulduğunda satın alır.

6. Ne zaman satılmalı:

(1) Hisse senedi fiyatı fiilen 5 günlük çizginin altına düştükten sonra satış zamanı gelmiştir.

(2) Hisse senedi fiyatı yükseldikten sonra% 3'ün üzerinde hızlı bir düşüşle satılabilir.

(3) Ticaret hacmi önemli ölçüde küçüldü ve popülerlik yeterli olmadığında satış yapabilirsiniz.

(4) Uzun süre günün hareketli ortalamasının altında kaldığınızda satış yapabilirsiniz

(5) Kâr hedefinize ulaşın.

3. Hacim oranı stok seçim becerileri:

Seçilen stoğun "Hacim Oranı" verilerini görüntülemek için önce işletim yazılımında "Hacim Oranı" veri sütununu bulun

"Miktar oranı" kavramını netleştirin:

Hacim oranı 0,5, işlem hacmi aşırı derecede küçülür ve herhangi bir zamanda değişiklikler meydana gelir.

Hacim oranı 0,8-1,5 ve ticaret hacmi normal bir seviyede.

Hacim oranı 1.5-2.5'tir ve hacim hafif ve ağırdır, bu da orijinal trendi devam ettirecektir.

Hacim oranı 2,5-5'tir, bu da hacmin açıkça artırıldığı ve ilgili önlemlerin alınabileceği anlamına gelir.

Hacim oranı 5-10'dur ve trend sondadır.

Miktar oranı > 10. Aşırı yoğun hacim, trend sona ulaştı, ters işlemi düşünebilirsiniz

Açmadan önce stok seçimi için 5 adım

Adım 1: 9:25 müzayedesi sona erdikten sonra, hacim oranını sıralayın ve% 4'ten daha az bir artışla ilk 30 hisse senedine bakın;

İkinci adım, az sayıda tedavüldeki hisseye sahip, tercihen 300 milyondan az hisseye sahip hisse senetleri seçmektir ve küçük ve orta ölçekli kurullar daha iyidir;

Üçüncü adım, birkaç ardışık gün için% 3'ün altında ciro oranı veya birkaç ardışık gün için ortalama% 3'ün altında bir ciro oranına sahip münferit hisse senetlerini seçmektir;

Dördüncü adım, daha dengeli işlem hacmine sahip münferit hisse senetlerini veya son günlerde günlük limitin artırılmadığı fenomenini seçmektir [sınırsız günlük limit olan hisse senetleri hariç]

Beşinci adım, bireyin müdahale için daha önce işlettiği nispeten tanıdık hisse senetlerini seçmek en iyisidir.

4. Seçilen hisse senetleri şu noktaları dikkate almalıdır:

1. Ardışık tek karakterlik panodan sonra açık hisselerin oranı nispeten büyüktür, bu sadece karaktere bağlı olabilir

Olumlu, daha riskli, kendinizi kavramak bu makalenin odak noktası değil, örneğin yeni hisse senetlerinin açılması ve yeniden başlatılan hisse senetleri gibi;

2. Sadece yüksek hacim: Daha önce belirgin bir hacim yoktu ve hacim ilk günden yeni başladı

3. Başlangıçta yükselme: Daha önce sürekli bir yükseliş olmadı ve ilk günden yeni yükselmeye başladı

4. Solda kısa mesafede belirgin bir yüksek nokta basıncı yoktur ve ağır bir tutma plakası yoktur;

5. Yani, alt alana göre hacmi yeni artan bir hisse senedi nispeten güvenlidir.

Hacim oranı, ana kara at stok seçimi formülünü bulur:

CV: = KAPAT;

BBIBOLL: = (MA (CV, 3) + MA (CV, 6) + MA (CV, 12) + MA (CV, 24)) / 4;

UPR: = BBIBOLL + 6 * STD (BBIBOLL, 11);

DWN: = BBIBOLL-6 * STD (BBIBOLL, 11);

QJJ: = SES / ((YÜKSEK-DÜŞÜK) * 2-ABS (KAPALI-AÇIK));

XVL: = (EĞER (KAPAT > AÇIK, QJJ * (YÜKSEK-DÜŞÜK), EĞER (KAPAT < AÇIK, QJJ * (YÜKSEK AÇIK + KAPALI-DÜŞÜK), VOL / 2)) + EĞER (KAPAT > AÇIK, 0-QJJ * (YÜKSEK KAPALI + AÇIK-DÜŞÜK), EĞER (KAPAT < AÇIK, 0-QJJ * (YÜKSEK-DÜŞÜK), 0-VOL / 2)));

HSL: = (XVL / 20) / 1,15;

Saldırı: = ((HSL * 0.55 + (REF (HSL, 1) * 0.33)) + (REF (HSL, 2) * 0.22));

LLJX: = EMA (saldırı, 3);

Formül kodunu kopyalamak kaçınılmaz olarak bazı biçim hatalarına neden olacaktır. Bunu başarılı bir şekilde içe aktaramazsanız, benden kaynak kodunu almamı isteyebilirsiniz! Mevcut A-share işletme becerileri ve formül kodları hakkında daha fazla bilgi edinmek istiyorsanız veya herhangi bir şüpheniz varsa, en önemli yatırım bilgilerini ve stok teknik analiz yöntemlerini elde etmek için halka açık Yuesheng Bilgilerini (ystz927) takip edebilirsiniz ve sabit bir kuru mal arzı var!

Kendi ticaret sisteminizi oluşturmak için altı adım

Adım 1: Dönem

Bir sistem oluşturmanın ilk adımı, ister gün içi alım satım ister şok ticareti olsun, ne tür bir tüccara ait olduğunuzu açıklığa kavuşturmaktır, grafiğe her gün veya her hafta, ay ve hatta her yıl bakmayı mı seviyorsunuz? ?

Bu soruları cevaplamak, uygun bir işlem süresi seçmenize yardımcı olacaktır. Tabii ki, gerçek ticarette, birden fazla zaman dilimine başvurmalısınız, ancak ticaret sinyallerini seçmek için kullandığınız ana zaman aralığı burada.

2. Adım: Yeni eğilimleri belirleyebilecek bir sinyal bulun

Ana hedeflerimizden birinin yeni sinyalleri olabildiğince erken belirlemek olduğu göz önüne alındığında, bu görevi gerçekleştirmemize yardımcı olabilecek gösterge sinyallerine ihtiyacımız var. Hareketli ortalama en yaygın kullanılan göstergelerden biridir ve kullanımı nispeten basittir. Hızlı hareketli ortalamanın yavaş hareket eden ortalamayı geçmesini bekleyin. Bu, en temel "hareketli ortalama geçiş" ticaret sistemidir.

Hareketli ortalama, birçok gösterge sinyali arasında kullanımı en kolay olanıdır.

3. Adım: Eğilimi doğrulayabilecek bir sinyal bulun

Ticaret sistemimizin bir diğer ana hedefi, diğer gösterge sinyallerinin yardımıyla elde edilebilecek yanlış sinyallerin girişimini filtrelemektir.

Eğilimi doğrulamamıza yardımcı olabilecek birçok gösterge sinyali var, burada MACD, osilatör ve RSI'yı öneriyoruz. Giderek daha fazla gösterge sinyaline alıştıkça, size uygun bazı sinyaller bulun ve bunları ticaret sisteminize entegre edin.

4.Adım: Riski tanımlayın

Bir ticaret sistemi oluşturma sürecinde çok önemli bir adım, her işlemde ödemeye hazır olduğunuz riskin değerini onaylamaktır. Birçok insan kayıpları tartışmaktan hoşlanmaz, ancak aslında iyi bir tüccar para kazanmadan önce kesinlikle olası kayıpları düşünecektir.

İşleminiz için kayan bir alan sağlamalısınız, ancak çok büyük olmamalıdır.

5. Adım: Giriş ve çıkış noktalarını tanımlayın

Riski belirledikten sonraki adım, maksimum kar elde etmek için belirli giriş ve çıkış noktalarını belirlemektir!

Bazı insanlar, cari dönemin mumlarının kapalı olup olmadığına bakılmaksızın, gösterge bir alım satım sinyali verdikten hemen sonra ticaret yapar; diğerleri ticaretten önce mumların kapanmasını bekler.

Eski yatırımcıların tecrübelerine göre, bir pozisyon açıp açmayacağınıza karar vermeden önce mumun kapanmasını beklemek en iyisidir.

Kalkış noktası için birkaç seçeneğiniz vardır:

İzleyen durdurma kaybı: Piyasa bir pozisyon açma yönünde X noktasını hareket ettirirse, kayıp durdurma X noktalarını bu yönde hareket ettirin.

Sabit hedef: Sabit bir fiyat hedefi belirleyin ve piyasanın hedefe ulaşmasını ve pozisyonu kapatmasını bekleyin. Hedef fiyatı hesaplamanın birçok yolu vardır.Bazı insanlar hedef olarak destek ve direnç seviyelerini kullanır; bazıları ise işlem başına 50 puan gibi sabit gelir kullanır. Nihayetinde hedef fiyatı nasıl hesaplamayı seçerseniz seçin, ona bağlı kalın!

Koşullu kazan-kazan: Bir dizi değerlendirme koşulu belirleyin ve hepsi karşılandığında pozisyon kapanır. Örneğin, göstergeniz belirli bir seviyeye geri çekildiğinde pozisyonunuzu kapatın.

Adım 6: Sisteminizi yazın ve kesinlikle uygulayın!

Bu, bir ticaret sistemi oluşturmanın en önemli parçasıdır, sistem kurallarınızı yazmalı ve bunları sıkı bir şekilde uygulamalısınız. Öz disiplin, bir tüccar için vazgeçilmez bir karakterdir ve kesinlikle ticaret sisteminizin kurallarına uymalıdır. Sistem ne kadar iyi olursa olsun, iyi uygulanmazsa kar elde etmek zordur.

Sorumluluk Reddi: Bu içerik Yuesheng Intelligence tarafından sağlanır ve Yatırım Ekspresinin yatırım görünümlerini onayladığı anlamına gelmez.

-

- Çin borsası: Hisse "üst gölge çizgisi yıkaması" ile karşılaştığında, ana gücün tatmin olmadığını ve kararlı bir şekilde müdahale ettiğini gösterir, günlük limitin kazanılması kaçınılmazdır.

-

- Çin borsasında gerçekten bir servet kazanan bir kişi: hayatında bir hisse senedi olun, fonların% 50'siyle satın alın ve fiyat% 10 arttığında pozisyonun% 30'unu satın alın

-

- Meituan hisselerine yatırım yapan eski bir perakende yatırımcı açık bir şekilde şunları söyledi: İki yıl önce Meituan'da 100.000 yuan alıp şimdiye kadar oraya koyduktan sonra ne kadar kazanabilirim?

-

- Xiamen Üniversitesi'nden bir kadın profesör nihayet şunları söyledi: Çin borsası 2.400'ün altına düşebilir mi? Çok fakir olmak istemiyorsanız, defalarca okumalısınız

-

- Buffy'nin özellikleri Çin borsasına nüfuz ediyor: yatırım aslında çok basit, yoksulluktan servete "basit şeyleri tekrarlamakta" ısrar ediyor

-

- 150.000 müdürü hızla 9.9 milyona çıkarmak için nasıl kullandım, ezberci "3 Yin yemeyin 1 Yang satın alın, 3 Yang yemeyin 1 Yin sat", neredeyse tüm karı yiyin

-

- Çin borsasında gerçekten güçlü olan tek bir tür kişi vardır: Piyasaya 7,800 yuan'dan fazla girmekten yaklaşık 100 milyon yuan değerine kadar, "yedi veya yedi formül" ile para kazanmak için tek bir nu

-

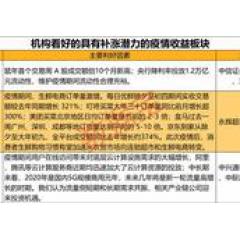

- Popüler konsept ortaya çıktıktan sonra, salgınla ilgili bu üç sektörün ek kazanımlar getirmesi bekleniyor.

-

- Hisse senetlerinin beklenmedik bir şekilde "patlayan gök yıldızı" şeklinde ortaya çıkması durumunda, bu neredeyse ya günlük bir limit ya da durmaksızın artıştır ... Anlayanlar zenginlik özgürlüğüne k

-

- Yahudi Bulvarı'ndan Janein tersine düşünmesi: En düşük olanı satın almak için fonların% 50'sini kullanın ve her% 10 arttığında satın almak için fonun% 20'sini kullanın, aksi takdirde dolu olur