Wuhan Üniversitesi Finans Profesörü bir kez daha şunları söyledi: Çin borsasında bir sonraki boğa piyasası ne zaman başlamalı? Tekrar 6000 puana dönebilir mi? Ne düşünüyorsun

Çin Menkul Kıymetler Borsasında Önceki Boğa Piyasaları Kanunu

Tarihsel yörüngeye bakıldığında, Çin borsası gerçek bir boğa piyasasında yaklaşık sekiz tur yaşadı:

Boğa piyasasının ilk turu: 19 Aralık 1990 - 26 Mayıs 1992

O sıralarda A-pay piyasası yeni açılmış ve tüm halkın coşkusu bir buçuk yıl sürmüştür. Endeks 96 puandan 1.429 puana yükselerek 14,8 kat artarak ardından% 73 düşüşle 386 puana düşmeye başlamıştır.

Boğa piyasasının ikinci turu: 17 Kasım 1992 - 16 Şubat 1993

Yani, sadece altı ay süren aşağı yönlü ayarlamadan sonra, boğa piyasasının ikinci dalgasını hemen 386 puandan 1.558 puana,% 303 artışla başlattı. Sadece üç veya dört ay sürdü.

Boğa piyasasının üçüncü turu: 29 Temmuz 1994 - 13 Eylül 1994

Zamana dikkat edin, bir yıl beş aydır ayı piyasası vardı. O sırada insanların borsaya olan güveni ortadan kalktı. İlgili departmanlar üç olumlu kurtarma yaptı. Endeks bir buçuk ayda% 200 artışla 1052 puana yükseldi, bu da fırtına olarak adlandırılabilir. Bir aydan fazla sürdü ve düşmeye başladı.

Boğa piyasasının dördüncü turu: 19 Ocak 1996 - 12 Mayıs 1997

Yani bir yıl 4 aylık bir ayı piyasasının ardından boğa piyasası başladı ve borsa endeksi yeniden 1510 puana yükseldi, boğa piyasası bir buçuk yıl sürdü.

Boğa piyasasının beşinci turu: 19 Mayıs 1999 - 14 Haziran 2001

Ayı piyasasının 2 yıl sürmesinin ardından borsa endeksi 2245 puanla rekor seviyeye ulaştı ve boğa piyasası da 2 yıl sürdü.

Boğa piyasasının altıncı turu: 6 Haziran 2005 - 16 Ekim 2007

998 puandan 6142 puana yükselen endeks, A hisse tarihinin en yüksek rekorudur.Şimdiye kadar% 513,5 artışla kırılmamış, 2 yıl 4 aydır sürdürülmüştür.Bu en görkemli boğa piyasasıdır.

Boğa piyasasının yedinci turu: 29 Ekim 2008 - 4 Ağustos 2009

Şangay Bileşik Endeksi bir yıldan kısa süren 3.478 puana yükseldi.

Boğa piyasasının sekizinci turu: 22 Temmuz 2014 - 12 Haziran 2015

Endeks 2.000 puanın altına düştüğünde piyasaya giren dip avı fonları vardı.Kuşak ve Yol Girişimi ve kamu iktisadi teşebbüslerinin olumlu reformunun ardından, Şangay Bileşik Endeksi bir yıldan az süren 2.000 puandan 5178 puana yükseldi.

Yukarıdakiler, A hisseleri tarihindeki sekiz boğa piyasasıdır, ortak bir özelliği vardır, yani boğa piyasasının süresi görece kısadır En uzun boğa piyasası 2005'ten 2007'ye kadar, ancak sadece 2 yıl 4 aydır. A hisselerinin 28 yıllık geçmişinin% 34'ünü oluşturan 9.5 yıldı.Diğer 18.5 yıl ise ya ayı piyasası ya da şok piyasasıydı.

Bir boğa piyasasında hisse senetleri nasıl seçilir

Boğa piyasasında çok fazla cazibe vardır ve birçok yatırımcı ne satın alacaklarını bilemez ve tam bir yorgan satın alırlar. İşte yatırımcılar için bazı öneriler, kısa vadeli hisse senedi seçiminin "üç yüksek" teorisine de dikkat etmelisiniz:

(1) Artış daha yüksektir. Aşırı bir toparlanmadan başlayarak, güçlü bir piyasa başlatan hisse senetleri de var, ancak sonuçta bunlar bir azınlık. Hisse senetlerinin büyük çoğunluğu kotasyonlarını başlattı, daha teknik bir durumda başladı ve yavaş artıştan hızlanmaya doğru bir süreç yaşadı. Çoğu yatırımcı, piyasanın en güzel bölümünü elde etmeyi umuyor: "Sigortaya muhtaç olan" servet ve servet "denen piyasa, çoğu insanın düşündüğü" tehlikeli durum ", yani artışın zaten yüksek olduğu bir hızlanma dönemine giriyor. Yüksek kazançlar, çelişkili olmayan üç anlam içerir: birincisi, mutlak kazançlar yüksek olmalıdır.Eğer hisse senedi fiyatı alttan% 50'den fazla başlıyorsa, ana yükselişe girmek için mantıklı bir adım olmalıdır; ikincisi, bir aşama atılımı gerçekleştirmek ve önceki hisse senedinin tepesini başarıyla kırmaktır. İyimser olmak makuldür.Eğer bir öncekinin tepesini kıramaz veya devriye gezemezseniz, başarısız olma olasılığı vardır; üçüncüsü yeni bir yüksek ve hisse senedi fiyatı rekor bir yüksekliğe ulaştı, bu değerin yeniden keşfedildiğini ve fiyatın yeniden konumlandırıldığını gösterir.Normal işlem koşulunda yüksek olmalıdır İlk satır.

(2) Ana fonların katılım derecesi yüksek olmalıdır. Bu sadece Zhuanggu değil. Kilit nokta, şirketin temellerini çok derinlemesine incelemenin imkansız olduğunu belirleyen perakende yatırımcıların durumudur. Ana fonların çoğu araştırmada güçlüdür ve yoğun bir şekilde yatırım yapmaya cesaret ettikleri hisse senetleri umut verici beklentilere sahiptir. Perakende yatırımcıları şirketin temellerini inceleyemezler, ancak K-line aracılığıyla ana akım finansmanın derecesini inceleyebilirler. Ana gücün hiçbir şeyden hoşlanmaması halinde vazgeçeriz; ana gücün zayıf olup olmadığını izleriz; ana kuvvet olağanüstüdür ve yoğun ambar katılımımızın hedefi olan ana kuvvet içeri girer. Tabii ki, yüksek derecede ana sermaye katılımı ile hisse senedi tutma arasında bir fark vardır.Eğer ana güç, hisse senetlerini yeni hisse senetlerine dönüştürdüyse, riskin zaten kazançlardan daha ağır bastığı ve kaçınılması gerektiği anlamına gelir.

(3) Plakanın yüksek derecede yanıtı vardır. Değer yatırımı felsefesi kapsamında, ana fonlar bireysel stok madenciliğinden endüstri madenciliğine kaymıştır. Levha eko derecesine sahip hisse senetleri, endüstrinin iyi bir gelişme beklentisine sahip olduğunu, ki bu tabii ki sıcak veya potansiyel sıcak nokta ve gelişme potansiyeli olduğunu gösteriyor. Geçici bir sıcak nokta olsa bile, sektörün yüksek derecede tepki vermesi, yorgan olasılığının düşük olduğunu da belirler, çünkü sıcak noktaların tekrarlanan performansı, arbitrajdan kar elde etmek için birden fazla fırsat yaratacaktır.

Boğa hisselerini seçmek için trend olan beceriler

1: Destek pozisyonu için boğa hisse senetlerini seçin

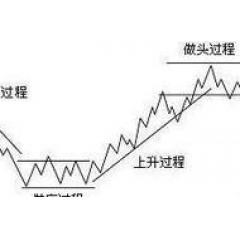

Tüm hisse senedi fiyat artış aşaması boyunca, iki çok belirgin destek çizgisi vardır.Bu destek çizgisine aynı zamanda yukarı trend çizgisi de denir.Yüksek trend çizgisi belirlendikten sonra patlayıcı bir boğa stoğu bulunabilir. Aşağıda gösterildiği gibi

Destek pozisyonunun şematik diyagramı Boğa hisselerinin özelliği, hisse senedi fiyatlarının yükseliş eğilimi çizgisi boyunca yükselmeye devam etmesidir.Bunun nedeni, boğa hisse senetlerinin piyasaya farklı zamanlarda giren yatırımcılar tarafından her zaman aranması dolayısıyla yükselme eğilimi göstermesi ve bu eğilimin kullanılabilmesidir. Trend çizgisi ile ifade edilen bu, yükselen trend çizgisidir.

Yukarı yönlü trend çizgisi, yukarı doğru düz bir çizgiden oluşur. Basit görünmesine rağmen, etkinliğini değerlendirmek için yine de belirli beceriler gerektirir.Aşağıda, yükselen trend çizgisinin etkili bir şekilde nasıl değerlendirileceği ve böylece boğa hisselerinin nasıl etkili bir şekilde değerlendirileceği anlatılacaktır.

Her hisse senedi fiyat ayarlamasının bir destek noktası olacaktır.Yüksek trend çizgisinden sayılırsa, ikinci destek noktası yukarı trend çizgisinin kesin noktasıdır.Destek noktası olmayan tek bir başlangıç noktası varsa, bu şekilde sayılamaz. Yükseliş çizgisi.

Ayrıca, destek noktalarının sayısı hisse senedi fiyatlarının yükselme eğilimiyle yakından ilgilidir. Daha keskin trendlere sahip hisse senetleri daha az destek noktasına sahipken, nispeten yumuşak eğilimlere sahip hisse senetleri daha fazla destek noktasına sahip.

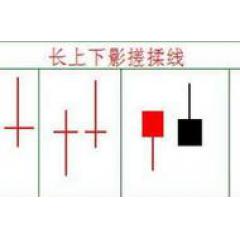

2. Baskı pozisyonundaki ayı stoklarından kaçının

Aşağıdaki şekilden de görülebileceği gibi, hisse senetlerinin ayarlanması her yatırımcıyı çok bunaltmaktadır çünkü gevşeme şansı yoktur ki bu ayı hisse senetlerinin önemli bir özelliğidir. Sözde ayı hisse senetleri yavaş ve uzun vadeli düşüşler gösteriyor, bu da perakende yatırımcıların güvenini yitiriyor.Böyle bir düşüşle karşı karşıya kalan Buffett toparlanamıyor.

Bir ayı hissesinin hisse senedi fiyatının her zaman düşüş eğilim çizgisi tarafından bastırıldığını görebiliriz. Düşen trend çizgisi de aşağıya doğru düz bir çizgiden oluşur.Aynı zamanda çok basit olmasına rağmen hata yapmak kolaydır çünkü düşüş trendi ne kadar uzun olduğu için bu zor bir noktadır ve düşüş eğiliminin nasıl teyit edileceği sadece ikincil bir zorluktur. Genel olarak, aşağı doğru trend çizgisine ilişkin aşağıdaki anlayışa sahibiz.

: Aşağı yönlü trend çizgisi oluştuktan sonra kısa sürede bitmeyecektir.

: Aşağı yönlü trend çizgisinin ikinci baskı noktası önemli bir değerlendirme noktasıdır.Eğer hisse senedi fiyatı kırılamazsa, uzun vadeli bir düzeltme olacaktır.

: Düşüş trend çizgisinin yargısının da hisse senedinin önceki trendiyle birleştirilmesi gerekiyor.

3. Başlangıçta yükselen kanalda hisse senetleri toplamak

Aşağıdaki şekil tipik bir yükselen kanalı göstermektedir.Bu yükselen kanal bir basınç hattı ve bir destek hattından oluşmaktadır.Bir kuş kanatları gibi vazgeçilmezdir.Aynı anda yükselen bir kanal oluşturmak için sadece iki çizgi vardır.

Yükselen kanalın şematik diyagramı Peki yükselen kanal nasıl değerlendirilir?

Genel olarak, yükselen kanal oluşmadan önce bir dip paterni olacaktır.Kısa vadeli yükselen kanal esas olarak W'nin dibindedir ve orta ve uzun vadeli yükselen kanal esas olarak dalmanın dibindedir.Borsa fiyatı dipten yükseldikten sonra, en az iki yükseliş dalgası yaşayacaktır. Yükselen kanal tamamen kurulabilir, bu nedenle sadece iki basınç pozisyonu ve destek pozisyonu göründüğünde, çizgi yükselen kanalı oluşturmak için bağlanabilir.

Bu yargı ile, yükselen kanalı kullanmanın başlangıçta satın almak olduğunu ve acemilerin dikkatini çekmeye değer iki nokta olduğunu bilebiliriz.

: Orta-uzun vadeli perspektiften baktığımızda, aşağıdan müdahale edip, yukarıdan tutunmalıyız.

: Kısa vadeli bir perspektiften, dip yükseldiğinde müdahale etmelisiniz.

Dibi onaylarken sabır ve güven duymalıyız Bu iki kalbi kaybedersek, yükselen kanalı doğru bir şekilde kavrayamayız.

4. Kısa vadeli hareketli ortalama hisse senedi seçimi: aşırı satıldığında satın alın

Kısa vadeli hareketli ortalamalar, aşağıdaki Şekil 1 ve Şekil 2'de gösterilen 5 günlük hareketli ortalama ve 10 günlük hareketli ortalama ile temsil edilmektedir. Hisse senetlerini seçmek için kısa vadeli hareketli ortalama nasıl kullanılır Acemiler için başvurulmaya değer birkaç nokta olduğuna inanıyoruz.

: Hisse senedi fiyatı kısa vadeli hareketli ortalamanın çok üzerinde ise kısa vadeli bir satış fırsatıdır.

: Hisse senedi fiyatı kısa vadeli hareketli ortalamanın çok altında veya hisse senedi fiyatı geriliyor ve kısa vadeli hareketli ortalamanın altına düşmemiş, yeniden başladığında satın alabilirsiniz.

Borsa fiyatı kısa vadeli hareketli ortalamanın altına düşerse, tersine çevrilirse kısa vadeli hareketli ortalamayı kırmayacaktır.Yorganın peşinden koşarken dikkatli olmanız ve rallilerde satış yapmaya dikkat etmeniz gerekir.

Satış noktalarına bakılmaksızın, yukarıdaki ikinci nokta tavsiye edilen stok seçim stratejimizdir.Seçmemiz gereken şey aşırı satılmış stoklardır Yanlışlıkla öldürülen aşırı satım stokları oldukça iyi kısa vadeli yatırım ürünleridir.

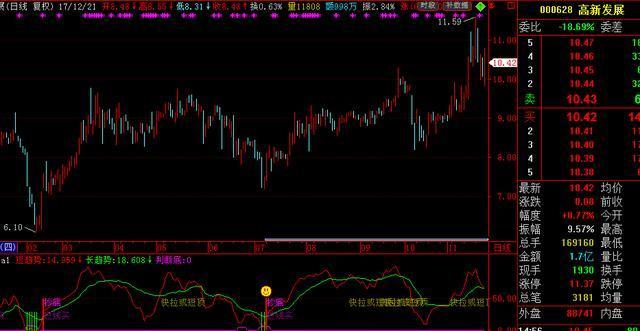

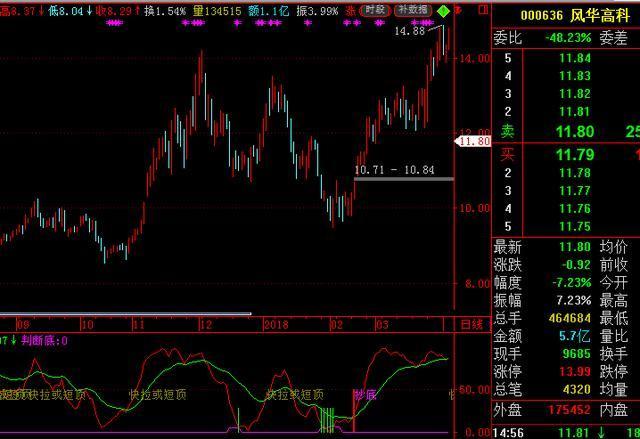

Sizinle bir dip arama göstergesini paylaşmama izin verin. Bu, ekli resimle birlikte bir göstergedir.Ana çizelgede hareketli ortalama sisteminin kullanılması tavsiye edilir. Ekteki resimde bir "avlanma dip" sinyali göründüğünde, ana çizelgedeki hareketli ortalama sistemi tarafından filtrelenmelidir. Sinyal verildiğinde satın almak için acele etmeyin. Satın almayı düşünmeden önce 10 günlük hareketli ortalamanın yükselmesini bekleyebilirsiniz. Ayrıca, sinyal görünmeden önce işlem hacminin artıp artmadığını görerek de filtreleyebilirsiniz. Kısacası, her "dip al" sinyali uygulanamaz. , Hareketli ortalama veya miktar enerjisi gibi diğer göstergeler yardımıyla taranacak ve spesifik durum sizin tarafınızdan kavranabilecektir. Formül kodunu kopyalamak kaçınılmaz olarak bazı biçim hatalarına neden olacaktır. Başarıyla içe aktaramazsanız, kaynak kodunu almamı isteyebilirsiniz!

Formül kaynak kodu aşağıdaki gibidir:

Kısa trend: ((3 * SMA ((CLOSE-LLV (LOW, 27)) / (HHV (HIGH, 27) -LLV (LOW, 27)) * 100,5,1) -2 * SMA (SMA (( KAPALI-LLV (DÜŞÜK, 27)) / (HHV (YÜKSEK, 27) -LLV (DÜŞÜK, 27)) * 100,5,1), 3,1) -50) * 1.032 + 50), RENKLİ;

VAR2: = (2 * KAPAT + YÜKSEK + DÜŞÜK + AÇIK) / 5;

VAR3: = LLV (DÜŞÜK, 34);

VAR4: = HHV (YÜKSEK, 34);

Uzun trend: EMA ((VAR2-VAR3) / (VAR4-VAR3) * 100,13), COLOR00FF00;

Karar alt: SQRT (KAREKÖK (KAT (KAREKÖK (MA (1 / KAZANAN (KAPAT) * 100,4) / 10000)))) * 5;

VAR5: = ÇAPRAZ (kısa trend, uzun trend) VE uzun trend < 25;

Alt: STICKLINE (kısa trend < 10 VE alt yargı > 0,0,30,6,1);

STICKLINE (VAR5,0,50,8,0), COLORRED;

DRAWICON (VAR5 VE alt karar > 0,60,1);

DRAWTEXT (COUNT (kısa trend < 10 VE alt yargı > 0,8) VE VAR5,50, 'Pazarlık avı');

DRAWTEXT (CROSS (kısa trend, uzun trend) VE uzun trend > 25 VE uzun trend > REF (uzun trend, 1), 50, 'hızlı çekme veya kısa tepe');

VAR6: = ÇAPRAZ (kısa trend, uzun trend) VE uzun trend < 50;

DRAWTEXT (COUNT (kısa trend < 30 VE alt yargı > 0,5) VE VAR6,30, 'kısa vadeli satın alma');

A-hisse aşamasının mevcut işletim becerileri ve formül kodları hakkında daha fazla bilgi edinmek istiyorsanız veya herhangi bir şüpheniz varsa, kamu hesabı Yuesheng stratejisine (yslc688) dikkat edebilirsiniz.Daha fazla piyasa görünümü işlemleri ve stok teknik analiz yöntemleri öğrenmenizi bekliyor ve sabit bir kuru ürün arzı var!

Bilimsel pozisyon yönetimi teknolojisinin temel prensibi şudur: geri dönüş oranı ne kadar yüksekse, kullanılan pozisyon o kadar yüksek; kazanma oranı ne kadar yüksekse, kullanılan pozisyon o kadar yüksek olur. Pozisyonlara girmenin ve pozisyon eklemenin temeli, potansiyel getiri oranındaki bir artış veya potansiyel kazanma oranındaki bir artıştır ve pozisyonları ve çıkışları azaltmanın temeli, potansiyel getiri oranındaki bir düşüş veya potansiyel kazanma oranındaki düşüştür.

En basit aptalca pozisyon yönetimi yöntemi, fonları kullanım için üç bölüme ayıran üçte bir kuralıdır.

1. Fonların ilk 1 / 3'ünün kullanılması

Genel eğilim düştüğünde, yani ayı piyasasının sonunda, kısa vadeli işlemler hızlı ileri ve hızlı çıkış, yüksek satış ve düşük alımın ana yoludur. Açıkça Zhuang'ın aşırı sattığı bazı hisse senetlerini çalıştırın (yaralı Zhuang hisse senetlerine saldırın) Bu tür hisse senetleri, genel eğilim dibe vurduktan sonra genellikle boğa hisse senetlerine dönüşür. Hisse senedi satın aldıktan sonra genel durum net ve ortada tutulabilir, aksi takdirde kısa vadeli karlar alınacaktır.

2. İkinci 1/3 fonunun kullanımı

İkinci fon, ancak birinci fon karlı olduğunda ve hiç risk olmadığında kullanılabilir. Bu noktada eğilim açıkça yukarı doğru ve alt alanın hemen dışında olmalıdır. Şu anda, hacmi artırmak için bariz dip olanı seçmelisiniz, bariz ana güç hepsi bir arada hisse senetleri ve yüksek kontrol hissesi olan hisse senetlerini almak ve ortada tutmaktır. Bu sefer elde tutulan hisse senetleri kar ve Zhuang ile dansa dayalı olmalıdır. Ana oyuncuların alt fişlerini yakından izleyin. Ana oyuncuların pozisyonlarını hafiflettiğine dair bariz işaretler varsa, kar elde edebilirler. Savaşı sevmemeyi unutmayın, yani ana kuvvet yürür ve ben de giderim, ben ve ana kuvvet el ele gider.

3. Üçüncü 1/3 fonunun kullanımı

Ancak mevcut iki fon karlı bir durumda olduğunda ve genel eğilim açıkça iyileştiğinde, fonlar savaşa girebilir.

Üçte bir pozisyon kuralı, işlem teorik olarak maksimum 1/3 riske ve maksimum sonsuz karına sahiptir. Hisse senetlerini istatistiksel esaslara göre işletiyoruz.Geleceği yargılamak için geçmiş verilerdeki başarı olasılığını kullanıyoruz.Tarihde% 100 başarılı olsa bile, faaliyet gösterdiğinde kaçınılmaz olarak başarısız olacaksın. % 100 başarısız olabilir. Üçte bir kuralının bilimsel doğası, riskleri minimumda tutmak ve kârların tamamen büyümesine izin vermektir.

Üç ortak pozisyon yönetimi yöntemi:

1. [Dönüşüm hunisi konum yönetimi yöntemi]

Piyasaya girmek için başlangıçtaki fon miktarı nispeten küçüktür ve konum nispeten hafiftir.Pazar düşerse, piyasa görünümü pozisyonu kademeli olarak artıracak ve daha sonra maliyet azalacak ve artış oranı gitgide artacaktır. Bu yöntemde, konum kontrolü, bir huniye çok benzer şekilde küçük bir alt ve büyük bir tepe biçimini alır, bu nedenle huni şeklinde bir konum yönetimi yöntemi olarak adlandırılabilir. Ortak konum oranı 2: 3: 5 veya 1: 2: 3: 4'tür.

Avantajlar: Başlangıç riski nispeten küçüktür ve huni ne kadar yüksekse, pozisyon tasfiye edilmemişse kar o kadar önemli olacaktır.

Dezavantajlar: Bu yöntem, piyasa görünüm eğiliminin yargı ile tutarlı olduğu öncülüne dayanmaktadır.Eğer yön yanlış değerlendirilirse veya yönün trendi toplam maliyet fiyatını aşamazsa, karlı olmayacağı bir durumda olacaktır. Bu tür bir pozisyon yönetimi yönteminde, ters volatilite ne kadar fazla olursa, açık pozisyon o kadar büyük ve taşıma riski o kadar yüksek olur.Ters volatilite belirli bir seviyeye ulaştığında, kaçınılmaz olarak tüm pozisyon tutmaya yol açacaktır. Ters yönde küçük bir dalgalanma tasfiyeye yol açacaktır.

2. [Dikdörtgen konum yönetimi yöntemi]

Piyasaya giren ilk fon miktarı, toplam fonların sabit bir oranını oluşturur. Piyasa düşerse, maliyeti düşürmek için pozisyonu kademeli olarak yükseltin. Artış bu sabit oranı takip edecek ve şekil dikdörtgen pozisyon yönetimi yöntemi olarak adlandırılabilecek bir dikdörtgen gibidir. Ortak konum oranları 1/3, 1/4 ve 1 / 5'tir.

Avantajlar: Her seferinde pozisyonların sadece belirli bir yüzdesi eklenir ve pozisyonların maliyeti kademeli olarak artar Riskler eşit olarak paylaşılır ve yönetilir. Pozisyonun kontrol edilebilmesi ve piyasa görünümünün yargı ile tutarlı olması durumunda önemli getiri elde edilecektir.

Dezavantajlar: İlk aşamada, ortalama maliyet hızla yükselir ve hızla pasif duruma düşmek kolaydır, fiyat başabaş noktasını aşamaz ve yorgan durumundadır. Huni yönteminde olduğu gibi, tersi ne kadar fazla değişirse, açık pozisyon o kadar büyük olur.Belirli bir seviyeye ulaştığında, tüm pozisyon tutulmaya mecburdur.Fiyat ters yönde biraz değişirse, likidasyona yol açacaktır.

3. [Piramit konum yönetimi yöntemi]

Piyasaya giren ilk fon miktarı nispeten büyüktür.Piyasa görünümü ters yönde hareket ederse daha fazla pozisyon eklenmeyecektir.Eğer yön aynıysa, pozisyonlar kademeli olarak artırılacak ve artan pozisyonların oranı küçüldükçe azalacaktır. Konum kontrolü, piramit gibi geniş bir tabana ve küçük bir tepeye sahiptir, bu nedenle piramit şeklindeki bir konum yönetimi yöntemi olarak adlandırılır. Ortak konum oranı 5: 3: 2 veya 4: 3: 2: 1'dir.

Avantajlar: Getiri oranına göre pozisyon kontrolü, kazanma oranı ne kadar yüksekse, kullanılan pozisyon o kadar yüksek olur. Pozisyonları artırmak için trendin sürekliliğini kullanın. Trendde, yüksek getiri elde edilecek ve risk oranı düşük.

Dezavantajlar: Dalgalı bir piyasada gelir elde etmek daha zordur. Başlangıç konumu daha ağırdır ve ilk giriş için gereksinimler nispeten yüksektir.

Üç pozisyon yönetimi yönteminin karşılaştırılması:

1. Huni şeklindeki pozisyon yönetimi metodu ve dikdörtgen pozisyon yönetimi metodu, ilk girişten sonra piyasanın ters yönde hareket etmesidir, ancak yine de sonraki trendin kendi kararınıza göre çalışacağından ve pozisyon yönetimini gerçekleştireceğinden eminsiniz. Piramit pozisyon yönetimi yöntemi, pazara girdikten sonra piyasa ters yönde hareket ederse herhangi bir artış işlemi yapılmayacağı ve stop loss'a ulaşılırsa stop loss işleminin yapılacağıdır. İlk iki yöntem piyasa işlem yöntemine aykırıdır, ikincisi ise homeopatik bir ameliyat yöntemidir.

2. Huni şeklindeki pozisyon yönetimi yönteminin ve dikdörtgen pozisyon yönetimi yönteminin doğru dayanağı, piyasa görünümünün önceden belirlenmiş eğilime uygun olması ve pozisyonun ağırlaşması ve ağırlaşmasıdır. Tasfiye olmaması durumunda kar elde edilebilir. Bununla birlikte, risk daha büyük. Piramit şeklindeki pozisyon yönetimi yöntemi, sermayenin tamamı yerine en fazla ilk kez giriş fonlarının belirli bir oranını kaybetme riski taşır, bu nedenle piramit şeklindeki pozisyon yönetimi yöntemi daha az risk taşır.

(Yukarıdaki içerik sadece referans içindir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne ve kendi riskinize dikkat edin.)

Sorumluluk Reddi: Bu içerik Yuesheng Raiders tarafından sağlanır ve Yatırım Ekspresinin yatırım görünümlerini onayladığı anlamına gelmez.

-

- Neden zenginler oynadıkça zenginleşiyor ve fakirler oynadıkça fakirleşiyor? 200.000 fonunuz varsa, Yahudi "bisküvi sat" yöntemini kullanın, belki bir milyon dolar kazanın

-

- Buffy'nin özellikleri Çin borsasını yıkıyor: Şu anda, A-hisseleri orta ve uzun vadeli düzen için Sinopec gibi düşük fiyatlı hisse senetleri yaklaşık 3 yuan'dan satın alabilir mi? Bir yatırımcı olarak

-

- A-hisse pazarı: Heartbreak! Perakende yatırımcıların% 80'i neden para kaybediyor? A-paylaşımı altın kuralının "temel hacim en yüksek hacmi aşıyor" ifadesinin ne anlama geldiğini bile anlamadıkları iç

-

- Buffett, Çin boğa piyasası yasasını şöyle açıkladı: PetroChina gibi düşük fiyatlı hisse senetleri satın almak için 100.000 yedek nakit kullanırsanız, yükseliş ve düşüşü görmezden gelin ve boğa piyasa

-

- Perakende yatırımcılar için tazeleyici bir makale: Hacim en az aldatıcı göstergedir.Yüksek hacimli satın almak için yukarı, yoksulluktan servete büyük hacimli satış yapmak için aşağı doğru boşluk

-

- Bir Çin gemisine binen yaşlı kadın size şöyle dedi: 20,000 yuan'den 560,000 yuan'e, sadece ölümcül bir hareket nedeniyle "aşırı alım üst rayı kırıldı, alt rayın aşırı satım altına düştü"

-

- Çin borsası: Elinizde 200.000 varsa, yükseliş ve düşüşe bakılmaksızın yaklaşık 3 yuan'lık düşük fiyatlı hisse senetleri satın alıp 10 yıl tutabilir misiniz, sonuç ne olacak?