Wall Street'in babası Jesse Livermore, ticaretin özü: önce 1/5 pozisyon satın alın, yanlış pozisyon satın alın,% 10 düşürün ve zararı kesin, 100 milyon ABD doları kazanmak için 500 hisse kullandı.

(Bu makale kamu hesabı Yuesheng Investment Consulting (yslcw927) tarafından yalnızca referans için düzenlenmiştir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne dikkat edin ve kendi riskinizi alın.)

[Livermore Satın Alma Yöntemi]

1. Önce% 20 satın alın

2. Yanlış satın alma olduğunu varsayarsak,% 10'luk bir düşüşün ardından kaybı hemen durdurun ve kayıp miktarı toplam pozisyonun% 2'si kadardır.

3. Doğru satın almayı varsayarsak, pozisyonu% 10 arttırın ve pozisyonu hemen% 20 arttırın ve pozisyonu hemen% 10 arttırın ve% 20 arttırın ... Son sefer, pozisyonu doğrudan% 40 arttırın. Zaferi genişletin. Ardından,% 10'un altına düşmediği sürece tutun ve% 10 düştüğünde tüm pozisyonları hemen sat

1. Livermoreun küçük birimleri aşamalı olarak saldırıya geçti

Biri Livermore'a sorarsa: Uzun veya kısa, Livermore ona açıkça söyleyecektir. Ancak, Livermore ona hangi hisse senedinin alınıp satılacağını söylemedi. Livermore başkalarına kendisinin yükseliş eğilimi mi yoksa düşüş eğilimi mi olduğunu söyler Bu bilgi çok kullanışlıdır, çünkü bir boğa piyasasında genel hisse senetleri yükselir, ayı piyasasında genel hisse senetleri düşer. Elbette, savaşın neden olduğu ayı piyasasındaki silah stokları gibi istisnalar da var. İnsanlar Livermore'un cevabından memnun değil. İnsanlar, Livermore'un beyinlerini kullanmak zorunda kalmamak için belirli hisse senetlerini söylemesini istiyor.

Livermore analiz için beynini kullanmayı sever. Bireysel hisse senetlerini analiz etmek, genel piyasayı analiz etmekten daha kolaydır.Geçmişte, Livermore bireysel hisse senetlerinin dalgalanmasına odaklandı. Daha sonra Livermore, genel piyasa durumunu dikkate almadan bireysel hisse senetlerine dikkat etmenin geleceği olmadığını fark etti.

Livermore, hisse senedi alıp satarken, mümkün olduğunca ucuza alıp mümkün olduğunca yüksek satış yapmaktansa, doğru zamanda alıp satmanın önemli olduğuna inanıyor. Alım satımın doğru olup olmadığına karar vermenin zamanlama yöntemi şudur: satış fiyatı her zamankinden daha düşüktür.

Örneğin, Livermore'un hisse senedi satın alması için atılması gereken adımlar şu şekildedir: İlk olarak, Livermore önce piyasa koşullarını dikkatlice inceler ve piyasanın yükselişte olduğunu belirler. Livermore daha sonra alınıp satılacak hisse senetlerini belirledi ve almaya başladı. İlk adım 2000 hisseyi 110 dolara almak ... Hisse fiyatı satın aldıktan sonra 111 dolara çıkarsa, Livermore en azından şu an işleyişinin doğru olduğunu göstererek kar etmiş.

İlk test başarılı olduktan sonra Livermore pozisyonunu artırdı ve 2.000 hisse daha satın aldı. Hisse fiyatı hala yükselirse, Livermore üçüncü kez 2.000 hisse daha satın alır. Şu anda hisse senedi fiyatı 114 ABD dolarına ulaştı Özetle Livermore toplam 6000 adet hisse satın aldı.Ortalama hisse fiyatı 111 ABD Doları ve son hisse fiyatı 114 ABD Doları.

Livermore hisse fiyatının düşmesini bekleyecek. Hisse senedi fiyatı üçüncü alış fiyatına geri dönebilir.Eğer hisse fiyatı 112'ye düşerse ve sonra hisse fiyatı 113'e yükseldiğinde tekrar yükselirse Livermore dördüncü kez alış emri çıkarır ve piyasa fiyatından 4000 alır. Paylaş. Satın alma işlem fiyatı 113? İse Livermore bir test emri verir: 1.000 hisse sat ve ne olacağını gör? 113'te çıkarılan piyasa fiyatı 4000 hisse satın alırsa, 2000 hissenin işlem fiyatı 114 , 500 adet hissenin cirosu 114? Oldu ve kalan hisse senetlerinin alım satım fiyatı gittikçe yükseliyordu.Son 500 hissenin işlem fiyatı 115? Yani hisse senedi fiyatı yükselmeye devam etti.Bu, Livermore'un hisse senedi fiyatının yükseliş trendi olduğuna karar verirken haklı olduğunu gösteriyor.

Lulu yorumladı: Livermore adım adım yaklaştı, yavaşça ilerledi; her seferinde bir tane olmak üzere üç adımı geriye doğru bakarak doğru hareket yöntemini kontrol etti.

Lulu yorumladı: Livermore'un sürekli test etme, pozisyonları sürekli artırma ve azaltma yöntemi. Bazıları Livermore'un çok temkinli olduğunu söyleyebilir ... İşte temkinli ve istemsiz tarzlarından dolayı çok para kazanan başka bir ihtiyatlı manevrayı örneklemek için bir örnek. Hisse senedi spekülasyonu kumar değil, spekülasyondur. )

2. Bay White içeriden iyi bir bilgi duyduğunda durumu gerçekten tersine çevirdi mi?

Livermore, S.V. White hakkında bir hikaye anlattı.Eski White, Wall Street'teki en büyük borsa üreticilerinden biridir ve tanınmaktadır. O dönemde Hafmeyer yıldız şeker şirketinin başkanıydı Hafmeyer ve suç ortakları borsada ters dönerek birçok hisse senedi spekülatörünün çok şey kaybetmesine neden oldu.

Bir gün White'ın bir tanıdığı hevesle White'a şunları söyledi: "Gerçeği sağladığım için bana para ödeyeceğimi söyledin. Şimdi öğrendim: Halfmeyer şeker endüstrisine alım yapıyor!" White şeker endüstrisi hisselerine daha yakından baktı. Verilere göre, komisyoncuya bir emir verildi ve hemen borsaya 10.000 adet şeker satışı için gitti. Haberci şaşkına döndü ve çaresizlik içinde Beyaz'a baktı, mesajının doğru olduğunu ve Haffmeyer'in gerçekten de satın aldığını tekrar tekrar vurguladı! White, kağıt bant alıntı makinesi tarafından iletilen verilere sakince baktı ve ikinci emri verdi: 10.000 hisse daha şeker sat. Bir süre sonra işlemin makbuzu geldi.Beyaz makbuza baktı ve üçüncü emri verdi: 30.000 adet şeker satın alın.

White şaşkın haberciye şu açıklamayı yaptı: "Hafmeyer size şahsen söylese bile eskisi gibi yapacağım. Büyük ölçekte satın alan var mı kontrol etmenin bir yolu var, ben de öyle yaptım. İlk olarak. 10.000 hisse satmak kolay, ancak bu bir hüküm vermek için yeterli değil. İkinci 10.000 hisse kolayca satıldı ve hisse fiyatı yükselmeye devam etti. Piyasa kolayca satmak için 20.000 hisse yedi, bu da birisinin gerçekten yaptığını gösteriyor. Yeme. Yani şu anda kısa pozisyonumu düzelttim ve uzun devam etmek için 10.000 hisse satın aldım. "White şu sonuca vardı:" Şimdiye kadar, bilgileriniz doğru. "White, haberciye ödül olarak 500 hisse verdi. Onun haberi.

Lu Lu şu yorumda bulundu: İyi bir hisse senedi üreticisi, ilk önce piyasayı test etmek isteyen mükemmel bir stratejisttir.

3. Livermore'un özeti

Livermore, önce genel piyasa koşullarını incelememiz, ardından bir ticaret stratejisi oluşturmamız ve sonunda bunu ticaret stratejisine uygun olarak yürütmemiz gerektiğine inanıyor.

Satın almak için, hisse senetlerini düşük fiyatlar yerine etkin bir şekilde satın almak (yani yükselen hisse senetleri satın almak) önemlidir.

Satış için, kişi kendi isteğiyle satış yapamaz, çünkü piyasa 50.000 hisseyi 100 hisse kadar kolay ememez. Hisse senedi spekülatörleri satış yaparken sabırlı olmalı ve her zaman piyasanın hisse senetlerini satmadan önce bu stokları emmesini beklemeye hazırlıklı olmalıdır. Doğru zamanda doğru satış yapabilmek için, spekülatörler piyasanın bu hisse senetlerini ne zaman yiyebileceğini gözlemlemeli, test etmeli ve tanımlamalıdır.

Unutmayın: Hisse senetleri asla fiyatı çok yüksek olduğu için alınamaz, fiyatı çok düşük olduğu için satılamaz.

İlk işlemi yaptıktan sonra, kar elde etmediğiniz sürece ikinci işlemi yapmayın (kararın doğru olduğunu kanıtlamak).

Verileri okumak, eylem için doğru zamanı seçmenize yardımcı olabilir.

İyi bir başlangıç savaşın yarısıdır ve bir işlemin başarısı veya başarısızlığı büyük ölçüde doğru eylem zamanını seçmeye bağlıdır. Bu, Livermore'un çok para ödemekten öğrendiği ders.

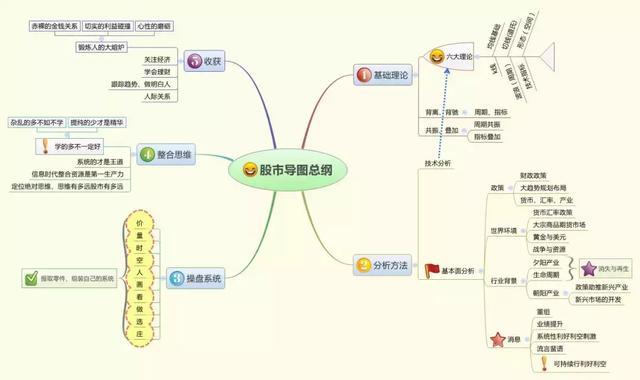

Şu anda A Hangi hisse senetleri satın alınmalı

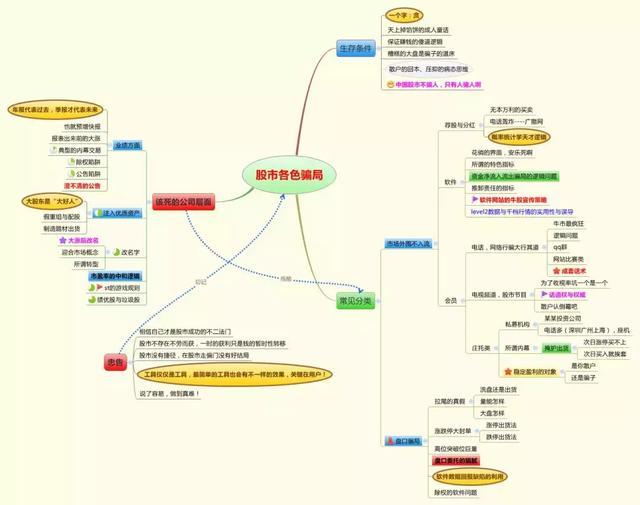

Aşağıdakiler, borsa haritası, k-çizgisi, ortalama çizgi temeli, teğet, gösterge analizi, hisse senedi seçimi, sektör rotasyonu ve borsadaki çeşitli dolandırıcılıkların genel taslağını sizinle paylaşmaktır.Size hisse senedi bilgilerinin daha ve daha spesifik bir özetini vermeyi umuyorum Yatırım kuru ürün bilginizi paylaşmak için Yuesheng Yatırım Danışmanlığı'na (yslcw927) bağlı kalın ve daha sonra sizin için adım adım paylaşacağım!

( Not: Aşağıdaki resimler net değilse, benden yüksek çözünürlüklü resimler isteyebilirsiniz, burada sıkıştırılacaktır)

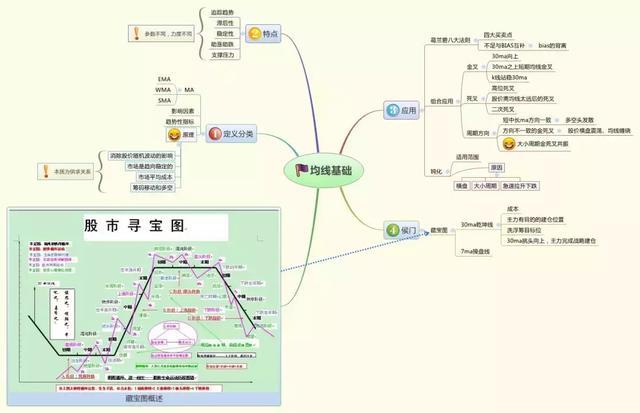

1 , Borsa haritasının genel taslağı

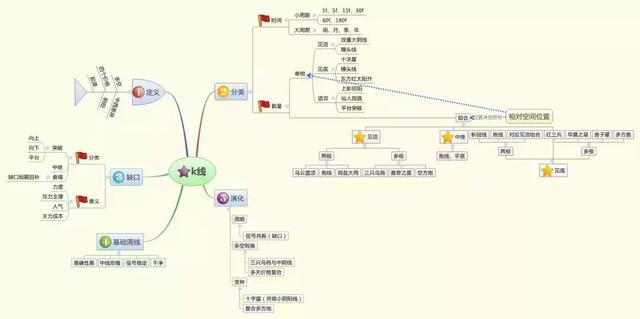

2 , K Hat temeli

3 , Hareketli ortalama temeli

4 , Teğet temeli

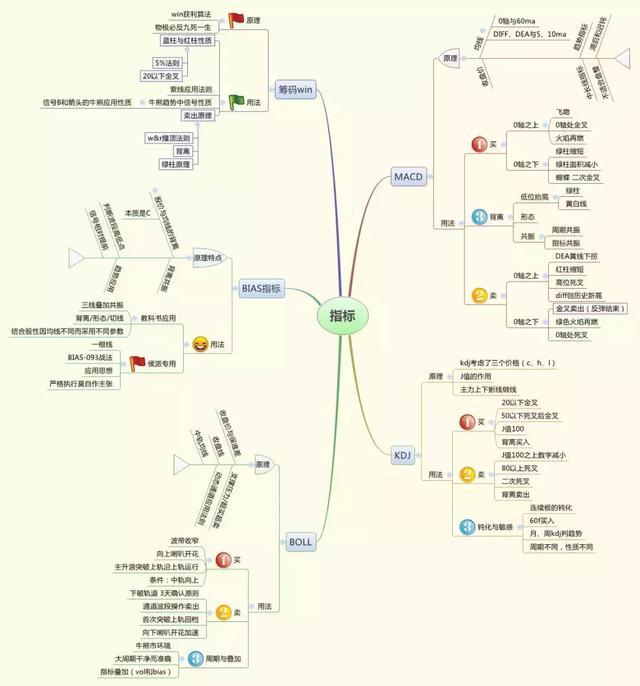

5 , gösterge analizi

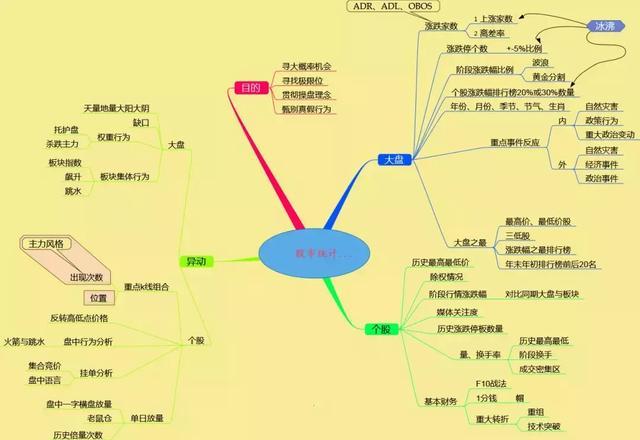

6 ,İstatistiksel analiz

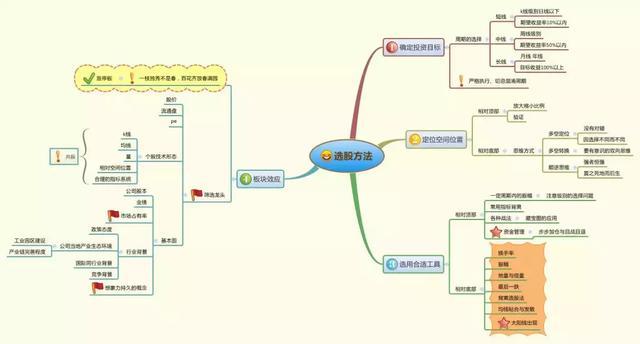

7 Stok seçim yöntemi

8 , Plaka dönüşü

9 , Borsadaki çeşitli dolandırıcılıklar

Sınırlı alan nedeniyle, resimleri net bir şekilde göremiyorsanız veya editörün yazdığı makaleleri beğeniyorsanız, kamu hesabı Yuesheng Investment Advisor'ı (yslcw927) takip edebilirsiniz. Daha fazla piyasa görünümü işlemleri ve stok teknik analiz yöntemleri öğrenmenizi bekliyor ve sürekli bir kuru ürün arzı var!

3820 ticaret sistemi

Ticaret sistemi nedir? Ticaret sistemi, eksiksiz bir ticaret kuralları sistemidir. İyi tasarlanmış bir ticaret sistemi, ilgili tüm yatırım karar alma bağlantıları için karşılık gelen açık düzenlemeler yapmalıdır. Bu düzenleme nesnel ve benzersiz olmalıdır ve farklı yorumlara izin verilmez. İyi tasarlanmış bir ticaret sistemi, kullanıcıların psikolojik özelliklerine, yatırım nesnelerinin istatistiksel özelliklerine ve yatırım fonlarının risk özelliklerine uygun olmalıdır.

Ticaret sisteminin özelliği, bütünlüğü ve objektifliğinde yatmaktadır. Sözde tamlık, giriş noktası, çıkış noktası, yeniden giriş noktası ve yeniden çıkış noktası dahil olmak üzere, menkul kıymetlerin ve vadeli işlem yatırımlarının tam bir ticaret döngüsündeki her karar noktasının açık ve belirli düzenlemelere sahip olduğu anlamına gelir. Böylelikle eksiksiz bir karar verme zinciri oluşturur. Sözde tarafsızlık, karar verme standartlarının benzersizliğine işaret eder. Koşul kümesi A oluşursa, karar B oluşur ve bu nedensel ilişki benzersizdir.

Ticaret sisteminin bütünlüğü ve objektifliği, ticaret sisteminin sonuçlarının tekrarlanabilirliğini garanti eder. Teorik olarak, herhangi bir kullanıcı için, kullanım koşulları tamamen aynıysa, işlem sonuçları tamamen aynıdır. Sistemin tekrarlanabilirliği, yöntemin bilimsel niteliğidir ve sistem işlem yöntemi, bilimsel bir yatırım işlem yöntemidir.

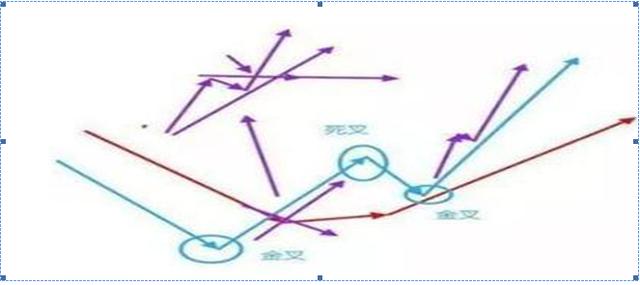

3820 ticaret sisteminde 3, piyasadaki en hızlı ve en hassas hareketli ortalama anlamına gelir, ki bu aslında 15 saniyelik grafikteki bir vuruş seviyesidir; 8, 3 ile kullanılır; 8 ve 3 altın çarpı bir yaratma fırsatı oluşturur; 20, 1'dir. Dakika grafiğinde seviye eğilim çizgisi.

1. Çalışma prensibi

1 , Kalem seviyesi

Genel yön 20-ayrılık-kırılma-kırılma 2k daha kesin kaybedecek (8. çizgiye geri döndüğünüzde, üst kısmı veya yanlara kümülatif K çizgisini inşa ettiğinizde, üst kısmı kırıp bir sipariş açtığınızda genel yön 20'nin trendi konusunda iyimserim , Sadece 2K karı garanti edebilir, 2K çekildikten sonra zararı durdurmalısınız)

2 , 38 işletme

Doosan, çekilişi ters çevirdikten sonra 20'yi kıramaz. Boş emir, geçtikten sonra 20'ye kadar çekilmez. 38, bir seferde yalnızca bir kez çalıştırılabilir. (Bunu anlamak kolaydır, altın haç 20 çizginin içinden geçer ve sonra haç 20 çizginin üzerindedir ve sonra altın haç 20 çizginin üzerindedir. Burası küçük üç dalgadır, bu yapılabilir ama bunu sadece bir kez yapabilirsiniz. 38 altın çatal ile bir sipariş açın ve ölü çatal ile pozisyonu kapatın ... Düşme ve tersi.)

3 , 20 işletme

Sadece bir yöne gidin.Uzun olduğunuzda, üstteki 20 uzun ve alttaki 20 düzdür. Kısa olduğunda tersi doğrudur. (Bir günde 120 satıra 1 dakikada veya 20 satıra 5 dakikada bakın, bugünün genel yönüne karar verin ve bu yönde ilerleyin.Örneğin siz uzunsanız ben sadece uzun gidiyorum, kısa devre yapmamaya kararlıyım.)

Kalem içerisindeki seviye ve 38 operasyona demir kum palmiyesi veya bıçakla kesilmiş su, 20 operasyona Mulan Yumruğu adı verilir.

İki, operasyon efsanesi

Yukarıda gösterildiği gibi, 20 çizgi kırmızı çizgidir. Mum çubuğu mavi çizgidir. Bu 38 işlem için bir şablondur.

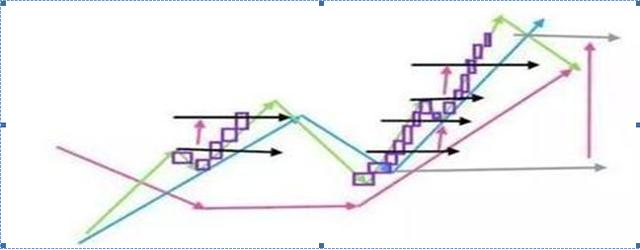

Yukarıdaki şekilde gösterildiği gibi, bu eğilimi incelemenin kaçınılmazlığıdır. Pembe 20 satırdır. Mavi 8 çizgidir. Yeşil 3 telli. 1 dakikalık bir grafikse. O zaman yemek yiyebileceğiniz sadece 3 yeriniz var. Biri 1 dalgadır 3. İkincisi, 20 çizgisinin hemen üzerinde, 38 birinci Jin Cha üç dalgaydı. Üç, üç dalga 3.

Yukarıdaki şekilde gösterildiği gibi, bu bir numaranın şematik diyagramıdır. 20 satır iplik. Oyunun başlangıcı. Fırsat ortaya çıktığında, kilit konumda olmalısınız.

Yukarıdaki şekilde gösterildiği gibi, bu, suyu bir bıçakla kesme fikrinin şematik bir diyagramıdır.

Yukarıdaki resimde gösterildiği gibi, bu en yaygın iki eğilimdir. Aslında, en küçük seviyedir. . Bu 1 dakikalık grafiğin çizelgesidir. Aslında, 15 saniyelik grafikte 1 vuruşta 3 dalga var. Yemek yedikten sonra koş. Asla ölemez. Hızlı ve doğru.

Yukarıdaki resimde gösterildiği gibi, bu bir siparişin nasıl açılacağıdır. Bir bıçak çekmenin ve suyu kesmenin sadece sanal bir disk olduğunu unutmayın. Sadece oyun duygusunu geliştirmek, elleri uygulamak ve manipülasyon davranışını uygulamaktır. . . Gerçek para, 20 çizgi eğilimidir. . . Suyu kesmek için bıçak Zama Kungfu'dur ve pratik yapılmalıdır.

Yukarıdaki resimde gösterildiği gibi, bu, 3 ve 8 hatlarının öpüştüğü bir çekimdir.

Yukarıdaki resimde gösterildiği gibi, bu açık mavi hattır. Neden burada açık? Kesinlikle düştüğünde. Alan açarsınız. . . Yang Xian'ın çekimine dayanabilmelidir. . Pratik yaparken bu durumla karşılaşacaksınız. Kayıplarınızı durdurduğunuz anda kaybedersiniz. Kayıpları durdurmak yerine kazanabilirsiniz. Bu en zoru. Durdurma kayıplarını kontrol etme yeteneği. Taşınabilir mi diye karar vermek için K-çizgisindeki değişikliklere ve hareketli ortalamaya bakıyorum En önemli şey, şortların geleceğine inandığım duygusu.

Piramit konum yönetimi yöntemi, huni konum yönetimi yöntemi ve dikdörtgen konum yönetimi yöntemi olmak üzere üç konum yönetimi yöntemi vardır.

1. Piramit pozisyon yönetimi yöntemi

Piramit pozisyon yönetimi yöntemi, yani piyasaya giren ilk fon miktarı nispeten büyüktür.Piyasa görünümü ters yönde giderse daha fazla pozisyon eklenmeyecektir.Eğer yönler aynıysa pozisyonlar kademeli olarak artırılacak ve artan pozisyonların oranı küçüldükçe küçülecektir. Pozisyon kontrolü, geniş bir alt ve küçük bir tepe şeklindedir, bu nedenle piramit şeklindeki bir pozisyon yönetimi yöntemi olarak adlandırılır.

Avantajı, getiri oranına göre pozisyon kontrolünde yatmaktadır, kazanma oranı ne kadar yüksekse, kullanılan pozisyon o kadar yüksek olur.

Dezavantajı ise dalgalı bir piyasada gelir elde etmenin daha zor olmasıdır.

2. Huni konum yönetimi yöntemi

Huni şeklindeki pozisyon yönetimi, yani piyasaya giren ilk fon miktarı görece küçüktür ve pozisyon görece hafiftir.Pazar ters yönde hareket ederse, piyasa görünümü kademeli olarak pozisyonu artıracak ve daha sonra maliyet azalacak ve artış oranı daha da büyüyecektir. Bu şekilde, konum kontrolü küçük bir alt ve büyük bir tepe şeklini alır. Bu nedenle huni şeklinde bir pozisyon yönetimi yöntemi olarak adlandırılabilir.

Bu yöntemin avantajı, ilk riskin nispeten küçük olmasıdır ve eğer pozisyon tasfiye edilmemişse, huni ne kadar yüksekse, kar o kadar önemli olur.

Dezavantajı, bu yöntemin piyasa görünüm eğiliminin yargı ile tutarlı olduğu öncülüne dayanması gerektiğidir.Eğer yön yanlış değerlendirilirse veya yönün eğilimi toplam maliyeti aşamazsa, karlı olmayacağı bir durumda olacaktır. Normal şartlar altında, pozisyon şu anda daha ağır olacak, mevcut fonlar nispeten küçük olacak ve sermaye cirosu sıkıntıda olacak. Bu tür bir pozisyon yönetimi yönteminde, ters volatilite ne kadar fazla olursa, pozisyon o kadar büyük ve risk o kadar yüksek olur.Ters volatilite belirli bir seviyeye ulaştığında, kaçınılmaz olarak tüm pozisyon tutmaya yol açacaktır. Ters yönde küçük bir dalgalanma tasfiyeye yol açacaktır.

3. Dikdörtgen pozisyon yönetimi yöntemi

Bu yöntem, ilk pozisyon açılışında piyasaya giren fon miktarının, toplam fonların sabit bir oranı olmasıdır.Pazar ters yönde gelişirse, kademeli olarak pozisyonu artırın ve maliyeti azaltın. Artış, dikdörtgen pozisyon yönetimi olarak adlandırılabilecek bu sabit oranı takip edecektir. yöntem.

Dikdörtgen pozisyon yönetimi yönteminin avantajı, her seferinde sadece belirli bir pozisyon yüzdesinin eklenmesi ve tutma pozisyonlarının maliyetinin kademeli olarak artması ve risklerin eşit olarak dağıtılması ve böylelikle eşit yönetimin sağlanmasıdır. Pozisyonlar iyi kontrol edilebilir ve piyasa görünümü yargı ile tutarlıysa, önemli getiri elde edilecektir.

Dezavantajı, ilk aşamada ortalama maliyetin hızla artması, bu nedenle tüccarların pasif duruma düşmesi kolay, fiyatın başa baş noktasını geçememesi ve tuzağa düşürülmüş bir durumda olmasıdır. Tersi ne kadar fazla değişirse, açık pozisyon o kadar büyük olur.Belirli bir seviyeye ulaştığında, tüm pozisyon tutulur ve fiyat ters yönde biraz değiştiği sürece pozisyon tasfiye edilir.

Yatırımın olduğu yerde riskler vardır ve risklerin nasıl kontrol edileceği en önemlisidir.

Genel piyasa eğilimi geliştiğinde, yatırımcılar risklerin varlığını unutup istediği gibi kovalamak bir yana, körü körüne iyimser olmamalıdır. Borsa riskleri sadece ayı piyasalarında değil, boğa piyasaları ve dengeli piyasalarda da mevcuttur. Borsadaki gizli risklerden kaçınmaya dikkat etmezseniz kolayca para kaybedersiniz. Bu nedenle, borsadaki riskleri kontrol altına almak için izlenecek ilk ilkeler şunlardır:

Dur , İki bakış, üç geçiş.

Dur : Kör ve plansız alım satım işlemlerini durdurun.Kârlı bir pazarlık çipiniz varsa, karınızı zamanında nakde çevirmelisiniz.Erkek derinden sıkışan hisse senetlerini kesmek için acele etmeyin.

İkinci bakış: Borsadaki çeşitli durumları anlamak, piyasanın gelecekteki gelişme eğilimini dikkatlice incelemek ve değerlendirmek, münferit hisse senetlerinin işleyiş yasasını incelemek ve yargılamak, hisse senetlerini dikkatlice seçmek ve eğilimin tamamen güçlenmesini beklemektir.

Üç geçiş : Genel piyasa eğilimi tekrar ısındığında ve münferit hisse senetleri direnç düzeyini başarıyla aştığında, yatırımcıların piyasa hakkındaki yargıları borsanın objektif işleyişi ile uyumlu olduğunda, mevcut koşullara göre uygun şekilde pozisyonlarını artırabilirler.

İkinci olarak, hisse senedi piyasası risklerini kavramalı ve kontrol etmeliyiz. Spesifik ilkeler aşağıdaki gibidir:

1. Bir durdurma kaybı duygusu oluşturun. Bazı yatırımcılar zararı durdurun bir ayı piyasası stratejisi olduğuna, boğa piyasası ve denge piyasasının zararı durdurması gerekmediğine inanıyor, bu yanlış. Aslında, herhangi bir piyasa ortamında, münferit hisse senetleri zirve işaretleri gösterdiğinde veya piyasa dışı ana akım çeşitleri veya trende aykırı düşen hisse senetleri tuttuğunda, zararı durdurmanız gerekir. Özellikle piyasa ortamında temeller gibi büyük değişiklikler veya pazar araştırması ve muhakemesinde büyük hatalar olduğunda, yatırımcılar kollarını kırmaya kararlı olmalıdır.

2. Konum oranını ayarlayın. Borsada, piyasa değişikliklerine göre zamanında tutulan pozisyonların oranında uygun ayarlamalar yapılmalıdır.Özellikle, daha ağır ve hatta tam pozisyondaki bazı yatırımcılar, piyasada hızlı kısa vadeli kazanç fırsatını değerlendirmeli ve bazı karlı hisse senetlerini uygun bir şekilde tasfiye etmelidir. Satmak. Borsadaki belirsizliklerin etkisiyle başa çıkmak için belirli bir miktarda yedek fon ayırın.

3. Yatırım portföyünü optimize edin. Mevcut borsada, yatırımcıların yatırım portföyünü optimize etmek için sürekli pozisyon yapısını ayarlaması, güçlü olanı tutması ve zayıf olanı ortadan kaldırması gerekir.Gelecekteki piyasalarda ideal yatırım geliri elde etmekle kalmaz, aynı zamanda borsa düşüşünün getirdiği risklerden etkin bir şekilde kaçınabilirler.

4. Tüm yumurtaları tek bir sepete koymayın. Piyasa düşmeyi bırakıp istikrar kazandığında ve stratejik pozisyonlar veya dipten satın alma işlemleri için bir geri dönüş belirtileri olduğunda, yatırımınızı uygun şekilde çeşitlendirebilir ve gelecekte sıcak noktalara dönüşme olasılığı en yüksek olan çeşitli sektörlerdeki hisse senetlerini seçebilirsiniz. Bu, borsadaki sistematik olmayan riskleri kontrol etmek için önemli bir yöntemdir.

Sorumluluk Reddi: Bu içerik Yuesheng Investment Consulting tarafından sağlanır ve Investment Express'in yatırım görünümlerini onayladığı anlamına gelmez

-

- 200218 "Günlük Bulut Zamanı" Wang Yibo tek kesim paylaşımı, evde kalmak sevimli panda Cha Zhu'yu görmektir.

-

- Çin borsası: Neden hisse senetleri düşmeye devam ediyor? Satıcı para kaybettiği ve satması gerektiği için mi? Aniden okuduktan sonra

-

- 3 yıl içinde 780.000 kayıptan 4.7 milyona nasıl çıktım ve "3 yin 1 yang satın almak için yemeyin, 3 yang yemeyin ve 1 yin sat" diyerek operasyonun karşılığını almasını öneriyorum.

-

- Yüksek direnç! Guoan kalecisi Hou Sen, Guoan'ın zaferini garantilemek için seyircide birçok harika kurtarış yaptı.

-

- Çin'in para toplama çağı geliyor: Fakir olmak istemiyorsanız, Yahudi "bakır satan" zihniyetini deneyin

-

- Ses kalitesinden bahsetmeyin, sadece deneyimden bahsedin.Yüz yuan bütçeli kablosuz Bluetooth gürültü azaltma kulaklığı nasıl seçilir?

-

- Çin borsasındaki ilk kişi nadiren konuşuyor: Çin borsasında en çok kazanan kim? Okuduktan sonra aniden fark ettim