Yahudi bir tüccarın bıraktığı bir beyin fikri:% 25 fonla satın alın,% 30'u kararlı bir şekilde satın ve pozisyon, gerçek bilimsel hisse senedi eklemek için% 50'nin altına düşürün

(Bu makale halka açık Yuesheng Raiders (yslc688) tarafından yalnızca referans amacıyla düzenlenmiştir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne ve kendi riskinize dikkat edin.)

Çin hisse senedi piyasasında karlılığı temsil eden "beş sayı":

1.% 20 - en iyi kar alma puanı

% 20, hisse senedi ticareti için en iyi kar alma noktası. Borsada kazanan general yoktur, yorgan alıp para kaybetmek her zaman kaçınılmazdır.Aynı zamanda tüm hisse senetlerinin sürekli yükselmesinin imkansız olduğunun da farkına varmak gerekir. Bundan elde edilen istatistiksel veriler, şu anda hissedarların% 70,8'inin, kardan zarara, küçük bir zarardan büyük bir zarara kadar "hırs" kelimesiyle başı dertte olduğunu gösteriyor. Bu nedenle, hisse senedi yatırımında "açgözlü" kelimesi gerekli değildir.Yatırımcıların hisse senedi satın alırken kar durdurma noktası belirlemeleri ve hisse senedi fiyatı% 20 yükseldikten sonra kararlılıkla hisse satmaları tavsiye edilir.Wall Street'teki birçok üst düzey yatırımcı hala bu oranda ısrar ediyor. Diğeri, zararı kesin bir şekilde durdurmak için satın alma fiyatından% 7 -% 8 daha düşük olan zararı durdur noktasıdır.

2.% 50 - altın tutma pozisyonları oranı

% 50, yani hisse senetlerinin% 50'si ve fonların% 50'si rezerve edilmiştir, bu da yatırımcıların kendi çalışma tarzlarına göre farklı pozisyon kontrol stratejileri formüle etmeleri için uygundur. Sözde pozisyon oranı, pozisyon çeşidinin piyasa değerinin toplam sermayeye oranıdır, ancak bu oran dinamiktir. Örneğin, bir yatırımcının başlangıç sermayesi 100.000 yuan ise, hisse senedi olarak 50.000 yuan satın alacaktır ve şu anda elde tutma oranı% 50'dir; hisse senedi fiyatı yükseldikçe, toplam varlıklar ve borsa değeri değişmeye devam edecek, örneğin hisse senedi fiyatı artacaktır. % 20, toplam varlıklar 110,000 yuan ve borsa değeri 60,000 yuan'a yükseliyor Bu zamanda, elde tutma oranı% 54,5 oldu, ancak% 50 tutma altın oranı piyasaya ilk girdiğinde hala hatırlanmalıdır.

Üç,% 60 -düşük fiyat çemberi kararı

Düşük fiyat döngüsü için bir değerlendirme oranı olan% 60, bir önceki yüksek seviyeye göre hisse senedi fiyatına atıfta bulunur ve% 60'tan fazla düşüş gösteren bireysel hisse senetleri, düşük fiyat döngüsü olarak kabul edilebilir. Hisse senedi fiyatının yükselmesi ve hacim oranının yükselmesi, hisse senedi fiyatının düşük fiyat çemberinde olması, ana gücün hisse senedi fiyatını yükseltme niyetinde olduğunu gösterir, şu anda katılan yatırımcıların riskinin küçüktür. Aksine bu yüksek fiyatlı hisse senetlerini şu anda satın alırsanız riskler yüksek ve çok sayıda tuzak var. Bu nedenle, yatırımcılar bu "% 60, düşük fiyat döngüsü yargısı" oranına başvurabilirler; bu, temelde bireysel hisse senetlerini körü körüne kovalayıp yakalanma trajedisini önleyebilir ve böylece sermaye kullanımının verimliliğini artırabilir.

Dört, 721-borsa "laneti"

721, yatırımcıların sık sık "yedi kayıp, iki beraberlik ve bir galibiyet" hakkında konuştukları borsa mantrasıdır. Hisse senedi piyasasının kar elde etme olasılığıdır Bu, hissedarların% 90'ının para kaybettiği anlamına gelir. Yatırımcılar bu laneti kırmak istiyorlarsa, finans planlamacıları, yatırımcıların yatırım konseptlerini değiştirmeleri ve bir gecede zengin olma konusundaki yanılgılarını değiştirmeleri gerektiğini söyledi. Borsa bir kumarhane değil, makroekonomi, politika duyarlılığı, psikoloji, borsa teknolojisi, kapsamlı kalite vb. İle ilgili bir üniversite sorusudur. Sadece şansla değil, bir öğrenme tavrı olmadan. Bu nedenle, pazara girerken bunu fark etmeli ve varlıkların makul dağılımına dikkat etmeliyiz.Bir yandan Yisheng Yueyue gibi istikrarlı bir gelir kaynağını garanti edebilecek yıllık yaklaşık% 10'luk getiri ile bazı istikrarlı yatırımlara katılabilir, diğer yandan hisse senetlerine katılabilir ve Vadeli işlemler gibi yüksek riskli yatırımlar daha yüksek getiri sağlayabilir, yatırımı çeşitlendirebilir ve getiriyi maksimize edebilir.

Beş, 10-en fazla 10 hisse senedi

10. Risk toleransı olan yatırımcılar 10 adetten fazla hisse senedi almamalıdır. Uzman istatistiklerine göre, 10'dan fazla hisse senedinden oluşan bir portföyün nihai getirisi kayda değer değildir ve yatırımcılar yukarıda belirtilen Yisheng Yueyue Karını tahsis etmek için çok meşguller. Sıradan yatırımcılar, kendi yüksek riskli yatırım oranlarına daha uygun iseler "100- kendi yaşları" formülüne başvurabilirler. Tabii yatırım yapmak için her bireyin ve her ailenin gerçek mali durumuna ve risk iştahına bakmanız gerekiyor.

Tabii ki bu her derde deva değil, yukarıda belirtilen borsa yatırım kurallarının yine de kişiden kişiye değişmesi ve yatırım oranının zaman içinde ayarlanması gerekiyor. Buna ek olarak, sıradan yaşamda, yatırımcılar ilgili profesyonel yatırım ve finansal yönetim bilgilerinin öğrenilmesine daha fazla dikkat etmeli, yatırım ve finansal yönetim becerilerini geliştirmeye çalışmalı ve varlıklarını korumak ve artırmak için çeşitli yatırım ve finansal yönetim kanallarını ve araçlarını kullanmalıdır.

Sadece bir hisse senedi yapın, fiyat ne olursa olsun, asla tam bir pozisyon çalıştıramazsınız. Çalıştırmanın en iyi yolu, ilk partide kendi paranızın% 25'ini satın almaktır.% 30'dan fazla satarsanız,% 50 düşerseniz, pozisyonunuzu kalan paranın% 50'si kadar artırabilirsiniz. Hala düşerse, orantılı olarak pozisyonunuzu artırabilirsiniz. Kârlılığa kadar uzay için ticaret zamanı.

Hisse senedi nasıl yapılır

İlk adım: doğru düşünceyi kullanın ve doğru yönü yapın, aksi takdirde bir hareketi kaçırırsanız kaybedersiniz. Mantıksal düşünme aynı zamanda akademik analiz okuluna aittir. Piyasa ekonomisi durumunu anlayın ve geleceğin beklentilerini bekleyin. Kim liderlik edebilir? Kim değerli? Kim devam edebilir? Seçiminiz bu farkta yatıyor.

Adım 2: Yaşam için doğru hedefi seçin ve hisse senetlerine yatırım yapmak şirketlere yatırım yapmakla eşdeğerdir. Borsaya kayıtlı şirketlerin geçmişi, yöneticileri, sermaye akışı, ürün pazar konumu ve beklentileri anlaşılmalıdır, aksi takdirde kolayca katılamayacaklardır. Varlıkların değerini artırmak için sürekli ikiye katlamak, ikiye katlamak ve büyümeye devam etmek gerekiyor. Konsantre olun ve ağı fazla açık bırakmayın.

Üçüncü adım: Borsadaki büyük fırsatlar bekliyor ve hisse senedi seçimi zaman seçimi kadar iyi değil. Fırsatlar her gün olmaz ve fırsatlar olduğunda asla kaçırmayın. Aksi takdirde değer küçümsenir, değer yatırımı nerede başlar? Spekülasyon, bırakın herkes yapabilir, sadece geçicidir.

Adım 4: Yükselen trendlerle hisse senetlerini ve düşen trendlerle parayı karşılayın. Beğendiğiniz bir hisse senedini bulduğunuzda düşük fiyata alın, vaat eden bir fiyatınız yoksa satmayın, piyasa değişse bile önceden haber vermiş olacaktır. Elinizdeki pazarlık fişlerini kontrol etmek için trendi takip edin, neden endişeleniyorsunuz?

Adım 5: Kulağa basit ve yapılması zor geliyor, iyi ilkeler oluşturmak zor değil. Dünyada pek çok felsefe, birçok felsefi hikaye ve birçok büyük ilke var, ama neden az insan bunu yapıyor? Çünkü başarılı insan sayısı her zaman sadece% 3'tür.Bunun nedeni, çoğu insanın kendi ilkelerine sahip olmaması ve bunu yapma niyetinde olmamasıdır, çoğu zaman çoğu Basit ve etkili şeyleri tekrar etmek daha etkilidir.

Karmaşık şeylerin basit, pratik, kesin, verimli ve popüler hale getirilmesi, gerçek bir yatırım ustası tarafından takip edilen bir alandır ve çoğu usta yalnızca bir hisse senedi yapar. Ancak öncül bir komisyoncu için çalışmak değil. Basit bir özet şudur: sık işlemler, iniş ve çıkışların peşinden koşma ve rüzgârın peşinden gitme, vb. Bu yatırımcılar tüm yıl boyunca aracı kurumlar için çalışırlar ve bir yıldaki işlem ücreti, zamanınız ve enerji maliyetlerinizden bahsetmeden, kendi kârlarını aşar.

"T + 0" ile oynanacak birkaç önemli nokta

1. "t + 0" işlemi sırasında açgözlü olmayın.Kâr elde ettiğinizde veya hisse senedi fiyatı dirençle karşılaşırsa, hemen cebinize düşeceksiniz. Bu tür bir operasyon önceden belirli bir kar hedefi belirlemez ve operasyon hedefi olarak sadece gün içi şok farkının karını alır.

2. "t + 0" işlemi ultra kısa vadeli bir işlemdir. "T + 1" ticaret sistemi altında, yatırımcılar "t + 0" işlemleri yapmak için çiplerini ve fonlarını tam olarak tahsis etmelidir.

3. "t + 0" operasyonu, yatırımcıların tüm gün piyasayı izleyebilecek zaman ve koşullara sahip olmasını gerektirir. Yatırımcılar ayrıca belirli bir kısa vadeli işletme deneyimine ve hızlı gün içi yanıt verme yeteneğine sahip olmalıdır.

4. "t + 0" operasyonu hızlı olmalı, sadece analiz için değil, karar verme için de hızlı, aynı zamanda sipariş vermek için hızlı ve pistler için hızlı olmalıdır. Bu, yatırımcıların zamanında bilgi güncellemeleri, hızlı işlem yöntemleri ve düşük işlem ücretleri ile menkul kıymet şirketlerini seçmeye dikkat etmelerini gerektirir.

5. "t + 0" işlemi, münferit hisse senetlerinin uzun vadeli gözlemine ve çoklu simülasyon işlemlerine dayanmalıdır ve yatırımcıların, bireysel hisse senedi özelliklerine ve piyasa kurallarına çok aşina olması gerekir.

"T + 0" işlemi için ön koşullar

Yatırımcılar, gün içi "T + 0" işlemleri için aşağıdaki ön koşulları sağlamalıdır.

1. Hisse ve piyasa kurallarına aşina

"T + 0" işlemi, tek tek hisse senetlerinin uzun vadeli gözlemlerine ve çoklu simülasyon işlemlerine dayanmalıdır.Yatırımcılar, bireysel hisse senetleri ve piyasa kurallarına çok aşina olmalıdır.

2. Gerçek zamanlı görüntüleme için zaman ve koşullar

"T + 0" operasyonu, yatırımcıların piyasayı gerçek zamanlı izleyebilecek zaman ve koşullara sahip olmasını, ayrıca yatırımcıların belirli bir kısa vadeli operasyon deneyimine ve hızlı gün içi yanıt verme yeteneğine sahip olmasını gerektirir.

3. Elde hem çipler hem de fonlar

Yatırımcılar gün içi "T + 0" işlemleri yaptıklarında, ellerinde belirli sayıda hisse senedi bulundurmakla kalmamalı, aynı zamanda eşit işlem yapabilecek kullanılabilir fonlara da sahip olmalıdır. Diğer bir deyişle, gün içi "T + 0" işlemi, her ikisi de vazgeçilmez olan hem çiplere hem de fonlara sahip olmalıdır.

4. Gün içi büyük bir şok olmalı

Hisse senedi fiyatının o gün önemli ölçüde dalgalanıp dalgalanmayacağına karar vermek, yatırımcıların "T + 0" ı işletmeyi başarması için gerekli bir koşuldur, çünkü yalnızca hisse senedi fiyatı dalgalandığında bir fiyat farkı yaratma şansı olacaktır.

"T + 0" hisse senedi seçimi fikirlerini tanıtın:

1. Aktif eğilimleri olan hisse senetlerini seçin

"T + 0" hisse senedi seçimi için ilk koşul, hisse senetlerinin aktif olarak işlem görmesi ve bireysel hisse senetlerinin aktif olması gerektiğidir. Bazı hisse senetleri piyasa yapıcılar tarafından kontrol ediliyor veya popülariteleri son derece düşük.Bu tür hisse senetleri orta ve uzun vadeli yatırımcıların katılımı için uygundur.Kısa vadede "T + 0" dan kaçınmak daha iyidir. Bu tür hisse senetlerinin zayıf ticareti ve büyük alım satım farklılığı nedeniyle, genellikle diskte alış fiyatı ile satış fiyatının oldukça farklı olduğu ve dakikada yalnızca iki veya üç işlem olduğu durumlar vardır. "T + 0" yatırımcıları içeri girdi ve çılgınlıklarını engellememeleri garip. Aktif olarak işlem gören hisse senetlerinin girişi ve çıkışı daha kolaydır.Örneğin, bazı konsept hisse senetleri ve uygun politikalara sahip temalı hisse senetleri "T + 0" operasyonları için çok uygundur ve karlılık tam pozisyon sahiplerinden bile daha yüksektir.

2. Günlük genliği daha büyük olan hisse senetlerini seçin

"T + 0" hisse senedi seçiminin bir diğer önemli noktası, hisse senetlerinin önceki dönemde daha büyük bir tek günlük hareket gerektirmesidir. Genel olarak, bir hisse senedinin tek günlük genliği, "T + 0" işletme değerine sahip olmak için en az% 4 olmalıdır. Çünkü bir günde bir hisse senedi için en düşük noktadan alıp en yüksek noktada satmanız pek olası değildir. Genlik% 4'ün altındaysa, en düşük ikinci satın alma ve ikinci en yüksek satışın başlangıcını ve sonunu, artı iki yönlü işlem ücretini ve bir işlem döngüsü için damga vergisini hariç tutarsınız, o zaman farkı yaratamayabilirsiniz.

3. Normal hisse senedi fiyatı dalgalanmaları olan hisse senetlerini seçin

"T + 0" ile seçilen hisse senetleri için hisse senedi fiyatı düzenli olarak dalgalanmalıdır. Bazı yatırımcılar birçok hisse senediyle kendileri temasa geçti, işlemler de çok aktif olsa da, ana tüccarın yöntemleri çok tuhaf ve eğilim her zaman beklenmedik. Bu eğilimden sonra "T + 0" yaparak başarılı olmak daha kolaydır.

T + 0 becerileri:

1. Aykırı T + 0: Önce daha yüksek, sonra daha düşük satış yapın. Hisse senedi fiyatı keskin bir şekilde açılmışsa veya hızla artmışsa, bu fırsatı ilk önce elinizdeki fişlerin tamamını veya bir kısmını satmak için kullanabilirsiniz.Borsa fiyatı hızlı yükselişini bitirdikten ve geri düştükten sonra, orijinal olarak satılan aynı hisse senetlerinin tamamını veya bir kısmını satın alabilirsiniz. Spreadden kar elde etmek için bir işlem gününde yüksek satış ve düşük alım elde edin.

2. Homeopati T + 0: Önce düşük al, yüksek fiyata sat. Belirli sayıda hisse senedi tuttuktan sonra, bir gün hisse ciddi bir şekilde aşırı satılır veya düşük açılırsa, bu fırsatı kullanarak aynı hissenin aynı veya bir kısmını satın alabilir ve belirli bir yüksekliğe yükseldikten sonra satabilirsiniz, böylece bir işlem günü içinde düşük bir fiyat elde edebilirsiniz. Yayılmadan kar elde etmek için yüksek al ve sat. Sebep aslında aykırı olanın tam tersidir.

Tarihteki en tipik zaman paylaşım çizelgesi T + 0 savaş becerileri

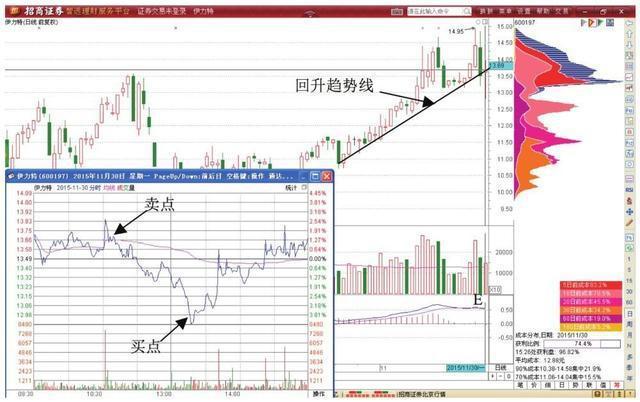

Zaman paylaşım çizelgesinin T + 0 işlem stratejisinde, yüksekten satıp, alçağa alıp alış ve satış noktaları seçmek bizim için çok önemlidir. T + 0 ticaret stratejisini benimsemeden önce, günlük K-çizgi grafiğindeki fiyat trendine dikkat etmemiz gerekiyor. Genel olarak günlük K-çizgi grafiğinde fiyat güçlü ve zaman paylaşım grafiğindeki hisse senedi fiyatı dalgalanma alanı büyükse T + 0 işlem sürecini tamamlayabiliriz.

1. T + 0 zaman paylaşım grafiğinin morfolojik özellikleri

1. Zaman paylaşım çizelgesinin büyük bir hisse senedi fiyatı dalgalanma alanı vardır: zaman paylaşım çizelgesinde büyük bir fiyat dalgalanma alanı vardır ve bir pozisyon açmak için daha düşük bir fiyatımız vardır ve fiyat arttığında yüksek ve düşük alım yapabiliriz. Yeterli fiyat dalgalanma alanının T + 0 ticaret stratejisini tamamlamamız için önemli bir koşul olduğu söylenebilir.

2. Günlük K-line fiyat performansı güçlü: Günlük K-line grafiğindeki fiyat bir toparlanma eğiliminde Hisse fiyatının geri dönüşü olmasına rağmen, fiyat performansı hala güçlü.Bu, T + 0 ticaretinin zaman paylaşım tablosunda benimsenebileceğini teyit etmemizin koşuludur. resim gösterdiği gibi:

İkincisi, zaman paylaşım diyagramı T + 0'ın işlem esasları

1. T + 0 stratejisinin uygulanması: Sabah hisse senedini sattıktan sonra öğleden sonra yarım pozisyon fonlu pozisyon açarak T + 0 işlem sürecini tamamlayabiliriz. Hisse senedinin sağladığı alım satım fırsatlarının hala nispeten tipik olduğu ve bu da ultra kısa vadeli ticaret sürecini tamamlamamıza izin verdiği söylenebilir.

2. Zaman paylaşımlı grafik alım satım sinyallerinden: zaman paylaşım grafiğindeki hisse senedi fiyatı açılıştan sonra dalgalandı ve düştü. Hisse senedi sabahları% 2'den fazla arttı ve hisse senedi fiyatı öğleden sonra% 3'ten fazla düştü. Genel dalgalanma alanı% 5'ten fazlaydı. Yapabiliriz Yüksek satış ve düşük alımdan oluşan T + 0 ticaret sürecini başarıyla tamamladı.

3. Günlük K-line fiyat performansına bakılırsa: Hisse, toparlanma eğilim çizgisinin açıkça üzerinde ve fiyat eğilimi görece güçlü Bir geri arama eğilimi olsa bile, hissenin T + 0 ticaret stratejileri için uygun olduğuna inanıyoruz.

Zaman paylaşım çizelgesindeki fiyat oynaklığı ne kadar büyükse, yüksek satış ve düşük alımımız için fiyat alanı o kadar büyük ve dönem boyunca kar marjı o kadar büyük olur. Zaman paylaşım tablosunda, yüksek yoğunluklu fiyat dalgalanmaları sırasında ultra kısa vadeli ticaretin karlılığını artırabileceğimiz ve kâr marjını kademeli olarak genişletebileceğimiz söylenebilir.

3. T + 0 desenini açın, satın alın, kapatın ve satın

Zaman paylaşım tablosunda, hisse senedi fiyatı piyasa açılışında aşağı yönlü bir eğilim gösteriyorsa, yani hisse senedi fiyatı daha düşük açılıp geri düşüyorsa, piyasa açıldıktan sonra düşük pozisyonların alım satım fırsatlarını teyit etme fırsatımız var. Gün içi hisse senedi fiyatları istikrar kazanıp toparlanırken, geç hisse senedi fiyat performansı güçlüydü ve fiyat keskin bir şekilde yükseldiğinde satış noktamız ortaya çıktı.

(1) Düz açık satın alma modeli

Zaman paylaşım grafiğindeki hisse senedi fiyatı, güçlü fiyat performansının bir işareti olan açılış oynaklığı için çok az yere sahiptir. Uzun ve kısa partiler tarafından onaylanan açılış fiyatı fazla dalgalanmadı, bu da fiyatın önceki işletme eğilimini sürdürebileceğini gösteriyor. Hisse senedi fiyatı yükselme eğilimindeyse, hisse senedi fiyatının düz açılıştan sonra güçlü bir performans göstermeye devam edeceğine inanıyoruz. Hisse senedi fiyatının daha da yükselmesini beklerken, geç ticarette satış noktasını teyit edebiliriz.

1. Morfolojik özellikler

C. Günlük K-line fiyatı yükselen bir trend içinde: fiyat yükselen bir trend içinde ve biz zaman paylaşım tablosundaki trend hakkında daha iyimseriz. Özellikle hisse senedi fiyatı açılıştan sonra güçlü ise fiyat ayarlandığında alış noktasını teyit ediyoruz ve T + 0 işleminde iyi bir getiri elde edebiliyoruz.

B. Pazarlık çip zirvesi güçlü destek sağlar: Pazarlık çip zirvesi, kısa vadeli hisse senedi fiyatı gücü için önemli bir nokta olan güçlü destek sağlar. Hisse senedi fiyatının çiplerin yoğunlaştığı destek seviyesinde ayarlanması zordur, bu nedenle zaman paylaşımı çizelgesinde ticaret fırsatları doğal olarak görünecektir.

C. Açılıştan sonra güçlü hisse senedi fiyatı performansı: Açılış fiyatının dalgalanması için fazla yer kalmaması ve hisse senedi fiyatının açılıştan sonra güçlü olması hisse senedi fiyatının güçlenebileceğinin bir işaretidir. Günlük K-çizgi grafiği ve zaman paylaşım çizelgesinde, hisse senedi fiyatının güçlü olabileceğini görüyoruz, ardından T + 0 işlemini tamamlamak için bir alım satım stratejisi benimsemeliyiz. Önce alıp sattığımızda daha düşük fiyattan hisse satın alabiliriz, aynı zamanda fiyat artışı sonunda pozisyonumuzu küçültebilir ve kar elde edebiliriz. resim gösterdiği gibi:

2. Operasyonla ilgili temel bilgiler

A. Fiyat performansı açısından: Günlük K-çizgi grafiğinde Q pozisyonundaki pazarlık çipinin büyük ölçeği nedeniyle, hisse senedinin yükselme eğiliminde hisse senedinin önemli ölçüde düşmesi zordur. Zaman paylaşım tablosundaki hisse senedi fiyatı, piyasa açıldıktan sonra istikrarlı bir şekilde işlemektedir ve hisse senedi fiyatının piyasa açıldıktan sonra yarım saat içinde güçleneceğini teyit edebiliriz.

B. Alım satım fırsatları açısından: hisse senedi fiyat eğilimi açılıştan sonra nispeten aktiftir Hisse senedinin açılış fiyatının çok az dalgalanma gösterdiğini ve hisse senedi fiyatının açılıştan sonra güçlü artış işaretleri gösterdiğini teyit ediyoruz. Bunu teyit etmek çok önemli, bu da fiyat güçlü ve yatay olduğunda dipteki hisse senetlerini almamızı ve bir önceki işlem gününde tutulan hisse senetlerini bitiş limit fiyatından satmamızı, önce alıp satmamızı sağlıyor. Bu şekilde, yüksekten satıp, alçalmaktan iyi getiri elde edebiliriz.

C. Alım satım etkisi açısından: Alım satım seansının sonunda hisseyi satarak% 10 kar elde edebiliriz. Aynı zamanda, günlük holdingler de% 8,5 karlı olabilir. Böylelikle T + 0 işlemleri için toplam fon getirisi% 9,25'e ulaşacak.

Gerçek savaşta, yüksek satış ve düşük alım ile ticaret fırsatlarını onaylamak için iki yönlü fiyat dalgalanmaları fırsatını kullanabiliriz. Hisse senedi fiyat eğilimi güçlü olduğunda, ultra kısa vadeli işlemlerden getiri elde etmek için gün sonunda düşük fiyatlı hisse senetleri tuttuktan bir gün önce satın aldığımız hisse senetlerini satabiliriz.

(2) Açık düşük açık satın alma modeli

Günlük K-çizgi grafiğine bakılırsa, fiyat eğilimi sabitse, hisse senedi fiyatının öldürmek için daha düşük açılma olasılığının olmadığına inanıyoruz. Zaman paylaşım grafiğindeki hisse senedi fiyatının daha düşük açıldığını doğruladıktan sonra kısa vadeli müdahale için bir fırsat olduğunu düşünüyoruz. Pozisyon açılışının tamamlanması ile hisse senedi fiyatının düşük olduğu dönemde ucuz chip elde edebiliyoruz. Aynı zamanda, hisse senedi fiyatı aşırı satış nedeniyle toparlandığında, yükseliş eğiliminde yüksek getiri elde edebiliriz.

1. Morfolojik özellikler

A. Günlük K-çizgisi grafiğinde fiyat toparlanması: Günlük K-çizgisi grafiğindeki hisse senedi fiyatı yükselen bir trendi sürdürüyor ve zaman paylaşım grafiğindeki fiyat düzeltmesi pozisyon açmak için iyi bir fırsat. Zaman paylaşım tablosunda hisse senedi fiyatı ayarlaması için ne kadar yer olursa, ucuz çipler için o kadar fazla fırsatımız olur. Ayarlama bittikten sonra, fiyat yükseldiğinde doğal olarak fayda sağlayabileceğiz.

B. Hisse senedi fiyatı düşük açıldı ve düştü: Hisse fiyatı, zaman paylaşım tablosunda düşük açıldı ve zayıf bir fiyat eğilimine işaret etti. Hisse senedi fiyatı daha düşük açıldıktan sonra, satın alma noktasını daha düşük bir fiyattan teyit etme fırsatına sahibiz. Hacim büyütülemezse öğleden sonra alım noktasını teyit etmek için hisse senedi fiyatının aşırı satılmasını bekleyebiliriz Şu anda T + 0 işlemlerinde elde tutma maliyeti daha düşük ve kâr etmemiz daha kolay.

C. Fiyatın altındaki pazarlık çipinin ölçeği çok büyük: Günlük K-çizgi grafiğinden, hisse senedi fiyatının altındaki pazarlık çipi büyükse, fiyatın keskin bir şekilde düşmesi ve kısa vadede kapanması zordur. Çipler tarafından sağlanan destek daha güçlüdür ve hisse senedi fiyatının zaman paylaşım tablosundaki bir geri aramadan sonra dibe vurma olasılığı daha yüksektir. Kısa vadeli bir T + 0 tüccarı olarak, şu anda satın alma noktasını teyit ederek daha yüksek bir getiri elde edebiliriz. resim gösterdiği gibi:

2. Operasyonla ilgili temel bilgiler

A. Alım satım fırsatları açısından: Sabah aşağı açılıştan sonra hisse senedi toparlandı, ancak miktar büyümeyle sınırlandırılabilir.Borsa fiyatının öğleden sonra da düşeceğini teyit ediyoruz. Öğleden sonra hisse senedi fiyatı düştü ve ardından yeni bir düşük seviyeye ulaştı.Yüzde 3 düşen rakamdaki düşük hisse senedi fiyatı uzun süredir yatay işlem görüyor ve bunu iyi bir alım noktası olarak teyit edebiliriz. Günlük K-line grafiğindeki fiyat toparlanma eğilimi ile uyumlu olarak geç işlemde hisse fiyatı güçlü bir şekilde toparlandı.Borsa fiyatı% 2 arttığında T + 0 işleminin satış noktasını teyit ettik.

B. Alım satım etkisi açısından: Öğleden sonra pozisyon açma maliyeti hisse senedi fiyatının% 3 düştüğü bir pozisyondaydı Kapanış fiyatı% 2 yükseldikten sonra günlük kar marjı% 5'e ulaştı. Son işlem gününde hisse fiyatında% 2'lik bir artış olması durumunda, bir önceki işlem gününde% 2'den fazla kar elde ettiğimizi göz önünde bulundurursak.

C. Fiyat performansı açısından: Hisse, A pozisyonunda düşüyor ve fiyat eğilimi zayıf. Hisse senedinin zaman paylaşım tablosunda iyi performans göstermediğini gördük. Günlük K-çizgi grafiğinde hisse senedi fiyatının yükselme eğiliminde olduğu ve grafikteki M ve N pozisyonlarındaki yongaların ölçeğinin büyük olduğu ve fiyatı desteklediği düşünüldüğünde, zaman paylaşım tablosunda daha düşük bir geri arama açmanın iyi bir satın alma noktası olduğunu düşünüyoruz.

(3) Yüksek açılış ve ilk satış formu

Günlük K-çizgi grafiğinde, güçlü fiyat performansı durumunda, hisse senedi fiyatı yüksek bir seviyede dalgalandığında önce hisse senedi satmayı düşünebiliriz. Çünkü T + 0 alım satım stratejisinde zaman paylaşım çizelgesi üzerinden alım ve satım işlemlerini her zaman tamamlayacağız.Önce hisse senetlerini satmak sadece T + 0 ticaret stratejisine uyum sağlamak değil, aynı zamanda hisse senetlerini zaman paylaşım tablosundaki fiyat trendine göre işletmektir.

1. Morfolojik özellikler

A. Hisse senedi fiyatı yukarıdan açıldıktan sonra güçlü bir şekilde hareket ediyor: Hisse senedi fiyatı daha yüksek açılıştan sonra güçlü bir şekilde hareket ediyor İşlem hacmi küçülmeye başlarsa, fiyat daha yüksek açılabilir ve geri düşebilir. Daha yüksek açılışı onayladıktan sonra, hisse senedi fiyatı önemli ölçüde arttı ve hisse senedini yüksek bir pozisyonda satabiliriz. Aydınlatma tamamlandıktan sonra karlılığı artırmak için zaman paylaşım çizelgesi sonunda hisse senedi satın alabiliriz.

B. Günlük K-çizgi grafiğinde fiyatlar yükselmeye devam ediyor: Fiyatlar günlük K-çizgisi grafiğinde yükselmeye devam ediyor ve kısa vadeli düzeltmeler fiyatların yükselme eğilimini etkilemeyecek. Zaman paylaşım grafiğindeki hisse senedi fiyatı yükseliyor Hisse senedini yüksek bir pozisyonda sattıktan sonra, geç işlemde düşük bir fiyattan pozisyon açtıktan sonra doğal olarak kar etmeye devam edebiliriz.

C. Fiyatın altındaki pazarlık çipinin ölçeği büyük: Günlük K-çizgi grafiğinde, pazarlık çipi fiyatın altında yoğun bir şekilde dağıtılıyor ve bu da hisse senedi fiyatının yükselme eğilimini destekleyen önemli bir faktördür. Bu tür merkezi yonga dağıtımı biçiminin T + 0 ticaret stratejisini tamamlamamıza yardımcı olduğunu teyit ediyoruz. Özellikle zaman paylaşım çizelgesinde en alttaki hisse senetlerini satın aldıktan sonra fiyatların yükselmesi sırasında rahatlıkla kar elde edebiliriz. resim gösterdiği gibi:

2. Operasyonla ilgili temel bilgiler

A. Alım satım fırsatları açısından: Hisse senedi fiyatı, yukarıdan açıldıktan sonra yüksek bir seviyede dalgalandı ve hisse senedi, kısa vadede% 4'e yakın yükseldi. Bununla birlikte, şekildeki W miktarı önemli ölçüde azalabilir, bu da hisse senedi fiyatlarının yüksek bir seviyede işlemesinin zor olduğunun önemli bir işaretidir. Bu nedenle, hisse senedinin açılışından sonraki bir saat içindeki yüksek fiyatın zaten gün içi yüksek olduğunu teyit ediyoruz ve önce yarı holding hissesini satıyoruz. İşlem seansının sonunda hisse senedi fiyatının yerinde olmasını beklerken, kâr amacıyla hisse senedi satın almak için fiyatın% 7'nin altına düştüğü bir alt pozisyon seçiyoruz.

B. Alım satım etkisi açısından: hisse senedi fiyatı, pozisyonumuzu hafifletmek için% 3'ten fazla yükseldi ve% 3 kar elde ettik. Aynı zamanda, hisse senedi fiyatı geç işlemlerde düştükten sonra, pozisyon maliyetimiz% 7 fiyat düşüşü kadar düşüktü. Bir pozisyon açmanın maliyeti düşüktür ve bu, bir sonraki işlem gününde kar elde etmenize yardımcı olacaktır.

Günlük K-çizgi grafiğinde C pozisyonundaki çipler yüksek pozisyonlar gösterdiğinden, fiyatlar için güçlü bir desteğe sahipler. Hisse senedi fiyatı yukarıdan açılmasına ve zaman paylaşım tablosuna geri dönmesine rağmen, düşüşün devam etmesi için çok az yer vardı. Pazarın en altından satın alıyoruz ve yüksek getiri elde etmeyi umuyoruz.

C. Fiyat performansı açısından: Günlük K-çizgi grafiğindeki D pozisyonu miktarı büyütülebilir.Fiyat iyileşme döneminde C pozisyonundaki chip zirvesinden sağlanan desteğin elde edilebileceği açıktır.Şu anda hisse senedi fiyatlarının yükseliş eğiliminin devam edebileceğini teyit ediyoruz. Zaman paylaşım çizelgesinde, hisse senedi fiyatı daha yüksek açıldı ve sonra küçüldü, bu da daha yüksek fiyatların açılış ve düşüş eğilimine uyum sağlamak için önce satmak ve sonra satın almak için T + 0 ticaret stratejisini benimseyebileceğimizi gösteriyor.

Yüksek satış yapın ve düşük T + 0 zaman paylaşımlı gösterge formülünü satın alın:

V1: = (C * 2 + H + L) / 4 * 10; V2: = EMA (V1,13) -EMA (V1,34); V3: = EMA (V2,5); V4: = 2 * ( V2-V3) * 5.5;

Ana para çekme: IF (V4

Ana ilerleme: IF (V4 > = 0, V4,0), COLORFF00FF;

V5: = (HHV (INDEXH, 8) -INDEXC) / (HHV (INDEXH, 8) -LLV (INDEXL, 8)) * 8;

V6: = EMA (3 * V5-2 * SMA (V5,18,1), 5);

V7: = (INDEXC-LLV (INDEXL, 8)) / (HHV (INDEXH, 8) -LLV (INDEXL, 8)) * 10;

V8: = (INDEXC * 2 + INDEXH + INDEXL) / 4; V9: = EMA (V8,13) -EMA (V8,34);

VA: = EMA (V9,3); VB: = (V9-VA) / 2;

Piyasa sermayesi girişi: IF (VB > = 0, VB, 0), RENKLİ;

Piyasadan para çekme: IF (VB

V11: = 3 * SMA ((C-LLV (L, 55)) / (HHV (H, 55) -LLV (L, 55)) * 100,5,1) -2 * SMA (SMA ((C- LLV (L, 55)) / (HHV (H, 55) -LLV (L, 55)) * 100,5,1), 3,1);

Trend çizgisi: EMA (V11,3);

V12: = (Trend çizgisi-REF (Trend çizgisi, 1)) / REF (Trend çizgisi, 1) * 100;

Nakit hazırlayın: STICKLINE (trend çizgisi

AA: = (Trend çizgisi

DRAWTEXT (AA, 20, 'hazırla'), COLORCC9900;

Hisse senedi satın alın: STICKLINE (trend çizgisi < = 13 VE V12 > 13,0,16,5,0), COLOR0099FF;

BB: = eğilim çizgisi < = 13 VE V12 > 13 VE FİLTRE ((Trend çizgisi < = 13 VE V12 > 13), 10);

DRAWTEXT (BB, 5, 'Satın Al'), COLORYELLOW;

Satış eşiği: STICKLINE (eğilim çizgisi > 90 AND trend çizgisi > REF (eğilim çizgisi, 1), 100, 95, 15, 1), COLORFFFF00;

Tepe boşluk: FİLTRE (eğilim çizgisi > 90 AND trend çizgisi

DRAWTEXT (üst boşluk, 90, 'üstten kaçış'), COLORYELLOW; CC: = (eğilim çizgisi > = 90 VE V12) VE FİLTRE ((Eğilim çizgisi > = 90 VE V12), 10);

STICKLINE (piyasa sermayesi girişi VE trend çizgisi < 13,0,30,10,0), COLORRED; STICKLINE (AND trend çizgisinden çekilen büyük piyasa fonları > 90,0,30,10,0), COLORGREEN;

STICKLINE (AND trend çizgisine giden ana güç < 13,0,40,10,0), COLORFF00FF; STICKLINE (ana kuvvet AND trend çizgisini geri çeker > 90,0,40,10,0), COLORBLUE;

Formül kodunu kopyalamak kaçınılmaz olarak bazı biçim hatalarına neden olacaktır. Bunu başarılı bir şekilde içe aktaramazsanız, benden kaynak kodunu almamı isteyebilirsiniz! Mevcut A-share aşama operasyon becerileri ve formül kodu hakkında daha fazla bilgi edinmek istiyorsanız, daha fazla piyasa görünümü için lütfen halka açık Yuesheng Stratejisini (yslc688) takip edin Operasyon ve stok teknik analiz yöntemleri öğrenmenizi bekliyor, düzenli bir kuru ürün tedariki!

T + 0 yüksek satış düşük alım işlemi için birkaç önlem:

1. Piyasa trendine dikkat edin

2. Stokun yükselme ve düzeltme oranını hesaplayın. Yükselme yüksek bir noktaya ulaştığında ve bir düzelme meydana gelmek üzereyken, müteakip keskin düşüşten kaçınmak gerekir, böyle bir düşüş genellikle geri dönmez ve çok travmatiktir.

3. Aşina olduğunuz hisse senetlerini yapmak en iyisidir. Analiz ederken zaman ve trend kombinasyonuna dikkat edin Trendin, yani yön değişikliğinin teyit edilmesi için zamana ihtiyacı vardır.Sadece zaman değişimi ilişkisine dikkat edilerek, trendin doğru değişim noktası kavranabilir. Her trendin altındaki işlem sayısı Yükselen trendde operasyon sayısı sık olabilir, çünkü en yüksek nokta oluşum tarafından yükseltilir ve kazanma oranı daha büyük olmalıdır. Düşüş trendinde yapabileceğiniz şey hisse senedi fiyatındaki düşüşü takip etmek olabilir. Şirketin maliyeti de düşüyor, buna takas denebilir.

4. Hisse senedi çok canlıdır ve üst ve alt oynaklık kesinlikle zararı durduracak şekilde ayarlanmalıdır.Düşüş nedeniyle satışı durduramazsınız, aksi takdirde hisse senedi gittikçe daha pahalı hale gelir ve maliyet yükselir ve yükselir.

5. İşlem sayısı, günlük dalgalanmaların sayısı ve büyüklüğü ile ilgilidir ve kendi çalıştırılabilir pozisyonlarınızla ilgilidir.Fon miktarı bir hisse senedi için 1-2 alım ve satım işlemini tamamlayabilir.

Sorumluluk Reddi: Bu içerik Yuesheng Raiders tarafından sağlanır ve Yatırım Ekspresinin yatırım görünümlerini onayladığı anlamına gelmez.

-

- Çin borsası: Yatırım, çok az insanın en çok insanın parasını kazandığı anlamına gelir Nasıl% 10 karlı kişi olunur? Buffett'in 3 büyük yatırım fikrini aklınızda bulundurun

-

- Buffett'in gözünde China Petroleum: Şu anda A-hisseleri PetroChina gibi düşük değerli hisse senetlerini 200.000 yuan'a satın almak için kullanılıyor. Bunları boğa piyasası gelene kadar elinde tutmak

-

- Buffynin özellikleri Çin borsasını alt üst etti: Bir hisse senedi hangi koşullarda kararlı bir şekilde satılmalıdır? Okumak son kazanan olabilir

-

- Çin Borsası: Her gün bileşik faiz gerçekten korkutucu Her ay% 10'da 100.000 yuan bileşik faizin sonucu ne olacak? Beklentinin üzerinde

-

- Pekin Üniversitesi'nden bir kadın doktor, borsayı kırdığını söyledi: Bir ömür dolambaçlı yoldan döndükten sonra, borsadaki en iyi geri kalanın kısa pozisyonlar olmadığını, "asla kısa durma ve asla do

-

- Çin borsası: Perakende yatırımcılar ana güçle nasıl başa çıkmalı? Perakende yatırımcılar hala et kesmeyi reddediyor. Satıcı, perakende yatırımcılarla başa çıkmak için bu 3 yöntemi kullanıyor

-

- Çin hisse senedi piyasası: Perakende yatırımcıların% 90'ı neden para kaybediyor? Bunun nedeni, "kârı durdur ve zararı durdur yöntemini" bile bilmemeleridir.

-

- Çin borsası: Mevcut piyasa düşük fiyatlı hisse senetlerine yatırım yapmaya uygun mu Orta ve uzun vadeli düzen için 500.000 yuan satın almak mümkün müdür?

-

- Hisse senedi ticaretinde başarılı olan insanlar için ne kadar korkunç: Fakirden zengine bir hisse senedi taşımak bu kadar basit ... Hatırladıktan sonra hisse senedi tanrısına daha da yaklaşacaksınız.

-

- Yahudi yatırım düşüncesi ne kadar korkunç: "Ağaçtaki karınca" eğiliminin ortaya çıkması, borsanın başarıyla dibe vurduğunu ve hisse senedi fiyatının gökyüzüne yükseleceğini gösteriyor.