Buffy'nin özellikleri Çin borsasını yıkıyor: Bu aşamada 100.000 PetroChina satın alır ve yükseliş ve düşüşü görmezden gelirseniz, bundan 10 yıl sonra nasıl görünecek? Bir yatırımcı olarak ne düşünüyo

(Bu makale kamu hesabı Yuesheng Investment Consulting (yslcw927) tarafından yalnızca referans için düzenlenmiştir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne dikkat edin ve kendi riskinizi alın.)

Buffett, en önemli iki cümle olan Çin pazarı hakkında çok konuştu:

1. Çin piyasasının değerlemesi ABD'den daha düşük ve hisse senetleri daha ucuz!

2. Çin gelişmekte olan bir piyasadır, borsaya birçok kişi katılacak ve insanlar daha spekülatif olacaktır.

Size iki hikaye anlatayım ve Buffettin yatırım düşüncesi hakkında konuşalım:

Birinci hikaye

Yatırım yoluyla "para kazanmanın" gerçekleşmesi ile ilgili olarak Buffett, insanları üç noktaya dikkat etmeleri konusunda uyardı: Birincisi, duyguları kullanmayın ve kişisel duyguların yatırım kararlarını etkilemesine izin vermeyin.

İkincisi, başkalarının görüş ve tutumlarının kendi yargılarınızı etkilemesine izin vermemek, trendi takip etmemek ve başkaları tarafından etkilenmemek; üçüncüsü, yatırım ilkelerinizden ve değerlendirme sisteminizden kolayca vazgeçmemektir.

2000 yılında dot-com balonunun patlamasından önce, borsadaki birçok İnternet hissesi düzinelerce hatta yüzlerce kez artmıştı, ancak Buffett şaşırtıcı bir şekilde tek bir İnternet hissesi bile almadı. O zamanlar birçok uzman Buffett'i eleştiren, hatta güncel olmadığı için onunla alay eden makaleler yazdı.Buffett buna çok kızmıştı, ancak duygusal olarak ne kadar dalgalı olursa olsun, yaklaşımını değiştirmedi. 2001 yılında, dot-com balonu patladığında ve glitz dağıldığında, insanlar çevrimiçi hisse senedi satın alan çoğu kişinin kurban olduğunu keşfetti, ancak bir zamanlar eleştirilen ve alay edilen Buffett zarar görmeden kaldı.

Aydınlanma: Bazen yatırım kararlarınızla ilgili şüpheleriniz olur, ancak en iyisi geçici şüpheler nedeniyle yatırım ilkelerinizden vazgeçmemektir.Buffett, 50 veya 60 yıldır değişmeyen yatırım ilkelerine her zaman bağlı kalmıştır.

İkinci hikaye

Nasıl seçeceğinizi bilmiyorsanız, nasıl yapacağınızı bilmiyorsanız, bu Buffett'in önemli bir yatırım prensibidir. Yatırım konusu, çok aşina olduğu şirket hisselerinden oluşmaktadır. The Post, tüm yıl boyunca en sevdiği içecek markası Coca-Cola'ya ve tıraş sırasında kullandığı Gillette tıraş makinesine sahip ... bunların hepsi ona çok para kazandırıyor.

Aydınlanma: Nasıl seçim yapacağınızı bilmiyorsanız, aşina değilseniz, bunu yapmayın. Yatırım yaparken ne kadar aşina olursanız o kadar çok para kazanabilirsiniz.

Borsa tanrısı Buffett, yıllık ortalama% 26'nın üzerinde getiri oranıyla on yıllardır Berkshire'dan sorumlu. Şimdi Buffett'in gözlerine bir göz atalım. Şu anki PetroChina nedir?

1. Hisse senedi satın almak, hisse senedi satın almak değil, şirket satın almaktır

Peki PetroChina iyi bir şirket mi?

PetroChina piyasada tekel konumunda ve endüstriyel zincirin tepesinde, sormak istiyorum, hangi şirket petrol ve petrol ürünleri olmadan faaliyet gösterebilir?

Kârlılığı da iyidir.Uluslararası Finansal Raporlama Standartlarına göre, 2018'de şirket 52.591 milyar yuan net kar elde etti, yıllık bazda% 130.7'lik önemli bir artış; 0,17 yuan artışla 0,29 yuan hisse başına kazanç elde etti. 2018'de PetroChinanın sermaye getirisi arttı ve aktif-pasif oranı ve vites oranı sırasıyla% 0,6 ve% 2,8 düşüşle makul oldu; nakit akışı koşulları iyiydi.

Bu verilerden PetroChina'nın günlük karının 144 milyon yuan olduğu ve karlılığının çok güçlü olduğu görülüyor.

PetroChina iyi bir şirkettir.

2. Makul fiyatlarla iyi hisse senetleri satın alın

Hisse senetleri satın almak, en ucuz hisse senetlerini satın almakla değil, makul bir fiyattan iyi hisse senetleri satın almakla ilgilidir. Bugün, PetroChina hisse başına 6,35 yuan'dan kapandı. 48 yuan'ın üzerindeki en yüksek fiyatı ile karşılaştırıldığında,% 80'den fazla düştü ve neredeyse Son yıllarda hisse senedi fiyatı çok dalgalanmamış (piyasanın veya diğer hisse senetlerinin durumuna kıyasla) ve hisse senedi fiyatı nispeten makul bir aralığa ulaşmıştır.

3. Yeterli güvenlik payı

Güvenlik marjını nasıl anlıyorsunuz? Ne kadar düşerseniz edin, bu sınır değerine düşmeyecek, şimdi öyle mi? PetroChina'nın en düşük fiyatı 6,02 yuan / hisse ve en yüksek hisse 48 yuan / hisse. Şimdi hisse senedi fiyat aralığı açısından 6,35 yuan / hisse. , Temelde şu anda alt bir aralıkta ve çok ilginç bir veri var, fiyat-kitap oranı, PetroChinanın fiyat-kitap oranı sadece 0,94, bu düşük bir fiyata satılan bir hisse senedi, bu ne anlama geliyor? Yani PetroChina yarın istifa edecek ve onu tasfiye edecek. , Temelde öz sermayenizi geri alabilirsiniz.Piyasadaki ondan yirmiye kadar olan fiyat / kitap oranına kıyasla, PetroChina'nın gerçek bir vicdanı var.

Son olarak, Buffett'in deneyimine göre, PetroChina artık satın alınabilen bir hisse senedi. Belki de PetroChina 48'i açmıştır ve şimdi bunun bir parçası bile yoktur ve doğrudan herkes tarafından hurda stok olarak etiketlenmektedir, ancak ihraç fiyatı ne olursa olsun, PetroChina gerçekten değeri düşük bir hisse senedi.

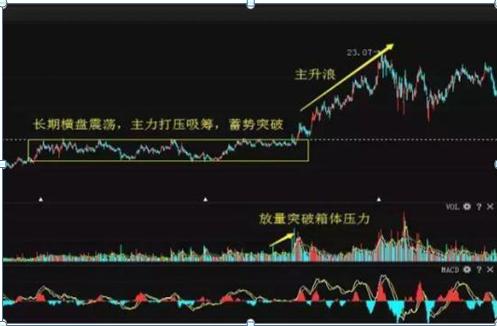

Boğa hisse senetleri teknik olarak nasıl bulunur:

1. Hacime bakın

İşlemler mutlaka karanlık atlar olmasa da, kara atların oluşumuna işlem değişiklikleri eşlik etmelidir:

Boğa hisselerinin erken aşaması: ticaret hacmi eşit şekilde büyür. Genel olarak konuşursak, yalnızca ticaret hacmi eşit ve sürekli olarak büyüdüğünde, piyasa yükselmeye devam edebilir ve karanlık at ortaya çıkabilir;

Orta vadede boğa hisse senetleri: ticaret hacmi aşırı derecede küçülüyor, ana güç bir pozisyon açtıktan sonra piyasayı bastırmalı ve yıkamalı, ticaret hacmi büyük ölçüde küçüldü ve ticaret hacmi yeniden arttığında, ana yükseliş gelmek üzere, o zaman müdahale edebilirsiniz;

Geç boğa borsası: Sürekli yükselişin ardından, büyük miktarda yükseliş olur ve ardından hacim küçülür ve fiyat düşer, bu da ana gücün kademeli olarak dağıtıldığını ve ayrıca yüksek pozisyonlarda yükselmeye devam eden yeni fonların olduğunu ve hisse senedi fiyatının yatay bir stagflasyon şoku gördüğünü gösterir.

2. Bitiş saatine bakın

"Yatay ne kadar uzun, dikey ne kadar yüksek" dediği gibi, genel olarak, tek tek hisse senetleri yana doğru ne kadar uzun süre düzenlenirse, üst taraf için yer daha büyük olacaktır. Hisse senedi fiyatları, büyük üçgenleri ve büyük ölçekleri kırmak gibi büyük ölçekli ayarlama modellerinden ayrılır. Platformun kutu şeklinde, uzun vadeli bir organizasyonundan sonra, genellikle büyük bir pazarın başlangıcını müjdeliyor. Hisse senedi fiyatı uzun süredir bir fiyat aralığında birikiyor, tam bir fiş değişimi sağlıyor ve aynı zamanda sabırsız takipçileri temizliyor ve her şey hazır olduğunda yükselecek. Genelde böyle bir söz vardır, ne kadar yatay, ne kadar dikeydir.

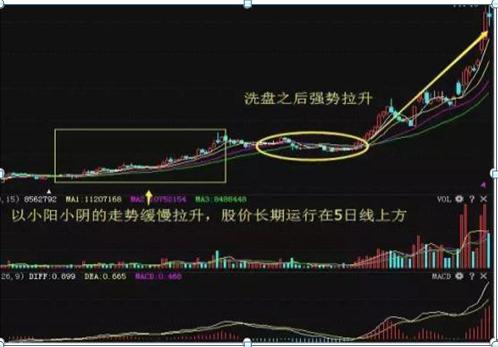

3. Kaldırma şekline bakın

Pazarın büyüklüğü, ana gücün yükselme şeklinden tahmin edilebilir.Genel olarak, ana gücün yükselmesinin en iyi yolu: Xiaoyang ve Xiaoyin'in eğilimi ile yavaşça yukarı çekmek, hisse senedi fiyatı uzun zamandır MA5'in üzerinde çalışıyor ve ana güç yavaşça yükseliyor. Çin'de pozisyonların kurulmasının tamamlanmasının ardından, bu tür hisse senetleri ana artış için yüksek bir hedefe sahip olup, piyasa yıkamasının ardından piyasa görünümü sevindiricidir.

İki hareketli ortalama evreni belirler, bir karar çizgisi, bir yaşam çizgisi

Yaşam çizgisi "30 Günlük hareketli ortalama "

30 günlük hareketli ortalamaya yaşam çizgisi denir. Eğer trend çizgisi - 120 günlük çizgi piyasayı bölen çizgiyse, hayat çizgisi kesinlikle bandın gücünü bölen çizgidir. Bant risklerinden nasıl kaçınılacağı ve bandın kazançlarının nasıl kavranacağı yaşam çizgisinin trendinden ilham alabilir. Tabii ki, diğer hareketli ortalamalar gibi, yaşam hatları da zaman paylaşımı, haftalık, aylık vb. İçin kullanılabilir.

(1) Yaşam çizgisi yukarı dönük, bant pazarı iyimser, cesurca takip ediyor

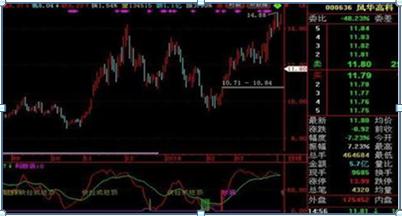

Pratik bir örnek:

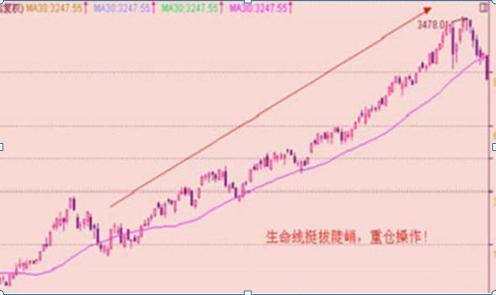

Gördüğünüz gibi, piyasanın yaşam çizgisi Ocak 2009'dan 1800 puana değişti ve canlanma çizgisi daha da dikleşti, bu da piyasanın yükselmeye başladığını ve piyasanın kararlılıkla konumunu yükselttiğini gösteriyor.Pazar görünümü muhteşem pazarın dışına çıkarak 3478 puana yükseldi. Yukarıdaki grafiğin trendinden, yaşam çizgisi dik bir şekilde yükseldiği sürece, geri arama yaşam çizgisi bir satın alma noktası oluşturur.

Pratik örnek iki:

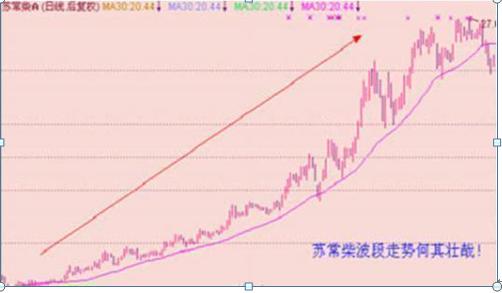

000570 Su Changchai, 2009 yılında, güçlü yaşam çizgisi boyunca yeni zirvelere koşmaya devam etti ve bir yılda on kat arttı.Yukarıdaki resimden de görebileceğiniz gibi, gerçek dalga bandının güçlü stokları yaşam çizgisini kıramaz. Yukarıdaki resim, geri sıçramadan önce yaşam çizgisine yalnızca iki kez ulaştı.Bu, ana tüccarın yaşam çizgisine bağımlılığında ve vurgusunda belirgindir.

(2) Yaşam çizgisi baş aşağı çevirdiğinde, risklerden kaçınmak için konumu zamanında azaltmak gerekir.

Yaşam çizgisi düştüğünde, piyasanın bir dalgalanma ayarlaması başlattığını gösterir. Piyasa eğilimi kötü olmasa da, dalgalanma eğilimi genellikle başlangıçtaki yükseliş eğiliminden bir ayarlama eğilimine kadar tersine döner.Yatırımcılar risklerden kaçınmak için pozisyonlarını zamanında düşürmelidir.

Yukarıdaki resimden de görülebileceği gibi, yaşam çizgisini kırmak için 3478 noktadan yapılan ayarlama ve piyasanın can damarı 3200 noktada başını aşağı çevirdi.Şu anda yatırımcıların pozisyonlarını zamanla hafifletmeleri gerekiyor, ancak sadece cankurtaran operasyonundan sonra yine de yukarıdan hemen kaçamadılar. , Ancak bir miktar kayıptan da belli bir oranda kaçınıldı ... Yukarıdaki grafikten piyasa görünümü 600 puan düşmeye devam etti.

(3) Yaşam halatının kapsamlı kullanımı

Pratik örnek:

Görüyorsunuz, bu son yıllardaki A hisselerinin günlük çizelgesidir.Eğer hayat çizgisini sadece operasyon temeli olarak kullanırsak, hatırı sayılır karlar elde edebiliriz. Yaşam çizgisi 2005'te 1000 puandan beri, sadece Temmuz 2007'de 20 günden fazla bir süredir hızla yükseliyor. Pozisyonunuzu hafifletmeniz gerekir ve kalan süre boyunca onu tutabilirsiniz. Yukarıdaki resimden Kasım 2007'deki 5600 noktasından can simidinin başını aşağı çevirmeye başladığı görülmektedir.Bu sırada pozisyonun hafifletilmesi gerekir. Düşüş sırasında pozisyonu artırmak için sadece bir fırsat vardır Geri kalan zaman hafif pozisyonda tutulmalı veya işlenmelidir.

Yukarıdaki şekilden, yaşam çizgisini operasyonun temeli olarak kullanmanın mükemmel bir şekilde önemli faydalar sağlayabileceği ve aynı zamanda sistem risklerini önleyebileceği görülebilir, ancak dezavantajı mutlak dibe kopyalanmaması veya mutlak tepeden kaçmamasıdır.Dünya'da mükemmel şeylere sahip olmak zordur. Az ya da çok üzücü. Burada açıklanması gereken şey, yaşam çizgisi yukarı döndüğünde, pozisyonun sekiz seviyeye çıkarılabileceği ve dönüş aşağıya doğru olduğunda pozisyonun genellikle yaklaşık iki seviyede kontrol edilmesi gerektiğidir.Pratik ticaret deneyiminden, bu tür bir pozisyon kontrolü daha mantıklıdır.

Karar satırı "60 Günlük hareketli ortalama "

Çoğu yatırımcının en çok bildiği şey şudur: 10 günlük hareketli ortalama, kısa vadenin yaşam çizgisidir, 30 günlük hareketli ortalama, orta vadenin yaşam çizgisidir ve 250 günlük hareketli ortalama, uzun vadenin yaşam çizgisidir, ancak çok az kişi bunun aslında orta vadeli ile uzun vadeli arasındaki geçiş çizgisi olduğunu bilir - 60 gün Hareketli ortalama (üç aylık çizgi) aynı zamanda uzun vadeli bir koruma hattıdır ve daha büyük rolü, yaşamın ana çizgisini ortaya çıkarmaktır.

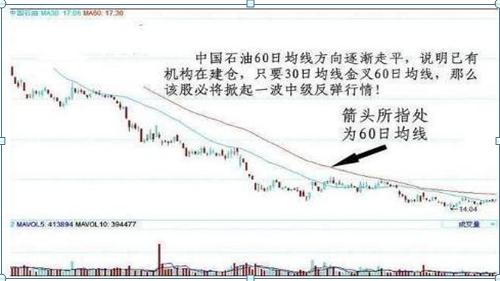

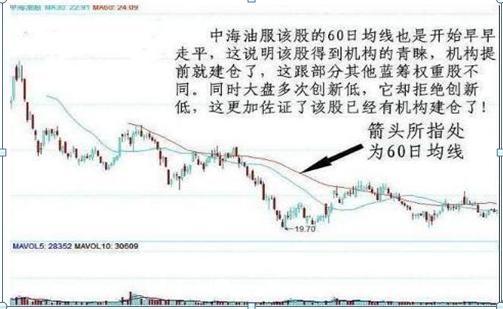

60 günlük hareketli ortalama, ana gücün hedef çizgisidir ve en büyük rolü, ana gücün maliyetlerini ve eğilimlerini ortaya çıkarmaktır. Tipik bir düşüş trendinin sonunda, 60 günlük hareketli ortalamanın yönü kademeli olarak aşağıdan yataya dönmeye başlarsa, hisse senedinin bir pozisyon açan ana bir kuvveti olduğu yargılanmalıdır; 60 günlük hareketli ortalamanın yönü yukarı doğru ise, bu, ana kuvvetin bir pozisyon açtığı ve yukarı çekmeye başladığı anlamına gelir. ; 60 günlük hareketli ortalamanın düşmesi ana sevkiyatların temelde tamamlandığı ve düşmeye başladığı anlamına gelir.

Hisse senetlerimiz 60 günlük hareketli ortalamanın altında ise, bazen bir aldatmaca çizgisi olacaktır.Fark, doğru ve yanlışın genellikle 60 günlük hareketli ortalamanın altına düşmesi ve üç gün duramamasıdır. Stok seçimine dikkat etmelisiniz.

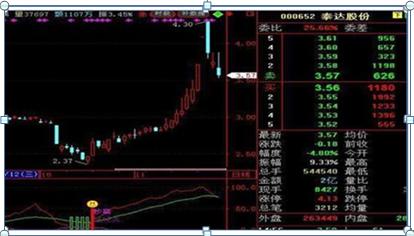

Gerçek savaşta 60 günlük hareketli ortalamanın gerçek uygulamasını ortaya çıkarmak için aşağıdaki tabloyu kullanıyoruz:

60 kullanın Günlük operasyonun ana noktaları şunlardır:

1. Hisse senedi fiyatı düşük fiyat bölgesinde olduğunda, 60 günlük hareketli ortalamanın yukarı dönmesinden önceki ve sonraki alan ana maliyet bölgesi olarak kabul edilebilir.

2. Hisse senedi fiyatı 60 günlük çizgiyi aşmadan önce ne kadar uzun süre düşerse, kırıldığında tersine dönme olasılığı o kadar artar. Hisse senedi fiyatı 60 günlük hareketli ortalamayı geçtiğinde hacmi artırmaya devam etmelidir, aksi takdirde etkili olduğu düşünülemez .. Ani ve ara sıra oluşan yoğun hacmin başka bir düşüşe neden olabileceğine özellikle dikkat edin.

3. Hisse senedi fiyatı 60 günlük çizgiyi kırmadan önce ve sonra, 60 satırlık baş yukarı çevirme koşulları aynı anda karşılanmalıdır.Eğer hat düşüş eğilimini sürdürürse, çizgiyi kırmak genellikle bir toparlanma olur ve geçersiz olarak kabul edilebilir.

4. Ara piyasanın sonu olan yüksek fiyat bölgesinde hisse senedi fiyatı 60 günlük çizginin altına düşüyor.

Sözde düşük fiyatlı bölge, hisse senedi fiyatının Zhongchangzhuang'ın ana toplama aralığında olduğu ve en düşük noktadan artışın genellikle% 30'u geçmediği anlamına gelir. Bu durumda 60 günlük çizgiye yakın ana maliyet aralığıdır. 60 günlük çizgiyi geçtikten sonra, çoğunlukla yıkamanın ana gücü olarak bu hatta tekrar yaklaştı. İlk kez, hisse senedi fiyatı 60 günlük hareketli ortalamanın ve neredeyse% 100 geri aramanın üzerine çıktı. Operasyonel strateji: Düşük fiyat bölgesinde hisse senedi fiyatı alt üst olan 60 günlük çizgiyi kırdığında ara piyasanın başladığını gösterir.Bu düşük riskli, yüksek getirili ve yüksek verimli bir alım fırsatıdır.Zamanında takip edilmesi ve yoğun alım yapılması tavsiye edilir.

Sözde yüksek fiyat bölgesi, hisse senedi fiyatının ana maliyetindeki, özellikle% 100'ün üzerindeki önemli artışı ifade eder. Bu alanda, hisse senedi fiyatı fiilen 60 günlük çizginin altına düşerse, genellikle uzun süredir yatay seyrediyor ve ana stoklar neredeyse tükendi. Bu nedenle, hisse senedi fiyatı yüksek fiyat bölgesinde belirli bir süre sonra 60 günlük hareketli ortalamanın altına düştüğünde, özellikle 60 günlük hareketli ortalamanın üzerine çıkamadığında ve ardından düştüğünde, bu keskin bir düşüşün habercisidir. Yanılsamalara kapılmayın, zamanında sevkiyat yaklaşanlardan kaçınmanızı sağlayabilir Yaklaşan fırtına.

Hisse senedi alırken 60 günlük hareketli ortalamadan yararlanmamalıyız, hisse senetlerinin en düşük noktadan alındığı düşüncesi yanlıştır.Piyasa bir piyasa dalgası başladığında, güçlü hisse senetleri sabahları ilk başlar ve 60 günlük hareketli ortalamanın altında sürünerek devam eder. Hisse senetleri yükselmiyor. Birkaç nedenden dolayı 60 günlük ortalama fiyat çizgisinin altındaki hisse senetlerini satın almak istemiyorum:

1. 60 günlük hareketli ortalamanın altında, önemli bir kısa sinyal.

2. 60 günlük hareketli ortalamanın altında, yakalayamadığım çipleri konsantre etmek için ana yer olabilir.

3. 60 günlük hareketli ortalamanın altında, birçok perakende yatırımcının gitmek istediği bir yerdir.

4. 60 günlük hareketli ortalamanın altında ucuz görünüyor ve bu da genellikle daha büyük ölümcül fırsatları gizliyor.

5. 60 günlük hareketli ortalamanın kırılması, genellikle uzun kısa ortalamanın başlangıcıdır, bu nedenle bunun hakkında hiçbir tartışmanız olmaz.

6. 60 günlük hareketli ortalamanın üzerinde çok sayıda borsa var, neden güçlüden vazgeçip zayıf olanı seçelim.

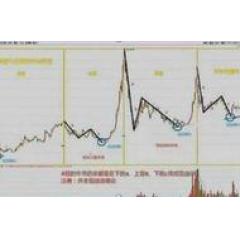

Güçlü hisse senetleri arıyor

Sizinle bir pazarlık avı göstergesini paylaşmak istiyorum. Bu, ekli resimle birlikte bir göstergedir. Ana çizelgede hareketli ortalama sisteminin kullanılması önerilir. Ekteki resimde bir "pazarlık avı" sinyali göründüğünde, ana grafikteki hareketli ortalama sistemi tarafından, örneğin bir "pazarlık" sinyali olduğunda, filtrelenmelidir. Sinyal verildiğinde satın almak için acele etmeyin. Satın almayı düşünmeden önce 10 günlük hareketli ortalamanın yükselmesini bekleyebilirsiniz. Ayrıca, sinyal görünmeden önce işlem hacminin artıp artmadığını görerek de filtreleyebilirsiniz. Kısacası, her "dip al" sinyali uygulanamaz. Hareketli ortalama veya hacim enerjisi gibi diğer göstergeler tarafından taranması gerekir Spesifik durum sizin tarafınızdan anlaşılabilir.

Formül kaynak kodu aşağıdaki gibidir:

Kısa trend: ((3 * SMA ((CLOSE-LLV (LOW, 27)) / (HHV (HIGH, 27) -LLV (LOW, 27)) * 100,5,1) -2 * SMA (SMA (( KAPALI-LLV (DÜŞÜK, 27)) / (HHV (YÜKSEK, 27) -LLV (DÜŞÜK, 27)) * 100,5,1), 3,1) -50) * 1.032 + 50), RENKLİ;

VAR2: = (2 * KAPAT + YÜKSEK + DÜŞÜK + AÇIK) / 5;

VAR3: = LLV (DÜŞÜK, 34);

VAR4: = HHV (YÜKSEK, 34);

Uzun trend: EMA ((VAR2-VAR3) / (VAR4-VAR3) * 100,13), COLOR00FF00;

Karar alt: SQRT (KAREKÖK (KAT (KAREKÖK (MA (1 / KAZANAN (KAPAT) * 100,4) / 10000)))) * 5;

VAR5: = ÇAPRAZ (kısa trend, uzun trend) VE uzun trend < 25;

Alt: STICKLINE (kısa trend < 10 VE alt yargı > 0,0,30,6,1);

STICKLINE (VAR5,0,50,8,0), COLORRED;

DRAWICON (VAR5AND kararı alt > 0,60,1);

DRAWTEXT (COUNT (kısa trend < 10AND karar alt > 0,8) VE VAR5,50, 'Pazarlık avı');

DRAWTEXT (CROSS (kısa trend, uzun trend) VE uzun trend > 25AND uzun trend > REF (uzun trend, 1), 50, 'hızlı çekme veya kısa tepe');

VAR6: = ÇAPRAZ (kısa trend, uzun trend) VE uzun trend < 50;

DRAWTEXT (COUNT (kısa trend < 30AND karar alt > 0,5) VE VAR6,30, 'kısa vadeli satın alma');

Formül kodunu kopyalamak kaçınılmaz olarak bazı biçim hatalarına neden olacaktır. Bunu başarılı bir şekilde içe aktaramazsanız, benden kaynak kodunu almamı isteyebilirsiniz! A-hisse aşamasının mevcut işletme becerileri ve formül kodları hakkında daha fazla bilgi edinmek istiyorsanız veya herhangi bir şüpheniz varsa, kamu hesabı Yuesheng Yatırım Danışmanı'na (yslcw927) dikkat edebilirsiniz.Daha fazla piyasa görünümü işlemleri ve stok teknik analiz yöntemleri öğrenmenizi bekliyor ve sabit bir kuru ürün arzı var!

Borsa olasılıklarla dolu

Tüccarlar olarak bizim bakış açımızdan, ticaret aslında bir tahmin meselesidir ve piyasanın kendi perspektifinden, ticaret nihayetinde bir olasılık sorunudur.

Bu perspektiften, piyasada hiçbir zaman sözde bir sır olmayacak, çünkü tüm işlem analizi ve operasyon davranışları gecikiyor, bu yüzden buna dayanarak, herkesin sınırlı enerjisi öncülüğünde, işlemleri basitleştirme eğiliminde olmalıyız. Karmaşık ticaret yöntemleriyle karşılaştırıldığında, ticaret yöntemi ne kadar basitse, piyasanın ana bağlamına odaklanmak o kadar kolay olur ve olasılığın meşruiyetine o kadar yakın olur.Sadece bir saatiniz olduğunda, saatin kaç olduğunu bilirsiniz, ancak ne zaman İki veya daha fazla saat olduğunda ve saatteki saat farklı olduğunda, saatin kaç olduğunu bilemezsiniz İşlem, piyasanın gelecekteki yönünü doğru bir şekilde tahmin etmek değil, hareket ataletini hissetmektir.

En olası cazibe "mantıksız" dır. Bazen çay yumurtası satan bir teyze, büyük bir fon yöneticileri dalgasını düşük ticaret seviyeleri nedeniyle eleştirebilir ve teslimat siparişlerini gururla ifşa edebilir, ancak piyasa genellikle bunu yapar. Bu durumda, bir seçim yaparsanız, karlı bir çay-yumurta teyzeyle veya para kaybeden özel bir fon yöneticisiyle aynı fikirde olmanız gerekir mi?

Ticaretten gerçekten para kazanmak isteyen tüccarlar, ticaret yöntemlerinin olasılıkla nasıl eşleştiği hakkında derinlemesine düşünmektir.En büyük olasılık teknik analizde değil, fiyat hareketinin ataletinde gizlidir, ancak teknik analiz bizim analizimizdir. Fiyat ataleti veya trendin tek yolu, bu nedenle ticaretin karlı olup olamayacağı ilk önce ticaret teknolojisinin kullanımına yönelik tutumumuzda ortaya çıkar. Tahmin etmek için ticaret teknolojisine güveniyorsanız, kesinlikle "karmaşıklığa" düşecektir. Çemberinde, bir göstergeyi kullanmanın yanlış olduğunu hissedeceksiniz ve başka bir tane ekleyeceksiniz, sonra başka bir tane ekleyip daha fazlasını ekleyeceksiniz.

Pek çok durumda, olay yerindeki tüccarların gözünde, seyircilerin gözünde basit olan şeyler neden bu kadar karmaşıktır? Bu kadar basitlik veya karmaşıklık yanılsaması nedir? Ticaret piyasası karmaşık mı yoksa basit mi?

Analiz yapmaya gerek olmadığında para kazanma olasılığı vardır, analiz basit olduğunda para kazanma olasılığı vardır ve çeşitli karmaşık kombinasyonları analiz ederken para kazanma olasılığı da vardır.Gerçek şu ki bu üç olasılık çok farklıdır. Aslında şansa eşittir ve karmaşık ya da basit olması, tüccarın farklı bilişsel düzeylerine bağlıdır.Hile yapmamaya ne kadar basitse, tüm piyasa koşullarıyla o kadar çok başa çıkabilirsiniz ve pazara karşı o kadar karmaşık olur. Trend ne kadar hassas olursa veya yalnızca belirli belirli piyasa koşulları için uygunsa, bu piyasa koşullarının dışındaki etki genellikle çok uzaktır.

Bilişsel bir bakış açısından, insanların karmaşık olma eğilimi vardır ve karmaşıklık doğrudan olasılık düzeyini belirlemez, sadece kendine bir güvenlik hissi verir.

Bilişsel süreç perspektifinden bakıldığında, öze ne kadar yakınsa o kadar basittir.Örneğin, bir zamanlar sonsuz insan hayal gücüne neden olan fiziksel fenomen Newton'un üç ana yasasıyla açıklanabilir.

Tüccarlar için özetlenmesi gereken şey, piyasa fenomenlerinin özetinde kalmaktan ziyade, kendi piyasa yasalarıdır.Kaç teknik gösterge kullanılırsa kullanılsın, tüm piyasa fenomenlerini kapsamak imkansızdır.

Pazar insan doğasıdır ve insanlar kendilerini örtbas edebilir, ancak insan doğası çoğu zaman örtbas edemez.İnsan doğasının açgözlülüğünden ve korkusundan başlayarak, "tarihin gerçekten kendini tekrar ettiğini" göreceksiniz!

Hua Luogeng, okumanın ince kitapları okumak ve biriktirmek için bir süreç olduğunu söyledi.Pazarla karşılaştığınızda bu kitabı da okumalısınız.

Sorumluluk Reddi: Bu içerik Yuesheng Investment Advisor tarafından sağlanır ve Investment Express'in yatırım görünümlerini onayladığı anlamına gelmez

-

- Çin borsası: Şangay borsa endeksi 2.800 puanın altına düştü. "Bekleyip görelim" mi yoksa "tam avantaj elde etme fırsatını mı değerlendirelim"? Hissedarların baharı burada

-

- Çin borsası: Şangay borsa endeksi 2700'den 2900 puana dalgalanıyor, "U şeklindeki dipten" çıkması mı bekleniyor?

-

- Buffett'in PetroChina satın alma deneyimi size şunu söylüyor: PetroChina 48 yuan'dan yaklaşık 4,6 yuan'a düştükten sonra "iniş ve çıkışları görmezden gelmeye ve düştükçe daha fazla satın almaya" deva

-

- Çinin "para toplama çağı" yaklaşıyor: Borç içinde olduğunuzda ve akrabalarınız sizi ihmal ettiğinde, "Buffett tarzı" bileşik faiz düşüncesini denemenizi öneririm

-

- Çin borsası: Pazar için sırada ne var? 10 günlük hareketli ortalamanın eğilimini anlamak isteyebilirsiniz

-

- Çin'in bir sonraki "para toplama çağı" geliyor: potu açamayacak kadar fakirseniz, "Yahudi" para kazanma zihniyetini deneyebilirsiniz ve belki ayağa kalkabilirsiniz.

-

- Birisi nihayet riski aldı ve şöyle dedi: Yeni pırasalar neden 2800'de sıralanırken eski yatırımcılar boş bekliyor? Son gülen kim olabilir?

-

- Çin borsası: Hisse senetleri "ağaçta karınca" trendi ortaya çıktığında, ana gücün başarıyla dibe vurduğunu ve piyasa görünümünün ya günlük bir limit ya da kesintisiz bir artış olduğunu gösterir.

-

- Yahudi'nin para kazanma düşüncesi korkunç: fakir olmak istemiyorsanız, "dört sayıyı" ezberleyebilirsiniz: 10, 20, 50, 60, yoksa çok para kazanırsınız

-

- "Hacim", A hisseleri için tek karlı altın göstergedir. 8 cümle öğrendikten sonra, hisse senedi ders kitabı olarak adlandırılabilecek yeni nesil hisse senedi tanrıları olabilirsiniz.