Son olarak, bir kadın finans doktoru: Neden A hisseleri için T + 0 ticaret sistemini uygulamıyorsunuz? Bu, A paylaşımlarında en yüksek altın içeriğine sahip bir makaledir

Kısaca T + 0 işlem sistemi, satın aldığınız gün satabileceğiniz anlamına gelir.A hissesi için mevcut işlem sistemi T + 1'dir, yani hisse senetleri aynı gün satın alınır ve ancak bir sonraki işlem gününde satılabilir.

A hisselerinde T + 0 uygulaması, birçok yatırımcının en çok endişelendiği bir sorundur. Mayıs 1992'de Şangay Menkul Kıymetler Borsası fiyat limitini kaldırdı ve T + 0 ticaret kuralını uygulamaya koydu.Kasım 1993'te, Shenzhen Borsası da T + 0'ı uyguladı. Stok ve fon işlemleri T + 0'dan T + 1 sistemine geri aktarıldı.

T + 1 ticaretinin ne zaman iptal edilebileceğine dair birçok farklı ses var. Bazı insanlar mevcut A-hisse piyasasının çok spekülatif olduğunu ve olgun piyasanın T + 0 ticareti için uygun olmadığını düşünüyor. T + 0'a ulaşmak için, piyasanın istikrarlı ve olgunlaşmasını beklemesi gerekiyor. , Perakende hesapları sadece% 30'luk küçük bir paya sahiptir ve yatırım kurumları% 70'in büyük çoğunluğunu oluştururken, A-hisse hesaplarındaki veriler tam tersidir.

T + 1 aynı gün alınıp ertesi gün satış anlamına gelir, amaç piyasadaki spekülasyonu sınırlamaktır. Pek çok yatırımcı, T + 1 sistemi kaldırılırsa ve ertesi gün kısıtlamaları yoksa, derin perakende yatırımcı kümesinin büyük ölçüde azalacağına ve satın alma hataları bulduklarında zamanında düzeltilebileceğine inanıyor. Gerçek şu ki, bu kadar derin bir set geliştirilebilir, ancak toplam kayıp sadece azalmayacak, aynı zamanda artabilir. T + 1 sistemi, perakende spekülasyon sıklığını büyük ölçüde sınırlayabilir ve perakende yatırımcıların zarar oranını azaltabilir.

A hisseleri neden T + 0 alım satım sistemini uygulamıyor? Bu konuda uzun süredir tartışmalar var, ancak mantıklı bir şekilde düşünürseniz, A hisseleri gerçekten T + 0 alım satım sistemine uygun değil. En azından şu anda uygun değil ve ileride uygun olacağını söylemek zor. Bu sorunu açıklamak için önce T + 0 ve T + 1 ticaret sistemleri arasındaki farkı anlamalıyız.

T + 0'ın Avantajları

T + 1 ile karşılaştırıldığında, T + 0'ın en büyük avantajı piyasa aktivitesini artırabilmesidir.İstediğiniz sürece, belirli bir miktar fon piyasada birkaç kez işlem görebilir, bu da kılık değiştirerek borsaya kaldıraç eklemeye eşdeğerdir. Piyasanın likiditesini arttırır, tabi ki ülke ve menkul kıymet şirketleri için de iyi bir şeydir.Ülkenin tahsil etmesi gereken daha çok damga vergisi ve komisyoncuların kazanacakları daha fazla işlem komisyonu vardır.

T + 0'ın pek çok avantajı var, neden onu uygulamayasınız?

T + 0, aktiviteyi artırmak için kullanılır, ancak piyasa zaten çok aktifse, onu artırmak için kullanılmalı mı? A hisselerinde durum şimdi böyle. Borsanın aktif olup olmadığı doğrudan el değişimi yoluyla ifade edilebilir ve A hisselerinin döviz kuru herkes için çok açıktır.

Geç kalan herhangi bir şey iyi değildir.Uygun bir devir hızı piyasanın hareketliliğini artıracaktır, ancak devir hızı çok yüksekse, bu pazarın fazla spekülatif olduğu anlamına gelir. Borsanın temel rolü, işletmeler için finansman sorunlarını çözmektir.Yüksek piyasa aktivitesi, sık işlemler ve yüksek spekülasyon anlamına gelir. Oldukça spekülatif bir piyasada, hisse senedi fiyatları keskin bir şekilde yükselip düşerek borsayı keskin bir şekilde dalgalanmaya sürükler. Böyle bir piyasada, işletmeler için finansman sorununu nasıl etkili ve istikrarlı bir şekilde çözebiliriz? Kurumsal finansmanla ilgili bir sorun varsa, tersi Üretimi etkileyecek ve ardından hisse senedi fiyatına yansıyarak bir kısır döngü oluşturacak.

T + 0 puan yapın

Önce düşük al, sonra yüksek sat: Belli sayıda hisse senedi tuttuktan sonra, bir gün hisse ciddi bir şekilde aşırı satılır veya düşük açılır.Bu fırsatı kullanarak aynı hissenin aynı veya bir kısmını alıp belli bir yüksekliğe yükseldikten sonra satabilirsiniz. Bir işlem gününde düşük alış ve yüksek satış gerçekleştirmek için, spread'ten kar elde etmek için.

Zaman paylaşımlı yoğun hacimli, çığır açan satın alma yöntemi, bu en doğrudan ve istikrarlı T + 0 arbitraj yöntemidir.

Keskin damla satın alma yöntemi: Zaman paylaşımı Aurora tarafından düşmeye devam ediyor ve nihayet zaman paylaşımında keskin bir düşüş var, ancak zaman paylaşım formu 30 dereceden az dönüyor ve zaman paylaşımı keskin bir direksiyon açısı oluşturuyor - bu iyi bir potansiyel fırsat, bu zaman paylaşımı Konsolidasyon dönemlerinde güçlü hisse senetleri için modeller genellikle kısa yollar olma eğilimindedir.

Mevcut hisse senedi fiyat trendini doğrulamak için T yapın Piyasa trendini üç türe ayırıyoruz: biri yükselen trend, diğeri yana doğru salınan trend ve üçüncüsü düşüş trendi. Her trende karşılık gelen T stratejisi de farklıdır.

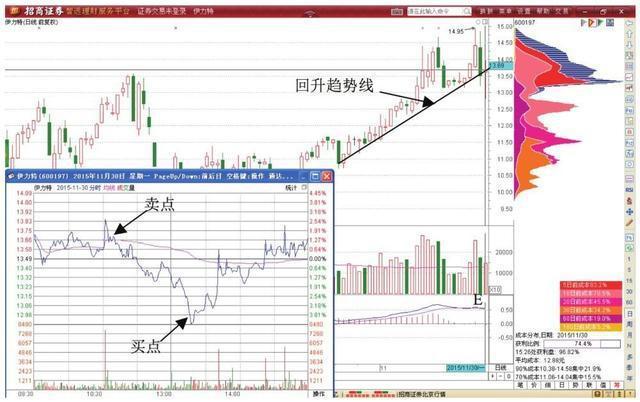

T + 0'ın çalışma prensibi şekilde gösterilmiştir.

1. Borsa ortamı

Hisse senedi piyasasının genel ortamı hisse senedi fiyatları üzerinde büyük bir etkiye sahiptir, bu nedenle borsa genel ortamı analiz edilmelidir. Burada piyasa trendini ve bireysel hisse trendini kriter olarak kullanıyoruz. Piyasa eğilimi ve bireysel hisse senedi eğilimi daha belirgin olduğunda, T + 0 işlemlerini yürütmek için en iyi zamandır.

Trend, yatırımcıların yatırımlarının "rüzgar gülü" dür. İki yönlü işlemler genellikle sadece yukarı veya aşağı trendleri takip edebilir. Eğer trendi nasıl değerlendireceğinizi bilmiyorsanız veya trend net değilse, o zaman bunu yapmamalısınız. Sonuçta, fonların güvenliği ilk şeydir. Sadece net bir trendle T + 0 ticareti yaparak, kazanma şansı daha yüksek olacaktır.

2. Zihinsel hazırlık

Borsa riskli ve yatırımın dikkatli olması gerekiyor. Bununla birlikte, ihtiyatlı olmanın, borsa bilgisini öğrenmenin ve ilgili beceri ve becerilerde ustalaşmanın yanı sıra, iyi bir psikolojik kalite olmadan, dalgalı borsada rasyonel kalmak zordur. T + 0 hisse senedi piyasasının riskini birkaç kez artırır, bu nedenle, bir T + 0 işlemine karar vermeden önce, ilgili psikolojik hazırlıkları yapmanız gerekir.

T yapmanın amacı, hisse senedi sahiplerinin maliyetini düşürmek, kar etmek veya karı gevşetmek veya maksimize etmektir.

T + 0 işlemi "gizli":

1. "İleri, T + 0'ı takip etme" ortak çalışma yöntemi.

Piyasa dalgalı bir trend içindeyken, bireysel hisse senetlerinin yükselme eğilimi sabittir ve bireysel hisse senetleri açısından kısa vadeli bir saldırı fırsatı vardır. Şu anda bir çelişki olacaktır. Bireysel hisse senetleri pozisyonları artırmak için fırsattır, ancak piyasa istikrarsızdır. Şu anda yatırımcılar T'yi kovalayabilir. Çözülecek +0 işlem.

Aşağıdaki şekilde görüldüğü gibi, piyasanın ortalama hisse senedi fiyatı akıllı yardımcı hattın altında olup, piyasanın iyi olmadığını ve tam pozisyon operasyonuna uygun olmadığını gösterir.Ancak, bireysel hisse senetlerinin yükselme ve geri çekilme şansı vardır.Altın haçın onaylanması, pozisyonları yükseltmek için iyi bir noktadır. Sürpriz yok. İkinci gün, desteğin başarısını teyit etmek için hisse senedi fiyatı geri çekildi ve hisse senedi fiyatı yükseldi.Yatırımcılar, T + 0 operasyonunu gerçekleştirmek için piyasadan satın alabilir ve ardından aynı miktarda orijinal varlıkları satabilir.

Satın alma noktası, zaman paylaşımlı hareketli ortalamanın (bireysel hisse senetlerinin zaman paylaşım çizelgesindeki sarı çizgi) üzerindeki fiyat aralığını, zaman paylaşım çizelgesindeki zaman paylaşımlı hareketli ortalamaya mümkün olduğunca yakın seçmek için seçilebilir Hisse senedi fiyatı daralır ve satın almak için yarım saatten fazla bir süre yanlara doğru sabitlenir. Şu anda satın almak, piyasada zaman paylaşımı düşüşü olduğunda daha etkilidir, ancak bireysel hisse senetleri yana doğru kalır. Hisse senedi fiyatı, zaman paylaşımlı hareketli ortalamadan daha yükseğe çekilir ve yatırımcılar, bir stagflasyon sinyali göründükten sonra önceki dönemde aynı miktarda fişi satabilirler.

2. "İleri ve aşağı arama T + 0" için ortak çalışma yöntemi.

Bu operasyon yöntemi, esas olarak aşırı satım ribaund stoklarının işletilmesi için kullanılmaktadır.

(1) Aşırı kayma ciddi değil

Bireysel hisse senetleri aşırı satım durumunda, ancak çok ciddi değiller.Çekişi tersine çevirme şansı olacak.Şu anda, yatırımcılar keskin düşüşte satın alabilir ve bir toparlanmanın ardından aynı gün T + 0'da önceki hisse senetlerini satabilirler.

Aşağıdaki şekilde gösterildiği gibi, kırık pozisyonun negatif bir çizgisini teyit ettikten sonra, hisse senedi ertesi gün açılışta hızla düştü.Açılıştan sonraki yüksek pozisyon gelip satılmadıysa ve diskte hızlı bir aşırı satım durumu varsa, Pozisyonu düşük bir pozisyonda artırın ve gün içindeki ters çekmeden sonra, doğrudan bir ters çevirme ve akıllı yardımcı hattı tekrar geçme olasılığının düşük olması beklenir, bu nedenle T + 0'da satılabilir.

(2) Ciddi aşırı satış

Aşağıdaki şekilde gösterildiği gibi, münferit hisse senetleri aşırı satım piyasasında. Aşırı satım daha ciddi. Aşamalı veya çok günlük aşırı satım toparlanma operasyonu yapması bekleniyor, ancak satın alma işleminden sonra aniden hızlı bir toparlanma görülüyor, ancak günün hızlı toparlanmasının sona ermesi ve düşüşten sonra dengelenmesi gerekiyor. Kalan toparlanma alanını doldurmaya devam etmek için, o gün toparlanmanın en yüksek noktasında T + 0'da satış yapın ve toparlanmanın ardından başka bir satın alma fırsatı bekleyin.

Hisse aşırı satım durumuna ve toparlanma alanına sahip.Ancak, aşırı satımın ardından aynı gün yüksek seviyeye geri dönmesi, yüksek büzülme ve durgunluğa işaret ediyor ve etkiyi devam ettirmek için yeterli enerji yok. Bu nedenle T + 0'da satıp düşüşü bekleyebilirsiniz. Tekrar satın alma fırsatından sonra, günlük K hattındaki ribaund alanı tamamlanana kadar çalışmaya devam edin.

Tarihteki en tipik zaman paylaşım çizelgesi T + 0 savaş becerileri

Zaman paylaşım çizelgesinin T + 0 işlem stratejisinde, yüksekten satıp, alçağa alıp alış ve satış noktaları seçmek bizim için çok önemlidir. T + 0 ticaret stratejisini benimsemeden önce, günlük K-çizgi grafiğindeki fiyat trendine dikkat etmemiz gerekiyor. Genel olarak günlük K-çizgi grafiğinde fiyat güçlü ve zaman paylaşım grafiğindeki hisse senedi fiyatı dalgalanma alanı büyükse T + 0 işlem sürecini tamamlayabiliriz.

1. T + 0 zaman paylaşım grafiğinin morfolojik özellikleri

1. Zaman paylaşım çizelgesinin büyük bir hisse senedi fiyatı dalgalanma alanı vardır: zaman paylaşım çizelgesinde büyük bir fiyat dalgalanma alanı vardır ve bir pozisyon açmak için daha düşük bir fiyatımız vardır ve fiyat arttığında yüksek ve düşük alım yapabiliriz. Yeterli fiyat dalgalanma alanının T + 0 ticaret stratejisini tamamlamamız için önemli bir koşul olduğu söylenebilir.

2. Günlük K-line fiyat performansı güçlü: Günlük K-line grafiğindeki fiyat bir toparlanma eğiliminde Hisse fiyatının geri dönüşü olmasına rağmen, fiyat performansı hala güçlü.Bu, T + 0 ticaretinin zaman paylaşım tablosunda benimsenebileceğini teyit etmemizin koşuludur. resim gösterdiği gibi:

İkincisi, zaman paylaşım diyagramı T + 0'ın işlem esasları

1. T + 0 stratejisinin uygulanması: Sabah hisse senedini sattıktan sonra öğleden sonra yarım pozisyon fonlu pozisyon açarak T + 0 işlem sürecini tamamlayabiliriz. Hisse senedinin sağladığı alım satım fırsatlarının hala nispeten tipik olduğu ve bu da ultra kısa vadeli ticaret sürecini tamamlamamıza izin verdiği söylenebilir.

2. Zaman paylaşımlı grafik alım satım sinyallerinden: zaman paylaşım grafiğindeki hisse senedi fiyatı açılıştan sonra dalgalandı ve düştü. Hisse senedi sabahları% 2'den fazla arttı ve hisse senedi fiyatı öğleden sonra% 3'ten fazla düştü. Genel dalgalanma alanı% 5'ten fazlaydı. Yapabiliriz Yüksek satış ve düşük alımdan oluşan T + 0 ticaret sürecini başarıyla tamamladı.

3. Günlük K-line fiyat performansına bakılırsa: Hisse, toparlanma eğilim çizgisinin açıkça üzerinde ve fiyat eğilimi görece güçlü Bir geri arama eğilimi olsa bile, hissenin T + 0 ticaret stratejileri için uygun olduğuna inanıyoruz.

Zaman paylaşım çizelgesindeki fiyat oynaklığı ne kadar büyükse, yüksek satış ve düşük alımımız için fiyat alanı o kadar büyük ve dönem boyunca kar marjı o kadar büyük olur. Zaman paylaşım tablosunda, yüksek yoğunluklu fiyat dalgalanmaları sırasında ultra kısa vadeli ticaretin karlılığını artırabileceğimiz ve kâr marjını kademeli olarak genişletebileceğimiz söylenebilir.

3. T + 0 desenini açın, satın alın, kapatın ve satın

Zaman paylaşım tablosunda, hisse senedi fiyatı piyasa açılışında aşağı yönlü bir eğilim gösteriyorsa, yani hisse senedi fiyatı daha düşük açılıp geri düşüyorsa, piyasa açıldıktan sonra düşük pozisyonların alım satım fırsatlarını teyit etme fırsatımız var. Gün içi hisse senedi fiyatları istikrar kazanıp toparlanırken, geç hisse senedi fiyat performansı güçlüydü ve fiyat keskin bir şekilde yükseldiğinde satış noktamız ortaya çıktı.

(1) Düz açık satın alma modeli

Zaman paylaşım grafiğindeki hisse senedi fiyatı, güçlü fiyat performansının bir işareti olan açılış oynaklığı için çok az yere sahiptir. Uzun ve kısa partiler tarafından onaylanan açılış fiyatı fazla dalgalanmadı, bu da fiyatın önceki işletme eğilimini sürdürebileceğini gösteriyor. Hisse senedi fiyatı yükselme eğilimindeyse, hisse senedi fiyatının düz açılıştan sonra güçlü bir performans göstermeye devam edeceğine inanıyoruz. Hisse senedi fiyatının daha da yükselmesini beklerken, geç ticarette satış noktasını teyit edebiliriz.

1. Morfolojik özellikler

C. Günlük K-line fiyatı yükselen bir trend içinde: fiyat yükselen bir trend içinde ve biz zaman paylaşım tablosundaki trend hakkında daha iyimseriz. Özellikle hisse senedi fiyatı açılıştan sonra güçlü ise fiyat ayarlandığında alış noktasını teyit ediyoruz ve T + 0 işleminde iyi bir getiri elde edebiliyoruz.

B. Pazarlık çip zirvesi güçlü destek sağlar: Pazarlık çip zirvesi, kısa vadeli hisse senedi fiyatı gücü için önemli bir nokta olan güçlü destek sağlar. Hisse senedi fiyatının çiplerin yoğunlaştığı destek seviyesinde ayarlanması zordur, bu nedenle zaman paylaşımı çizelgesinde ticaret fırsatları doğal olarak görünecektir.

C. Açılıştan sonra güçlü hisse senedi fiyatı performansı: Açılış fiyatının dalgalanması için fazla yer kalmaması ve hisse senedi fiyatının açılıştan sonra güçlü olması hisse senedi fiyatının güçlenebileceğinin bir işaretidir. Günlük K-çizgi grafiği ve zaman paylaşım çizelgesinde, hisse senedi fiyatının güçlü olabileceğini görüyoruz, ardından T + 0 işlemini tamamlamak için bir alım satım stratejisi benimsemeliyiz. Önce alıp sattığımızda daha düşük fiyattan hisse satın alabiliriz, aynı zamanda fiyat artışı sonunda pozisyonumuzu küçültebilir ve kar elde edebiliriz. resim gösterdiği gibi:

2. Operasyonla ilgili temel bilgiler

A. Fiyat performansı açısından: Günlük K-çizgi grafiğinde Q pozisyonundaki pazarlık çipinin büyük ölçeği nedeniyle, hisse senedinin yükselme eğiliminde hisse senedinin önemli ölçüde düşmesi zordur. Zaman paylaşım tablosundaki hisse senedi fiyatı, piyasa açıldıktan sonra istikrarlı bir şekilde işlemektedir ve hisse senedi fiyatının piyasa açıldıktan sonra yarım saat içinde güçleneceğini teyit edebiliriz.

B. Alım satım fırsatları açısından: hisse senedi fiyat eğilimi açılıştan sonra nispeten aktiftir Hisse senedinin açılış fiyatının çok az dalgalanma gösterdiğini ve hisse senedi fiyatının açılıştan sonra güçlü artış işaretleri gösterdiğini teyit ediyoruz. Bunu teyit etmek çok önemli, bu da fiyat güçlü ve yatay olduğunda dipteki hisse senetlerini almamızı ve bir önceki işlem gününde tutulan hisse senetlerini bitiş limit fiyatından satmamızı, önce alıp satmamızı sağlıyor. Bu şekilde, yüksekten satıp, alçalmaktan iyi getiri elde edebiliriz.

C. Alım satım etkisi açısından: Alım satım seansının sonunda hisseyi satarak% 10 kar elde edebiliriz. Aynı zamanda, günlük holdingler de% 8,5 karlı olabilir. Böylelikle T + 0 işlemleri için toplam fon getirisi% 9,25'e ulaşacak.

Gerçek savaşta, yüksek satış ve düşük alım ile ticaret fırsatlarını onaylamak için iki yönlü fiyat dalgalanmaları fırsatını kullanabiliriz. Hisse senedi fiyat eğilimi güçlü olduğunda, ultra kısa vadeli işlemlerden getiri elde etmek için gün sonunda düşük fiyatlı hisse senetleri tuttuktan bir gün önce satın aldığımız hisse senetlerini satabiliriz.

(2) Açık düşük açık satın alma modeli

Günlük K-çizgi grafiğine bakılırsa, fiyat eğilimi sabitse, hisse senedi fiyatının öldürmek için daha düşük açılma olasılığının olmadığına inanıyoruz. Zaman paylaşım grafiğindeki hisse senedi fiyatının daha düşük açıldığını doğruladıktan sonra kısa vadeli müdahale için bir fırsat olduğunu düşünüyoruz. Pozisyon açılışının tamamlanması ile hisse senedi fiyatının düşük olduğu dönemde ucuz chip elde edebiliyoruz. Aynı zamanda, hisse senedi fiyatı aşırı satış nedeniyle toparlandığında, yükseliş eğiliminde yüksek getiri elde edebiliriz.

1. Morfolojik özellikler

A. Günlük K-çizgisi grafiğinde fiyat toparlanması: Günlük K-çizgisi grafiğindeki hisse senedi fiyatı yükselen bir trendi sürdürüyor ve zaman paylaşım grafiğindeki fiyat düzeltmesi pozisyon açmak için iyi bir fırsat. Zaman paylaşım tablosunda hisse senedi fiyatı ayarlaması için ne kadar yer olursa, ucuz çipler için o kadar fazla fırsatımız olur. Ayarlama bittikten sonra, fiyat yükseldiğinde doğal olarak fayda sağlayabileceğiz.

B. Hisse senedi fiyatı düşük açıldı ve düştü: Hisse fiyatı, zaman paylaşım tablosunda düşük açıldı ve zayıf bir fiyat eğilimine işaret etti. Hisse senedi fiyatı daha düşük açıldıktan sonra, satın alma noktasını daha düşük bir fiyattan teyit etme fırsatına sahibiz. Hacim büyütülemezse öğleden sonra alım noktasını teyit etmek için hisse senedi fiyatının aşırı satılmasını bekleyebiliriz Şu anda T + 0 işlemlerinde elde tutma maliyeti daha düşük ve kâr etmemiz daha kolay.

C. Fiyatın altındaki pazarlık çipinin ölçeği çok büyük: Günlük K-çizgi grafiğinden, hisse senedi fiyatının altındaki pazarlık çipi büyükse, fiyatın keskin bir şekilde düşmesi ve kısa vadede kapanması zordur. Çipler tarafından sağlanan destek daha güçlüdür ve hisse senedi fiyatının zaman paylaşım tablosundaki bir geri aramadan sonra dibe vurma olasılığı daha yüksektir. Kısa vadeli bir T + 0 tüccarı olarak, şu anda satın alma noktasını teyit ederek daha yüksek bir getiri elde edebiliriz. resim gösterdiği gibi:

2. Operasyonla ilgili temel bilgiler

A. Alım satım fırsatları açısından: Sabah aşağı açılıştan sonra hisse senedi toparlandı, ancak miktar büyümeyle sınırlandırılabilir.Borsa fiyatının öğleden sonra da düşeceğini teyit ediyoruz. Öğleden sonra hisse senedi fiyatı düştü ve ardından yeni bir düşük seviyeye ulaştı.Yüzde 3 düşen rakamdaki düşük hisse senedi fiyatı uzun süredir yatay işlem görüyor ve bunu iyi bir alım noktası olarak teyit edebiliriz. Günlük K-line grafiğindeki fiyat toparlanma eğilimi ile uyumlu olarak geç işlemde hisse fiyatı güçlü bir şekilde toparlandı.Borsa fiyatı% 2 arttığında T + 0 işleminin satış noktasını teyit ettik.

B. Alım satım etkisi açısından: Öğleden sonra pozisyon açma maliyeti hisse senedi fiyatının% 3 düştüğü bir pozisyondaydı Kapanış fiyatı% 2 yükseldikten sonra günlük kar marjı% 5'e ulaştı. Son işlem gününde hisse fiyatında% 2'lik bir artış olması durumunda, bir önceki işlem gününde% 2'den fazla kar elde ettiğimizi göz önünde bulundurursak.

C. Fiyat performansı açısından: Hisse, A pozisyonunda düşüyor ve fiyat eğilimi zayıf. Hisse senedinin zaman paylaşım tablosunda iyi performans göstermediğini gördük. Günlük K-çizgi grafiğinde hisse senedi fiyatının yükselme eğiliminde olduğu ve grafikteki M ve N pozisyonlarındaki yongaların ölçeğinin büyük olduğu ve fiyatı desteklediği düşünüldüğünde, zaman paylaşım tablosunda daha düşük bir geri arama açmanın iyi bir satın alma noktası olduğunu düşünüyoruz.

(3) Yüksek açılış ve ilk satış formu

Günlük K-çizgi grafiğinde, güçlü fiyat performansı durumunda, hisse senedi fiyatı yüksek bir seviyede dalgalandığında önce hisse senedi satmayı düşünebiliriz. Çünkü T + 0 alım satım stratejisinde zaman paylaşım çizelgesi üzerinden alım ve satım işlemlerini her zaman tamamlayacağız.Önce hisse senetlerini satmak sadece T + 0 ticaret stratejisine uyum sağlamak değil, aynı zamanda hisse senetlerini zaman paylaşım tablosundaki fiyat trendine göre işletmektir.

1. Morfolojik özellikler

A. Hisse senedi fiyatı yukarıdan açıldıktan sonra güçlü bir şekilde hareket ediyor: Hisse senedi fiyatı daha yüksek açılıştan sonra güçlü bir şekilde hareket ediyor İşlem hacmi küçülmeye başlarsa, fiyat daha yüksek açılabilir ve geri düşebilir. Daha yüksek açılışı onayladıktan sonra, hisse senedi fiyatı önemli ölçüde arttı ve hisse senedini yüksek bir pozisyonda satabiliriz. Aydınlatma tamamlandıktan sonra karlılığı artırmak için zaman paylaşım çizelgesi sonunda hisse senedi satın alabiliriz.

B. Günlük K-çizgi grafiğinde fiyatlar yükselmeye devam ediyor: Fiyatlar günlük K-çizgisi grafiğinde yükselmeye devam ediyor ve kısa vadeli düzeltmeler fiyatların yükselme eğilimini etkilemeyecek. Zaman paylaşım grafiğindeki hisse senedi fiyatı yükseliyor Hisse senedini yüksek bir pozisyonda sattıktan sonra, geç işlemde düşük bir fiyattan pozisyon açtıktan sonra doğal olarak kar etmeye devam edebiliriz.

C. Fiyatın altındaki pazarlık çipinin ölçeği büyük: Günlük K-çizgi grafiğinde, pazarlık çipi fiyatın altında yoğun bir şekilde dağıtılıyor ve bu da hisse senedi fiyatının yükselme eğilimini destekleyen önemli bir faktördür. Bu tür merkezi yonga dağıtımı biçiminin T + 0 ticaret stratejisini tamamlamamıza yardımcı olduğunu teyit ediyoruz. Özellikle zaman paylaşım çizelgesinde en alttaki hisse senetlerini satın aldıktan sonra fiyatların yükselmesi sırasında rahatlıkla kar elde edebiliriz. resim gösterdiği gibi:

2. Operasyonla ilgili temel bilgiler

A. Alım satım fırsatları açısından: Hisse senedi fiyatı, yukarıdan açıldıktan sonra yüksek bir seviyede dalgalandı ve hisse senedi, kısa vadede% 4'e yakın yükseldi. Bununla birlikte, şekildeki W miktarı önemli ölçüde azalabilir, bu da hisse senedi fiyatlarının yüksek bir seviyede işlemesinin zor olduğunun önemli bir işaretidir. Bu nedenle, hisse senedinin açılışından sonraki bir saat içindeki yüksek fiyatın zaten gün içi yüksek olduğunu teyit ediyoruz ve önce yarı holding hissesini satıyoruz. İşlem seansının sonunda hisse senedi fiyatının yerinde olmasını beklerken, kâr amacıyla hisse senedi satın almak için fiyatın% 7'nin altına düştüğü bir alt pozisyon seçiyoruz.

B. Alım satım etkisi açısından: hisse senedi fiyatı, pozisyonumuzu hafifletmek için% 3'ten fazla yükseldi ve% 3 kar elde ettik. Aynı zamanda, hisse senedi fiyatı geç işlemlerde düştükten sonra, pozisyon maliyetimiz% 7 fiyat düşüşü kadar düşüktü. Bir pozisyon açmanın maliyeti düşüktür ve bu, bir sonraki işlem gününde kar elde etmenize yardımcı olacaktır.

Günlük K-çizgi grafiğinde C pozisyonundaki çipler yüksek pozisyonlar gösterdiğinden, fiyatlar için güçlü bir desteğe sahipler. Hisse senedi fiyatı yukarıdan açılmasına ve zaman paylaşım tablosuna geri dönmesine rağmen, düşüşün devam etmesi için çok az yer vardı. Pazarın en altından satın alıyoruz ve yüksek getiri elde etmeyi umuyoruz.

C. Fiyat performansı açısından: Günlük K-çizgi grafiğindeki D pozisyonu miktarı büyütülebilir.Fiyat iyileşme döneminde C pozisyonundaki chip zirvesinden sağlanan desteğin elde edilebileceği açıktır.Şu anda hisse senedi fiyatlarının yükseliş eğiliminin devam edebileceğini teyit ediyoruz. Zaman paylaşım çizelgesinde, hisse senedi fiyatı daha yüksek açıldı ve sonra küçüldü, bu da daha yüksek fiyatların açılış ve düşüş eğilimine uyum sağlamak için önce satmak ve sonra satın almak için T + 0 ticaret stratejisini benimseyebileceğimizi gösteriyor.

T + 0 zaman paylaşımlı ultra kısa eser

1. Keskin nişancı günlük sınır endeksi

Ana grafikte alım için bazı teknikler: Günlük limit gününde veya ikinci işlem gününde müdahale edin Arka arkaya üç çekiş varsa, bunun ikinci grafiğin atılım noktasıyla birlikte çok açık bir ana yükseliş trendi olduğu anlamına gelir. , Göründükten sonra başlamayı düşünebilirsiniz.

2. Atılım noktası

Bu göstergenin gelecekteki bir işlevi yoktur ve benim en sık kullanılan göstergemdir. Çoğunlukla, müdahale noktasını bulmanın daha kolay olması için atılım noktasının konumunu bulmak için kullanılır. Giriş noktası görünürken aynı zamanda, ana resim sinyali görünmezse bir fırsat bekleyebilirsiniz. Ana resim sinyali hemen göründüğünde, geri aramanın ortasında bir düşüşü önlemek için cesurca satın alabilirsiniz. .

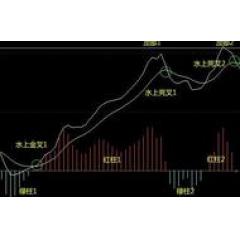

3. Zaman paylaşımı T + 0 resimler

Hacim parametresi göstergesinin gelecekteki bir işlevi yoktur.Günlük satırda veya zaman paylaşım çizelgesinde kullanılabilir.Zaman paylaşım çizelgesindeki sarı çubuk, puan alıp satma sinyalini gösterir.

Zaman paylaşımı tablosu:

Yüksek satış yapın ve düşük T + 0 zaman paylaşımlı gösterge formülünü satın alın:

V1: = (C * 2 + H + L) / 4 * 10; V2: = EMA (V1,13) -EMA (V1,34); V3: = EMA (V2,5); V4: = 2 * ( V2-V3) * 5.5;

Ana para çekme: IF (V4

Ana ilerleme: IF (V4 > = 0, V4,0), COLORFF00FF;

V5: = (HHV (INDEXH, 8) -INDEXC) / (HHV (INDEXH, 8) -LLV (INDEXL, 8)) * 8;

V6: = EMA (3 * V5-2 * SMA (V5,18,1), 5);

V7: = (INDEXC-LLV (INDEXL, 8)) / (HHV (INDEXH, 8) -LLV (INDEXL, 8)) * 10;

V8: = (INDEXC * 2 + INDEXH + INDEXL) / 4; V9: = EMA (V8,13) -EMA (V8,34);

VA: = EMA (V9,3); VB: = (V9-VA) / 2;

Piyasa sermayesi girişi: IF (VB > = 0, VB, 0), RENKLİ;

Piyasadan para çekme: IF (VB

V11: = 3 * SMA ((C-LLV (L, 55)) / (HHV (H, 55) -LLV (L, 55)) * 100,5,1) -2 * SMA (SMA ((C- LLV (L, 55)) / (HHV (H, 55) -LLV (L, 55)) * 100,5,1), 3,1);

Trend çizgisi: EMA (V11,3);

V12: = (Trend çizgisi-REF (Trend çizgisi, 1)) / REF (Trend çizgisi, 1) * 100;

Nakit hazırlayın: STICKLINE (trend çizgisi

AA: = (Trend çizgisi

DRAWTEXT (AA, 20, 'hazırla'), COLORCC9900;

Hisse senedi satın alın: STICKLINE (trend çizgisi < = 13 VE V12 > 13,0,16,5,0), COLOR0099FF;

BB: = eğilim çizgisi < = 13 VE V12 > 13 VE FİLTRE ((Trend çizgisi < = 13 VE V12 > 13), 10);

DRAWTEXT (BB, 5, 'Satın Al'), COLORYELLOW;

Satış eşiği: STICKLINE (eğilim çizgisi > 90 AND trend çizgisi > REF (eğilim çizgisi, 1), 100, 95, 15, 1), COLORFFFF00;

Tepe boşluk: FİLTRE (eğilim çizgisi > 90 AND trend çizgisi

DRAWTEXT (üst boşluk, 90, 'üstten kaçış'), COLORYELLOW; CC: = (eğilim çizgisi > = 90 VE V12) VE FİLTRE ((Eğilim çizgisi > = 90 VE V12), 10);

STICKLINE (piyasa sermayesi girişi VE trend çizgisi < 13,0,30,10,0), COLORRED; STICKLINE (AND trend çizgisinden çekilen büyük piyasa fonları > 90,0,30,10,0), COLORGREEN;

STICKLINE (AND trend çizgisine giden ana güç < 13,0,40,10,0), COLORFF00FF; STICKLINE (ana kuvvet AND trend çizgisini geri çeker > 90,0,40,10,0), COLORBLUE;

Formül kodunu kopyalamak kaçınılmaz olarak bazı biçim hatalarına neden olacaktır. Bunu başarılı bir şekilde içe aktaramazsanız, benden kaynak kodunu almamı isteyebilirsiniz! Mevcut A-share aşama operasyon becerileri ve formül kodu hakkında daha fazla bilgi edinmek istiyorsanız, daha fazla piyasa görünümü için lütfen halka açık Yuesheng Stratejisini (yslc688) takip edin Operasyon ve stok teknik analiz yöntemleri öğrenmenizi bekliyor, düzenli bir kuru ürün tedariki!

Yatırımın yolu: "üç çalışkanlık, üç sessizlik, üç ışık, üç mutluluk"

Yatırım diğer şeylerle aynıdır Başarılı olmak için çok para ödemeniz gerekir. Her şeyden önce, çabalarımızın yönünü tanımalı ve doğru yöntemi bulmalıyız ve ikincisi, kararlı bir şekilde devam etmeliyiz. Spesifik olmak gerekirse, "üç çalışkanlık, üç sessizlik, üç hafiflik ve üç mutluluk" olmalıdır.

Biri "Sanqin". Bu beyin çalışması, el çalışması ve ayak çalışmasıdır. Beyin gayreti, yatırımcıların zihinlerinin düşünmede gayretli olması gerektiği anlamına gelir. Gayretli düşünme, doğruyu yanlıştan ayırmanın ve mantıklı olmanın tek yoludur.Yatırım yapmadan önce kendinize neden sorun? Elde edilen bilgiler doğru mu yanlış mı? Hedeflenmek için; manuel özen, yatırımcıların ilk elden malzeme bulmak ve ilgili verileri hesaplamak için gayret göstermesi gerektiği anlamına gelir. Başkaları tarafından söylenmemelidir; ayak çalışması, yatırımcıların ayağa kalkması, şirkete daha çok yerde yürümesi, pazara daha fazla, şirketin rakiplerine daha çok yürümesi gerektiği anlamına gelir. Mümkün olduğunca pay sahipleri toplantılarına katılın, borsaya kote şirketler tarafından düzenlenen yatırımcı değişim toplantılarına katılın.

İkincisi, "üç statik", yani meditasyon, sakinlik ve sakinliktir. Meditasyon, yatırımcıların yatırım sürecinde sakinleşmeleri, piyasanın iniş ve çıkışlarıyla yüzleşmeleri, piyasa değerinin iniş çıkışlarıyla yüzleşmeleri ve her zaman sakin olmaları demektir.Bunu yapmak zor olsa da adım adım ilerlemek kolay ve zor olmalı; sakinlik Bu, yatırımcıların yatırım sürecinde ne olursa olsun sakin ve sakin olmaları, kazançlar ve kayıplar konusunda endişelenmeyi unutmamaları ve morallerinin bozulacağı anlamına gelir. Sessiz yürüme, yatırımcıların yatırım yolunda sakin bir şekilde ilerlemeleri, kötü yolların cazibesini çekmemeleri ve sözde vurgunculuğa kaymamaları anlamına gelir. Quagmire.

Üçüncüsü "üç cehalet", yani iktidar tarafından küçümsenmesi, paranın değeri küçümsenmesi ve yaşı unutması. Güçte hafife alınmak, yatırımcının konumu ve gücü ne olursa olsun, kişinin kendisini sıradan bir yatırımcı olarak görmesi gerektiği anlamına gelir. Kendisi diğerlerinden daha akıllı değildir. Yatırımın başarısı veya başarısızlığının iktidarla hiçbir ilgisi yoktur (yolsuzluk ve yasadışılık hariç). Ancak bu şekilde geri dönebilirsiniz. Ego; paraya kayıtsız kalmak, yatırımcıların para kazanmayı asla ilk yatırım hedefi olarak görmemesi anlamına gelir.Yatırımın en büyük önceliği, yatırım bilgisini öğrenmek, yatırım becerilerine hakim olmak ve yatırım kurallarını öğrenmek olmalıdır.Para kazanmak, başarılı yatırımın sadece bir yan ürünüdür. . Başlangıçta para kazanmayı ilk yatırım hedefi olarak gören ve hızlı para kazanmak ve çabuk para kazanmak kaç kişi yatırım düşünmenin yolu haline geldi.Sonuç olarak hedeften uzaklaşıyorlar; yaşı unutmak, yatırımcıların kendi yaşlarını ve yatırımın başarısını ya da başarısızlığını önemsememesi anlamına geliyor. Yaşla doğru orantılı değil. Özellikle yaşlı yatırımcılar, eskiyi satmak için eskiye güvenmiyor, eski deneyime göre hareket etmiyor ve tabii ki sipariş veriyor.

Dördüncüsü, başkalarına yardım etme, memnuniyet ve memnuniyet anlamına gelen "üç zevk" dir. . Başkalarına yardım etmek, yatırımcıların yatırım sürecinde, özellikle kazanımlardan sonra başkalarına yardım etmesi, ailelerine bakması, kabileleri desteklemesi ve topluma geri ödeme yapması anlamına gelir. Ancak bu şekilde yatırım yolu daha ileri gidebilir; memnuniyet ve mutluluk, yatırımcıların yatırım hayatlarında iyimser bir zihinsel durumu sürdürmeleri gerektiği anlamına gelir. Geçici aksilikler karşısında kendinizi depresyonda hissetmeyin. Çevrenizdeki pek çok zayıf insana ve sizin kadar iyi olmayan birçok insana bakmalısınız; memnuniyet, yatırımcıların hayatlarında mutluluk bulması, fiziksel egzersize dikkat etmesi ve iyi bir yatırım statüsünü sürdürmesi anlamına gelir. , Bilinçli olarak yatırımı mutluluk kazanmanın bir yolu olarak kabul edin.

(Yukarıdaki içerik sadece referans içindir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne ve kendi riskinize dikkat edin.)

Sorumluluk Reddi: Bu içerik Yuesheng Raiders tarafından sağlanır ve Yatırım Ekspresinin yatırım görünümlerini onayladığı anlamına gelmez.

-

- Maliye Bakanlığı profesörü Çin borsasını kırdı: Şangay Menkul Kıymetler Borsası Endeksi 2.700 çizgisine düştü, neden piyasaya tam pozisyonla girmeye cesaret edemeyesiniz? Çin borsasını gerçekten anla

-

- Finans profesörü, A hisselerinin söylemeye cesaret edemeyeceği bir şey söyledi: Satın aldığınız hisse senetleri günlük limiti bloke ettiyse, ancak fonlar on milyonlarca net çıkış gösteriyorsa, nedeni

-

- Maliye Bakanlığı profesörü nadiren konuşuyor: 11 yıl önce Gree Electric Appliances 500.000 yuan dağıttı Şimdiye kadar ne kadar kazandı? Bu Buffett'in gözündeki değer yatırımı

-

- MACD'nin en değerli üç teknik konumu: Uzun ve kısa güç karşılaştırması, yüksek ve alçaktan sapma ve sudaki altın haç Uç noktaya kadar pratik yapmak eşsiz bir beceridir.

-

- 3 yılda 5,7 milyonluk 90,000 müdür yaptım, hepsi "MACD üç ekseni" ne dayanıyor: pazarlık avı, en iyi kaçış, efendiyi yakalama ve kaderini gönder

-

- Buffynin özellikleri Çin borsasını yıkıyor: A hisseleri 2.400 puana düşecek mi? Elinizde 300.000 fon varsa, 5 yuan'ın altında düşük fiyatlı hisse senetleri satın alabilirsiniz, değil mi?

-

- Çin borsası: Elimde 50.000 yedek nakit var Eğer "para kazanmak için para" çabucak elde etmek istiyorsanız, "yetişmenin beş yolunu" da deneyebilirsiniz.

-

- Çin'de "para toplama" dönemi yaklaşıyor: Elinizde 50.000 ile hızla 5 milyona çıkmak istiyorsanız, "bisküvi satmak" gibi Yahudi yatırımlarını deneyebilirsiniz.

-

- Çin borsası: 2700 puan civarında piyasanın dibi mi ve eldeki hisse senetleri boğa piyasası gelene kadar satılmadı mı? Pazarlık avcıları artık para kazanabilir mi?

-

- Buffy'nin özellikleri Çin borsasını kırıyor: Mevcut A hisseleri en altta. Perakende yatırımcılar etlerini kesmeyi reddederse, ana güç perakende yatırımcılarla başa çıkmak için aşağıdaki yöntemleri ku