Çin borsası: Alım satım basit bir şeydir, çok karmaşık hale getirmeyin, sadece "beş rakam" 10, 20, 50, 60, 721

Çin hisse senedi piyasasında karlılığı temsil eden "beş sayı":

1.% 20 - en iyi kar alma puanı

% 20, hisse senedi ticareti için en iyi kar alma noktası. Borsada kazanan general yoktur, yorgan alıp para kaybetmek her zaman kaçınılmazdır.Aynı zamanda tüm hisse senetlerinin sürekli yükselmesinin imkansız olduğunun da farkına varmak gerekir. Bundan elde edilen istatistiksel veriler, şu anda hissedarların% 70,8'inin, kardan zarara, küçük bir zarardan büyük bir zarara kadar "hırs" kelimesiyle başı dertte olduğunu gösteriyor. Bu nedenle, hisse senedi yatırımında "açgözlü" kelimesi gerekli değildir.Yatırımcıların hisse senedi satın alırken kar durdurma noktası belirlemeleri ve hisse senedi fiyatı% 20 yükseldikten sonra kararlılıkla hisse satmaları tavsiye edilir.Wall Street'teki birçok üst düzey yatırımcı hala bu oranda ısrar ediyor. Diğeri, zararı kesin bir şekilde durdurmak için satın alma fiyatından% 7 -% 8 daha düşük olan zararı durdur noktasıdır.

2.% 50 - altın tutma pozisyonları oranı

% 50, yani hisse senetlerinin% 50'si ve fonların% 50'si rezerve edilmiştir, bu da yatırımcıların kendi çalışma tarzlarına göre farklı pozisyon kontrol stratejileri formüle etmeleri için uygundur. Sözde pozisyon oranı, pozisyon çeşidinin piyasa değerinin toplam sermayeye oranıdır, ancak bu oran dinamiktir. Örneğin, bir yatırımcının başlangıç sermayesi 100.000 yuan ise, hisse senedi olarak 50.000 yuan satın alacaktır ve şu anda elde tutma oranı% 50'dir; hisse senedi fiyatı yükseldikçe, toplam varlıklar ve borsa değeri değişmeye devam edecek, örneğin hisse senedi fiyatı artacaktır. % 20, toplam varlıklar 110,000 yuan ve borsa değeri 60,000 yuan'a yükseliyor Bu zamanda, elde tutma oranı% 54,5 oldu, ancak% 50 tutma altın oranı piyasaya ilk girdiğinde hala hatırlanmalıdır.

Üç,% 60 -düşük fiyat çemberi kararı

Düşük fiyat döngüsü için bir değerlendirme oranı olan% 60, bir önceki yüksek seviyeye göre hisse senedi fiyatına atıfta bulunur ve% 60'tan fazla düşüş gösteren bireysel hisse senetleri, düşük fiyat döngüsü olarak kabul edilebilir. Hisse senedi fiyatının yükselmesi ve hacim oranının yükselmesi, hisse senedi fiyatının düşük fiyat çemberinde olması, ana gücün hisse senedi fiyatını yükseltme niyetinde olduğunu gösterir, şu anda katılan yatırımcıların riskinin küçüktür. Aksine bu yüksek fiyatlı hisse senetlerini şu anda satın alırsanız riskler yüksek ve çok sayıda tuzak var. Bu nedenle, yatırımcılar bu "% 60, düşük fiyat döngüsü yargısı" oranına başvurabilirler; bu, temelde bireysel hisse senetlerini körü körüne kovalayıp yakalanma trajedisini önleyebilir ve böylece sermaye kullanımının verimliliğini artırabilir.

Dört, 721-borsa "laneti"

721, yatırımcıların sık sık "yedi kayıp, iki beraberlik ve bir galibiyet" hakkında konuştukları borsa mantrasıdır. Hisse senedi piyasasının kar elde etme olasılığıdır Bu, hissedarların% 90'ının para kaybettiği anlamına gelir. Yatırımcılar bu laneti kırmak istiyorlarsa, finans planlamacıları, yatırımcıların yatırım konseptlerini değiştirmeleri ve bir gecede zengin olma konusundaki yanılgılarını değiştirmeleri gerektiğini söyledi. Borsa bir kumarhane değil, makroekonomi, politika duyarlılığı, psikoloji, borsa teknolojisi, kapsamlı kalite vb. İle ilgili bir üniversite sorusudur. Sadece şansla değil, bir öğrenme tavrı olmadan. Bu nedenle, pazara girerken bunu fark etmeli ve varlıkların makul dağılımına dikkat etmeliyiz.Bir yandan Yisheng Yueyue gibi istikrarlı bir gelir kaynağını garanti edebilecek yıllık yaklaşık% 10'luk getiri ile bazı istikrarlı yatırımlara katılabilir, diğer yandan hisse senetlerine katılabilir ve Vadeli işlemler gibi yüksek riskli yatırımlar daha yüksek getiri sağlayabilir, yatırımı çeşitlendirebilir ve getiriyi maksimize edebilir.

Beş, 10-en fazla 10 hisse senedi

10. Risk toleransı olan yatırımcılar 10 adetten fazla hisse senedi almamalıdır. Uzman istatistiklerine göre, 10'dan fazla hisse senedinden oluşan bir portföyün nihai getirisi kayda değer değildir ve yatırımcılar yukarıda belirtilen Yisheng Yueyue Karını tahsis etmek için çok meşguller. Sıradan yatırımcılar, kendi yüksek riskli yatırım oranlarına daha uygun iseler "100- kendi yaşları" formülüne başvurabilirler. Tabii yatırım yapmak için her bireyin ve her ailenin gerçek mali durumuna ve risk iştahına bakmanız gerekiyor.

Tabii ki bu her derde deva değil, yukarıda belirtilen borsa yatırım kurallarının yine de kişiden kişiye değişmesi ve yatırım oranının zaman içinde ayarlanması gerekiyor. Buna ek olarak, sıradan yaşamda, yatırımcılar ilgili profesyonel yatırım ve finansal yönetim bilgilerinin öğrenilmesine daha fazla dikkat etmeli, yatırım ve finansal yönetim becerilerini geliştirmeye çalışmalı ve varlıklarını korumak ve artırmak için çeşitli yatırım ve finansal yönetim kanallarını ve araçlarını kullanmalıdır.

Perakende yatırımcıların altı,% 90'ı pozisyon yönetimine kapıldı

Kumarbaz tarzı tam pozisyon ve bir oy operasyonu başarısızlığın başlangıcıdır. Gerçek savaşta pozisyon yönetimine dikkat etmelisiniz.Uzun bir yatırım nesnesi yapmaya karar verdiğinizde, pazara toplu olarak nasıl gireceğinize ve kaybın ve çıkışın nasıl durdurulacağına karar verin. Bir para yönetimi yöntemi! Aşağıda pozisyon yönetimini paylaşmanın üç ana yöntemi vardır:

1. [Dönüşüm hunisi konum yönetimi yöntemi]

Piyasaya girmek için başlangıçtaki fon miktarı nispeten küçüktür ve konum nispeten hafiftir.Pazar düşerse, piyasa görünümü pozisyonu kademeli olarak artıracak ve daha sonra maliyet azalacak ve artış oranı gitgide artacaktır. Bu yöntemde, konum kontrolü, bir huniye çok benzer şekilde küçük bir alt ve büyük bir tepe biçimini alır, bu nedenle huni şeklinde bir konum yönetimi yöntemi olarak adlandırılabilir. Ortak konum oranı 2: 3: 5 veya 1: 2: 3: 4'tür.

Avantajlar: Başlangıç riski nispeten küçüktür ve huni ne kadar yüksekse, pozisyon tasfiye edilmemişse kar o kadar önemli olacaktır.

Dezavantajlar: Bu yöntem, piyasa görünüm eğiliminin yargı ile tutarlı olduğu öncülüne dayanmaktadır.Eğer yön yanlış değerlendirilirse veya yönün trendi toplam maliyet fiyatını aşamazsa, karlı olmayacağı bir durumda olacaktır. Bu tür bir pozisyon yönetimi yönteminde, ters volatilite ne kadar fazla olursa, açık pozisyon o kadar büyük ve taşıma riski o kadar yüksek olur.Ters volatilite belirli bir seviyeye ulaştığında, kaçınılmaz olarak tüm pozisyon tutmaya yol açacaktır. Ters yönde küçük bir dalgalanma tasfiyeye yol açacaktır.

2. [Dikdörtgen konum yönetimi yöntemi]

Piyasaya giren ilk fon miktarı, toplam fonların sabit bir oranını oluşturur. Piyasa düşerse, maliyeti düşürmek için pozisyonu kademeli olarak yükseltin. Artış bu sabit oranı takip edecek ve şekil dikdörtgen pozisyon yönetimi yöntemi olarak adlandırılabilecek bir dikdörtgen gibidir. Ortak konum oranları 1/3, 1/4 ve 1 / 5'tir.

Avantajlar: Her seferinde pozisyonların sadece belirli bir yüzdesi eklenir ve pozisyonların maliyeti kademeli olarak artar Riskler eşit olarak paylaşılır ve yönetilir. Pozisyonun kontrol edilebilmesi ve piyasa görünümünün yargı ile tutarlı olması durumunda önemli getiri elde edilecektir.

Dezavantajlar: İlk aşamada, ortalama maliyet hızla yükselir ve hızla pasif duruma düşmek kolaydır, fiyat başabaş noktasını aşamaz ve yorgan durumundadır. Huni yönteminde olduğu gibi, tersi ne kadar fazla değişirse, açık pozisyon o kadar büyük olur.Belirli bir seviyeye ulaştığında, tüm pozisyon tutulmaya mecburdur.Fiyat ters yönde biraz değişirse, likidasyona yol açacaktır.

3. [Piramit konum yönetimi yöntemi]

Piyasaya giren ilk fon miktarı nispeten büyüktür.Piyasa görünümü ters yönde hareket ederse daha fazla pozisyon eklenmeyecektir.Eğer yön aynıysa, pozisyonlar kademeli olarak artırılacak ve artan pozisyonların oranı küçüldükçe azalacaktır. Konum kontrolü, piramit gibi geniş bir tabana ve küçük bir tepeye sahiptir, bu nedenle piramit şeklindeki bir konum yönetimi yöntemi olarak adlandırılır. Ortak konum oranı 5: 3: 2 veya 4: 3: 2: 1'dir.

Avantajlar: Getiri oranına göre pozisyon kontrolü, kazanma oranı ne kadar yüksekse, kullanılan pozisyon o kadar yüksek olur. Pozisyonları artırmak için trendin sürekliliğini kullanın. Trendde, yüksek getiri elde edilecek ve risk oranı düşük.

Dezavantajlar: Dalgalı bir piyasada gelir elde etmek daha zordur. Başlangıç konumu daha ağırdır ve ilk giriş için gereksinimler nispeten yüksektir.

4. Üç pozisyon yönetimi yönteminin karşılaştırılması:

1. Huni şeklindeki pozisyon yönetimi metodu ve dikdörtgen pozisyon yönetimi metodu, ilk girişten sonra piyasanın ters yönde hareket etmesidir, ancak yine de sonraki trendin kendi kararınıza göre çalışacağından ve pozisyon yönetimini gerçekleştireceğinden eminsiniz. Piramit pozisyon yönetimi yöntemi, pazara girdikten sonra piyasa ters yönde hareket ederse herhangi bir artış işlemi yapılmayacağı ve stop loss'a ulaşılırsa stop loss işleminin yapılacağıdır. İlk iki yöntem piyasa işlem yöntemine aykırıdır, ikincisi ise homeopatik bir ameliyat yöntemidir.

2. Huni şeklindeki pozisyon yönetimi yönteminin ve dikdörtgen pozisyon yönetimi yönteminin doğru dayanağı, piyasa görünümünün önceden belirlenmiş eğilime uygun olması ve pozisyonun ağırlaşması ve ağırlaşmasıdır. Tasfiye olmaması durumunda kar elde edilebilir. Bununla birlikte, risk daha büyük. Piramit şeklindeki pozisyon yönetimi yöntemi, sermayenin tamamı yerine en fazla ilk kez giriş fonlarının belirli bir oranını kaybetme riski taşır, bu nedenle piramit şeklindeki pozisyon yönetimi yöntemi daha az risk taşır.

Yedi, gün içi ticaret yöntemi

Her gün iyi hisse senetleri mevcuttur ve güçlü hisse senetleri seçmek kolaydır. Ancak, gerçekten kar elde edebilecek çok fazla yatırımcı yok. Çünkü çoğu insan, stok güçlü bir şekilde yükselirken yüksek bir fiyattan satış yapmak istemiyorlar, sadece stokun yükselebileceğini düşünüyorlar ve sonra biraz zaman alıyorlar ve ancak stok yüksek seviyelerde düştüğünde sevk edileceğini fark ediyorlar. Karlar boşuna kaybedildi. Öyleyse soru şu ki, en fazla karı elde etmek için ne zaman güçlü hisse senetleri alıp satmalıyız?

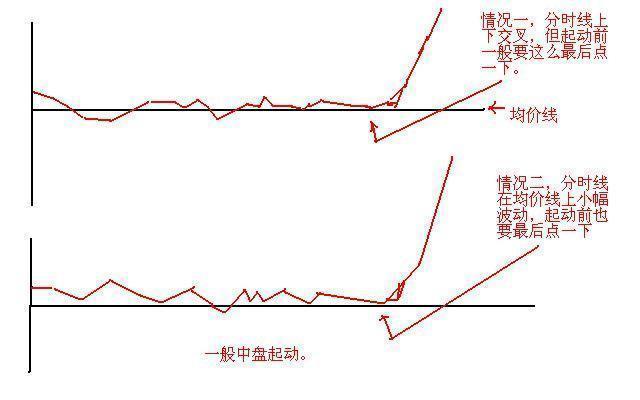

Hisse senedi satın almak ve satmak için bu, hareketli ortalamalar, teknik göstergeler ve zaman paylaşımı eğilimleri gibi teknik verilerle desteklenir. Bunlar arasında zaman paylaşım grafiğinin en doğru veri olduğu söylenebilir, çünkü o günkü fiili işlemdeki veri değişikliklerini yansıtır, tam olarak anlayabilirsek, hissenin satış noktasını bir bakışta görebiliriz.

Gün içi ticaretin ilk türü: düşük puan bozuk değil

Koşul 1. K çizgisi yükselme eğilimindedir. 2. Piyasa açıldıktan sonra salınım tamamlanır.

İkinci tür gün içi ticaret, keskin bir şekilde satın alın ve yavaş satın alın,

Durum 1, 3, 5 ve 15 dakika çizelgesinde K çizgisi yükselen bir eğilim gösterir. Keskin düşüşler genellikle 2, 3, 5 veya 15 dakikalık şamdan grafiklerinde görülür.

Üçüncü tip gün içi ticaret, zaman paylaşım hattı zikzak şeklindedir, bekleyin ve görün

Koşul 1. Zaman paylaşım çizgisi, geçmişte zikzak bir desen göstererek pürüzsüz bir şekle dönüşmüştür. 2. Zaman paylaşım hattı bir küme şeklinde salınır

Dördüncü tip gün içi alım satım, yukarı doğru yayı acele etmeyin, aşağı doğru yayı yavaşlatmayın

Koşul 1. Üst ark yükselir ve hacim yükseldiğinde düşmemeye dikkat edin. 2. Aşağı yönlü yay yükseldiğinde, ticaret hacmi küçülürken dikkatli olun.

Durum 1, 3 ve 5 dakikalık çizelgelerde, 5 ve 10 hareketli ortalamaların oluşturduğu kanal sağlamdır. 2. K-çizgisi net bir çizgi oluşturmadı.

Beşinci tür gün içi ticaret, kanal kapalı ve yan çizgiye yakın, üç çizgi birleştirildi ve kırmızı çizgi kullanılır-satın al

Durum 1. 3 dakikalık grafikte, alçalan kanal kapatıldı, 5, 10 ve 20 hareketli ortalamalar düz ve bağlı hale geldi ve kırmızı 60 hareketli ortalamaya yaklaşıyor. 2. 5 dakikalık grafikte, kırmızı 60 hareketli ortalama düzleşmeye başladı veya düzleşti.

Gün içi ticaretin altıncı biçiminde, yüksek emir dibe ulaşamaz ve düşük emir en üste ulaşamaz. Ters vuruş

Koşul 1. K-line ribaund, yol zaten zayıf veya K-line önemli ölçüde daha yüksek açılıyor. 2. K-çizgisinin düşüşü sona yaklaşıyor veya K-çizgisi yükselme eğiliminde ve bugün açılıştan sonra salınıyor ve düşüyor.

Gün içi ticaretin yedinci türü, üçlü zirve, dördüncü kez en çok satın alma

Durum 1. Zaman paylaşımlı hat üzerinde, tercihen paralel olarak üçlü bir tepe oluşturulur.

Sekizinci gün işlem, hareketli ortalama kapanır ve alım açılır

Koşul 1. Hareketli ortalama yükseliyor, hareketli ortalama 2, 5 ve 10 kanalı ilk kez aşağıya doğru kapattı ve K çizgisi 20'ye yakın düşmeyi bıraktı.

Dokuzuncu gün içi ticaret türü, keskin zirve, uzun vadeli sprint; keskin dip, boş koşu sprint

Koşul 1. K-hattı önceki gün kapalı kapandı ve bugün K-hattı küçük bir pozitifliğe sahip. 2. K-hattı önceki gün güneşi kapattı ve bugün K-hattı Xiaoyang battı.

Onuncu stil, keskin üst, daha fazla tekli sürat; keskin alt, boş sürat

On birinci stil, iki çizgi iç içe geçmiş, fiyat ortalama fiyat çizgisinden başlıyor

durum

1. Güneş bir gün önce kapatıldı ve bugün yukarıdan açıldı. Çoğu insan yükselmeyeceğini veya düşmeyeceğini düşünüyor

Zaman paylaşım çizgisi yükseldiğinde miktar aniden büyüyor, büyük fonların artmaya başladığını ölçüm sütunundan söylemek kolay, bu çok önemli bir durum.

On ikinci formül, ikizkenar üçgen bitirme, mesafe tutma

durum

1. Bir düşüş döneminden sonra, K çizgisi başlangıçta düşmeyi bıraktı ve uzun ve kısa el değiştirdi.

2. Bir yükseliş döneminden sonra, K çizgisi başlangıçta yükselmeyi durdurdu ve uzun ve kısa el değiştirdi.

Eğilimi takip edin + düşük nokta + yükseklerin peşinde koşmayın + kaybı durdurun

1. Sözde homeopati, gün içi eğilimi takip etmektir. Trend, mutlak yön değil, yaklaşık yöndür. Artık yaklaşık olduğuna göre, deneyime, temellere ve teknik yönlere dayalı olarak kabaca bir tahmin yapabilir ve işlem sırasında istediğiniz zaman düzeltmeler yapabilirsiniz.

2. Sözde düşük nokta, uzun, düşük noktalı girişin uzun kâr için ön koşul olmasıdır.

3. Sözde yüksek kovalamama, kişinin duygularını kontrol etmeye, yükselişin peşinden koşmaya atıfta bulunur ve kayıp görünürdedir.

4. Durdurma kaybı, ağır pozisyonlar için yönün tersine çevrilmesi ve kaybın derhal durdurulması anlamına gelir Neden diye sormayın ve nedenini soracak zaman yok.

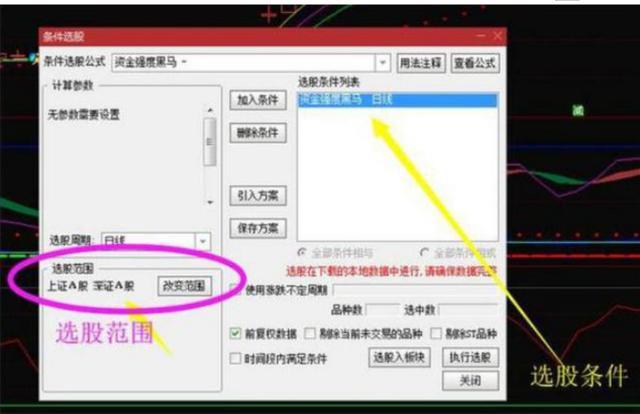

Kara At Seçici

Uzun yıllardır piyasadaysanız ve hala hisse senetlerini nasıl seçeceğinizi bilmiyorsanız, "fon gücüne sahip kara at hisse senedi toplayıcıyı" denemek isteyebilirsiniz. Seçilen sonuçların tümü büyük güce ve karanlık at potansiyeline sahip hisse senetleridir. Yapmamız gereken bir sonraki şey, giriş bulmaktır. Pozisyon, yüksekten nasıl satılır ve alçalır, nasıl vertices nasıl bulunur ve zamanında piyasadan ayrılır; formül kodunu kopyalamak kaçınılmaz olarak bazı biçim hatalarına neden olacaktır.Eğer başarılı bir şekilde içe aktaramazsanız, benden kaynak kodunu almamı isteyebilirsiniz!

ZLCM: = EMA (WINNER (CLOSE) * 70,3);

SHCM: = EMA ((WINNER (CLOSE * 1.1) -WINNER (CLOSE * 0.9)) * 80,3);

ZZLKP: = ZLCM / (ZLCM + SHCM) * 100;

ZZLJJ: = EMA (ZZLKP, 89);

ZJLRQD: = INTPART (ZZLKP-ZZLJJ);

Ana kontrol paneli katsayısı: = INTPART (ZZLKP);

Sermaye girişi yoğunluğu: = ZJLRQD;

K1: = LLV (DÜŞÜK, 5);

K2: = HHV (YÜKSEK, 5);

K3: = EMA ((((C-K1) / (K2-K1)) * 100), 4);

K5: = ((YÜKSEK + DÜŞÜK) / 2);

K6: = DMA (K5, (HACİM / TOPLA (HACİM, 5)));

K7: = DMA (K5, (HACİM / TOPLA (HACİM, 13)));

K8: = DMA (K5, (HACİM / TOPLA (HACİM, 34)));

K9: = DMA (K5, (HACİM / TOPLA (HACİM, 75)));

KA: = EMA (KAZANAN ((0.9 * C)), 5);

KDY: = ((100 * (C-K6)) / K6);

KE: = ((100 * (C-K7)) / K7);

KF: = ((100 * (MIN (C, O) -K8)) / K8);

KG: = BARSLAST (((K8 > K9) VE (REF (K8,1) < = REF (K9,1))));

KH: = ((((COUNT (((KAZANAN (KAPAT)) < 0.11) AND (EMA (KAZANAN (KAPAT), 5) < 0.15)), 2) > 0) VEYA (((1-KAZANAN ((1.2 * C))) > = 0.8)

VE (KAZANAN (C) < 0.05))) VE (SAYI ((KE < (0-16)), 2) > 0)) VE (SAYI ((KF < (0-20)), 2) > 0));

K12: = ((((COUNT ((KDY < (0-10)), 2) > 0) VE (SAYIM ((KE < (0-15)), 2) > 0)) VE (SAYI ((KF < (0-15)), 2) > 0)) VE (SAYIM ((KA > 0.8), KG) = 0));

K13: = (((COUNT ((KH VEYA K12), 2) > 0) VE (K3 > REF (K3,1))) AND (((1-WINNER ((1.15 * CLOSE))) * 100) > 80));

K14: = EĞER ((K13 VE (SAYI (K13,3) < = 1)), 1,0);

ZVF: = 100 * (C-REF (C, 1)) / REF (C, 1);

Kontrol paneli: = ana kontrol paneli katsayısı > 10 VE Sermaye girişlerinin yoğunluğu > -10;

XG: BARSSINCEN (K14,10) VE ZVF > 3 VE kontrol paneli;

A-hisse aşamasının mevcut işletim becerileri ve formül kodları hakkında daha fazla bilgi edinmek istiyorsanız veya herhangi bir şüpheniz varsa, kamu hesabı Yuesheng stratejisine (yslc688) dikkat edebilirsiniz.Daha fazla piyasa görünümü işlemleri ve stok teknik analiz yöntemleri öğrenmenizi bekliyor ve sabit bir kuru ürün arzı var!

Kazananlar daha çok düşünenlerdir

Yahudilerin böyle bir geleneği vardır: Çocuk küçükken anne "İncil" i açar, üzerine bal damlatır ve çocuğun onu yalamasına izin verir.

Yahudi çocuklar hemen hemen her zaman anneleriyle aynı soruyu yanıtlarlar: "Bir gün, eviniz aniden tutuşursa, kaçmak için ne yapardınız?" Çocuk para veya elmasla cevap verirse, anne ayrıca şunu sorardı: "Görünmez bir şey var, Renksiz ve kokusuz bebek, ne olduğunu biliyor musun? "Eğer çocuk cevap vermezse anne:" Çocuk, alacağın şey bu bebekten başka bir şey değil. Bu bebek bilgelik ve bilgeliktir. Kimse onu geri alamaz. Yaşadığın sürece, bilgelik her zaman seni takip edecek. "

Yahudi ticaret yasası aslında çok basittir: "Eğer fakirseniz, zenginler çemberinde durmalısınız."

Yoksullar, zenginlerin servet birikimine hayran kalırlar, ancak zenginlerin servet kazanma bilgeliğini görmezden gelirler.

Herkesin bir yaşam ortamı vardır ve çoğu zaman çevre ve kader karşılıklı olarak sebep ve sonuçtur. Yoksulların çoğu yoksullar arasında yaşar, zamanla zihniyet fakirlerin zihniyeti olur, düşünce fakirlerin düşüncesi olur ve yapılanlar da yoksulların tarzı olur.

Yoksullar arasında yaşayan bir fakir, zengin olabilmek için sınıfına veda etmek zorundadır. Bu hiçbir şekilde ihanet değil, kendi kendini reformdur.

Fakirden zengine geçiş, çoğu insanın arzuladığı şeydir, ancak zengin olma fikirleri ve araçları olmadan, zengin olmak yalnızca bir mastürbasyon fantezisi olabilir.

Ancak fakirler zenginler çemberinde durup, zengin olma fikirlerini özümsediklerinde ve başarılarını karşılaştırdıklarında, zengin olma hedeflerine gerçekten ulaşabilirler.

Sözde kader çemberleri yasası, şeylerin bir araya toplanmasını, insanların gruplara ayrılmasını ve insanlığın farklı çevrelerinin farklı zenginlere ve fakirlere göre çizilmesini gerektirir. Zenginlerin bir zengin çemberi, yoksulların bir yoksul çemberi var ve bir soylu çemberi ve bir sivil çemberi var, sonsuz şeyler var ve çembere göre genellikle farklı iyilikler alıyorlar.

Bu nedenle, zengin olmak istiyorsanız, zengin ve zenginlerle temasa geçmenin bir yolunu bulmalısınız, böylece onların çevresine girme fırsatınız olur; aslen zengin ve çevredeydiniz ve soyguncularla bütün gün ve asi olarak karışırsınız, sizi gevşetir. Atalarından tükenmiş, yoksulluk çemberine düşmüş.

Kader sadece çevrelere göre hareket etmekle kalmaz, tüm canlılar bu yolu izler.

(Yukarıdaki içerik sadece referans içindir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne ve kendi riskinize dikkat edin.)

Sorumluluk Reddi: Bu içerik Yuesheng Raiders tarafından sağlanır ve Yatırım Ekspresinin yatırım görünümlerini onayladığı anlamına gelmez.

-

- Manchester United 2020/21 sezonu iç saha casus fotoğrafları: geleneksel kırmızı + siyah ve sarı grafiti

-

- Topluluk pazarı yalnızca Çin Yeni Yılı mallarının doğrudan tedarikini sağlamakla kalmaz, aynı zamanda şemsiyelerin keskinleştirilmesi ve onarımı için uygun hizmetler sunar.

-

- Irak'taki ABD askeri üssüne çok sayıda füzeyle vuruldu ve can kayıplarına neden oldu! İkinci saldırı dalgası başladı; BAE'den 6 ABD F35'i havalandı

-

- Çin borsası: Hisse fiyatının düşük bir seviyeye düştüğü açık, satıcı neden hala "aptalca" satış yapıyor? Anlayamadığımız bir rutin olduğu ortaya çıktı

-

- Son olarak, bir kadın finans doktoru bir konuşma yaptı: PetroChina'yı 48 yuan'a satın alan perakende yatırımcıların sonucu nedir? Artık fakir olmak istemiyorum, anlamalısın

-

- Pekin Üniversitesi Maliye Bölümünden bir kadın profesör nadiren şöyle dedi: En etkili günlük limit nedir ve ertesi gün günlük limit tekrarlanacak mı? "Günlük sınırda gönderi yok, günlük sınırda gönde

-

- Buffett Çin borsası aracılığıyla şunları söyledi: 200.000 fon varsa hangisi 3 ila 5 yıl tutup daha fazla kazanmaya değer?