Son olarak, A-hisse liderinden bir ses var: Bu aşamada, A-payları "kısa pozisyonlar" veya "tam pozisyonlar" beklemelidir. Nihai kazanan kim olacak?

(Bu makale halka açık Yuesheng Raiders (yslc688) tarafından yalnızca referans amacıyla düzenlenmiştir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne ve kendi riskinize dikkat edin.)

Piyasa trendlerine uymanın yanı sıra, hisse senedi ticareti de bazı becerilerde ustalaşmalıdır.

1. İpucu: Kaybı durdurun ve kar alın. Kâr alma seviyesinin ve zararı durdurma seviyesinin belirlenmesi, özellikle perakende yatırımcılar için önemlidir.Birçok perakende yatırımcı, bir zararı durdur seviyesi belirleyecektir, ancak kar alma seviyesi oluşturmayacaktır. Herkes bir stop loss seviyesinin oluşturulduğunu bilir, sabit bir kayıp oranı belirleyin ve pozisyona ulaştığında kesinlikle uygulayın. Ancak sıradan perakende yatırımcılar kar almaz.

Kar almak neden önemlidir? Örneğin,

Ancai Hi-Tech'i 20 yuan'a satın alan bir arkadaşım var. Ona kar amacı gütmeyen bir pozisyon kurmasını söyledim. 26 yuan'a satmadı. 25 yuan'dan satmasını istediğimde, 26 yuan'dan satmadım ama 25 yuan daha fazla. Satma, 30 yuan'a sat. Sonuç olarak, 11 yuan eti kesti. Kar alma oranı belirlenirse, trajediler önlenebilir. Son günlerde, birçok kişi büyük mavi fişlerin peşinde ve kar al pozisyonu oluşturmalı.

Kâr alma düzeyi nasıl belirlenir? Basit bir örnek için,

Sıcak noktaya göre 10 yuan'dan bir hisse alırsanız ve 11 yuan'a yükselirse, 10,4 yuan kar elde edersiniz. Genel olarak, piyasa yapıcı sizi kısa bir süre için yıkamaz. 11 yuan 10,4 yuan'a düşerse, karı derhal durdurursunuz, ancak Çok az kazandı, ancak kör hareketi azaltıldı. Hisse senedi fiyatı 12 yuan'a ulaştıktan sonra kar alma seviyeniz 11 yuan'a, hisse senedi fiyatınız 14 yuan'a ve kar alma seviyesi 12,8 yuan'a ayarlanmıştır ... Bu şekilde bayi piyasayı yıkayıp sevk etse bile kolayca kar elde edip çıkabilirsiniz.

İkinci teknik: En düşük fiyatı almayı beklemeyin, en yüksek fiyatı satmaya çalışmayın. Bazı insanlar her zaman en düşük fiyatı alıp en yüksek fiyatı satmak isterler, bence bu imkansızdır, bu fikre sahip olanlar usta değildir, hisse fiyatının ne kadar yükselip düşebileceğini sadece bayi bilir ve bayi trendi tam olarak kontrol edemez. Sen ve benden bahsetmeye gerek yok.

Üçüncü teknik: Enerjiyi eşleştirme sorunu. Bazı insanlar fiyat ve hacim artışını hep dudaklarına koyuyorlar, yıllarca özetledikten sonra sonsuz yeni yükseklere sahip hisse senetlerine özel önem verilmeli, anormal yüksek hacimli hisse senetlerine ise dikkat edilmesi gerektiğini düşünüyorum. Düşen ve hacmi fazla olan hisse senetleri toparlanmak için iyi bir fırsat olmalı.Tabii ki tabana düşen hisse senetleri ve tepeye düşen hisse senetleri dahil edilmiyor.Sürekli artış çok fazla hacim değil ama güvenlik faktörü yüksek. Tetikte olmalı.

4. İpucu: Lenovo'dan iyi yararlanın. Pazarın cevabına göre, Lenovo'nun kısa vadeli faydalar elde etmek için piyasaya sürülmesi gerekiyor. Ana akım lider hisse senetleri hızlı bir şekilde sıcak para tarafından çekilecek ve kısa vadeli ana şirketler genellikle yetişemeyecek. Şu anda, Lenovo size beklenmedik sürprizler getirebilir. Hangi hisse senetleri piyasadaki ana akım lider hisse senetleriyle yakından ilgili olan Lenovo aracılığıyla sadece kısa vadeli, orta ve uzun vadeli bağlantılar için uygun değil, aynı sektöre yatırım yapmayı da seçebilir.

Beşinci İpucu: Kısa pozisyonları öğrenin. Bazı insanlar, peşpeşe kovalamak için fon kullanmakta çok iyidir ve bazen çok yüksek getiri elde ederler, ancak perakende yatırımcılar için her gün piyasayı izlemek zordur ve ayrıca her gün sıcak noktaları izlemek de zordur. Bu nedenle, hisse senedi işlemleri açısından, sadece yükselen hisse senetleri satın almakla kalmamalı, aynı zamanda kısa pozisyonları da öğrenmelisiniz.Hisselerin işletilmesinin zor olduğunu düşündüğünüzde, sıcak noktaları kavramak zor, çoğu hisse senedi keskin bir şekilde düştü ve artış listesindeki hisse senetleri listede küçük bir artış ve düşüşe sahip. Düşüş büyük olduğunda, kısa pozisyonların dikkate alınması gerekir.

Altıncı İpucu: Dalma bir fırsattır. Dalgalanmalar, piyasadaki düşüşlere ve bireysel hisse senedi düşüşlerine bölünmüştür. Dalgalanmalar genellikle fırsatlara sahiptir. Dalgalanmalar genellikle büyük olumsuzluklardan veya kazalardan kaynaklanır. Piyasada nispeten yüksek noktalarda meydana gelen dalgalanmalar dikkatle ele alınmalıdır, ancak büyük bir artıştan sonra meydana gelenler için, Hisse senetlerini seçtikten sonra, boğa hisse senetleri için birçok fırsat düştü.

Yedinci ipucu: Zaferin meyvelerini saklayın. Çoğu insan boğa piyasasında ustadır, ancak genellikle şok piyasasında zaferin meyvelerini geri püskürtürler. Zaferin meyvelerini nasıl koruyabiliriz? Kar al ve zararı durdur seviyelerini belirlemenin yanı sıra, genel eğilimi doğru bir şekilde kavramak ve doğru zamanda kısa pozisyonları beklemek ve görmek de önemlidir.

Her yatırımcı, pazarlık avı ve en iyi kaçış hilelerine sahip olabileceğini umar, ancak yapılabilecek çok az şey vardır. Aslında, alt veya üst ne olursa olsun, her zaman bazı ipuçları olacaktır, anahtar nokta, yatırımcıların bu fırsatı nasıl buldukları ve kavradıklarıdır.

Farklı yatırımcılar, dip satın almak için farklı zamanlama seçeneklerine sahiptir. Bazı yatırımcılar, yüksek pozisyonlarda biraz tuzağa düştüklerinde piyasa veya bireysel hisse senetleri konusunda iyimserdirler.Borsa endeksi veya hisse senedi fiyatı düştüğünde, her fiyat pozisyonunu telafi edeceklerdir.Bu tamamen aşağı satın alma yöntemi, daha büyük fonlara sahip yatırımcılar için uygundur. İkincisi, hisse senedi fiyatını veya hisse senedi endeksini nispeten düşük ve yatay olduğu zaman satın almaktır.Bu zamanda, fiyat daha düşük ve satın alma riski azdır, ancak süre daha uzun olabilir ve daha fazla bekletme sabrı gerekir. Üçüncüsü, hisse senedi fiyatı veya hisse senedi endeksi dipten çıktıktan sonra veya düşüş trendi onaylandıktan sonra satın almaktır.Bu yöntem, yatırımcıların doğru muhakeme ve kararlılığa sahip olmasını gerektirir.Şu anda, satın alma en etkilidir.

1: Pazarlık avına giriş zamanı

Pazarlığın zamanlaması açısından, pek çok kişi, dibe vurduktan sonra veya iyi bir haber yayınlandıktan sonra piyasayı ele geçirmeyi bekliyor. Ancak bunu herkes düşünür ve yaparsa aynı noktada piyasada bir blok haline gelecektir, böylece ana güç yüksek pozisyonda yakalanabilir. Aslında, düşüş eğilimi sona ermek üzereyken, ana gücün, diğerlerinin kazanması için en düşük pazarlık çipinin bir kısmını bırakmayı tercih ederek "ikinci dip" i kopyalamaları gerekir. Bunu yaparken her zaman kazanabilirler, buna "zamanı kovalamak" denir.

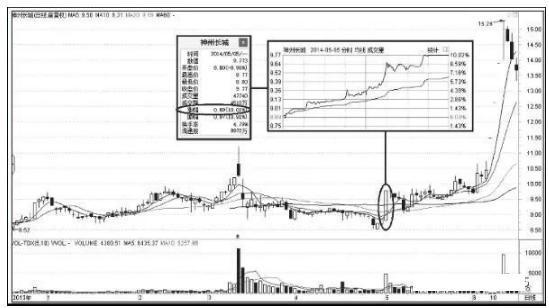

Bazı teknik göstergeler, bireysel hisse senetlerinin tabanını nispeten doğru bir şekilde kavrayabilir, örnek olarak KDJ göstergesini alabilir. Bireysel hisse senetlerinin hisse senedi fiyatı düşmeye devam etti. KD değeri 20'nin altında. K çizgisi D çizgisini geçiyor. Ortalama çizgi en iyi kısa pozisyonda düzenleniyor. Alt gölge çizgisi günlük K çizgisinde beliriyor. Alt gölge çizgisi ne kadar uzunsa o kadar iyi. Hisse senetleri hacimlerini orta derecede artırmaya başlıyor. Bu diptir. Dipleri satın almak için bariz bir sinyal. resim 2'de gösterildiği gibi.

Şekil 2 KDJ göstergesi, bireysel hisse senetleri için pazarlık zamanlamasını doğruluyor

Bireysel hisse senetlerinin hisse senedi fiyatı düşük bir seviyededir, aşağıda büyük ölçekli alım siparişlerinin katmanları ve en üstte yalnızca ara sıra satışlar görülür. Zaman zaman, büyük ölçekli alım siparişleri aşağıya fırlar ve ardından en çok satışı süpürür. Bu, aşağı tarafı bastırmanın ve para çekmek için pozisyonu sarsmanın ana gücüdür. takip et.

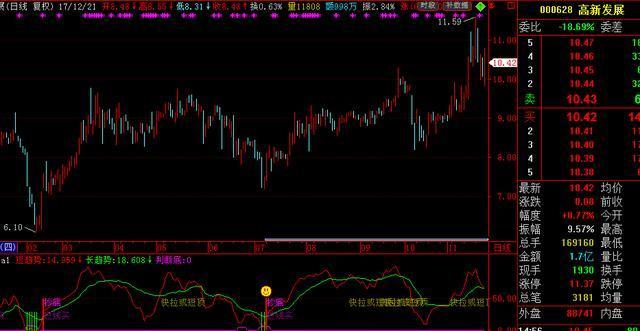

Bireysel hisse senetlerinin günlük limiti düşük seviyededir, ancak bloke değildirler.Bunun yerine, açık-kapalı-açık arasında dolaşmaya devam ederler.Rekabet şiddetli ve günün işlem hacmi büyüktür. Bu, günlük limitin şok etmek ve pozisyon oluşturmak için kesin olmadığı yanılsamasını kullanan ana güçtür. Olumlu bir destek altında sürpriz bir pozisyon oluşturuldu. Bu durumda yatırımcılar kararlı bir şekilde satın almalıdır. Şekil 3'te gösterildiği gibi.

Şekil 3 Hisse senetleri günlük düşük limit pozisyonları ile takip edilebilir

Bireysel hisse senetleri düşük açıldı ve yükseldi. Piyasada ara sıra düşüşler oldu, ancak çok fazla takipçi yoktu. En çok satış hala seyrekti. Ne zaman büyük bir satış emri varsa, yukarı yutuldu. Alt yavaşça yükseldi, üst yavaş yavaş yükseldi ve sonunda. Düşük gelir, bu duruma kuyruk piyasası baskılandığında müdahale edilmelidir.

Uzun bir dip konsolidasyon döneminden sonra, bireysel hisse senetleri boyun çizgisi baskısını yukarı doğru kırdı, ticaret hacmi arttı ve ilerlemeyi onaylamak ve zamanında takip etmek için art arda birçok gün boyun çizgisinde durdu.

2: Pazarlık için önlemler

(1) İşlem hacmi sorunu

Piyasa zayıf bir durumda olduğunda, ticaret hacmi her zaman nispeten küçüktür ve fiyatın düşmesi veya hacminin artması, dip olup olmadığını belirlemek imkansızdır. Bununla birlikte, işlem düz giderse veya fiyat seviyesi artarsa, en düşük olasılık daha yüksektir.

(2) Bireysel hisse senetlerini takip edin

Genel zayıflıkta, hane halkı sayısının her gün konut sayısından daha fazla düşmesi daha yaygındır. Ancak bu durum değiştiğinde yatırımcıların dikkatini çekmesi gerekir. Örneğin, zayıf bir piyasada, her zaman büyük düşüşleri olan daha fazla hisse senedi ve büyük kazançlı daha az hisse senedi vardır. Bireysel hisse senetlerinin gücü arttıkça, dip olasılığı da artar.

(3) Alt doğa

Tabanın doğasını değerlendirmek son derece kritiktir. Dipin doğasını anlamadığınız için borsada gerçekten kazanmak zordur. Pek çok insan dibi satın aldıktan sonra piyasanın ne kadar yükseleceğini bilmiyor, bu yüzden. Normal şartlar altında önce küçük hisse senetleri ve düşük fiyatlı hisse senetleri başlar ve zayıf piyasa güçlü bir piyasaya dönüşür. Bu genellikle kısa vadeli bir katılım düşüncesidir. Gerçek büyük sermaye müdahalesi kaçınılmaz olarak bu piyasaya nispeten uzun vadeli bir perspektiften bakacaktır. Şu anda, levhanın fiyatı ve boyutu belirleyici faktör olmayacak.

İnsan yargısı hatasız veya işlem hatasız olamayacağından, operasyon yöntemine dikkat edilmelidir. Dipte olduğu teyit edildiğinde hafif pozisyonlarda satın alabilirsiniz.Ertesi gün bir toparlanma olursa hemen ağırlığı artırıp tekrar satın alabilirsiniz.Parti halinde açık pozisyonlar riski etkili bir şekilde azaltabilir veya piyasaya erken girip yanlış kopyayı kopyalayabilirsiniz.Ertesi gün açılışta satış yapabilir ve piyasanın netleşmesini bekleyebilirsiniz. Örtmek. Belli bir toparlanma olduğunda, bunun bir kısmını satabilirsiniz, çünkü toparlanma sırasında 5 günlük veya 10 günlük hareketli ortalama ile bastırılması kolaydır.Yatırımcılar düşüşü bekleyebilir ve ardından karı maksimize etmek için yuvarlanan operasyonları telafi edebilir.

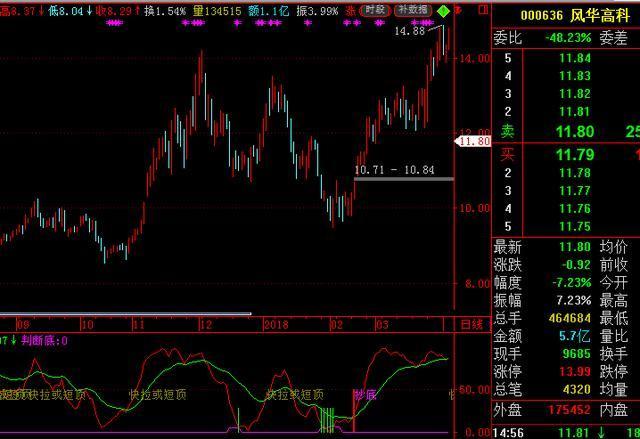

Bugün sizlerle bir pazarlık avı göstergesini paylaşacağım.Bu, ekli harita ile bir göstergedir.Ana çizelgede hareketli ortalama sisteminin kullanılması tavsiye edilir. Ekteki haritada bir "pazarlık avı" sinyali göründüğünde, ana grafikteki hareketli ortalama sistemi tarafından filtrelenmelidir. Sinyal verildiğinde satın almak için acele etmeyin. Satın almayı düşünmeden önce 10 günlük hareketli ortalamanın yükselmesini bekleyebilirsiniz. Ayrıca, sinyal görünmeden önce işlem hacminin artıp artmadığını görerek de filtreleyebilirsiniz. Kısacası, her "dip al" sinyali uygulanamaz. , Hareketli ortalama veya miktar enerjisi gibi diğer göstergelerin yardımıyla taranacak ve belirli durum kendi kendinize kavranabilecektir. Formül kodunu kopyalamak kaçınılmaz olarak bazı biçim hatalarına neden olacaktır. Başarıyla içe aktaramazsanız, kaynak kodunu almamı isteyebilirsiniz!

Formül kaynak kodu aşağıdaki gibidir:

Kısa trend: ((3 * SMA ((CLOSE-LLV (LOW, 27)) / (HHV (HIGH, 27) -LLV (LOW, 27)) * 100,5,1) -2 * SMA (SMA (( KAPALI-LLV (DÜŞÜK, 27)) / (HHV (YÜKSEK, 27) -LLV (DÜŞÜK, 27)) * 100,5,1), 3,1) -50) * 1.032 + 50), RENKLİ;

VAR2: = (2 * KAPAT + YÜKSEK + DÜŞÜK + AÇIK) / 5;

VAR3: = LLV (DÜŞÜK, 34);

VAR4: = HHV (YÜKSEK, 34);

Uzun trend: EMA ((VAR2-VAR3) / (VAR4-VAR3) * 100,13), COLOR00FF00;

Karar alt: SQRT (KAREKÖK (KAT (KAREKÖK (MA (1 / KAZANAN (KAPAT) * 100,4) / 10000)))) * 5;

VAR5: = ÇAPRAZ (kısa trend, uzun trend) VE uzun trend < 25;

Alt: STICKLINE (kısa trend < 10 VE alt yargı > 0,0,30,6,1);

STICKLINE (VAR5,0,50,8,0), COLORRED;

DRAWICON (VAR5 VE alt karar > 0,60,1);

DRAWTEXT (COUNT (kısa trend < 10 VE alt yargı > 0,8) VE VAR5,50, 'Pazarlık avı');

DRAWTEXT (CROSS (kısa trend, uzun trend) VE uzun trend > 25 VE uzun trend > REF (uzun trend, 1), 50, 'hızlı çekme veya kısa tepe');

VAR6: = ÇAPRAZ (kısa trend, uzun trend) VE uzun trend < 50;

DRAWTEXT (COUNT (kısa trend < 30 VE alt yargı > 0,5) VE VAR6,30, 'kısa vadeli satın alma');

A-hisse aşamasının mevcut işletim becerileri ve formül kodları hakkında daha fazla bilgi edinmek istiyorsanız veya herhangi bir şüpheniz varsa, kamu hesabı Yuesheng stratejisine (yslc688) dikkat edebilirsiniz.Daha fazla piyasa görünümü işlemleri ve stok teknik analiz yöntemleri öğrenmenizi bekliyor ve sabit bir kuru ürün arzı var!

Hisse senedi satma yasası.

İlk olarak, satın alma fiyatının% 7-8 altında sıkıca kaybı durdurun

İlk ve en önemli satış kuralı birçok yatırımcı için zordur. Sonuçta, birçok insanın bir hata yaptığını kabul etmesi daha zordur. Yatırımla ilgili en önemli şey, hata yaptığınızda hatayı çabucak tanımak ve kaybı minimumda kontrol etmektir.% 7 zararı durdur kuralının nedeni budur.

Araştırma yoluyla, büyük boğa stoklarının% 40'ının salgından sonra ilk patlama noktasına dönme eğiliminde olduğu bulundu. Aynı çalışma, kilit noktalarda% 7-8 düşen hisse senetlerinin gelecekte daha iyi performans şansı daha az olduğunu da ortaya koydu. Yatırımcılar, büyük bir düşüşün ardından yükselen hisse senetlerinin yalnızca birkaç örneğini görmemeye dikkat etmelidir. Uzun vadede, kayıpları minimuma indirmek için sürekli yatırım daha iyi getiri sağlayacaktır.

Sonuç olarak, hisse senedi fiyatı alış fiyatının% 7-8'inin altına düştüğünde, hisseyi sat! Hata yaptığınızda küçük zararlar alma konusunda endişelenmeyin, hata yapmazsanız daha fazla tazminat alırsınız.

İkincisi, zirveden sonra hisse senedi satmak

Bir boğa hissesinin zirve yapacağına ve makul bir fiyata geri döneceğine karar vermenin birçok yolu vardır Yargılamanın en yaygın yollarından biri, piyasadaki tüm yatırımcıların hisseye sahip olmaya çalışmasıdır. Bir hisse senedi kademeli olarak% 100 veya daha fazla yükseldikten sonra, yükselişi aniden hızlanır. Hisse senedi fiyatı 1-2 hafta içinde% 25-50 oranında yükselir ki bu grafikten neredeyse dikey bir yükseliş anlamına gelir. Bu heyecan verici değil mi? Ancak hissedarlar mutlu olduklarında anlamalılar: hisse senedi satma zamanı. Bu hisse senedi sözde doruk bölgesine girdi. Genelde hisse senedi fiyatlarının artmaya devam etmesi zordur çünkü kimse daha yüksek bir fiyattan satın almak istemez.

Üçüncüsü, sürekli küçülen hacim, satış zamanı olarak yüksek bir noktaya ulaşır.

Hisse senedi fiyatı, arz ve talep arasındaki ilişkiye göre belirlenir. Bir hisse senedinin fiyatı keskin bir şekilde yükselmeye başladığında, ticaret hacmi genellikle keskin bir şekilde yükselir. Bunun nedeni, kurumsal yatırımcıların rakiplerinin önüne geçmek için hisse senedi almaya çabalamasıdır. Uzun bir yükseliş döneminden sonra hisse senedi fiyatının yukarı yönlü ivmesi azaldı. Hisse senedi fiyatı yeni zirvelere ulaşmaya devam edecek, ancak ticaret hacmi düşmeye başlayacak. Şu anda, dikkatli olmalısınız. Şu anda, çok az kurumsal yatırımcı hisse senedini yeniden almaya istekli. Arz talebi aşmaya başlıyor ve sonunda satış baskısı güçleniyor. Bir dizi küçülme artışı genellikle bir tersine dönüşün habercisidir.

Dördüncüsü, kâr% 20 sonra kapanacak

Tüm hisse senetleri yükselmeye devam etmeyecek ve birçok büyüme yatırımcısı, hisse senedi fiyatı% 20 yükseldikten sonra hisse senedi satma eğiliminde. Hisse senedini kârın% 20'sinden satıp zararı% 7'de durdurabilirseniz 4 katına 1 defaya kadar yatırım yaparak para kaybetmezsiniz. O'Neill, bu kurala bir istisna verdi ve patlama noktasından sonraki 1-3 hafta içinde hisse senedi fiyatı% 20 artarsa satmayın, en az 8 hafta tutun. Böylesine hızlı yükselen bir hisse senedinin% 100-200 oranında yükselme ivmesine sahip olduğuna inanıyor, bu nedenle daha fazla geliri paylaşmak için daha uzun süre tutulması gerekiyor.

Beşincisi, bir hisse senedi en son platformda kırıldığında ve başarısız olduğunda hisse senedi satmak

Herkes bilir ki ilkbahar, yaz, sonbahar ve kışın dört mevsimi değişiyor ve büyük boğa hisse senetlerinin de benzer bir döngüsü var. Bu hisse senetleri, hızlı yükseliş ve platform inşasında dönüşümlü değişiklikler geçiriyor. Genel olarak konuşursak, platform ne kadar uzun inşa edilirse, hisse senedi fiyatı o kadar artacaktır. Ancak hisse senedi fiyatının zirve yapma olasılığı da var ve hisse senedi fiyatı keskin bir şekilde düşebilir. Genel olarak, hisse senedi fiyatı zirve yaptığında, kazanç ve satış büyümesi çok iyidir çünkü hisse senedi fiyatı geleceği yansıtır.

Hem hisse senetleri hem de borsalar belirli yasaları takip eder: Başarılı bir şekilde hisse satmanın anahtarı, istisnasız yukarıda özetlediğimiz yasaları uygulamaktır. Hisse senedi satın aldıktan sonra, satış kurallarına uyan koşullar oluştuğunda her zaman tetikte olmalı ve stokları kararlı bir şekilde satmalısınız.

Perakende yatırımcıların% 90'ı pozisyon yönetimine kapıldı. İşte üç yaygın pozisyon yönetimi yöntemi:

1. Dönüşüm hunisi konum yönetimi yöntemi

Piyasaya girmek için başlangıçtaki fon miktarı nispeten küçüktür ve konum nispeten hafiftir.Pazar düşerse, piyasa görünümü pozisyonu kademeli olarak artıracak ve daha sonra maliyet azalacak ve artış oranı gitgide artacaktır. Bu yöntemde, konum kontrolü, bir huniye çok benzer şekilde küçük bir alt ve büyük bir tepe biçimini alır, bu nedenle huni şeklinde bir konum yönetimi yöntemi olarak adlandırılabilir. Ortak konum oranı 2: 3: 5 veya 1: 2: 3: 4'tür.

Avantajlar: Başlangıç riski nispeten küçüktür ve huni ne kadar yüksekse, pozisyon tasfiye edilmemişse kar o kadar önemli olacaktır.

Dezavantajlar: Bu yöntem, piyasa görünüm eğiliminin yargı ile tutarlı olduğu öncülüne dayanmaktadır.Eğer yön yanlış değerlendirilirse veya yönün trendi toplam maliyet fiyatını aşamazsa, karlı olmayacağı bir durumda olacaktır. Bu tür bir pozisyon yönetimi yönteminde, ters volatilite ne kadar fazla olursa, açık pozisyon o kadar büyük ve taşıma riski o kadar yüksek olur.Ters volatilite belirli bir seviyeye ulaştığında, kaçınılmaz olarak tüm pozisyon tutmaya yol açacaktır. Ters yönde küçük bir dalgalanma tasfiyeye yol açacaktır.

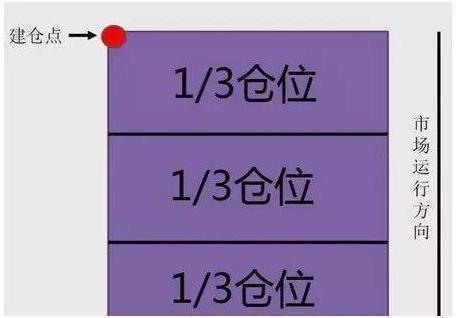

2. Dikdörtgen pozisyon yönetimi yöntemi

Piyasaya giren ilk fon miktarı, toplam fonların sabit bir oranını oluşturur. Piyasa düşerse, maliyeti düşürmek için pozisyonu kademeli olarak yükseltin. Artış bu sabit oranı takip edecek ve şekil dikdörtgen pozisyon yönetimi yöntemi olarak adlandırılabilecek bir dikdörtgen gibidir. Ortak konum oranları 1/3, 1/4 ve 1 / 5'tir.

Avantajlar: Her seferinde pozisyonların sadece belirli bir yüzdesi eklenir ve pozisyonların maliyeti kademeli olarak artar Riskler eşit olarak paylaşılır ve yönetilir. Pozisyonun kontrol edilebilmesi ve piyasa görünümünün yargı ile tutarlı olması durumunda önemli getiri elde edilecektir.

Dezavantajlar: İlk aşamada, ortalama maliyet hızla yükselir ve hızla pasif duruma düşmek kolaydır, fiyat başabaş noktasını aşamaz ve yorgan durumundadır. Huni yönteminde olduğu gibi, tersi ne kadar fazla değişirse, açık pozisyon o kadar büyük olur.Belirli bir seviyeye ulaştığında, tüm pozisyon tutulmaya mecburdur.Fiyat ters yönde biraz değişirse, likidasyona yol açacaktır.

3. Piramit pozisyon yönetimi yöntemi

Piyasaya giren ilk fon miktarı nispeten büyüktür.Piyasa görünümü ters yönde hareket ederse daha fazla pozisyon eklenmeyecektir.Eğer yön aynıysa, pozisyonlar kademeli olarak artırılacak ve artan pozisyonların oranı küçüldükçe azalacaktır. Konum kontrolü, piramit gibi geniş bir tabana ve küçük bir tepeye sahiptir, bu nedenle piramit şeklindeki bir konum yönetimi yöntemi olarak adlandırılır. Ortak konum oranı 5: 3: 2 veya 4: 3: 2: 1'dir.

Avantajlar: Getiri oranına göre pozisyon kontrolü, kazanma oranı ne kadar yüksekse, kullanılan pozisyon o kadar yüksek olur. Pozisyonları artırmak için trendin sürekliliğini kullanın. Trendde, yüksek getiri elde edilecek ve risk oranı düşük.

Dezavantajlar: Dalgalı bir piyasada gelir elde etmek daha zordur. Başlangıç konumu daha ağırdır ve ilk giriş için gereksinimler nispeten yüksektir.

Üç pozisyon yönetimi yönteminin karşılaştırılması:

1. Huni şeklindeki pozisyon yönetimi metodu ve dikdörtgen pozisyon yönetimi metodu, ilk girişten sonra piyasanın ters yönde hareket etmesidir, ancak yine de sonraki trendin kendi kararınıza göre çalışacağından ve pozisyon yönetimini gerçekleştireceğinden eminsiniz. Piramit pozisyon yönetimi yöntemi, pazara girdikten sonra piyasa ters yönde hareket ederse herhangi bir artış işlemi yapılmayacağı ve stop loss'a ulaşılırsa stop loss işleminin yapılacağıdır. İlk iki yöntem piyasa işlem yöntemine aykırıdır, ikincisi ise homeopatik bir ameliyat yöntemidir.

2. Huni şeklindeki pozisyon yönetimi yönteminin ve dikdörtgen pozisyon yönetimi yönteminin doğru dayanağı, piyasa görünümünün önceden belirlenmiş eğilime uygun olması ve pozisyonun ağırlaşması ve ağırlaşmasıdır. Tasfiye olmaması durumunda kar elde edilebilir. Bununla birlikte, risk daha büyük. Piramit şeklindeki pozisyon yönetimi yöntemi, sermayenin tamamı yerine en fazla ilk kez giriş fonlarının belirli bir oranını kaybetme riski taşır, bu nedenle piramit şeklindeki pozisyon yönetimi yöntemi daha az risk taşır.

İşte ana zarar ve kar durdurma yöntemlerinden bazıları

1. Trend çizgisi ve desen kar elde etme yöntemi

Hisse senedi fiyatının trend çizgisinin teğet çizgisinin altına efektif düşüşü; yükselen kanalın alt rayının altına hisse fiyatının etkin düşüşü; baş ve omuzların boyun çizgisinin kırılması, M-baş ve yay üstü şekli dahildir. Bu yöntemler, orta ve uzun vadeli trend ticareti için uygundur. Zararı durdur ve karı al ** nispeten büyük olduğundan, bu tür bir yöntem, döngü azaltılmadıkça, ancak çelişkili olmadıkça, kısa vadeli veya dalgalı ticaret için uygun değildir, döngü azaldıktan sonra yanlış sinyaller artar ve yeterince istikrarlı değildir.

Örneğin: Kweichow Moutai (600519), yükselen trend çizgisinin altına düşüyor, yani trend tüccarının stop loss çıkış noktası.

2. Morfolojik Kar Alma Yöntemi

Kral, zararı ve kârı durdurmak için çoğunlukla 2B, dönüm noktası ve diğer biçimleri kullanır. Bu yöntem, swing veya kısa vadeli ticaret için uygundur ve stop loss nispeten küçüktür.

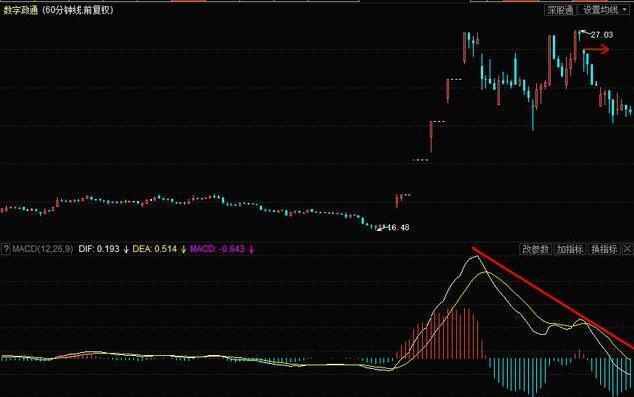

Örneğin: Digital Zhengtong (300075), 20 Nisan'da saatlik grafikte ortaya çıkan boşluğun bükülme noktası sinyali ve boşluğun açılması, MAC D göstergesi ve sapma sinyali ile birlikte, başarı olasılığı nispeten büyük.

3. K-line kar alma yöntemi

İki yin ve bir yang ile kısa bir silahın ve yin'den sonra iki yang'ın görünümü veya bir yin ve üç çizgili bir giyotin görünümü ile akşam yıldızlarının, kafalarının ve ayaklarının, kayan yıldızların, çift uçan kargaların ve asılı üç kargaların görünümü dahil Ağaç tepeleri ve diğer tipik tepeli K-hattı kombinasyonları vb.

Örneğin: 20 Mart'ta Jingda hisseleri (600577), yüksek ve ağır yutan şeklinde uzun bir Yinxian olarak göründü.Bu zirve sinyali göründükten sonra hisse senedi fiyatı dalgalandı ve düştü.

4. Pazarlık Fişi Kâr Alma Yöntemi

Çiplerin yoğun bir şekilde işlem gördüğü alan, hisse senedi fiyatı üzerinde doğrudan bir destek ve direnç etkisine sahip olacaktır.Sağlam bir taban kırıldıktan sonra, orijinal destek alanı genellikle bir direnç alanına dönüştürülecektir. Zararı durdurma seviyesini çip ticareti yoğun alanına göre ayarlayın ve pozisyon bozulduktan hemen sonra kaybı durdurun.

Örneğin: Nengke hisseleri (603859) 17 Nisan'da yüksek sıçradı ve düşük seviyeden açıldı ve hızlı bir şekilde 82-84 olan çip tepe aralığından uzaklaştı. Limit o gün düştü, 13 Nisan'da yanlış bir atılım olduğunu ve bir ters öldürmeden sonra çok sayıda yüksek seviyeli çip kaplandı.

5. Hareketli ortalama kar alma yöntemi

Çoğu durumda, yükselen hisse senedi fiyatlarında, hareketli ortalamanın hisse senedi fiyatının yükselişini izlediğini görüyoruz. Hisse senedi fiyatı döndüğünde ve hareketli ortalamayı aştığında, bu eğilimin zayıfladığı anlamına gelecektir.

Örneğin: Şangay Menkul Kıymetler Borsası Endeksi'nin 14 Nisan'daki 30 dakikalık grafiğinde hareketli ortalama aşağı döndü (kırmızı daire ile gösterilmiştir) ve MAC D sarı ve beyaz çizgisi 0 eksenini geçerek trendin zirve işaretleri olabileceğini gösterir. Şu anda ilgili hisse senetlerinin ihtiyacı Canlan ya da kâr et.

6. Duygusal stop kar yöntemi

Daha geniş pazarın, sektörün, münferit hisse senetlerinin vb. Piyasa duyarlılığıyla eşleşen kapsamlı bir kar elde etme yöntemi. Bu yöntem, kapsamlı kararlar vermek ve kar alma sinyallerini doğru bir şekilde yakalamak için tüccarların zengin anlayışına ve handikap tekniklerine dayanır.

Örneğin, 7 Ocak'ta You A Shares (002277) yüksek açıldı ve dalgalı bir şekilde açıldı, sonunda panoyu çekti ve büyük bir hacim yayınladı. O günkü işlem hacmi, altı aydaki en yüksek işlem hacminin üç katını aştı. Sözde satış tutarlıdır, bu da kısa vadeli takip fonlarının bir araya geldiğini ve çok sayıda düşük seviyeli yonganın günün yüksek seviyelerinde kaçtığını gösterir.Ana güç, yönetim kurulunun popülaritesini çok sayıda mal sevk etmek için kullandı.

7. Sabit durdurma kaybı yöntemi

Sabit stop loss yöntemi, bir yatırımcının tek bir bahiste katlanabileceği maksimum kaybı ifade eder. Bu oran, farklı yatırımcıların zihniyeti ve ekonomik olarak karşılanabilirliği açısından kişiden kişiye değişeceği gibi, yatırımcıların kazanç beklentileriyle de ilgilidir. Örneğin, her seferinde maksimum zarar toplam fonun% 10'u ile sınırlıysa, tüccar arka arkaya 10 kez kaybedebilir ve maksimum zarar% 5 ile sınırlıysa, tüccar 20 kat kaybedebilir. Özellikle acemiler için işlem sayısındaki artış, erken çıkışları engelleyebilir ve yenilgiyi zafere dönüştürme şansını artırabilir.

Bu nedenle, bazı "küçük beyaz" yatırımcılar için zararı durdurmanın en aptalca ve etkili yolu, özellikle kısa vadeli yatırımı seven yatırımcılar için% 8 koşulsuz stop-loss'a ulaşmaktır.Bu özellikle önemlidir, bu aynı zamanda kralın kısa vadeli stop-loss'ının sihirli silahıdır. bir.

Kısacası, stop loss ticaret davranışının bir parçasıdır, bir çeşit maliyettir, bu tür bir maliyet sadece boyuta bölünür, doğru ya da yanlış nokta yoktur. "Bu stop loss, ilk etapta istemediğim bir şeydir" -Korkmayı bırakın ondan kaçınmayın, sadece bu şekilde normal ticaret yapabilir ve sonunda kar elde edebilirsiniz. Bu, kralın yanlış stop loss da dahil olmak üzere stop loss anlayışıdır. Anlamak.

Sorumluluk Reddi: Bu içerik Yuesheng Raiders tarafından sağlanır ve Yatırım Ekspresinin yatırım görünümlerini onayladığı anlamına gelmez.

-

- Pekin Üniversitesi Maliye Bölümünden bir profesör nadiren şöyle konuşuyor: "Size," bir hisse senedinin tüm olası yörüngeleri "aracılığıyla hisse senedi alım satımının doğru yolunu öğretin

-

- 4AM, üç kara atın birlikte uçtuğu ölüm grubuna liderlik etti, barışçıl elit PEL düellosunun ilk gününde saldırıya uğradı

-

- Huya hayalet çapayı tekrar mı imzaladı? Bir gecede popüler olduktan sonra, sayısız hayranın ilgisini çekti ve siyah hayranlar, canlı yayın odasında hayranlara dönüştü!

-

- Huya'nın yeni erkek kardeşinin söylemesi zor! Olimpiyat şampiyonu Zhang Jike ile oyun oynamak çok şiddetli

-

- De Yunxe, LPL Tanrı'nın kehanetini açıkladı ve bir sonraki yol için öfkeyle WE'yi azarladı: Bu onu göndermiyor mu? Sika: Rapor edin!

-

- LOL tarihindeki en uzun bakım? Resmi blog, hizmet kapatıldıktan sonra bir gece ve gündüz sıcak arama ile püskürtüldü ve ardından tazminat verildi!

-

- EDG iki oyuncu tek oyunda otizmle savaşıyor! Resmi blog hayranları tarafından patlatıldı ve Abu'nun değerlendirmesi fazla doğruydu

-

- Doinb canlı yayını çökmek için dövüldü! Öfkeyle bilgisayar masasını tekmeledi ve alay konusu oldu: Üssü yıkmak için ölüm ilan etmeyi öğrenin?

-

- JKL ilk olarak yarım ay sonra yayına başladı, yarım saat teşekkür hediyesi ve kadın hayranlar çok zengin!

-

- IG Theshy'nin "buluşma" olduğu oyunu kazandı mı? Oyundan sonra eleştirildi: çok fazla demir, Koreli BP ortalıkta dolanıyor!