Bilgili tüccar nihayet açıkladı: "Haftalık ilerleme" sonrasında satın alınan hisseler neden tüm limite sahip? 10 kez okudum ve sonunda bir aydınlanma aldım ve ana avcının sinyalini buldum

(Bu makale halka açık Yuesheng Intelligence (ystz927) tarafından yalnızca referans amacıyla düzenlenmiştir ve operasyonel tavsiyeler teşkil etmez. Kendiniz yaparsanız, pozisyon kontrolüne dikkat edin ve riski size aittir. )

Para kaybetmek istemiyorsanız en iyi ticaret noktasına adım atın

Bazı hissedarlar defalarca şikayet ettiler: "Neden alıp satıyorum ve satıyorum, borsa kasıtlı olarak benimle sorun yaşıyor gibi görünüyor?" Bu kesinlikle münferit bir fenomen değil. Borsaya ilk adım attığımda böyle şikayetlerim olduğunu düşünüyorum. Bence çoğu yatırımcı böyle şikayette bulunmuş olmalı.

Aslında birçok hissedarın alıp satıp satıp yukarı çıkmasının sebebi, hisse senedi spekülasyonunun ters etki yapması ve kar etmemesidir, borsa hayatı zorlaştırmak değil, aceleci hisse senedi spekülasyonu zihniyetinden ve yanlış alım satım noktalarından kaynaklanmaktadır. , Satıcı tarafından kurulan tuzaktan kaynaklanıyor.

Pek çok hissedarın ellerinde tuttukları belirli bir hisse senedinin "satıldığında arttığından" şikayet etmelerinin nedeni kabaca iki durumdu: Birincisi, ellerinde tuttukları hisse senetlerinin karıştıktan sonra gevşemeye istekli olması ve hisse senetlerinin uzun süre yatay dalgalandığını görmeleriydi. Nihayet istikrar kazandıktan sonra, hisse senedi fiyatı toparlandı.Geçmişin acısını önlemek için sermaye korunsa bile kapatılacak.İkincisi, elinde tuttuğu hisse senetlerinin yatay dalgalanmanın ardından nihayet "yeşil" den "kırmızı" ya dönüştüğünü görmek. Durum sevindirici, geri dönüp düşmesin diye hemen atıyorum ve huzur içinde kaybediyorum. Başlangıçta, kendim için küçük bir kar elde ettiğim için kayıtsızdım. Hisse fiyatının ertesi gün hala yükseldiğini gördüm. Hisse senetlerinin neden "satıp yükseldiği" konusunda şikayet etmeye yardımcı olamaz. Yukarıdaki iki duruma yansıyan "satış ve yükselme" olgusu borsada nadir değildir.

Birçok hissedarın sahip oldukları münferit hisse senetlerinin "satıp yükseldiğinden" şikayet etmelerinin nedeni, piyasa yapıcıların piyasayı yıkama amacına ulaşmak için genellikle "baskılama" uygulamaları ve genellikle perakende yatırımcıları cezbetmek için hisse senedi fiyatlarını yükseltme yöntemlerini kullanmalarıdır. Ucuz fişlerinden vazgeçin ki ondan kurtulabildiği için mutlu olsun ya da biraz para kazandığı için mutlu olsun. Herkesin bildiği gibi, sonunda, çıkardıkları hisse senetlerinin yanlış satış noktasını seçtiğine pişman oldum. "Sattığı" için, satıldıktan sonra hisse senedi fiyatı fırlayarak çok daha az karla sonuçlandı! Ve birçok hissedarın, bayinin yetersiz karının cazibesi altında bu kadar "aptalca kayıplara" maruz kalmasının nedeni, son tahlilde, Hisse senetleri hızlı başarı ve anlık kazanımlar için istekli olduğu için, kazanç ve kayıplardan muzdariptir ve zihniyetleri istikrarsızdır.

Aslında, hisse senedi spekülasyonu bir spekülasyon zihniyetidir ve yorgan, hisse senedi değil zihniyettir. Hisse senedi ticareti için, sakin ve sakin bir tavrınız olduğu ve borsanın en iyi gösterebileceği "insan korkusu ve açgözlülüğünün" zayıflığını aştığınız sürece, hisse senetleriniz için en iyi alış ve satış noktalarını seçmeniz muhtemeldir, böylece hisse senetleri düşmeye ve istikrar kazanmaya devam eder. Satın almak için nispeten düşük bir fiyat seçin ve satıcı hisse senedi fiyatını yükselttiğinde ve zirve yaptığında, satmak için nispeten yüksek bir fiyat seçin, ancak "taban fiyattan" satın almak veya "tavan fiyatından" satış yapmak imkansız olsa da , Ama sonunda görece düşük ve görece yüksek bir alış ve satış noktası seçeceksiniz.Ayrıca en iyi alış ve satış noktasını seçmiş olduğunuz da söylenebilir.

Hisse senedi ticareti pratiği bize şunu söylüyor: Hisse senedi alım satım süreci, açıkça söylemek gerekirse, bankacıya karşı savaşma süreci ve aynı zamanda kendi zihniyetinizi speküle etme ve kendinizi yenme sürecidir.

"Haftalık aradan" sonra satın alınan hisse senetleri neden tüm günlük limite sahip?

Günlük çizgi, hisse senedi fiyatının günlük dalgalanmalarının bir yansımasıdır, ancak günlük hisse senedi fiyat dalgalanmalarına aşırı düşkün olursak, "ormanı değil, sadece ağaçları göreceğiz". Bu nedenle, hisse senedi fiyat eğilimini daha uzun bir dönemden kavramak için haftalık bir grafik uygulamalıyız. Gelin ve izleyin. Genel olarak haftalık grafikte haftalık ve günlük çizgiler arasındaki rezonans, ikinci altın haç, direnç seviyeleri ve sapma gibi birkaç olguyu gözlemleyerek alış ve satış noktaları arayabiliriz.

1. Haftalık ve günlük rezonans

Haftalık çizgi, hisse senedi fiyatının orta vadeli eğilimini yansıtırken, günlük çizgi hisse fiyatının günlük dalgalanmalarını yansıtır.Haftalık ve günlük göstergeler aynı anda alım sinyalleri gönderirse, sinyalin güvenilirliği, haftalık KDJ ve günlük gibi büyük ölçüde artacaktır. Line KDJ rezonansı genellikle daha iyi bir satın alma noktasıdır. Günlük KDJ, hızlı değişimler ve güçlü rastgelelik ile hassas bir göstergedir ve genellikle yanlış alım ve satım sinyalleri meydana gelir ve yatırımcıların kafasını karıştırır. Altın haçı paylaşmak için haftalık KDJ ve günlük KDJ'yi kullanarak (dolayısıyla "rezonans"), yanlış satın alma sinyallerini filtrelemek ve yüksek kaliteli satın alma sinyalleri bulmak mümkündür. Ancak, fiili operasyonda, genellikle böyle bir sorunla karşılaşıyoruz: çünkü günlük KDJ, haftalık KDJ'den daha hızlı değiştiğinde, haftalık KDJ Jin Cha, günlük KDJ zaten birkaç gün arttı ve hisse senedi fiyatı da bir süre yükseldi. , Satın alma maliyeti arttı Bu nedenle agresif yatırımcılar, maliyetleri düşürmek için haftalık K ve J kancaları altın bir çatal oluşturmak üzereyken önceden satın alabilirler.

2. Haftanın ikinci altın haçı

Hisse fiyatı (haftalık grafik) bir düşüş döneminden sonra 30 haftalık çizgide toparlanır ve kırılırsa, buna "haftalık altın çarpı" diyoruz. Ancak, şu anda genellikle sadece bir krupiyenin pozisyon oluşturması söz konusudur. Katılmamalıyız, ancak Kenarda kalın, hisse senedi fiyatı (haftalık grafik) yine 30 haftalık çizgiyi kırdığında, biz buna "haftanın ikinci altın haçı" diyoruz, bu da bayi yıkamasının sona erdiği ve piyasanın yakında bir yükselme dönemine gireceği anlamına geliyor, piyasa görünümü daha büyük bir artış gösterecek. Şu anda, hisse senedinin hareketine çok dikkat edebilirsiniz ve günlük sistemi bir satın alma sinyali gönderdikten sonra, cesaretle takip edebilirsiniz.

3. Haftalık direnç

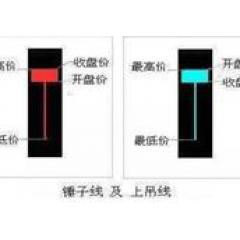

Haftalık destek ve direnç, günlük grafikten daha güvenilir. Bu yıl piyasadan bir model bulabiliriz Haftalık perspektiften bakıldığında, birçok aşırı satım çeşidinin ilk toparlanma dalgası genellikle 60 haftalık hareketli ortalamaya ulaşıyor ve büyük bir değişiklik var. Haftalık şamdanlar şeklinde incelendiğinde, haftalık mum çubuğunun üstündeki yükselen haftalık mum çubuğu 60 haftalık hareketli ortalamaya uzun bir üst gölge çizgisiyle temas ederse, bu eğilim 60 haftalık çizginin daha büyük bir baskı altında olduğunu ve piyasa görünüm fiyatının muhtemelen yine de ayarlanması gerektiğini gösterir; bir varlık kullanılırsa Haftalık çizgi 60 haftalık hareketli ortalamayı kesiyor veya hatta dokunuyor, bu nedenle piyasa görünümü yükselmeye ve 60 haftalık hareketli ortalamayı tamamen kırmaya devam edecek. Aslında, 60 haftalık hareketli ortalama günlük grafikteki yıllık çizgidir, ancak yalnızca yıllık çizgiyi kırma istekliliğini ayırt etmek zordur.Tek günlük dalgalanmaların sürekliliği nedeniyle eğilimi bölmek genellikle kolay değildir ve haftalık denetim süresi daha uzundur. Atılımın ardından istikrar daha iyi ve yatırım stratejisini belirlemek için yeterli zamanımız var.

4. Haftalık satırdan sapma

Günlük sapma, hisse senedi fiyatının zirve yaptığını veya dibe vurduğunu teyit edemez, ancak haftalık grafikteki önemli göstergeler aşağıdan bir sapma ve bir üst sapma gösteriyorsa, bu neredeyse güvenilir bir işarettir ki, alt (üst) orta seviyenin üzerinde demektir. Geçmişteki önemli dipleri gözden geçirmek isteyebilirsiniz. En üstteki ve en üstteki haftalık göstergeler, gelecekteki dipleri bulmak için iyi bir referans olmalıdır.

Haftalık çığır açan platformun çalışma yöntemi veya 60 haftalık hareketli ortalama satın alma stratejisi K-line atılımı

1. Haftalık satır, uzun vadeli şok platformundan geçmelidir. Ocak ya da Şubat ise burada bahsettiğimiz taktiklere uymuyor.

2. K çizgisi 60 haftalık çizginin üzerindeyken 5, 10 ve 20 haftalık satırlar 60 haftalık çizginin üzerindedir.

3. MACD, 0 eksenini aşıyor ve kırmızı çubuklar görünüyor

Haftalık çizgi platformdan geçtiğinde veya K hattı 60 haftalık çizgiyi geçtiğinde, alış ve satış noktalarını belirlemek için günlük çizgi kombinasyonunu kullanırız.

Haftalık çığır açan platform veya yaşam çizgisi için teknik noktalar (60 hareketli ortalama satın alma yöntemi):

1. Sadece haftalık uzun vadeli aralarda (süre 3-12 ay veya daha uzun olabilir) şoklar veya konsolidasyon yüksekleri satın alınabilir.

2. macd göstergesi sapıyor ve 0 çubuğu aşıyor! Yeşil çubuk bittikten sonra, kırmızı çubuk en iyi şekilde görünür. Bu, müdahale etmek için iyi bir zamandır.

3. Cankurtaran halatı k-line üzerindeyse ve 5.10 ve 20 cankurtaran halatının üzerindeyse, satın almak doğrudur.

Haftalık aradan sonra satın alma puanlarını ve aradan sonra güçlü bir yükseliş eğilimini gösteren bazı grafikler şunlardır:

Büyük pazarlık avcıları için formülü inceleyin

Yavaş hat: SMA (hızlı hat, 3, 1), COLORCYAN;

Boş: SMA (yavaş çizgi, 3, 1), COLOR00FF00;

Boğa hisse senetleri: IF (BARSLAST (CROSS (slow, short)) < 9 VE ÇAPRAZ (yavaş çizgi, boş) VE yavaş çizgi < 20,90,0), STICK, COLORFF937F;

STICKLINE (Bull hisseleri, 0,90,1,0), COLORFF937F;

Zhuang'ın gölgesi: STICKLINE (VAR8,0, VAR8,6,1), RENKLİ;

Trend çizgisi: (CLOSE-MA (CLOSE, 40)) / MA (CLOSE, 40) * 100, COLORAABBDD;

Alt sinyal: -13, COLORYELLOW;

Fırsatı kaçırmayın: -21, COLORMAGENTA;

Kırma tencere ve ütüler sizi bekliyor: -34, COLORGREEN;

DRAWTEXT (COUNT (kısa trend < 10 VE alt yargı > 0,8) VE VAR5,50, 'Pazarlık avı');

DRAWTEXT (CROSS (kısa trend, uzun trend) VE uzun trend > 25 VE uzun trend > REF (uzun trend, 1), 50, 'hızlı çekme veya kısa tepe');

VAR6: = ÇAPRAZ (kısa trend, uzun trend) VE uzun trend < 50;

DRAWTEXT (COUNT (kısa trend < 30 VE alt yargı > 0,5) VE VAR6,30, 'kısa vadeli satın alma');

Formül kodunu kopyalamak kaçınılmaz olarak bazı biçim hatalarına neden olacaktır. Bunu başarılı bir şekilde içe aktaramazsanız, benden kaynak kodunu almamı isteyebilirsiniz! Mevcut A-share işletme becerileri ve formül kodları hakkında daha fazla bilgi edinmek istiyorsanız veya herhangi bir şüpheniz varsa, en önemli yatırım bilgilerini ve stok teknik analiz yöntemlerini elde etmek için halka açık Yuesheng Bilgilerini (ystz927) takip edebilirsiniz ve sabit bir kuru mal arzı var!

Ana bulaşık yıkama tekniğini ortaya çıkarın

Değerlendirme yöntemi 1: hisse senedi fiyatı

Örnek olarak 002512'yi ele alalım.Bu tipik bir kısa vadeli Zhuang hissesi.Bu hisse senedi, yanlamasına yöntemi kullanır.Yanal aralığın alt açılış aralığına çok yakın olduğunu görmek zor değildir. Hisse senedi fiyatının hala ana maliyet aralığında olduğu söylenebilir. Bu tür bir bulaşık yıkamak için sadece onu sıkıca tutmamız gerekir.

Değerlendirme yöntemi 2: Handikap

Genellikle, ana kuvvet yıkama, satış siparişine büyük bir satış emri koyar ve bu da çok fazla satış yanılsaması yaratır. Asıl gücümüz, ana kuvvet sürecinde yıkanıp yıkanmadığını ayırt edemez.Ancak, kilit fiyatlarda, satış emrinin büyük olduğunu ve satın alma emrinin olduğunu görebilirsiniz. Çok fazla değil, ancak işlem hızı hızlı, işlem sayısı büyük ve hisse senedi fiyatı düşmüyor.

Üçüncü yöntem: ticaret hacmi

Zaman paylaşımı eğiliminde çok kötü bir eğilim olsa bile, yıkama sırasının hacmi genellikle giderek küçülür, hacim hala çok küçüktür.

Kazananlar, kaybedenler, yeni başlayanlar ve kaybedenler

Çoğu tüccar yenilgiyi kabul etmek veya başarılı olmanın gerçek yolunu bulmak için çok zaman alır. Aynı zamanda, bazı tüccarlar sözde "salgın ve kayıp döngüsü" ne katılmak için daha fazla zaman kazanmak için ellerinden gelenin en iyisini yapıyorlar.

Örnek acemilerin aksine, herkesin doğuştan gelen bir olumsuz tutumu yoktur ve sürekli tutarlılığı elde etmekte başarısız olmaya mahkumdur. Evet, bazı tüccarların para kaybetmeye devam edeceği doğrudur, genellikle para kaybederler veya ticaretten çekilirler, çünkü zihinsel acıya dayanamazlar. Bununla birlikte, piyasada güçlü öğrenciler olan birçok tüccar da vardır ve etkili bir kazanma tutumuna sahiptirler, bu nedenle ne kadar acı çekseler de sonunda para kazanmayı öğrenebilirler. Bununla birlikte, sınırlı bir temelde para kazanmayı öğrendiklerini vurgulamak istiyorum, aşırı heyecanlanmanın olumsuz etkileriyle nasıl başa çıkacaklarını ya da kendine zarar verme eğilimlerini nasıl telafi edeceklerini öğrenemediler.

Aşırı heyecan ve kendini yok etme, üzerinizde büyük olumsuz etkisi olan iki güçlü psikolojik güçtür. Ancak bu iki güç sadece sürekli para kazanmaya veya para kazanmaya başladığınızda ortaya çıkıyor, bu büyük bir sorun. Para kazandığınızda, nadiren olası sorunları, özellikle de kendinizi iyi hissettiren aşırı heyecan gibi şeyleri düşünürsünüz. Aşırı heyecanlanmanın orijinal özelliklerinden biri, süper özgüven yaratması ve herhangi bir hata yapma olasılığının inanılmaz hale gelmesidir. Aksine, kendi kendini imha, tüccarların para kazanması veya kazanması gerektiğine inandığı birçok çatışmadan kaynaklanır.

Para kazandığınızda, hata yapma, aşırı alım satım, aşırı büyük pozisyonlar, ilkeleri ihlal etme veya ihtiyatlı kısıtlamalar gerekmiyormuş gibi alım satım yapmaya daha yatkın olursunuz. Aşırı pazar olduğunuzu bile düşünebilirsiniz. Bununla birlikte, piyasa nadiren aynı fikirde olur ve aynı fikirde olmadığında canınız yanar. Kayıp ve zihinsel ağrı genellikle şiddetlidir. İhtişamı yaşarsınız ve sonra kaçınılmaz yıkım vardır.

Yatırımcıları sonuçlarına göre ayırırsak, onları üç gruba ayırmak isterim. En küçük grup, muhtemelen tüccarların% 10'undan azı, tutarlı bir kazanandır. Fonlama eğrileri istikrarlı bir şekilde artıyor ve kayıpları nispeten küçük. Yaşadıkları kayıplar, herhangi bir ticaret yöntemi veya sistemi tarafından üretilen normal kayıplardır. Sadece nasıl para kazanacaklarını bilmiyorlar, salgın ve kayıp döngüsüne neden olan psikolojik güçlerden asla etkilenmeyecekler.

İkinci grup, aktif tüccarların% 30 -% 40'ını oluşturuyor, sürekli kaybedenler. Fonlama eğrileri, tutarlı kazananların fonlama eğrisinin karşıtlığıdır, ancak bu, bazen kârlı olan birçok kaybeden işlemdir. Ticaret kariyerleri ne kadar uzun olursa olsun, öğrenecekleri çok şey var. Ya ticaretin doğası hakkında fantezileri var ya da para kazanmanın imkansız bir yoluna bağımlılar.

En büyük grup, aktif tüccarların kalan% 40 -% 50'si, "önce kırıcılar, sonra para kaybederler". Nasıl para kazanacaklarını öğrendiler, ancak genel işlemde karı nasıl koruyacaklarını bilmiyorlardı. Sonuç olarak, finansman eğrileri tipik bir hız trenine benziyordu, güzel bir istikrarlı yükseliş aniden dik bir düşüşe dönüştü ve sonra başka bir güzel istikrarlı yükseliş aniden başka bir dik düşüşe dönüştü. Bu hız treni dolaşıyor.

Sorumluluk Reddi: Bu içerik Yuesheng Intelligence tarafından sağlanmaktadır ve Yatırım Ekspresinin yatırım görünümlerini onayladığı anlamına gelmez.

-

- Çin'de "para toplama" dönemi geldi: Elinizde 50.000 yedek nakit varsa, "% 12 fiş konsantrasyonu" hisse senedi seçim yöntemini deneyin, yoksa bir servet kazanırsınız

-

- Uzun yıllardır hisse senedi ticareti yapan eski bir perakende yatırımcı açık bir şekilde şunları söyledi: Esas güç aslında korkunç değil, "zaman paylaşım çizelgesini" anladığınız sürece, pazara kolay

-

- Milyonlarca iç gözlemini gözyaşlarıyla kaybeden eski bir hissedar: Satıcının perakende yatırımcıların ucuz pazarlık fişlerini bu şekilde aldattığı ortaya çıktı ve sonunda bunu açıkça söyleyen bir mak

-

- Hissedarların anıları: 80.000'den 8 milyona nasıl çıktım, sırf "Çekiç hattında al ve asılı halatta sat" diye hatırladığım için, neredeyse tüm kazançları tüketiyorum.

-

- İşlem hacminden hisse fiyatının doğru ve yanlış atılımını nasıl görebilirim? Perakende yatırımcılar artık karanlıkta kalmamalı, çok kısa ve derin, 10 defa okumaya değer

-

- Bir Yahudi size şöyle dedi: Borç içindeyken ve hatta akrabalarınızı küçümsediğinizde, "üç tane piyasadan satmayın, yedi tane de piyasadan satın almayın" diye düşünmeyi deneyebilirsiniz.

-

- Sonunda biri konuştu: Şangay Menkul Kıymetler Borsası Endeksi 3000 puanda güçlü, ancak Çin borsası 6000 puana dönecekse bu beş sorunun çözülmesi gerekiyor.

-

- Yerel Müzayede Haberleri | Rezerv fiyatıyla anlaşma! Zhenye Real Estate, Xinmin Road'da dönüştürülen araziyi kazandı