Çin'de "para toplama" dönemi geldi: Dünya hisse senetleri T + 0, neden sadece Çin T + 1? Çinli yatırımcılar için gerçekten faydalı mı?

Önce oyun teorisindeki bir "akıllı domuz oyunu" modeline bakalım:

Domuz ağılında iki domuz var, bir büyük domuz ve bir küçük domuz. Domuz ahırının bir tarafında bir pedal vardır Pedala her bastığınızda, domuz ahırının pedaldan uzağa diğer tarafındaki besleme portuna az miktarda yiyecek düşecektir. Bir domuz pedala basarsa, diğer domuz önce diğer tarafa düşen yiyeceği yeme şansına sahip olur. Domuz yavrusu pedala bastığında, domuz yavrusu çukura koşmadan önce tüm yiyeceği yiyecektir; büyük domuz pedala basarsa, domuz yavrusu düşen yemeği yemeyi bitirmeden önce çukura koşma şansı olacaktır. , Emeklerinin meyveleri için yarışıyorlar. Şimdi şunu sorun: "İki domuz hangi stratejiyi benimseyecek?" Cevap şudur: küçük domuz yalnızca oluğun kenarında bekleyebilir ve büyük domuzun yorulmadan pedal ile çukur arasında koşmasına izin verebilir.

Bu modelde bir kural vardır: Domuz ne kadar küçükse, açlıktan ölme olasılığı o kadar yüksektir.

"Büyük domuz", borsadaki "bahisçi" ve "perakende yatırımcı" "küçük domuz" dur. Bu oyunda perakende yatırımcılar kasıtlı olarak pedallara basmamalı, bu bayinin patenti ... Perakende yatırımcıların yapabilecekleri, zamanlamayı hedeflemek ve yemek çukurunda sabırla beklemektir. Sözde "güncel olayların parlak olduğunu bilen insanlar", perakende yatırımcılar trendden yararlanır, spekülasyon ve farkı yemek, para kazanmak için daha fazla fırsata sahip olacaktır. Sonuç olarak, bu oyun bahisçilerin büyüme potansiyeli olan bazı hisse senetleri keşfetmek veya "yaratmak" için kendi avantajlarından tam olarak yararlandıkları bir duruma dönüştürülebilirken, perakende yatırımcılar hisse senedi fiyatlarını artırma veya sadece rüzgarla gezme fırsatından yararlanır ve her iki taraf da bir kazan-kazan durumu elde eder. Perakende yatırımcıların bayiyi yenmesi zordur, ancak bayinin ziyafetinden pay alabilirler. Bireysel yatırımcılar ile bahisçiler arasında büyük bir uçurum var Bu amatör ve profesyonel oyuncular arasında bir oyun. Bu avantajlara güvenen üreticiler tek başına perakende yatırımcılara yardımcı olamaz, çünkü borsa güçlü bir alım satım piyasası değildir. Bayinin zaferi, tamamen perakende yatırımcıların yanlış yargısına dayanmaktadır. Perakende yatırımcılar "bayiyi yemek" istiyorlarsa, önce kendilerini psikolojik olarak yenmeleri ve "dört kalbe" dikkat etmeleri gerekir.

Açgözlülük ve korku ilkesi. Avantaj aramak ve dezavantajlardan kaçınmak insan içgüdüsüdür, ardından açgözlülük ve korku gelir. Piyasa yapıcılar, perakende yatırımcıların kafa karışıklığı, umut ve hayal kırıklığı gibi psikolojik işkenceye maruz kalması için, perakende yatırımcıların tüm zayıflıklarını kavramak, perakende yatırımcıların tüm zayıflıklarını kavramak ve adım adım çeşitli piyasa yanılsamaları yaratmak için aktif pozisyonda yerleşiktir. , Yargı normal yoldan sapar ve nihayetinde, kar arama açgözlülüğe dönüşür ve kötülükten kaçınma korkuya dönüşür. Açgözlülük, perakende yatırımcıların hisse senedi tutmamaları gerektiğinde satın almalarını sağlar ve korku, perakende yatırımcıların almaları veya tutmaları gerektiğinde satış yapmalarına neden olur. Farkında olmadan yükselişi takip etme ve düşüşü öldürme yanlış anlamasına girerler ve satıcı bu kaosa geri döner. Kar. Perakende yatırımcıları ve Zhuangzhong, açgözlülük ve korkudan kaçınmalıdır.

İkincisi, azim olmalı. Bir bayinin bayi yapması uzun bir süreç olduğu için, büyük balığı yakalamak için uzun bir kuyruk koyma konseptini oluşturmak gerekir;

Üçüncüsü, satıcı şok deposunu nasıl bastırırsa bastırsın, aşağı yukarı yıkasın, fırtınadan bağımsız olarak, balıkçı teknesine sıkıca oturmalı ve sarsılmamalısınız.

Hisse senedi ticareti yaparken altı ölümcül hata

İlk nokta yatırımı bir hobi olarak ele almak, ancak amatör becerilerden para kazanmayı beklemek.

Borsadaki hissedarların çoğu profesyonel değil, hisse senedi alım satımını amatör olarak görüyorlar, ancak amatör becerilerle para kazanmayı umuyorlar ki bu kesinlikle mantıksız. Örneğin, Lin Dan'e badminton oynamak için para ödüyor gibi görünüyor, ancak badminton oynamak için para ödemeniz gerekiyor, bu yüzden şu anda diğer tarafın profesyonel bir oyuncu olduğunu düşüneceksiniz, ben sadece bir hobiyim, o zaman makul hissedeceksiniz. Pratikliği borsada da geçerlidir.

İkinci nokta, bazı günlük ihtiyaçları satın alırken alışveriş yapmaktır, ancak bir hisse senedini incelemek yalnızca 3 dakika sürer

Günlük hayatta sık sık bazı yatırımcıların günlük ihtiyaçlarını satın alırken alışveriş yaptıklarını görebiliriz, hatta 30 yuan değerinde kupon için 2 saat kuyruğa girebilirler. Bir dakika ertelemek istemediler, 3 dakikadan az bir sürede hisse senedi gördükten sonra on binlerce doları kararlılıkla attılar.

Üçüncü nokta, sadece çiğ satın alın ama pişmemiş

Borsada insanların% 70'i kendi sektörlerinde hisse satın almıyor, örneğin bazı çevre koruma şirketleri çevre koruma hisselerini asla satın almıyor, ancak bilgisayar hisse senetleri almaya geri dönüyorlar. Sektörümü tanıdığım için nefret ediyorum, bu yüzden içinde çöp olarak birçok şirket olacağını düşünüyorum. Asla kendi seçtiğim hisse senetlerinden bilet almıyorum, bunun yerine doğaçlama olduğunu keşfettiğim bazı yeni biletler alıyorum.Bir gün çalıştığım biletleri asla almıyorum, bunun yerine başkalarını dinledim ve önerdiği anlaşılmaz biletleri 5 dakika içinde aldım.

Dördüncü nokta, 1 milyar kazanma hırsı, ancak 3 ay devam etme sabrı.

Borsada bu tür hissedarlara sahip olmak can sıkıcı değil, yani 3 ay hisse senedi satın aldıktan sonra etleri kesmek ve hisse senedi takas etmek için güçlü bir istek duyuyorlar, çünkü 3 aylık bir hisse senedi tarafından işkence gördükten sonra, psikolojik tolerans sınırına ulaştılar, bu yüzden bile Sonuçta bunun olduğunu biliyor. Eti de kesecek. Neden? Çünkü sadece psikolojik acıdan kurtulmak istiyor. Para kazanmak artık yatırım hedefi değil. Şimdi hedefi baskıyı azaltmak ve kendini daha iyi hissettirmek. .

Beşinci nokta, satın alırken aşırı güven, satın aldıktan sonra aşırı panik

Borsada bir et kesme üçlemesi var, yani inan, kuşku ve inkar. Bu hissedarların% 90'ında var.Özel nokta şudur: satın almadan önce güven doluydu, satın aldıktan sonra kendi yargılarından şüphe etmeye başladılar ve uzmanlara danışmaya başladılar ve uzmanların görüşlerine katılmadığını gördüler. Önceki kararını tamamen reddedin ve hisse için eti kesin.

Altıncı nokta, fikirlere dayalı hisse senetleri

Hissedar arkadaşların çoğu gerçek kanıtlara değil, "Pazarın geri çekileceğini düşünüyorum", "Bireysel hisse senetlerinin düştüğünü düşünüyorum ve işte dip" gibi varsayımlara dayanıyor. Bekle. Ama temeli söylemesini istersen, söyleyemez, bu sadece bir içgüdü.

Son zamanlarda birçok netizen sordu, diğer ülkeler T + 0, neden A hisseleri için T + 0 ticaret sistemini uygulamıyoruz?

Aslında Çin için bu sistem daha üstündür ve çok sayıda küçük ve orta ölçekli perakende yatırımcıyı koruyabilir. İnanmazsanız vadeli işlemler yapabilirsiniz. Vadeli işlemler T + 0'dır ve şimdi yapay zeka çağında T + 0 Akıllı robot ticaretini mükemmel bir şekilde gerçekleştirin ve T + 1, perakende yatırımcılar için daha adil olan robot ticaretine bazı kısıtlamalar getirecektir.

T + 0 piyasasında bazen kişinin tepkisi bir saniye yavaş kaldığı sürece işlem fiyatınız genellikle fiyatın tersine dönme noktasıdır.Bu yüzden sık sık satın aldığınızda düşeceğiniz ve sattığınızda yükseleceğiniz söylenir.

T + 1 ve T + 0 piyasalarındaki bir kurum arasındaki fark: Bir kurumun elinde 100 milyon nakit olduğunu varsayarsak, T + 1 piyasasında 100 milyon nakit satın aldıktan sonra işletilemez. T + 0 piyasasında, milyar nakit teorisi Sınırsız sayıda işlem olabilir, 100 defa alıp satarsa 10 milyar olur Böyle bir ileri geri işlem perakende yatırımcıları şaşkın ve bilinçsiz hale getirmeye yeterlidir.Yanlış olan, yanlış olan, doğru olan, Bu açık olabilir mi?

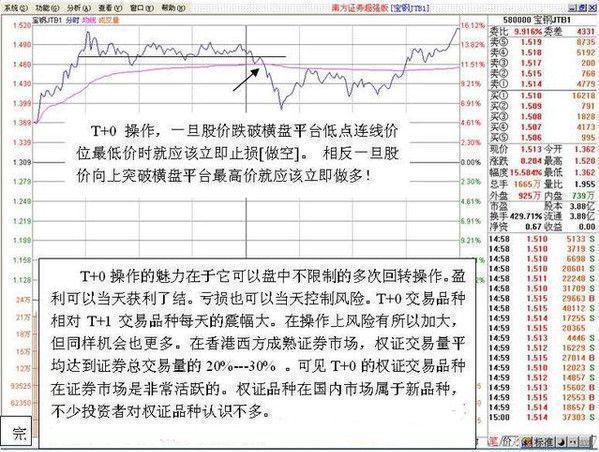

T yapmanın risklerden kaçınmak, pozisyonları kontrol etmek ve finansal özgürlük gibi pek çok faydası vardır ve olgun yatırımcılar için sahip olunması gereken bir hisse senedi alım satım tekniğidir. Peki, T nasıl yapılır ve teknikler nelerdir?

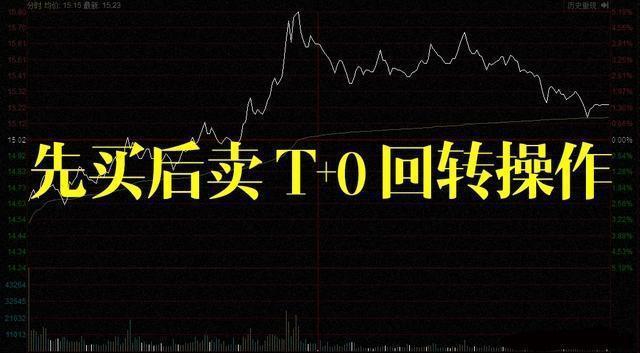

1. Pozitif "T + 0" işleminin özel çalışma yöntemi (kısaltma: pozitif T)

1. Yatırımcı belli miktarda kapitone hisse senedi tuttuktan sonra, bir gün hisse ciddi aşırı satım veya eksik açılmıştır.Bu fırsatı aynı hisseden aynı miktarda satın alabilirsiniz ve belli bir yüksekliğe yükseldiğinde orijinal yorgan aynı olacaktır. Tüm hisse senedi türleri satılır, böylece bir işlem günü içinde düşük alım ve yüksek satış elde edilerek spread karları elde edilebilir.

2. Yatırımcı belirli miktarda arbitraj hissesi tuttuktan sonra, ciddi bir aşırı satış veya düşük açılış hemen olmaz, hisse gün içi performansında net bir yükseliş eğilimi gösterdiğinde, bu fırsatı kullanarak aynı hisse senedinden aynı sayıda alıp bekleyebilirler. Belirli bir yüksekliğe yükseldikten sonra, orijinal yorganın aynı çeşitteki tüm stokları satılır, böylece bir işlem günü içinde düz bir alış ve satış elde edilerek spread karları elde edilir.

3. Yatırımcıların elinde bulundurdukları hisse senetleri kilitli değil kârlı kar ise, yatırımcılar hisse senedi için hala yer olduğunu düşünürlerse "T + 0" işlemini kullanabilirler. Böylelikle keskin yükselişin olduğu gün çift chip satın alarak çifte gelir elde edebilir, karı maksimize etmek için çabalayabilirsiniz.

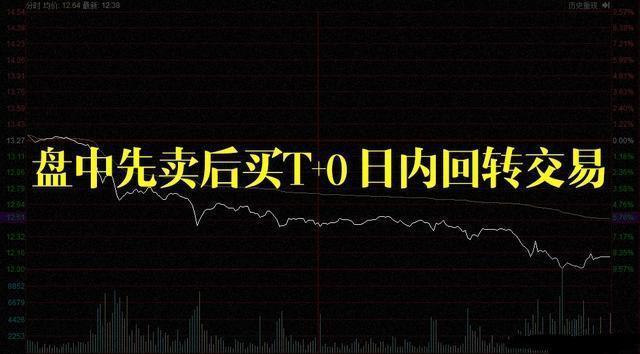

2. "T + 0" önleme işleminin özel çalıştırma yöntemi (kısaltma: anti-T)

Ters "T + 0" işlem tekniği, pozitif "T + 0" işlem tekniğine çok benzer. Her ikisi de gün içi ticareti gerçekleştirmek için orijinal yongaları kullanır. İkisi arasındaki tek fark, ileri "T + 0" işleminin ilk olmasıdır. Al ve sat, tersine "T + 0" işlemi önce satmak sonra satın almaktır. Forward "T + 0" işlemi yatırımcının nakit paranın bir kısmını elinde tutmasını gerektirir.Yatırımcının tam pozisyonunun kapatılması durumunda işlem gerçekleştirilemez, tersine "T + 0" işlemi ise yatırımcı dolu olsa bile yatırımcının nakit tutmasını gerektirmez. Yorgan örtüleri de takas edilebilir. Spesifik operasyon yöntemi aşağıdaki gibidir:

1. Bir yatırımcı belirli sayıda kapitone hisse senedi tuttuktan sonra, bir gün ani bir müjdeyle hisse senedi canlanır ve hisse senedi fiyatı keskin bir şekilde yukarı açılır veya hızla yükselir.Elinizdeki yorgan çiplerini satmak için bu fırsatı değerlendirebilir ve hisse senedi fiyatının bitmesini bekleyebilirsiniz. Hızlı bir yükseliş ve düşüşün ardından, spread'ten kar elde etmek için bir işlem günü içinde yüksek satış ve düşük alım elde etmek için, başlangıçta atılan aynı türdeki tüm hisse senetleri satın alınacaktır.

2. Yatırımcı belirli bir miktarda arbitraj hissesi tuttuktan sonra, hisse senedi görünmüyorsa

Teknikler birbirine çok benziyor: Hepsi kapitone çipleri satmak için kullanıyorlar ve daha sonra aynı hisse senedini daha düşük bir fiyata satın alıyorlar, böylece bir işlem günü içinde düz satış ve düşük alım elde ederek spread karları elde ediyorlar. Ancak bu yöntem yalnızca kısa vadede düşüş eğilimi devam eden hisse senetleri için uygundur. Büyük aşağı yönlü potansiyele ve uzun vadeli düşüş eğilimine sahip hisse senetleri için, zarar durdurma operasyonları hala ana odak noktasıdır.

3. Yatırımcıların elinde tuttuğu hisse senetleri kilitlenip kârlı olduğunda, piyasada hisse senedi fiyatının çok hızlı yükselmesi normal bir düşüş eğilimine yol açacaktır. Yatırımcılar aceleden yararlanabilir, önce karlı çipleri satabilir ve geri satın almadan önce hisse senedi fiyatının toparlanma düşüşü göstermesini bekleyebilir. "T + 0" operasyonu ile karı maksimize etmeye çalışın.

3. Zaman paylaşımı T + 0 (kısaltması: dakika T)

Aynı gün pozitif T veya ters T anlamına gelir ve işlem genellikle aynı gün tamamlanır. Zaman paylaşımı T, nispeten küçük dalgalanmalar ve az çalışma alanı ile karakterizedir. Hızlı beyin tepkisi ve hızlı eller gerektirir. Bu, piyasayı izlemek için daha uzun bir zaman gerektirir. Genellikle meşgulseniz veya az miktarda paranız varsa, finale katılmayın Zaman T, örneğin: 2 sentlik farkın içinde ve dışında 10.000 hissem var, yapacağım, çünkü 10.000 hisse 2000 yuan farktır, işlem ücreti çok değil, benim için daha uygun maliyetli, eğer 100 ise 200 hisse de dahilse, işlem ücretini dahil etmek çok ekonomik olmaz! Ancak daha yüksek fiyatlı hisse senetleri için, zaman izin verirse, aynı şeyi takip edebilirsiniz, çünkü yüksek fiyatlı hisse senetleri genellikle dalgalıdır ve daha geniş bir alana sahiptir.

20 yuan'ın altındaki hisse senetleri için, genellikle 2-3 yuan fiyat farkıyla işlemi tamamlarım, çünkü sahip olunan hisse sayısı nispeten büyüktür, aksi takdirde zaman paylaşımı T'nin anlamı kaybolur.

20-30 yuan hisse senedi fiyatı genellikle gün içinde 1-1.5 yuan aralığında dalgalanıyor ve 1-1.5 yuan fark yaratmak daha kolay. Katılacak yüzlerce hisseniz varsa, zaman paylaşımlı T farkı birkaç yüz yuan olabilir.

30-50 yuan hisse senedi fiyatı genellikle günde 1.5-2 yuan aralığında dalgalanır ve 1-1.5 yuan arasında bir fark yaratmak daha kolaydır. Katılacak yüzlerce hisseniz varsa, zaman paylaşımlı T yayılımı yüzlerce hatta binlerce olabilir.

50 yuan'lık hisse senedi fiyatı genellikle günde 2-4 yuan aralığında dalgalanır ve 1.5-2.5 yuan arasında fark yaratmak daha kolaydır. Yüzlerce hisseniz varsa, zaman paylaşımlı T yayılımı binlerce olabilir.

Not: Zaman paylaşımlı T'nin anti-T ayı piyasasında, yarım pozisyon satacağım ve bir boğa piyasasında işletmek için 3 puan ve 1 pozisyon satacağım.

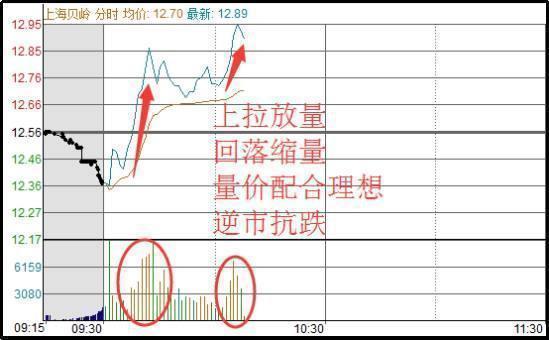

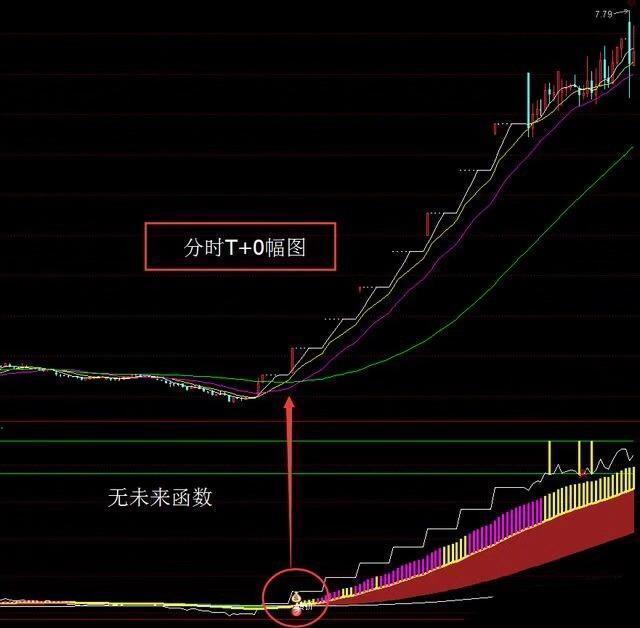

Dört, T + 0 operasyon becerileri gerçek savaş diyagramı:

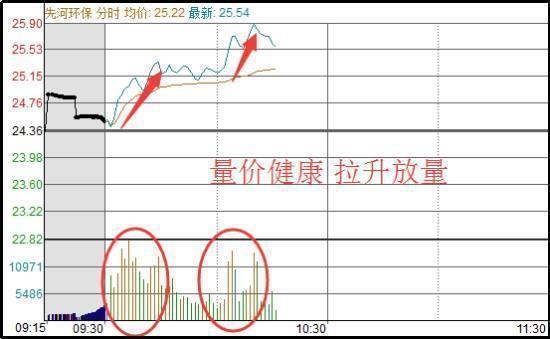

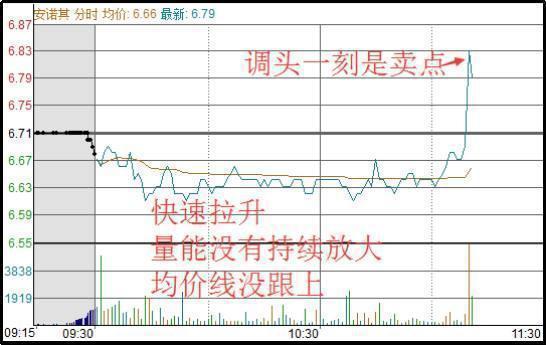

1. Mükemmel hacim ve fiyat koordinasyonu, hacmi yukarı çekip artır, hacmi geri çek ve küçült, trende karşı çek ve önceki yüksek noktayı kır ve zaman paylaşım hacmi hızla büyür, bu bir satın alma (T düşük) sinyalidir ve piyasaya karşı savunmacıdır.

2. Tek kelimeyle: "Hacim ve fiyat sağlıklıdır ve hacim artar ve hacim artar, bu da satın almanın bir işaretidir (T'yi düşük yapar)."

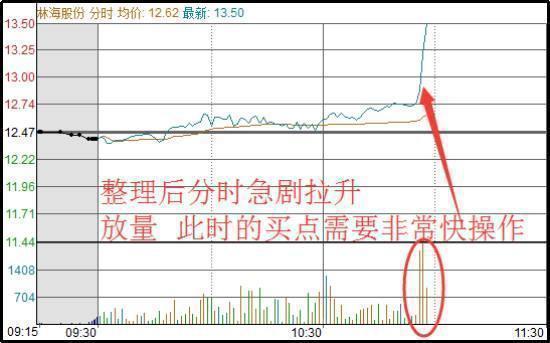

3. Bitirdikten sonra, ani bir ağır hacim hareketi olur ve zaman paylaşımlı düz çizgi yukarı çekilir, bu daha fazlasını yapmak için ana gücün ve satın alma sinyalinin bir tezahürüdür (T düşük yapın).

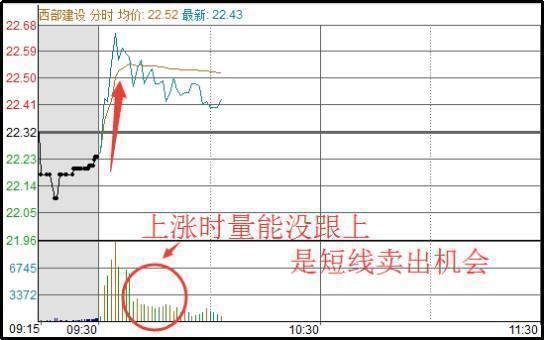

4. Hisse senedi yukarı doğru yükseldiğinde, zaman paylaşım hacminin yoğunlaşmadığı ve genişlemediği görülmüştür.Eğit olmayan hacim, ana gücün daha fazlasını yapacak kadar sağlam olmadığını ve satılması gerektiğini gösterir (T yüksek satış yapın).

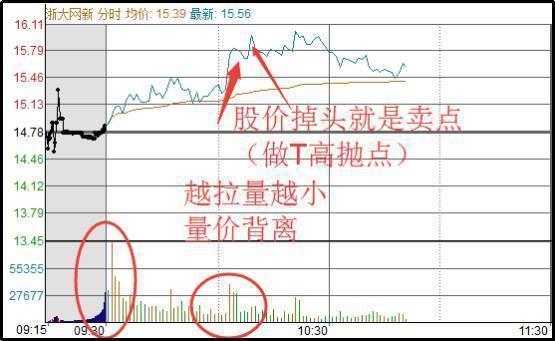

5. Kullanım süresi hacmi ve fiyatı tekdüze değildir, ne kadar çok çekerseniz, hacim o kadar küçük olur ve kademeli küçülme hacim ve fiyat arasında bir sapma oluşturur.

6. Hızlı artış, hacim sürekli olarak genişlememiştir ve ortalama fiyat çizgisi devam etmemiştir, geri dönüş bir satış noktasıdır (T için yüksek bir satış noktası yapar).

T yapmak için beş, beş beceri

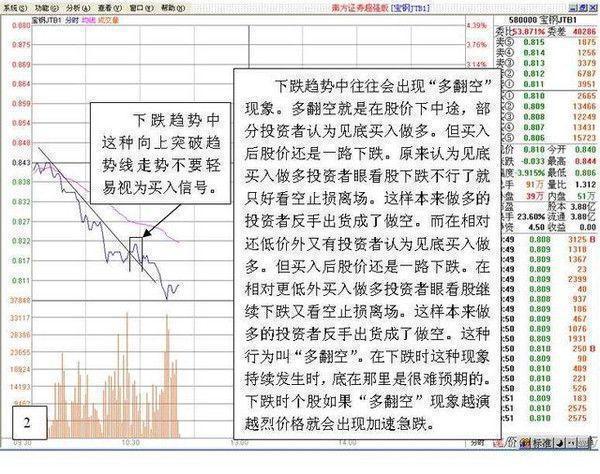

1. Sadece "kısa" ve düşüş trendinde asla uzun değil

T + 0 ticaret sistemi altında, fonlar günde birkaç kez kısıtlama olmaksızın ileri geri çalıştırılabilir, bu da işlemler için yukarı veya aşağı hızlandırma rolü sağlar. Eğilim oluştuğunda, yön sürekliliği genellikle T + 1 ticaretinden daha belirgindir. T + 0 işlemleri gerçek zamanlı olarak alınıp satılabildiğinden, çoğu yatırımcı görürlerse kazanma zihniyetine sahiptirler, emin değillerse kavga çıkarlar. Trend oluştuğunda, piyasada "sürü etkisi" görünecektir. Yükseliş veya düşüş sürekli olacaktır, bu genellikle yükselişin üst veya alt demediği zamandır. Bu nedenle, hisse senedi fiyatı bir kez düşüş eğilimi gösterdiğinde, sadece "kısa" olur ve asla uzun değildir.

2. Yükselen bir trendde, "kısa" değil, yalnızca cesurca uzun gidin

Kısa vadeli operasyon, hisse senedi fiyatı yükselme eğiliminde düşer.Yüksek trend çizgisini kırdığında, bir satış sinyalidir.Gerçek savaşta, hızlı çıkışa yol açan küçük dalgalanmalardan kaçınmak için, piyasayı terk etmek için yukarı trend çizgisinin *% altına ayarlanabilir. % Sadece bireyler tarafından kendi çalışma seviyelerine, tarzlarına, özelliklerine vb. Göre objektif olarak yapılabilir. Hisse senedi fiyatı yükselme eğilimine düştüğünde, yükselen trend çizgisini kırdığında, bu bir satış sinyali veya kısa bir sinyaldir.Hangi koşullar altında satılması veya kısaltılması gerektiğine gelince, bu gerçek çatışma anında aynı konudur ve burada çok fazla analiz yapmak anlamlı değildir. Kısacası, yükseliş trendi çizgisinin kullanımı, hatırlanması gereken bu iki önemli özelliğe sahiptir.

Hisse senedi fiyatı yükseliş eğilimi oluşturduktan sonra, hisse senedi fiyatı yükselme eğilim çizgisinin yakınına her ayarlandığında ve hemen yukarı hareket ettiğinde takip edilebilir.Tabii ki her seferinde bir fırsat değil.Bir satın alma işlemi yaparken piyasa ve diğer faktörlerin analizlerini birleştirmek gerekir. Bir şey daha, her fırsatı değerlendirmeye çalışmayın, elinizden geleni yapın ve kazanabileceğiniz parayı kazanın!

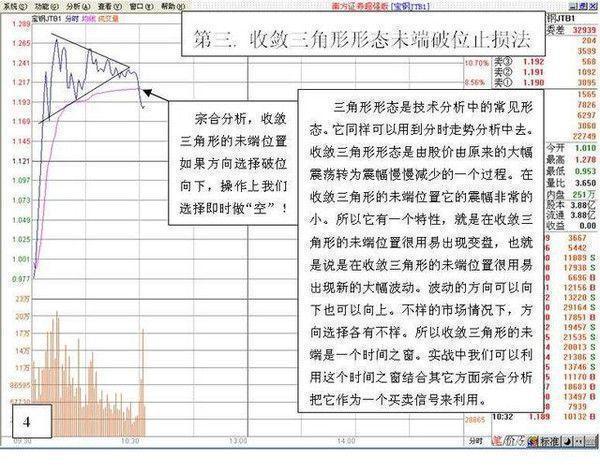

3. Yakınsak üçgen modelinin sonunda kaybı durdurma yöntemi

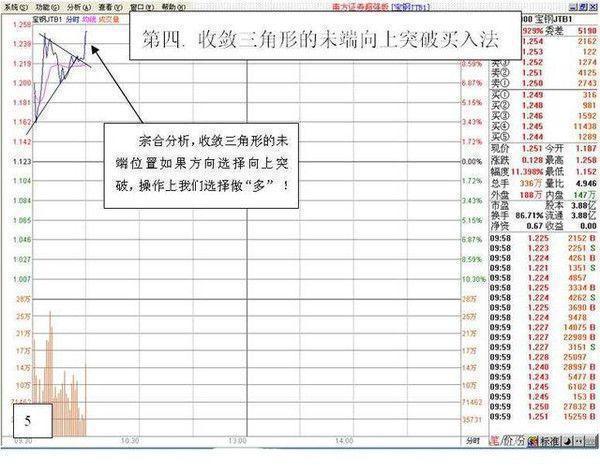

4. Yakınsak üçgenin sonu, satın alma yöntemini yukarı doğru kırar

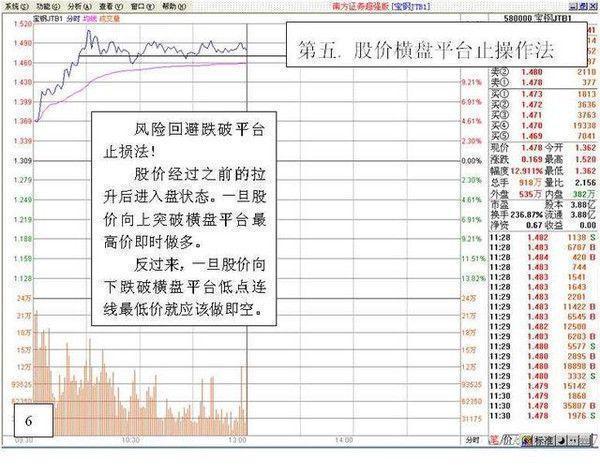

5. Hisse senedi fiyatı yan platformunun çalışma yöntemi

T + 0 hakkında birkaç not:

Yükselme yüksek bir noktaya ulaştığında ve bir düzelme meydana gelmek üzereyken, müteakip keskin düşüşten kaçınmak gerekir.Böyle bir düşüş genellikle geri dönmez ve çok ölümcüldür.

Analiz ederken zaman ve trend kombinasyonuna dikkat edin Trendin, yani yön değişikliğinin teyit edilmesi için zamana ihtiyacı vardır.Sadece zaman değişimi ilişkisine dikkat edilerek, trendin doğru değişim noktası kavranabilir. Her trendin altındaki işlem sayısı Yükselen bir trendde, operasyon sayısı sık olabilir, çünkü yüksek nokta kademeli olarak yükselir ve kazanma oranı daha büyük olmalıdır.Aşağı doğru bir trendde T + 0 hisse senedi fiyatını takip edebilir. Düşüş, kendi maliyetleri de sürekli azalıyor, buna swap denilebilir.

Takas işlemi bir yanlış anlaşılmayı önler.Yüklendiğinde, takas biraz kar sağlayabilir. Düştüğünde, özellikle% 10'dan fazla düşerse, maliyeti amorti etmek zordur. Çözüm, büyük eğilimi değerlendirmek ve işlem sayısını azaltmaktır. Operasyon sayısını azaltmanın yolları: Genel trend ve münferit stoklar yükselişe paralel olduğunda Yang hattını kapatabilir.Bireysel stoklar aşırı yüksek davranış sergilemiyorsa, fiyat farkını üretmek zor olacak, operasyonu azaltacak; Yin çizgisi göründüğünde ertesi gün düşük olacak Eğer nokta belirirse, elde pozisyon yoksa işlemi azaltın, pozisyon varsa hafifletmek için fırsatlar aramanız gerekir.

İşlem sayısı, günlük şokların sayısı ve büyüklüğü ile ilgilidir ve kendi çalıştırılabilir pozisyonlarınızla ilgilidir.Fon miktarı, bir hisse senedinin iki alım ve satımı için ideal olabilir.

Not: Her hisse senedi "T + 0" yapamaz!

"Do T + 0", stok seçiminde de birçok özellik var.

Öncelikle stok seçimi, dolaşan diskin boyutuna bağlıdır. Çok büyükse, büyük hacimli hisse senetlerinin dalgalanması küçüktür ve arbitraj alanına sahip olmak kolay değildir.Çok küçükse ana güç tarafından kontrol edilmesi kolaydır ve ani isabetler olacaktır.Dolaşımda 200 ila 500 milyon hisseye sahip hisse senetlerini seçmelisiniz.

İkinci olarak, düzenli hisse senedi fiyat dalgalanmaları olmalıdır. Bazı hisse senetleri de çok aktif olsa da, ana ticaret yöntemleri çok tuhaf ve her zaman beklenmedik ve sonunda pes etmek zorunda kalıyorlar. Bazı hisse senetlerinin alım satım yapma alışkanlığı barizdir. Bu eğilimi kavradıktan sonra, "T + yapın" 0 "başarmak daha kolaydır.

Son olarak, ticaretin aktif olması gerekir. Bazı hisse senetleri piyasa yapıcılar tarafından kontrol ediliyor veya popülariteleri son derece düşük. Bu tür hisse senetleri orta ve uzun vadeli yatırımcıların katılımı için uygundur. Kısa vadede dikkatli olmak daha iyidir, çünkü bazen bu tür hisse senetlerinin alış fiyatı ve satış fiyatı birkaç kuruş farklılık gösterebilir ve İşlem yapmak sadece iki veya üç dakika sürdü, "T + 0" yatırımcıları içeri girdi ve boğulmamalarına şaşmamalı. Aktif olarak işlem gören hisse senetlerine girmek ve çıkmak daha kolaydır ve "T + 0" işlemleri için çok uygundur ve karlılık, tam pozisyon sahiplerinden bile daha yüksektir.

T + 0 zaman paylaşımlı ultra kısa eser

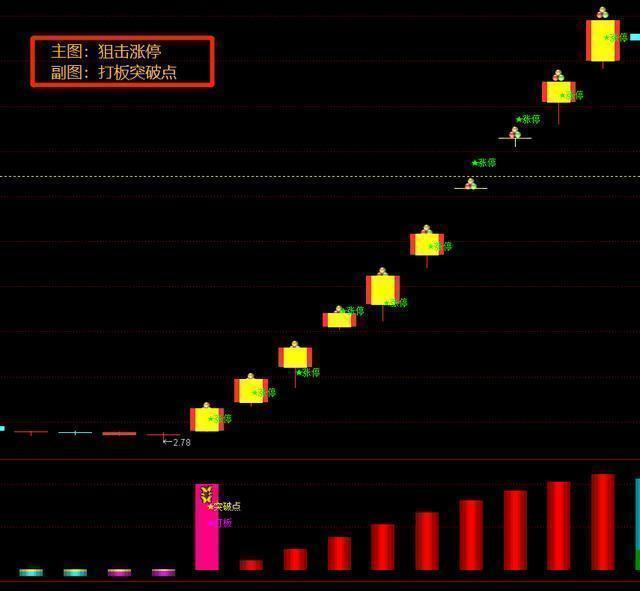

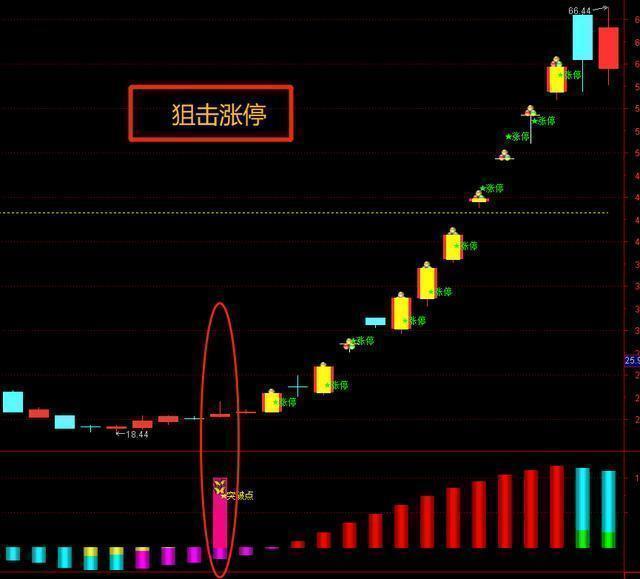

1. Keskin nişancı günlük sınır endeksi

Ana grafikte alım için bazı teknikler: Günlük limit gününde veya ikinci işlem gününde müdahale edin Arka arkaya üç çekiş varsa, bunun ikinci grafiğin atılım noktasıyla birlikte çok açık bir ana yükseliş trendi olduğu anlamına gelir. , Göründükten sonra başlamayı düşünebilirsiniz.

2. Atılım noktası

Bu göstergenin gelecekteki bir işlevi yoktur ve benim en sık kullanılan göstergemdir. Çoğunlukla, müdahale noktasını bulmanın daha kolay olması için atılım noktasının konumunu bulmak için kullanılır. Giriş noktası görünürken aynı zamanda, ana resim sinyali görünmezse bir fırsat bekleyebilirsiniz. Ana resim sinyali hemen göründüğünde, geri aramanın ortasında bir düşüşü önlemek için cesurca satın alabilirsiniz. .

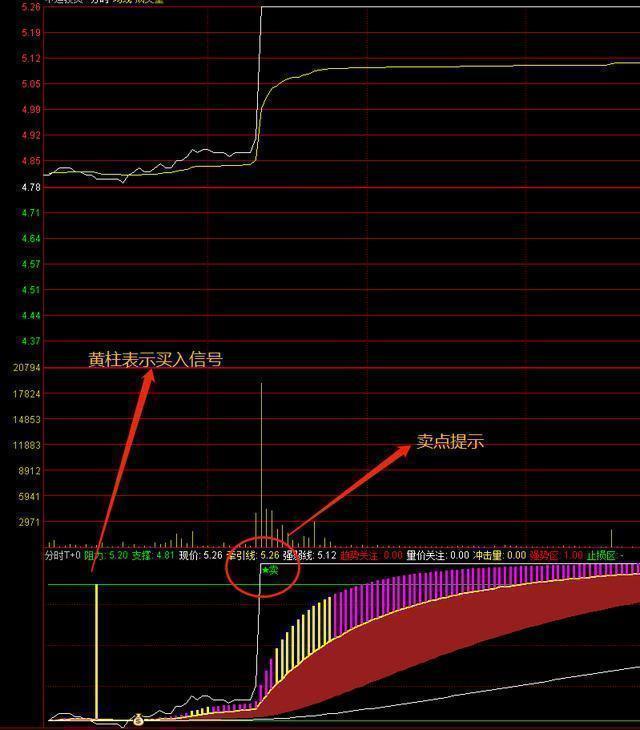

3. Zaman paylaşımı T + 0 resimler

Hacim parametresi göstergesinin gelecekteki bir işlevi yoktur.Günlük satırda veya zaman paylaşım çizelgesinde kullanılabilir.Zaman paylaşım çizelgesindeki sarı çubuk, puan alıp satma sinyalini gösterir.

Zaman paylaşımı tablosu:

Yüksek satış yapın ve düşük T + 0 zaman paylaşımlı gösterge formülünü satın alın:

V1: = (C * 2 + H + L) / 4 * 10; V2: = EMA (V1,13) -EMA (V1,34); V3: = EMA (V2,5); V4: = 2 * ( V2-V3) * 5.5;

Ana para çekme: IF (V4

Ana ilerleme: IF (V4 > = 0, V4,0), COLORFF00FF;

V5: = (HHV (INDEXH, 8) -INDEXC) / (HHV (INDEXH, 8) -LLV (INDEXL, 8)) * 8;

V6: = EMA (3 * V5-2 * SMA (V5,18,1), 5);

V7: = (INDEXC-LLV (INDEXL, 8)) / (HHV (INDEXH, 8) -LLV (INDEXL, 8)) * 10;

V8: = (INDEXC * 2 + INDEXH + INDEXL) / 4; V9: = EMA (V8,13) -EMA (V8,34);

VA: = EMA (V9,3); VB: = (V9-VA) / 2;

Piyasa sermayesi girişi: IF (VB > = 0, VB, 0), RENKLİ;

Piyasadan para çekme: IF (VB

V11: = 3 * SMA ((C-LLV (L, 55)) / (HHV (H, 55) -LLV (L, 55)) * 100,5,1) -2 * SMA (SMA ((C- LLV (L, 55)) / (HHV (H, 55) -LLV (L, 55)) * 100,5,1), 3,1);

Trend çizgisi: EMA (V11,3);

V12: = (Trend çizgisi-REF (Trend çizgisi, 1)) / REF (Trend çizgisi, 1) * 100;

Nakit hazırlayın: STICKLINE (trend çizgisi

AA: = (Trend çizgisi

DRAWTEXT (AA, 20, 'hazırla'), COLORCC9900;

Hisse senedi satın alın: STICKLINE (trend çizgisi < = 13 VE V12 > 13,0,16,5,0), COLOR0099FF;

BB: = eğilim çizgisi < = 13 VE V12 > 13 VE FİLTRE ((Trend çizgisi < = 13 VE V12 > 13), 10);

DRAWTEXT (BB, 5, 'Satın Al'), COLORYELLOW;

Satış eşiği: STICKLINE (eğilim çizgisi > 90 AND trend çizgisi > REF (eğilim çizgisi, 1), 100, 95, 15, 1), COLORFFFF00;

Tepe boşluk: FİLTRE (eğilim çizgisi > 90 AND trend çizgisi

DRAWTEXT (üst boşluk, 90, 'üstten kaçış'), COLORYELLOW; CC: = (eğilim çizgisi > = 90 VE V12) VE FİLTRE ((Eğilim çizgisi > = 90 VE V12), 10);

STICKLINE (piyasa sermayesi girişi VE trend çizgisi < 13,0,30,10,0), COLORRED; STICKLINE (AND trend çizgisinden çekilen büyük piyasa fonları > 90,0,30,10,0), COLORGREEN;

STICKLINE (AND trend çizgisine giden ana güç < 13,0,40,10,0), COLORFF00FF; STICKLINE (ana kuvvet AND trend çizgisini geri çeker > 90,0,40,10,0), COLORBLUE;

A-hisse aşamasının mevcut işletim becerileri ve formül kodları hakkında daha fazla bilgi edinmek istiyorsanız veya herhangi bir şüpheniz varsa, kamu hesabı Yuesheng stratejisine (yslc688) dikkat edebilirsiniz.

Korse analizi

İki kez puan almanın yolu, son dönemlerde güçlü trendlere sahip hisse senetleri bulmak ve hisse senedi fiyatı geri çekildiğinde müdahale etme fırsatını beklemektir. Yükselen pazarı ikinci aşamada ele geçirme taktiği, tıpkı hızlanan bir araba gibi daha doğru ve daha güvenlidir.Sürüş sırasında fren uygulansa bile, yine de ileriye atılabilecek ataleti vardır, ancak Bu sırada gazı biraz artırırsanız, araba ilk dalgadan daha hızlı çalışacaktır!

Puan iki kez, sürekli günlük limiti olan bazı Zhuang hisse senetlerinin belirli bir günde günlük limitin açılması sürecinde işlem hacminde patlaması ve yatırımcıların bu zamanda artışı takip edebilmeleri anlamına gelir.

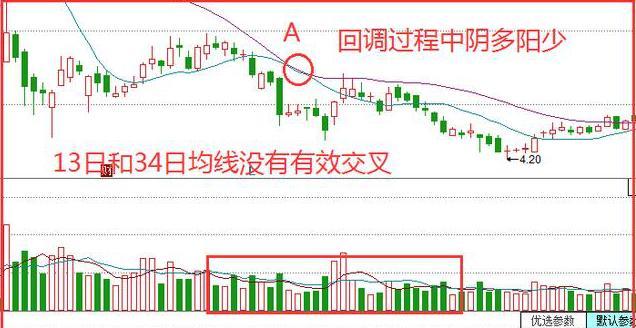

Hareketli ortalamada şu anlama gelir: 13 günlük hareketli ortalama 55 günlük hareketli ortalamayı geçtikten sonra, hisse senedi fiyatı durgunlaştı ve düştü. 13 günlük hareketli ortalama, 34 günlük hareketli ortalamayı zayıf bir şekilde geçti. Hisse senedi fiyatı düşmeyi bırakıp istikrar kazandıkça, 13 günlük hareketli ortalama tekrar 34'ü geçmeye başladı. Günlük hareketli ortalama, 13 günlük hareketli ortalamaya Jin Cha adını veriyoruz, ana hareketli ortalamada 34 günlük hareketli ortalamayı geçiyor, buna "iki kez puan" denir.

Satın alma koşulları

Artan hisse senedi fiyatları dalgası oldu ve aşağıdaki hacim yığın miktarını gösterebilir;

Bireysel hisse senetlerinin yatay ticaretinde, K-çizgisi yanlara doğru daha pozitif ve daha az negatiftir;

İşlem, yıkamanın son safhasında durgun, K-hattı küçük yin ve küçük yang'dan çıkıyor ve aşağıdaki karşılık gelen hacim en iyi arazi hacmi piyasasıdır;

Hacim yıkama bittikten sonra hacim artırılır ve ana yükselişe girilir.

"İki kez ara verme" fırsatı

"İki kez açılma" gününde, K hattı kapanır, böylece hafifçe test edebilirsiniz. Hisse senedi fiyatı kesişme noktasından çok uzaksa, önce daha yüksekleri kovalayıp geri çekilmeyi bekleyemezsiniz;

İkinci gün hisse senedi fiyatı hafif gerilerse yarım pozisyonda takip edebilirsiniz;

Üçüncü gün "Yang Keyin" trendi oluşturulabilirse pozisyon açıklanacak. Üçüncü günde hisse senedi fiyatı dün kaybettiği zemini hala geri alamazsa, bu ayarlamanın devam edeceği ve kenarda kalmaya devam edeceği anlamına gelir. Yalnızca dünün Yinxian'ının üstesinden gelmek için gereken miktarı taşıyarak, verilen satın alma sinyali daha doğru ve güvenilirdir.

Gerçek durum

Standart kasa

Resimde görüldüğü gibi, bu aynı zamanda bizim "çift puan" stratejimizin standart eğilimidir.

Şekilde, mavi çizginin 13 günlük hareketli ortalama ve mor çizginin 34 günlük hareketli ortalama olduğunu görebilirsiniz. 13 günlük hareketli ortalama ve 34 günlük hareketli ortalama, erken aşamada paralellikten çıkıyor. İki hareketli ortalama arasındaki mesafe genişledikçe, 13 günlük hareketli ortalama, 34 günlük hareketli ortalamanın yakınında yarım daire şeklinde hareket ediyor.

K hattına küçük fiziksel Yang çizgileri hakimdir ve altındaki hacim yükseltilmemiştir Bu tür düşük sipariş piyasasında, fiyat artışı ve hacim artışı eğilimi çok zordur, bu da ana gücün zaten piyasayı derinden kontrol ettiğini gösterir.

13 günlük hareketli ortalama, 34 günlük hareketli ortalamayı aşağıdan yukarıya doğru geçtiğinde, yukarı doğru altın haç piyasasını oluşturur. A noktasında geri adım atıldıktan sonra, iki hareketli ortalamanın kesişmesi bozulmayacaktır. Sonraki gün B noktasının açılış fiyatı, önceki günün Yangxian kapanış fiyatının doğrudan üzerine çıkacaktır. Fiyatları yükseltin.

Bu, pazara aktif olarak girmemiz gereken zamandır. C noktası boşluk bırakıp K-hattını açtığından, K-çizgisi zaten 13 günlük hareketli ortalamadan çok uzaktır. Bu, aşamalı yüksek satış noktamızdır. Geri arama, sonraki dönemde 13 günlük hareketli ortalamanın altına düşmediği sürece, Tekrar girebiliriz.

Önceki durumda, size taktiğin özelliklerini göstermek için "Break Strike" taktiğinin standart formunun bir örneğini verdik. Aşağıda, bundan kaçınmak için bu taktiğin bazı önlemlerini ayrıntılı olarak açıklamak için üç durum kullanacağız. Yanlış anlaşılmayı anlayın.

Gerçek durum 1

Bu hisse senedinde aynı 13 günlük hareketli ortalama ve 34 günlük hareketli ortalamanın altın haçı oluşturduğunu görüyoruz .. Bu hisse senedinin trendi neden görünmüyor ve bir önceki durumda piyasa?

Her şeyden önce, 13 günlük hareketli ortalamanın hala 34 günlük hareketli ortalamanın altındayken, hisse senedinin iki yönlü bir eğilim gösterdiğini ve ardından üçüncü gün A noktasının büyük bir fiziksel Yinxian'ı kapatmak için yukarı ve aşağı açıldığını ve dördüncü günün doğrudan daha düşük boşluk bıraktığını görüyoruz. Bu yükselen piyasa dalgasının sonunu çoktan göstermiştir.

Sonra hisse senedi, düşük bir seviyede yatay bir trendden çıkmaya başladı.B noktası bir gün iki hareketli ortalamanın kesişme noktasında göründüğünde, B noktasının düşük bir doji piyasası oluşturduğunu gördük, bu da yaklaşmakta olan yükselişin bir işareti. , Ve sonra endeks başarıyla 13 günlük hareketli ortalamanın üzerinde kaldı.

Ancak endeksin erken aşamasında aşağıdaki enerji miktarının önemli ölçüde küçülmemesi ana pazarlık çipinin yeterince toplanmadığını, bu nedenle ana kurumun artırmak istediğini, ancak yetersiz kontrol gücü nedeniyle endeksin artıştan sonra erken aşamadan zarar görmesinin kolay olduğunu gösterir. Tutma plakasının fırlatma basıncı.

Bu nedenle, aşağıdaki endekslerin genellikle uzun üst gölgelerle K-çizgilerini kapattığını ve önceki bağlantı piyasasının yukarı yönlü ivmeyi önceden tükettiğini ve böylece hisse senedinin sonraki yükselişini sınırladığını görüyoruz.

Orta-büyük Yang hattına sahip borsa, zaman zaman ana sedan koltuğuna oturmak isteyen yatırımcıları kolayca çekebilir. Bu aynı zamanda ana gücün daha sonraki yükselişine de elverişli değildir. Bu nedenle, bu tür düşük seviyeli hisse senetleri genellikle orta gün piyasası trendinde ortaya çıkar. Aynı zamanda bizim "çift puan" stratejimizin özelliklerine de uymuyor.

Gerçek durum 2

Şekilde gösterildiği gibi, önceki üç durumda, 13 günlük hareketli ortalama ve 34 günlük hareketli ortalama bir altın haç yukarı doğru trend haline geldi.Bu durumda, iki hareketli ortalama sadece dokundu, ancak çapraz bir trend yoktu.Aynı zamanda, endeks düşük bir seviyede bitiyordu. O zamanlar, taktiklerimizin gerekliliklerini karşılamayan daha fazla Yinxian ve daha az Yangxian vardı.

Önlemler

13 günlük hareketli ortalama ve 34 günlük hareketli ortalama, Jin Cha yukarı piyasasını oluşturmalıdır;

Piyasa alçak konumda yana doğru düzenlendiğinde, aşağıdaki karşılık gelen miktar azaltılabilir ve en iyisi arazi piyasasını kullanmaktır.

(Yukarıdaki içerik sadece referans içindir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne ve kendi riskinize dikkat edin.)

Sorumluluk Reddi: Bu içerik Yuesheng Raiders tarafından sağlanır ve Yatırım Ekspresinin yatırım görünümlerini onayladığı anlamına gelmez.

-

- Çin borsasının "para toplama yolculuğu" yaklaşıyor: Changyang'ın dibini ilk kez defalarca kemiriyor, hisse senedini piyasa kapanana kadar kararlılıkla tutuyor, neredeyse tüm kazancı yiyor

-

- Çin gemisindeki yaşlı kadın size şöyle der: Paranız olmadığında, "Yahudi" zengin düşüncesini deneyebilirsiniz.

-

- 2-1 ters! Serie A devleri bu gece 20 yıllık utancı kırdı, Gattuso yangından 5 dakika sonra 2 gol attı

-

- Guangzhou'da bir kadın finans profesörü nadiren konuşuyor: Ticarette kar elde etmek sandığınız kadar zor değil. Yalnızca "yüksek hacimli insan ticaretiyle mücadele" tekniğinde ve küçük fonları büyütm

-

- Geniş deniz ve gökyüzü! Bu, en çok bir ulusal futbolun bölgesel gücü gibi, Bayern'i parlayan 19 yaşında bir yıldızın ortaya çıkışı.

-

- Wall Street'teki en iyi tüccarlar nadiren ses çıkarırlar: Bir "boşluk aralığı" modeliyle karşılaştıklarında, kararlı bir şekilde bir pozisyon oluşturacak ve satın alacaklar ve piyasa sahibi zirveye y

-

- 3 maçta şapka numarası + 6 gol! 23 yaşındaki Japon milli takım tekrar ateşe girdi, ancak Bundesliga 20 maçta 0 gol attı ancak Avrupa Ligi'nde parlıyor

-

- Çin borsası neden 10 yılda hala 3000 puanda? Sonunda birisi açıkça şöyle dedi: Ömür boyu fakir olmak istemiyorsanız, yatmadan önce günde 5 kez okuyun

-

- Şampiyon küçük prens 0 top israf olur! Manchester United'ın kariyerinde 200 dönüm noktasıyla bir kez daha şaka oldu