A hisselerinde gerçekten kar elde edebilen insanlar: "Yaşam çizgisinin altında sat, yaşam çizgisinin üzerinde satın al" şeklindeki demir kuralı unutmayın, sadece 12 karakter, ama her kelime

(Bu makale kamu hesabı Yuesheng Investment Advisor (yslcw927) tarafından yalnızca referans amacıyla düzenlenmiştir ve operasyon tavsiyesi teşkil etmez. Kendiniz yaparsanız, pozisyon kontrolüne dikkat edin ve riski size aittir. )

Birçok yatırımcı, yıllık veya üç aylık çizgiye dikkat etmek isteyebilir, ancak çizgiye daha fazla dikkat ederlerse, direnç ve destek seviyelerinin çok belirsiz olduğunu hissedeceklerdir. Uzun vadeli keşiflerin ardından birçok eski yatırımcı, incelemeye değer çok kritik bir çizgi olduğunu keşfetti: 30 günlük çizgi.

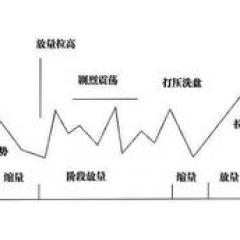

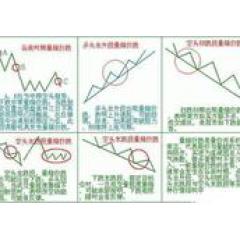

30 günlük hareketli ortalamaya, hisse senedi fiyatlarının orta vadeli eğilimini gösteren yaşam çizgisi de denir. Orta vadeli bir yükseliş eğiliminde, yaşam çizgisinin güçlü bir destek ve direnç rolü vardır. Yaşam çizgisi dik bir açıyla yükselirse, bu, fiyatın güçlü bir orta vadede yükselme eğilimine sahip olduğu anlamına gelir.Ana kuvvet yıkama veya bu konuma ayarlama kararlı bir şekilde saldırıya uğrayabilir. Aksine, eğilim daha zayıftır ve destekleyici güç de zayıf olacaktır.

Neden 30 günlük hareketli ortalama pazarın can damarıdır?

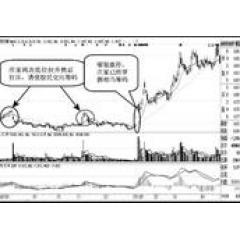

A / B / D'nin üç pozisyonunun hepsi 30 günlük hareketli ortalamada kırmızı çizgi üzerinde duruyor.Sadece tam pozisyonları A noktasından C noktasına kadar aralıkta tutmanız ve D ve E noktalarında C ve D noktaları arasında kısa pozisyonları veya hafif pozisyonları tutmanız gerekir. Arasında dolu bir depo bulundurun.

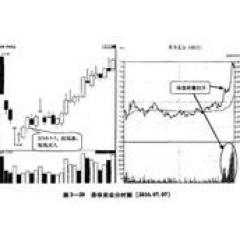

Örnek olarak başka bir hissedar iletişimini ele alalım:

Jiangling Motors'u örnek olarak ele alalım:

Kangzhi İlaç'ı örnek olarak ele alalım:

Neden 30 satır kullanmalı? Genel psikolojik analize göre: Hisse senedi satın aldıktan yaklaşık bir buçuk ay sonra, çoğu insan aceleci bir zihniyete sahip ve para kazanırsa veya kaybederse satmak ister. Kârın yaklaşık% 'si tereddüde yatkındır, para kazananlar para kaybetmekten, kaybedenler ise kazanmamaktan korkarlar. Dolayısıyla 30 satır, yatırımcıların zihniyetini en iyi şekilde temsil ediyor.

30 günlük hat satın alma noktası koşulları

1. Hisse fiyatı bir süredir düştü

Genel olarak, 30 hareketli ortalama sabit ya da uzamadan önce, fiyat düşüşü ne kadar büyükse, 30 hareketli ortalamada satın aldıktan sonra kar marjları o kadar büyük olur. Bunun ana nedeni, hisse senedi önemli bir ayarlama geçirirse, kısa satış momentumunun bu zamanda serbest bırakılması ve gelecekteki yükseliş ve yükseliş oranının nispeten yüksek olmasıdır.

Tabii ki, bunlar aynı zamanda piyasadaki değişiklikleri ve o dönemde temelleri de hesaba katmalıdır.

2. 30 günlük hareketli ortalama sabit veya uzundur

Hisse başlangıçta 30 günlük bir düşüş trendiydi, ancak 30 günlük hareketli ortalama, günün kapanışından sonra düşüş trendinden uzun bir trende değişmeye başladı. Spesifik performans:

1) Düz yani günün 30 günlük hareketli ortalama değeri, dünün 30 günlük hareketli ortalama değerine eşittir:

Örneğin, önceki günün 30 günlük hareketli ortalama değeri 15 yuan'dır ve 30 günlük hareketli ortalama değeri de o gün 15 yuan ise, sabit kabul edilir;

2) Daha uzun, yani günün 30 günlük hareketli ortalama değeri, dünün 30 günlük hareketli ortalama değerinden daha büyüktür:

Örneğin, önceki günün 30 günlük hareketli ortalama değeri 15 yuan ve günün 30 günlük hareketli ortalama değeri 15,1 yuan ise uzun olarak kabul edilir;

3. Kapanış fiyatı 30 günlük hareketli ortalamanın üzerinde

Layman'ın tabiriyle, günün kapanış fiyatı 30 günlük hareketli ortalama değerden büyüktür, bu da hissenin kapanış fiyatının 30 gün boyunca tüm piyasadaki hisse senedinin ortalama maliyet fiyatından, yani 30 gün içindeki hisse senedine yapılan yatırımdan daha yüksek olduğu anlamına gelir. , Uzun taraftaki çatışmanın uzun ve kısa tarafları geçici olarak kazanır.

Başarılı spekülatörler üç şeyi öğrenmelidir

Livermore'un yakın arkadaşı ve Palm Beach kumarhane sahibi Ed Bradley gibi giriş zamanlaması - ne zaman girilmeli? "Ne zaman beklemeli, ne zaman kapanmalı?"

Para yönetimi - istediğiniz zaman para kaybetmeyin, pazarlık fişlerinizi, konumunuzu kaybetmeyin. Nakit parası olmayan bir spekülatör, envanteri olmayan bir market sahibi gibidir. Nakit yoksa, çıkarsınız. Bu yüzden sermayenizi kaybetmeyin!

Duygusal kontrol - başarılı bir işlemden önce, açık ve ayrıntılı bir işlem planı geliştirmeli ve bunu kesinlikle uygulamalısınız. Gerçek spekülasyon başlamadan önce, her spekülatör akıllıca bir savaş planı oluşturmalı ve bunu kendi kişilik özelliklerine göre değiştirmelidir. Spekülatörlerin en çok kontrol etmesi gereken şey duygularıdır. Unutmayın, borsayı yönlendiren akıl yürütme, mantık veya saf ekonomi değildir. Gerçek itici güç insan doğasıdır ve insan doğası asla değişmemiştir. Bu bizim doğuştan gelen doğamız ve değişmeyecek.

Yukarıdaki makaleyi beğendiyseniz ve daha fazla borsa yatırım deneyimi ve becerisi öğrenmek istiyorsanız, kamu hesabı Yuesheng Investment Advisor'ı (yslcw927) takip edin, çok fazla kuru ürün var!

Sorumluluk Reddi: Bu içerik Yuesheng Yatırım Danışmanı tarafından sağlanmaktadır ve Yatırım Ekspresinin yatırım görünümlerini onayladığı anlamına gelmez

-

- En eksiksiz veriler burada İlk çeyrekte kamu fonları 600 milyardan fazla kazandı! İlk on ağır hisse senedinde önemli değişiklikler var (liste ektedir)

-

- Borsadaki küçük ve orta büyüklükteki fonların büyümesinin tek yolu, uzun süre bir bilet tutup T'yi tekrar tekrar yapmaktır ve maliyet doğrudan negatif olacaktır!

-

- Eski hissedarlar açıkça şunları söyledi: Holdingler "tek güneş kırılmaz" trendi ile aynı çizgide olduğunda, konuşmayın, pozisyonun% 80'ini veya büyük boğa hisselerini doğrudan satın almanız önerilir!

-

- "Ana güç karanlıkta, perakende yatırımcılar hafif" ana gücün pazarlık çipinin şifresini çözüyor! (Formül eklenmiştir) Ne zaman boğa hisse senetleri yükselse pazarlık fişleri kesinlikle böyle ortaya ç

-

- Perakende yatırımcılara tavsiyeler: Sık sık hisse değişimi yapmayın! "Uzun vadeli elde tutma + tekrarlanan T" kazançları, sık yapılan hisse takaslarından çok daha fazla olabilir!

-

- Şangay ve Şenzen borsaları için ebediyen geçerli altın ticareti kuralı: "Yükselişse al, düşüş varsa sat" 10 kelimelik formül! Her kelime bin dolar değerinde!

-

- Kan kaybetmiş milyon yaşında bir hisse senedi yatırımcısının kanı uyanışı: "Bu çizgiyi aç, geri çekil ve kararlılıkla satın al", öğrenmek kazançtır!

-

- Hisse senedi spekülasyonu bant üzerine spekülasyon, uzun vadeli holdingler, tekrarlanan bant operasyonlarıdır, geri dönüş, yükselişi kovalamaktan ve düşüşü öldürmekten daha kötü değildir ... Herkes d

-

- Bir tüccarın deneyimi: 20 tüccar mantrasını ezberleyin, kazanma becerileriniz en az on kat artacaktır

-

- Günlük limiti tuzağa düşürmenin "altın açığı" stratejisi büyük bir boğa olmalı! Serveti% 500 oranında hızlı bir şekilde artırmanın tek yolu! Satın almak, sürekli yükselmek demektir!