"Devasa bir güneş başlar ve piyasa pozisyonumu temizlemem için beni soydu" ezberine dayanarak 3 yılda 50.000'den 5,5 milyona anapara yükselttim ve neredeyse tüm düşüşten kurtuldum.

Borsadaki iniş çıkışlar, fonların girip çıkması, borsaya giren herkesin bir servet kazanma hayali vardır ve bir gün borsa yoluyla zenginlik elde edebileceklerini, artık yiyecek, giyecek, barınma ve ulaşım konusunda endişelenmemelerini ve dokuz beşinci gecenin çalışmasıyla yorulmamalarını umuyor. Yürekli. Açıkça söylemek gerekirse, finansal özgürlüğe kavuşabilirsiniz!

Munger bir keresinde şöyle demişti: "Hayatım belli bir aşamaya geldiğinde, başka hiçbir şey için değil, sadece özgürlük için zengin bir adam olacağım!" Bu aynı zamanda borsadaki tüm insanların nihai arayışıdır. Ancak tarih, borsanın sadece birkaç kişinin para kazandığı bir oyun olduğunu kanıtladı ve defalarca kanıtladı. Yedi kayıp ve bir beraberlik ve iki kazanç, borsanın ebedi kanunlarıdır. İnsanların çoğu kaybeden oldu ve sadece çok az sayıda insan borsa yoluyla servet kazandı.

Küçük sermayeli bir yatırımcı borsada büyümek istiyorsa, aşağıdaki ilkelerin derinlemesine anlaşılması ve kavranması gerekir.

İlk ilke: Girişime dayalı olmak, içini görmek.

Şirket bazında, şirket üzerinden görmek, yatırım hedefini derinlemesine anladığınızdan emin olmaktır, en azından şirketin ait olduğu sektörün gelişme eğilimini ve durumunu, rekabet durumunu ve sektördeki değişiklikleri bilmelisiniz; şirketin sektördeki durumunu bilmeniz gerekir. , Rekabet avantajınız ve gelişme beklentileriniz var mı; şirketin ana işinin ne olduğunu, orada kaç işletmenin olduğunu ve her bir işletmenin büyüme oranının ne olduğunu, bu işletmenin en büyük potansiyele sahip olduğunu ve bu işletmenin gelecekte ideal olarak gelişmeyebileceğini bilmeniz gerekir; Şirketin varlık yapısının ne olduğunu, ne kadar aile varlığına sahip olduğunu, varlık-yükümlülük yapısının ne olduğunu, şirketin varlık odaklı mı yoksa varlık odaklı mı olduğunu, nakit nakit modeli mi yoksa nakit ödeme modeli mi olduğunu ve varlıkların kalitesini bilmeniz gerekir; şirketin büyümesinin nasıl olduğunu bilmeniz gerekir , Gelecek 3-5 yıl içinde büyüme oranı ne kadar korunabilir; ayrıca şirketin karlılığının, brüt kar marjının, net kar marjının ve hissedar getirisinin göstergeler olduğunu da bilmelisiniz; ayrıca şirketin nakit akışı performansının nasıl olduğunu da bilmelisiniz. Sermaye harcaması ister büyük ister küçük olsun, işletme ister kendi birikimiyle genişleyebilir, ister diğer finansman yöntemleriyle genişleyebilir; ayrıca, ister fazla ister küçümsenmiş olsun, işletmenin gerçek değerini kabaca tahmin edebilirsiniz.

Girişimin içinden görmek, yatırımın başlangıç noktasıdır.Oldukça zor olmasına rağmen çok zor değildir, çok çalışmak isteyip istemediğinize bağlıdır. Mükemmel şirketlerin mükemmel genleri vardır. Öğrendiğimiz sürece, mükemmel şirketlerin genlerini her zaman belirleyebiliriz!

Kitap dağının yol olarak yolları ve çalışkanlığı vardır ve stoklar denizinin sıkı çalışmak için sınırları yoktur. Sıkı bir çalışma ve bir kazanç, kısa vadeli ücret, geri dönüşle orantısızdır ve uzun vadeli kesinlikle pozitif olarak ilişkilidir!

İkinci ilke: Tersine, piyasa duyarlılığını kullanmakta iyi olmalıyız.

Yatırım esasen ters bir hayattır, yani düşük satın almak ve pahalıya satmak demektir. Piyasa her gün dalgalanıyor. Çoğu zaman piyasa fiyatı dikkate alınmaya değmez. Dikkat etmemiz gereken anlar sadece sarkacın iki ucunda. Bu iki aşırılık, açgözlülük ve korkunun aşırılıklarının yanı sıra boğa piyasasının ve borsadaki ayı piyasasının aşırılıklarıdır. En uç noktada, geri kalan zamanlarda mümkün olduğunca çok şey öğrenir ve çalışırız. Büyük döngünün aşırı fırsatını yakalamalıyız Bu, servetinizin artması için en ideal zamandır.

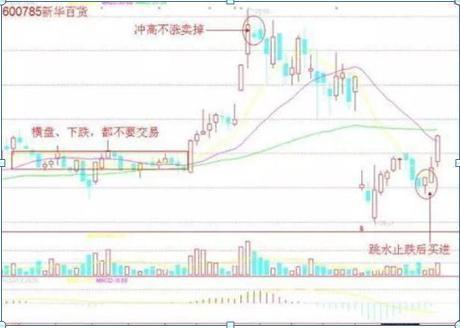

Aynı zamanda, tersine yatırım da kısa vadeli ve hızlı yatırım için son derece önemlidir. Özü, düştüğünde satın almaya cesaret etmeniz gerektiğidir ve yükseldiğinde ve popülaritesi arttığında, ona yavaş yavaş satış yapmanız gerekir!

Tersine çevirme yatırım için son derece önemlidir, çünkü yalnızca tersine çevirmek inanılmaz ucuz cipsler elde edebilirsiniz, çünkü kimsenin umursamadığı bir pazarda ucuz cips toplamaya cesaret edebilirsiniz ve başkalarının satın almadığı şeyleri satın alırsınız. Başkaları satın almaktan korktuğunda satın alın ve bu tam olarak servetin temelidir!

Üçüncü ilke: ağır bir pozisyon almaya ve yeterince satın almaya cesaret edin.

Küçük fonlar büyümek istiyorsa, şirketin fırsatlarını gördüklerinde büyük pozisyonları korumaya cesaret etmelidirler, ancak bu, küçük fonların hızla büyümesini sağlayabilir. Aksi takdirde, bugün kısa vadeli kar elde edin ve yarın hazır erişteler için para kaybedin.Giriş ve çıkışlar sayılır, işlem ücreti ödemenin yanı sıra, sonunda hiçbir şey yapılmayacaktır.

Yatırım, ağır depo uygulaması sürecidir.Zenginliği gerçekten artırmak istiyorsanız, bunu gördüğünüzde ağır depoları tutmaya cesaret etmelisiniz. Aksi takdirde, sadece suya tıklayın, içeri ve dışarı girin, tadın ve sonunda hiçbir şey olmayacak!

Dördüncü ilke: sabır, sabır zenginliğin sesini duyacaktır.

Sabır, yatırımcılar için en önemli kalite ve psikolojik kalite şartıdır.Sabır tüm yatırım sürecinden geçer.Satın alırken sabırlı olmalısınız ve iyi bir fiyat beklemelisiniz.Satın aldıktan sonra sabırlı olmalı ve sadece tatmakla kalmamalı, kar etmelisiniz; İkincisinin hissedarlığı daha sabırlı olmalı ve son derece düşük maliyetli emniyet paspaslarının koruması altında, şirkete ve pazara sakin ve rasyonel bir şekilde bakabilmenizi sağlamalısınız.

Yıllardır yatırım sürecime dönüp baktığımda, ne kadar yatırırsam yatırsam nadiren özledim, firmayı çok görmedim, zaferi sabırla kazanmış olmam daha iyi. Çünkü güçlü yönlerimi çok iyi biliyorum. Kendimi tanıdığım için popüler hisse senetlerine, konsept hisse senetlerine ve büyüme hisse senetlerine yetişemiyorum. Tek avantaj sabırdır. Sürekli para kazanabilmek benim daimi sabrımdan kaynaklanıyor. İyi bir rezerv fiyatı bekleyin ve hisse senedini satın aldıktan sonra sabırla tutun, ancak hisse senedi fiyatı aşırı agresif olduğunda hasada başlayacaksınız.

Yatırım yapmak zor değil Zor olan, güçlü yönlerinizi bilmek ve tutarlılığı sürdürmektir.

Beş hisse senedi yapmıyor

(1) Belirsiz fonlar, bunu yapmayın! Perakende yatırımcıların fonları, kontrol edebilecekleri atıl fonlar olmalıdır. Aile geçim fonu olamaz.Her gün yakacak odun, pirinç, yağ ve tuz satın almak için kullanılan para borsada kullanılır.Oy kazanmak isterseniz, nihai sonuç kesinlikle yağ şişesini ve pirinç tankını altüst eder. İkincisi, gelecekte belli bir amacı olan fonlar olamaz ama ödeme yapılmadan önce borsada oy kazanmayı düşünüyorum. Böyle bir işlem için nihai sonuç bir başarısızlık olmalıdır. Üçüncüsü, yüksek sermaye maliyeti taşıyan ve yüksek getiri baskısı taşıyan kredi fonları olamaz, nihai sonuç daha kötü olmalıdır. Unutmayın, hisse senetleri için en önemli şey rahat bir tavra sahip olmaktır. Kısacası, belirsiz fonlar asla piyasaya girmeyecek. Pazara giren fonlar tüm riskleri kapsamalıdır. Hisse senedi alım satımının başarısı için ilk ön koşul budur.

(2) Borsa bilgisi hazırlığı olmadan bunu yapmayın! Borsa, alış ve satış kadar basittir. Ancak borsa çok karmaşık ve operasyonları tüm insan bilgisini kapsıyor. Felsefe, mantık, yönetim, psikoloji, finans, ekonomi, matematik, sanat ve diğer ilgili konularda bilgi sahibi olmak gerekir. Tabii ki sıradan bir yatırımcı olarak bu kadar yüksek gereksinimlere ihtiyacınız yok. Bununla birlikte, piyasaya girmeden önce veya bir hesap açtıktan sonra, finans piyasasında biraz sağduyu, hareketli ortalamalar, göstergeler, fiyat-hacim koordinasyonu hakkında biraz temel bilgi, haberleri okumak ve tematik yatırım hakkında biraz bilgi edinmek gerekir. Eğer ödevinizi hiç yapmazsanız, hazırlanacak bilginiz olmazsa ve pazara parayla girersiniz ve sonra para kazanmak istersiniz, bu aptallık olur.

(3) Pazarın gidişatını anlayamıyorum, yapmayın! Geniş pazar üç yönde hareket eder: yukarı, aşağı ve konsolidasyon. Piyasanın yükselme olasılığının yüksek olduğuna karar verilirse, hisse senedini tutun. Piyasanın düşme olasılığının yüksek olduğuna karar verilirse, hisse senedini sat. Daha geniş pazarda konsolidasyonu değerlendirmek için, bekleyin ve görün Hisse senedi tutun veya gün içi ticaret yapın. Ancak, piyasanın yönünün yargılanamadığı pek çok kez vardır.Solda yukarı, sağda aşağı gidiyor gibi görünüyor, bu sefer ne yapmalıyım? Çok basit, katılma, git. Alım satım olmazsa bir zararı olmaz, alıp satmazsanız yanılamazsınız.

(4) Anlamayan şirketler yapmayın! Her hissenin arkasında bir şirket vardır. Hisse senetlerine yatırım yapmak aslında arkasındaki şirketlere yatırım yapmaktır. Halka açık bilgilerini analiz ederek endüstriyel zincirini çözebilir, değer zincirini ölçebilir, rekabet avantajlarını ve rekabet dezavantajlarını bulabilir ve ardından şirketin gelecekteki beklentilerini hesaplayabilir. Bununla birlikte, iki şehirde yaklaşık 3.000 hisse senedi var ve bunların arkasında çeşitli endüstrileri içeren ve 360 hattı aşan yaklaşık 3.000 şirket var. Ve her yatırımcının kendi bilgi birikimi vardır ve aşina olabileceği ve anlayabileceği sektörler çok sınırlıdır. Bazı sektörlerde, uzun vadeli araştırma ve takibi olmayan yatırımcılar, kârlarının kaynağını anlayamazlar. Böyle bir şirket, böyle bir hisse senedi, ona kararlı bir şekilde dokunmamalıdır. Şirketin ne yaptığını bilmiyorsanız, sadece hisse senetlerine gidin, temelde para kaybedeceğinizden eminsiniz. İki şehirde 3000 hisse senedi ile karşı karşıya kaldığınızda, yatırım yapmayı anlayabileceğiniz şirketler bulmalısınız.

(5) Teknik trendi anlayamayan hisse senetleri yapmayın! Stok, işletmeden gelir, ancak işletmeden ayrıdır. Fonlar tarafından yönlendirilen hisse senetleri, uzun bir eğilim veya kısa bir eğilim gibi belirli teknik özellikler oluşturan kendi bağımsız teknik yörüngelerine sahiptir. Bir yatırımcı olarak, trendi teknik olarak kavrayabileceğiniz hisse senetlerini aramalısınız. Teknik trendi anlamayan hisse senetleri kararlı bir şekilde uzak durmalı ve pes etmelidir.

Kısa vadeli hisse senedi alım satım kar formülü:

Formula 1: Dev bir güneş ışığı yakıyor, piyasa piyasayı ele geçirdikten sonra konumu temizleyeceğim. Herkes alttaki büyük Yang hattının başladığını ve sürekli peşinde olduğunu keşfettiği için, izinlerdeki artış ikiye katlanacak şekilde on ila yirmi puana kadar çıkacak. Piyasanın kapanmasına kadar hala bir acele varsa ve K hattı kel kafalı ekstra büyük bir Yang Xian'ı kapatacaksa, kapanış anında tüm pozisyonları temizleyeceğim. Ertesi gün genellikle keskin bir şekilde daha düşük açıldığından veya daha yüksek açılıp daha sonra hızla düştüğü için, dünün kazançlarını koruyamayacaktır.

Mantra 2: Acele etmeyin, satmayın, dalmayın, satın almayın ve yan yana ticaret yapmayın. Bu taktik gerçeği tek kelimeyle anlatıyor, bu en basit ve en temel gerçek aslında en temel ve en etkili olandır. Bu numarayı anlamazsanız, on binlerce kez ticaret yapmanız gerekir, ancak borsadaki kör adam kaçınılmaz olarak ölecektir. Tavaya dokunmadan önce sessizce okumalı ve aklınızda bulundurmalısınız. Ancak bir alışkanlık oluşturarak zamanla çelik haline getirilebilir. İlk iki cümlenin anlaşılması kolaydır ve son cümle olan "Yanlamasına ticaret yapmayın" cümlesine, garanti işlemlerine özel dikkat gösterilmelidir.Yan yana alım satım yaparken, ters emir değiştiğinde, kaçınılmaz olarak kaybı durduracak veya artışı kovalayacaksınız, her ikisi de tavsiye edilmez. nın-nin. Yatay ticarette fiyat farkı büyük değildir.Sabrınız yoksa, birden çok kez alım satım yapmak kaçınılmaz olarak işlem ücretlerinde kayba neden olacaktır.

Mantra 3: Yüksek ve düşük konsolidasyon, bir dakika bekleyin. Bu formülün içeriği, Jue 1'deki "Yanlamasına ticaret yok" içeriğini içerir, ancak asıl anlamı, bir hisse senedi veya varant bir süre boyunca yükselmeye veya düşmeye devam ettiğinde, yatay bir duruma gireceğidir. Yüksek bir pozisyonda tam pozisyon satın almak zorunda değilsiniz ve düşük pozisyonda tam pozisyon satın almak zorunda değilsiniz çünkü konsolidasyondan sonra değişecek, bu nedenle konsolidasyon döneminde sübjektif olarak pozisyon açmaya veya silmeye karar vermemelisiniz. Yüksek pozisyon aşağıya doğru değişirse, pozisyon zamanla silinecek ve kayıp olmayacak; düşük pozisyon yukarı doğru değişirse, pozisyon zaman içinde kovalanacak ve pozisyon kaybedilmeyecektir.

Mantra 4. Daha fazla satın almak yerine hisse senedi satın almadan önce hazırlık yapın. Bu cümle, fonların tahsisi ve kullanımı ile ilgili bir soruna atıfta bulunur, tüm fonları aynı anda satın alamazsınız. Eğer satın alabiliyorsanız, gerçek usta, düşük bir noktada satın aldığınız zamandır.Satış o kadar önemli değil, sadece daha fazla kazanma meselesi. Hisse senetlerini almaya başlamadan önce, insanların sık sık söylediği teknik stop kayıpları, yani tamamen zararlı bir saçmalık olan etinizi kesmek yerine, hisse senedi fiyatlarının düşmesine ve kapandıktan sonra düşük seviyede pozisyon eklemeye hazırlıklı olmalısınız. Borsadan bu yana, sadece "piramit satın alma yöntemi", işletim tekniklerindeki tek ebedi gerçektir. Piramit yatırım yöntemi, hisse senetlerini toplu olarak alıp satma yöntemidir. Yani hisse senedi aldığınızda daha az satın alırsınız; hisse senedi sattığınızda daha çok satarsınız.

Hisse senedi satışının altı temel ilkesi:

Pazar prensibi: Piyasa düştüğünde, kısa veya hafif olmaya çalışın. Piyasa konsolide olurken açgözlü olmayın.% 10 veya daha az bir kârınız varsa, pozisyonunuzu kapatmayı düşünün. Piyasa yükseldiğinde, tutulacak en güçlü hisse senetlerini seçin.

Sektör ilkeleri: Piyasa yükselişte iken, bireysel hisse senetleri sektörde yuvarlak bir yükselişin özelliklerini gösterir, belli bir dönemde ana sektörü yargılar ve yetişmesi için sektörün liderini seçer. Unutmayın, sermayenin kar alma özellikleri vardır, kalıcı bir sıcak nokta yoktur ve yeni sıcak noktalar bulmak için çabalar ve başlangıçta hızla müdahale eder.

Değer ilkesi: Önümüzdeki iki yılda değeri artacak ve en azından gelecek yıl değeri artacak hisse senetlerini seçin. Dalga teorisi ve Gann teorisi ile doğa kanununa eşdeğer olan, değer etrafındaki fiyat dalgalanmalarının değer kanununu hatırlayın.

Fon akışı ilkesi: Sermaye hisse senedine akar ve hisse senedinin kar almasına dikkat edin Trend ilkesi: Hisse senedi fiyatı yükselme eğilimi gösterir.

Fon yönetimi: Nakit her zaman en güvenli olandır. Fonların inisiyatifini sağlamak için pozisyonları düzenli olarak temizleyin, fırsatları bekleyin ve pozisyonları yeniden açmak için doğru zamanı seçin.

Rezonans ilkesi: Değer trendi yükseliyor, fiyat trendi yükseliyor ve kısa vadeli, orta vadeli ve uzun vadeli hisse senedi fiyatları yükseliyor. Kusursuz temellere ve teknik özelliklere sahip hisse senetleri en iyi hisse senetleridir.

Hisse senedi satma becerileri:

1. Bir durdurma kaybı noktası oluşturun. Tüm büyük kayıplar, pazara girerken stop loss noktasının bulunmamasından kaynaklanmaktadır. Kaybı durdur noktası uygulanmalıdır. Hele bugün yeni aldıysanız sıkışıp kalacaksınız, yanlış bir şey bulursanız satmalısınız. Pozisyonu kestiğinizde, hepsini bir kerede satmaya cesaretiniz olmayabilir, bu nedenle yalnızca "hızlı ve yavaş bir şekilde kesebilirsiniz".

2. Düşen stoklardan korkmayın, yüksek hacimden korkmayın. Bazı hisse senetleri sebepsiz yere düştü, korkunç değil, korkunç olan ticaret hacminin genişlemesi. Bazen piyasa yapıcılarının daha fazla hisseye sahip olduğu ürünlerin kesinlikle çok büyük bir işlem hacmi olmamalıdır, eğer varsa, büyük olasılıkla ana sevkiyat olacaktır. Bu nedenle, herhangi bir durumda ani yoğun hacim konusunda son derece dikkatli olun.

3. Bardo hattını reddedin. Piyasadan veya bireysel hisse senetlerinden bağımsız olarak, halkın tanıdığı güçlü desteğin altına düştüğünü ve o gün bardo hattını kapatma eğilimi olduğunu fark ederseniz, dikkatli olmalısınız! Her durumda, bardo hattını gördüğünüzde nakliyeyi düşünmelisiniz.

4. Yalnızca bir teknik göstergeyi tanıyın ve yanlış bir şey bulduğunuzda hemen kayın. Size 100 teknik gösterge vermenin faydası yok.Bazen bir göstergeyi iyice inceliyorsunuz ve ayrıca aklınızda bir hisse senedi trendi var.Piyasanın temel desteği kırdığını görürseniz, derhal ayrılacaksınız.

Satış becerilerinin pratik diyagramı:

1. Hisse senedi fiyatı 5 günlük hareketli ortalama satış becerilerinin altına düştü

Hisse senedi fiyatının 5 günlük hareketli ortalamanın altına düşmesi, alıcının gücünün çok zayıf olduğunu, satıcının eğiliminin çok güçlü olduğunu ve geri çekilmesi için teknik bir ihtiyaç olduğunu gösterir.Kısa vadeli yatırımcılar satış fırsatını değerlendirmelidir.

2. Hisse senedi fiyatı ikinci kez uzun gölge çizgisiyle satılır

Bu formun hisse senedi fiyatı genellikle sürekli yükselir, çok güçlü ve sürekli fiyat limiti yükselme sürecinde uzun bir alt gölge çizgisi olacaktır.Çekilmesi halinde hisse senedi fiyatı yükselmeye devam edecek ve yine uzun bir alt gölge çizgisi ortaya çıkacaktır. Günün sonunda günlük bir limit vardı, bu yüzden küçük kayıplar nedeniyle büyük kayıplardan kaçınmak için kararlı bir şekilde satmalısınız. Satış ilkesi ve ardından kısa vadeli bir deha, basit ve pratik, pahalıya sat ve ucuza al

3. Hisse senedi yüksek bir Yinxian'da satılıyor

Yüksek bir pozisyondan satıldı ve büyük bir Yinxian'ı kapattı.İşlem hacmi büyük olmamasına rağmen günün ciro oranı% 15'in üzerine çıktı. Yatırımcılar şu anda kararlı bir şekilde satış yapmalıdır. Hisse senedi fiyatı ertesi gün keskin bir düşüşle açıldı ve piyasa görünümü de tamamen düştü.

4. Hisse fiyatının iki katı en çok satan

Çift tepe paterni, üstten dönüş modelidir ve daha sonra düşüş dalgası başlayacaktır. Aşağıdaki şekil, ham petrol piyasasında bir çift tepe formasyonunun ticaret durumunu göstermektedir Bu formasyon göründükten sonra, piyasa keskin bir şekilde düştü. İkinci tepe noktası, ilk tepe noktasının fiyatına tam olarak ulaşmadı, ancak yalnızca 1 dolardan daha az farklılık gösterdi. Piyasa ikinci zirveden aşağıya dönmeye başladığında, özellikle de boyun çizgisini aştığında, piyasada aşağı doğru bir boşluk ve büyük bir Yin çizgisi vardır.

Tepe sinyal kalkış

VAR1: = (CLOSE-LLV (LOW, 36)) / (HHV (HIGH, 36) -LLV (LOW, 36)) * 100;

VAR2: = SMA (VAR1,3,1);

VAR3: = SMA (VAR2,3,1);

VAR4: = SMA (VAR3,3,1);

Dalga: VAR3;

Segment: VAR4;

VAR6: = ÇAPRAZ (VAR3, VAR4) VE VAR3 < 20;

DRAWTEXT (FILTER (VAR6,10) = 1,40, 'alt'), LINETHICK3;

STICKLINE (FİLTRE (VAR6,10) = 1,0,30,10,0), COLORGREEN;

VAR7: = ÇAPRAZ (VAR4, VAR3) VE VAR3 > 80;

STICKLINE (FILTER (VAR7,5) = 1,80,100,10,0), RENKLİ SARI;

DRAWTEXT (FILTER (VAR7,5) = 1,70, 'top'), LINETHICK3, COLORYELLOW;

VAR8: = ÇAPRAZ (VAR2, VAR3) VE VAR3 > 80 VE VAR3 > VAR4;

STICKLINE (VAR8,85,100,10,0);

A-hisse aşamasının mevcut işletim becerileri ve formül kodları hakkında daha fazla bilgi edinmek istiyorsanız veya herhangi bir şüpheniz varsa, kamu hesabı Yuesheng stratejisine (yslc688) dikkat edebilirsiniz.

Ustalar istikrarlı karlılığa nasıl ulaşır?

1. Piyasanın işleyişinin düzensiz olduğunu ve piyasaya herhangi bir pozisyondan girmenin riskli olduğunu kabul edin. Bu nedenle, stop loss olduğu kadar önemlidir, bir emir varsa stop loss olmalıdır ve bu en küçük stop loss'tır. Bir sipariş vermeye cesuruz ve tehlikeli olduğunu düşündüğümüz bir pozisyonda sipariş vermeye cesaret ediyoruz. Genellikle, ilk işlem noktasında pozisyon açmayı severler. Onlara bunu neden yaptıklarını sorun, böyle bir yerin en güvenli yer olduğunu söylediler. Sadece anlamayanlar kendilerini tehlikeli hissederler ve sadece mükemmelliğin peşinde olanlar ve yüksek doğruluk peşinde olanlar emir vermeye cesaret edemez.

2. Sıkı pozisyon yönetimi. Piyasanın düzensiz işlediği kabul edildiğinden, riskler her yerde. Bireysel sermaye sınırlıdır, piyasa fırsatları sınırsızdır ve piyasa riskleri de sınırsızdır. Sonsuzlukla başa çıkmak için sonluluğu kullanın İyi bir pozisyon yönetimi yoksa, olacaktır: para gitti, fırsat oradadır. Asla ani bir zenginliğin peşine düşmeyin, elbette küçük kayıplardan asla korkmayın. Küçük pozisyon, küçük kar, küçük zarar. Ani büyük bir pazarla karşılaştığınızda, büyük bir kar elde edin, bundan hoşlanmayın. Ama kesinlikle büyük kayıpları kabul etmeyin.

3. İşlemlerin sayısını, yani uygulamalı işlemlerin sıklığını kesinlikle kontrol edin. Altın ticareti 24 saatlik bir işlemdir, şans eseri de olsa, bir günde onlarca etkili fırsat vardır. Bu gerçek ticaret ustaları asla günde 3 ila 4 defadan fazla yapmazlar. Hepsinin kendi kendine bir kuralı vardır: Kazanmak için ilk sırayı gerektirirler. İlk sırayı kazanamazsanız, sabah ve hatta bu gün yapamazsınız. Bilgisayarınızı kapatın ve oynayın. Bazı insanlar öğleden sonra kendilerine bir şans daha verirler ve bir daha kaybederlerse, bunu bir daha asla yapmazlar. Üstelik, kayıplar temelinde pozisyonlarını yükseltmelerine asla izin vermeyecekler. Pazar fırsatlarının her zaman kalplerinin derinliklerinden orada olduğu fikrini kabul ettiler. Kitabı tersine çevirmek için asla acele etmeyin.

4. Kâr amacı yoktur, öyleyse bırakın gitsin. Gerçek operasyonda, tek bir kar ve zarara fazla dikkat etmezler; sadece kar ve zarar olasılığına değer verirler ve% 60'lık bir kazanma oranından çok memnunlar. Kesinlikle kendilerinden yüksek talepleri olmadığı için.Bazen kazanma oranları inanılmaz ... Bazılarının aylık en yüksek kazanma oranı% 90. Tabii ki kendileri bununla karşılaşıldığını ve kopyalanamayacağını kabul ediyorlar. Ama aslında, kazanma oranları yaklaşık% 70'e ulaştı. Böylelikle aylık kar% 100 elde edilir.

(Yukarıdaki içerik sadece referans içindir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne ve kendi riskinize dikkat edin.)

Sorumluluk Reddi: Bu içerik Yuesheng Raiders tarafından sağlanır ve Yatırım Ekspresinin yatırım görünümlerini onayladığı anlamına gelmez.

-

- Bir milyon kaybetmekten servet ve özgürlüğe gitmem 3 yılımı aldı ve sonunda "dipteki ada benzeri tersine dönüş modelini" fark ettim ve yanlış olanı seçmeliyim.

-

- Yeni Ürün TCL IoT Akıllı Kilit KP-10: Büyük bir parmak izi tanıma alanı, 6 uygun kilit yöntemi ile donatılmış

-

- Yahudi hisse senedi alım satım yöntemini öğrenin: KDJ'leri, BOLL'ları terk edin ve kurumlar oybirliğiyle sıcak para göstergelerinin kralı "MACD" popüler göstergelerini tanıyor

-

- Haier Zhijia, salgın önleme sistemini iyileştirmek için kesme yönetimi yöntemini benimsiyor ve yemek ortamında 8 salgın önleme bağlantısı tasarlıyor

-

- Sırf operasyonun geri dönebilmesi için "beş çizginin üstünde al, üç çizginin altında sat" ı tekrar tekrar kemirdiğim için 3 yılda 100.000'den 7 milyona nasıl çıktım

-

- CaseBongqi Intelligent, otel için konuk odası aydınlatmasının ve klima ekipmanının akıllı kontrolünü kolayca gerçekleştirebilen yeni bir konuk kontrol 007 sistemi oluşturur.

-

- Pekin Üniversitesi Maliye Bölümünden bir kadın profesör nadiren şunu söylüyordu: ezberci hacim ve fiyat "çarpma kaçırma" MACD ve KDJ göstergelerinden çok daha doğru.

-

- Buffett, Çin boğa piyasası yasasını açıkladı: 100.000 yedek nakit ile 3 RMB'nin altındaki düşük fiyatlı hisse senetleri satın alırsanız, yükselişi ve düşüşü görmezden gelir ve boğa piyasasının sonuna

-

- Çin borsası: acemiler fiyatlara bakıyor, gaziler hacme bakıyor, hisse senedi ticareti ticaret hacmidir, borsa insanların ticaret hacmi stratejisini asla yanıltmaz

-

- Sunsea Intelligent, salgın önleme ve kontrolüne yardımcı olmak için yapay zeka teknolojisini kullanan akıllı dezenfeksiyon çöp kutusunun yükseltilmiş bir sürümünü piyasaya sürdü