Çin borsası: On yıl önce, Wuliangye, Kweichow Moutai ve Gree Electric 100,000 yuan yatırım yaptı, şimdi sonuç nedir? Bir yatırımcı olarak ne düşünüyorsun

Buffett bir keresinde "Harika şirketlerle işbirliği yapmalıyız" demişti. Bir şirketi yönetme yeteneğimiz olmadığından, yüksek kaliteli şirketler bulmalı, bir grup olağanüstü yetenek bulmalı ve sonra varlıklarımızı onlara doğru fiyata emanet etmeliyiz.

Dolayısıyla değer yatırımı için ilk ve en önemli şey kaliteli bir firma seçmek Bu kaliteli firmayı yüzlerce firmadan nasıl ayırıyorsunuz?

Bu konuda Peter Lynch cevabı verdi: Hisse senetleri üzerinde biraz araştırma yaptığınız sürece, sıradan yatırımcılar da hisse senedi yatırım uzmanı olabilirler ve hisse seçimindeki performansları Wall Street uzmanları kadar iyi olabilir.

Çalışırken, alışveriş yaparken, sergileri ziyaret ederken ve yemek yerken veya yeni ve gelecek vaat eden sektörlere daha fazla ilgi gösterirken daha fazla dikkat edin ve büyük para kazandıran hisse senetleri bulabilirsiniz.

Hisse senetlerini seçmek için sağduyu kullanan bu yöntemler seti, ilkokul öğrencilerinin bile öğrenmesi zor değildir, ancak yalnızca yetişkinler bunun çok "teknik" ve çok "karmaşık" olduğunu düşündüklerinden, aynı zamanda basitliği ve zenginliği reddederler. .

1. Hisse senetlerini seçmek için sağduyulu davranın

Yüksek kaliteli şirketlerin çoğu, günlük hayatımızda neredeyse bizim için erişilebilir durumdadır. Örneğin, Moutai ziyafetler için gereklidir; Hemen hemen herkesin her ay sigorta primlerini ödediği bir sigorta şirketi olan Ping An; cüzdanlarda kullanılan China Merchants Bank kartları; emlak sektöründe Vanke; Elektrik perakende satışında Suning Appliance.

Hisse senetlerini seçmek için sağduyu kullanmak, sofistike ekonomik bilgiye ihtiyaç duymadan bu kadar basittir.

Gerçekler, insan doğasında işleri karmaşık olanlara indirgeme eğiliminin olduğunu kanıtladı. Yoldan basite, dünya doğası gereği basittir, ancak büyüdüğümüzde onu karmaşık hale getiririz.

2. Şirket için net bir şekilde düşünülmesi gereken üç soru

(1) Bu şirket 10 yıl sonra mı, bundan 20 yıl sonra mı?

(2) Şirketin karlılığı önümüzdeki birkaç yıl içinde artmaya devam edebilir mi?

(3) Şirketin iyi bir mekanizması ve yönetim sistemi var mı?

3. Yüksek kaliteli bir şirket satın aldıktan sonra uzun vadeli vizyon ve sabır gerekir

Kaliteli bir şirket satın almak, satın alır almaz yükselebileceği anlamına gelmez, aksine piyasa kötü olduğunda diğer hisse senetlerine göre daha agresif bir şekilde düşebilir; piyasa iyi olduğunda diğer hisse senetlerinden daha yavaş yükselebilir. .

İyi şirketlerin genellikle hareketli hikayeleri olmadığı, yutturmaca temaları olmadığı ve kaynamış su kadar sade oldukları için, kısa vadede artan hisse senedi fiyatlarına dair herhangi bir umut görmek zordur. Ancak yüksek kaliteli bir şirket ile hurda bir şirket arasındaki fark, yüksek kaliteli bir şirketin hisse fiyatının düşmesi ve birkaç yıl içinde yeniden yükselmesi, fakir bir şirketin hisse senedi fiyatının düştükten sonra bir daha asla yükselmesidir.

Bu nedenle yatırım, yüksek vizyon ve sabır gerektirir, daha uzağa bakabilen, diğerlerinden daha sabırlı, kaliteli bir şirket bulduktan sonra daha çok kazanabilir. Yarından sonraki günün kısa vadeli hisse senedi fiyat dalgalanmalarına dikkat etmek yerine.

Stoklarda çok "çalışkan" olmayın

Aslında, hisse senetleriyle çok meşgul olmanıza gerek yok, çok açgözlü olmayın ve her fırsatı değerlendirmek istemezsiniz.Piyasanın yönü belirsiz olduğunda, uygun dinlenme ve çalışma ve dinlenme kombinasyonu daha iyi sonuçlar sağlayabilir. Ara verenlerin daha çok hisse senedi alım satım yapabildiği söylenebilir. Belki bazı durumlarda yatırımcılar fazla "çalışkan" olamazlar.

Hisse senedi piyasası yatırımı, piyasanın derinlemesine anlaşılmasına ve algılanmasına ve bunlardan yapılan belirli işlemlere odaklanır.İşlemlerin alım satım sayısına gelince, en önemli şey değildir. Yatırım kararı doğruysa yılda sadece bir işlem karlı olabilir; yatırım fikri doğru değilse yılda yüzlerce işlem bankanın faiz oranını aşan bir kar elde edemeyebilir, hatta tekrarlanan zararlar olabilir.

Aslında en tabu olan hisse senetleri yıl boyunca aralıksız faaliyet gösteriyor. Hisse senedi ticareti için en önemli şey, piyasanın belirli eğilimini değerlendirmektir. Trend yükseldiğinde, aktif olarak uzun süre gitmelisiniz; genel trend zayıfladığında, kısa pozisyonları dinlendirmeyi öğrenmelisiniz. Ancak pek çok yatırımcı bunu yapmaz, borsa soğuk ya da sıcak, çalışkan arılar gibi küçük karlarla meşgul olsun faaliyetlerini sürdürürler. Bunu yaparken, sadece boşuna çalışmakla kalmayacak, aynı zamanda daha fazla riskle de karşılaşacaklar. Borsadaki yatırımcılar, borsaya katılma fırsatını doğru bir şekilde kavramak için durumu değerlendirmeyi, trenddeki değişikliklere göre ara vermeyi öğrenmelidir. Sadece dinlenerek para kazanabilirsiniz, aksi takdirde elde ettiğiniz kâr eninde sonunda devredilecektir.

Yükseliş eğiliminde, uzun süredir "tembel" olan ve ana akım hisse senetlerine sahip olan yatırımcılar, genellikle kısa vadede sık sık girip çıkan yatırımcılardan daha fazla getiri elde ediyor; düşen bir piyasa turunda, "tembel" holdingler Madeni para gözlemcileri, defalarca dip satın alan ve ribaund alanlara göre daha fazla piyasa riskinden kaçındı.

Sık operatörler, pazar tekrar ettiğinde veya zirve yaptığında pazarda sıkışıp kalma eğilimindedir. Nispeten iyi bir pazar durumunda, sık işlemler para kazandırabilir, ancak sorun, pazarın yükselmeye devam etmemesidir. Sıradan yatırımcılar için piyasa önemli bir ayarlama ya da zirveye ulaştığında, daha az huzursuz ve yerleşik hale gelmeli ve sonra yapmaları gerekeni yapmalıdır. Şu anda piyasada hala sık sık faaliyet göstermeniz gerekiyorsa, sonuç ya sürekli olarak stokları takip ediyor olacak ya da yüksek bir dağın tepesinde mahsur kalacaksınız, karlar azalmaya devam edecek ve sonunda kayıplara yol açacaktır. Bu nedenle, atış zamanı geldiğinde atış yapın ve dinlenme zamanı geldiğinde mola verin Bu borsanın kazanma kuralıdır.

Borsa, para kazanmak ve kısa boşluklar yaratmak için sık sık operasyonlara güvenmiyor, aksine sakin kalmak ve bireysel hisse senetleri seçmek olmalı. Sık ameliyatın birçok dezavantajı vardır, çok yorulur, uzun zaman alır, vücut iyi değildir, ruhu da tükenir ve dürtüsel olması kolaydır, yanlış işlemlere yol açar. Çok fazla stok var ama kalitesi çok farklı ... Dikkat etmezseniz bir mayına basabilirsiniz. Üstelik borsada para kazanmak hayatın tamamı değil, hayat çok güzel, borsa yüzünden hayatın tadını kaybetmemelisiniz.

Para kazanmış ancak piyasayı terk etme konusunda isteksiz olanlar, sonunda ellerinde bulunan tüm karları geri ödeyecek ve hatta kötü işlemlerle para kaybedeceklerdir. Piyasa açıldığı sürece hisse senedi olan kişiler, hisse senedi olma ihtimali en düşük olanlardır. Ara vermenin de bir tür yatırım stratejisi olduğunu anlamalıyız ve ticaret de zaman zaman hareket ettirilmelidir. Ve devam eden zayıf pazarda, ara vermek en iyi yatırım stratejisidir. Doğru zamanda borsadan uzak durmak ve tamamen rahatlamak ve dinlenmek genellikle daha mantıklı olabilir ve para kazanma fırsatlarını yakalayabilir.

İşlem, ne kadar gayretli olmazsa, o kadar fazlasını elde edebilirsiniz. Piyasa koşullarına nasıl bakacağınızı, fon yönetimi hakkında bilgi sahibi olmayı ve yatırım stratejilerini belirleme zihniyetinizi anladığınızda, ticaretin dinlenmeyi ve beklemeyi gerektirdiğini de anlayacaksınız.

On yıl önce, Wuliangye, Kweichow Moutai ve Gree Electric 100,000 yuan yatırım yaptı, şimdi sonuç nedir?

Nisan 2009 ve 2019'da Kweichow Moutai yaklaşık% 900 kar elde etmeyi başardı, Gree Electric% 850 kar elde etti ve Wuliangye% 550 kar elde etti. Borsaya kayıtlı üç şirket ortalama% 767 kar elde edebilir.

Temelde 100,000 yuan ise, tek bir hisse senedi fiyatı farkı 767,000 yuan getiri sağlayabilir.

Hisse senetlerine yatırım, sadece hisse senedi fiyatı farkından elde edilen gelir değil, aynı zamanda yıllık temettü oranı% 2 olan temettü geliridir. Ancak hisse senedi fiyatlarındaki artışla birlikte temettü oranı da farklıdır.Piyasa değeri 100.000 yuan olduğunda temettü oranı% 2, piyasa değeri 1 milyon yuan olduğunda hala% 2'dir. Dolayısıyla bir fark var.

Birlikte ele alındığında, ortalama yıllık temettü oranı% 8'dir. 10 yıl sonra, 80,000 yuan temettü geliri olacak.

Daha sonra, karşılık gelen toplam gelir 767,000 yuan + 80,000 yuan = 847,000 yuan'dır.

On yıl önce Kweichow Moutai, Gree Electric ve Wuliangye'ye yatırım yaparlarsa, şimdi 847.000 yuan kazanacaklardı.

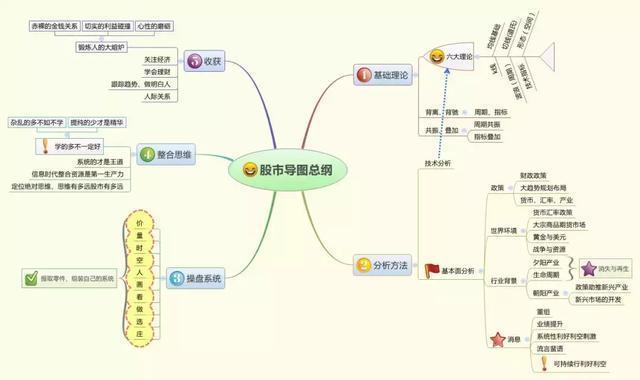

Aşağıda borsa haritası, k-çizgisi, ortalama çizgi temeli, teğet, gösterge analizi, hisse senedi seçimi, sektör rotasyonu ve borsadaki çeşitli dolandırıcılıkların genel taslağı paylaşılacak ve size hisse senedi bilgilerinin bir özetini vermeyi umuyorum.

(Not: Aşağıdaki resimler net değilse, benden yüksek çözünürlüklü resimler isteyebilirsiniz, burada sıkıştırılacaktır)

1. Borsa haritasının genel özeti

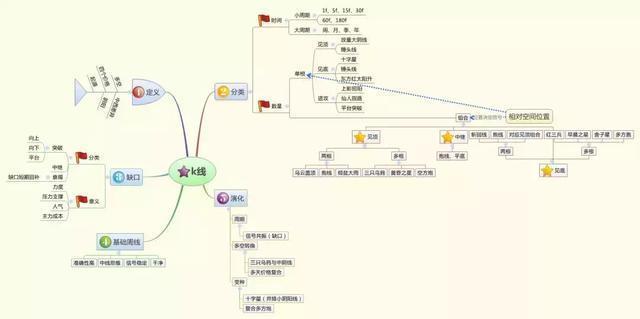

2. K hattı temeli

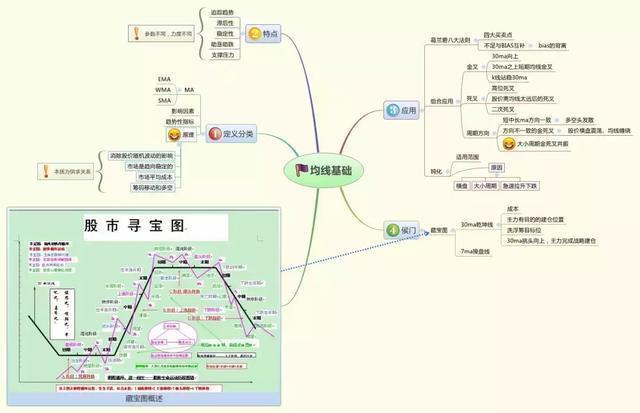

3. Hareketli ortalama temeli

4. Teğet temeli

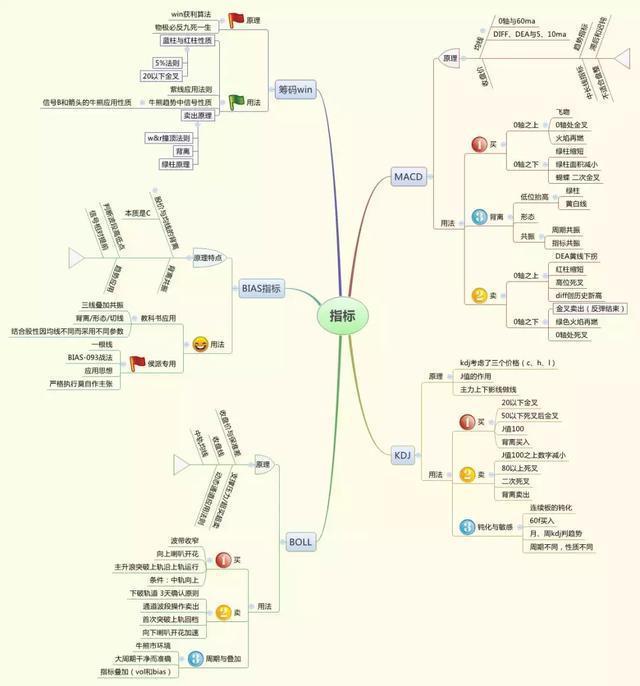

5. Endeks analizi

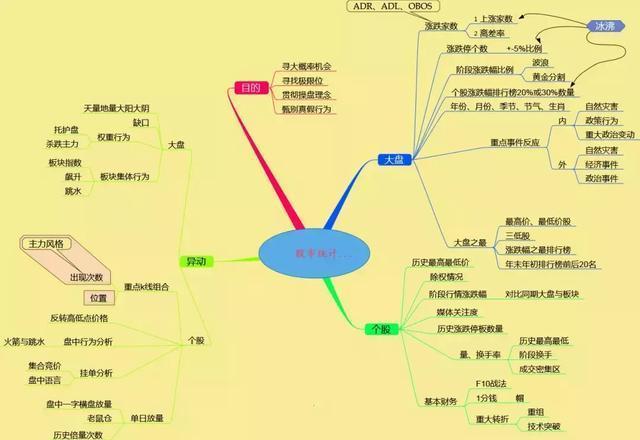

6. İstatistiksel analiz

7, stok seçim yöntemi

8. Plaka dönüşü

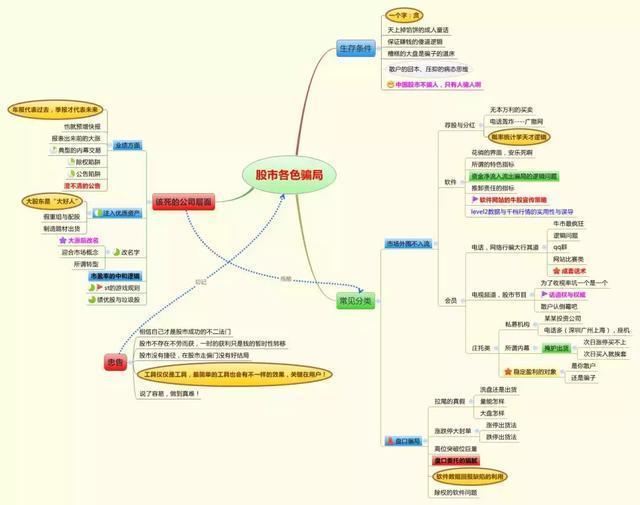

9. Borsadaki çeşitli dolandırıcılıklar

10. Endeks formülü

Hatırlatma: Sistem resimleri otomatik olarak sıkıştırdığından, yukarıdaki yüksek çözünürlüklü orijinal resimleri ve sıcak para stratejisi hilelerini ücretsiz olarak görüntülemek istiyorsanız, halka açık Yuesheng stratejisine (yslc688) dikkat edebilirsiniz, daha fazla piyasa görünümü işlemleri ve stok teknik analiz yöntemleri öğrenmenizi bekliyor ve sabit bir kuru mal arzı var. !

Buffett'in hisse senedi değerleme yöntemi: basit ve pratik

Borsaya kayıtlı şirketlerin hisse senedi değerleme yöntemi, şirket temel analizi için gerekli bir süreçtir.Farklı değerleme yöntemleriyle hesaplanan şirketin teorik hisse fiyatı ile piyasadaki gerçek hisse senedi fiyatı arasındaki farkın karşılaştırılmasıyla nihai yatırım kararı verilir.

Değer yatırımcıları için, bir şirketin hisselerini satın almadan önce, şirketin değerlemesinin düşük mü yoksa aşırı değerli mi olduğunu anlamak çok önemlidir, çünkü değer yatırımı felsefesinin kurucusu ve Buffett'ın öğretmeni Graham, hisse senetlerinin gerçek değerine inanmaktadır. Güvenlik marjı ve doğru yatırım tutumu, değer yatırım felsefesinin üç temel taşıdır ve bunlar arasındaki güvenlik marjı, şirket değerlemesi konusunu ifade eder.

Genel olarak, stok analizi için değerleme yöntemleri, mutlak değerleme yöntemleri ve göreli değerleme yöntemleri olarak ikiye ayrılır.

1. Mutlak değerleme yöntemi

Finans bölümünün öğrenmiş olduğu kurumsal finansın akademik içeriğine dayalı mutlak değerleme formülünü anlar ve hesaplarsanız, kurumsal finansmana maruz kalmamış hissedarlar için anlaşılması kesinlikle çok zor olacaktır. Ve pratik.

İskonto yöntemi olarak da bilinen mutlak değerleme yöntemi, yaygın olarak kullanılan değerleme yöntemi, esas olarak borsada işlem gören şirketlerin geçmişi, mevcut temel analizler ve şirketin gelecekteki işletme koşullarını yansıtan finansal verilerin tahmini yoluyla elde edilmesi için kullanılan serbest nakit akışı iskonto modelidir. Hisse senedinin gerçek değeri. Temel ilke, şirketin değerinin gelecekte nakit akışlarının sürekli girişinden kaynaklanması ve daha sonra bu yıllık nakit akışlarının bir iskonto oranına göre bugünkü değerine indirgenmesi ve daha sonra toplanmasıdır.

1. İndirim oranı

Öyleyse, indirimli nakit akışını nasıl anlıyorsunuz? Örneğin, şu anda elinizde 100.000 yuan var, ancak enflasyon ve zaman para birimi değeri nedeniyle, 100.000 yuan'lık satın alma gücünüz önümüzdeki 5 yıl içinde düşük olabilir. Şu anki 100,000 yuan'dan az ya da daha yüksek, bu yüzden gelecekteki para için bir indirim oranı vermeli ve bu 100,000 yuan'a bir indirim vermelisiniz. Bu 100.000 yuan'ın gelecekte daha fazla paraya değeceğini ve yaratılan değerin daha büyük olacağını düşünüyorsanız, daha düşük bir indirim yapmalısınız; gelecekte değersiz olduğunu düşünüyorsanız, o zaman daha yüksek bir indirim yapmalısınız. Ancak, bu indirim ölçmek için bir standart gerektirir. Bu standart iskonto oranıdır ve iskonto oranı genellikle 5 yıllık Hazine bonosu faiz oranına dayanır (Buffett genellikle 2018 gibi ABD 10 yıllık Hazine bonosu faiz oranını ifade eder) Yılın başında Çin'in 5 yıllık devlet tahvilinin faiz oranı% 4,27 artı iskonto oranı olan hisse senedi risk primi oldu. Hisse senetlerine yatırım yapma riski, devlet tahvillerine yatırım yapma riskinden daha fazla olduğu için, hisse senetlerine risk aşımı fiyatı verilmesi gerekir.Bu prim genellikle yaklaşık% 4, dolayısıyla iskonto oranı% 4,27 +% 4 =% 8,27'dir.

2. Nakit akışı

Ayrıca, 100,000 yuan'lık gelecekteki nakit akışı büyümeye bağlıdır ve nihayet nakit akışı eklenir. Son olarak, önümüzdeki 5 yıldaki 100,000 yuan'ın cari değerini elde etmek için önümüzdeki 5 yıldaki toplam 100,000 yuan nakit akışını% 8,27 iskonto oranı ile bölün. Hisse senetlerine dönersek, serbest nakit akışı genellikle basit bir şekilde şu şekilde hesaplanabilir: serbest nakit akışı = işletme faaliyetlerinden net nakit akışı - sermaye harcaması (veya yatırımdan net nakit akışı)

Ancak borsadaki yatırımcılar için, borsada işlem gören şirketlerin serbest nakit akışını doğru bir şekilde hesaplamak gereksiz ve zordur, çünkü serbest nakit akışı modeli nakit akışı, sermaye harcamaları, iskonto oranı ve büyüme gibi dört değişkeni içerir. Değişken seçimi zordur ve öznel olabilir, özellikle döngüsel şirket nakit akışı tahmini zordur ve uzun vadeli sermaye harcamalarını tahmin etmek daha da zordur.Herhangi bir küçük sapmanın çok farklı sonuçları olabilir.Bu nedenle, bu serbest nakit akışı modeli hidroelektrik ve otoyollar için daha uygundur. Ve diğer nispeten istikrarlı endüstriler.

2. Göreceli değerleme yöntemi

Göreceli değerleme yöntemi nispeten basit, anlaşılması kolay, zayıf öznel, son derece nesnel ve pratik uygulamalarda zamanındadır.Ancak, karşılaştırılabilir şirketlerin nasıl seçileceği konusunda da sorunlar vardır ve karşılaştırılabilir şirketler seçilse bile, zordur. Karşılaştırılabilir şirketlerin değerinin makul olup olmadığı sorusunu çözmenin doğru bir yolunu bulun.

Genel göreceli değerleme yöntemleri arasında fiyat-kazanç oranı (PB), fiyat-kitap oranı (PB), fiyat-kitap oranı (PS) ve fiyat-kazanç büyüme oranı (PEG) bulunur. Daha sonra editör hissedarları tek tek analiz edecek.

1. PE

Fiyat-kazanç oranını hesaplama formülü: fiyat-kazanç oranı = hisse başına fiyat / hisse başına kazanç = borsa değeri / net kar

P / E oranı, hisse senedi fiyatları ve kazançlar arasındaki ilişkiyi tanımlamak için kullanılan basit bir göstergedir.P / E oranları genellikle dinamik P / E oranı, statik P / E oranı ve hareketli P / E oranı olarak ikiye ayrılır. Bunlar arasında, statik fiyat-kazanç oranı ciddi bir gecikmeye sahiptir.Yuvarlanan fiyat-kazanç oranı, mevcut şirketin işletme bilgilerini zamanında ve doğru bir şekilde yansıtabilir, ancak ileriye dönük değildir.Dinamik fiyat-kazanç oranı, şirketin gelecekteki işletme bilgilerini yansıtabilir ancak belirsizlikten yoksundur. Editör genel olarak değişen fiyat-kazanç oranını kullanır, çünkü bu mevcut çalışma koşullarına daha yakındır, formülü: hareketli fiyat-kazanç oranı (TTM) = son dört çeyrekte hisse başına mevcut hisse fiyatı / toplam kazanç.

Bununla birlikte, F / K oranının eksiklikleri vardır.Örneğin, güçlü performans artışı, güçlü sürdürülebilirlik ve yüksek kesinliğe sahip endüstriler için, 10 katlık bir P / E oranı gerçekten hafife alınabilir, ancak son derece dalgalı ve zarar eden performansa sahip endüstriler için, 100 kat veya daha yüksek bir fiyat-kazanç oranı iyi bir satın alma dönemidir, bu nedenle fiyat-kazanç oranı genellikle döngüsel endüstriler, performans kayıpları ve performansı sürdürülebilir olmayan endüstriler ve şirketler için uygun değildir.

Ek olarak, fiyat-kazanç oranının yüksek mi yoksa düşük mü olduğuna karar verirken, Peter Lynchin "altı tür şirket" teorisine dikkat etmeniz gerekir; yavaş büyüyen şirketlerin hisse senetlerinin PE'si en düşükken, hızlı büyüyen şirketlerinki en yüksek ve döngüsel şirketlerinki PE arada bir yerdedir. Pazarlık arayışında uzmanlaşan bazı yatırımcılar, hangi hisse senedi olursa olsun, PE'si düşük olduğu sürece satın alınması gerektiğine inanmaktadır, ancak bu yatırım stratejisi doğru değildir ve dikkate alınması gereken daha birçok husus vardır.

Yuesheng Strategy, bir şirketin PE'sinin yüksek mi yoksa düşük mü olduğunu belirlemek için birkaç ipucu da içerir:

a) Şirketin kendisi dikey bir karşılaştırma yapar, yani şirketin tarihsel ortalama değerlemesi ile, özellikle şirketin tarihsel asgari değerlemesi ile;

b) Şirketi, aynı sektördeki aynı sektördeki ve diğer pazarlardaki benzer şirketlerle karşılaştırmak;

c) Şirketin yabancı ülkeler, Avrupa ve Amerika Birleşik Devletleri gibi olgun piyasalarla, özellikle de A hisselerinin daha hassas olduğu Hong Kong borsasıyla karşılaştırılması.

2. PB

P / B hesaplama formülü: P / B oranı = hisse başına fiyat / hisse başına net varlıklar = hisse senetlerinin piyasa değeri / net varlıklar

Defter-fiyat oranı, hisse senedinin piyasa değerini cari defter değeriyle (yani, sahibinin öz sermayesi veya net varlıkları) karşılaştırır. Fiyat-defter oranının mantığı, şirketin net varlıkları ne kadar yüksekse, değer yaratma kabiliyeti o kadar güçlü ve hisse senedi fiyatıdır. Daha yüksek. Genel anlamda P / B oranı düşükse yatırım değeri yüksek olur; P / B oranı yüksekse yatırım değeri düşük olur ama aynı zamanda şirketin piyasa ortamı, işletme koşulları ve karlılığı da dikkate alınmalıdır.

Sorumluluk Reddi: Bu içerik Yuesheng Raiders tarafından sağlanır ve Yatırım Ekspresinin yatırım görünümlerini onayladığı anlamına gelmez.

-

- Ana kuvvet tarafından atılmayın, ana kuvvet bittiğinde, bu 8 özellik "hacimde" görünecektir. Anladığınızda kazanma gücünüz en az 5 kat artacaktır.

-

- Çiçekler açtığında beni bekle! Wu Danın kiraz çiçekleri erken açıldı, netizenler: Kiraz çiçeklerinin tadını çıkarmak için "jia" ya geri dönmek istiyorsanız, her şey yoluna girecek

-

- Buffett, hisse senetlerinin sırlarını paylaştı: 50.000 küçük fondan 8.7 milyona, sadece ölümcül bir hamle yüzünden "Bollinger'i satmak için, Bollinger'i satın almak için kırmak"

-

- Dokuz Resmi Anlamak "İki elle kavrayın ve iki elle kazanın", Şangay gevşemiyor ve sonuna kadar kavrıyor

-

- Hangi el dezenfektanı daha iyidir? Güvenli olması için 84 dezenfektan nasıl kullanılır? Salgınları önleme rehberi geliyor

-

- Kritik hastaların özellikleriyle ilgili araştırmalar yayınlandı, bu insanlar daha yüksek ölüm riski altında

-

- Güney Koreliler maske almak için sıraya girdi ve sahne açığa çıktı! Çinli netizenler endişeli: yakında dağılın