Çin borsası: İlk kez, birisi MACD'yi açıkça açıkladı. Uzmanlar "kırmızı ve yeşil sütunları" izliyor ve acemiler Jincha Dicha'yı izliyor

MACD'nin anlamı temelde double ile aynıdır, ancak okumak daha uygundur. MACD, negatiften pozitife döndüğünde, satın alma sinyalidir. MACD, pozitiften negatife döndüğünde, bu bir satış sinyalidir. MACD geniş bir açıda değiştiğinde, hızlı hareket eden ortalama ile yavaş hareket eden ortalama arasındaki boşluğun çok hızlı bir şekilde açıldığı ve genel piyasa eğiliminde bir değişikliği temsil ettiği anlamına gelir.

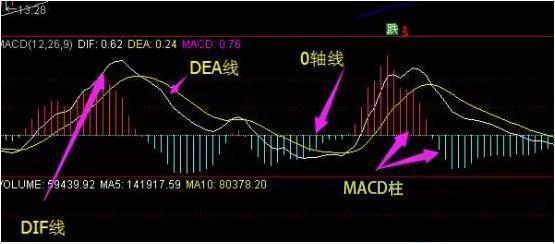

MACD göstergesi, DIF çizgisi, DEA çizgisi, MACD sütunu ve sıfır ekseninin "üç çizgisi ve bir ekseninden" oluşur.DIF çizgisi, 12 günlük çizgi (hızlı hareket eden ortalama) ile 26 günlük EMA çizgisi (yavaş hareket eden ortalama) arasındaki farktır. DEA satırı, DIF hattının 9 günlük EMA değeridir.

MACD üstel yumuşatma hesaplama formülünde sırasıyla T + 1 işlem gününün ağırlığı eklenir.Şu anda popüler olan 12 ve 26 parametrelerini örnek alarak formül aşağıdaki gibidir:

12 günlük EMA'nın hesaplanması: EMA12 = önceki günün EMA12'si X 11/13 + bugünün kapanış X 2/13

26 günlük EMA'nın hesaplanması: EMA26 = önceki günün EMA26'sı X 25/27 + bugünün kapanış X 2/27

Sapma değerinin (DIF) hesaplanması: DIF = EMA12 -26.

Bugünün DEA = (Önceki günün DEA X 8/10 + Bugünün DIF X 2/10)

Hesaplanan DIF ve DEA, pozitif veya negatif değerlerdir, dolayısıyla 0 ekseninde yukarı ve aşağı hareket eden iki hızlı ve yavaş çizgi oluşturur. Kararı kolaylaştırmak için, bir histogram çizmek üzere DEA'yı çıkarmak için DIF'yi kullanın.

Genel yatırımcılar fiyat eğilimini bu "üç çizgi ve bir eksen" in geçişi, sapması, atılımı, desteği ve engeli üzerinden değerlendirirler.

MACD kırmızı ve yeşil sütun yanıt stratejisi

Kırmızı ve yeşil sütunun asıl anlamı, uzun ve kısa gücün somutlaşmış halidir.Gerçek operasyonda yüksek pratik değere sahiptir.Yatırımcıların yüksek ve düşük alım yapmalarına ve ana kalp atışının nabzını atmalarına yardımcı olabilir.

1. Kırmızı çubuk kısaltma = hisse senedi fiyatı geri çekilmek üzere, karşılık gelen strateji yüksek satış yapmaktır.

Bunun anlamı, birden çok partinin gücünün azalmasıdır.Hava tarafı henüz hakim konumu işgal etmemiş olsa da, çoklu tarafın gücü zayıfladıkça, hava tarafının gücü artacaktır, bu yüzden dışarı çıkıp beklemek ve görmek akıllıca olacaktır.

Dezavantajlar: Yanlış sinyaller sıklıkla görülür, kırmızı çubuk tekrar uzatılır ve güçlü pazara tekrar girilir

2. Yeşil sütunu kısaltın = hisse senedi fiyatı düşmeyi durduracak ve dengelenecek ve buna karşılık gelen strateji düşük satın almaktır

Orta vadeli fonlar piyasaya girer ve düşük satın alır ve genellikle düşük bir limitle satın alabilirler.

Dezavantajlar: Yanlış sinyaller sıklıkla ortaya çıkar, yeşil sütun tekrar uzar ve aşağı pazara tekrar girilir, karşılık gelen strateji önceki düşük stop loss'u kırmaktır.

3. Kırmızı sütun uzar = hisse senedi fiyatı yükselmeye devam edecek, karşılık gelen strateji

Bunun anlamı, birçok partinin gücünün güçlenmesi ve boş partinin karşı koyma gücü olmamasıdır.

4. Daha uzun yeşil çubuklar = hisse senedi fiyatları düşmeye devam edecek ve buna karşılık gelen strateji kısa pozisyonlar

Bunun anlamı, boş tarafın gücünün güçlenmesi ve birçok tarafın karşı koyma gücünün olmamasıdır.

5. Kırmızı sütun yeşile döner sütun = kısa pazara girin, sonraki trend esas olarak düşüş

6. Yeşil sütun kırmızı sütunu döndürür = uzun pazara girin, sonraki eğilim esas olarak yükselir

MACD kırmızı ve yeşil sütunlar devam ediyor ve bükülme noktası

1. Kırmızı sütun yakınlaştırmaya devam ettiğinde

Hisse senedi piyasasının bir boğa piyasasında olduğunu ve hisse fiyatının artmaya devam edeceğini gösterir.Bu durumda, kısa vadede yükselmek veya hisse almak için hisse senedini tutmalı ve ardından kırmızı sütun genişletilemeyene kadar satmayı düşünmelisiniz.

2. Yeşil sütun yakınlaştırmaya devam ettiğinde

Hisse senedi piyasasının ayı piyasasında olduğunu ve hisse senedi fiyatının düşmeye devam edeceğini gösterir. Şu anda para birimini tutmalı ve hisse senetlerini beklemeli ve görmeli veya satmalısınız.Yeşil sütun küçülmeye başladığında sadece az miktarda hisse satın almayı düşünebilirsiniz.

3. Kırmızı çubuk küçülmeye başladığında

Borsadaki boğa piyasasının bitmek üzere olduğunu veya ayarlama döneminin girmek üzere olduğunu, hisse fiyatının keskin bir şekilde düşeceğini, yani hisse senetlerinin çoğunun hisse senedi yerine satılması gerektiğini belirtir.

4. Yeşil sütun küçülmeye başladığında

Borsa çöküşünün sona erdiğini ve hisse fiyatının düşüp yükseleceğini veya bir konsolidasyon dönemine gireceğini gösterir.Bu, hisse senetlerini kolayca satmak yerine, az sayıda uzun vadeli stratejik pozisyonlardır.

5. Kırmızı sütun kaybolmaya başladığında

Yeşil sütun serbest bırakılmaya başladığında, bu, borsanın dönüş eğiliminin işaretlerinden biridir ve bu, borsanın yükselen piyasasının veya üst düzey konsolidasyonunun sona ermek üzere olduğunu ve hisse senedi fiyatının hızlanmış bir oranda düşmeye başlayacağını gösterir.

6. Yeşil sütunlar kaybolmaya başladığında

Kırmızı sütun serbest kalmaya başladığında, bu aynı zamanda borsanın dönüş eğiliminin işaretlerinden biridir ve borsadaki düşüşün veya düşük konsolidasyonun sona erdiğini ve hisse senedi fiyatının hızlanmış bir oranda yükselmeye başlayacağını gösterir.

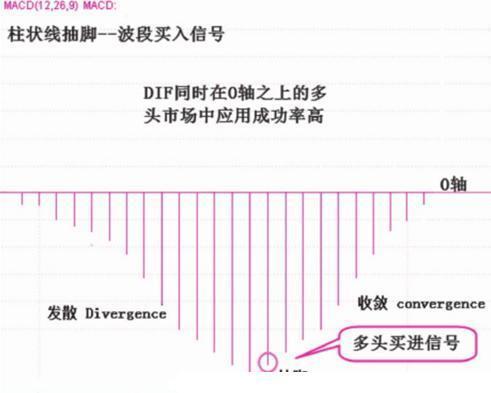

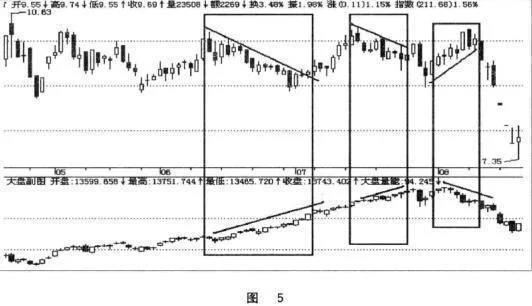

MACD histogramı "ayak seç" dalga ticareti

MACD çubuğu 0 ekseninin altında olduğunda, "yeşil çubuk" olarak adlandırılan yeşil bir çubukla temsil edilir. Düşme sürecinde, çubuk çizgisi 0 ekseninin altında aşağıya doğru sapmaya devam edecektir Bunun nedeni, hızlı hat DIF'nin yavaş çizgi DEA'yı aşağı doğru sürmesi ve DIF'nin DEA'dan uzaklaşmaya devam etmesidir. Yeşil çubuk en uzun olduğunda aşağı doğru momentum maksimuma ulaşır. Yeşil çubuk en uzuna ulaştığında ve önceki günün çubuğundan daha kısa göründüğünde, piyasanın düşüş ivmesinin zayıflamaya başladığını ve kısa vadeli bir dönüş olacağını gösteren bir "çekme" oluşur. Potansiyel, aşağıdaki şekilde gösterildiği gibidir.

Yukarıdaki şekilden de görüleceği üzere MACD histogram göstergesi başlangıç aşamasındadır, 0 ekseni etrafından başlayıp sürekli aşağıya doğru uzanmaktadır Gösterge değeri negatiftir Her günün gösterge değeri bir önceki günün gösterge değerinden küçüktür. Sütunlu çizginin ıraksama sürecidir.

Belli bir güne kadar gösterge değeri aşağı doğru yükselmeye başladı, bu pozisyon kısa vadeli yukarı doğru başlangıcı, ayağın pozisyonu ise uzun bir alış sinyalidir.

Bundan sonra gösterge değeri önceki günkü gösterge değerinden büyük olmaya başladı Bu, DIF'nin VZA'ya yaklaşmaya başlamasından kaynaklanan çubuk çizgisi yakınsama sürecidir.

Geri çekilmeyi bir salıncak satın alma noktası olarak almak iki duruma ayrılabilir; biri uzun piyasada MACD'nin geri çekilmesi, diğeri ise kısa piyasada MACD'nin geri çekilmesidir. Tecrübeli yatırımcılar, uzun piyasada geri çekilmeyi kavramaya daha fazla önem vereceklerdir, çünkü çoklu işlemlerin uzun vadeli deneyiminden dolayı, uzun piyasada geri çekme alım sinyalinin başarı oranı açıkça daha yüksektir.

Uzun piyasanın geri çekilmesi yükselişin başlangıcı olarak değerlendirilebilir, kısa piyasanın geri çekilmesi genellikle sadece düşüşü durdurmak içindir.Düşüşün durdurulmasına gerek olmadığını bilmelisiniz.Çoğu durumda düşük seviyeli şoktan sonra düşüş devam eder.

Bu nedenle genel eğilime ve küçük eğilime dikkat etmeliyiz.

Genel trend uzun bir piyasada olduğunda, geri çekilme bazında satın aldıktan sonra, trend yatırımcıları trendi takip etmeye ve "rüzgarla tam yelken" elde etmeye devam edebilir.

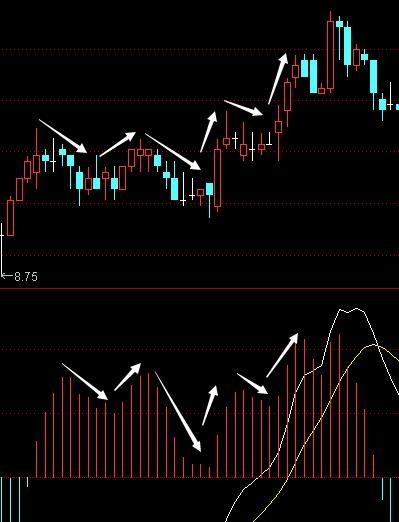

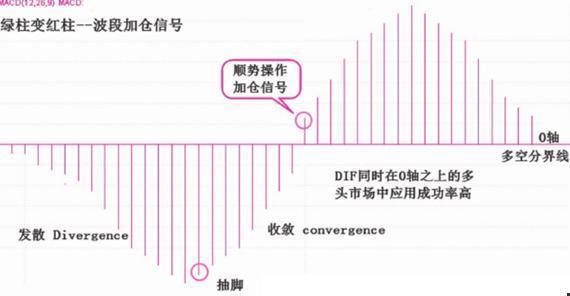

Çubuk çizgisi 0 ekseninin altında olduğunda, yeşil sütun sürekli olarak 0 eksenine yaklaşıyor ve sonunda kırmızı sütun belirerek piyasanın kısa vadeli bir uzun pozisyona girmeye başladığını gösteriyor.

Yeşil sütunun yakınsamasından kırmızı sütunun ayrılmasına kadar, boğalar, "boğaların zaferi" olan uzun-kısa bölme çizgisini kırdılar.

Bu pozisyon, aşağıdaki şekilde gösterildiği gibi trendden yararlanmak için iyi bir fırsattır.

Kırmızı sütun göründüğünde, işlem hacminin genişlemesi eşlik etmelidir. İşlem hacmi önemli ölçüde genişlememişse, toparlanmanın en yüksek noktası olabilir.Yatırımcıların, geçiş süresinin koordinasyonuna dikkat etmesi gerekir.

Yukarıdaki şekilde gösterilen artış pozisyonu, düşük riskli ve yüksek getirili bir satın alma sinyalidir.Bu sinyal, ayaklı bir satın alma noktasından daha güvenilirdir. Ayaklı yeşil çubuk, düşüş trendinin zayıflamasıdır ve kırmızı çubuğun görünümü, yükseliş trendinin başlangıcını işaret eder.

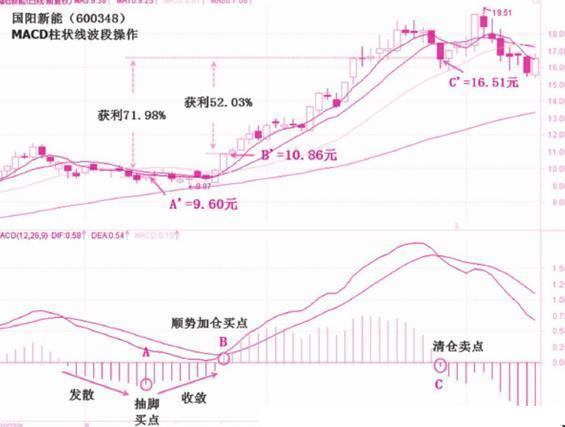

Guoyang Xinneng (600348) münferit hisse senedinde, aşağıdaki şekilde gösterildiği gibi, bant operasyonları için satın alma noktasını artırma eğiliminden yararlanmak için MACD histogramı "ayağı geri çeken yeşil sütun" satın alma noktası ve "kırmızı sütuna dönüşen yeşil sütun" uygulayın.

Yukarıdaki şekilde görülebileceği gibi, bu hisse senedinin DIF göstergesi 0 ekseninin üzerindedir, bu da piyasada uzun pozisyonların hakim olduğu anlamına gelir; MACD gösterge histogramı 0 ekseninin altında saparak piyasanın yükseliş eğiliminin zayıfladığını ve yükselmeye başladığını gösterir; Çubukta işaretli A noktasında, çubuğun bir ayağı var, bu da ayarlamanın muhtemelen biteceğini ve yakında yükseliş trendine döneceğini gösteriyor.Yatırımcılar burada zamanında bazı pozisyonlar satın almalı; bundan sonra yeşil sütun 0 eksenine doğru hareket edecek. Yakınsama, yani aşağı doğru ivmenin daha da zayıfladığı anlamına gelir; şekilde gösterilen B noktası, çubuk 0 eksenini kırıp yeşil çubuktan kırmızı çubuğa dönene kadar, o günkü işlem hacmi de önemli ölçüde büyümüştür, bu da kısa vadeli piyasanın Boğalar ayıları yendi.Piyasanın orta vade ve kısa vadesi yükselişin hakimiyetindedir.Bu, sık sık söylenen rezonans noktasıdır.Bu pozisyon, pozisyonları artırmak için mükemmel bir satın alma noktasıdır; ondan sonra, kırmızı sütun, boğaların avantajlarını daha da artırdığını göstererek ayrışmaya başladı. Tamamen yukarı.

Aşağıdaki tablo, şekildeki A ve B alış noktalarına karşılık gelen A 've B' fiyatlarını ve daha sonra bahsedilecek olan tasfiye satış noktaları C ve C 'nin karşılık gelen fiyatlarını listeler.Tablodan, A noktasının alış noktası olduğunu görebilirsiniz. Satın aldıktan sonra, kâr% 71.98 oldu ve B noktasının artan pozisyon satın alma noktası satın aldıktan sonra% 52.03 oldu ve A noktasının karı B noktasından daha fazlaydı. Bu, A noktasının B noktasından daha iyi bir satın alma noktası olduğu anlamına mı geliyor?

Satın alma noktalarının artılarını ve eksilerini karşılaştırmanın yalnızca kar marjına değil, aynı zamanda ilgili risklere de bakması gerektiğine inanıyoruz. A noktasında, alımdan sonra hisse senedi fiyatı hemen yükselmedi, ancak bir süre daha ayarlamaya devam etti, B noktasındaki satın alımın ardından hisse senedi fiyatı hemen yükseldi ve sonra yeni yüksekler belirlemeye devam ettiği belli oldu. Bu nedenle, A noktası dur-düşme noktasıdır ve B noktası fırtınanın başladığı noktadır.A'nın yükselme olasılığı% 60 ise, o zaman B'nin olasılığı% 80 civarında olmalıdır ki bu temelde satın almak anlamına gelir. Bu şekilde, satın alma noktası A daha fazla kar elde etmesine rağmen, fayda açısından B noktası satın almak kadar iyi değildir.

Satın alma noktasını belirlemek için çubuk çizgisini temel olarak kullanırken aşağıdaki noktalara dikkat edilmelidir:

(1) Uygulama etkisi açısından 0 ekseni_L ve 0 ekseni yakınındaki D çizgisi F çizgisinin başarı oranı daha yüksektir.

(2) DIF hattı 0 ekseninin altında kullanıldığında, bir stop loss emri kullanmaya dikkat etmek gerekir.

(3) "Yeşil sütundan kırmızı sütuna" satın alma noktası daha yüksek bir başarı oranına sahiptir ve "ayaklı yeşil sütundan" daha istikrarlıdır.

(4) "Yeşil sütundan kırmızı sütuna" satın alma noktasına işlem hacminde önemli bir artış eşlik etmelidir.

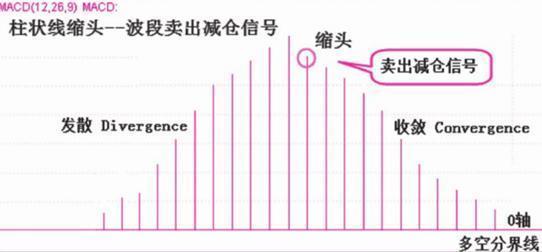

MACD histogramı "kafa küçültme" dalga ticareti

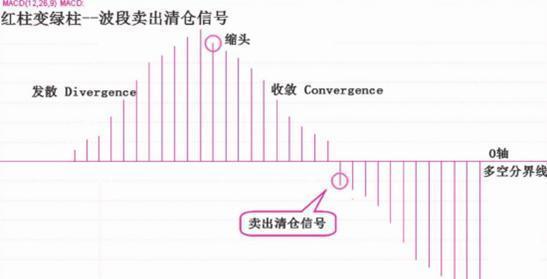

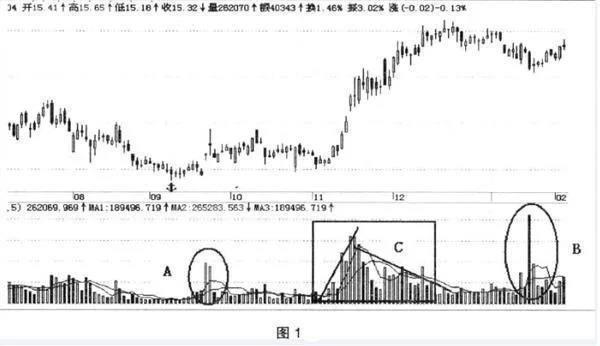

MACD histogramı 0 ekseninin üstünde olduğunda, "kırmızı çubuk" olarak adlandırılan kırmızı bir çubukla temsil edilir. Yükselme sırasında, çubuk çizgisi 0 ekseninin üzerinde yukarı doğru sapmaya devam edecektir Bunun nedeni, hızlı hat DIF'nin yavaş hat DEA'yı yukarı doğru sürmesi ve DIF'nin DEA'dan uzaklaşmaya devam etmesidir. Yukarı doğru kinetik enerji, kırmızı sütun en uzun olduğunda maksimuma ulaşır. Sınır noktası olarak en uzun sütun ile, önceki çubuklar sırayla uzatılır ve sonraki çubuklar sırayla kısaltılır. Bu, kırmızı sütunun "daralmasına" neden olur, bu da piyasayı gösterir Şirketin yukarı yönlü ivmesi zayıflamaya başladı ve aşağıdaki Şekil 1'de gösterildiği gibi kısa vadede bir geri dönüş olasılığı var.

Şekil bir

Şekil 1'den görülebileceği gibi, ilk aşamadaki MACD histogram göstergesinin 0 ekseni civarından yukarı doğru uzamaya devam ettiği ve gösterge değerinin pozitif olduğu ve artmaya devam ettiği, histogramın diverjans işlemidir. Belirli bir günde gösterge değeri maksimuma ulaşıncaya kadar, gösterge çizgisi aşağı doğru küçülmeye başlar.Bu pozisyon, kısa vadeli dönüş trendinin kritik noktasıdır. "Kırmızı kolon küçülmesi", uzun pozisyonu aydınlatmak için bir sinyaldir. Bundan sonra gösterge değeri önceki günkü gösterge değerinden küçük olmaya başladı Bu, DIF'nin VZA'ya yaklaşmaya başlamasından kaynaklanan çubuk çizgi yakınsama sürecidir.

Salınan satış noktası olarak küçülen kırmızı sütun çizgisi iki duruma ayrılabilir; biri uzun pazarda MACD'nin daralması, diğeri ise kısa pazarda küçülen MACD'dir.

Yatırımcılar, piyasanın durumuna göre uzun bir piyasadaki daralmayı farklı şekillerde ele almalıdır.Bunun en bariz örneği, daralmanın piyasa hacminin yükseldiği ancak piyasanın önemli ölçüde uyum sağlamadığı bir boğa piyasasında meydana gelmesidir. İşaretler olduğunda, holdinglere odaklanabilir ve aynı zamanda pozisyonu kırdığınızda hafiflemeyi düşünebilirsiniz; eğer piyasa küçüldüğünde ve yükseldiğinde küçülme meydana gelirse, fiyat önemli ölçüde düşmese bile, ihtiyatlı yatırımcılar uygun bir şekilde aydınlatma operasyonlarını gerçekleştirerek çoğunu koruyabilirler. kar. Kısa piyasada meydana gelen daralmaya gelince, yatırımcılar pozisyon tutuyorsa koşulsuz olarak pozisyonlarını hafifletmelidir.Riskleri kontrol etmek kar peşinde koşmaktan daha önemli bir ilkedir.

Uzun pazarın daralmasının, yükseliş eğiliminin zayıflaması olarak görülebileceği, ancak düşüş olmadığı söylenebilir; ve kısa pazarın daralmasının genellikle yeni bir düşüş turunun başlangıcı olduğu söylenebilir.

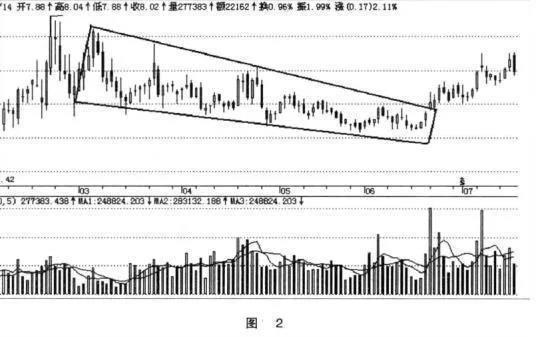

Hacimdeki artış ve fiyat farklılaşmasının sonunda yatırımcılar, daralmaya dayalı pozisyonun hafifletilmesinden sonra gelebilecek kırmızı sütundan yeşil sütuna tasfiye satışı sinyaline dikkat etmelidir. Çubuk çizgisi 0 ekseninde olduğunda kırmızı sütun sürekli olarak 0 eksenine yaklaşıyor ve sonunda yeşil sütun belirerek piyasanın kısa vadeli kısa pozisyonlara girmeye başladığını gösteriyor. Kırmızı sütun yakınsamasından yeşil sütun sapmasına kadar, şortlar, "kısa bir zafer" olan uzun-kısa bölme çizgisini kırdı. Bu pozisyon, aşağıdaki Şekil 2'de gösterildiği gibi koşulsuz açıklık ve çıkış için bir sinyaldir.

Şekil II

Yeşil bir sütunun görünümüne mutlaka işlem hacminde bir artış eşlik etmek zorunda değildir, çünkü bir düşüş mutlaka işlem hacmi gerektirmez, özellikle kırmızı sütun kısa piyasada yeşil bir sütuna dönüştüğünde işlem hacmi genellikle önemli ölçüde değişmez. Burada yatırımcılara, genellikle tepede "gökyüzü gökyüzünün fiyatıdır" karakteristiğinin olacağı ve "kırmızı sütunun küçülmesi" ve "kırmızı sütunun yeşile dönmesi" satış noktası için güvenilir bir temel olarak kullanılabileceği hatırlatılmalıdır.

Şekil 2'de gösterilen takas sinyali, daralmanın satış noktasından daha güvenilirdir.Kırmızı kolonun küçülmesi yükseliş trendinin zayıflamasıdır, yeşil kolonun görünümü düşüş trendinin başlangıcını işaret eder.Güçlü bir yükseliş dalgasında birden fazla kırmızı oluşabilir. Sütun satış noktasını küçültür ve kırmızı sütun yalnızca bir kez yeşil sütun satış noktasına dönüşür.

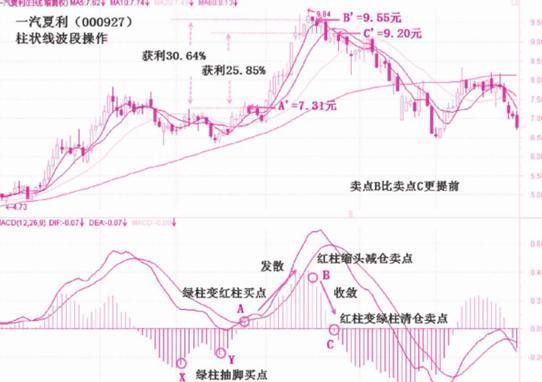

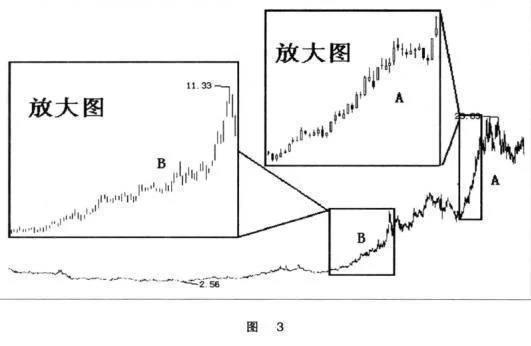

Bağımsız hisse senedi FAW Xiali'de (000927), Şekil 3'te gösterildiği gibi, MACD histogramı "Kırmızı sütun küçülen başlık" hafifletme satış noktası ve "Kırmızı sütun dönen yeşil sütun" takas satış noktasını Şekil 3'te gösterildiği gibi uygulayın.

Şekil üç

Yukarıdaki grafikten de görülebileceği gibi, bu hisse senedinin DIF göstergesi 0 ekseninin üzerinde olup, piyasaya boğaların hakim olduğunu göstermektedir. Şekilde işaretlenen X ve Y, biri yeşil sütunlar ve satın alma noktası olmak üzere yukarıda belirtilen iki satın alma noktasıdır.Burada iki çekiş olmuştur.Yeşil sütunlar için satın alma noktasının yeşil sütun satın alma noktalarından daha güvenilir olduğu ortaya çıkmıştır. Şekilde A noktasında puan satın almak için kırmızı sütuna geçmek için yeşil sütunu kullanın.

Satın alma işleminden sonra, hisse senedi kopmadan önce küçük bir geri çekilme yaşadı ve sonra yükselmek için büyük Yang çizgisini çekmeye devam etti Bu model, klasik "eski ördek kafası" modelidir. Yükselen süreç aynı zamanda kırmızı sütun sapması sürecidir.Kırmızı sütun sırayla uzar ve yukarı doğru ivmenin artmaya devam ettiğini gösterir. 15 Temmuz 2009'a kadar kırmızı sütun maksimuma ulaştı ve fiyat 9.84 yuan ile en yüksek fiyata ulaştı. Ertesi gün, kırmızı sütun çizgisinde belirgin bir küçülme var.Şekil B'de gösterildiği gibi, işte kırmızı sütun küçülen ve hafifleyen satış noktası Deneyime göre, bu genellikle kısa vadeli bir zirvedir ve ilk önce kârın bir kısmını koruyabilir.

Pozisyonun aydınlatılmasından sonra kırmızı sütun çizgisi kısalmaya devam etti ve C noktasında ilk yeşil sütun belirdi ve çubuk çizgisi 0 ekseninin üstünden 0 ekseninin altına döndü Bu tasfiye için satış noktasıdır. Satıştan sonra, yeşil sütun çizgisi daha da ayrılıyor, bu da stok düşüş sürecidir. Şekilden, bu iki satış noktasının bir piyasa dalgasının en iyi satış fırsatını iyi kavradığını görüyoruz.

Yukarıdaki tablo, şekildeki satın alma noktası A'ya karşılık gelen A 'fiyatını ve satış noktaları B ve C'ye karşılık gelen B' ve C 'fiyatlarını listeler. Tablodan görülebileceği gibi, B noktası, bir satış noktası olarak kırmızı sütun daralmasına bağlı olarak% 30.64 kar sağlar. C Noktası, kırmızı sütunun satış noktası olarak yeşil bir sütuna dönüşmesine bağlı olarak% 25.85 kar sağlar.B noktası C noktasından daha fazla kar sağlar. Bu, B noktasının C noktasından daha iyi bir satış noktası olduğu anlamına mı gelir?

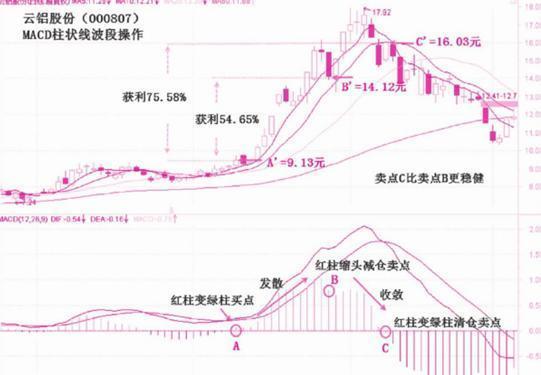

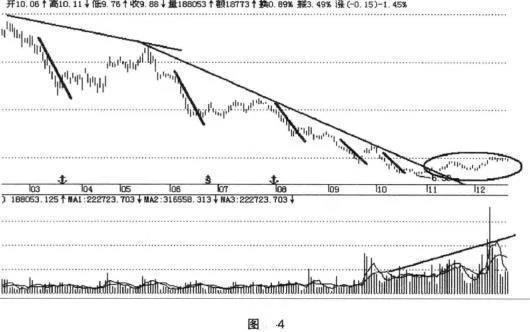

Satış noktalarının avantaj ve dezavantajlarını karşılaştırmanın sadece kar marjına değil, aynı zamanda sinyalin istikrarına da bakması gerektiğine inanıyoruz. Açıklamanın rahatlığı için, Şekil 4'te gösterildiği gibi ayrı ayrı Yun Alüminyum (000807) stoğuna uygulanan aynı ticaret esasına dayalı aşağıdaki bant işlemine bakalım.

Şekil Dört

Şekil 4'teki A, B ve C noktaları, önceki örnekle aynı çalışma temeline sahiptir, ancak nihai kar sonuçları farklıdır. Aşağıdaki tablodaki hızlı ticaret istatistiklerine bakalım.

Şekil 4 ve yukarıdaki tabloyu birleştirdiğimizde, kırmızı sütunun baş küçültme satış noktasından% 54,65 kar elde ettiğini ve kırmızı sütunun yeşil sütuna karının% 75,58 olduğunu görebiliriz.Önceki örnekten farklı olarak, C satış noktasının kar marjı bu sefer daha yüksek. B satış noktasından kar elde edin.

Aynı işlem temeli için etki neden farklı?

Dikkatli yatırımcılar, uzun pazardaki kırmızı sütunlar ile kısa pazardaki yeşil sütunlar arasında bazı benzerlikler olup olmadığını merak edebilir.

Evet, kısa pazardaki yeşil ayağın yükselişi durdurmak için küçülmesine gerek yok, aynı şekilde uzun pazardaki kırmızı ayağın da yükselişi durdurmak için küçülmesine gerek yok.

Yatırımcılar, çubuğu anlamanın anahtarı olan yukarıdaki cümleyi anlamalıdır.

Çubuk, iniş ve çıkışların gücünü yansıtır. Yakınsama yalnızca gücün zayıfladığını ancak dönüş olmadığını gösterebilir. Dönme olasılığını artırır, ancak yine de yavaşlıyor ve orijinal yönde ilerliyor!

Bu nedenle, satış noktası B ve satış noktası C'nin Şekil 3 ve Şekil 4'teki karşılaştırmasına göre, satış noktası C, satış noktası B'den daha sağlamdır. Basitçe söylemek gerekirse, satış noktası B, yükselen gücün zayıfladığı satış noktasıdır ve satış noktası C düşüşün başlangıcındaki satış noktasıdır.B satış noktasının kısa vadeli düşüş olasılığı% 60 ise, o zaman C satış noktasının düşme olasılığı yaklaşık% 80 olmalı ve C satış noktası temelde satılır. Düşerse, C satış noktasının başarı oranı daha yüksektir.

Süper MACD pazarlık formülü kaynak kodu:

Formül kodunu kopyalamak kaçınılmaz olarak bazı biçim hatalarına neden olacaktır. Başarıyla içe aktaramazsanız, kaynak kodunu almamı isteyebilirsiniz!

VA: = EĞER (KAPAT > REF (KAPALI, 1), VOL, -VOL);

OBV1: = TOPLA (EĞER (KAPAT = REF (KAPAT, 1), 0, VA), 0);

OBV2: = EMA (OBV1,3) -MA (OBV1,9);

OBV3: = EMA (IF (OBV2 > O, OBV2,0), 3);

MAC3: = MA (C, 3);

KISA: = 12; UZUN: = 26; ORTA: = 9;

DIF: EMA (KAPAT, KISA) -EMA (KAPAT, UZUN) RENKLİ SARI;

DEA: EMA (DIF, ORTA) COLORFF9900;

MACD: = (DIF-DEA) * 2;

STICKLINE (OBV3 > REF (OBV3,1) VE MAC3 > REF (MAC3,1), 0, MACD, 2,0), COLORYELLOW;

Emmek: = XLPL.NOTEXT emmek;

Çekme: = XLPL.NOTEXT çekme;

Pasta: = XLPL.NOTEXT Pie;

Bırak: = XLPL.NOTEXT bırak;

STICKLINE (emmek, 0, MACD, 1, 0), RENKLİ;

STICKLINE (çekme, 0, MACD, 1, 0), RENKLİ;

STICKLINE (pasta, 0, MACD, 1, 0), COLORGREEN;

STICKLINE (sonbahar, 0, MACD, 1, 0), COLORWHITE;

1: IF (DIF > REF (DIF, 1), DIF, DRAWNULL), RENKLİ, LINETHICK2;

2'de: IF (DIF

Düşük altın çatal: = ÇAPRAZ (DIF, DEA) VE DIF < -0.1;

STICKLINE (düşük altın çatal, 0, 0.08, 6, 0), COLORFF00FF;

DRAWTEXT (düşük altın çatal, 0.16, "düşük altın çatal"), COLORWHITE;

JCCOUNT: = COUNT (CROSS (DIF, DEA), BARSLAST (DEA > = 0));

İkinci Altın Haç: = CROSS (DIF, DEA) AND DEA < 0 VE SAYI (JCCOUNT = 2,21) = 1;

STICKLINE (ikincil altın çatal, 0, 0.06, 6, 0), COLORFFCC00;

DRAWICON (ikincil altın çatal, DEA * 0.9,1);

DRAWTEXT (ikincil altın çatal, 0.2, 'ikincil altın çatal'), RENKLİ SARI;

A1: = BARSLAST (REF (ÇAPRAZ (DIF, DEA), 1));

A-hisse aşamasının mevcut işletim becerileri ve formül kodları hakkında daha fazla bilgi edinmek istiyorsanız veya herhangi bir şüpheniz varsa, kamu hesabı Yuesheng stratejisine (yslc688) dikkat edebilirsiniz.Daha fazla piyasa görünümü işlemleri ve stok teknik analiz yöntemleri öğrenmenizi bekliyor ve sabit bir kuru ürün arzı var!

Kısa vadeli kararlı bir şekilde "beş dokunmadan" yapın:

1. Alışılmadık derecede büyük bir hisse senedi

Genellikle büyük miktarları vurgularız ve büyük miktarlar da ayrılmamız için bir sinyaldir. Bu konu hakkında konuşurken, yatırımcıların sık sık sorduğu sorularla karşılaşıyorum:% 5 veya% 10'luk ciro oranı çok mu büyük bir miktar olarak kabul edilir? Ne kadar miktar çok büyük bir miktar olarak kabul edilebilir? Yani burada izole bir miktar kavramı. .

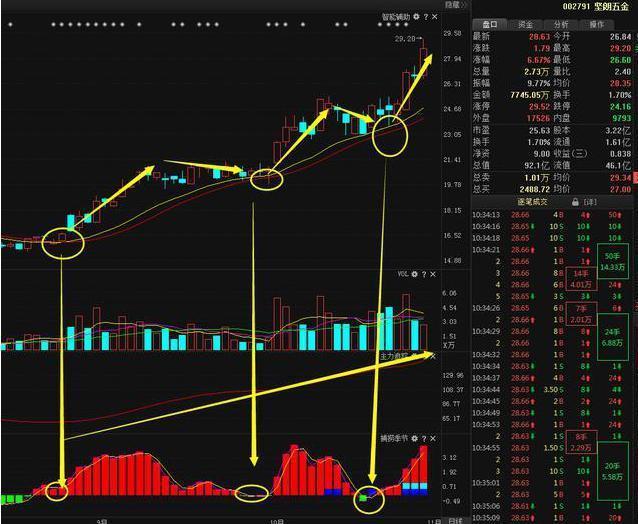

Şekil 1'de gösterildiği gibi, şekildeki A ve B noktalarındaki enerji miktarı, çok büyük miktarda anormal şekilde yükseltilmiş enerji miktarıdır. Bu iki pozisyonda, hisse senedi alım satım hacmi bir önceki hacme göre aniden büyüdü ve bağımsız anormal büyük bir hacim haline geldi. Bu tür bir hisse senedi, ya son dakika haberi etkisi yaratır ya da aniden hisse senedini alıp satmak için gün içi ya da dışarıdan fonlar oluşur ... Belirsizlik faktörleri artar, bu yüzden kaçınmamız gereken hisse senetlerinden biridir.

C noktasında, hacim A noktasında iki hacimden daha fazla yükseltilebilmesine rağmen, bu konumdaki hacim istikrarlı ve sürekli olarak yükseltilerek daha iyi bir hacim modeli oluşturur. Hisse fiyatının hızlı yükselişi, yeterli el değiştirmeyi gerektirir ve yeterli işlem hacmi, hisse senedinin gün içi ticarette aktif olarak işlem gördüğünü gösterir.İşlem hacminin işbirliği ile hisse senedi fiyatındaki yükseliş devam edebilir.Bu nedenle, bu pozisyonun istikrarlı yüksek hacmini kısa vadede gerçekleştirmemiz kolaydır. Çalıştırılacak enerji miktarı.

İkincisi, oynaklık yok ve ticaret hacmi ciddi şekilde küçülüyor

Kısa vadeli işlemler yaptığımızda mücadele ettiğimiz şey hisselerin yükselişi ve düşüşü arasındaki fiyat farkıdır. Bir hisse senedinin durgun su gibi çok dalgalanması yoksa, bir işlem gününde birkaç sent yükselmez veya düşmez, o zaman böyle bir hisse senedinin bizim için operasyonel değeri yoktur.

Şekil 2'de gösterildiği gibi, kutu çember aşamasında, hisse senedi, işlemlerin azlığı ve hisse senedi fiyatının yüksek ve alçak noktaları arasındaki yakın mesafe nedeniyle nispeten net bir yüksek ve alçak nokta çalışma aralığının dışına çıkmış olmasına rağmen, bizim faaliyet göstermemiz için yeterli kar alanı yoktur. Yani bu tür hisse senetleri için süper kısa vadeli yatırımcılar vazgeçebilir.

Miktar ve kabiliyet işbirliği olmadan, hisse senedi fiyatı keskin bir şekilde dalgalanıyorsa, gerçekliği de incelemeye değerdir. Bir hisse senedinin% 5'inin kıt olduğunu ve büyük bir yatırımcının tek seferlik bir alım yaparak hisse senedi fiyatını hızlı bir şekilde yükseltebileceğini hayal edin. Bu yükselişin devam edip edemeyeceği ve piyasanın sermaye oyununun gerçek bir yansıması olup olmadığı ciddi bir değerlendirmeye değer. .

Hisse senedi fiyatı aşağı kanalın üst kenarından kırıldığında ve işlem hacmi yukarı yönlü ivme vermek için büyümeye başladığında, hisse senedine dikkat edebiliriz. Hisse senedi fiyatının oynaklığı artar ve gün içi alım-satım yapabileceğimiz yüksek ve alçak noktaları bulabiliriz.Dalga bandının yüksek ve alçak noktaları kontrol edilebilir, böylece en iyi alış ve satış noktasını bulmak için daha önce tanıtılan günün kar yöntemini rahatlıkla kullanabiliriz ve bu şekilde işlem yapabiliriz. Risk büyük ölçüde azalacak.

Sadece işlem hacmi istikrarlı ve sürekli büyütülebilen hisse senetleri tarama için kendi seçtiğimiz hisse senetlerimize konulabilir ve sonsuz ve oynaklığı olmayan hisse senetlerinden kaçınılmalıdır.

3. Kısa vadede% 20'nin üzerinde yükselen hisse senetleri

Hisse senetlerini satın aldığımızda, hisse senedinin analizinin% 5'ten fazla olması beklenmeli Teorik olarak, hisse senedinin beklenen yükselişi% 12 -% 20 olmalıdır.

Bir hisse senedi alırsak, analizden sonra beklenen% 5'lik bir artış bile beklemediğimizi, normal zarar durdurma düşüş oranının küçük zararlar ve büyük kârlar gibi işletme fikrine uymadığını hayal edin. Temel kısa süreli operasyon fikrine uymayan bir operasyon, basitçe yapılmaması gereken bir operasyondur.

Hisse senedi fiyat artış tahmininin% 12 -% 20 olmasının sebebi piyasanın belirsizliğini dikkate almış olmamızdır.Hisseler alım sonrasında beklediğimiz yönde çalışacak olsa da operasyonel riskleri azaltmak için genel ortam veya bazı hisse senetleri için gereklidir. Diğer faktörlerin bir sonucu olarak da beklenen artışa ulaşılamadığında piyasadan ayrılma inisiyatifini alabiliriz.

Kısa vadeli operasyonlar, kârın sadece bireysel hisse senetlerinde yakalayabildiğimiz ve operasyonel beklentilerimizi karşılayabildiğimiz kısmını yemektir ve diğer kârlardan vazgeçebiliriz.

Şekil 3'te gösterildiği gibi, münferit hisse senetlerinin 5 yıl üst üste trend grafiği aşağıdadır ve yakınlaştırmak ve gözlemlemek için iki aşamalı fırlama seçiyoruz. Şekilde, A ve B noktaları yatırımcılara yeterli kar marjı sağlar ve uzun vadeli hissedarlık kazançlı olacaktır. Ancak bu yükselen aşamada, gözlemlemek için kısa vadeli operasyonlara odaklandık, hala sık sık ayarlama ve yıkama eğilimi var. 1-5 günlük bekletme modu, sipariş vermeden önce ayarlama ihtiyacı olan stokları tamamen terk etmemizi ve uygun ayarlamaları yapmasını beklememizi sağlar.

Dördüncüsü, azalan ve hızlanan hisse senetleri

Düşüş trendindeki hisse senetlerinde temelde daha fazla yin ve daha az yang, ancak daha fazla yin ve yang vardır. Düşüş trendinde, pozisyonları kontrol etmek, operasyonların sıklığını azaltmak veya kısa pozisyonları çalıştırmak için elimizden gelenin en iyisini yapmalıyız.

Bir düşüş trendinde hızlı bir düşüşle karşılaşırsanız, kesinlikle bundan kaçınmalısınız. Daha geniş pazar düşüş eğiliminde düşüşünü hızlandırdığında, tüm stoklardan uzak durmalıyız. Düşüş trendinde düşüşünü hızlandırdığında hisse senetlerinden uzak durmalıyız.

Düşüş trendindeki hızlanan düşüş son düşüş olsa da, aşırı satış toparlanmasını tetiklemesi daha olasıdır. Lütfen kısa vadeli operasyonlar olduğumuzu asla unutmayın. Hızlanan düşüşün neden olduğu atalet düşüşü ve panik disklerin panik satışını bekleyemeyiz ve aynı zamanda yüksek olasılıklı bir olaydır, bu nedenle bu tür stoklardan kaçınmalıyız.

Aşağıdaki Şekil 4'te gösterildiği gibi, münferit hisse senetleri uzun vadeli bir düşüş eğilimindedir. Hisse senedi fiyatı hızla düşmeye başladığında, hangi teorik destek pozisyonunun kırılacağına bakılmaksızın, düşüşü hızlandırma sürecinde yalnızca nispeten düşük bir nokta vardır ve geri kalanı Hangi pozisyonda satın aldığınız, ikinci işlem gününde piyasadan çıksanız bile, hesabınıza zarar getirecektir.

Yaklaşık bir yıllık düşüş trendinde, hisse senedi fiyatlarındaki hızlı düşüşün her aşaması uzak durmamız gereken bir dönemdir. Belki de kısa vadeli yan ve geri tepmelerden savaş fırsatlarının izini bulabiliriz, ancak hızlı düşüşün herhangi bir aşaması kavrayamayacağımız bir aşamadır, bu nedenle hesabımızı kararlı bir şekilde yönetmeli ve piyasaya kolayca girmemeliyiz.

Hisse senedi fiyatı sonraki aşamaya düştüğünde, bireysel hisse senetlerinin ticaret hacmi aktif olmaya başladı. Bu sırada hisse senedi fiyatı düzleşmeye başladı ve günlük K-çizgisi de negatif olanlardan daha pozitif çizgilerden oluşan bir model göstermeye başladı. Günlük K çizgisinin alçak noktası kademeli olarak yükselmeye başladı ve işlem hacmi istikrarlı bir şekilde arttı Bu sırada hisse senedi sadece orijinal düşüş eğilimini kırmakla kalmadı, aynı zamanda hızlı düşüş eğiliminden de kurtuldu.

Bu aşamada kısa vadeli operasyonlar için stoktan daha uygun alım fırsatları arayabiliriz.

5. Sıklıkla çelişen hisse senetleri

Normal şartlar altında, bir hissenin yükselmesi ve düşmesi kaçınılmaz olarak daha geniş piyasadan etkilenecektir. Eğilime karşı sık sık artışlar ve düşüşler varsa, piyasa yükselirken bireysel hisse senetleri düşer veya yana kayarsa ve piyasa düştüğünde bireysel hisse senetleri yükselir veya yana kayarsa, o zaman hisse senedinin eğilimi bir dış güce sahip olacaktır.

Aynı yöndeki kısa vadeli dış güçlerin münferit hisse senetlerinin yükseliş ve düşüşünü etkilemesi normaldir. Örneğin, bireysel hisse senetlerinin pozitif olması ve piyasanın düşüşüne karşı yükselmesi bekleniyor. Piyasa kötü haberlerle yükseldiğinde bireysel hisse senetleri kendi kendine düşecektir.

O halde çok fazla haberin etkisi olmadan sık sık trend dışına çıkan hisse senetleri belirsizlikleri artıracaktır ki bu da bizim için kavraması ve analizi zor olan bir hisse senedi türüdür. Bu tür stoklardan uzak durmalı ve kısa vadeli işlemlerden kaçınmalıyız.

Aşağıdaki Şekil 5'te gösterildiği gibi, bireysel hisse senetlerinin eğilimi, piyasanın eğilimine defalarca karşı çıktı Piyasa güçlü bir şekilde yükseldi, ancak bireysel hisse senetleri düşüş eğiliminden çıktı. Piyasa zirveye ve düşüşe başladığında, hisse senedi trende karşı yükseldi.

Kısa vadeli operasyonlar yürüttüğümüzde, analiz etmemiz gereken ilk şey, daha geniş bir pazardır. Piyasanın gelecekteki beklentileri yükseldiğinde, münferit hisse senetlerini cesurca çalıştıracağız ve piyasanın beklentileri düştüğünde, çoğunlukla kaçamak operasyonlar yapacağız. yol.

Daha geniş pazara sık sık isyan eden bu tür hisse senetleri karşısında, operasyonlarımız daha çelişkili görünüyor. Stok sadece yükseliyorsa, hisse düşüyorsa veya hisse düşüyorsa, hisse senedinin yükselmesi gibi tek yönlü bir tersine dönme, hisse senedinin öz sermayesini değerlendirmek için önemli bir sinyaldir. Sık sık üstte ve altta yapılan tersine çevirmeler, stoğun gücünü ve yönünü yansıtmayacaktır.Kısa süreli işlemlerden kaçındığımız bir çeşittir.

(Yukarıdaki içerik sadece referans içindir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne ve kendi riskinize dikkat edin.)

Sorumluluk Reddi: Bu içerik Yuesheng Raiders tarafından sağlanır ve Yatırım Ekspresinin yatırım görünümlerini onayladığı anlamına gelmez.

-

- Çin borsası: Ellerinde tutulan hisse senetleri "stop-down" testine tabi tutuldu Yatırımcılar pozisyonlarını artırmalı mı yoksa onları temizlemeli mi? "Depoyu kontrol et" Bu herkese en samimi tavsiyem

-

- Toplantıdan sonra Lei Sai Intelligent, önceki yılın net karını 10 milyon yuan azalttı ve nakit akışı, net kâra kapandı.

-

- 50 gündür görevde olan polis maalesef bir vardiyada vefat etti ve yaşlı babasını seyahate çıkarma sözü hüsrana uğradı.