Ana güç, yalnızca bu tür bir kişiden en çok korkar: 15 yıldan fazla bir süredir bir hisse senedi tutmak ve "T yapıyor"! Pozisyondan asla memnun kalmadı, müdür 99 kez ikiye katladı, ana kuvvet bu konu

(Bu makale kamu hesabı Yuesheng Investment Consulting (yslcw927) tarafından yalnızca referans için düzenlenmiştir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne dikkat edin ve kendi riskinizi alın.)

Ünlü bir Wall Street vardır: "İyi bir tüccar fikri olmayan bir tüccardır." Bu cümle şu anlama gelir: Gerçekten başarılı bir yatırımcı, borsanın yatırım sürecinde hangi yöne gitmesi gerektiğini önceden varsaymaz, yani yapmaz. Tahmin etmek, ancak borsanın ona borsanın nereye gideceğini söylemesine izin vermek için, borsa trendine tepki verir, fikrinin doğru olduğunu kanıtlamaya çalışması gerekmez. Bizim sonucumuz, borsanın neden geçmişte gittiğini açıklamak zorunda değilsiniz, gelecekte borsanın ne olacağını tahmin etmeniz gerekmiyor, ancak şimdi ne yapmanız gerektiğini bilmelisiniz!

Yatırım piyasasının ilk aşaması titizlik ve beceridir, orta aşaması akıl ve zihniyet, üst aşaması insanlık ve ahlaktır. Ancak dikkat dağıtıcı düşüncelerinizden nasıl kurtulacağınızı ve insan doğasının tüm zayıflıklarının üstesinden nasıl geleceğinizi bildiğiniz zaman karlı bir bilet alabilir ve odaya girdiğinizde ahlaki tamamlama elde etmeniz gerekir. % 98'i erken aşamada öldü,% 1.9'u orta aşamada öldü ve sadece% 0.1'i yüksek aşamaya girebilecek kadar şanslıydı.

Yatırım, kazanma olasılıklarının nasıl ölçüleceğiyle ilgili bir oyundur. Yapmanız gereken tek şey, her bir işlemin risk-ödül oranını hesaplamak, işlemin uygun maliyetli olup olmadığını belirlemek ve ardından riski tolere edebileceğiniz kadar para yatırmaktır. Her zaman ticaret için bir sonraki fırsatı kendinize bırakmayı unutmayın. % 30 ticaret teknolojisi +% 30 risk kontrolü ve fon yönetimi +% 30 disiplin +% 10 şans = başarılı spekülasyon.

Çok az yatırımcı rasyonel düşünebilir ve doğru düşünme metodolojisine hakim olabilir. Ancak sürekli kar elde edebilmek için düşünme tarzından daha fazlasına ihtiyaç vardır. Küçük olasılıklı olayların neden olduğu büyük riskleri önlerken yüksek olasılıklı olaylara dikkat edin.

Bir dizi bilimsel ve teknik analiz yöntemi, derin bir teorik temele ve felsefi geçmişe sahip olmalıdır. Ancak bu teknik analiz setinin kaynağını bularak, bu teknikler setini temelden kavrayabilir, tam resmini görebilir, güçlü ve ölü noktalarını anlayabiliriz, böylece belirli uygulamalarda kullanışlı olabilir, kazanma olasılığını artırabilir ve bu teknikler setini zenginleştirip geliştirmeye devam edebiliriz. teknoloji.

Birçok insan, hisse senetlerinin büyük para kazanmak için pozisyonlarla dolu olduğunu düşünerek gün içi T + 0 ticaretini hala anlamıyor, hatta bir yanlış anlama var.

Her şeyden önce, tam pozisyon, tüm hisse senetlerinin göstergelerinin 0 ekseninin altında çalıştığı zamandır. Şu anda pozisyon biraz daha ağırdır. Biraz zaman aldığı sürece, hisse senedi yükseldiğinde hisse senetleri kar edebilir. Tüm göstergeler aşırı satım durumunda (0 ekseninin üstünde) çalışıyorsa ), konumu kontrol etmeli ve ilk etapta riski önlemeliyiz.

Örneğin, 300.000 varlığınız varsa, 3 hisse yeterliyse ve her tahsis yaklaşık 70.000 ise, bu nedenle fazladan 100.000 yalnızca borsa risklerine direnmekle kalmaz, aynı zamanda para kazanmak için "T becerileri" ni de kullanabilir. Aksi takdirde hesabınızda fazla para kalmaz.İyi bir hisse senediyle karşılaştığınızda ya etinizi pay için kesersiniz ya da yükselmesini izlersiniz ve borsa dibe çöktüğünde hareket edemezsiniz.

T yapmayı öğrenmek için Becerilerden önce iki konuyu anlamalıyız.

İlk olarak, T için ne zaman uygundur? T için ne zaman uygun değildir?

Maymun pazarı (şok pazarı), ayı pazarı T için uygundur, ancak boğa pazarı uygun değildir.

Bunu anlamak zor değil. Bir boğa piyasasında en iyi yol, hisse senetlerini tutup endeksin yükselişini takip etmesini beklemektir. Şu anda, T'yi bir kez yaptığınızda uçmak kolaydır ve sonra zihniyetiniz patlar.

T özellikle maymun piyasasında iyidir. Endeks dalgalanır ve bireysel hisse senetleri de dalgalanır. Günlük genlik küçük değildir ve spreadler için bolca yer vardır. Bir ayı piyasasında, hisse senetlerini tutmaya devam ederseniz, bu derin bir yorgandır ve daha sonra geri dönmek zor olacaktır. Yapılabilecek tek şey, maliyetleri düşürmek için T yapmaya devam etmektir.

İkincisi, T için hangi hisse senetleri uygundur? Hangi hisse senetleri uygun değil?

T'ye uygun hisse senetleri aktif olmalıdır. Bu tür bir aktivite, sık günlük sınır gerektirmez, ancak yeterli gün içi genlik boşluğunu ifade eder.Örneğin her gün% 5 genlik boşluğu varsa T olarak kullanılabilir. Bu tür hisse senetleri genellikle özellikle büyük değildir, genellikle küçük veya orta boydur ve bir tema bonusu almak en iyisidir.

Ancak özellikle PetroChina gibi büyük hacimli hisse senetleri için bu tür gün içi genlik% 1'den azdır, T'yi yapmak çok zordur ve getiri yüksek değildir.

Bazı küçük biletlerin konusu yoktur, temelde likidite yoktur ve T için uygun değildir.

Bu iki noktayı anlamak, T yapmanın kapsamını büyük ölçüde azaltmamıza yardımcı olacaktır.

Zaman ve mekan açısından ön tarama yapıldı. T için uygun olduğu zamanda, T'ye uygun hedefi seçtiniz. Şu anda T yapmanın yöntem ve tekniklerini anlamanız gerekiyor.

İkincisi, T yapın Anahtar

1 , belirleyici

Piyasanın sağlıklı ve normal olduğundan emin olduğunuz ve elinizdeki münferit stokların düşmediği, ancak yıkandığı sürece (dalışın kaçan ana sermaye olup olmadığına bakın, eğer ölçülemez bir ölümse ve piyasa normalse, o zaman bu oy muhtemelen bir yıkama olacaktır), dalış Pozisyonu bir anda kararlı bir şekilde telafi edin, yapma, daha düşük bir nokta varsa, tekrar telafi edebilirsiniz.

(Erken ticarette yıkama ve dalma pozisyonu kapatacaktır)

2 Açgözlü değil

T'yi yapmada başarısız olmanın en kolay yolu açgözlülüktür. Açgözlülük satış noktasını kaçırdığı için, geri çekilmemize ve dışarı atılmamasına neden olur. Bu nedenle disiplinli olmalı ve açgözlü olmamalıyız. Pazarlık çipi karlılığı artırdığı sürece, toplu işlerde% 2 kârla başlayın T çıkar, ne kadar çok yukarı çekerseniz, o kadar çok T, asla uçmaktan korkmayın, uçup satın, sinek satın, şansınız, en azından kazandığınız şeydir, bu psikolojinin üstesinden gelmelisiniz.

(Toplu olarak T dışarı çekin)

3 , Tersine çevirme

Mantık yeterince iyi olmadığı için pek çok arkadaşımız T'yi başaramadı.Eğer bunu tersine yaparsan nasıl yaparsın? Borsa fiyatının yükseleceğini görmeyi severim, yükseleceğini düşünürsek, yükselişi takip ederiz ve pozisyonu yükseltiriz.Sonuç olarak hisse senedi fiyatı düşer ve tekrar düşer. Pozisyonu örtecek tüm fişler kapatıldı.Sonra pozisyonun çok ağır olmasından endişelendim ve onu taşıyamayacağından korktum, geri düştüğünde pozisyonu kapatacak çip tekrar azaldı.Sonuç geldi ve gitti, kayıp daha fazlaydı ve maliyet daha yüksekti.

(Tersinin şematik diyagramı, düşüşü telafi etmek için yükselişi takip eder)

Bu nedenle, sıkı disiplin, pazarlık avını telafi etmek, yukarı çekmek ve alçak nokta yoksa örtbas etmemek. Uçarsan uçacaksın! Hafiflemek için yukarı çek, pozisyonu telafi etmek için geri dön!

Sadece yükselip düşmeyen hisse senetleri yok ve sadece düşen ama yükselmeyen hisse senetleri yok, fırsatları kaçırma konusunda gerçekten endişelenmenize gerek yok. Her zaman fırsatlar olacaktır.

İlk önce T yap Önceden, öncelikle mevcut hisse senedi fiyat eğilimini doğrulamalıyız, Piyasa eğilimini üç türe ayırıyoruz: Biri yükseliş eğilimi; İkincisi, yan eğilimdir; Üçüncüsü düşüş eğilimi. Her trende karşılık gelen T yapın Strateji de farklı.

( Bir) Yükselişte T nasıl yapılır

Öncelikle size gün içi yükseliş sinyalini çok yüksek başarı oranına öğreteceğim.Zaman paylaşımı eğiliminin MACD göstergesinin altından sapmasına bakın.Zaman paylaşımı trendi ve MACD dip noktası farklılaştığında hisse senedi fiyatı yükselecektir.

Fenglong hisseleri:

Zaman paylaşım tablosundan, Fenglong hisselerinin hisse senedi fiyatı ve MACD göstergesi defalarca dipten saparak hisse senedi fiyatının toparlanacağını göstermektedir.Bu piyasa dalgasında kümülatif artış 3 puandır.Eğer çalışırsanız en az 2 puan yakalayabilirsiniz. Gelir noktası.

( iki) Sonbaharda T nasıl yapılır

Yükseliş trendindeki gün içi yükseliş sinyalinden bahsettim. Şimdi gün içi piyasasında nasıl düşüş gösterileceğinden bahsedelim. Hala zaman paylaşımı trendine ve MACD göstergesine bakıyoruz, ancak bu sefer bunların en büyük ayrışmasına bakıyoruz. Zaman paylaşımı trendi ve MACD göstergesi en büyük farklılığı oluşturduğunda, Hisse senedi fiyatlarında bir düşüş dalgası olacak.

Tongxingda:

Zaman paylaşım tablosundan, Xingda'nın hisse senedi fiyatı ile MACD göstergesi arasındaki en büyük fark, hisse senedi fiyatının bir dalgada düşeceğini gösterir.Zamanında satıp hisse fiyatı geri çekildikten sonra satın alırsanız, zarar% 1,5 oranında azalacaktır.

( üç) Şok trendinde T nasıl yapılır

Daha önce, yükseliş ve düşüş sinyallerinden bahsetmiştim: eğer zaman paylaşma eğilimi MACD göstergesinden altta bir sapma oluşturuyorsa, hisse senedi fiyatı yükselecek ve eğer zaman paylaşımı eğilimi MACD göstergesinden en fazla sapma oluşturuyorsa, hisse senedi fiyatı bir düşüş dalgasına sahip olacak. Yana doğru oynaklık, hisse senedi fiyatının yükselip alçalmasının nispeten küçük olduğu anlamına gelir. Şu anda yüksek ve düşük satın almak, düşük almak ve yükseğe satmak uygundur. Yükseldiğimizde satmamız, düştüğümüzde almamız gerekir. Düşüş trendi, T stratejileriyle birlikte kullanılır.

Bugün, Apex Software K-line trendinden düşüyor.Zaman paylaşımlı çizelgeden, hisse senedi fiyatı ve iki tepe noktası, hisse senedi fiyatının düşüş dalgasına sahip olduğunu gösteren en iyi ayrışmayı oluşturuyor.Zamanında satış yaparsanız, en az% 1 kayıp olacak. .

Luxin Ventures hisse senedi fiyatının zaman paylaşım çizelgesinde, hisse senedi fiyatı trendi ve MACD göstergesi, bellenimin kısa sürede yükseleceğini gösteren bir dip sapma oluşturuyor.Zamanında alıp daha yüksek bir fiyata satarsanız, hisse senedi fiyatı nedeniyle kazancın en az% 1'i elde edilecektir. Dalgalanma nispeten küçüktür, bu nedenle kar marjı buna göre küçük olacaktır.

En önemli noktayı unutun: T yapmak için alt pozisyona sahip olmalısınız.

T + 08 Büyük operasyon becerileri

1. Hisse senedi fiyatı her zaman ortalama fiyat çizgisinin etrafında dönüyordu. Kırmazsanız, hisse senedini güvenle tutabilirsiniz, ancak bir kez kırıldığında bu bir satış noktasıdır. Kırıldıktan sonra yanlış bir kırılma olduğunu düşünüyorsanız, o zaman olgunlaşmamış bir tüccarsınız. , Ortalama fiyat çizgisinin etkili bir şekilde altındaysa, para kaybedersiniz? Bu nedenle, ortalama fiyat çizgisinin altına düşerseniz, bu, zaman paylaşım grafiğinin pozisyonu bozduğu anlamına gelir. Hisse senedi fiyatı, zayıf bir pozisyonda çalışmayı seçecektir. Sonraki aşağı yönlü riski önlemek için, satış pozisyonu yöneticisini benimsemeli ve sonra giderseniz Stabil ise, sağlam durmaya ve ortalama fiyat çizgisinden satın almaya devam edin, bu nedenle operasyon esnek bir şekilde ele alınmalı ve geride bırakılmamalıdır.

2. Elinizde tuttuğunuz veya endişe duyduğunuz hisse senetlerinin düşük açılıp açıldığını görürseniz, hacim ve enerjiye dikkat etmelisiniz.Eğer hisse senedi fiyatı kırmızıya döndüğünde hacim ve enerjinin küçüldüğünü görmezseniz, bu saatte alırsanız emin olmalısınız. Yüksek bir zaman paylaşımı satın almaktır. Sahipler için satmayı seçmek gereklidir;

4. Stok yükseldiğinde, zaman paylaşım hacminin yoğunlaşmadığı ve genişlemediği görülmüştür.Eğit olmayan hacim, ana gücün daha fazlasını yapacak kadar belirlenemediğini ve satılması gerektiğini gösterir;

5. Hacim ve fiyatın mükemmel koordinasyonu, hacmi yukarı çekip artırın, hacmi sıralayın ve küçültün, trende karşı çıkın ve önceki yüksek seviyeyi kırın ve zaman paylaşımı hacmi hızla büyür, bu bir satın alma sinyali

6. Tek bir cümleyle: "Hacim ve fiyat sağlıklıdır ve hacimdeki artış bir satın alma sinyalidir."

7. Kullanım süresi hacmi ve fiyatı tekdüze değildir, ne kadar çok çekerseniz, hacim o kadar küçük olur ve kademeli küçülme, hacim ile fiyat arasında bir sapma oluşturur ve başınızı yukarı çekmek bir satış noktasıdır;

8. Bitirdikten sonra, ani bir ağır hacim hareketi olur ve daha fazlasını yapmak için ana gücün bir tezahürü olan ve bir satın alma sinyali olan zaman paylaşımlı düz çizgi yukarı çekilir;

T + 0 "Sırlar" Operasyonu:

1 , "Pozitif, T + 0 peşinde "Yaygın işletim yöntemleri.

Piyasa dalgalı bir trend içindeyken, bireysel hisse senetlerinin yükselme eğilimi sabittir ve bireysel hisse senetleri açısından kısa vadeli bir saldırı fırsatı vardır. Şu anda bir çelişki olacaktır. Bireysel hisse senetleri pozisyonları artırmak için fırsattır, ancak piyasa istikrarsızdır. Şu anda yatırımcılar T'yi kovalayabilir. Çözülecek +0 işlem.

Aşağıdaki şekilde görüldüğü gibi, piyasanın ortalama hisse senedi fiyatı akıllı yardımcı hattın altında olup, piyasanın iyi olmadığını ve tam pozisyon operasyonuna uygun olmadığını gösterir.Ancak, bireysel hisse senetlerinin yükselme ve geri çekilme şansı vardır.Altın haçın onaylanması, pozisyonları yükseltmek için iyi bir noktadır. Sürpriz yok. İkinci gün, desteğin başarısını teyit etmek için hisse senedi fiyatı geri çekildi ve hisse senedi fiyatı yükseldi.Yatırımcılar, T + 0 operasyonunu gerçekleştirmek için piyasadan satın alabilir ve ardından aynı miktarda orijinal varlıkları satabilir.

Satın alma noktası, zaman paylaşımlı hareketli ortalamanın (bireysel hisse senetlerinin zaman paylaşım çizelgesindeki sarı çizgi) üzerindeki fiyat aralığını, zaman paylaşım çizelgesindeki zaman paylaşımlı hareketli ortalamaya mümkün olduğunca yakın seçmek için seçilebilir Hisse senedi fiyatı daralır ve satın almak için yarım saatten fazla bir süre yanlara doğru sabitlenir. Şu anda satın almak, piyasada zaman paylaşımı düşüşü olduğunda daha etkilidir, ancak bireysel hisse senetleri yana doğru kalır. Hisse senedi fiyatı, zaman paylaşımlı hareketli ortalamadan daha yükseğe çekilir ve yatırımcılar bir stagflasyon sinyali göründükten sonra önceki dönemde aynı miktarda fişi satabilirler.

2 , "İleri, pazarlık avı T + 0 "Yaygın işletim yöntemleri.

Bu operasyon yöntemi, esas olarak aşırı satım ribaund stoklarının işletilmesi için kullanılmaktadır.

(1) Ciddi değil

Bireysel hisse senetleri aşırı satım durumunda, ancak çok ciddi değiller.Çekişi tersine çevirme şansı olacak.Şu anda, yatırımcılar keskin düşüşte satın alabilir ve bir toparlanmanın ardından aynı gün T + 0'da önceki hisse senetlerini satabilirler.

Aşağıdaki şekilde gösterildiği gibi, kırık pozisyonun negatif bir çizgisini teyit ettikten sonra, hisse senedi ertesi gün açılışta hızla düştü.Açılıştan sonraki yüksek pozisyon gelip satılmadıysa ve diskte hızlı bir aşırı satım durumu varsa, Pozisyonu düşük bir pozisyonda artırın ve gün içindeki ters çekmeden sonra, doğrudan bir ters çevirme ve akıllı yardımcı hattı tekrar geçme olasılığının düşük olması beklenir, bu nedenle T + 0'da satılabilir.

(2) Ciddi aşırı satış

Aşağıdaki şekilde gösterildiği gibi, münferit hisse senetleri aşırı satım piyasasında. Aşırı satım daha ciddi. Aşamalı veya çok günlük aşırı satım toparlanma operasyonu yapması bekleniyor, ancak satın alma işleminden sonra aniden hızlı bir toparlanma görülüyor, ancak günün hızlı toparlanmasının sona ermesi ve düşüşten sonra dengelenmesi gerekiyor. Kalan toparlanma alanını doldurmaya devam etmek için, o gün toparlanmanın en yüksek noktasında T + 0'da satış yapın ve toparlanmanın ardından başka bir satın alma fırsatı bekleyin.

Hisse aşırı satım durumuna ve toparlanma alanına sahip.Ancak, aşırı satımın ardından aynı gün yüksek seviyeye geri dönmesi, yüksek büzülme ve durgunluğa işaret ediyor ve etkiyi devam ettirmek için yeterli enerji yok. Bu nedenle T + 0'da satıp düşüşü bekleyebilirsiniz. Tekrar satın alma fırsatından sonra, günlük K hattındaki ribaund alanı tamamlanana kadar çalışmaya devam edin.

Özet: Aslında, kısa vadeli veya orta vadeli fark etmeksizin, genellikle T yapmak, hisse senedi tutmaktan çok daha iyidir ve çok daha iyidir; özellikle piyasa dalgalanmaları ve düşüşleri döneminde, gün içi T + 0 yapmak çok istikrarlı ve verimli bir arbitraj yöntemidir. : Nedeni çok basit, yeni bir pozisyon açarsanız, kar edip edemeyeceğinize, yarın karar vermelisiniz ve T aynı gün tamamlanır ve daha fazla kesinlik vardır, piyasayı takip etmek için zaman vardır ve elinizde bir hisse senedi varsa, günlük arbitraj fırsatı vardır.

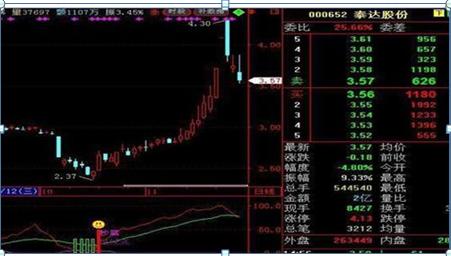

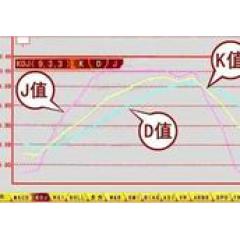

Son olarak, sizinle bir alt pazarlık endeksini paylaşacağım. Bu, ekli resmin göstergesidir. Ana çizelgede hareketli ortalama sisteminin kullanılması tavsiye edilir. Ekteki resimde bir "pazarlık dip" sinyali göründüğünde, ana çizelgedeki hareketli ortalama sistemi tarafından filtrelenmelidir. Alt sinyalleri satın alırken satın almak için acele etmeyin, bekleyebilirsiniz 10 Günlük hareketli ortalama yükseldiğinde, satın almayı düşünün.Ayrıca, sinyal görünmeden önce işlem hacminin büyütülüp büyütülmediğini görerek filtreleyebilirsiniz.Kısacası, her "al-al" sinyali gerçekleştirilemez ve hareketli ortalama veya hacim gibi diğer göstergeler tarafından desteklenmelidir. Taranmaya gelin, özel durum kendiniz kavrayabilir. Formül kodunu kopyalamak kaçınılmaz olarak bazı biçim hatalarına neden olacaktır. Bunu başarılı bir şekilde içe aktaramazsanız, benden kaynak kodunu almamı isteyebilirsiniz!

Formül kaynak kodu aşağıdaki gibidir:

Kısa eğilim : ((3 * SMA ((CLOSE-LLV (LOW, 27)) / (HHV (HIGH, 27) -LLV (LOW, 27)) * 100,5,1) -2 * SMA (SMA ((CLOSE- LLV (DÜŞÜK, 27)) / (HHV (YÜKSEK, 27) -LLV (DÜŞÜK, 27)) * 100,5,1), 3,1) -50) * 1.032 + 50), RENKLİ;

VAR2: = (2 * KAPAT + YÜKSEK + DÜŞÜK + AÇIK) / 5;

VAR3: = LLV (DÜŞÜK, 34);

VAR4: = HHV (YÜKSEK, 34);

Uzun eğilim : EMA ((VAR2-VAR3) / (VAR4-VAR3) * 100,13), COLOR00FF00;

Yargı : SQRT (KAREKÖK (KAT (KAREKÖK (MA (1 / KAZANAN (KAPAT) * 100,4) / 10000)))) * 5;

VAR5: = ÇAPRAZ ( Kısa eğilim , Uzun eğilim )VE Uzun eğilim < 25;

alt : STICKLINE ( Kısa eğilim < 10 VE Yargı > 0,0,30,6,1);

STICKLINE (VAR5,0,50,8,0), COLORRED;

DRAWICON (VAR5 VE Yargı > 0,60,1);

DRAWTEXT (COUNT ( Kısa eğilim < 10 VE Yargı > 0,8) VE VAR5,50 ' Pazarlık avı ');

DRAWTEXT (ÇAPRAZ ( Kısa eğilim , Uzun eğilim )VE Uzun eğilim > 25 VE Uzun eğilim > REF ( Uzun eğilim , 1), 50, ' Hızlı çekme veya kısa üst ');

VAR6: = ÇAPRAZ ( Kısa eğilim , Uzun eğilim )VE Uzun eğilim < 50;

DRAWTEXT (COUNT ( Kısa eğilim < 30 VE Yargı > 0,5) VE VAR6,30, ' Kısa vadeli satın alma ');

A-hisse aşamasının mevcut işletme becerileri ve formül kodları hakkında daha fazla bilgi edinmek istiyorsanız veya herhangi bir şüpheniz varsa, kamu hesabı Yuesheng Yatırım Danışmanı'na (yslcw927) dikkat edebilirsiniz.

Hisse senedi yatırımından çıkmak için hangi kötü alışkanlıklara ihtiyacınız var?

1. Sık işlemler: Borsada perakende yatırımcıların en büyük sorunu sık yapılan işlemlerdir.Niu San yılda yalnızca bir düzine işlem gerçekleştirirken, perakende yatırımcılar yılda yüzlerce işlem gerçekleştirir, bu boşluktur!

2. Hisse senedi tutmak uzun değil: Niu San birkaç yıldır bir piyasa dalgası yapıyor ya da açılmayacak ve üç yıl boyunca açık olacak! Perakende hesapları her yıl birkaç piyasa dalgası yapıyor ve açılıyorlar ama para kaybediyorlar!

3. Spesifik olmayan holdingler: Niu Sanın süper büyük fonları genellikle sadece 2-3 hisseye sahiptir ve satın almadan önce düşüncelidirler ve satın aldıktan sonra yumuşak bir noktaya sahiptirler! Ve perakende yatırımcıların küçük fonları vardır ve birçok hisseye sahiptirler. Aynı anda ellerinde tutmayı severler. Dikkatini dağıtan 5-6 hatta bir düzineden fazla var!

4. Dedikoduları dinlemeyi sever ve kendi hisse senedi alım satımlarını yapamazlar: Borsadaki perakende yatırımcıların% 80'i kendilerine yatırım yapmaz, başkaları için yatırım yapar ve haber için yatırım yapar! Dolayısıyla, perakende yatırımcıların kaybı başkalarının harç ödemesine yardımcı olmaktır, değil Tek başına

5. Öngörü yok: Yatırım pratiktir, gelecekteki vizyon ve trendlerin bir analizidir! Ancak perakende yatırımcılarının en çok yaptığı şey, sadece anlık faydaları görmektir, bu da her zaman susam tohumlarını toplamaya ve karpuz kaybetmeye yol açar!

Akılcı yatırım ve sürdürülebilir karlı yatırım elde etmek için bu kötü sorunlardan kurtulmalı, çevrenizdeki haberleri anlamalı ve etrafınızdaki spekülasyonlara hayır demelisiniz, borsada en çok perakende yatırımcı ve en çok spekülasyona sahip olduğunu bilerek, ancak bunu kabul etmeye devam ediyorsunuz. Bilginin kendisi çok aptalca bir şey! Bu nedenle, bağımsız düşünmeyi öğrenmek ve karşıt eğilimleri analiz etme yeteneğini geliştirmek çok önemlidir!

Sorumluluk Reddi: Bu içerik Yuesheng Investment Consulting tarafından sağlanır ve Investment Express'in yatırım görünümlerini onayladığı anlamına gelmez

-

- AFC Şampiyonlar Ligi-Wang Ziming'in ilk golü, Bacambu sonrası, Guoan 1-0, Chiang Rai United golü kazandı

-

- 1,7 milyonluk bir zarardan 3 yıl içinde 9,8 milyonluk bir kara kadar, sadece buna sadık kalıyorum: 25'in altında bir tam pozisyonla satın al, 80'in üzerinde tam bir pozisyonla sat, neredeyse holdingl

-

- Beyaz askere haraç! Hu Ge, "Hu Ge karısı" na cevap verdi: Yakında "başörtüsü" nü kaldırmayı dört gözle bekliyorum

-

- Muller 1818 Altın Göz'e bindi ve Wuhan'ı destekleyen Dr. Renmi'yi alkışlamak için bir mesaj gönderdi.

-

- Çin hisse senedi piyasasının başlangıcının işareti: "Hacim çubuğu hassas çizginin altında", bu işlem hacminin nihai kullanımıdır.

-

- Bir hisse senedi neden düşmeye devam edebilir ve krupiye kayıplar için nakit yatırmalıdır? Aslında hayır, satıcı sadece maliyeti düşürüyor

-

- Borsada gerçekten para kazanan insanlar: Yarı ana oyuncularla nasıl para kazanılır? Unutmayın ki "büzülmedeki artış kesinlikle artacak ve küçülmedeki düşüş kesinlikle düşecek", ana güç zaten ortaya ç

-

- Çocuk bezleri, portakal kabukları ... Kendi kendine yapılan maske malzemeleri çeşitlidir, sadece yararsız değil, aynı zamanda tehlikelidir

-

- Çin borsası: Neden stoklar yükselirken büyük sermaye çıkışları oluyor? Para kaybetmeye devam etmek istemiyorum, anlamalısın