Tsinghua Üniversitesi'nin kadın doktoru nihayet şunu açıkça ortaya koydu: Yalnızca 100.000 fon varsa, bir hisse almak mı yoksa daha fazla hisse almak mı daha iyidir? Bir yatırımcı olarak ne düşünüyor

(Bu makale halka açık Yuesheng Raiders (yslc688) tarafından yalnızca referans amacıyla düzenlenmiştir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne ve kendi riskinize dikkat edin.)

Hisse senetleri önemli olduğunda zihniyet

1. İlk hazırlık, güçlü bir ilgi duymaktır

Faiz ile işler, çabanın yarısı ile iki kat daha fazla sonuç alır. Hepimiz bu deneyime sahibiz: sevdiğimiz şeye bağlı kalmak kolaydır; sevmediğimiz şeylere bağlı kalmak zordur. Konfüçyüs iki bin yıldan fazla bir süre önce bir keresinde şöyle demişti: "Bilenler, bilenler kadar iyi değiller ve iyi olanlar zevk alanlar kadar iyi değil." Einstein bir keresinde şöyle demişti: "Sadece aşk en iyi öğretmendir. Hisse senetlerine güçlü bir ilgi var. Faiz, bu en temel zihniyettir.

2. İkinci hazırlık güçlü bir özgüvene sahip olmaktır

İyi bir şekilde borsa yapmak istiyorsanız, özgüven eksikliği düşünülemez. Hisse senedi ticareti becerilerini öğrenebileceğinize ve pratikte belirli araştırma sonuçları elde edebileceğinize inanmalısınız. Hızlı, doğru ve acımasız spekülatörlerin gösterileridir. Birçok insan bunu yapmanın zor olduğunu düşünür. Yapmanın zor olduğunu düşündükleri için diğerleri sizin yapamayacağınızdan emin olabilirler. Hiç güvenmediğiniz için, elbette başkalarının da size güveni yok. Kendine çok güvendiğin ve çok çalışmaya devam ettiğin sürece, istediğini başaracağına inanıyorum.

3. Korku ve açgözlülüğün üstesinden gelin. Kısacası, yalnızca menkul kıymetler uzmanlığı ve ilgili bilgiler dahil olmak üzere yeterli bilgiye hakim olarak, korku ve açgözlülüğün üstesinden gelinebilir. Sadece en yüksek seviyeye ulaştığınızda sadece korku ve açgözlülüğün üstesinden gelmekle kalmaz, aynı zamanda daha açgözlü olmayı da öğrenebilirsiniz.

4. Kayıpları durdurmayı öğrenmek, hisse senedi alım satım seviyenizin yükseldiğinin bir işaretidir. Sadece zararları durdurarak, hisse senetlerinizin kaybını en aza indirebilir, kaybı kabul edebilir, deneyim ve dersleri özetleyebilir ve gelecekte bir geri dönüş yapabilirsiniz. Kayıpları durdurmayı öğrenmek sadece borsa seviyenizin iyileşmesinin bir işareti değil, aynı zamanda olgun bir yatırımcı olma yolunda ilk adımınızdır. Artık hisse senetlerinde para kaybetmediğinizde seviyeniz büyük ölçüde artmıştır.

5. Bağımsız düşünme ve bağımsız olarak yargılama becerisini öğrenmek için bunun hakkında konuşmayın. Her şey için, konunun rasyonel bir analizini yapmak için hem artıları hem de eksileri ile başlamalıyız.

6. Başarılı insanların deneyimlerinden ve derslerinden ders çıkarmak, kendi borsanızı kısa sürede niteliksel bir sıçrama yapabilir. Meşhur bir söz vardır: Ünlü öğretmenler iyi öğrenci yapar.

7. Kısa ve sabırlı olmayı öğrenin. Sadece kısa pozisyonları ve sabrı öğrenin ve zamanın ortaya çıkmasını bekleyin.Zaman dolduğunda ve kapsamlı teknik analizin satın alma koşulları karşılandığında, ağır bir pozisyon alabilir ve zengin getiriler olacağına inanıyorum.

100.000 fonum varsa, bir hisse senedi mi yoksa birden fazla hisse senedi mi satın almak daha iyidir?

Bu sorunla karşı karşıya kaldığında, bir sonucun olmadığı söylenebilir.

1. Kendi fonlarınızın ölçeği ve risk çeşitliliği bağlamında uygun sayıda hisse tahsis edin.

Bir yatırımcının sermaye ölçeği piyasaya girmeden önce 50 milyona ulaşırsa, borsada işlem gören bir şirket bulundurmak mantıklı mıdır?

Çünkü borsada işlem gören bir şirketin hisselerini elinde tutmak daha risklidir.

Bir yatırımcının sermaye ölçeği piyasaya girmeden önce 10.000 yuan ise, borsada işlem gören 10 şirkete sahiptir. Bu makul mü, makul de değil. Çeşitlendirme için risk maksimize edilmekle birlikte, oluşabilecek kar da kapsamlı bir şekilde azaltılır.

Bu nedenle, ister birden fazla hisse senedi yatırımını ister tek bir hisse satın almak için tüm fonları çeşitlendirin, ihtiyacınız olan şey riskleri çeşitlendirmek ve gelir olasılığını artırmak için kendinize ve fonların ölçeğine uymaktır.

Büyük fonlar ve mümkün olduğunca çok hisse senedi bulundurmak, farklılaşma riski oluşturabilir. Ya küçük fonlar? Nispeten yoğunlaşmış, bu da riskleri çeşitlendirirken geri dönüş olasılığını artırabilir.

2. Hissedarlık mükerrerlikten kaçınmalıdır.

Bir yatırımcı çok fazla hisse senedine sahipse, ancak bir kez hisse senetlerini kontrol ederse, temelde aynı sektördür. Bu durumda, birden fazla borsaya kayıtlı şirket bulundurmak riskleri çeşitlendirebilir. Ancak sektörün de riskleri var. Aynı sektördeki çok sayıda hisse senedi ile, sektör risklerinden daha iyi kaçınmak imkansızdır.

Bu nedenle, hissedarlığın çeşitlendirilmesi sürecinde, hissedarlık farklılaşması sektör risklerinin kilit noktalarına dikkat edilmelidir.

3. Sıradan yatırımcıların borsada işlem gören 1-3 şirket tutması daha mantıklıdır.

Sıradan yatırımcılar için çok fazla hisse sahibi olmanın hiçbir avantajı yoktur. Neden mi? Fonlar çok dağınık olduğundan, tüm yatırım yöntemini yapmanın bir yolu yoktur.

Ayrıca A-hisselerinin trendi genel olarak yükseliyor ve düşüyor yani dönem içinde piyasa yükseldiğinde diğer hisse senetleri de yükselecek, piyasa dönemsel olarak gerileyecek ve diğer hisse senetleri de düşüş gösterecektir.

O zaman bu durumda, tutulan hisse senedi sayısı çok fazlaysa, temel hisse senetleri düşer düşmez düşecek ve "çareye" yönelik fon kalmayacaktır.

Tek seferlik bir yatırım olsa da, birden çok yöntem ve birden çok yol vardır.

Listelenen 1-3 şirket tutmak neden daha mantıklı?

2018 yılında A hissesinde yaklaşık 150 milyon yatırımcı olduğu ve bunların% 95'inin 500.000'den az fonu olduğu şeklinde bir veri açıklaması var. Diğer bir deyişle, yatırımcıların% 95'i küçük ve orta ölçekli yatırımcılar.

500.000'den az sermaye ölçeğiyle, hisse senedi sahibi olmak için en uygun borsa şirketi sayısı 1-3'tür ve bu da strateji optimizasyonu, sermaye tahsisi ve yönetim açısından optimum duruma ulaşabilir.

Elbette, düşme riskleri yayabilir ve yükselmek daha çok fayda sağlayabilir.

Sermaye 20.000 yuan'dan az ise, borsada işlem gören bir şirket bulundurmak ve daha stratejik düzenlemeler yapmak daha uygundur.

4. Farklılaşma riskine odaklanın.

Hisse senedi piyasası yatırımlarında en önemli şey kâr değil, uygulama stratejisidir. Strateji doğru uygulandığı için borsada daha iyi karlar sağlayabilir.

Ancak, uygulama stratejisi yalnızca bir kilit nokta etrafında döner: farklılaşma riski. Hissedarlık veya fonların yürütülmesi fark etmeksizin, en önemli şey riskleri en aza indirmek ve daha iyi getiri elde etmektir.

Özet: Borsaya kayıtlı şirketler tarafından tutulan hisse sayısı fonların büyüklüğü açısından incelenmeli, büyük fonlar daha fazla hisse bulundurmalı ve küçük fonlar da uygun olmalıdır. Elbette farklılaşma riskinin temel alınması gerekiyor.

Her yatırımcı, pazarlık avı ve en iyi kaçış hilelerine sahip olabileceğini umar, ancak yapılabilecek çok az şey vardır. Aslında, altta veya üstte ne olursa olsun, her zaman bazı ipuçları olacaktır, anahtar nokta, yatırımcıların bu fırsatı nasıl buldukları ve kavradıklarıdır.

Farklı yatırımcılar, dip satın almak için farklı zamanlama seçeneklerine sahiptir. Bazı yatırımcılar, yüksek pozisyonlarda biraz tuzağa düştüklerinde piyasa veya bireysel hisse senetleri konusunda iyimserdirler.Borsa endeksi veya hisse senedi fiyatı düştüğünde, her fiyat pozisyonunu telafi edeceklerdir.Bu tamamen aşağı satın alma yöntemi, daha büyük fonlara sahip yatırımcılar için uygundur. İkincisi, hisse senedi fiyatını veya hisse senedi endeksini nispeten düşük ve yatay olduğunda satın almaktır.Bu zamanda fiyat daha düşüktür ve satın alma riski azdır, ancak süre daha uzun olabilir ve daha fazla bekletme sabrı gerekir. Üçüncüsü, hisse senedi fiyatı veya hisse senedi endeksi dipten çıktıktan sonra veya düşüş trendi onaylandıktan sonra satın almaktır.Bu yöntem, yatırımcıların doğru muhakeme ve kararlılığa sahip olmasını gerektirir.Şu anda, satın alma en etkilidir.

1: Pazarlık avına giriş zamanı

Pazarlığın zamanlaması açısından, pek çok kişi, dibe vurduktan sonra veya iyi bir haber yayınlandıktan sonra piyasayı ele geçirmeyi bekliyor. Ancak herkes bunu düşünür ve yaparsa, piyasa fiyatında aynı noktada blok haline gelecektir, böylece ana güç yüksek bir pozisyonda yakalanabilir. Aslında, düşüş eğilimi sona ermek üzereyken, ana gücün, diğerlerinin kazanması için en düşük pazarlık çipinin bir kısmını bırakmayı tercih ederek "ikinci dip" i kopyalamaları gerekir. Bunu yaparken her zaman kazanabilirler, buna "zamanı kovalamak" denir.

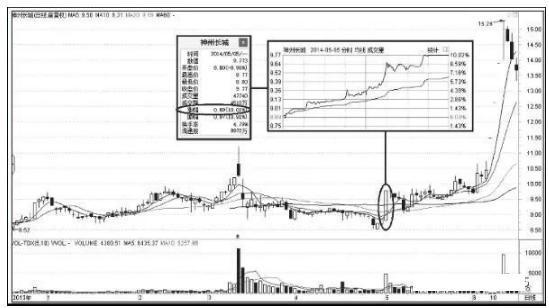

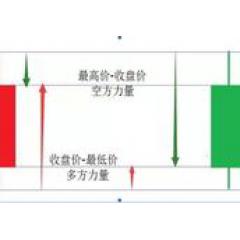

Bazı teknik göstergeler, bireysel hisse senetlerinin tabanını nispeten doğru bir şekilde kavrayabilir, örnek olarak KDJ göstergesini alabilir. Bireysel hisse senetlerinin hisse senedi fiyatı düşmeye devam etti. KD değeri 20'nin altında. K çizgisi D çizgisini geçiyor. Ortalama çizgi en iyi kısa pozisyonda düzenleniyor. Alt gölge çizgisi günlük K çizgisinde beliriyor. Alt gölge çizgisi ne kadar uzunsa o kadar iyi. Hisse senetleri hacimlerini orta derecede artırmaya başlıyor. Bu diptir. Dipleri satın almak için bariz bir sinyal. resim 2'de gösterildiği gibi.

Şekil 2 KDJ göstergesi, bireysel hisse senetleri için pazarlık zamanlamasını doğruluyor

Bireysel hisse senetlerinin hisse senedi fiyatı düşük bir seviyededir, aşağıda büyük ölçekli alım siparişlerinin katmanları ve en üstte yalnızca ara sıra satışlar görülür. Zaman zaman, büyük ölçekli alım siparişleri aşağıya fırlar ve ardından en çok satışı süpürür. Bu, aşağı tarafı bastırmanın ve para çekmek için pozisyonu sarsmanın ana gücüdür. takip et.

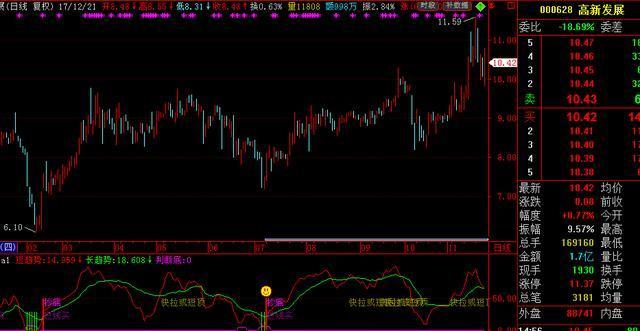

Bireysel hisse senetlerinin günlük limiti düşük seviyededir, ancak bloke değildirler.Bunun yerine, açık-kapalı-açık arasında dolaşmaya devam ederler.Rekabet şiddetli ve günün işlem hacmi büyüktür. Bu, günlük limitin şok etmek ve pozisyon oluşturmak için kesin olmadığı yanılsamasını kullanan ana güçtür. Olumlu bir destek altında sürpriz bir pozisyon oluşturuldu. Bu durumda yatırımcılar kararlı bir şekilde satın almalıdır. Şekil 3'te gösterildiği gibi.

Şekil 3 Hisse senetleri günlük düşük limit pozisyonları ile takip edilebilir

Bireysel hisse senetleri düşük açıldı ve yükseldi. Piyasada ara sıra düşüşler oldu, ancak çok fazla takipçi yoktu. En çok satış hala seyrekti. Ne zaman büyük bir satış emri varsa, yukarı yutuldu. Alt yavaşça yükseldi, üst yavaş yavaş yükseldi ve sonunda. Düşük gelir, bu duruma kuyruk piyasası baskılandığında müdahale edilmelidir.

Uzun bir dip konsolidasyon döneminden sonra, bireysel hisse senetleri boyun çizgisi baskısını yukarı doğru kırdı, ticaret hacmi arttı ve ilerlemeyi onaylamak ve zamanında takip etmek için art arda birçok gün boyun çizgisinde durdu.

2: Pazarlık için önlemler

(1) İşlem hacmi sorunu

Piyasa zayıf bir durumda olduğunda, ticaret hacmi her zaman nispeten küçüktür ve fiyatın düşmesi veya hacminin artması, dip olup olmadığını belirlemek imkansızdır. Bununla birlikte, işlem düz giderse veya fiyat sabit olduğunda ve hacim arttığında, düşük olma olasılığı daha yüksektir.

(2) Bireysel hisse senetlerini takip edin

Genel zayıflıkta, hane halkı sayısının her gün konut sayısından daha fazla düşmesi daha yaygındır. Ancak bu durum değiştiğinde yatırımcıların dikkatini çekmesi gerekir. Örneğin, zayıf bir piyasada, her zaman büyük düşüşleri olan daha fazla hisse senedi ve büyük kazançlı daha az hisse senedi vardır. Bireysel hisse senetlerinin gücü arttıkça, dip olasılığı da artar.

(3) Alt doğa

Tabanın doğasını değerlendirmek son derece kritiktir. Dipin doğasını anlamadığınız için borsada gerçekten kazanmak zordur. Pek çok insan dibi satın aldıktan sonra piyasanın ne kadar yükseleceğini bilmiyor, bu yüzden. Normal şartlar altında önce küçük hisse senetleri ve düşük fiyatlı hisse senetleri başlar ve zayıf piyasa güçlü bir piyasaya dönüşür. Bu genellikle kısa vadeli bir katılım düşüncesidir. Gerçek büyük sermaye müdahalesi kaçınılmaz olarak bu piyasaya nispeten uzun vadeli bir perspektiften bakacaktır. Şu anda, levhanın fiyatı ve boyutu belirleyici faktör olmayacak.

İnsan yargısı hatasız veya işlem hatasız olamayacağından, operasyon yöntemine dikkat edilmelidir. Dipte olduğu teyit edildikten sonra hafif pozisyonlarda satın alabilirsiniz.Ertesi gün bir toparlanma olursa hemen ağırlığı artırıp tekrar satın alabilirsiniz.Parti halinde açık pozisyonlar riski etkili bir şekilde azaltabilir veya piyasaya erken girip yanlış kopyayı kopyalayabilirsiniz.Ertesi gün açılışta satış yapabilir ve piyasanın netleşmesini bekleyebilirsiniz. Örtmek. Belli bir toparlanma olduğunda, bunun bir kısmını satabilirsiniz, çünkü toparlanma sırasında 5 günlük veya 10 günlük hareketli ortalama ile bastırılması kolaydır.Yatırımcılar düşüşü bekleyebilir ve ardından karı maksimize etmek için yuvarlanan operasyonları telafi edebilir.

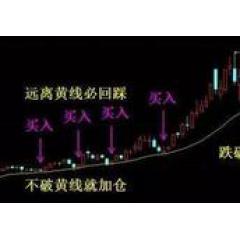

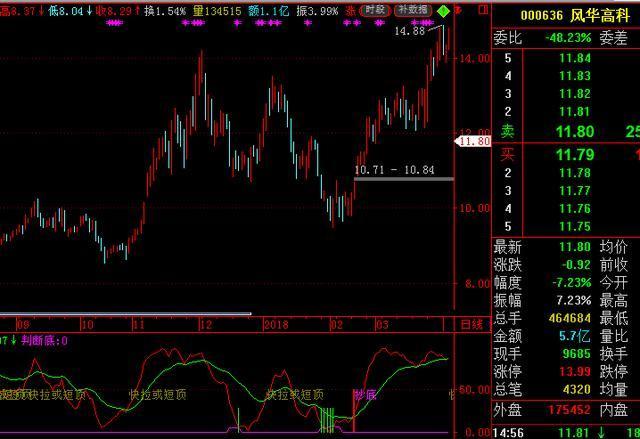

Son olarak, sizinle bir dip avlanma göstergesini paylaşacağım.Bu, ekli resimle birlikte bir göstergedir.Ana çizelgede hareketli ortalama sisteminin kullanılması tavsiye edilir.Ekteki resimde bir "avlanma dip" sinyali göründüğünde, ana çizelgedeki hareketli ortalama sistemi ile filtrelenmelidir. Sinyal verildiğinde satın almak için acele etmeyin. Satın almayı düşünmeden önce 10 günlük hareketli ortalamanın yükselmesini bekleyebilirsiniz. Ayrıca, sinyal görünmeden önce işlem hacminin artıp artmadığını görerek de filtreleyebilirsiniz. Kısacası, her "dip al" sinyali uygulanamaz. , Hareketli ortalama veya miktar enerjisi gibi diğer göstergelerle taranmalıdır ve belirli durum kendiniz kavranabilir. Formül kodunu kopyalamak kaçınılmaz olarak bazı biçim hatalarına neden olacaktır. Başarıyla içe aktaramazsanız, kaynak kodunu almamı isteyebilirsiniz!

Formül kaynak kodu aşağıdaki gibidir:

Kısa trend: ((3 * SMA ((CLOSE-LLV (LOW, 27)) / (HHV (HIGH, 27) -LLV (LOW, 27)) * 100,5,1) -2 * SMA (SMA (( KAPALI-LLV (DÜŞÜK, 27)) / (HHV (YÜKSEK, 27) -LLV (DÜŞÜK, 27)) * 100,5,1), 3,1) -50) * 1.032 + 50), RENKLİ;

VAR2: = (2 * KAPAT + YÜKSEK + DÜŞÜK + AÇIK) / 5;

VAR3: = LLV (DÜŞÜK, 34);

VAR4: = HHV (YÜKSEK, 34);

Uzun trend: EMA ((VAR2-VAR3) / (VAR4-VAR3) * 100,13), COLOR00FF00;

Karar alt: SQRT (KAREKÖK (KAT (KAREKÖK (MA (1 / KAZANAN (KAPAT) * 100,4) / 10000)))) * 5;

VAR5: = ÇAPRAZ (kısa trend, uzun trend) VE uzun trend < 25;

Alt: STICKLINE (kısa trend < 10 VE alt yargı > 0,0,30,6,1);

STICKLINE (VAR5,0,50,8,0), COLORRED;

DRAWICON (VAR5 VE alt karar > 0,60,1);

DRAWTEXT (COUNT (kısa trend < 10 VE alt yargı > 0,8) VE VAR5,50, 'Pazarlık avı');

DRAWTEXT (CROSS (kısa trend, uzun trend) VE uzun trend > 25 VE uzun trend > REF (uzun trend, 1), 50, 'hızlı çekme veya kısa tepe');

VAR6: = ÇAPRAZ (kısa trend, uzun trend) VE uzun trend < 50;

DRAWTEXT (COUNT (kısa trend < 30 VE alt yargı > 0,5) VE VAR6,30, 'kısa vadeli satın alma');

A-hisse aşamasının mevcut işletim becerileri ve formül kodları hakkında daha fazla bilgi edinmek istiyorsanız veya herhangi bir şüpheniz varsa, kamu hesabı Yuesheng stratejisine (yslc688) dikkat edebilirsiniz.

Perakende yatırımcıların% 90'ı pozisyon yönetimine kapıldı. İşte üç yaygın pozisyon yönetimi yöntemi:

1. Dönüşüm hunisi konum yönetimi yöntemi

Pazara girmek için başlangıçtaki fon miktarı nispeten küçüktür ve konum nispeten hafiftir Piyasa düşerse, piyasa görünümü pozisyonu kademeli olarak artıracak, dolayısıyla maliyeti azaltacak ve artış oranı artacaktır. Bu yöntemde, konum kontrolü, bir huniye çok benzer şekilde küçük bir alt ve büyük bir tepe biçimini alır, bu nedenle huni şeklindeki bir konum yönetimi yöntemi olarak adlandırılabilir. Ortak konum oranı 2: 3: 5 veya 1: 2: 3: 4'tür.

Avantajlar: Başlangıç riski nispeten küçüktür.Pozisyon tasfiye edilmemişse, huni ne kadar yüksekse, kar o kadar önemli olur.

Dezavantajlar: Bu yöntem, piyasa görünüm eğiliminin yargı ile tutarlı olduğu öncülüne dayanmaktadır.Eğer yön yanlış değerlendirilirse veya yönün trendi toplam maliyet fiyatını aşamazsa, karlı olmayacağı bir durumda olacaktır. Bu tür bir pozisyon yönetimi yönteminde, ters volatilite ne kadar fazla olursa, pozisyon o kadar büyük ve risk o kadar yüksek olur.Ters volatilite belirli bir seviyeye ulaştığında, kaçınılmaz olarak tüm pozisyon tutmaya yol açacaktır. Ters yönde küçük bir dalgalanma tasfiyeye yol açacaktır.

2. Dikdörtgen pozisyon yönetimi yöntemi

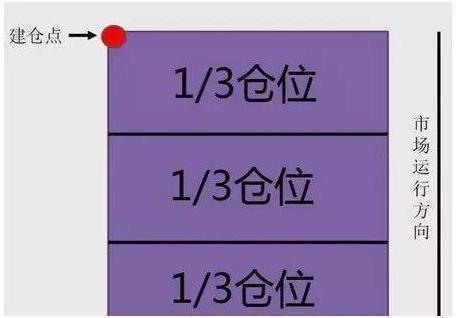

Piyasaya giren ilk fon miktarı, toplam fonların sabit bir oranını oluşturur. Piyasa düşerse, maliyeti düşürmek için pozisyonu kademeli olarak artırın. Artış bu sabit oranı takip edecek ve şekil dikdörtgen pozisyon yönetimi yöntemi olarak adlandırılabilecek bir dikdörtgen gibidir. Ortak konum oranları 1/3, 1/4 ve 1 / 5'tir.

Avantajlar: Her seferinde pozisyonların sadece belirli bir yüzdesi eklenir ve pozisyonların maliyeti kademeli olarak artar Riskler eşit olarak paylaşılır ve yönetilir. Pozisyonun kontrol edilebilmesi ve piyasa görünümünün yargı ile tutarlı olması durumunda önemli getiri elde edilecektir.

Dezavantajlar: İlk aşamada, ortalama maliyet hızla yükselir ve hızla pasif duruma düşmek kolaydır, fiyat başabaş noktasını aşamaz ve yorgan durumundadır. Huni yönteminde olduğu gibi, tersi ne kadar fazla değişirse, açık pozisyon o kadar büyük olur.Belirli bir seviyeye ulaştığında, pozisyonun tamamı tutulmalıdır.Fiyat biraz ters yönde değişirse, likidasyona yol açacaktır.

3. Piramit pozisyon yönetimi yöntemi

Piyasaya giren ilk fon miktarı nispeten büyüktür.Piyasa görünümü ters yönde hareket ederse, daha fazla pozisyon eklenmeyecektir.Eğer yönler aynıysa, pozisyonlar kademeli olarak artırılacak ve artan pozisyonların oranı küçülüp küçülecektir. Konum kontrolü, bir piramit gibi büyük bir taban ve küçük bir tepe biçimindedir, bu nedenle piramit şeklindeki bir konum yönetimi yöntemi olarak adlandırılır. Ortak konum oranı 5: 3: 2 veya 4: 3: 2: 1'dir.

Avantajlar: Getiri oranına göre pozisyon kontrolü, kazanma oranı ne kadar yüksekse, kullanılan pozisyon o kadar yüksek olur. Pozisyonları artırmak için trendin sürekliliğini kullanın. Trendde, yüksek getiri elde edilecek ve risk oranı düşük.

Dezavantajlar: Dalgalı bir piyasada gelir elde etmek daha zordur. Başlangıç konumu daha ağırdır ve ilk giriş için gereksinimler nispeten yüksektir.

Üç pozisyon yönetimi yönteminin karşılaştırılması:

1. Huni şeklindeki pozisyon yönetimi metodu ve dikdörtgen pozisyon yönetimi metodu, ilk girişten sonra piyasanın ters yönde hareket etmesidir, ancak yine de sonraki trendin kendi kararınıza göre çalışacağından ve pozisyon yönetimini gerçekleştireceğinden eminsiniz. Piramit pozisyon yönetimi yöntemi, pazara girdikten sonra piyasa ters yönde hareket ederse herhangi bir artış işlemi yapılmaması ve stop loss'a ulaşılırsa stop loss işleminin yapılmasıdır. İlk iki yöntem piyasa işlem yöntemine aykırıdır, ikincisi ise homeopatik bir ameliyat yöntemidir.

2. Huni şeklindeki pozisyon yönetimi yönteminin ve dikdörtgen pozisyon yönetimi yönteminin doğru dayanağı, piyasa görünümünün önceden belirlenmiş eğilime uygun olması ve pozisyonun ağırlaşması ve ağırlaşmasıdır. Tasfiye olmaması durumunda kar elde edilebilir. Bununla birlikte, risk daha büyük. Piramit şeklindeki pozisyon yönetimi yöntemi, sermayenin tamamı yerine en fazla ilk kez giriş fonlarının belirli bir oranını kaybetme riski taşır, bu nedenle piramit şeklindeki pozisyon yönetimi yöntemi daha az risk taşır.

Yatırım fonu yönetimi ve pozisyon kontrolü

Sermaye yönetimi seviyesi genellikle bir yatırımın başarısını veya başarısızlığını belirler.Borsa piyasasının öngörülemeyen riskleri nedeniyle, doğru sermaye yönetimi özellikle önemlidir. Fon yönetimi, yatırım veya spekülatif işlemler için tahsis edilen ve birleştirilen tüm nakit ve hisse senedi pozisyonlarının toplamını ifade eder. Temel amacı, sermaye pozisyonları ve nakit yönetimi yoluyla yatırım başarısızlığı riskini en aza indirmektir.

İyi bir fon yönetimi genellikle kazananları kaybedenlerden ayırt etmenin anahtarıdır. Ne tür bir yatırımcı olursanız olun ve hangi yatırım teorisi ve teknik analiz yöntemini kullanırsanız kullanın, sıkı sermaye yönetimini izlerseniz başarılı olabilirsiniz. Birçok yatırımcı fonları hiç yönetmez ve yönetseler bile yönetim kurallarına tam olarak uymayabilirler. Yatırımcılar fonları nasıl yöneteceklerini bilmiyorlarsa ve her zaman şansa güveniyorlarsa, finans piyasasında para kazanma şansı yoktur.

Genel teknik analiz kitapları, fon yönetimi konusunu ihmal etmiş veya çok az ilgi göstermiştir. Teknik analiz, teknik göstergeler ve hatta ticaret psikolojisini tartışan birçok kitap görebiliriz, ancak nadiren para yönetimine adanmış kitapları görebiliriz. Bununla birlikte, para yönetimi genellikle bir işlemin başarılı veya başarısız olmasının anahtarıdır. Yatırımcılar dünyadaki en iyi ticaret stratejilerine sahip olsalar bile, fonlarını nasıl yöneteceklerini bilmedikleri sürece başarısız olma olasılıkları yüksektir. Aksine, ticaret stratejisi o kadar akıllı olmasa bile, fon yönetimi becerilerinde ustalaştığınız sürece, yine de karlılığı koruyabilirsiniz. Başka bir deyişle, sağlam bir fon yönetim planı olduğu sürece, herhangi bir genel ticaret stratejisi başarılı olabilir.

Tüm yatırım ustaları fon yönetimi ve risk kontrolünün önemini vurguluyor. Buffett, üç ana yatırım ilkesi hakkında şunları söyledi: Birincisi fonların güvenliği, ikincisi fonların güvenliği ve üçüncüsü de birinci ve ikinci ilkeleri akılda tutmak. Soros ayrıca yatırımın kendisinde risk olmadığını, sadece kontrolden çıkmış yatırımın riskli olduğunu söyledi.

Borsada ayakta kalabilmek için eksiksiz bir fon yönetimi yöntemlerine sahip olmanız gerekir. Bir acemi için bile, şans ilk başta iyi olabilir, ancak sonunda kaçırılacak biraz zaman var. Fonları yönetmekte iyi değilse, sadece piyasanın kazandığı tüm karları geri vermekle kalmayacak, aynı zamanda eski sermayesini de kaybedecektir! Tersine, yeni gelen bir sermaye yönetiminde dikkatli olabilirse, para kaybettiğinde zamanında gelecektir. Kaybı durdurun, gelecekteki işlemler için belirli bir alan bırakabilir. Gücü korumak, borsada hayatta kalmanın anahtarı ve sonunda zaferin anahtarıdır. Başarılı bir yatırımcı olabilmek için, yatırımın ilk aşamasında, ilk yapmanız gereken kendi paranızı korumak, sonra para kazanmaktır.

(Yukarıdaki içerik sadece referans içindir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne ve kendi riskinize dikkat edin.)

Sorumluluk Reddi: Bu içerik Yuesheng Raiders tarafından sağlanır ve Yatırım Ekspresinin yatırım görünümlerini onayladığı anlamına gelmez.

-

- Çin'in para alma fırsatı burada: Şimdi A-hisselerinde yaklaşık 2 yuan fiyatına sahip çok sayıda düşük fiyatlı hisse senedi var ve 2000 lot satın alabiliyorsunuz, bu orta-uzun vadeli bir düzen mi?

-

- sınırlı sayıda! Tarihteki en eksiksiz K-çizgi grafiği: Bu 70 temel K-çizgisi kombinasyonunu anlayın, kolayca düşük fiyattan satın alın ve aşağı inmeden yüksek fiyatlara satış yapın

-

- Borsada en çok para kazanan insanlar şöyle özetliyor: Sadece 50.000 yuanınız varsa, hisse senetlerini nasıl satın almalısınız? Görünüşe göre istikrarlı kâr ve zarar yok "yedi formüle" dayanıyor

-

- Buffettin PetroChinayı satın alması durumu size şunu söylüyor: PetroChinanın satın alımı 48 yuandan yaklaşık 5 yuana düştü. Artık "yükselişi ve düşüşü görmezden gelerek bir pazarlık stratejisi o

-

- Spekülasyon kralı borsa aracılığıyla konuşuyor: hisse senetlerinde her zaman 10 yuan'dan alıp 5 yuan'dan mı satıyorsunuz? Küçük fonlarla büyümenin en iyi yolu olan "Livermore" düşüncesini deneyin

-

- Bir Yahudi size şunu söyler: Hayatta sadece bir bilet% 5 düşüş ve% 5 satışla alınır Günde dokuz noktada bile, bir yılda 99 kat daha yüksek olabilir.

-

- Çin borsası: Yeni yatırımcılar piyasaya giriyor, ancak eski yatırımcılar neden satın almaya cesaret edemiyor? Sadece bu makaleyi okuyarak Çin borsasını gerçekten anlayabilirsiniz.