Bir özel sermaye tüccarı sırrı açıklıyor: Bir biletin nasıl uzun süre tutulacağı, her gün tekrar tekrar T yapmakta ısrar edilmesi ve hisse senedinin hızla negatif bir maliyet haline getirilmesi!

Sabır bir yatırımdır ve sabır, başarının ön şartıdır

Borsa bir savaş alanıdır ve sadece sermaye oyuncuları ve finansal avcılar için bir savaş alanı değil, aynı zamanda sıradan yatırımcıların para yatırımı ve yönetimi için bir savaş alanıdır. Borsada kar elde etmek ve uzun vadeli karlar elde etmek istiyorsanız, net bir hedefe sahip olmanız, ne tür bir yatırımcı olduğunuzu anlamanız, kendi analiz yöntemlerinizi ve yatırım stratejilerinizi bulmanız, hisse senedi dalgalanma alışkanlıklarına hakim olmanız ve piyasa işlem yasalarını keşfetmeniz gerekir. Ve düzenli olarak köleleri sürmeye çalışın. Ancak bu şekilde başkasının eti olmak yerine borsada et yiyebilirsiniz.

Piyasa tarafından yenilebilirsin ama piyasa tarafından elenmemelisin. Biz bu pazara para kazanmak için geldik ama bu pazar tam otomatik bir vezne makinesi değil. Hisse senedi spekülasyonu zamanlama ve becerilere dikkat eder Fırsatlar her gün olmaz, Olsa bile herkes onları yakalayamaz. Kavrama konusunda iyi olduğunuz fırsatları analiz etmeyi öğrenin ve diğerinin zayıflıklarına saldırmak için kendi güçlü yönlerinizi kullanın. Şansınız varsa oy alın, bekleyin ve şansınız olup olmadığını görün ve gidin.

Borsada bir söz vardır: "Sabır bir yatırımdır ve sabır başarı için ön şarttır."

Hisse senedi yatırımı cesareti ve stratejisi gereklidir ve sabır zorunludur! Hisse senetlerini oynamak için, genellikle yatırım başarısının anahtarı olan iyi bir sabır geliştirmelisiniz. Birçok yatırımcı düşük analitik becerilere veya yatırım deneyimine sahip değil, ancak yüksek derecede sabırlı değil. Çok erken satın almak veya satmak, gereksiz zaman ve para kaybına neden olur. Alım satım zamanlaması uygun değil.Sabırla beklemelisiniz.Zaman geldiğinde kararlı ve kararlı olmalısınız.Bu her yatırımcının temel şartıdır.

Hisse senetlerine yatırım yapmak sabır, piyasa fırsatlarını aramak ise beklemek ve sabır gerektirir; hisse senedi tutmak zaman yatırımı gerektiren ve bu nedenle yüksek derecede sabır, vizyon ve öngörü gerektiren bir süreçtir, hisse senedi fiyatlarındaki iniş çıkışlar nedeniyle uyumayıp uyumayın.

Para kazanmak için, açıkça söylemek gerekirse, hisse senedi alıp satmak sabırdır, alırken sabırlı olmalısınız, borsa belirsiz ise buna katlanmalısınız, eğer hisse senedi fiyatı yükselirse, iyi bir fiyata satmak istiyorsanız buna katlanmalısınız. Almamaya tahammül edemez; hisse fiyatı yeterince yüksek olmadığında, satmamaya devam edin, ister alır, ister satsın, ister hisse sahibi olun, sabırlı olmalısınız. Sabır ve beklemek "hiçbir şey yapmamak" anlamına gelmez, hisse senetlerinin kazandığı para bir çeşit sabırdır.

Sabır, borsa yatırımlarında en yüksek sanat durumudur. İster yükseliyor ister alçalıyor, nefesini tuttuğun sürece para kazanma şansın var. Sabır ve bekleme "hareketsizlik" anlamına gelmez, operasyonel olmayan bir teknolojiyi, en üst düzeyde bir teknolojiyi temsil eder! Bu nedenle, hisse senedi yatırımının tüm hisse senedi yatırımcıları eşliğinde, sabır ve bekleyişin baştan sona tüm ticaret sürecini tamamladığı söylenebilir. Operasyonel davranış.

Sabır, olumsuzluk değildir ve beklemek, beklemek değildir. Sabır enerjiyi yenilemek demektir, beklemek ise zor bir iştir. Sabırla karar verme, durumdaki değişikliklere göre sürekli olarak gözden geçirilmeli ve güçlendirilmelidir. Bu acımasız pazarda ancak sınava ve cazibeye dayanarak hayatta kalabilirsiniz.

Hissedarlar için ultra kısa vadeli ve T + 0 operasyonları hissedarlar için en çok arzu edilen çalışma modlarıdır.Her ikisi de kısa vadede piyasadan 10 kat daha yüksek karlar elde edebilir. T + 0 evrensel bir işlem yöntemi olarak tanımlanabilir. Stokunuz kapitone edildiğinde seti çözmek için T + 0'ı kullanabilirsiniz; daha fazla kar istemediğinizde T + 0 da yapabilirsiniz; T + 0 tek olanıdır Kötü olan şey, çalışmanın enerji ve zaman almasıdır, ancak faydaları da kayda değerdir.

T + 0 operasyonunun kilit noktaları:

1. T + 0 için, en iyisi T'yi yarı pozisyonun altında kullanmaktır ve tam pozisyon T orta çizginin tercih ettiği oyları kaybedebilir Sonuçta, kimse peri değildir ve yanlış anlamak normaldir;

2. T + 0 satışı, satın alma için yeterli zamanı sağlamak amacıyla en iyi sabah yapılır;

3. T + 0'ı aynı gün içinde% 7'den fazla bir artışla çalıştırmak en iyisidir. T + 0'ın yüksek bir konumda satılması gerektiğinden ve düşük konum geriye bağlı olduğundan, yüksek konum ile düşük konum arasındaki mesafe ne kadar büyükse, o kadar iyidir;

4. Piyasanın T + 0 günündeki eğilimi, yükselip alçalmak, düşmek veya dalgalanmak için en iyisidir, piyasa yükselirken T + 0 yapmamaya çalışın;

5. T + 0 çok açgözlü olamaz. Geri alımın fiyatı, satış fiyatından sadece% 3 uzaktadır;

6. T + 0 hisse değişimine hazır olmalıdır. Eğer yanlış anlarsanız, hisse takası yapmanız gerekecektir Sonuçta, satış yaparken kârın bir kısmını zaten kilitlediniz. T + 0'a karar vermeden önce, başarısızlık durumunda hangi hisse senetlerini seçtiğinizi göz önünde bulundurmalısınız. Stok teknolojisindeki T + 0, süper kısa vadeden bile daha zor, uygulaması en zor olanıdır.

T + 0 çalışma şeması:

1. Forward (kısa olmayan pozisyonlar için önce al sonra sat)

Açılışın çok düşük olduğu bir gün, dakika çizgisi altın haç olduğunda T aynı sayıda pozisyona girer ve dakika çizgisi ölü çapraz olduğunda T aynı sayıda pozisyondan girer (özel durumlar):

Dakika çizgisinin altın haçında ciddi bir düşük açılış, T-in (tercihen pazarın sürekli olarak acele etmesi ile) ve ölü çaprazda T-out (T-out, piyasa ortamı doğru olmadığında da kullanılabilir) yoktur:

2. Ters (tam pozisyon için, önce sat ve sonra satın al)

Bir gün aniden açılır, dakika çizgisi kesildiğinde T dışarı, altın haç olduğunda T giriş, yüksek açılış yok, dakika çarpı altın olduğunda T giriş (tercihen pazar sürekli yükselirken), ölü haçta T çıkışı (piyasa ortamı doğru değil) Ayrıca T out yapabilirsiniz).

3. Yardımcı hatların veya teknoloji platformlarının bastırılması ve desteklenmesi hala faydalıdır

T + 0 operasyon becerileri gerçek savaş diyagramı:

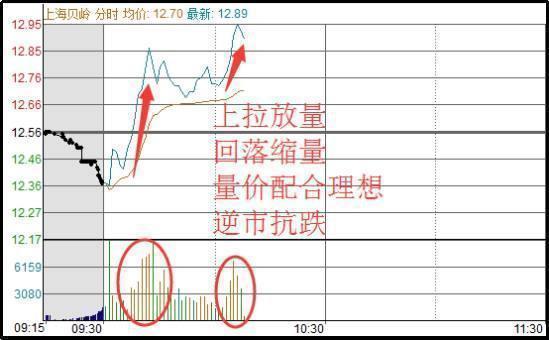

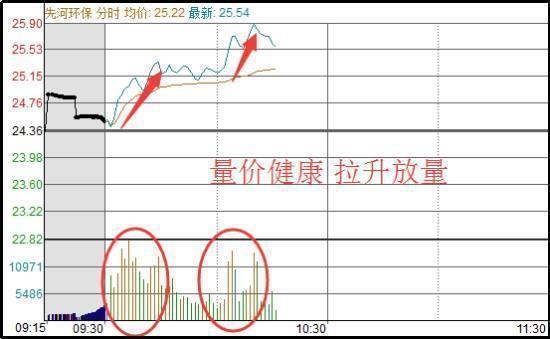

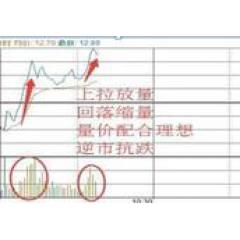

1. Mükemmel hacim ve fiyat koordinasyonu, hacmi yukarı çekip artır, hacmi geri çek ve küçült, trende karşı çek ve önceki yüksek noktayı kır ve zaman paylaşım hacmi hızla büyür, bu bir satın alma (T düşük) sinyalidir ve piyasaya karşı savunmacıdır.

2. Tek kelimeyle: "Hacim ve fiyat sağlıklıdır ve hacim artar ve hacim artar, bu da satın almanın bir işaretidir (T'yi düşük yapar)."

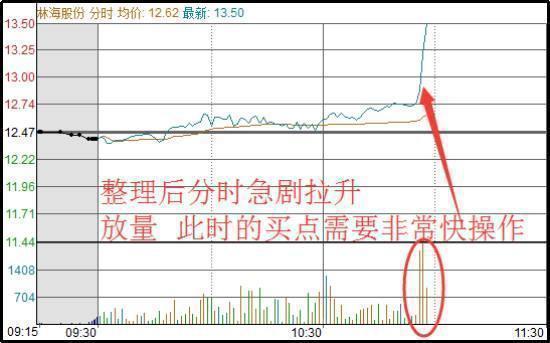

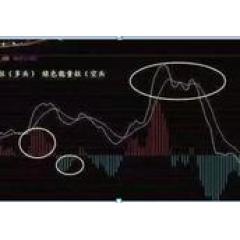

3. Bitirdikten sonra, ani bir ağır hacim hareketi olur ve zaman paylaşımlı düz çizgi yukarı çekilir, bu daha fazlasını yapmak için ana gücün ve satın alma sinyalinin bir tezahürüdür (T düşük yapın).

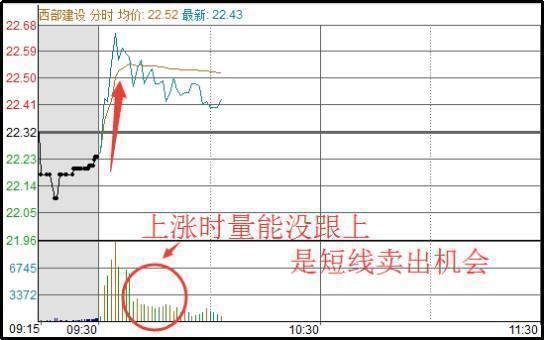

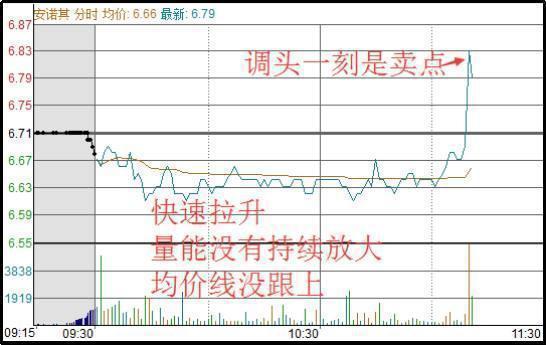

4. Hisse senedi yukarı doğru yükseldiğinde, zaman paylaşım hacminin yoğun bir şekilde büyütülmediği, eşit olmayan hacim ana gücün daha fazlasını yapacak kadar sağlam olmadığını ve satılması gerektiğini (yüksek satış için) gösterir.

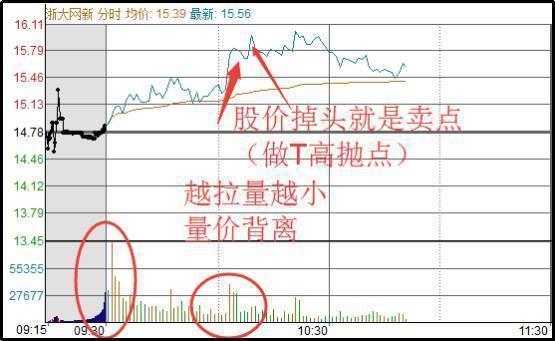

5. Kullanım süresi hacmi ve fiyatı tekdüze değildir, ne kadar çok çekerseniz, hacim o kadar küçük olur ve kademeli küçülme hacim ve fiyat arasında bir sapma oluşturur.

6. Hızlı artış, hacim sürekli olarak genişlememiştir ve ortalama fiyat çizgisi devam etmemiştir, geri dönüş bir satış noktasıdır (T için yüksek bir satış noktası yapar).

T + 0 en iyi çalışma süresi:

Günün sabahı: 9: 30-9: 50, genellikle perakende yatırımcılar katılmaz, bu handikap dilinin ana gösterim süresidir, üst düzey olanlar bu aşamada tutar oranının günlük sınırını geçebilirler. Kısa vadeli stratejinin hacim oranı 3'ün üzerinde, artış% 3-5 arasında, Pazar güçlü ve zaman sınırını aşmak kolay.

Bazıları hisse senedi alım satımının en insani test olduğunu söyler, çıkarlar önünde "spekülasyon yapmaktır". Bu nedenle, hisse senedi ticareti de, özellikle faizleri kısa bir süre içinde sınırlayan T + 0 alım satım sistemi "kendini speküle etmek" anlamına gelir. Büyük bir insanlık sınavı. Açgözlülük, kaygı, tereddüt ve korku, elde edilmek üzere olan faydaların bir anda uçup gitmesine veya hatta onları yenmesine neden olabilir. Bu nedenle, T + 0 ticareti yoluyla kar elde etmeye çalışmak, iyi psikolojik kalite olmadan işe yaramayacaktır.

Borsada yükselen eğilimli hisse senetleri her zaman görülebilir, düşen eğilimli hisse senetleri her an görülebilir.Uzun vadeli boğa hisse senetleri satın alabileceklerini kimse garanti edemez ve bunalımlı uzun vadeli ayı hisse senetlerinden kaçınılmaz olarak kaçacaklarını kimse teyit edemez. Bir yatırımcı maalesef konsolidasyon durumunda veya düşüş eğiliminde olan bir hisse senedi satın alırsa, uzun süre elde tutulsa bile genellikle iyi bir getiri elde edemez ve hatta bunun için ağır bir bedel ödeyecektir.

Aslında birçok yatırımcı, işleyiş yöntemleri nedeniyle borsada ağır kayıplar yaşadı. Örneğin bazı yatırımcılar düşüş eğiliminde olan hisse senetlerini ellerinde tutmak konusunda ısrar ediyorlar, hisse fiyatı toparlanıp bir miktar kar elde etse bile bu dönemde yüksek sermaye maliyeti ve fırsatları ödemişlerdir. Maliyet, zaman maliyeti.

Hisse senedi ticareti konusunda ustaların bazı görüşleri:

1. Hayatta kalmak para kazanmaktan daha önemlidir

Sadece uzun vadeli istikrarlı karlar son güldürücü olabilir.Riskten bağımsız olarak büyük karlar peşinde koşmak, sonunda ani bir zarar nedeniyle piyasadan çekilmek zorunda kalacaktır. Sevgili dostlar, hisse senetleri üzerine spekülasyon yaparken, aslında bir "hisse senedi" olduğunuzu fark ettiniz mi? Kendi öğrenme ve deneyim birikiminizi güçlendirmezseniz, hisselerinizin kendine özgü bir değeri var mı? Ve kazandığınız para Stokunuzun fiyatı gibi görünüyor, iç değer artmazsa, dış fiyat bir süre çok yükselse de değerine dönecektir.

2. Kaybı durdurmanın önemi

Borsa riskli.Risklerden nasıl kaçınılır? Örneğin bugün hisse senedi alıp yarın para kaybederseniz dışarı çıkmak ister misiniz? Belki sattıktan sonra fiyat yarından sonraki gün yükselirse ne yapmalıyım diye düşünüyorsunuz? Peki dediniz ama sen Yarın düşerseniz ne yapacağınızı hiç düşündünüz mü? Yarından sonraki gün yükseliş ve düşüşler önceden tahmin edilemeyeceğinden, bugün kaybederseniz dışarı çıkmalısınız çünkü zaten bir hata yapmışsınızdır, eğer bir hata yaparsanız, onu tanımalı ve düzeltmelisiniz. Bir hata yaparsanız ve düzeltmezseniz, bunun yerine umutlarınızı bilinmeyen şeylere bağlarsanız, lütfen borsayı tereddüt etmeden terk edin, borsa size göre değil. Tabii ki 1 puanlık bir kayıptan sonra çıkacağı söylenemez.İşlem maliyetlerinin birikmesi de zahmetli bir şeydir.Her şey ölçeklenmelidir.Örneğin% 3 stop loss ve% 3 içinde bir kayıp normaldir.Sabırlı olabilirsiniz ambar. Buraya bir zaman maliyeti eklenir. Durdurma kaybı% 3 ise, durdurma kaybı ikinci gün% 2, üçüncü gün% 1, dördüncü gün% 0 ve her gün% 1 artış vb. Olacaktır.

3. Kâr almanın önemi

Bir hisse senedi satın aldıktan sonra ertesi gün yükseldi. Hem mutlu hem de endişeliydim. Yarın sattıktan sonra yukarı çıkarsa ne yapmalıyım? Satmazsam yarın düşerse ne yapmalıyım? Sonra kar almak size huzur verebilir . Kısa vadede% 7 sanırım hisse senedi% 7 kar ettikten sonra satılacak, tekrar yükselse bile başkaları tarafından kazanılacak.Benimle hiçbir ilgisi yok çünkü ben zaten kazandım, ayrıca hisse senedi bir değil. Hisse senedi para kazandı ve bir sonraki hisse senedini arama zamanı geldi.

4. Disiplinin önemi

Zararı durdur ve kar al kavramı yeterli değildir ve bunu uygulamak için demir disipline ihtiyaç vardır. Bir hisse senedi satın aldınız ve zarar önceden belirlediğiniz noktaya ulaştı, sadece piyasa yükseldi, satmak ister misiniz, cevabım satmak, çünkü yükseliş ve düşüş nedenleri var. Satın aldığınız hisse senedi düştü. Bilmediğin nedenler var, o zaman bilmediğin risklerden kaçınmalı ve sınırsız risklerden kaçınmak için sınırlı kayıplar kullanmalısın Tereddüt ve şans, para kazanmanın ölümcül düşmanlarıdır. Bir hisse senedi alırsınız ve kar sizin önceden belirlediğiniz noktaya ulaşır Bu anda kar aniden çıkıyor veya piyasa hala yükseliyor. Satmak ister misiniz? Cevabım satmak. İnsanlar açgözlüdür. Körü körüne daha fazla kazanmak istiyorsanız, prensip yoktur. Ne zaman kelle olacaksınız? Er ya da geç açgözlülüğünüzle öldürüleceksiniz. Fazlalıklarınızı silerseniz, para kaybedebilirsiniz. Para kazanmak için engel olan sensin.

5. Tarihsel düşük seviyelere ulaşan hisse senetleri yapmayın

Hisse rekor düşük oldu. Bilmediğimiz bir şeyden kaynaklanıyor olmalı. Bu büyük bir risk olduğunu gösteriyor. Risk büyük olduğu için para kaybetmek mümkün. Neden kumar oynuyorsun? Belki bir süre çok para kazandın ama Uzun vadeli bir çözüm mü, pazara istikrarlı bir gelir için mi yoksa kısa vadeli kar ve zararlar için mi geliyorsunuz?

6. Sınırsız hisse senedine katılmayın

Ölçülemez hisse senedi, onu önemseyen çok az insan olduğunu ve değerin henüz keşfedilmediğini gösteriyor.Bir atlama taşı olmak istemiyorsanız, almayın veya satmayın.

7. Göstergelere güvenmeyin

Bazı insanlar, bir veya iki göstergeye dayanarak kendi alım veya satımlarına karar verirler, satın alıp satmayacaklarına karar vermek için aşırı alım veya aşırı satıldığına inanırlar. Neden her zaman kapana kısılıp yıkanırlar? Aşırı alımdan sonra aşırı satım var mı? "Aşırı satıştan sonra aşırı alım var" Hayır, hayır, ana güç zaafınızı zıt yönde çalışmak için ele geçirdi Başkaları tarafından kapana kısılıp kalmadığınızı bilmiyorsunuz ve hala gösterge başarısızlığından şikayet ediyorsunuz. Ana bayiye tanıdık gelen göstergeleriniz var mı, o zaman kendi zayıf yönleriniz diğerlerinin güçlü yanlarıyla karşılaştırılır, bu bir çakıl saldırısı değil mi?

8. Başkalarına güvenmeyin

Bazı insanlar kısa sürede para kazanması için başkalarının ona kara bir at tavsiye etmesini umarak her gün bireysel hisse senetlerini sorar. Bu, temelde, günlük bir limiti körü körüne yakalamışsınız gibi aynıdır. Bir gün, kendinize güvenmek zorundasınız ve sonra hiçbir şey bilmeyeceksiniz. Hala borsada hayatta kalmak istiyor musunuz? Bu alandaki kendi öğrenmenize dikkat etmeyin. Er ya da geç borsa tarafından eleneceksiniz ve sonra kendinizi şanssız olarak göreceksiniz.

Çin borsasının değeri düşük ve hisse senedi fiyatı yüksek, bu bir uzlaşmadır. Ama Çin hisse senetlerini alıp satan yatırımcıların içsel "değerinin" de çok düşük olduğunu düşündünüz mü, ancak dış fiyatlarının çok yüksek olmasını umuyorlar, hisse senetlerinin değerinin uluslararası standartlara dönmesi ve Çinli yatırımcıların uluslararası standartlara dönmesi gerektiğini umuyorlar. .

9. Seyrek operasyon

Hisse senetlerini her alıp sattığınızda, bir sonraki operasyonu özetlemek ve hazırlamak için kendinize biraz zaman bırakmalı ve hazırlıksız savaşlarla savaşmamalısınız. Sabırsız olmayın, çünkü sabırsız sonuçlar, özellikle büyük bir kayıptan sonra size hata yapmanıza neden olur. Sabırsız olmayın. Duygusal olduğunuzda hisse senedi alıp satmayın, hatta tuhaf bahisler yapmayın. Bu oldukça tehlikelidir. Borsayı terk etmelisiniz. Bir süre sonra sakinleşin ve kendi hatalarınızı ve ilgili önlemleri analiz edin.

10. Uzun vadeli satın alma, kısa vadeli satış

Satın almadan önce uzun vadeli bir vizyona sahip birkaç hisse senedi seçebilir, hisse senetlerini destekleyebilecek ve yukarı yönlü hareket edebilecek hisse senetlerini seçebilir, ayarlama yapıldıktan sonra zamanında müdahale edebilir ve hızla yükseldikçe onları dışarı atabilirsiniz. Ayarlama mutlaka bir düşüş, küçük bir platform veya hafif bir artış bile bir ayarlamadır.

11. Tarihi yüksek platformlarda yüksek hacimli ve büyük genlikli hisse senetlerinin konsolidasyonundan kararlılıkla vazgeçilmesi

Bu tür hisse senetleri çok tehlikelidir ve bunlardan kısa aralıklar alabilir, ancak zamanında bayi önüne atılmazlarsa, hisse senedi tarihindeki en yüksek fiyatın sahipleri olma olasılıkları çok yüksektir.

12. Platform tamamlamaya katılmayın

Yön bilinmiyor, ancak yukarı veya aşağı, risk çok büyük, kaçın.

13. Kazançlar ve kayıplar her zaman oradadır, ancak sıradan kalpler nadirdir

Ne zaman bir kayıp yapsam, doğru gülümseyebilirim. Kâr ederseniz, başarı deneyiminden öğrenebilir, kaybederseniz başarısızlık derslerinden ders alabilirsiniz Kendinizi geliştirmeye devam edin, borsada gurur duyabilirsiniz.

Bu makale size yardımcı oluyorsa, halka açık Yuesheng Raiders (yslc688) hesabına dikkat edebilirsiniz, daha fazla stok teknik analiz yöntemi ve işletme becerileri öğrenmenizi bekliyor!

(Yukarıdaki içerik sadece referans içindir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne ve kendi riskinize dikkat edin.)

Sorumluluk Reddi: Bu içerik Yuesheng Raiders tarafından sağlanır ve Yatırım Ekspresinin yatırım görünümlerini onayladığı anlamına gelmez.

-

- Ana kuvvetin en nefret edilen göstergesi olan "Hacim", tabak yıkama sırasında kesin inanç için "son damla"!

-

- Hisse senetlerinde gerçekten para kazanan tek bir tür kişi vardır: Yin satın alın ama yang değil, yang sat ama yin satmayın, anlamazsanız kaybedersiniz!

-

- Hisse senedi spekülatörlerinin açıkça T ustası olma becerileri: uzun vadeli varlıklar, tekrarlanan T'ler, gelirin sık sık değiş tokuş edilmesi gerekmez, başarı bu kadar basittir

-

- [Science Innovation Board Headlines] Bilim-teknoloji inovasyon kurulu fonu ihraç savaşlarının ilk grubu bugün başladı; bilim-teknoloji inovasyon kurulu "sahteciliği" tolere etmiyor; bilim teknolojisi

-

- Bir MACD uzmanı, ticaretin demir kuralını havaya uçurdu: altın veya altın satın alın, ölmeden satın, büyük bir yükselişten önce satın alabileceğinizi ve düştüğünde satabileceğinizi unutmayın.

-

- A hisselerinde gerçekten kâr edenler: "Tam bir pozisyon satın almak için yaşam çizgisini aşmanın ve bir pozisyonu temizlemek için yaşam çizgisinin altına düşmenin" demir kuralını akılda tutun ve bors

-

- Kızların "ağaçtaki karınca" stok kalıbını alması zordur, dipten dışarı çıkar, kararlı bir şekilde stoğu örter, kararlı bir şekilde pozisyonlarla doludur! Atışlar potansiyel boğa stoklarıdır!

-

- Değerli bir MACD ticaret formülü: "Uzun bir rüzgar tünelinde satın alın, kısa bir rüzgar tünelinde satış yapın", ancak perakende yatırımcıların yalnızca% 10'u bunu biliyor

-

- Piyasa görünümünü doğru bir şekilde değerlendirmek istiyorsanız, "123 işlem kuralını" öğrenmelisiniz! Hisse senetleri en yüksek noktada satın alınmalı ve en düşük noktada satılmalıdır!

-

- Yatırımcılar için mutlaka okunması gereken bu makale, kitapta görülmesi zor olan "Açık Susam" günlük ateşkesinin özünü açıklıyor, yüzlerce kez okumaya değer!