Bu gördüğüm en mükemmel trend ticaret sistemi: trend çizgisi + saldırı çizgisi + savunma çizgisi, bireysel hisse senetlerinin ticaret noktalarını doğru ve tam olarak ortaya çıkarır.

(Bu makale Yuesheng Investment Research (yslcwh) kamu hesabı tarafından yalnızca referans amacıyla düzenlenmiştir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne dikkat edin ve kendi riskinizi alın.)

Başarılı bir hisse senedi ve vadeli işlem spekülatörü, genellikle derin piyasa anlayışlarına sahiptir ve bu iki açıdan yüksek bir seviyeye ulaşırken kendi iç dünyasına dair fikir sahibi olabilir. Spekülasyona giden yol uzun bir eğitim sürecidir.Sekülatörler ileriye giden yolu keşfederken hayal bile edilemeyecek zorluklarla karşılaşacaklar ve çoğu insan sonunda ideal tarafa ulaşamayacak. Bununla birlikte, kendinizin sınırlarını aşıp dünyayı aştığınızda, büyük kazançlar elde edeceksiniz.

Konfüçyüs Dongshan ve Xiaolu'ya tırmandı, Taishan'a yükseldi ve dünyayı küçülttü. Bir spekülatörün xiulian uygulaması ve dünyası belli bir seviyeye ulaşmazsa, tüm bunlardan kaçınılamaz ve birçok hata asla çözülemez. Çünkü başlangıçta piyasa işlemlerinde sözde doğru ve yanlış görecelidir.Farklı tür ve deneyimlerden spekülatörler farklı sorunlarla karşı karşıyadır. Sayısız sözde hata ancak işler geçip gittiğinde ve spekülatörlerin düşünmesi, anlayışı ve alemi belli bir seviyeye ulaştığında gerçekleşebilir.

Söylendiği gibi, "hisse senetleri ülkeyi takip etmelidir" yani politikayı takip etmelidirler, hisse senedinin 10 veya 100 kat artma kararı politikayla desteklenen bir sektördür ve borsada işlem gören şirketin de anlatacak hikayesi olan bir hisse senedi olması gerekir. Piyasayı speküle eden ve kontrol eden süper büyük fonlara sahip hisse senetleri de var, ancak üçü birleştirildiğinde 10 ila 100 kat hisse senedi üretmek mümkün.

Çin politikalarıyla desteklenen mevcut sektöre göre, önümüzdeki 3 ila 5 yıldaki en güçlü politika desteği, 2019'daki A hisselerindeki yeni "tek boynuzlu at" kavramı olan teknolojiyle ilgili olmalıdır; mevcut yönetim açıkça tek boynuzlu atlar önermiştir. Şirketler genel olarak dört ana sektöre bölünmüştür: üst düzey üretim, bulut bilişim, yapay zeka ve biyoteknoloji.Bu dört yüksek teknoloji endüstrisindeki tek boynuzlu at şirketlerinin sayısı 29, bu yüzden şahsen bu dört endüstrinin önümüzdeki 3-5 yıl içinde olacağını düşünüyorum. 10 veya 100 kat hisse senedi doğar.

Önümüzdeki 3-5 yıl içinde bir boğa piyasası olacak mı?

Mevcut piyasa durumuna göre A-hisseleri, hisse senedi piyasasının 19 Ekim 2018'deki günlük limitinin ardından ilk kez piyasanın dibinin oluşumunu doğruladı. Aynı zamanda, 4 Ocak 2019'da yeni bir düşük seviyeye ulaştıktan sonra temsili piyasa tarafından görüldü. Komisyonculuk ve iletişim sektörünün dibinin yukarı çekilmesi, mevcut piyasa tabanının tamamen oluştuğunu ve önümüzdeki 3 ila 5 yıl içinde 10.000 puanlık bir boğa piyasası bile bir boğa piyasası olacağını gösteriyor. 10.000 puanlık bir boğa piyasası desteği ile önümüzdeki 3 ila 5 yıl içinde 10 kat veya 100 kat piyasa fiyatına sahip hisse senetleri oluşturulabilir.

Ulusal ekonomik kalkınma stratejisi odağı

Üç teknolojik devrim, insan hayatını yeni bir alana taşıdı, özellikle 1940'lar ve 1950'lerdeki teknolojik devrim yeni bir başlangıç noktasına girdi, yani önümüzdeki 3-5 yıl, sektörün 10 katı güçlü olacak. Biyofarmasötik, yapay zeka, cips, 5G, yazılım, yeni enerji araçları, İnternet + ve diğer teknolojik alanlarda.

Elbette bir sektörün yükselişi kaçınılmaz olarak lider firmalar tarafından yönlendiriliyor bu nedenle 10 kat büyük boğa hisselerini yakalamak istiyorsanız, odak noktası lider firmalar olmalı.Aşağıda bu piyasaların önde gelen hisse senetlerini aşağıdaki gibi listeliyorum.

1. Üst düzey imalat endüstrisi

Bunlar: Xiaomi, Ningde Times, DJI, Meizu, Weilai Otomobil, Youbixuan, Weimar Otomobil, Rouyu Teknolojisi, Zhiche Youxing, Weijing, Ninebot.

2. Bulut bilişim endüstrisi

Bunlar: Shumeng Workshop, Ji'ao Aggregation, Jinshanyun, Tengyun Tianxia.

3. Yapay zeka

Toplumun gelişmesiyle birlikte yapay zeka, sadece bilim ve teknolojinin gelişimini değiştirmeyecek, aynı zamanda gelişme sürecinde yatırımcılara büyük faydalar sağlayacaktır. Önde gelen yapay zeka hakkında aşağıda detaylı olarak konuşalım:

(1) İris tanıma: Hanwang Teknolojisi Xin Guodu

(2) OCR: Hanwang Teknolojisi.

(3) Yüz tanıma: Hanwang Technology, Jiadu Technology, Hikvision, Dahua Co., Ltd.

(4) Damar tanıma: Uzaktan Bilgi, Hanwang Teknolojisi, Xinguodu.

(5) Hareketle kontrol: Goertek, Wingtech ve Yexing Teknolojisi.

(6) Parmak izi tanıma: Lens Teknolojisi, Oufei Teknolojisi, Huiding Teknolojisi.

(7) Bulut bilişim: Fiberhome, Yonyou Network, Sugon, Inspur Information.

(8) Makine vizyonu: Jiadu Technology, Hikvision, Dahua Stock, Inovance Technology.

(9) Büyük Veri: Straight Flush, Eastern Fortune.

(10) Ses tanıma: HKUST Xunfei.

4. İlaç endüstrisi

Günümüzde insanlar sağlığa daha fazla önem veriyor ve ülkemiz nüfusunun yaşlanmasına bağlı olarak genel sağlık alanı gelecekte büyük bir sanayi zinciri haline gelmelidir. Aşağıdakiler, ilaç endüstrisindeki liderlerdir:

(1) İmplante cihaz: Lepu Medical

(2) Hepatit B ilaçları: Hengrui Medicine, Baiyunshan, Zhifei Bio

(3) Mobil tıbbi: Lepu Medical, Wanda Bilgileri.

(4) Tıbbi koruma: Juhua paylaşır.

(5) Farmasötik e-ticaret: Fosun Pharma, Meikang Pharmaceutical.

(6) Tıbbi güvenlik: Newland, Jinjia paylaşıyor.

(7) Kan ürünleri: Shanghai RAAS, Hualan Biological.

(8) Vitaminler: Xinhecheng, Adisseo.

(9) Diyabet tedavisi: Fosun Medical, East China Medicine.

(10) Renal diyaliz: Kelun Pharmaceutical, Haipurui.

(11) Anti-tümör: Hengrui Medicine, Shanghai Medicine.

(12) İmmünoterapi: Kangen Bay, Lepu Medical.

(13) Anti-kanser: Hengrui Medicine, Zhifei Biology.

(14) Anti-ED ilacı: Baiyun Dağı.

(15) Gen rekombinasyonu: Fosun Medical, Changchun High-tech.

(16) Kök hücre teknolojisi: Fosun Medical, AVIC Capital.

(17) Çocuk tıbbı: Jiangzhong Pharmaceutical, Sunflower Pharmaceutical.

(18) AIDS savunması: Changchun High-tech.

Yukarıdaki dört ana sektör, yazarın kişisel olarak önümüzdeki 3-5 yıl içinde 10 veya 100 kat artacağını düşündüğü sektör stoklarıdır; Ayrıca, Çin'in gelişmesi ve yeniliği ve kaçınılmaz gelişme eğilimi ile A-hisse pazarında, A-hisse pazarında iki büyük vardır. Konsept stoklar aynı zamanda 10 kat veya 100 kat dönme ihtimali olan büyük boğa stoklarıdır.Birincisi 5G konsept stoğu, diğeri yanıcı buz konsept stoğu; bu iki kavram önümüzdeki 3 ila 5 yıl içinde 10 kat veya 100 kat daha büyük görünecek. Boğa hisse senetleri de mümkün!

Kısacası, yukarıdaki dört sektör ve iki kavram Çin politikaları tarafından güçlü bir şekilde desteklenmektedir. Gelecekte boğa stoklarının oluşma olasılığı çok yüksektir. Önümüzdeki 3-5 yıl içinde 10 veya 100 kat daha büyük boğa hisse senetleri olup olmayacağına gelince, kimse bunu garanti edemez, sadece Analiz yalnızca referans amaçlıdır; yukarıdaki görüşler yalnızca analiz içindir, hisse senedi alım satımı için bir öneri olmak için yeterli değildir, kendi ticaret karlarınızdan ve zararlarınızdan siz sorumlusunuz.

Mevcut işletme becerileri ve A-hisse aşamasının tam formül kodu hakkında daha fazla bilgi edinmek istiyorsanız veya herhangi bir şüpheniz varsa, en önemli yatırım bilgilerini ve orijinal stok teknik analiz yöntemlerini ilk seferde almak için kamu hesabı Yuesheng Investment Research (yslcwh) 'i takip edebilirsiniz. Sabit bir kuru ürün akışı!

Trend çizgisi

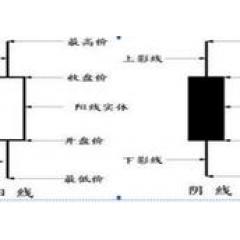

Bir fiyat hareketinde, içerdiği tepeler ve çukurlar, önceki tepe ve çukurlardan uygun şekilde daha yüksekse, o zaman şekilde gösterildiği gibi, yükselme eğilimi olarak adlandırılır.

Aksine, içerdiği tepe ve çukurlar önceki tepe ve çukurdan daha düşükse, aşağıdaki şekilde gösterildiği gibi düşüş trendi olarak adlandırılır.

Aşağıdaki zirveler ve çukurlar temelde önceki zirve ve çukurlarla aynıysa, aşağıdaki şekilde gösterildiği gibi buna bir salınım eğilimi veya bir yan eğilim denir.

Trend seviyesi

Trendin kendisi, gelişmiş trend yönünün nihai fiyat hareketinin yönünü belirlediği farklı seviyelerde büyük ve küçük trendlerden oluşur, bu nedenle trend çizgisini kullanırken, trend çizgisinin hangi seviyesinin halihazırda kullanıldığına özellikle dikkat edin. , Böylece bu trend çizgisi tarafından tanımlanan fiyat hareketinin aralığı belirlenir.

Trend seviyesini değerlendirirken, uzun vadeli trend çizgileri (uzun vadeli dalgalanma noktalarını birleştiren) ve orta vadeli trend çizgileri (orta vadeli dalgalanma noktalarını birleştiren) olarak bölünebilen dalgalanma zamanına göre bölünmesi gerekir. Bunlar arasında, uzun vadeli trend çizgileri genellikle haftalık K-çizgisi grafikleri kullanılarak çizilir: kısa vadeli trend çizgileri genellikle günlük K-çizgisi grafikleri kullanılarak çizilir.

Trend çizgileri nasıl çizilir

1. Trend çizgisinin yöntemi, göreceli olarak en yüksek noktaları veya nispeten düşük noktaları birleştirmek ve belirli bir çizgide mümkün olduğunca çok sayıda göreceli yüksek noktaları veya nispeten düşük noktaları toplamaktır.Ne kadar çok nokta toplanırsa, trend çizgisi o kadar etkili olur.

2. Trend çizgileri oluştururken dikkat edilmesi gereken sorunlar

(1) Trend çizgileri uygulaması: çoğu yatırımcı soldan sağa trend çizgileri çizmeye alışkındır

(2) Bir eğilim çizgisi çizerken, bazı aşırı iniş ve çıkışları veya anormal aralıkları dışlamaya da dikkat etmeli ve deneyime dayalı olarak bunları dışlayıp çıkarmamaya karar vermeliyiz.

(3) Belirli bir trend dönemi içinde, trend çizgisi mümkün olduğunca çok sayıda göreceli yüksek nokta veya göreceli düşük nokta toplamalı ve fiyat eğimi, trend çizgisinin eğimine mümkün olduğunca yakın olmalıdır.

(4) Trend çizgileri ve kanalları kullanımda çok kullanışlıdır, ancak önemi ve doğruluğu yanlış yorumlamayla kolayca abartılabilir. Trend çizgisinin genellikle piyasa operasyonu sırasında sürekli olarak revize edilmesi gerektiğinden ve daha sonra deneyime dayalı olarak nihai teyit yapıldığından, güvenilirliği kolayca abartılır. Örneğin, belirli bir yükseliş eğilimi çizgisi, başlangıçta bir satış sinyali olan aşağı doğru kırılır, ancak piyasa görünümü, eğilim çizgisinin düzeltildikten sonra kırılmadığını ve daha önce üretilen satış sinyalinin reddedildiğini tespit eder.

Trend ticareti için dört ticaret tekniği, para kazanmak için en karlı yolu kullanın

1: Destek pozisyonu için boğa hisse senetlerini seçin

Tüm hisse senedi fiyat artış aşaması boyunca, iki çok belirgin destek çizgisi vardır.Bu destek hattına aynı zamanda yukarı trend çizgisi de denir.Yüksek trend çizgisi belirlendikten sonra patlayıcı bir boğa stoğu bulunabilir. Aşağıda gösterildiği gibi

Destek pozisyonunun şematik diyagramı Boğa hisselerinin özelliği, hisse senedi fiyatlarının yükseliş eğilimi çizgisi boyunca yükselmeye devam etmesidir.Bunun nedeni, boğa hisse senetlerinin piyasaya farklı zamanlarda giren yatırımcılar tarafından her zaman aranması dolayısıyla yükselme eğilimi göstermesi ve bu eğilimin kullanılabilmesidir. Trend çizgisi ile ifade edilen bu, yükselen trend çizgisidir.

Yukarı yönlü trend çizgisi, yukarı doğru düz bir çizgiden oluşur. Basit görünmesine rağmen, etkinliğini değerlendirmek için yine de belirli beceriler gerektirir.Aşağıda, yükselen trend çizgisinin etkili bir şekilde nasıl değerlendirileceği ve böylece boğa hisselerinin nasıl etkili bir şekilde değerlendirileceği anlatılacaktır.

Her hisse senedi fiyat ayarlamasının bir destek noktası olacaktır.Yüksek trend çizgisinden sayılırsa, ikinci destek noktası yukarı trend çizgisinin kesin noktasıdır.Destek noktası olmayan tek bir başlangıç noktası varsa, bu şekilde sayılamaz. Yükseliş çizgisi.

Ayrıca, destek noktalarının sayısı hisse senedi fiyatlarının yükselme eğilimiyle yakından ilgilidir. Daha keskin trendlere sahip hisse senetleri daha az destek noktasına sahipken, nispeten yumuşak eğilimlere sahip hisse senetleri daha fazla destek noktasına sahip.

2. Baskı pozisyonundaki ayı stoklarından kaçının

Aşağıdaki şekilden de görülebileceği gibi, hisse senetlerinin ayarlanması her yatırımcıyı çok bunaltmaktadır çünkü gevşeme şansı yoktur ki bu ayı hisse senetlerinin önemli bir özelliğidir. Sözde ayı hisse senetleri yavaş ve uzun vadeli düşüşler gösteriyor, bu da perakende yatırımcıların güvenini yitiriyor.Böyle bir düşüşle karşı karşıya kalan Buffett toparlanamıyor.

Bir ayı hissesinin hisse senedi fiyatının her zaman düşüş eğilim çizgisi tarafından bastırıldığını görebiliriz. Düşen trend çizgisi de aşağıya doğru düz bir çizgiden oluşur.Aynı zamanda çok basit olmasına rağmen hata yapmak kolaydır çünkü düşüş trendi ne kadar uzun olduğu için bu zor bir noktadır ve düşüş eğiliminin nasıl teyit edileceği sadece ikincil bir zorluktur. Genel olarak, aşağı doğru trend çizgisine ilişkin aşağıdaki anlayışa sahibiz.

: Aşağı yönlü trend çizgisi oluştuktan sonra kısa sürede bitmeyecektir.

: Düşüş trendi çizgisinin ikinci baskı noktası önemli bir yargı noktasıdır.Eğer hisse senedi fiyatı kırılamazsa, uzun vadeli bir düzeltme yapılacaktır.

: Düşüş trend çizgisinin yargısının da hisse senedinin önceki trendiyle birleştirilmesi gerekiyor.

3. Başlangıçta yükselen kanalda hisse senetleri toplamak

Aşağıdaki şekil tipik bir yükselen kanalı göstermektedir.Bu yükselen kanal bir basınç hattı ve bir destek hattından oluşmaktadır.Bir kuş kanatları gibi vazgeçilmezdir.Aynı anda yükselen bir kanal oluşturmak için sadece iki çizgi vardır.

Yükselen kanalın şematik diyagramı Peki yükselen kanal nasıl değerlendirilir?

Genel olarak, yükselen kanal oluşmadan önce bir dip paterni olacaktır.Kısa vadeli yükselen kanal esas olarak W'nin dibindedir ve orta ve uzun vadeli yükselen kanal esas olarak dalmanın dibindedir.Borsa fiyatı dipten yükseldikten sonra, en az iki yükseliş dalgası yaşayacaktır. Yükselen kanal tamamen kurulabilir, bu nedenle sadece iki basınç pozisyonu ve destek pozisyonu göründüğünde, çizgi yükselen kanalı oluşturmak için bağlanabilir.

Bu yargı ile, yükselen kanalı kullanmanın başlangıçta satın almak olduğunu bilebiliriz, acemilerin dikkatine değer iki nokta var.

: Orta-uzun vadeli perspektiften baktığımızda, aşağıdan müdahale edip, yukarıdan tutunmalıyız.

: Kısa vadeli bir perspektiften, dip yükseldiğinde müdahale etmelisiniz.

Dibi teyit ederken sabır ve güven duymalıyız, eğer bu iki kalbi kaybedersek, yukarı doğru olan yolu doğru kavrayışımızı kaybedeceğiz.

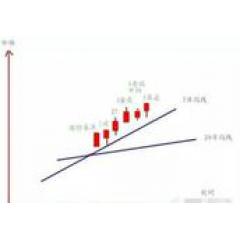

4. Kısa vadeli hareketli ortalama hisse senedi seçimi: aşırı satıldığında satın alın

Kısa vadeli hareketli ortalamalar, aşağıdaki Şekil 1 ve Şekil 2'de gösterilen 5 günlük hareketli ortalama ve 10 günlük hareketli ortalama ile temsil edilmektedir. Hisse senetlerini seçmek için kısa vadeli hareketli ortalama nasıl kullanılır Acemiler için başvurulmaya değer birkaç nokta olduğuna inanıyoruz.

: Hisse senedi fiyatı kısa vadeli hareketli ortalamanın çok üzerinde ise kısa vadeli bir satış fırsatıdır.

: Hisse senedi fiyatı kısa vadeli hareketli ortalamanın çok altında veya hisse senedi fiyatı geriliyor ve kısa vadeli hareketli ortalamanın altına düşmemiş, tekrar başladığında satın alabilirsiniz.

Borsa fiyatı kısa vadeli hareketli ortalamanın altına düşerse, tersine çevrilirse kısa vadeli hareketli ortalamayı kırmayacaktır.Yorganın peşinden koşarken dikkatli olmanız ve rallilerde satış yapmaya dikkat etmeniz gerekir.

Satış noktalarına bakılmaksızın, yukarıdaki ikinci nokta tavsiye edilen stok seçim stratejimizdir. Aşırı satım stokları seçmeliyiz. Yanlışlıkla öldürülen aşırı satım stokları oldukça iyi kısa vadeli yatırım ürünleridir.

Yanıltıcı trend çizgisi + saldırı çizgisi + savunma hattı olmayan bir trend ticaret sistemini sizinle paylaşmama izin verin, öğrenmek için 3 dakika harcamaya değer!

Üç hatlı trend ticaret sistemi, tahmin araçları yerine bir dizi başa çıkma stratejisidir. Size sadece, öngörülemeyen piyasa karşısında rastgele ve düzensiz fiyat dalgalanmalarıyla nasıl başa çıkılacağını öğretir. Sizin tarafınızdan geliştirilen bir dizi dinamik trend izleme ticaret stratejisi. Size nasıl saldırılacağını, nasıl savunulacağını, nasıl girileceğini, nasıl çıkılacağını ve pozisyonların nasıl tutulacağını anlatır. Zarar nasıl durdurulur, kâr nasıl durdurulur. Gerçekten pratik ticaret teknolojisi ne kadar basitse, o kadar iyi, daha basit ve uygulaması o kadar kolay ve piyasanın testine o kadar çok dayanabilir.

Üç hatlı trend ticaret sistemi: Üç satır, trendin nabzını doğru bir şekilde kavrar ve doğru ve eksiksiz alım ve satım noktalarını gösterir

Trend çizgisi + saldırı hattı + savunma hattı = üç hatlı trend ticaret sistemi

1. Trend çizgisi yönü belirler: Pazar yükselirken, son iki düşük arasındaki bağlantı yükselme trend çizgisidir ve piyasa düştüğünde, son iki yüksek arasındaki bağlantı düşüş trend çizgisidir. Pazar her zaman yükselen ve düşen arasında değişir, bu fiyat dalgalanmasıdır. Fiyat trend çizgisini geçtiğinde, bu aynı zamanda dönüş trendi olarak da adlandırılan bir trend dönüm noktasıdır.Dönüş trendinden sonra, fiyat savunma hattını kırarsa çıkış noktasıdır, yani trend çizgisi aynı zamanda pozisyon çizgisidir.

Yükselme eğilimi değiştikten sonra, fiyat etkili bir değişiklik olmak için yeni bir yüksek yapamaz .. Düşme eğilimi değiştikten sonra, fiyat artık etkili bir değişiklik yapmak için yeni bir düşük yapamaz. Trend değiştikten sonra, fiyat için trend çizgisini kırmamak en iyisidir, aksi takdirde dönüm noktasını bulup trend çizgisini tekrar çizmelisiniz.

Çizgi çizme ilkesine dikkat edin: eğilim her zaman uzun ve kısa arasında değişir Bir eğilim sona erdiğinde, bir bükülme noktasından sonra başka bir eğilim çizgisi çizilmeli ve önceki tüm çizgiler kaldırılmalıdır.

2. Saldırı çizgisi giriş noktasıdır: fiyat trend çizgisini kırıp etkin bir şekilde döndükten sonra oluşan birinci aşama yüksek noktaya yatay bir çizgi koyun.Fiyat tekrar saldırı çizgisini geçtiğinde, bu giriş noktasıdır. Not: Fiyat saldırı hattını geçmeden asla pazara giremezsiniz.

3. Savunma hattı başlangıç noktasıdır: savunma hattı olan pazarın her bölümünün yüksek veya alçak noktasında yatay bir çizgi belirlenir.Pazar geliştikçe, savunma hattı da bir sonraki yüksek noktayı takip eder. Veya düşük. Savunma hattı zararı ve karı durdur noktasıdır, fiyat savunma çizgisini geçtiğinde çıkış noktası burasıdır. Karların artmasına izin vermek için fiyat savunma hattını geçmediğinde sıkı tutun.

4. Yardımcı göstergeler: MA, MACD ve işlem hacmi gibi diğer göstergelerle birleşmenin daha iyi etkisi ve daha yüksek başarı oranı vardır.

Teori bitti, pratik bir resme bir göz atalım!

Bir gerileme ve trendlerin dönüşünden sonra, uzun bir ticaret tablosu yapın.Siyah çizgi trend çizgisidir, mavi çizgi saldırı çizgisidir ve kırmızı çizgi savunma çizgisidir.

Yükseliş ve trendden sonraki kısa ticaret grafiği, siyah çizgi trend çizgisidir, mavi çizgi saldırı çizgisidir ve kırmızı çizgi savunma çizgisidir.

Giriş noktası hakkında

Ek olarak, eşleşecek uzun bir ortalama çizgi düzeni olması harika olurdu.

Savunma çizgisi elbette alçak bir noktada çizilir ve her bir alttaki en alçak nokta bir stop loss noktası olarak kullanılır.Bu düşük noktanın altına düşmediği sürece, pozisyonunuzu koruyabileceğinizden emin olabilirsiniz.

Üç hatlı trend ticaret kuralı nesneldir.Artırma veya patlayıcı gücün sonraki dönemde ne kadar büyük olacağına önceden karar vermek imkansız ve imkansızdır.Sadece üç hat kurala göre satın alıp giriş noktasını karşılayacağım.Başarılı olsun ya da olmasın, başarısız olursa, kaybı durdur ve çık. Her neyse, alana girmeden önce çıkış noktası netleştirildi.

Çizgi çizme hakkında

En yakın iki komşu arasındaki çizgiyi çizin ve trend çizgisinin bir önceki düşük noktası, son alçak nokta olmalıdır.

Bir çizgi çizerken dikkat etmeniz gereken birkaç önemli nokta var: Birincisi, trend değiştikten sonra yeni bir düşük yapamazsınız, aksi takdirde çizgiyi yeniden çizmeniz ve dönüm noktasını yeniden bulmanız gerekir.

Yükselen pazarda yeni bir düşük olduğunda, trend çizgisini yeniden oluşturmak için bu düşük ve son düşük olanı kullanın.

Üçüncü hat ticaret kuralının temel değeri

Üç hatlı trend ticaret kuralının temel değeri, trendi dinamik olarak takip etmek, trendin değişmesiyle birlikte değiştirmek ve değişmeye çalışmaktır. Satın almaya başladıktan sonra, bunu kısa vadeli bir sık ticaret yöntemi olarak anlama korkusuyla trend çizgisini bozmadan sabırlı olmalısınız.

Üçüncü hat alım satım prensibi, piyasa oynaklığını önlemektir.Volatilite şiddetli olduğunda, üçüncü hat kenarda olmalıdır, bu nedenle uzun süre para tutmayacaktır. Üçüncü çizginin uzun vadeli tutulması için tek bir durum var, yani, tüm yol boyunca iyi bir yükseliş eğilimini sürdürmek ve savunma noktasını kırmamak.

Üç hatlı trend ticareti yasası bir tür trend izleme yöntemidir.Herkes, trend ticareti yönteminin şok konsolidasyonunda ölmekte olduğunu ve üç hatlı trend ticaret yasasının bağışık olmadığını bilir.

Sadece üçüncü hat trend ticaret kurallarına uyan modeller yapıyoruz ve sadece kavrayabileceğimiz piyasayı yapıyoruz.

Üç hatlı ticaret kuralının temel gereksinimleri: Birincisi, trendin değiştirilmesi gerekir, ancak dönüm noktasının ortaya çıkması, dönüşün başarılı olacağı anlamına gelmez, bu nedenle dönüm noktasından sonra yüksek noktanın atılımını, yani saldırı noktasının en iyi giriş noktasından önce görünmesini beklemek gerekir. .

Trendin tanımına gelince: belirli bir zaman dilimi içinde, fiyat dalgalanmalarının yüksekleri sırayla yükselir ve bir yükseliş trendi olan geri arama sırasında sırayla düşükler yükselir. Tersi bir düşüş eğilimi.

Ticaret sistemi ile tüccar arasındaki kesintisiz bağlantı, gerçek bir kar sistemi oluşturur. Aşağıdaki hususları içerir:

1. Kendinizi doğru tanıyın ve kısa vadeli ticaret veya trend ticareti için uygun olup olmadığınızı anlayın. Disk dalgalanmalarına karşı çok duyarlıysanız kısa vadeli sistemi kullanmanız tavsiye edilir.Kısa vadeli dalgalanmaların borsanın mutluluğunu yaşamanıza izin vermediğini düşünüyorsanız bir trend tüccarına ait olmanız gerekir.Ticaret için trend sistemini kullanmanız önerilir.

2. Alım satım sisteminin net, nicel ve benzersiz alım satım sinyallerine sahip olup olmadığı.

3. Alım satım sisteminin tarihsel testi geçip geçmediği, yani sistemin geçmişte kar dağıtımının standardı karşılayıp karşılamadığı.

4. İşlem sisteminin tarihsel ekstrapolasyon testini geçip geçmediği, yani tarihsel bölümdeki sistemin kar dağıtımının standardı karşılayıp karşılamadığı.

5. Ticaret sistemi gerçek savaş testini geçti mi? Gerçek savaş testi, ticaret sistemi testi sürecindeki en önemli bağlantıdır. Uygulama, gerçeği test etmek için tek kriterdir. Simüle edilmiş ticaret yarışmalarında en iyisi neden gerçek işlemleri karıştırır? Birçok tarihsel test mükemmeldir Mükemmel ticaret sistemi neden gerçek bir savaşa sokulamıyor?

6. Ödün vermeden sistem sinyallerini yürütmekte tereddüt etmeyin. Sistemin tereddütleri esas olarak sistem kaybı dönemindeki güvenin başarısız olmasından kaynaklanmaktadır. "Ay bulutlu ve berraktır ve insanların üzüntüleri ve sevinçleri vardır." Gerçek mükemmelliğin oluşmasının nedeni tam da kusurların var olmasıdır. Her şeyden önce, ticaret sisteminin kayıp döneminin normal bir fenomen olduğunun farkına varmalıyız.Bu dönem, tüccarların ticaret seviyesini gerçekten test etme ve iyileştirme dönemidir.Tüccarların zorluklarla başa çıkma ve zorluklarla başa çıkma yeteneklerini test etme dönemidir.Tüccarların istikrarlı ticaret tarzını geliştirme ve Hasta işlem kalitesinin oluşması için önemli bir dönem.

Kazanmak beklemektir, kaybetmek tereddüt etmektir - insanlar kendilerini tanır ve kendilerini tanıyanlar bilir.

Pazar fırsatları sınırsız olmasına rağmen, size ait olan fırsatlar sınırlıdır ve kavrayacak daha az fırsatınız vardır. Herkesin güçlü ve zayıf yanları vardır, ancak kendilerini nesnel olarak anlayarak ve öznel olarak kendilerini analiz ederek kendi konumlarını anlayabilirler. Size ait olan fırsatlardan önce, sakin bir zihinle sabırla bekleyecek ve başkalarına ait olan fırsatları takdir edeceksiniz.

Bunu bilenler hala "mükemmel bir anlaşma" olmadığını, daha önce olmadığını ve gelecekte olmayacağını anlıyorlar ve düşük fiyatlı bir satın almayı kaçırmaktan asla pişman olmayacaklar ve karı maksimize etmeme konusunda endişelenmeyecekler. Tam bir hisse senedi ticareti süreci: "Al-al-bekle-sat-sat-tekrar satın almayı bekle". Piyasadan tamamen çekilmeden önce, bu süreçte daima ileri geri gidin.

Başarılı bir tüccar için satın almanın bir ön şart olduğu doğrudur.İyi bir satın alma noktası, iyi bir pozisyonda durmanıza, ilerlemenize ve geri çekilmenize ve sonraki holdingler için güçlü psikolojik destek ve manevra alanı sağlamanıza olanak tanır.

Satış, satın alma karının kapatılması veya satın alma kayıplarının durdurulmasıdır.Bu, belirli koşullar altında satın almaktan daha önemlidir.Satış noktalarının beceriyle manipüle edilmesi, insan doğasındaki içsel zayıflıkların etkin bir şekilde üstesinden gelebilir. Hisse senedi tüccarları, piyasa eğilimi iyi olduğunda karlarını cesurca artırır ve olumsuz koşullar altında güçlerini korumak için geri çekilir.

Hisse senedi diyor ki: Küçük kardeşleri satın alabilenler ve onları satanlar efendidir, yani efendiler insan doğasının zayıflıklarını gençlere göre daha iyi anlayabilir ve insan doğasındaki yok edilmesi zor bazı zayıflıkları kontrol edebilir. Ancak bu iki nokta hisse senedi tüccarları için çok önemli değil.Tüccarlar için en önemli teknik beklemede iyi olmaktır!

Bir hisse senedi tüccarı beklemenin önemini göstermek için, tam bir tüccarın sürecini inceleyebilirsiniz: "Al-al-bekle-sat-sat-tekrar satın almayı bekle".

Piyasadan tamamen çekilmeden önce, bu süreçte daima ileri geri gidin. Zaman açısından, alış veya satış bir noktadır, beklemek ise bir çizgi ve bir süreçtir. Alım satım işlemlerinde harcanan süre bir yılda% 1'i geçmeyecektir.Kalan süre bekleme sürecindedir.Bu nedenle borsacılar için beklemek en önemli beceridir.

Bir beceri olarak beklemek hiçbir şey yapmamak, tereddüt etmek değil, kurtlardan ve kaplanlardan korkmamaktır.

Bekleme, bir bakıma kapsamlı bir niteliktir.Bu beceri, hisse senedi tüccarlarının alım satım becerilerini bir dereceye kadar yansıtır ve daha da önemlisi tacirlerin psikolojik kalitesini yansıtır. Sonuçta, menkul kıymetler piyasası insanlar arasında bir oyundur.Çeşitli grupların nesnel avantajları ve dezavantajları oyunun sonuçları üzerinde daha büyük bir etkiye sahiptir, ancak oyunun sonuçlarını etkileyen belirleyici faktör, çeşitli grupların psikolojik kalitesidir!

Ticaret becerilerini geliştirirken, aynı zamanda fırsatları ve zihniyeti beklemeye yönelik bir egzersizdir.Beklemede iyi olan insanların alış ve satışta iyi olması gerektiğini ve alım satımda iyi olması gerekmediğini anlamak önemlidir.

Beklemenin nihai amacı eylemdir ve menkul kıymetler piyasasında eylem, alış ve satış olarak somutlaşmıştır. İşlem becerilerini öğrenmeye ek olarak, ticaret becerilerini geliştirmenin en önemli yolu geçmişte gerçekleşen işlemleri analiz etmektir. Operasyondaki eksiklikleri veya kusurları, özellikle yaygın sorunları öğrenin.

Bul, çöz, böyle sürekli bir döngüden sonra ticaret becerileri daha yüksek bir seviyeye ulaşacak. Alım satım becerileriniz belli bir seviyeye ulaştığında, alım satım sırasında hızlı hareket etmelisiniz, alım satım vaktinden önce beklemek zorunda kaldığınızda daha emin ve sabırlı olacaksınız. Dövüş sanatları romanlarında dövüş sanatları ustalarının tanımı genel olarak şu şekildedir: Kan görmek boğazı kapatır ve tüm vücuda vurmadan geri çekilir.

Savaş sanatında bir söz vardır: iyi saldırganlar dokuz göğün üzerinde hareket eder ve iyi savunucular dokuz yerin altında saklanır.

Sözde bir usta olmak gerekli olmasa da, bu gerçek derinlemesine anlaşılmalıdır! Beklemeyi öğrenin, beklemede iyi olun!

(Yukarıdaki içerik sadece referans içindir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne ve kendi riskinize dikkat edin.)

Sorumluluk Reddi: Bu içerik kamu hesabı Yuesheng Investment Research (yslcwh) tarafından sağlanır ve Investment Express'in yatırım görünümlerini onayladığı anlamına gelmez.

-

- Bir "balta fırlatma" hikayesi size şunu anlatır: "pozisyon kontrol riskini" aklınızda bulundurun, bu, küçük fonlar elde etmenin en bilimsel yoludur

-

- Çin'in para toplama çağı geldi: Elinizde 50.000 yedek nakit varsa, "küçülen miktar keskin bir şekilde artacak ve küçülen miktar keskin bir şekilde düşecek" 16 kelimelik demir kuralını kemirmeniz öner

-

- Yahudi halkının vurguncu düşüncesi: "12T3 al hepsini sat, 4 yukarı ve aşağı bak 5 tekrar al, 6 yapmak için 1'e basmaya devam et" ne kadar çok bakarsan o kadar şok edici

-

- Salgınla tekrar mücadele etmek için SARS'a karşı savaşan Hong Kong emekli hemşireler, sormak için inisiyatif alıyor: hastaları terk etmek için bir neden yok

-

- 2 yılda 360.000 kayıptan 8.8 milyona nasıl çıktım ve operasyonun maliyete dönebilmesi için "çekiç ipi ile al ve asma ipi ile satış" öneriyorum

-

- A-hisse pazarında 5 yılda 50.000 ana para ile 7,6 milyon kazanan tek kişi: ilk panele bakmanıza gerek yok ve ikinci yönetim kurulu doğrudan lideri belirleyerek neredeyse tüm lider hisse senetlerini e

-

- Borsadaki gerçek güçlü adam: 450.000 kayıptan 9 milyonluk getiriye, "yüksek hacim artışlarının ve fiyatların düşmesinin" piyasayı terk edeceğini ve neredeyse tüm düşüşleri engelleyeceğini akılda tuta

-

- William Gannın yatırım felsefesi: Borsada gerçekten para kazanan kısa vadeli yatırımcılar yalnızca "on iki engel modelini" akılda tutuyor ve kar etmeye devam ediyor