Buffett'in iki cümlesi Çin borsasını yıktı: Çin borsası 6.000 puanlık boğa piyasasının zirvesine dönerse, daha önce ağır kayıplar yaşayan hissedarlar karlarını geri alabilir mi?

Çin menkul kıymetler borsası 6.000 puanlık boğa piyasasının zirvesine dönerse, ağır kayıplar yaşayan hissedarlar sermayelerini ve karlarını geri kazanabilir mi? Mevcut tam pozisyondan hisse tutarsanız, en düşük hisseyi seçseniz bile, artış piyasayı takip edebilmelidir. Daha güçlü hisse senetleri seçerseniz, karınızın ikiye veya üçe katlanması normal olacaktır. Teknik olarak daha yetenekli iseniz, beş veya on katlık bir bilet kapmak imkansız değildir. Genel bir temel teoriden, tüm piyasa tüccarları para kazanır.

Buffett'in iki cümlesi Çin borsasını kırdı:

Çin pazarı hakkında çok konuştu ve ikisi çok önemli:

1. Çin piyasasının değerlemesi ABD'den daha düşük ve hisse senetleri daha ucuz!

2. Çin gelişmekte olan bir piyasadır, borsaya birçok kişi katılacak ve insanlar daha spekülatif olacaktır.

Buffettin en iyi yatırım düşüncesi:

Buffett bir keresinde şöyle demişti: Birinin vizyonu düşüncesini belirler ve düşüncesi eylemlerini belirler ve eylemler sonuçları belirler. Yani bir kişinin düşünmesi çok önemlidir. Ona göre, ister işyerinde ister İnternet alanında olsun, bu üst düzey düşünme yeteneklerine sahip kişilerin başarılı olma olasılığı daha yüksektir:

İlk düşünme türü: entegre düşünme, değerli bilgileri elde etmede iyidir. Problemi birçok karmaşık şey ve problemden çözmenin bir yolunu bulabilir ve aynı zamanda problemi çözebilir.

İkinci tür düşünme: hedef odaklı düşünme, hedefi ilk itici güç olarak kabul edin. Herhangi bir zamanda, hedeflere ulaşmak birinci öncelik olarak kabul edilir, en iyi sonuç yapılacak en önemli şey olarak kabul edilir ve elimizden gelenin en iyisini yapmaya çalışıyoruz.

Üçüncü tür düşünme: fedakar düşünme, yarın fedakarlık daha iyi kişisel çıkar. Çoğu durumda, dikkate alınan yalnızca kendisi değildir, diğer insanlar da daha sık dikkate alınır.Başkalarının iyiliği için, başkalarının sorunları çözmesine yardım edin.Sonunda, başkalarının başarılı olmasına yardım ederken, kendilerini de başardıklarını bulurlar.

Dördüncü düşünce: Yinelemeli düşünme sürekli güncellenir ve geliştirilir. Kendinizi zenginleştirmek ve nihayet kendi hayatınızı dönüştürmek için öğrenmede iyi olun, özellikle dünyadaki en son bilgileri ve şeyleri öğrenmeye istekli olun.

"Asla depoyla dolu olmayın + asla boş kalmayın"

Asla kısa sürmeyin ve pozisyondan asla memnun olmayın, fonların pozisyonunu kontrol etmek için son sözdür. Para kazanma şansı asla olmayacak. Memnuniyetsizlik pozisyonu riski azaltmak ve girmek için en iyi zamanı beklemektir.

Konum kontrolünün kilit noktaları

1. Asla havaya ayak basmayın

Para kazanma şansı asla yok, hisse senedi olmadan nasıl para kazanılır, yani yatırım olsa da çok az yatırım olsa da para kazanmak da imkansızdır. Özellikle borsa keskin bir şekilde yükseldiğinde, eldeki çok az hisse senedi olduğu için, piyasa değerindeki artış hiç yansıtılamaz veya sermaye oranındaki artış çok küçüktür. Daha da önemlisi, borsa yükseldiğinde düşük seviyeden hisse senedi almak için çok geç kalınacak ... Şu anda yolunuzu kaybetmek ve rastgele hisse senedi satın almak çok kolay.Ayrıca aklınızı kaybetmek ve insanları öldürmeye cesaret edememek de kolay. Dolayısıyla piyasa gelse bile kısa ömürlü olanlar için rastgele hisse senedi satın alarak para kazanamayacak, hatta para kaybedemeyeceklerdir.

Borsaya yatırım yapmanın son sözü kısa kalmamaktır İnsanlara hisse senetlerine yatırım yaparken doğru zamanı seçmeniz, doğru hisse senetlerini seçmeniz ve iyi tutmanız gerektiğini söyler. Ancak genel yatırımcıların yatırım yöntemi çoğu zaman tam tersidir, yani ellerinde her zaman çok miktarda nakit vardır, her zaman çok az, hatta yüzlerce hisse alır ve hisse senedi alırlar. Bu oran toplam fonların% 10'undan az Böyle bir yatırım hisse başına birkaç dolar kazandırsa bile gelir fazla değil. Bu yatırımın Takong'dan hiçbir farkı yok gibi görünüyor. Bu nedenle, indirilip indirilmeyeceği, eldeki fonlar ile hisse senedi almak için kullanılan fonlar arasındaki orana bağlıdır.

2. Asla dolu olmayın

Memnun olmayan hisse senetleri için son söz: riskleri kontrol edin, sermaye pozisyonlarını zamanında ayarlama fırsatlarını değerlendirin ve yükselmeyen hisse senetleriyle karşılaştığınızda yukarı yönlü potansiyele sahip hisse senetlerini değiştirin.

Memnun olmayan pozisyonlar, sıradan yatırımcılar için nispeten kolaydır, çünkü hisse senedi alım satımının ilk gününden bu yana pozisyonlarını doldurmaya cesaret edemediler.Borsa yükseliyor olsa bile, kapsanmaktan korktukları için hisse senetlerini kolayca almaya cesaret edemiyorlar. Biraz hissettiğimde hisse senedi alıyorum, iyi hissettiğimde birkaç yüz hisse daha alıyorum, kötü hissettiğimde daha az hisse alıyorum. Elbette sadece duygulara dayalı hisse senedi almak işe yaramayacaktır.

3. Ortak konum kontrol yöntemleri

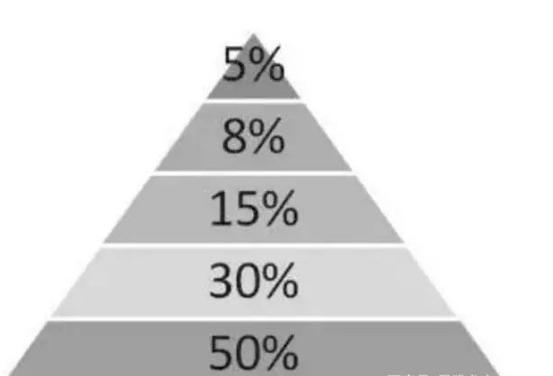

Genel olarak, piramit konum yönetimi yöntemi, huni konum yönetimi yöntemi ve dikdörtgen konum yönetimi yöntemi olmak üzere yaygın olarak kullanılan üç konum yönetimi yöntemi vardır.

1. Piramit pozisyon yönetimi yöntemi

Piramit pozisyon yönetimi yöntemi, yani piyasaya giren ilk fon miktarı nispeten büyüktür.Piyasa görünümü ters yönde giderse daha fazla pozisyon eklenmeyecektir.Eğer yönler aynıysa pozisyonlar kademeli olarak artırılacak ve artan pozisyonların oranı küçüldükçe küçülecektir. Pozisyon kontrolü, geniş bir alt ve küçük bir tepe şeklindedir, bu nedenle piramit şeklindeki bir pozisyon yönetimi yöntemi olarak adlandırılır.

Avantajı, getiri oranına göre pozisyon kontrolünde yatmaktadır, kazanma oranı ne kadar yüksekse, kullanılan pozisyon o kadar yüksek olur.

Dezavantajı ise dalgalı bir piyasada gelir elde etmenin daha zor olmasıdır.

2. Huni konum yönetimi yöntemi

Huni şeklindeki pozisyon yönetimi, yani piyasaya giren ilk fon miktarı görece küçüktür ve pozisyon görece hafiftir.Pazar ters yönde hareket ederse, piyasa görünümü kademeli olarak pozisyonu artıracak ve daha sonra maliyet azalacak ve artış oranı daha da büyüyecektir. Bu şekilde, konum kontrolü küçük bir alt ve büyük bir tepe şeklini alır. Bu nedenle huni şeklinde bir pozisyon yönetimi yöntemi olarak adlandırılabilir.

Bu yöntemin avantajı, ilk riskin nispeten küçük olmasıdır ve eğer pozisyon tasfiye edilmemişse, huni ne kadar yüksekse, kar o kadar önemli olur.

Dezavantajı, bu yöntemin piyasa görünüm eğiliminin yargı ile tutarlı olduğu öncülüne dayanması gerektiğidir.Eğer yön yanlış değerlendirilirse veya yönün eğilimi toplam maliyeti aşamazsa, karlı olmayacağı bir durumda olacaktır. Normal şartlar altında, pozisyon şu anda daha ağır olacak, mevcut fonlar nispeten küçük olacak ve sermaye cirosu sıkıntıda olacak. Bu tür bir pozisyon yönetimi yönteminde, ters volatilite ne kadar fazla olursa, pozisyon o kadar büyük ve risk o kadar yüksek olur.Ters volatilite belirli bir seviyeye ulaştığında, kaçınılmaz olarak tüm pozisyon tutmaya yol açacaktır. Ters yönde küçük bir dalgalanma tasfiyeye yol açacaktır.

3. Dikdörtgen pozisyon yönetimi yöntemi

Bu yöntem, ilk pozisyon açılışında piyasaya giren fon miktarının, toplam fonların sabit bir oranı olmasıdır.Pazar ters yönde gelişirse, kademeli olarak pozisyonu artırın ve maliyeti azaltın. Artış, dikdörtgen pozisyon yönetimi olarak adlandırılabilecek bu sabit oranı takip edecektir. yöntem.

Dikdörtgen pozisyon yönetimi yönteminin avantajı, her seferinde sadece belirli bir pozisyon yüzdesinin eklenmesi ve tutma pozisyonlarının maliyetinin kademeli olarak artırılması ve risklerin eşit bir yönetim elde etmek için eşit olarak dağıtılmasıdır. Pozisyonlar iyi kontrol edilebilir ve piyasa görünümü yargı ile tutarlıysa, önemli getiri elde edilecektir.

Dezavantajı, ilk aşamada ortalama maliyetin hızla artması, bu nedenle tüccarların pasif duruma düşmesi kolay, fiyatın başa baş noktasını geçememesi ve tuzağa düşürülmüş bir durumda olmasıdır. Tersi ne kadar fazla değişirse, açık pozisyon o kadar büyük olur.Belirli bir seviyeye ulaştığında, tüm pozisyon tutulur ve fiyat ters yönde biraz değiştiği sürece pozisyon tasfiye edilir.

Pozisyon yönetimi gösterge formülü

Tam depo: 1, POINTDOT, COLORRED;

Pembe% 50: 0,5, POINTDOT, RENKLİ;

Gri% 50: 0,5, POINTDOT, COLORGRAY;

Açıklık: 0, COLORWHITE;

VAR1: = (2 * KAPAT + YÜKSEK + DÜŞÜK + AÇIK) / 5;

VAR2: = EMA (EMA (EMA (VAR1,4), 4), 4);

VAR3: = (VAR2-REF (VAR2,1)) / REF (VAR2,1) * 100;

VAR4: = MA (VAR3,2);

VAR5: = EMA (KAPALI, 5) -EMA (KAPALI, 55);

VAR6: = EMA (VAR5,10);

STICKLINE (VAR3 > VAR4 VE VAR5

STICKLINE (VAR3 > VAR4 VE VAR5 > VAR6,0,1,3.7,0), COLORRED;

STICKLINE (VAR3VAR6,0,0.5,3.7,0), COLORGRAY;

STICKLINE (VAR3

DRAWICON (VAR3 > VAR4 VE VAR5 VAR4 VE VAR5

DRAWICON (VAR3 > VAR4 VE VAR5 > VAR6 VE REF ((VAR3 > VAR4 VE VAR5 > VAR6) < 1,1), 0,9,9);

DRAWICON (VAR3VAR6 VE REF ((VAR3VAR6) < 1,1) 0,65,2);

DRAWICON (VAR3

A-hisse aşamasının mevcut işletim becerileri ve formül kodları hakkında daha fazla bilgi edinmek istiyorsanız veya herhangi bir şüpheniz varsa, kamu hesabı Yuesheng stratejisine (yslc688) dikkat edebilirsiniz.

Qinglong Su Alımı (5, 10, 60 günlük hareketli ortalama):

01- "Mavi Ejder Su Alıyor" Nedir?

Bu, piyasa yapıcıların piyasayı yıkamaları için yaygın bir yöntemdir. Yani, ilk yoğun birikim dalgasından sonra, piyasa yapıcılar bir küçülme ve geri dönüş durumuna girerler. Hisse senedi fiyatı 60 günlük çizgiye yaklaşır ve standart Qinglong su çekme modeli ortaya çıkar, bu da hisse senedi fiyatının daha yeni düştüğü anlamına gelir. Düşmeyi bıraktı ve 60 günlük sınıra yakın bir yerde toparlandı ve sonra hisse senedi fiyatı yükselmeye başladı ve sonuna kadar yükseldi!

02- "Mavi ejderha çizim suyu" şeklinde çerçeve yapısı

03- "Blue Dragon Su Alıyor" un morfolojik özellikleri

1. 5 günlük, 10 günlük ve 60 günlük hareketli ortalama çizelgelerinde, 5 günlük hareketli ortalama ve 10 günlük hareketli ortalama, bir ejderha gibi yukarı ve aşağı dalgalanmaya devam eder. Günlük K-çizgi grafiği, ejderha gövdesine ejderha pullarının parçaları gibi eklenir ve oluşan mavi ejderha 60 günlük hareketli ortalamanın üzerindedir.

2. Ardından musluk, suyu almak için nehre yeşil bir ejderha giriyormuş gibi, 60 günlük hareketli ortalamaya geri döner. Aynı zamanda, su alındıktan sonra kalan su birikintileri gibi, hacim çubuk grafiğinde bir grup hacim susam noktası görünecektir.

3. Qinglong, su çektikten sonra yükselen enerjiyi aldı, bu yüzden yukarı doğru boşandı ve hisse senedi fiyatı keskin bir şekilde yükseldi!

04- "Qinglong su alıyor" un pazar önemi

1. Piyasa yapıcılar, hisse senedi fiyatlarındaki dalgalanma sürecinde sessizce pozisyon oluşturdular ve perakende yatırımcıları yavaşça yukarı iterken yükseklik korkusuyla ortadan kaldırdılar.

2. Bir yükseliş döneminden sonra, bir şok yıkama veya geri tepme yıkama olacak ve hisse senedi fiyatı, 60 günlük ortalama çizgisine yaklaşarak lider oyuncular arasında bir eğilim oluşturacak.

3. Aklama tamamlandığında, işlem hacmi aşırı derecede küçülecek ve su birikintileri sıklıkla ortaya çıkacaktır.

4. Aklama tamamlandıktan sonra, hisse senedi fiyatı yükselen bir aşamaya girecek ve bunu keskin bir artış izleyecektir.

Alt özellik: Uzun bir daralma döneminden sonra, hisse senedi fiyatı 5 günlük hareketli ortalamaya düştü ve 13 günlük hareketli ortalamada yatay veya yükselişe geçti. Bir gün, hisse senedi fiyatı 5 günlük çizginin altından 5 günlük ve 13 günlük çizgileri aşarak pozitif ve iki satırlı bir kesişme oluşturdu.

05- "Blue Dragon su alıyor" un pratik becerileri

5 günlük hareketli ortalama ve 13 günlük hareketli ortalama sabit veya yukarı yönlüdür. İki hareketli ortalama arasındaki mesafe küçük olmalıdır. Satın alma noktası günündeki hisse senedi fiyatı hareketli ortalamaya yakın olmalıdır. Aksi takdirde geri arama gereksinimi vardır. 5 günlük hareketli ortalamanın 13 günlük hareketli ortalamanın üzerinde olması en iyisidir. Özellikle, hisse senedi fiyatının konumu ve "hacim ve fiyat doğrusal" devir hızının kapsamlı analizi ile birleştirilmelidir.

(1) Bir ejderha vücut modeli olduğu anlaşıldığında, hissedarlık yükselmeyi bekliyor.

(2) Mavi ejderha su ve su birikintileri çektiğinde, diplere müdahale edin.

(3) Qinglong su çekmeyi bitirdiğinde ve önceki platformu veya önceki kafayı geçince, sıkıca satın alın.

06- Vaka yorumu

Bu, piyasa yapıcıların uzun vadeli pozisyonlardan sonra "yeşil ejderha su çeker" modelidir. "Yatay ne kadar uzun, dikey ne kadar yüksek" dediği gibi, hisse senedi üzerindeki bu tür uzun vadeli baskı, kısa vadeden daha sonraki büyüme için çok daha büyük bir alana sahiptir. Şu anda yatırımcılarımızın sabrı test edilecek.Bu tür bir durum ortaya çıktığında, yatırımcılar 60 günlük hareketli ortalama civarında uygun şekilde pozisyon açabilirler. "Yeşil ejderha" kalktığında, pozisyonlarını yükseltebilirler.

Noktalara dikkat edin

Tüm ejderha 60 günlük hareketli ortalamaya dayanır.Normalde 60 günlük çizginin altına düşmez, ancak genellikle çok yaklaşır.Borsa fiyatı 60 günlük çizginin altına düşse bile hisse senedi fiyatını hızla geri çekecektir. "Qinglong" su emdiğinde 60 günlük çizginin altına düşebilir, ancak düşüş genellikle küçüktür, genellikle çok düşük işlem hacmiyle birlikte görülür ve hisse senedi fiyatı sonraki günlerde yükselmeye başlar.

Yukarıdaki örnekler sayesinde, bayinin hilelerini görmek için "mavi ejderha çizim suyu" şeklini nasıl kullanacağımızı ve ardından müdahale etme fırsatını değerlendirmek için nasıl kullanacağımızı öğrendik. Yatırımcılarımızın satış zamanlamasını seçerken 30 dakikalık veya 60 dakikalık K-çizgisi modelini seçmeleri önerilir.Patern kötüye gittiğinde karı durdurun ve zararı zamanında durdurun.

Korse analizi

Puan iki kez, sürekli günlük limiti olan bazı Zhuang hisse senetlerinin belirli bir günde günlük limitin açılması sürecinde işlem hacminde patlaması ve yatırımcıların bu zamanda artışı takip edebilmeleri anlamına gelir.

Hareketli ortalamada şu anlama gelir: 13 günlük hareketli ortalama 55 günlük hareketli ortalamayı geçtikten sonra, hisse senedi fiyatı durgunlaştı ve düştü. 13 günlük hareketli ortalama, 34 günlük hareketli ortalamayı zayıf bir şekilde geçti. Hisse senedi fiyatı düşmeyi bırakıp istikrar kazandıkça, 13 günlük hareketli ortalama tekrar 34'ü geçmeye başladı. Günlük hareketli ortalama, 13 günlük hareketli ortalamaya Jin Cha adını veriyoruz, ana hareketli ortalamada 34 günlük hareketli ortalamayı geçiyor, buna "iki kez puan" denir.

Satın alma koşulları

Artan hisse senedi fiyatları dalgası oldu ve aşağıdaki hacim yığın miktarını gösterebilir;

Bireysel hisse senetlerinin yatay ticaretinde, K-çizgisi yanlara doğru daha pozitif ve daha az negatiftir;

İşlem, yıkamanın son safhasında durgun, K-hattı küçük yin ve küçük yang'dan çıkıyor ve aşağıdaki karşılık gelen hacim en iyi arazi hacmi piyasasıdır;

Hacim yıkama bittikten sonra hacim artırılır ve ana yükselişe girilir.

"İki kez ara verme" fırsatı

"İki kez açılma" gününde, K hattı kapanır, böylece hafifçe test edebilirsiniz. Hisse senedi fiyatı kesişme noktasından çok uzaksa, önce daha yüksekleri kovalayıp geri çekilmeyi bekleyemezsiniz;

İkinci gün hisse senedi fiyatı hafif gerilerse yarım pozisyonda takip edebilirsiniz;

Üçüncü gün "Yang Keyin" trendi oluşturulabilirse pozisyon açıklanacak. Üçüncü günde hisse senedi fiyatı dün kaybettiği zemini hala geri alamazsa, bu ayarlamanın devam edeceği ve kenarda kalmaya devam edeceği anlamına gelir. Yalnızca dünün Yinxian'ının üstesinden gelmek için gereken miktarı taşıyarak, verilen satın alma sinyali daha doğru ve güvenilirdir.

Gerçek durum

Standart kasa

Resimde görüldüğü gibi, bu aynı zamanda bizim "çift puan" stratejimizin standart eğilimidir.

Şekilde, mavi çizginin 13 günlük hareketli ortalama ve mor çizginin 34 günlük hareketli ortalama olduğunu görebilirsiniz. 13 günlük hareketli ortalama ve 34 günlük hareketli ortalama, erken aşamada paralellikten çıkıyor. İki hareketli ortalama arasındaki mesafe genişledikçe, 13 günlük hareketli ortalama, 34 günlük hareketli ortalamanın yakınında yarım daire şeklinde hareket ediyor.

K hattına küçük fiziksel Yang çizgileri hakimdir ve altındaki hacim yükseltilmemiştir Bu tür düşük sipariş piyasasında, fiyat artışı ve hacim artışı eğilimi çok zordur, bu da ana gücün zaten piyasayı derinden kontrol ettiğini gösterir.

13 günlük hareketli ortalama, 34 günlük hareketli ortalamayı aşağıdan yukarıya doğru geçtiğinde, yukarı doğru altın haç piyasasını oluşturur. A noktasında geri adım atıldıktan sonra, iki hareketli ortalamanın kesişmesi bozulmayacaktır. Sonraki gün B noktasının açılış fiyatı, önceki günün Yangxian kapanış fiyatının doğrudan üzerine çıkacaktır. Fiyatları yükseltin.

Bu, pazara aktif olarak girmemiz gereken zamandır. C noktası boşluk bırakıp K-hattını açtığından, K-çizgisi zaten 13 günlük hareketli ortalamadan çok uzaktır. Bu, aşamalı yüksek satış noktamızdır. Geri arama, sonraki dönemde 13 günlük hareketli ortalamanın altına düşmediği sürece, Tekrar girebiliriz.

Önceki durumda, size taktiğin özelliklerini göstermek için "Break Strike" taktiğinin standart formunun bir örneğini verdik. Aşağıda, bundan kaçınmak için bu taktiğin bazı önlemlerini ayrıntılı olarak açıklamak için üç durum kullanacağız. Yanlış anlaşılmayı anlayın.

Gerçek durum 1

Bu hisse senedinde aynı 13 günlük hareketli ortalama ve 34 günlük hareketli ortalamanın altın haçı oluşturduğunu görüyoruz .. Bu hisse senedinin trendi neden görünmüyor ve bir önceki durumda piyasa?

Her şeyden önce, 13 günlük hareketli ortalamanın hala 34 günlük hareketli ortalamanın altındayken, hisse senedinin iki yönlü bir eğilim gösterdiğini ve ardından üçüncü gün A noktasının büyük bir fiziksel Yinxian'ı kapatmak için yukarı ve aşağı açıldığını ve dördüncü günün doğrudan daha düşük boşluk bıraktığını görüyoruz. Bu yükselen piyasa dalgasının sonunu çoktan göstermiştir.

Sonra hisse senedi, düşük bir seviyede yatay bir trendden çıkmaya başladı.B noktası bir gün iki hareketli ortalamanın kesişme noktasında göründüğünde, B noktasının düşük bir doji piyasası oluşturduğunu gördük, bu da yaklaşmakta olan yükselişin bir işareti. , Ve sonra endeks başarıyla 13 günlük hareketli ortalamanın üzerinde kaldı.

Ancak endeksin erken aşamasında aşağıdaki enerji miktarının önemli ölçüde küçülmemesi ana pazarlık çipinin yeterince toplanmadığını, bu nedenle ana kurumun artırmak istediğini, ancak yetersiz kontrol gücü nedeniyle endeksin artıştan sonra erken aşamadan zarar görmesinin kolay olduğunu gösterir. Tutma plakasının fırlatma basıncı.

Bu nedenle, aşağıdaki endekslerin genellikle uzun üst gölgelerle K-çizgilerini kapattığını ve önceki bağlantı piyasasının yukarı yönlü ivmeyi önceden tükettiğini ve böylece hisse senedinin sonraki yükselişini sınırladığını görüyoruz.

Gerçek durum 2

Şekilde görüldüğü gibi, hisse senedinin daralan işlem hacminde bir sorun olmadığı için bir diğer büyük sorun da yukarıdaki K-line trendi ... Ana gücün yükselmek istediğini ve genel olarak görece gizli bir şekilde işletileceğini vurguluyoruz.

Orta-büyük Yang hattına sahip borsa, zaman zaman ana sedan koltuğuna oturmak isteyen yatırımcıları kolayca çekebilir. Bu aynı zamanda ana gücün daha sonraki yükselişine de elverişli değildir. Bu nedenle, bu tür düşük seviyeli hisse senetleri genellikle orta gün piyasası trendinde ortaya çıkar. Aynı zamanda bizim "çift puan" stratejimizin özelliklerine de uymuyor.

Gerçek durum 3

Şekilde gösterildiği gibi, önceki üç durumda, 13 günlük hareketli ortalama ve 34 günlük hareketli ortalama bir altın haç yukarı doğru trend haline geldi.Bu durumda, iki hareketli ortalama sadece dokundu, ancak çapraz bir trend yoktu.Aynı zamanda, endeks düşük bir seviyede bitiyordu. O zamanlar, taktiklerimizin gerekliliklerini karşılamayan daha fazla Yinxian ve daha az Yangxian vardı.

Önlemler

13 günlük hareketli ortalama ve 34 günlük hareketli ortalama, Jin Cha yukarı piyasasını oluşturmalıdır;

Piyasa alçak konumda yana doğru düzenlendiğinde, aşağıdaki karşılık gelen miktar azaltılabilir ve en iyisi arazi piyasasını kullanmaktır.

(Yukarıdaki içerik sadece referans içindir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne ve kendi riskinize dikkat edin.)

Sorumluluk Reddi: Bu içerik Yuesheng Raiders tarafından sağlanır ve Yatırım Ekspresinin yatırım görünümlerini onayladığı anlamına gelmez.

-

- Wang Junkai, fermuarlı, eğlence dolu bir takım elbise giyiyor, elinde birden fazla tılsım göstermek için bir gitar tutuyor

-

- 3.17'de geçen "Kılıç Hanedanı: Uzun Ömürlü Dokuz Diyar" Xiao Xu ve Zhang Weina "özel gülme" dalını açtı

-

- Kuaishou "Wandering" Dazu Rock Carvings'de, "Milenyum Tütsü" nü devam ettirmek için teknolojiyi kullanın

-

- Çin borsası: Çoğu perakende yatırımcı neden para kaybediyor? Çünkü yarının yükseliş ve düşüşünü tahmin etmek için "geç stok seçme yöntemini" bile bilmiyorlar