A-hisse pazarında yenilmeyen tek 16 karakterli ticaret kuralı: "Zirve ölmeyecek, düşüş durmayacak, zirveler yoğun olacak, yön devam edecek", fiş dağıtımının özü!

Ticaret, akıl ve duygu arasındaki yüzleşmedir!

Ticaret, rasyonel planlama gerektirir. Borsanın hiç sıradan olmadığını uzun zaman önce fark ettim. Çoğu insanı çoğu zaman kandırmak için tasarlanmıştır. Borsadaki iki ana duygu, açgözlülük ve korku-açgözlülük ve korku genellikle cehaletten kaynaklanır. Kontrol edilemeyen duygular spekülatörlerin gerçek düşmanlarıdır, açgözlülük ve korku her zaman oradadır, kalplerimizde gizlidirler, pazarın dışında bekliyorlar, performans için pazara atlamak için bekliyorlar ve büyük bir kar elde etme fırsatını bekliyorlar. Koymak. Umut, insanın hayatta kalması için çok önemlidir. Ancak umut, borsadaki kuzenlerle aynıdır - cehalet, açgözlülük, korku ve çarpık akıl. Umut gerçekleri gizler, ancak borsa yalnızca gerçekleri tanır. Sonuç nesnel ve nihaidir, tıpkı doğa gibi değişmeyecek. Ayrıca her zaman bir yarışı kazanabileceğinizi ancak tüm yarışları kazanamayacağınızı unutmayın. Bir hisse senedinden para kazanabilirsiniz, ancak Wall Street'te hiçbir zaman para kazanamazsınız - kimse yapamaz.

Açgözlülük, korku, sabırsızlık, cehalet ve umut, bunların hepsi spekülatörleri tüketir. Birkaç başarısızlık ve felaketten sonra, yatırımcılar morali bozabilir, hayal kırıklığına uğrayabilir ve bunalıma girebilir, bu da piyasadan vazgeçebilir ve piyasanın sağladığı para kazanma fırsatından vazgeçebilir. Bir spekülatörün kontrol etmesi gereken en büyük sorun duygularıdır. Unutmayın, borsayı yönlendiren rasyonel, mantıksal veya tamamen ekonomik faktörler değil, asla değişmeyen insan doğasıdır. Bizim doğamız olduğu için değişmeyecek.

Spekülatörün ana düşmanı her zaman yürekten görünür. İnsan doğası umut ve korkudan ayrılamaz. Spekülasyon sırasında, piyasa sizden saparsa, her günün son gün olmasını umarsınız ve umutlarınızı yerine getirmezseniz, gerekenden fazlasını kaybedersiniz - büyük ve küçük sürücüler ve sürücülerle karşılaştırılabilecek kadar güçlü. Bölgesel genişlemenin kahramanı. Piyasa istediğinizi yaptığında, yarının tüm karınızı alacağından korkarsınız, bu yüzden geri çekilirsiniz - çok hızlı geri dönersiniz. Korku, gerektiği kadar para kazanmanızı engeller. Başarılı tüccarlar, bu iki köklü içgüdünün üstesinden gelmelidir. Dürtüsel doğa diyebileceğiniz şeyi değiştirmeli. Umut tuttuğunda, aslında korkmalı, korktuğunda umutlanmalı. Kazancının daha büyük bir kâr olacağını umarak kaybının daha büyük bir zarar olabileceğinden korkmalıdır. Çoğu insanın yaptığı gibi hisse senetlerinde kumar oynamak kesinlikle yanlıştır.

Unutmayın, bir yatırımcının öz disiplini, açık bir stratejisi, basit ve kolay bir planı yoksa duygusal bir tuzağa düşecektir. Çünkü planı olmayan bir spekülatör, stratejisiz bir general gibidir, çünkü uygulanabilir bir savaş planı yoktur. Net bir planı olmayan spekülatörler sadece spekülasyon yapabilir, spekülasyon yapabilir ve tekrar spekülasyon yapabilir ve ne yazık ki bir gün "ok düşüyor" ve borsada tamamen mağlup oluyor. Aslında, tüm işadamlarının günlerinde en önemli şeylerle başa çıkma planları yoktur. Bu, savaş alanındaki bir general gibi, askerlerinin yaşamı onun dikkatli planına ve bu planın uygulanmasına bağlıdır.Borsada hata ve dikkatsizliğe yer yoktur.

Çiplerin dağılımı nedir?

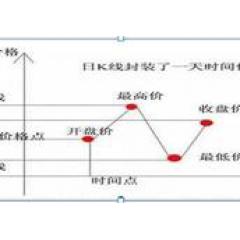

"Pazarlık çip dağıtımı", belirli bir zaman diliminde belirli bir hisse senedinin farklı fiyat pozisyonlarındaki hisse senedi sayısının dağılımı olan "ticarete konu olan stok tutma maliyet dağıtımı" olarak da adlandırılır. Borsa yazılımında, münferit hisse senetlerinin yonga dağılımı grafik olarak görüntülenir. Piktografik yapısı nedeniyle, pazarlık çipi, stok tutma maliyetlerinin dağılımını belirlerken farklı morfolojik özellikler gösterecektir; bu morfolojik özellikler, stok maliyet yapısının sezgisel yansımasıdır ve farklı formların farklı oluşum mekanizmaları ve farklı pratik anlamları vardır.

Çip dağıtımı statik bir kavramdır.Çip dağıtım diyagramı sayesinde, belirli bir zamanda ve belirli bir fiyatta kaç adet dolaşan yonganın dağıtıldığını göreceli olarak doğru bir şekilde anlayabiliriz, dolaşan tüm yongalar dar bir fiyat aralığında yoğun olarak dağıtılır. Halen açık bir alanda yaygın olarak dağıtılmaktadır.

kompozisyon

(1) İki renk mavi ve gri (beyaz arka plan) ile çizin. Gri çizgi "kilitli disk" olarak anılan kilitli duruma ait tutma maliyeti günün kapanış fiyatından yüksek olan pazarlık çipini, mavi çizgi ise kazanç olarak anılan kâr yapma durumuna ait tutma maliyeti günün kapanış fiyatından düşük olan pazarlık çipini ifade eder. Karlı.

(2) Sabit disk ve karlı diskin oranları, şeklin sağ alt köşesinde işaretlenmiştir.

Herkesin daha iyi anlamasına yardımcı olmak için, işte basitleştirilmiş bir örnek örnek:

X-hisse pazarında 1.000 hisse var ve A, B ve C olmak üzere üç hissedar var. 1 Ocak kapanışında chiplerin dağılımı aşağıdaki gibidir:

Yukarıdaki şekilden, 1.'deki işlemin kapanışından itibaren, A ve B hissedarlarının karlı bir durumda olduğunu, C'nin ise zararda olduğunu görebiliriz. A 4 hisse, B 3 hisse, C 3 hisseye sahiptir.

2 Ocak'ta A'nın kar yaptığını ve fişlerini toplu olarak D'ye sattığını varsayarsak, o günkü fiş dağıtım tablosu aşağıdaki değişiklikleri gösterecektir (koyu gri, yeni eklenen D'yi temsil eder):

2 No'lu yonga dağılımının bir önceki günden önemli ölçüde farklı olduğu görülebiliyor, bunun sebebi A'nın yeri terk etme maliyetinin düşük olmasıdır, şu anda piyasadaki çoğu yatırımcı kilitli durumda. Bu, çiplerin, çip dağıtım şemasına yansıyan hareketinin sonucudur.

Çiplerin dört özelliği

1. Çipin fiyat özelliği. İşlemin hangi fiyattan doğal olarak çip istatistiklerine yansıtılacağı;

2. Çip sayısının niteliği. Belli bir fiyata kaç işlem yapılır ve chip kullanım istatistikleri yüzdelerdir. Piyasa analizi yazılımını yansıtmak için yatay çizgiler veya alev dağları kullanın (ticaret hacmi ve devir oranına benzer, ancak işlem hacmi ve devir hızı yalnızca istatistiksel dönemdeki hisse senedi işlemlerinin sayısını yansıtır, fiyatı değil);

3. Cipslerin likiditesi. Her işlem gününde alım satım ve hisse senedi fiyatlarındaki dalgalanmalar nedeniyle bir hisse senedinin "gerçek" dolaşımdaki öz sermayesinin değişmeden kalması koşuluyla, çipler doğal olarak akacaktır. Bu nedenle, çipleri gözlemlediğimizde, analizin sonucunu çıkarmak için fişlerin çeşitli değişikliklerini ve biçimlerini gözlemlemek için fareyi soldan sağa hareket ettirmeliyiz. Bu nedenle, pazarlık çipinin teknik göstergesini kullandığımızda, onu dinamik olarak gözlemlemeli ve hareketsiz durmamalıyız.

4. Çiplerin genişletme özellikleri. Borsaya kayıtlı bir şirketin kârını işletme ve dağıtma sürecinde, öz sermaye genişlemesi sık sık meydana gelir. (Öz sermaye artırımı bilgisini tartıştık.) Bazı hisse senetleri doğal olarak alım satım için ikincil piyasaya akacak, böylece yeni çipler olacak. Morfolojik değişiklikler. Buna ek olarak, hisse reformundan sonra elde tutmama indiriminin özelliğinden dolayı (bilgi, bireysel hisse senetlerinin bilgi madeni aracılığıyla elde edilebilir), fiili döner sermaye doğal olarak değişecektir. Yukarıdaki durum, diğer fiyat aralıklarındaki fiş yüzdesinin düştüğü ancak genel şeklin değişmeden kaldığı ve belirli bir dizi yonganın yeni ortaya çıktığı gözlemlenerek yansıtılabilir.

Pazarlık çip stratejisinin uygulanması:

Taktik Bir: Zirvede ölümsüz, her zamankinden daha fazla düşüyor

Düşen pazarda, üst tepe tam olarak tüketilmezse ve düşük seviyede yeni bir tek tepe oluşursa, yeni bir pazar turu olmayacaktır.

Piyasa görünümünde iki durum olacak:

1. Üst tepe aşağı doğru kaymamıştır ve bundan kaçınılması gerekir;

2. Zirveden yeterli transfer yok, bu yüzden satış fırsatını seçin.

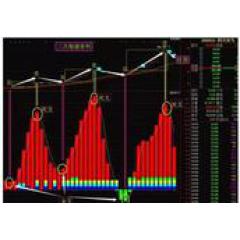

Strateji 2: Çok tepeli yoğun, sürekli yön

Hisse senedi fiyatı yukarı doğru hareket sırasında dalgalanarak bir veya daha fazla yoğun zirve oluşturacak, yükselme eğilimi devam edecek ve hisse senedi fiyatı düşüşlerle satın alınabilir veya hisseleri tutmaya devam edebilir. Yeni yoğun tepe arttıkça, orijinal yoğun tepe hızla azalır, bu nedenle kenarda kalmalısınız.

Piyasa görünümünde iki durum olacak:

1. Yeni bir yoğun tepe oluşur ve aşağıdaki yoğun zirveler hala oradadır ve yükselme eğilimi devam edecektir Önceki yoğun tepe noktaları kısa vadeli destek veya basınç seviyeleridir ve bant işlemleri gerçekleştirilebilir;

2. Yeni yoğun zirveler oluşur, ancak daha düşük yoğun zirveler küçülür ve daha yüksek konumlara doğru toplanır. Hisse senedi fiyatı yoğun zirvenin altına düşerse, eğilim tersine çevrilebilir ve bundan kaçınılması gerekir.

Çip dağıtımının kullanımına ilişkin önlemler

1. Kar elde etme çipleri artmaya devam ediyor ve ortalama işlem hacmi sabit Bu tür hisse senetleri müdahaleden sonra çok fazla karlılığa sahip olacak.

2. İşlem hacmi arkın altındadır ve çipler giderek artar.Bu tür stoklar genellikle en altta oluşur ve sonraki dönemde yükselme olasılığı nispeten yüksektir ve kararlı bir şekilde müdahale edebilirsiniz.

3. Önceki dönemde büyük bir artış olmuşsa, yüksek bir pozisyonda büyük miktarda para serbest bırakılmışsa ve çip zirvesi önemli ölçüde değişmemişse, bu durumda bu tür stoklar faaliyete geçmez.

Yukarıdaki makaleyi beğendiyseniz ve daha fazla borsa yatırım deneyimi ve becerisi öğrenmek istiyorsanız, bir sürü kuru mal olan kamu hesabı Yuesheng Raiders'ı (yslc688) takip edin!

(Yukarıdaki içerik sadece referans içindir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne ve kendi riskinize dikkat edin.)

Sorumluluk Reddi: Bu içerik Yuesheng Raiders tarafından sağlanır ve Yatırım Ekspresinin yatırım görünümlerini onayladığı anlamına gelmez.

-

- Acemi hisse senetleri on milyonlarca servet kazanır, işin sırrı aslında bir MACD ticaret formülüne dayanır: küçük yeşil sütunda satın alın, küçük kırmızı sütunda satış yapın! Ticaret konusunda endişe

-

- 200 milyonluk kan kaybının ardından en iyi sıcak para kralı tarafından kan ve gözyaşı uyarısı: "Ölüm Yangyin Mezar Taşı" nı görmek satıldı ve bir el bile bırakmadan zaferle kaçtı

-

- Tek bir işlem gününde münferit hisse senetlerinin günlük limitinden önce, açılış "açık artırma" bu üç benzersiz işareti üretir ve piyasanın temel sırlarını görebilir.

-

- Eski bir hisse senedi yatırımcısının tavsiyesi: Perakende yatırımcılar neden borsada para kazanamıyor? Görünüşe göre bu iki kelimeyi bile yapamıyorsunuz, borsada para kazanmayı düşünmeyin bile!

-

- Tahtada "uzun ok gökyüzünü vurur" göründüğünde, yatırımcılar yarım saniye kalamazlar, bir şelale çöküşünün habercisi olmalıdır! Sefil pırasa

-

- Çin'de sıcak para temel kampı: Tüm hisse senetleri yükselmeden önce, pozisyonun% 90'ını kesin bir şekilde yönlendiren bir "peri adam kılavuzu" modeli eğilimi olmalı, açıklama yok

-

- Hissedarlık bir "peri adam kılavuzu" test trendi gösterdiğinde, tam pozisyon en iyi seçimdir, tereddüt etmeyin, kaçırmayın ve bir yıl daha bekleyin,% 100 hızla yükseliyor

-

- Ekolojik Çevre Lintong Şubesi, 2019 Radyasyon Güvenliği ve Tıbbi Atık Yönetimi Çalışma Konferansı düzenledi

-

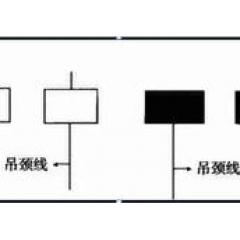

- "Çubuk çizgisi" göründüğünde, tüm yatırımcılar münferit hisse senetlerinin piyasaya sürülmesinden önce alarm sinyaline dikkat etmelidir.