Buffy'nin özellikleri Çin borsasını kırdı: Mevcut A-hisse piyasasında, kısa pozisyon bekleyenler ve tam pozisyona sahip olanlar için kim daha korkutucu? 140 milyon şaşkın yatırımcıyı uyandırın

Buffett, yatırım çevrelerindeki meslekten olmayan kişiler tarafından sokaklarda konuşulmaya başlandı ve 1986'da Forbes zengin listesinin ilk 10'una girdiğinde başladı. O zamandan beri Buffett'in varlıkları istikrarlı ve hızlı bir şekilde büyüdü ve uzun süredir ilk on arasında yer alıyor. Son 40 yılda portföyünün CAGR'si% 20'ye ulaştı ve dünyaca tanınan bir hisse senedi tanrısı haline geldi.Geçen yıl yapılan Berkshire Hathaway hissedarlar toplantısı küresel yatırımcıların ilgisini çekti.Finansal medyayı okuduktan sonra, Neredeyse tamamı hissedarlar toplantısını ve Bay Buffett'in altın cümlelerini içeriyordu!

Çin pazarı hakkında çok konuştu ve ikisi çok önemli:

1. Çin piyasasının değerlemesi ABD'den daha düşük ve hisse senetleri daha ucuz!

2. Çin gelişmekte olan bir piyasa, borsaya birçok kişi katılacak ve insanlar daha spekülatif olacak.

Bazı arkadaşlar sormak isteyebilir, yaşlı adam Çin hisse senetlerinin ucuz olduğunu düşündüğü için yıllardır BYD dışında fazla alım yapmadı.

Nedeni ne Sanırım birkaç tane var:

1. Buffett, yalnızca anladığı hisse senetlerini yaptığını söyledi. Bu yaşlı adamın mesleki bilgisi ve birinci sınıf fon yönetimi ekibiyle, A-hisseli şirketlerin finansal raporlarını anlayamadığını söylemek büyük bir şaka olur! Güzel veri, düşük fiyatlar, cazip ama işe yaramıyor, belki yaşlı adam değil Gözlerinizin gördüğüne inanın!

2. Onun söylediği gibi, Çin borsası spekülasyonlarla dolu. Perakendeci yatırımcıların trendi takip etmesi ve spekülasyon yapması yeterli ... Borsaya kayıtlı şirketler bile yüksek satış ve düşük alım oynuyorlarsa ve spekülasyon kavramı gerçekten azalırsa, uçan insanlar bile hakemi geçemeyecek!

3. Yatırım da bir yatırımdır.Buffett BYD konusunda iyimser ve Wang Chuanfu konusunda daha iyimser! Coca-Cola'ya standartlarına göre yatırım yaparsa, belki de ulusal yaşlı vaftiz annesi Tao Huabi gereksinimleri karşılıyor, ancak eski vaftiz annesinin listede olmaması üzücü. Ya listelenen şirketler endüstri ile uyumlu değil ya da insanlar yanılıyor, zaten yaşlı adam birkaçını seçmedi!

Öyleyse şimdi Buffett Çin borsasındaki değişikliklere dikkat etmeli! Bu değişiklik, piyasayı daha da iyileştirecek ve piyasanın yatırım tarzını yeniden şekillendirecek sıkı denetim eylemlerinden kaynaklanıyor! Öte yandan, bu değişiklik giderek daha da uyumlu hale gelecektir. Bu değer yatırımcısının tadı.

Mevcut A-hisse pazarında, tam pozisyon korkutucu mu yoksa kısa pozisyon korkutucu mu? Bu soruyu cevaplamadan önce herkesin Buffett hakkında bildiği yatırım kurallarını gözden geçirelim:

Öncelikle risklerden kaçınmaya çalışın ve müdürü elinizde tutun;

İkinci olarak, risklerden kaçınmaya çalışın ve müdürü elinizde tutun;

Üçüncüsü, birinci ve ikinci makaleleri kesinlikle aklınızda bulundurun.

Bu yatırım kuralına göre, tam pozisyonun kötü mü yoksa kısa pozisyonun mu korkunç olduğuna bir bakalım!

Dış piyasaya bakmayın, sadece büyük A hisselerime bakın. Uzun vadeli bir perspektiften bakıldığında, insanların% 90'ından fazlası para kaybediyor.Bu genel olarak kabul edilen bir bakış açısı ... Bu bakış açısına göre borsaya yatırım yapmak gerçekten çok riskli bir yatırım. Yani hisse senedi ticareti yapan insanların hepsi onda biri olmaya çalışıyor.

Sözde "hayat kazananlar olasılıklı kazananlardır", bir yatırımcı, yatırımlarının çoğu başarılı olduğunda başarılı bir yatırımcı olmalıdır. Ve çoğunu başarmak için nasıl yatırım yapılır başarılı?

Doğru hisse senetlerini doğru zamanda tutun, ancak o zaman nitelikli bir yatırımcısınız.

Tam ve kısa pozisyonlar sorunundan bahsedelim. İki yöntemden hangisi daha korkutucu? Tam pozisyonlar daha korkunç. neden?

Önce kısa pozisyonlar hakkında konuşalım.

Yatırımcılar, yatırım riskinin çok büyük olduğuna ve pozisyon tutma riskinin kısa pozisyon riskinden çok daha fazla olduğuna inanır ve sonra beklemeyi ve görmeyi seçerler.

İlk yatırım kuralımıza göre, "Risklerden kaçınmaya çalışın ve anaparayı koruyun", şüphesiz bu doğru bir seçimdir.

Pozisyonu tam olan yatırımcılardan bahsedelim ... Tam pozisyonunuz, yatırımınızın kesinlikle gelir getireceğine inandığınız anlamına gelir, değilse sadece çılgın bir spekülasyon yaptığınızı gösterebilir.

Bu çağda, belki de herkes "gitme ve bisikletleri motosiklete dönüştürme" zihniyetine sahip ama borsada tam pozisyondan kaçınmalıyız.

Borsada hangi hissenin yükseleceğini kim belirleyebilir, o zaman o gerçekten bir peri!

Birçok perakende yatırımcının benzer deneyimler yaşadığına inanıyorum. Tecrübe kazandıktan sonra pozisyonu ritmik olarak kontrol etmenin önemli olduğunu anladım. Daha sonra, pozisyon kontrolünü derinlemesine tartışmak istiyorum.

Hisse senetlerinin fiyatı dalgalanır ve ilgili pozisyonlar buna göre dalgalanmalıdır. Birim olarak günlerin kullanıldığı kısa vadeli işlemler için, bir gün içindeki ortalama konum değişikliğine ortalama konum, ortalamaya göre değişime ise konum dalgalanması denir. Uygun pozisyon, hisse senedinin trendi, hissenin özellikleri, zararı durdur stratejisi ve satın alma noktasının zamanlaması ile ilgilidir.

Yatırım karı miktarı, pozisyon tahsisi, farklı dağıtım yöntemleri dahil olmak üzere birçok faktörden etkilenir ve elde edilen nihai karlar da farklıdır.Bu nedenle, pozisyonlar makul bir şekilde tahsis edilmelidir, yani dip ve değişken pozisyonlar (aktif pozisyonlar) kar elde etmek için makul bir şekilde tahsis edilmelidir. maksimize edin.

Bir alt konum ile bir değişken konum arasındaki fark: Bir alt konum, maliyetleri düşürmek ve daha az fonla daha fazla çip elde etmek amacıyla nispeten düşük bir seviyede inşa edilmiş bir konumu ifade eder, böylece çipler daha fazlasını elde etmek için doğru zamanda satılabilir. kar.

Dalgalı pozisyonlar: Esas olarak kısa vadeli kar elde etmek ve hisse senedi tutma maliyetini düşürmek için kullanılır.İyi yapılırsa, elde tutma maliyetlerini sıfırlayabilir. Yüzer depoların en büyük özelliği yüksek esnekliğidir Fon miktarı, alış ve satış vb. Hepsi oldukça esnektir.

Şekil 3-5'te gösterildiği gibi, sadece bir dip pozisyonu nasıl kuracağınızı ve sonra onu nasıl tutacağınızı biliyorsanız, hisse senedini satmak için doğru zamanı bekleyin, fiyat 10 yuan olduğunda alt pozisyon olarak 10.000 hisse satın alın ve hepsi de fiyat 20 yuan'a yükseldiğinde Eğer satarsanız, 100.000 yuan kar elde edebilirsiniz. Diğer bir deyişle, en alt pozisyon operasyonunda tek bir hissenin karı 10 yuan ve dalgalı pozisyon operasyonunda tek bir hissenin karı 14 yuan'dır. Bu, dalgalı pozisyonların kısa vadeli kar elde etmenin önemli bir yolu olduğunu gösteriyor.

Şekil 3-5 Alt depo ve yüzer deponun dağıtım durumu

Bu nedenle, dip ve değişken pozisyonlar makul bir şekilde tahsis edilebilirse, yatırım karı maksimize edilebilir. Genel olarak, dip ve değişken pozisyonların tahsis oranı esas olarak piyasaya, hisse senedi piyasasına vb. Dayanmaktadır. Ortak tahsis oranları aşağıdaki gibidir:

Erken boğa pazarı: 3 + 2

Orta boğa pazarı: 6 + 4

Boğa piyasasının sonu: 0 + 4

Ayı piyasasının erken aşaması: 0 + 0

Ayı Ortası Pazarı: 0 + 4

Ayı piyasasının sonu: 3 + 2

Tabii ki, gerçek operasyonda, yatırımcılar, yatırımcının kişisel risk toleransını ve işlem tarzını da dikkate alırken, alt pozisyon ile dalgalı pozisyon arasındaki oranı esnek bir şekilde ayarlayabilirler.

T + 0 işleminde dip pozisyonun halka açık pozisyona oranı daha esnektir.Pazar ve piyasa şartlarına göre analiz edilmelidir.Piyasa iyi olduğunda dalgalı pozisyon oranı artar; piyasa zayıf olduğunda dip pozisyon Daha ağır. Alt ve değişken pozisyonları esnek bir şekilde dengeleyin, yüksek satış yapın ve düşüklüğü çekin ve karı en üst düzeye çıkarmak için kısa vadeli yatırım ve orta vadeli yatırımın avantajlarını birleştirin.

Yüzer depo ve alt depo tahsisinin pratik analizi:

Şekil 3-6 Tongrentang-günlük mum çubuğu grafiği

Şekil 3-6'da gösterildiği gibi, bu hissenin en düşük fiyatı 20.70 yuan'dır ve bu, bir pozisyon açmak ve alt pozisyonda satın almak için iyi bir noktadır. Seansın ilk yarısı, hisse senedi fiyatının birkaç kez toparlanıp düştüğü, dalgalı pozisyon işlemleri için birçok işlem noktası sağlayan yükseliş eğilimi gösterdi. Yatırımcılar, dalgalı pozisyon işlemlerini birden çok kez gerçekleştirebilir, dalgalı pozisyon hisseleri alıp satabilir ve faiz marjları kazanabilir.Belki de bir dalgalı pozisyon işleminden elde edilen kâr yetersizdir, ancak birçok işlem büyük karlarla sonuçlanacaktır. Alt konumdan elde edilen karı bile aşacaktır.

Şekil 3-6'nın başlangıcında, işlem hacmi çok yavaş büyüdü, bu nedenle hisse senedi fiyatı istikrarlı bir şekilde yükseldi İşlem hacmi önemli ölçüde arttığında, hisse senedi fiyatı da hacim olarak arttı ve tüm pozisyonu satmak için bir fırsat olan yüksek seviye ortaya çıktı. İster dip pozisyon ister dalgalı pozisyon olsun, hisse senedi fiyatı yüksek bir seviyeye çıktığında, "çanta güvenlidir" tüm pozisyonda satılabilir. Bu dönemde hisse senedi fiyatı çok hareketliydi ve çok sayıda kısa vadeli alım satım fırsatı vardı, tabii ki fiyat dalgalanmalarının getirdiği risklere dikkat etmeliyiz. Yüzer depo operasyonlarını daha karlı hale getirme fırsatını yakalayın.

Faaliyet özeti: Dip ve dalgalı pozisyonların tahsisinin kar üzerinde büyük etkisi vardır. Hisse senedi fiyatı ne kadar aktif olursa, oynaklık o kadar büyük olur, kısa vadeli ticaret için daha fazla fırsat ve daha karlı dalgalı pozisyonlar. İster dip pozisyonu ister dalgalı pozisyon olsun, piyasa eğilimini ve hisse senedi piyasası koşullarını doğru bir şekilde değerlendirmek hala çok önemlidir ve dip ve dalgalı pozisyonların tahsisinin temelini oluşturur.

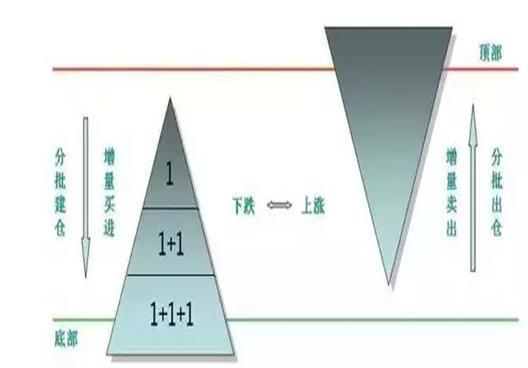

1. Piramit satın alma yöntemi nedir?

Piramit satın alma yöntemi, dünyadaki en popüler pozisyon açma yöntemlerinden biridir.Bu uzun vadeli bir yatırım konseptidir.Karakteristik, satın alınan yatırım ürünlerinin ortalama fiyatını bir sonraki en düşük fiyatta tutmaktır.

Belirli bir hissenin uzun vadeli eğilimi pozitifse, hisse fiyatı düştüğünde, pozisyonlar piramit şeklinde açılır, yani fiyat ne kadar düşükse, açılan pozisyon sayısı o kadar fazla olur. Hisse senedi fiyatı normal yoluna döndüğünde, doğal olarak karlı olacaktır. Aşağıda gösterildiği gibi:

İkincisi, piramitte bir pozisyon oluşturmak için uygun stok koşulları

1. Pozisyon açmak için önceki dönemin altına düşmesi gerekir

Bir önceki dönemin dibi genellikle destekleyici bir etkiye sahip olduğundan, birçok hisse senedi bir önceki dönemin dibinde hızlı bir şekilde toparlanabilir ve ikinci veya üçüncü gün kar elde edilebilir.

2. Stokları aşırı satmak için CCI kullanın

Aşağıdaki dört teknik gösterge ile tanışın:

CCI -200'ün altına düştü;

KDJ'nin J değeri negatiftir;

Hisse senedinin kapanış fiyatı BOLL'un altında veya dipten kırılmış;

Kapanış fiyatı ile 5 günlük hareketli ortalama arasında% 10'dan fazla (veya% 10'a yakın) bir fark vardır.

3. Şangay ve Shenzhen A-hisse pazarında en düşük fiyatlı hisse senedini seçin

Sabırla beklemek için biraz zaman ayırın ve kârın% 2'si (işlem ücreti düşülerek) atılacaktır.

3. Pozisyon açma piramit yöntemi kullanılarak toplu olarak nasıl satın alınır?

1. Pozitif piramidi satın almak

Piramidin tabanı yukarı çıktıkça daha geniş ve daha dardır. Endeks veya hisse senedi fiyatı yükselirken, ilk satın alma sermayesi nispeten büyüktür ve daha sonraki satın alma sermayesi kademeli olarak azalır, dolayısıyla yatırım riskleri azalır. Aşağıda gösterildiği gibi:

Daha az satın almak için bu piramidi kullanmanın avantajları şunlardır:

Düşük fiyatlarla daha çok, yüksek fiyatlarla daha az satın alırsınız. Tek seferlik bir tam pozisyon kadar karlı olmasa da, hisse senedi fiyatlarının düşme riskini azaltabilir.

Örneğin: belirli bir hissenin fiyatı 10 yuan olduğunda, ilk kez fonun% 50'si ile satın alınır. Fiyat% 10 arttığında, satın almak için fonların% 30'unu kullanın ve benzeri, belirli bir fiyat tamamlanana kadar yükselişte satın almaya devam edin. Pozitif piramit yöntemi, bir boğa piyasası veya yükselen bir kanaldaki hisse senetleri için uygundur, ancak boğa piyasasının sonu için uygun değildir.

2. Ters piramit satın alma

Pozitif piramit satın alma yönteminin aksine, fiili savaşta, ilk fon alımı küçüktür ve daha sonra fon alımı kademeli olarak artarak yatırım risklerini azaltır. Aşağıda gösterildiği gibi:

Bu tersine çevrilmiş piramit türü satın almanın giderek daha fazla avantajları: fiyat yüksek olduğunda daha az satın al, fiyat düşük olduğunda daha fazla satın al, maliyetleri düşürmek için gruplar halinde pozisyonlar oluştur ve hisse senedi satın alma noktaları nedeniyle fon eksikliği konusunda endişelenme.

Endeks veya hisse senetleri düştüğünde, düşük puan tamamlanana kadar daha fazla fon satın almak için daha büyük oranda fon kullanmaya devam edin. Bu, maliyetleri sürekli olarak azaltabilir ve piyasa iyi gittiğinde, kar için yer açılacaktır.

Dördüncüsü, piramit inşa yönteminin özü nedir?

Olumlu veya tersine çevrilmiş bir piramit satın alma olup olmadığına bakılmaksızın, başlangıç sermayesinin kaç eşit parçaya bölüneceğini ve gruplar halinde nasıl pozisyon oluşturulacağını belirlemek çok önemli bir adımdır.

Genel piyasa koşullarında, fonları 1 / 16'ya bölmek en güvenlisidir.İlk kez bir fon payı satın almak için bir pozisyon açtığınızda, satın aldıktan sonra yaklaşık% 2 oranında geri dönerse (işlem ücretinin% 1'i düşülürse), dışarı atılacaktır.

Satın aldığınız hisse senedinin elde tutma maliyeti bazında yaklaşık% 2 toparladığınız sürece (% 1 işlem ücreti düşüldükten sonra) satabilirsiniz veya fonu 1 / 8'e bölerek 2 pozisyona kadar yapabilirsiniz ve gelir ikiye katlanacaktır.

Piyasada keskin bir düşüşle karşılaşırsanız, paranızı 1 / 32'ye bölebilirsiniz, böylece kısa kesilmiş hisse senetleriyle karşılaşsanız bile 4 pozisyon oluşturabilir ve düşüşün% 40'ına kadar dayanabilirsiniz.

Pozisyon yönetimi gösterge formülü

Tam depo: 1, POINTDOT, COLORRED;

Pembe% 50: 0,5, POINTDOT, RENKLİ;

Gri% 50: 0,5, POINTDOT, COLORGRAY;

Açıklık: 0, COLORWHITE;

VAR1: = (2 * KAPAT + YÜKSEK + DÜŞÜK + AÇIK) / 5;

VAR2: = EMA (EMA (EMA (VAR1,4), 4), 4);

VAR3: = (VAR2-REF (VAR2,1)) / REF (VAR2,1) * 100;

VAR4: = MA (VAR3,2);

VAR5: = EMA (KAPALI, 5) -EMA (KAPALI, 55);

VAR6: = EMA (VAR5,10);

STICKLINE (VAR3 > VAR4 VE VAR5

STICKLINE (VAR3 > VAR4 VE VAR5 > VAR6,0,1,3.7,0), COLORRED;

STICKLINE (VAR3VAR6,0,0.5,3.7,0), COLORGRAY;

STICKLINE (VAR3

DRAWICON (VAR3 > VAR4 VE VAR5 VAR4 VE VAR5

DRAWICON (VAR3 > VAR4 VE VAR5 > VAR6 VE REF ((VAR3 > VAR4 VE VAR5 > VAR6) < 1,1), 0,9,9);

DRAWICON (VAR3VAR6 VE REF ((VAR3VAR6) < 1,1) 0,65,2);

DRAWICON (VAR3

A-hisse aşamasının mevcut işletim becerileri ve formül kodları hakkında daha fazla bilgi edinmek istiyorsanız veya herhangi bir şüpheniz varsa, kamu hesabı Yuesheng stratejisine (yslc688) dikkat edebilirsiniz.Daha fazla piyasa görünümü işlemleri ve stok teknik analiz yöntemleri öğrenmenizi bekliyor ve sabit bir kuru ürün arzı var!

Buffett'in değer yatırımı için beş hisse senedi seçimi fikri, umarım herkese yardımcı olur!

1. 10 yıllık içsel değer büyüme oranı

Bu, basit olmasına rağmen genellikle gözden kaçan en önemli iş göstergesidir.

Farklı şirketlerin farklı içsel değer değerlendirme kriterleri vardır.Örneğin, banka hisse senetleri net varlıkların büyümesine en çok değer verir; hafif varlıklarla temsil edilen Gree Electric, net kar artışına değer verir; ve henüz kar etmemiş e-ticaret şirketleri, Daha sonra işletme gelirindeki büyümeyi referans gösterge olarak alın.

Yatırımcılar üç büyük finansal rapora baktıklarında, eğer yeni hisse senetleri değilse ve bir süredir listelenmişlerse, Oriental Wealth Choice'un finansal terminali ve görsel tablolar aracılığıyla geçmiş yılların içsel değer artış oranını kontrol etmelidirler. Süre ne kadar uzun olursa, veriler o kadar fazla teste dayanabilir.

Borsaya kayıtlı bazı şirketler, mevcut mali raporda her zaman yüzde birkaç yüz büyüme yaşıyorlar. Lütfen gidin ve arkasında ne olduğunu görün. Kalabilir mi? Belki de gerçeklerden uzak değildir.

2. Uzun vadeli ROE seviyesi

Aynı zamanda belirli durumların özel analizini de içerir.Her sektör ve hatta her şirketin farklı bir değerlendirme sistemi vardır.

Ağır varlık sektöründeki% 15'lik genel getiri oranı nispeten iyidir, hafif varlık sektörünün net varlıklarının getirisi ise% 30'dan fazladır.

Hisse senetlerini satın alan yatırımcılar, şirketin hissedarı olmakla eşdeğerdir.Borsa bir şirketin ne kadar sebebi olursa olsun, nihayetinde muallak olup olmaması, yasa ve yönetmeliklere aykırı davranma kapsamında yatırımcılara ne kadar reel getiri sağlayabileceğine bağlıdır.

Özkaynak özkaynak getirisi, bu durumu yansıtan klasik bir göstergedir.

3. Sektör özellikleri

Sektörün ayakta kalabilmek için sürekli ve büyük sermaye harcamalarına ihtiyacı var mı?

Yoksa "tek kitap zengini" nin mükemmel bir modeli mi?

Teknolojik güncellemeler ve iş modeli değişiklikleri yavaş mı?

İş ekosisteminin dışında müdahale edecek rakip güçler var mı?

4. Pazar kapasitesi

Sürdürülebilir bir talep var mı Darboğaz ve tavanın yaklaşık konumu nerede?

Bazı endüstrilerde, büyüme alanı sınırlı olmaya mahkumdur Bu sektördeki şirketler, gerçek bir hisse senedi fiyatı artışına mahkumdurlar. Sözde artış, esasen sadece piyasadaki dalgalanmaları takip etmektedir.

Ve bazı sektörler var, sektörün ilk üçünde, hatta patronu olsalar bile karlı değiller, bu işletmenin sorunu değil, bisiklet paylaşımı gibi sektörün kendi pazar kapasitesinin sorunudur.

Bir bisiklet paylaşım şirketi zaten sektör lideriyse ve yine de yatırımcıları karlı hale getirmediyse, bu iş açısından iyi bir iş olmayabilir.

5. Finansal tabloların arkasında

Sadece söylediklerini dinlemekle kalmayın, yaptıklarını da izleyin. Listelenen şirketin ne dediğine bakmayın, ne yaptığına bakın.

Esasen, mali tablolar bir şirketin iş davranışının gerçek bir tanımlamasıdır. Üç tablonun yorumu, yönetimin dürüst olup olmadığını ve yönetim felsefesinin muhafazakar mı yoksa radikal mi olduğunu gösterir.

(Yukarıdaki içerik sadece referans içindir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne ve kendi riskinize dikkat edin.)

Sorumluluk Reddi: Bu içerik Yuesheng Raiders tarafından sağlanmaktadır ve Yatırım Ekspresinin yatırım görünümlerini onayladığı anlamına gelmez.

-

- Hareketli ortalama "altın vadi" modelinde göründüğünde, piyasa görünümünün% 100'ü ana yükselen dalga modunu açar ve müdahaleden sonra piyasa görünümündeki tüm kazanımlar tam olarak anlaşılır.

-

- Şangay Üniversitesi doktoru Çin borsasını yıkıyor: Elinizde sadece 100.000 varsa, 16 karakterlik askeri kuralı kemirmeniz önerilir: "küçük yang büyük bir yanga sahip olmalı ve küçük yinin büyük bir y

-

- Bu "askılı boyun çizgisi" büyük düşüşten önceki son uyarıdır. Boğalar ölecek ve ayılar yükselecektir. Sapma olmadan kaçmak için en iyi zaman sapma olmadığı zamandır.

-

- 50.000 küçük fondan 6.5 milyona kadar art arda bir hisse senedinde ustalaşmanın on yılı, bu A hissesi ile işlem yapmanın en güvenli yoludur

-

- Fişleri kilitleyin: krupiyenin yukarı çekmek üzere olduğu hisse senetlerini bulun, tam pozisyonlara müdahale edin ve hızla yükselen modun başlamasını bekleyin

-

- Ultra kısa ve küçük dağınık faydalar: çip dağıtımının özü, sadece çipin kar oranının% 1 ve% 0'ını akılda tutması gerekir ve hisse senetlerinin neredeyse tüm yüksek satış ve düşük satış noktaları bulu