Çinin bir sonraki "para toplama dönemi" yaklaşıyor: Elinizde 500.000 yedek nakit varsa, "bisküvi satma" düşüncesiyle Yahudi yatırımını denemeniz önerilir.

(Bu makale kamu hesabı Yuesheng Investment Consulting (yslcw927) tarafından yalnızca referans için düzenlenmiştir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne dikkat edin ve kendi riskinizi alın.)

Çin borsasında, perakende yatırımcıların neden para kaybetmelerinin nedenleri:

(1) Trende karşı gidin.

Hisse senedi alım satımının ilk gününde yatırımcılar uyarılacaktır: hisse senetleri trendi takip etmelidir. Söylendiği gibi, akıntıya karşı gelirseniz, ilerlemezseniz geri çekilirsiniz! Aynısı hisse senetleri için de geçerlidir! Sözde takip, piyasanın uzun vadeli hareketli ortalamasının uzun vadeli bir trend gösterdiği ve genel trendin yukarı doğru olduğu anlamına gelir. ! Ancak çoğu hissedar bu cümleyi borsada sık sık geride bırakıyorlar, seçtikleri hisse senetlerinin trend olduğunu her zaman hissediyorlar ve kararlılıkla alıyorlar.Ertesi gün çözümü beklemek ve birkaç ay beklemek. Birkaç yıldır uzun bekler.

(2) Sadece kısa süreli sevin.

Bir hissedar olduğu sürece, akıllarında birkaç boğa hisse senedi vardır, bazıları% 300 arttı, bazıları% 500, hatta% 1000 arttı! Ancak Tellus A gibi birkaç canavar hisse senedi dışında kaç tane olduğunu görebilirsiniz. On buçuk ayda elde edilebilir! Hangi boğa stoğu en az 3 ay sonra böyle bir artış yaşamadı?

(3) Her zaman tam depo operasyonu.

Hisse senedi yatırım fonlarının miktarı ne olursa olsun, her operasyon damızlık olmalı ve borsa aşağı inecek, o zaman borsa düşecek, sadece kendi hesabınızın kaybının büyüdüğünü ve büyümesini izleyebilirsiniz. Eti kesin, dayanamazsınız. T yapacak fon yok, satın alma fiyatlarına ulaşmadan önce tekrar satmaya başlarlar ve sonunda perakende yatırımcılar temelde kanlarını bırakacaklar!

İki kişinin susamlı kek sattığı bir market var ve sadece iki kişi var biz bunlara susamlı kek A ve susamlı kek B diyoruz.

Susamlı keklerinin fiyatı Fiyat Bürosu tarafından düzenlenmez, her susamlı kek için bir yuan satarak maliyetlerini (işgücü değeri dahil) koruyabilirler ve aynı sayıda susam içerirler.

Bu süre zarfında işleri çok kötüydü ve bisküvi alan kimse yoktu, A "Sıkıcı" dedi ve B "çok sıkıcım" dedi Bu sırada hikayeyi okuyanlar da şöyle dediler: Sıkıcı.

Şu anda piyasa, biz ona pasif diyoruz!

A ve B, herkesi sıkmamak için oyun oynamaya karar verdi. Böylece gerçek hikaye başlar.

A, B'nin susamlı keki satın almak için bir yuan harcıyor ve B ayrıca nakit olarak ödenen susamlı kek satın almak için bir yuan harcıyor.

A, B'den bir bisküvi satın almak için iki yuan daha harcıyor ve B de A'dan nakit olarak ödenen bir bisküvi satın almak için iki yuan harcıyor.

A, B'den bir bisküvi satın almak için üç yuan harcıyor ve B ayrıca A'dan nakit olarak ödenen bir bisküvi satın almak için de üç yuan harcıyor.

Böylece tüm piyasadaki insanların (hikayeyi okuyanlar dahil) gözünde susamlı keklerin fiyatı yükseldi ve kısa sürede susamlı kek başına 60 yuan'a yükseldi. Ancak A ve B'nin elindeki bisküvi sayısı aynı olduğu sürece, kimse para kazanmamış ve kimse para kaybetmemiş, ancak yeniden değerlemeden sonra varlıkları "takdir edilecek"! A ve B, geçmişe göre birçok kez daha fazla "servete" sahip olacaktır. Değer çok arttı ve "piyasa değeri" çok arttı.

Bu sırada, yoldan geçen C vardı. Bir saat önce geçtiğinde, bisküvilerin her birinin bir yuan olduğunu biliyordu, ama şimdi her birinin 60 yuan olduğunu görünce şaşırdı.

Bir saat sonra yoldan geçen C susam tohumunun zaten 100 yuan olduğunu buldu ve daha da şaşırdı.

Bir saat sonra yoldan geçen C, susamlı kekin zaten 120 yuan olduğunu fark etti, bir tane satın almaktan çekinmedi, çünkü kendisi bir yatırımcı ve spekülatör, susamlı kek fiyatının artacağına ve fiyat artışına yer olduğuna ikna oldu ve Birisi 200 yuan'den fazla bir "hedef fiyat" verdi. Borsada yoldan geçen C hissedardır ve hedef fiyatı veren kişiye araştırmacı denir.

Bisküvi A, bisküvi B ve yoldan geçenlerin "para kazanmasının" gösteri etkisi altında, yoldan geçenlerin sayısı gün geçtikçe daha fazla bisküvi alacak, satışa daha çok insan katılacak. Bisküvilerin fiyatı yükseliyor ve herkes çok. Mutlu, ama çok garip: kimse para kaybetmedi.

Şu anda, A veya B'nin daha az bisküvisi olan, yani daha az mal varlığına sahip olanın gerçekten para kazanacağını hayal edebilirsiniz. Alışverişe katılanlar ellerinde susamlı kek olmazsa para kazanacaklar ve onları satanların pişmanlığı çünkü susamlı kek fiyatları hala hızla artıyor.

Öyleyse kim para kaybetti?

Cevap şudur: hiç kimse para kaybetmez, çünkü yüksek fiyatlarla susamlı kek satın alan birçok insan, iyi tanınan yüksek kaliteli eşdeğer varlıklara, yani susamlı keklere sahiptir. Açıkçası susamlı kekler nakitten daha iyidir. Bankaya nakit para yatırmanın getirdiği faiz çok azdır ve susamlı keklerin fiyatlarındaki artışla kıyaslanamaz. Susamlı kek piyasasının yetersiz kaldığı konusunda herkes bile hemfikirdir. Susamlı kek vadeli işlemleri satın alabilir misiniz? Bisküviler asla para kaybetmez mi? Peki herkes ne zaman para kaybedecek?

Örneğin, piyasada bir fiyat departmanı var, bisküvinin fiyatının her biri bir yuan olması gerektiğine inanıyor - denetimin ortaya çıkması

Ayrıca piyasada çok fazla bisküvi olabilir ve fiyatı bir yuan olabilir - aynı temaya sahip hisse senetleri görünür.

Ya da piyasada bu oyunu oynamak için pek çok ürün mevcut - farklı yayıncılar ortaya çıkıyor.

Ya da belki herkes aniden bunun sadece bir bisküvi olduğunu keşfetti! -Value Discovery

Belki artık kimse birbirini alıp satma oyununu oynamaya istekli değil! -Gerçek ortaya çıkıyor

Halbuki bir gün herhangi bir hipotez ortaya çıkarsa, o gün bisküvisi olan kişi para kaybeder! O halde parayı kim kazanır? En az mal varlığına sahip olan, yani en az bisküvi alan kişidir.

Susamlı kek satmanın hikâyesi çok basit Herkes susamlı kekleri yüksek fiyatlardan alanların aptal olduğunu düşünüyor Ama bulunduğumuz borsaya dönüp baktığımızda, neden bu piyasada sözde varlık yeniden değerleme ve varlık enjeksiyonu olmasın? ROE yüksektir. Yüksek primli varlık enjeksiyonu aslında bisküvi satmakla aynıdır Sonuçta, en az varlığa sahip olan, para kazanan ve yüksek gelir elde eden kişidir.

Bu nedenle, bir yatırımcı olarak, varlık yeniden değerleme ve varlık enjeksiyonunu rasyonel bir şekilde ele almalısınız ve diğer insanların titrediğini gördüğünüzde rasyonel davranmalısınız. Yüksek ROE altındaki varlık enjeksiyonları ile karşı karşıya kaldığımızda, özellikle menkul kıymet şirketleri bir arka kapı listelemeye gittiğinde, büyük hissedarların varlıklarını satın almak için ek ihraç, gayrimenkul ek ihracı ve diğer varlık enjeksiyonları, gözlerimizi parlak ve parlak tutmalı ve sonra dikkatli olmalıyız.

Çünkü, yüksek fiyatlı bisküvilerle yoldan geçen biri olma ihtimaliniz yüksek.

Tam bir ticaret sistemi şu yönleri içermelidir:

1 ,Market---- Ne satın alınır: İlk karar, neyin alınıp satılacağı veya esasen hangi piyasada ticaret yapılacağıdır. Yalnızca birkaç pazarda ticaret yaparsanız, trendleri yakalama şansınızı büyük ölçüde azaltırsınız. Aynı zamanda, çok az işlem hacmi veya belirsiz eğilimler olan bir piyasada işlem yapmak istemezsiniz.

2 , ölçek --- Ne kadar satın alınır: Ne kadar alım veya satım yapılacağına dair kararlar kesinlikle temeldir, ancak çoğu tüccar tarafından genellikle yanlış anlaşılır veya kötü muamele görür. Alım ve satım miktarı hem çeşitliliği hem de fon yönetimini etkiler. Çeşitlendirme, birçok yatırım aracındaki riskleri çeşitlendirmeye çalışmak ve başarılı işlemleri yakalama şansını artırarak kâr şansını artırmak anlamına gelir. Doğru çeşitlendirme, birden fazla farklı yatırım aracında benzer (aynı değilse) bahisler gerektirir.

Para yönetimi aslında çok fazla bahis yapmayarak riskleri kontrol etmekle ilgilidir, böylece iyi bir trend gelmeden önce kendi paranızı tüketirsiniz. Ticaretin en önemli yönü ne kadar? Acemi tüccarların çoğu, başka etkili ticaret tarzlarına sahip olsalar bile, tek bir işlemde çok fazla risk alır, bu da iflas şanslarını büyük ölçüde artırır.

3 , Pazara girin --- Ne zaman alınır ve satılır: Ne zaman alınacağına veya satılacağına dair karar genellikle pazara giriş kararı olarak adlandırılır. Otomatik olarak çalışan sistem, piyasaya girmek için net fiyatları ve piyasa koşullarını gösteren piyasaya giriş sinyalleri üretir.

4 , Kaybı durdurmak---- Kaybedilen bir pozisyondan ne zaman çıkılmalı: Uzun vadede, kayıplarını durdurmayan tüccarlar başarılı olamayacak. Stop loss ile ilgili olarak, en önemli şey bir pozisyon açmadan önce çıkış noktasını belirlemektir.

5 , Kalkış --- Karlı bir pozisyondan ne zaman çıkılmalı: Tam ticaret sistemi olarak satılan birçok "alım satım sistemi", kârlı pozisyonların çıkışını açıkça belirtmemektedir. Bununla birlikte, karlı pozisyonlardan ne zaman çıkılacağı sorusu sistemin karlılığı için çok önemlidir. Karlı bir pozisyon göstermeyen herhangi bir çıkış ticaret sistemi, tam bir ticaret sistemi değildir.

6 , Strateji --- Nasıl alınır ve satılır: Sinyal oluşturulduktan sonra, yürütmenin mekanizasyonu ile ilgili stratejik düşünceler önem kazanır. Bu, özellikle büyük hesaplar için pratik bir sorundur, çünkü pozisyonlarının ilerlemesi ve geri çekilmesi, önemli ters fiyat dalgalanmalarına veya piyasa etkilerine neden olabilir.

Şu anda A Hangi hisse senetleri satın alınmalı

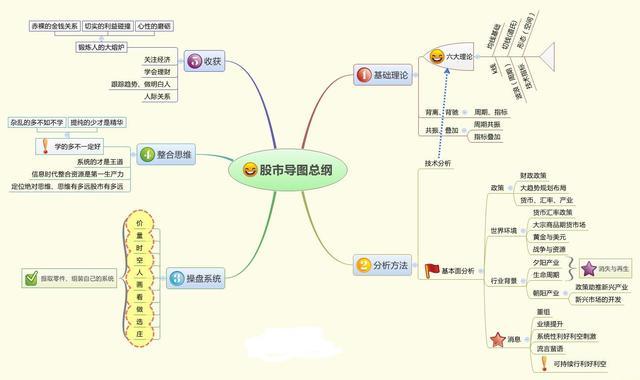

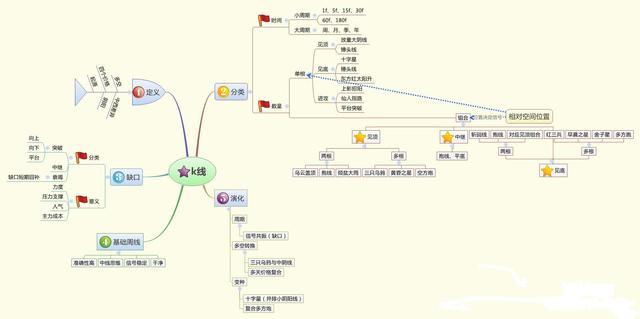

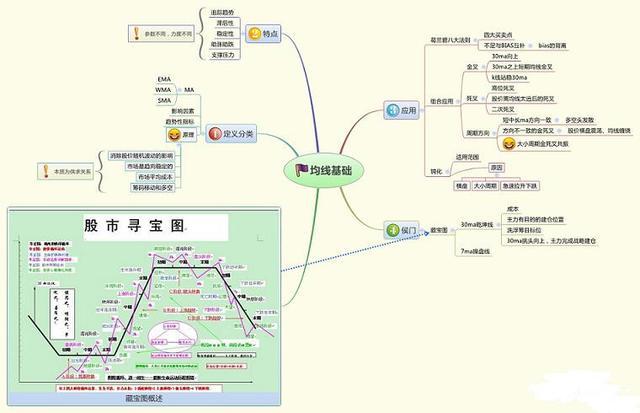

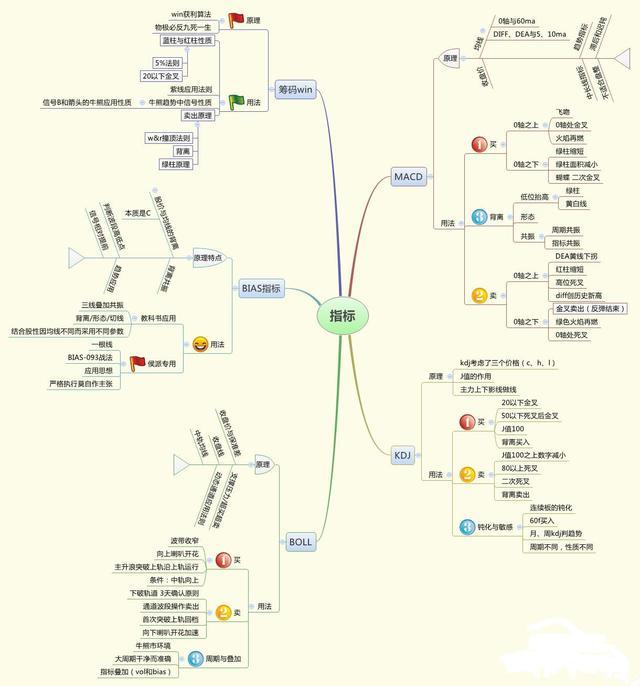

Aşağıdakiler, borsa haritası, k-çizgisi, ortalama çizgi temeli, teğet, gösterge analizi, hisse senedi seçimi, sektör rotasyonu ve borsadaki çeşitli dolandırıcılıkların genel taslağını sizinle paylaşmaktır.Size hisse senedi bilgilerinin daha ve daha spesifik bir özetini vermeyi umuyorum Yatırım kuru ürün bilginizi paylaşmak için Yuesheng Yatırım Danışmanlığı'na (yslcw927) bağlı kalın ve daha sonra sizin için adım adım paylaşacağım!

( Not: Aşağıdaki resimler net değilse, benden yüksek çözünürlüklü resimler isteyebilirsiniz, burada sıkıştırılacaktır)

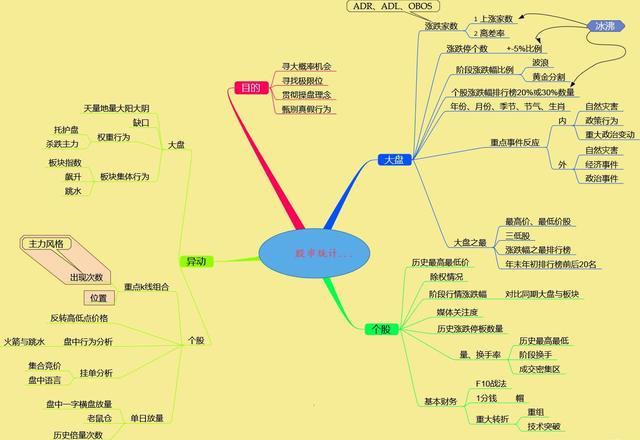

1 , Borsa haritasının genel taslağı

2 , K Hat temeli

3 , Hareketli ortalama temeli

4 , Teğet temeli

5 , gösterge analizi

6 ,İstatistiksel analiz

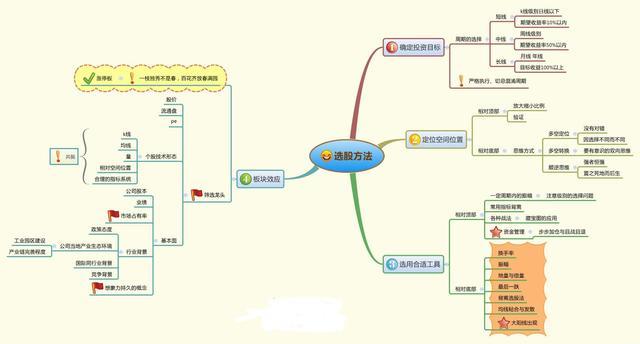

7 Stok seçim yöntemi

8 , Plaka dönüşü

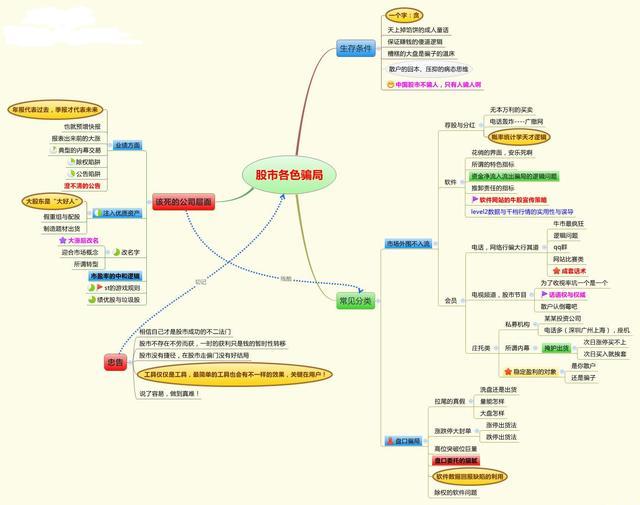

9 , Borsadaki çeşitli dolandırıcılıklar

Kısıtlı alan nedeniyle resimleri net göremiyorsanız veya editörün yazdığı makaleleri beğeniyorsanız, kamu hesabı Yuesheng Investment Advisor'ı (yslcw927) takip edebilirsiniz. Daha fazla piyasa görünümü işlemleri ve hisse senedi teknik analiz yöntemleri öğrenmenizi bekliyor.

Borsada küçük sermaye büyütmenin tek yolu: size en "aptal" yöntemi öğretin, sık sık okuyun ve nasıl ticaret yapılacağını öğrenin

1 , Çipin düşük kilidi

Stok artışı sürecinde, normal şartlar altında, hisse senedi fiyatlarındaki güçlü bir artış, pazarlık çipinin yukarı doğru sapmasına neden olacaktır, ancak bazı durumlarda pazarlık çipi ona aktarılmamıştır ve pazarlık çipinin çoğu

Hala düşük pozisyonda yerleşik olan bu çip dağıtım durumuna, çiplerin "düşük pozisyon kilidi" adı verilir. Talaş dağıtım biçimi söz konusu olduğunda, düşük yoğunluklu talaş ve düşük kilitlenme hemen hemen aynı görünür.Fark, çip dağılımının hisse senedi fiyat trendinden kaynaklanmaktadır: talaşların düşük yoğunluğu, derin bir stok fiyatı gösterir. Bir düşüşün ardından yana doğrular ya da hisse fiyatında derin bir düşüşün ardından düşük seviyeli şoklar; ve pazarlık çipinin düşük seviyeli kilitlenmesi, hisse senedi fiyatının eğilimi, hisse senedi fiyatında bir artış olmalı, yani düşük seviyede kilitlenen hisse senedi fiyatı genel olarak ana kuvvet sürecinde olmalıdır. içinde.

Bu sorunu açıklamak için, bu kadar çok çipin düşük konuma kilitlenmesine neyin sebep olduğunu keşfetmeliyiz.

Bir hisse senedinin kârı% 10'u aştığında, zihniyet çok heyecanlı, gergin ve hatta korkutucu - bu% 10'un gelmesi kolay değil, özellikle elde edilen paranın başkaları tarafından alınacağından korkuyor. Küçük ve orta ölçekli yatırımcılar için, eğer dalgalı kâr% 10'a ulaşırsa, bu kesin değildir, o zaman dalgalı kâr% 20'ye ulaştığında, neredeyse kesinlikle kontrolden çıkacaktır. Öte yandan, çok sayıda fiş% 30'a varan kar elde etti, ancak kimse atmadı.Kim bu kadar iyi bir kararlılığa sahip? Tek bir cevap var: o dağıtıcı. % 30 sizin ve benim için büyük bir rakam, ancak satıcı için çok az. % 30 fiyat alanı, ana gücün kar etmesi için hedef konum olmayabilir. Bu nedenle, düşük fiş kilidi, bu hisse senedinin, krupiyenin yüksek pozisyonunun önemli bir mesajını gösterir. Ana gücün yüksek konumu olduğu için,% 30'luk yukarı taraf iştahını tatmin etmek için yeterli değildir. Açıktır ki, bir yatırımcı bu hisse senedini yükselmeden önce elinde tutuyorsa, o zaman şimdi% 30'luk bir yüzen karı var. Satmalı mı satmamalı mı?

2 , Yüksek cips yığını

Düşük yonga yoğunluğunun aksine, yüksek yonga yoğunluğu, büyük olasılıkla ana kuvvet sevkiyatlarının bir işareti olabilir. Bu yüksek seviyeli çipler, piyasada çok sayıda kar elde etme davranışının meydana geldiğini veya meydana geldiğini gösteren, düşük seviyeli çiplerin yukarı doğru kaymasının bir şeklidir.

Yüksek yonga dağılımı yoğunluğu, bireysel stokların çok tehlikeli bir teknik özelliğidir. Yüksek yoğunluklu pazar, düşük seviyeli kar emirlerinin yüksek pozisyonlarda büyük ölçekli kar elde ettiği anlamına gelir. Hisse fiyatının hızla yükselmesinin nedeni, ana gücün yukarı çekilmesinin sonucu olmalı; ve asıl gücün bu hisse senetlerini çekmeye istekli olmasının nedeni, çok sayıda düşük seviyeli fişe sahip olması olmalıdır; ve bu sırada, bu düşük seviyeli çipler, ana gücün olduğunu göstererek yüksek pozisyonda kayboldu. Büyük ölçekli gönderiler. Çoğu durumda yüksek fiş yoğunluğunun, ana oyuncuların erken aşamada ayrılması anlamına geldiği söylenebilir.

Eski piyasa yapıcı hisse senedi satıyor ve bu hisse senetlerini devralacak olan kişi perakende yatırımcılar veya yeni piyasa yapıcı olabilir. Her neyse, satılan şey alınır, bu değişmeyen bir piyasa yasasıdır ve alıcının kim olduğuna karar vermek zordur. Çoğu yüksek yoğunluklu hisse senetlerinin eğilimi daha sonra keskin bir şekilde düştü, ancak bazı hisse senetlerinin yüksek yoğunluk gösterdikten sonra yeni bir yükseliş turu oluşturduğu doğrudur Bu, Xinzhuang'ın girişi ve bir röle spekülasyonu olabilir. Bununla birlikte, yatırımın güvenliği göz önüne alındığında, yüksek yoğunluklu stok satın almamanız tavsiye edilir, çünkü ana güç sevk edildiğinde pazara girdiğinizde, gelecekte çözülme şansı genellikle çok düşüktür.

3 , Düşük kaliteli cipsler

Düşük fiyatlı alanda yongalar yoğunsa, buna yongaların alt uç yoğunluğu deyin ve yüksek fiyat alanında yongalar yoğunsa, yongaların üst uç yoğunluğu olarak adlandırılmalıdır. Tabii ki burada yüksek ve alçak göreceli kavramlardır. Hisse fiyatının yüksek ve düşük olması, hisse senedi fiyatının mutlak değerini ifade etmez, birkaç dolar mutlaka düşük değildir ve onlarca dolar mutlaka yüksek değildir. Bu nedenle, düşük cips konsantrasyonu, hisse senedi fiyatı belirli bir fiyattan bu yana keskin bir şekilde düştükten sonra nispeten düşük bir fiyat alanında oluşan yeni bir yoğunlaşmayı ifade eder. Çiplerin alt uç yoğunluğu için daha kesin bir tanım yapılabilir: yongalar üst uçtan alt uca aktığında ve nispeten düşük dar bir fiyat aralığında toplandığında, buna "yongaların düşük uç yoğunluğu" denir.

Pazarlık fişleri düşük bir yoğunluk oluşturduğunda, bu hisse senedinin yatırımcıları büyük ölçekli bir kayma yaşadı: önceki yüksek pozisyon kilitleme plakası oyunun dışındaydı. Peki, eti kestikten sonra piyasayı kim terk etti? Piyasayı büyük zararlarla terk eden aracı kurumlar ve vakıflar gibi borsa yatırım kurumlarını hayal etmek zor. Piyasadaki ana yatırım gücüdürler, yeterli fonları olduğu için teslim olmaları gerekmez, hatta bu kesme disklerinin neredeyse tamamı perakende yatırımcılar tarafından yapılmaktadır. Düşük seviyeli yoğun cips dağıtımı gerçekleştiğinde, eti kesen tarafın perakende yatırımcı olması gerektiği sonucuna varılabilir.

Cipslerin hisse senedi fiyatlarına etkisi

Pazarlık fişlerinin hisse senetlerinin işleyişi veya hisse senedi fiyatı üzerindeki etkisinin iki yönü vardır: engel ve destek.

Bu iki etki tek bir şeye indirgenir: pazarlık çipinin mevcut hisse senedi şekli üzerinde dengeleyici bir etkisi vardır ve stoktaki herhangi bir anormal (yükselen ve düşen) değişikliği engeller. Stok, belirli bir göreceli uzayda ne kadar uzun süre çalışırsa, gücü o kadar büyük olur. Bu normallik bozulursa, sadece ticaret hacminin büyümesi olan dış güçlerin yardımı ile elde edilecektir!

Hisse senedi fiyatı ile pazarlık çipinin göreceli konumu ve hisse senedi fiyatının yönü açısından iki yönü hala tartışıyoruz. Bunu birçok yönden tartışıyoruz.

1. Hisse senedi fiyatı belirli bir çip yoğun alan içinde hareket ettiğinde, çiplerin engellenmesi ve desteklenmesi belirgin değildir. Hacim, susam noktalarının hacmidir. Motivasyon kârlı değildir, bu nedenle kabul etme ve satma istekliliği güçlü olmayacaktır. Esas olan, mevcut işlemin nispeten normal bir durum olmasıdır;

2. Hisse senedi fiyatı yükseldiğinde ve orijinal çip yoğun alandan ayrıldığında, bu çip yoğun alan hisse senedi fiyatının yükselmesini aşağı yukarı engelleyecektir. Buradaki motivasyon, kısa vadeli karlar nedeniyle fırlatılan fişlerin bir kısmının her zaman olacağıdır. İşin özü, hisse senedi hareketinin şu anda normları kırmasıdır. Bu nedenle, şu anda sık sık "hacim bazında fiyat düşüşü" performansını görüyoruz. Kısa vadeli gümüş teknolojisini birleştiren "yüksek hacimli geçiş" ve "kolay geçiş";

3. Hisse senedi fiyatı düştüğünde, çip yoğun alandan çıkmak için genişletilmiş satış hacmini de kullanması gerekir. (Düşen hacmin genişlemesi, yükseliş hacminden daha küçüktür. Bazen günlük hacmin genişlemesi çok belirgin olmamakla birlikte 30 dakikalık K çizgisinde sürekli artan satış hacmine dikkat edilmelidir.) Hisse senedi fiyatı devam ettiğinde Alt talaş yoğun alana düştüğünde bu alandaki çipler hisse senedi fiyatını destekleyecektir. Genel olarak, alt talaş yoğun alanın üst kenarında stabilize olacaktır. Bununla birlikte, stoklar keskin bir şekilde düştüğünde, hisse senedi fiyatı, alt talaş yoğun alanın alt kenarında desteklenecektir;

4. Hisse senedi fiyatı pazarlık çipli kanyonlar arasında hareket ettiğinde (bu durum vadiyi dolduran iki zirvenin durumudur, daha sonra detaylı olarak tartışılacaktır.) Üst ve alt pazarlık alanlarının kısıtlamalarından da muaftır. Aslında, hisse senedi baskı altında bir destek durumundadır. Bu şekilde, stoğun çalışması için geniş bir alan vardır ve bu nispeten büyük günlük genliğe yansır. Diğer kar ve bekletme fişleri bekle ve gör tavrı alacaktır. Bu nedenle, işlem hacmi için aşırı bir gereklilik yoktur;

5. Hisse senedi fiyatı eksik çip bölgesinde çalışırken, öncelikle eksik çipin K-hattının düşük aralıklı açıklığından mı yoksa boşluğun yüksek boşluk açıklığından mı kaynaklandığını gözlemleyin. Aynı zamanda hisse senedinin mevcut yönünü de gözlemlemeliyiz. Hisse senedi yukarı doğru hareket ettiğinde ve önceki boşluğun boşluğu ve düşük açılışla karşılaştığında güçlü bir dirençle karşılaşacaktır. (Bu şartlarda bir hisse senedinin oluşması, cipslerin hepsinin yüksek konuma, yani kafaya hareket ettiği anlamına gelir.Daha sonra, bir boşluk ve düşük bir açılış olduğunda, önemli bir aşağı doğru hareket olacaktır, böylece hisse senedi fiyatı uzun süre kullanılamayacaktır. Bu boşluğa geri dönün. Ayrıca, K-hattı boşluğunun ve eksik çiplerin mutlaka senkronize edilmediğini unutmayın.)

Hisse senedi aşağı doğru hareket ettiğinde ve önceki boşluğun boşluğuyla karşılaştığında güçlü bir destekle karşılaşacaktır. Kısa vadeli gümüş teorisi ile birleştiğinde, bu manyetik kaldırmadır.

Yukarıdaki iki durumda, işlemi yönlendirmek için çiplerin kullanılması çok az önem taşır. Boşluk bilgisini kullanarak baskısının ve desteğinin kesin konumunu değerlendirmek daha mantıklıdır. Ancak pazarlık çipi, hisse senedi piyasasının normal işleyişi bozmasına hala bir engel teşkil ediyor;

6. Hisse senedi fiyatı alt talaş yoğun alandan geçip daha sonra üst talaş yoğun alanın alt kenarına girdiğinde, üst talaş yoğun alan hisse senedi fiyatı üzerinde baskı uygular, çünkü üst talaş yoğun alan çok sayıda bastırma diski biriktirmiştir. Çözme eylemini tamamladıktan sonra atma isteği de çok güçlüdür. Buna ek olarak, çip yoğunluğunun düşük olduğu alanda kar elde etmek de hisse senedi fiyatlarını baskılayacaktır. Bu nedenle, hisse senedi fiyatı çift zirve ve vadi doldurma eyleminden geçmezse, doğrudan üst talaş yoğun alana gidecek ve genellikle başarısızlıkla sonuçlanacaktır. Özel bir durum olarak, üst ve alt çipler arasındaki kanyon aralığı dar olduğunda, hisse senedi fiyatı doğrudan yüksek bir başarı oranı ile üst talaş yoğun alana geri döner.

Çip tepe operasyon becerileri

İlk biçim: yüksek hacim, düşük tek zirve yoğun noktayı kırar - yükselen bir piyasa turunun başlangıcı

Uzun bir yatay ticaret döneminden sonra, hisse senedi fiyatı düşük bir seviyede dağıtılır ve çip zirvesi tek zirve yoğun bir model oluşturur.Daha sonra hisse senedi fiyatı tek zirveyi kırar ve işlem hacmindeki artış, hisse senedinin yükselen bir piyasa turuna başlayacağını gösterir.

Hisse senedi fiyatı tek tepe noktasını aştığında, yatırımcılar ilk satın alma noktası olarak cesurca bireysel hisse senetleri satın alabilirler. Hisse senedi fiyatı çip yoğun zirvede durduğunda, yakında bir geri dönüş olacaktır.Küçülmeyle birlikte, çip zirvesinin başarılı bir şekilde geri çekilmesinden sonraki ilk pozitif çizgi, satın alma noktası olan satın alma zamanıdır 2.

İkinci form: üst tepe kayboldu, alt pozisyonda yeni bir tek tepe hilesi oluşturuldu ve alt stabilize edildi

Hisse senedi fiyatı aşağı yönlü bir trend içindedir, üst tepe tam olarak tüketilmezse, alt konumda yeni bir tek tepe oluşur, böyle bir model ortaya çıktığında yeni bir piyasa ortaya çıkmayacağı anlamına gelir. Üst yoğun tepe tamamen tüketildiğinde, üstte kilitlenme olmadığı ve altta yeni bir tek tepe oluştuğu anlamına gelir, bu da hisse senedi fiyatının düşmeyi bırakıp istikrar kazanacağı anlamına gelir.

Not: Hisse senedi fiyatı düştüğünde, küçülmesi gerekir. Hisse senedi fiyatı tek tepe noktasını aşmaya başladığında, yatırımcıların satın alma zamanı gelmiştir.

Üçüncü biçim: yükseliş birden çok zirve ve yoğun-sürekli yükseliş olarak ortaya çıktı

Hisse senedi fiyatı, düşük tek zirve yoğun olduktan sonra başlar ve yükselişte bir şok vardır.Bu sırada, bir veya daha fazla olabilen yeni bir yoğun tepe oluşur. Orijinal yoğun tepe sürekli olarak düşmekte, ancak tamamen tüketilmemektedir ve daha sonra dalgalanmaktadır. Zirvenin yoğun yıkanması güçlü bir destek pozisyonu oluşturdu. Yeni bir yoğun tepe oluşursa ve orijinal yoğun tepe hızla azalırsa, beklemek ve görmek için pazarı terk etmeniz gerekir.

Dördüncü biçim: Yüksek tek zirveli hileleri kırmak - yükselmeye devam edin

Hisse senedi fiyatı bir süre yükseldikten sonra, yüksek bir seviyede tek bir zirve oluşur ve ardından hisse senedi fiyatı, yüksek tek zirveyi kırmaya devam eder ve yeni bir piyasa turunun açıldığını gösteren yeni bir tarihi zirveye ulaşır. Yatırımcılar şu anda piyasa durumuna bağlı olarak hızlı ileri ve hızlı işlem yapabilirler Hisse senedi fiyatı tek zirvenin altına düştüğünde bu nokta stop loss noktasıdır.

Beşinci desen: aşırı satım V Yoğun beklemeyi zirveye çevirin ve görün

Hisse senedi fiyatı hızlı bir düşüş gösterdi ve orijinal tek tepe yoğunluğunun altına düştü ve ardından hisse senedi fiyatı aşırı satım alanına düşene kadar tamamen düştü.Ancak şu anda, orijinal tek tepe yoğunluğu hala mevcut ve üst yongalar kilitlendiklerinde satılmayacak. Direnç seviyesi de çok açıktır.Aşırı satıştan sonra, V şeklinde bir tersine dönme eğilimi olacaktır.Yatırımcılar, deseni onayladıktan sonra cesurca takip edebilir ve piyasayı beklemek ve orijinal tek zirve yoğun alana ne zaman geri döndüklerini görmek için bırakabilirler.

Altıncı biçim: plaka yükseliş görünümü yıkandıktan sonra tek zirveye dönmenin sırları

Uzun süre piyasayı düzelttikten sonra, hisse senedi fiyatı tek bir zirve oluşturarak düşük bir pozisyonda yoğunlaştı ve ardından hisse senedi fiyatı tek bir zirveye düştü, ancak zirve fazla tüketmedi ve neredeyse eskisi gibi oldu, bu sırada işlem hacmi daraldı ve zirveden etkilendi. Güçlü destekle, hisse senedi fiyatı ciddi bir şekilde toparlandı ve kerpiçin orijinal tek zirvesi yoğundu.Yatırımcılar cesurca bireysel hisse senetlerini satın alabilir ve piyasa görünümü yükselişe geçti.

Not: Geri aramanın büyüklüğü çok büyük olamaz, genellikle% 20'den azdır.

Piyasa görünümünde iki durum olacak:

1. Yeni bir yoğun tepe oluşur ve aşağıdaki yoğun zirveler hala oradadır ve yükselme eğilimi devam edecektir Önceki yoğun tepe noktaları kısa vadeli destek veya basınç seviyeleridir ve bant işlemleri gerçekleştirilebilir;

2. Yeni yoğun zirveler oluşur, ancak daha düşük yoğun zirveler küçülür ve daha yüksek konumlara doğru toplanır. Hisse senedi fiyatı yoğun zirvenin altına düşerse, eğilim tersine çevrilebilir ve bundan kaçınılması gerekir.

Mükemmel bir kişilik yaratın, usta bir tüccar yaratın

Borsada ister acemi ister deneyimli olun, daha derin bir deneyim yaşayacaksınız, yani hisse senedi yapmak hala zor, borsa bir anda değişiyor ve anlaşılması kolay değil. Ters yöne dönüp geriye dönüp bakabilirsiniz, en yüksek noktadan alıp en düşük noktadan satış yaptınız, bu en büyük zarara neden oldu.Böyle bir başarısızlık karşısında üzüldünüz, sinirlendiniz ve suçlandınız. , Too much çaresiz ve şaşkın. Bu durumun psikolojik kalitenizle çok ilgisi var.

Borsanın alım satım mantığı aslında çok basittir. Hisse senetlerinin fiyatı iki durumdan başka bir şey değildir, yükselen ve düşen ve alım satım alış ve satıştır.Mantık ne kadar basitse, insanların labirentte yürümek gibi karmaşık bir duruma düşmesi o kadar kolay olur. Ne kadar çok dışarı çıkamazsanız ve karanlık bir daireye hapsolursanız, böyle bir tüccarın istikrarlı kar elde etmesi neredeyse imkansızdır.

Bunun nedeni birçok tüccarın başarısızlıklarının doğasını anlamamasıdır, aslında insanların en büyük düşmanı kendileridir, kendilerini yenemezler, insan doğasındaki zayıflıklarının üstesinden gelemezler ve hiçbir yatırım projesinden kar elde edemezler. Pazar ticareti barutsuz bir savaş alanıdır.Bu savaş alanında yenmeniz gereken son nokta pazar değil, kendinizi yenmek ve kendinizi aşmaktır.Bu, çabalamanız gereken yön ve aynı zamanda yatırım yapan herkesin her zaman yapacağı şeydir. Bir konu.

Alım satım piyasası büyülü renklerle dolu.Borsada gördüğünüz ya da duyduğunuz şey sadece görünüştür ve tüccarlar bu görünümlerle kolayca karışır.Bu insan doğasının zayıflığıdır. İnsanların büyük çoğunluğu borsaya para kazanmak için giriyor, ancak para kaybetmekten çok korkuyorlar, kayıpları durdurmaya cesaret edemiyorlar, kayıplardan korkuyorlar; açgözlülükle dolu, karı durduramayan korku, açgözlülük, şans ve diğer insani zayıflıkların hepsi hisse senedi alım satımına maruz kalıyor. . Hisse senedi işletmek için böyle bir ruh hali ile sonuç düşünülebilir ve kaçınılmaz olarak kayıplarla sonuçlanacaktır, bu nedenle yatırım işlemlerinde insan doğasının önemini sizinle paylaşmak gerekir.

Bazı acemiler, pazara yeni girdiklerinde daha teknik göstergeler ve daha ilgili ve niceliksel şeyler öğrenmeleri gerektiğini düşünebilirler.Genellikle becerilerini uyguladıkları sürece piyasada başarılı olabileceklerini düşünürler. Bu görüş kalır. Tek taraflılık vardır.Teknoloji kesinlikle önemli bir unsurdur, ancak yalnızca teknolojiye güvenmek kesinlikle yeterli değildir, çünkü teknoloji başarısızlığın içsel bir faktörü değildir ve iç faktörler kendinize dayanır. Bu nedenle, ticaret piyasasına girmeden önce kendinizi anlamalısınız. İşlemde çözülmesi gereken en büyük problem karakteristik, analiz ve kendini yenmektir.

Çünkü insanlar doğaları gereği aşağılıktır. Örneğin, bazı insanlar açgözlülük nedeniyle ağır pozisyonlara sahiptirler. Listeyi tutamamalarının nedeni kazanmak istemeleri ve kaybetmekten korkmaları ve kayıplardan korkmalarıdır. Yorgan listesi, onun şans eseri psikolojisi nedeniyle kaybı durdurmuyor.İnsanların bu zayıf yönleri tamamen ortadan kaldırılamazsa, yatırım piyasasında kolay kar elde etmek zordur.

Hisse senedi ticareti çok ilginç bir şey, tüm olayda bir kişinin insanlığını ve karakterini de görebilir. Pazardaki fiyatlar farklı ise her katılımcının açgözlülüğünü, korkusunu, arzusunu, bilgeliğini, bilincini ve diğer insani özelliklerini tamamen yansıtabilir. Ticaret piyasasındaki oyun aslında insanlar ile kendi karakter zayıflıkları arasında bir oyundur.İnsanlığın en büyük düşmanı genellikle dış etkenlerden değil, kendi kalbidir.Kendi eksikliklerini olabildiğince anlamaya çalışın ve sürekli gözden geçirip yeniden şekillendirin Kendinizi yeniden keşfedin, duygularınızı yönetin, ister para kazanın ister kaybedin, kalbinizin sakinleşmesine izin verin. İç iblisin hiçbir şey yapmadan başarılı olması zordur.

Yatırım pazarındaki her işlem, insan doğasının rengini ve karakterin rengini yansıtır. Bu nedenle, hisse senedi tüccarları kurallara uyma, kendi kendini kontrol etme, Yuan Dao'yu unutmama, öğrenmeye sadık olma, bir dereceye kadar seçim yapma, meditasyon ve diğer iyi niteliklere sahip olma, ancak o zaman bir eğitimcinin mükemmel kişilik özelliklerini oluşturabilir ve ticaret karşısında büyük başarılar elde edebilirler. Kazanın.

Sorumluluk Reddi: Bu içerik Yuesheng Investment Advisor tarafından sağlanır ve Investment Express'in yatırım görünümlerini onayladığı anlamına gelmez