Wuhan Üniversitesi'nden Profesör tekrar söyledi: Bütün dünya T + 0, neden sadece Çin T + 1? Gerçekten perakende yatırımcıları koruyor musunuz?

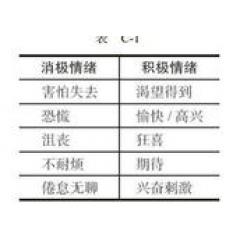

Tüm başarılı kazananlar, özellikle piyasa döngüsünün temeli olan finansal spekülatif piyasada çok sayıda kaybedene yol açıyor; piyasadaki birçok kaybeden, bazı insanlar yatırım piyasasının seçkinlerin mezarı olduğunu söylüyor. Bunun temel nedeni, seçkinlerin bile yatırım piyasasında insan doğasının korku ve açgözlülüğünü zorlukla geçememesidir.

Ticarette insan doğasının açgözlülüğü özellikle şu şekilde kendini gösterir:

Ağır depo işlemleri, sık yapılan işlemler ve bir gecede zengin olmayı umuyoruz.

Küçük paralar kazanın ve büyük paralar kaybedin Para kazanırken, ormandaki iki kuşun elindeki bir kuş kadar iyi olmadığını ve kar elde etmeye hevesli olduğunu hissediyorum. Ve para kaybettiğinizde, küçük bir zarar ödemek istemezsiniz, ancak fiyatın açılış fiyatına döneceğini ve pozisyonu kapatmadan önce para kazanacağını umarak, daha fazla zarara yol açan bir zarar emrini sıkıca tutarsınız.

Pazarı özleyerek pazara karşı çıkma korkusu. Piyasadaki kendi davranışınız sayesinde kendinizi tanımanıza yardımcı olabilir. Ve kendinizi ne kadar derinlemesine anlarsanız, piyasanın özüne o kadar yakın olursunuz.

1. İlk risk kuralı

Çoğu yatırımcı, nasıl para kazanılacağı hakkında daha fazla düşünme eğilimindedir, ancak kaybın nasıl önleneceği hakkında çok az düşünüyor. Spekülatif bir piyasada riski kontrol etmek birinci öncelik olmalıdır, spekülasyon riskinden kaçınılamıyorsa, yatırıma para kazandırmak imkansızdır. Bu nedenle, fikirlerin ve yöntemlerin doğruluğu risk kontrolüne dayanmalıdır. Para kazansanız da kazanmasanız da önce nasıl para kaybetmeyeceğinizi düşünmelisiniz.Bir riskiniz olduğunda önce bundan kaçınmalısınız.Risk almak yerine, önce para kaybetmediğinizden emin olursanız para kazanabilirsiniz. Piyasada ve münferit hisse senetlerinde riskler olduğunda önce bunlardan kaçınmalı, fırsatlar risklerden daha ağır bastığında çalışmalısınız. Anlamadığınızda veya emin olmadığınızda yapmayın, emin olduğunuzda kararlılıkla yapın, piyasadaki her fırsatı değerlendirmek imkansızdır.

Aşağıdakileri hatırlamalıyız.

(1) Para kazanma olasılığının büyük, ancak risk olasılığının küçük olması doğrudur; para kazanma olasılığı küçük ancak risk olasılığı büyükse yanlıştır.

(2) Para kazanma olasılığı yüksek, risk olasılığı da yüksektir, kişiden kişiye ve pazardan pazara değişiklik gösterir; piyasanın iyi durumda olması ve bireyin derin bilgi birikimine sahip olması iyidir.

(3) Para kazanma olasılığı düşüktür ve risk olasılığı da düşüktür, bu nedenle operasyona gerek yoktur.

Unutmayın: Borsada hile yoktur, yalnızca fikirleri, yöntemleri ve psikolojiyi birleştiren göreceli teknikler vardır.

2. Nicel ve nitel değişim kuralları

Şeylerin gelişimi nicel değişimden nitel değişime değişir. Stok eğilimindeki değişiklik nicel değişimden nitel değişime bir süreçtir.Tersinin temel nedeni, niceliksel değişimin uzun ve kısa arasındaki dönüşümün aşırıya ulaşması ve eğilimin oluşumdan sonra belirli bir dereceyi sürdürmesinin nedenidir. Zaman, uzun ve kısa güçlerin salıverilme sürecinden kaynaklanmaktadır.

(1) Çok partili güç birikimi (boş güç tüketimi) sürecinde, niteliksel değişim dönüm noktasına çok dikkat etmeli ve zamanında müdahale etmeliyiz.

(2) Çok partili gücün serbest bırakılması sürecinde (hava gücü birikimi), çok partili iktidarın zayıflığına çok dikkat etmeli ve mitingleri hafifletmeliyiz.

(3) Uzun-kısa bir dönüş olduğunda risklerden kaçınmak için kısa süreli pozisyonlardan kaçınılmalıdır.

(4) Hava kuvvetlerini serbest bırakma sürecinde, hava kuvvetleri tamamen serbest bırakılmadığı sürece, katılmamaya çalışın.

Not: Nicel değişimden niteliksel değişime, kademeli değişimden ani değişime kadar geçen süreçtir.

3 . Küresel ve yerel kurallar

(1) Piyasa ile bireysel hisse senetleri arasındaki genel ve kısmi ilişki.

(2) Hisse senedi fiyat döngüsündeki hangi süreç, bireysel hisse senedi mi yoksa piyasa işliyor? Döngü bir bütündür ve her süreç bir parçasıdır.

Piyasa veya münferit hisse senetleri dibe vurma, yükselme, zirve yapma ve düşme sürecinden geçmek zorundadır.Her süreç üç aşamaya ayrılabilir: başlangıç, orta ve son. Hisse senetlerini işletmek için birkaç mum çubuğuna veya zaman paylaşım çizelgesine bakamayız.Önce bireysel hisse senetlerinin sürecini ve aşamasını ayırt etmeliyiz. Ancak bu şekilde, bireysel hisse senetlerinin orta hat operasyonları veya kısa vadeli operasyonlar için uygun olup olmadığını gerçekten anlayabiliriz. Aksi takdirde, körü körüne içeri / dışarı koşmak ve bireysel hisse senetlerinin işleyişinin tek taraflı anlaşılması yanıltıcı olabilir.

4. Olasılık kuralları

Para kazanmak için olasılıktan bahsetmeliyiz, küçük riskler almalı, daha az risk almalı, risk almamalı, daha az para kaybetmemeli, para kaybetmemeli, daha çok para kazanmalı, istikrarlı para kazanmalı ve büyük para kazanmalıyız. Bu nedenle, risk almaktansa daha azını yapmak daha iyidir, büyük bir kar elde edebildiğiniz sürece, küçük karları birçok kez kaybetmek daha iyidir.

Başarı olasılığını artırmak için aşağıdakileri yapabilirsiniz.

İlk olarak: temellere bakın

Eşitliği, likiditeyi inceleyin, likiditenin boyutunu gözlemleyin ve ciro oranına dikkat edin. Ana takip, hissedar araştırması, şirket temelleri, ilgili haberler. Bunlar göz ardı edilemez.

İkincisi: İşlem ayrıntılarına bakın

Kazlar sesi iletir, ana güç Masukura, organizasyon kaçar, ne kadar gizli olursa olsun, her zaman ipuçları olacaktır. Hisse senetlerini seçmeden önce, bir gün öncesinin işlem detaylarına baktığınızdan emin olun.

Örneğin: ana kuvvet neden devrildi

Örneğin: çok fazla büyük satın alma emri yok (eğer küçük bir hisse senedi ise, işlemde yakında beyaz elli satın alma emirlerinden daha fazlasının olduğu görülüyor, bu da ana gücün sessizce Masukura olduğunu gösteriyor)

Örneğin, ana yıkama sırasında beyaz çizginin ve sarı çizginin altında yoğun bir işlem alanı olup olmadığı, işlem detaylarında erken işlem en önemli, gün içi saniye ve yine geç işlemdir.

Üçüncüsü: Teknik tarafa bakın:

Teknik analizden sonra, normal trendin üzerinde, trende göre hareket edin ve alış ve satış noktasını seçin.

Yukarıdaki bilgileri kapsamlı bir şekilde inceledikten sonra, seçtiğiniz hisse senetlerini belirleyin ve son olarak teknik tarafın bir satın alma noktası göstermesini ve kendi çalışma kurallarınızı karşılamasını bekleyin, müdahale zamanını görün.

Son zamanlarda birçok netizen sordu, diğer ülkeler T + 0, neden A hisseleri için T + 0 ticaret sistemini uygulamıyoruz?

Aslında Çin için bu sistem daha üstündür ve çok sayıda küçük ve orta ölçekli perakende yatırımcıyı koruyabilir. İnanmazsanız vadeli işlemler yapabilirsiniz. Vadeli işlemler T + 0'dır ve şimdi yapay zeka çağında T + 0 Akıllı robot ticaretini mükemmel bir şekilde gerçekleştirin ve T + 1, perakende yatırımcılar için daha adil olan robot ticaretine bazı kısıtlamalar getirecektir.

T + 0 piyasasında bazen kişinin tepkisi bir saniye yavaş kaldığı sürece işlem fiyatınız genellikle fiyatın tersine dönme noktasıdır.Bu yüzden sık sık satın aldığınızda düşeceğiniz ve sattığınızda yükseleceğiniz söylenir.

T + 1 ve T + 0 piyasalarındaki bir kurum arasındaki fark: Bir kurumun elinde 100 milyon nakit olduğunu varsayarsak, T + 1 piyasasında 100 milyon nakit satın aldıktan sonra işletilemez. T + 0 piyasasında, milyar nakit teorisi Sınırsız sayıda işlem olabilir, 100 defa alıp satarsa 10 milyar olur Böyle bir ileri geri işlem perakende yatırımcıları şaşkın ve bilinçsiz hale getirmeye yeterlidir.Yanlış olan, yanlış olan, doğru olan, Bu açık olabilir mi?

Neden T

1. Kaybı durdurmaya ve maliyeti düşürmeye gerek yoktur;

2. Operasyonu kendi işletim sistemine göre mekanize etmeye devam etmek, her gün kar etmek, grup sahiplerinin karlılığını artırmak

3. Bir başarı duygusu var, heyecan arıyor, tamamen boşta, değilse rahatsız.

4. Başkalarının T yaptığını görmek oldukça güzel ve ben bunu denemek istiyorum (sonuçların çoğu, T ne kadar yüksekse, bazen T uçar)

T + 0'ın çalışma prensiplerine sıkı sıkıya nasıl uyulur? Borsa ortamından, psikolojik hazırlıktan ve çalışma unsurlarından tarif ediyoruz.

Çalışma prensibi şekilde gösterilmiştir

1. Borsa ortamı

Hisse senedi piyasasının genel ortamı hisse senedi fiyatları üzerinde büyük bir etkiye sahiptir, bu nedenle borsa genel ortamı analiz edilmelidir. Burada piyasa trendini ve bireysel hisse trendini kriter olarak kullanıyoruz. Piyasa eğilimi ve bireysel hisse senedi eğilimi daha belirgin olduğunda, T + 0 işlemlerini yürütmek için en iyi zamandır.

Trend, yatırımcıların yatırımlarının "rüzgar gülü" dür. İki yönlü işlemler genellikle sadece yukarı veya aşağı trendleri takip edebilir. Eğer trendi nasıl değerlendireceğinizi bilmiyorsanız veya trend net değilse, o zaman bunu yapmamalısınız. Sonuçta, fonların güvenliği ilk şeydir. Sadece net bir trendle T + 0 ticareti yaparak, kazanma şansı daha yüksek olacaktır.

2. Psikolojik hazırlık

Borsa riskli ve yatırımın dikkatli olması gerekiyor. Bununla birlikte, ihtiyatlı olmanın, borsa bilgilerini öğrenmenin ve ilgili beceri ve becerilerde ustalaşmanın yanı sıra, iyi bir psikolojik kalite olmadan, değişken borsada rasyonel kalmak zordur. T + 0 hisse senedi piyasasının riskini birkaç kez artırır, bu nedenle, bir T + 0 işlemine karar vermeden önce, ilgili psikolojik hazırlıkları yapmanız gerekir.

Bazıları hisse senedi alım satımının en insani test olduğunu söyler, çıkarlar önünde "spekülasyon yapmaktır". Bu nedenle, hisse senedi ticareti de, özellikle faizleri kısa bir süre içinde sınırlayan T + 0 alım satım sistemi "kendini speküle etmek" anlamına gelir. Büyük bir insanlık sınavı. Açgözlülük, kaygı, tereddüt ve korku, elde edilmek üzere olan faydaların bir anda uçup gitmesine veya hatta onları yenmesine neden olabilir. Bu nedenle, T + 0 ticareti yoluyla kar elde etmeye çalışmak, iyi psikolojik kalite olmadan işe yaramayacaktır.

Pozitif "T + 0" işleminin özel çalışma yöntemi (kısaltma: pozitif T)

1. Yatırımcı belli miktarda kapitone hisse senedi tuttuktan sonra, bir gün hisse ciddi aşırı satım veya eksik açılmıştır.Bu fırsatı aynı hisseden aynı miktarda satın alabilirsiniz ve belli bir yüksekliğe yükseldiğinde orijinal yorgan aynı olacaktır. Tüm hisse senedi türleri satılır, böylece bir işlem günü içinde düşük alım ve yüksek satış elde edilerek spread karları elde edilebilir.

2. Yatırımcı belirli miktarda arbitraj hissesi tuttuktan sonra, ciddi bir aşırı satış veya düşük açılış hemen olmaz, hisse gün içi performansında net bir yükseliş eğilimi gösterdiğinde, bu fırsatı kullanarak aynı hisse senedinden aynı sayıda alıp bekleyebilirler. Belirli bir yüksekliğe yükseldikten sonra, orijinal yorganın aynı çeşitteki tüm stokları satılır, böylece bir işlem günü içinde düz bir alış ve satış elde edilerek spread karları elde edilir.

3. Yatırımcıların elinde bulundurdukları hisse senetleri kilitli değil kârlı kar ise, yatırımcılar hisse senedi için hala yer olduğunu düşünürlerse "T + 0" işlemini kullanabilirler. Böylelikle keskin yükselişin olduğu gün çift chip satın alarak çifte gelir elde edebilir, karı maksimize etmek için çabalayabilirsiniz.

"T + 0" önleme işleminin özel çalıştırma yöntemi (kısaltma: anti-T)

Ters "T + 0" işlem tekniği, pozitif "T + 0" işlem tekniğine çok benzer. Her ikisi de gün içi ticareti gerçekleştirmek için orijinal yongaları kullanır. İkisi arasındaki tek fark, ileri "T + 0" işleminin ilk olmasıdır. Al ve sat, tersine "T + 0" işlemi önce satmak sonra satın almaktır. Forward "T + 0" işlemi yatırımcının nakit paranın bir kısmını elinde tutmasını gerektirir.Yatırımcının tam pozisyonunun kapatılması durumunda işlem gerçekleştirilemez, tersine "T + 0" işlemi ise yatırımcı dolu olsa bile yatırımcının nakit tutmasını gerektirmez. Yorgan örtüleri de takas edilebilir. Spesifik operasyon yöntemi aşağıdaki gibidir:

1. Bir yatırımcı belirli sayıda kapitone hisse senedi tuttuktan sonra, bir gün ani bir müjdeyle hisse senedi canlanır ve hisse senedi fiyatı keskin bir şekilde yukarı açılır veya hızla yükselir.Elinizdeki yorgan çiplerini satmak için bu fırsatı değerlendirebilir ve hisse senedi fiyatının bitmesini bekleyebilirsiniz. Hızlı bir yükseliş ve düşüşün ardından, spread'ten kar elde etmek için bir işlem günü içinde yüksek satış ve düşük alım elde etmek için, başlangıçta atılan aynı türdeki tüm hisse senetleri satın alınacaktır.

2. Yatırımcı belirli bir miktarda arbitraj hissesi tuttuktan sonra, hisse senedi görünmüyorsa

Teknikler birbirine çok benziyor: Hepsi kapitone çipleri satmak için kullanıyorlar ve daha sonra aynı hisse senedini daha düşük bir fiyata satın alıyorlar, böylece bir işlem günü içinde düz satış ve düşük alım elde ederek spread karları elde ediyorlar. Ancak bu yöntem yalnızca kısa vadede düşüş eğilimi devam eden hisse senetleri için uygundur. Büyük aşağı yönlü potansiyele ve uzun vadeli düşüş eğilimine sahip hisse senetleri için, zarar durdurma operasyonları hala ana odak noktasıdır.

3. Yatırımcıların elinde tuttuğu hisse senetleri kilitlenip kârlı olduğunda, piyasada hisse senedi fiyatının çok hızlı yükselmesi normal bir düşüş eğilimine yol açacaktır. Yatırımcılar aceleden yararlanabilir, önce karlı çipleri satabilir ve geri satın almadan önce hisse senedi fiyatının toparlanma düşüşü göstermesini bekleyebilir. "T + 0" operasyonu ile karı maksimize etmeye çalışın.

T5 büyük beceriler geliştirin

1. Sadece "kısa" ve düşüş trendinde asla uzun değil

T + 0 ticaret sistemi altında, fonlar günde birkaç kez kısıtlama olmaksızın ileri geri çalıştırılabilir, bu da işlemler için yukarı veya aşağı hızlandırma rolü sağlar. Eğilim oluştuğunda, yön sürekliliği genellikle T + 1 ticaretinden daha belirgindir. T + 0 işlemleri gerçek zamanlı olarak alınıp satılabildiğinden, çoğu yatırımcı görürlerse kazanma zihniyetine sahiptirler, emin değillerse kavga çıkarlar. Trend oluştuğunda, piyasada "sürü etkisi" görünecektir. Yükseliş veya düşüş sürekli olacaktır, bu genellikle yükselişin üst veya alt demediği zamandır. Bu nedenle, hisse senedi fiyatı bir kez düşüş eğilimi gösterdiğinde, sadece "kısa" olur ve asla uzun değildir.

2. Yükselen bir trendde, "kısa" değil, yalnızca cesurca uzun gidin

Kısa vadeli operasyon, hisse senedi fiyatı yükselme eğiliminde düşer.Yüksek trend çizgisini kırdığında, bir satış sinyalidir.Gerçek savaşta, hızlı çıkışa yol açan küçük dalgalanmalardan kaçınmak için, piyasayı terk etmek için yukarı trend çizgisinin *% altına ayarlanabilir. % Sadece bireyler tarafından kendi çalışma seviyelerine, tarzlarına, özelliklerine vb. Göre objektif olarak yapılabilir. Hisse senedi fiyatı yükselme eğilimine düştüğünde, yükselen trend çizgisini kırdığında, bu bir satış sinyali veya kısa bir sinyaldir.Hangi koşullar altında satılması veya kısaltılması gerektiğine gelince, bu gerçek çatışma anında aynı konudur ve burada çok fazla analiz yapmak anlamlı değildir. Kısacası, yükseliş trendi çizgisinin kullanımı, hatırlanması gereken bu iki önemli özelliğe sahiptir.

Hisse senedi fiyatı yükseliş eğilimi oluşturduktan sonra, hisse senedi fiyatı yükselme eğilim çizgisinin yakınına her ayarlandığında ve hemen yukarı hareket ettiğinde takip edilebilir.Tabii ki her seferinde bir fırsat değil.Bir satın alma işlemi yaparken piyasa ve diğer faktörlerin analizlerini birleştirmek gerekir. Bir şey daha, her fırsatı değerlendirmeye çalışmayın, elinizden geleni yapın ve kazanabileceğiniz parayı kazanın!

Üçüncüsü, yakınsak üçgen modelinin sonunda kaybı durdurma yöntemi

Dördüncüsü, yakınsak üçgenin sonu, satın alma yöntemini yukarı doğru kırar

Beşincisi, hisse senedi fiyatının düz platformunun çalışma yöntemi

T + 0 operasyon becerileri (örnek):

1. Hisse fiyatı ortalama fiyat çizgisinin üzerinde seyrediyor. Kırılmamışsa, güvenli bir şekilde stokta tutabilirsiniz, ancak bir kez kırıldığında bir satış noktasıdır (T yüksek satış noktası yapın). Aşağıda yanlış bir kırılma olduğunu düşünüyorsanız, o zaman demektir Olgunlaşmamış bir tüccarım.Aşağıda etkili bir kırılma olursa para kaybedersiniz Bu nedenle, ortalama fiyat çizgisinin altında bir kırılma, zaman paylaşım grafiğinin bozulacağı ve hisse senedi fiyatının daha zayıf bir pozisyonda çalışacağı anlamına gelir.

2. Elinizde tuttuğunuz veya endişe duyduğunuz hisse senetlerinin düşük açılıp açıldığını görürseniz, miktar ve enerjiye dikkat etmelisiniz.Borsa fiyatı kırmızıya döndüğünde miktar ve enerjinin küçüldüğünü görürseniz, bu saatte satın alırsanız, Yüksek bir zaman paylaşımı satın alın. Sahipler için satmayı seçmek gerekir (T yüksek satış yapmak);

3. Hisse senetleri yukarı çektiğinde, zaman paylaşım hacminin yoğunlaşmadığı ve genişlemediği görüldü.Eğit olmayan hacim, ana gücün yeterince belirlenmediğini ve satılması gerektiğini gösteriyor (T yüksek satış yap);

4. Mükemmel hacim ve fiyat koordinasyonu, hacmi yukarı çekip artırın, düşüşü sıralayın ve hacmi küçültün, trende karşı bir önceki yüksek noktayı yukarı çekip kırın ve zaman paylaşım hacmi hızla büyür, bu bir satın alma (do T low) sinyali olup, piyasaya karşı direnç gösterir;

5. Tek bir cümleyle: "Hacim ve fiyat sağlıklı, hacim arttı ve hacim arttı. Satın almak için bir işarettir (T'yi düşürmek)"

6. Kullanım süresi hacmi ve fiyatı tekdüze değildir, ne kadar çok çekerseniz, hacim o kadar küçük olur ve kademeli küçülme, hacim ve fiyat arasında bir sapma oluşturur Başı yukarı çekmek bir satış noktasıdır (T yüksek satış noktası yapın);

7. Ayıklamadan sonra, hacimde keskin bir artış ortaya çıkar ve daha fazlasını yapmak için ana gücün ve satın alma sinyalinin bir tezahürü olan zaman paylaşımlı düz çizgi yukarı çekilir (T düşük yapın);

8. Hızlı yükseliş, hacim sürekli olarak genişlememiştir ve ortalama fiyat çizgisi devam etmemiştir, dönme anı bir satış noktasıdır (T yüksek satış noktası yapın);

Not: Her hisse senedi "T + 0" yapamaz!

"Do T + 0", stok seçiminde de birçok özellik var.

Öncelikle stok seçimi, dolaşan diskin boyutuna bağlıdır. Çok büyükse, büyük hacimli hisse senetlerinin dalgalanması küçüktür ve arbitraj alanına sahip olmak kolay değildir.Çok küçükse ana güç tarafından kontrol edilmesi kolaydır ve ani isabetler olacaktır.Dolaşımda 200 ila 500 milyon hisseye sahip hisse senetlerini seçmelisiniz.

İkinci olarak, düzenli hisse senedi fiyat dalgalanmaları olmalıdır. Bazı hisse senetleri de çok aktif olsa da, ana ticaret yöntemleri çok tuhaf ve her zaman beklenmedik ve sonunda pes etmek zorunda kalıyorlar. Bazı hisse senetlerinin alım satım yapma alışkanlığı barizdir. Bu eğilimi kavradıktan sonra, "T + yapın" 0 "başarmak daha kolaydır.

Son olarak, ticaretin aktif olması gerekir. Bazı hisse senetleri piyasa yapıcılar tarafından kontrol ediliyor veya popülariteleri son derece düşük. Bu tür hisse senetleri orta ve uzun vadeli yatırımcıların katılımı için uygundur. Kısa vadede dikkatli olmak daha iyidir, çünkü bazen bu tür hisse senetlerinin alış fiyatı ve satış fiyatı birkaç kuruş farklılık gösterebilir ve İşlem yapmak sadece iki veya üç dakika sürdü, "T + 0" yatırımcıları içeri girdi ve boğulmamalarına şaşmamalı. Aktif olarak işlem gören hisse senetlerine girmek ve çıkmak daha kolaydır ve "T + 0" işlemleri için çok uygundur ve karlılık, tam pozisyon sahiplerinden bile daha yüksektir.

T + 0 zaman paylaşımlı ultra kısa eser

1. Keskin nişancı günlük sınır endeksi

Ana grafikte alım için bazı teknikler: Günlük limit gününde veya ikinci işlem gününde müdahale edin Arka arkaya üç çekiş varsa, bunun ikinci grafiğin atılım noktasıyla birlikte çok açık bir ana yükseliş trendi olduğu anlamına gelir. , Göründükten sonra başlamayı düşünebilirsiniz.

2. Atılım noktası

Bu göstergenin gelecekteki bir işlevi yoktur ve benim en sık kullanılan göstergemdir. Çoğunlukla, müdahale noktasını bulmanın daha kolay olması için atılım noktasının konumunu bulmak için kullanılır. Giriş noktası görünürken aynı zamanda, ana resim sinyali görünmezse bir fırsat bekleyebilirsiniz. Ana resim sinyali hemen göründüğünde, geri aramanın ortasında bir düşüşü önlemek için cesurca satın alabilirsiniz. .

3. Zaman paylaşımı T + 0 resimler

Hacim parametresi göstergesinin gelecekteki bir işlevi yoktur.Günlük satırda veya zaman paylaşım çizelgesinde kullanılabilir.Zaman paylaşım çizelgesindeki sarı çubuk, puan alıp satma sinyalini gösterir.

Zaman paylaşımı tablosu:

Yüksek satış yapın ve düşük T + 0 zaman paylaşımlı gösterge formülünü satın alın:

V1: = (C * 2 + H + L) / 4 * 10; V2: = EMA (V1,13) -EMA (V1,34); V3: = EMA (V2,5); V4: = 2 * ( V2-V3) * 5.5;

Ana para çekme: IF (V4

Ana ilerleme: IF (V4 > = 0, V4,0), COLORFF00FF;

V5: = (HHV (INDEXH, 8) -INDEXC) / (HHV (INDEXH, 8) -LLV (INDEXL, 8)) * 8;

V6: = EMA (3 * V5-2 * SMA (V5,18,1), 5);

V7: = (INDEXC-LLV (INDEXL, 8)) / (HHV (INDEXH, 8) -LLV (INDEXL, 8)) * 10;

V8: = (INDEXC * 2 + INDEXH + INDEXL) / 4; V9: = EMA (V8,13) -EMA (V8,34);

VA: = EMA (V9,3); VB: = (V9-VA) / 2;

Piyasa sermayesi girişi: IF (VB > = 0, VB, 0), RENKLİ;

Piyasadan para çekme: IF (VB

V11: = 3 * SMA ((C-LLV (L, 55)) / (HHV (H, 55) -LLV (L, 55)) * 100,5,1) -2 * SMA (SMA ((C- LLV (L, 55)) / (HHV (H, 55) -LLV (L, 55)) * 100,5,1), 3,1);

Trend çizgisi: EMA (V11,3);

V12: = (Trend çizgisi-REF (Trend çizgisi, 1)) / REF (Trend çizgisi, 1) * 100;

Nakit hazırlayın: STICKLINE (trend çizgisi

AA: = (Trend çizgisi

DRAWTEXT (AA, 20, 'hazırla'), COLORCC9900;

Hisse senedi satın alın: STICKLINE (trend çizgisi < = 13 VE V12 > 13,0,16,5,0), COLOR0099FF;

BB: = eğilim çizgisi < = 13 VE V12 > 13 VE FİLTRE ((Trend çizgisi < = 13 VE V12 > 13), 10);

DRAWTEXT (BB, 5, 'Satın Al'), COLORYELLOW;

Satış eşiği: STICKLINE (eğilim çizgisi > 90 AND trend çizgisi > REF (eğilim çizgisi, 1), 100, 95, 15, 1), COLORFFFF00;

Tepe boşluk: FİLTRE (eğilim çizgisi > 90 AND trend çizgisi

DRAWTEXT (üst boşluk, 90, 'üstten kaçış'), COLORYELLOW; CC: = (eğilim çizgisi > = 90 VE V12) VE FİLTRE ((Eğilim çizgisi > = 90 VE V12), 10);

STICKLINE (piyasa sermayesi girişi VE trend çizgisi < 13,0,30,10,0), COLORRED; STICKLINE (AND trend çizgisinden çekilen büyük piyasa fonları > 90,0,30,10,0), COLORGREEN;

STICKLINE (AND trend çizgisine giden ana güç < 13,0,40,10,0), COLORFF00FF; STICKLINE (ana kuvvet AND trend çizgisini geri çeker > 90,0,40,10,0), COLORBLUE;

A-hisse aşamasının mevcut işletim becerileri ve formül kodları hakkında daha fazla bilgi edinmek istiyorsanız veya herhangi bir şüpheniz varsa, kamu hesabı Yuesheng stratejisine (yslc688) dikkat edebilirsiniz.

Hisse senedi ticareti psikolojisinde birkaç istenmeyen hata

Borsada, bu sadece operasyon yöntemleri ve becerileri yarışması değil, aynı zamanda bir zihniyet yarışmasıdır. Bu nedenle, yatırımcıların çoğunluğu sadece hisse senetleri hakkındaki temel bilgilerini geliştirmekle kalmamalı, aynı zamanda psikolojik dayanıklılıklarını da geliştirmeli ve hisse senedi ticareti için iyi bir zihniyet sürdürmelidir. Bu şekilde, yatırımcıların çoğunluğu iyi karlar elde edebilir.

Körü körüne takip et

Borsa, birçok karmaşık faktörden pasif bir şekilde etkilenir ve bunlardan hisse sahiplerinin davayı takip etme psikolojisi borsa üzerinde büyük etkiye sahiptir. Bu tür bir psikolojiye sahip yatırımcılar, başkalarının hisse senedi aldığını gördüklerinde geride kalmaktan derinden korkarlar, borsayı ve borsaya kayıtlı şirketlerin çalışma performansını bilmeden, anlamadıkları hisse senetlerini de alırlar.

Bazen belirli bir şirkette hisse senedi satan diğer insanları görüyorum ve başkalarına satışın nedenlerini sormadan kafam karışıyor ve iyi piyasa beklentileri ile hisse senetlerini kendi ellerime bırakıyorum.

Kararsız

Borsada, sözde iyilikseverler iyilikseverler, bilge olanlar bilgeliği görürler, dolayısıyla her türden yatırımcı vardır. Bazı yatırımcıların borsaya girmeden önce kendi fikirleri vardı ve borsada gösteriş yapmaya hazır bazı dikkatli planlar formüle etmişlerdi.

Ancak borsaya girdikten sonra çeşitli nedenlerin etkisi ve etkisiyle orijinal plan bir kenara atıldı ve istediği gibi operasyon planını değiştirmeye başladı. Aslında bu yaklaşım çok yanlış.

Bir de önceden borsaya girmeyi düşünmediğim bir durum var Birçok kişinin peş peşe piyasaya girdiğini görünce kendimi tutamadım ama kaşınıyor, bu atmosferin cazibesine dayanamıyordum ve akılsız bir yatırım kararı verdim.

Bu açıdan bakıldığında, kararsızlığın temel nedeni, kritik anlarda yargıda bulunamamak ve fırsatları kaçırmamaktır.

(Yukarıdaki içerik sadece referans içindir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne ve kendi riskinize dikkat edin.)

Sorumluluk Reddi: Bu içerik Yuesheng Raiders tarafından sağlanır ve Yatırım Ekspresinin yatırım görünümlerini onayladığı anlamına gelmez.

-

- Çin gemisine binen yaşlı kadın kendi kendine şöyle dedi: Borsada sadece "aptalların" para kazanması mümkün müdür? Fakir olmak istemiyorum, hatırla

-

- Wall Street kodamanları Çin borsasına işaret ediyor: Geç ralli için bir fırsat mı yoksa tuzak mı? Daigo başlangıcı

-

- 145 milyon şaşkın yatırımcıyı uyandırın: Hisse senedi fiyatı zaten düşük bir seviyede, bayiler neden piyasayı terk etti? Ayarı okuyamadığınız ortaya çıktı

-

- Dünyanın en iyi tüccarlarının yatırım deneyimlerinin bir özeti: "Büyük boğa hisse senetlerini tekmele teknik formunda" kesin bir müdahaleyle karşılaştıklarında, piyasa görünümü kesinlikle yükselecek

-

- Şangay ve Shenzhen borsalarında bir yılda 50.000 prensipte 5,1 milyon kazanan tek kişi: ilk ve ikinci panele bakmamak, ilk negatif çizgiye bakıyor, neredeyse tüm güçlü hisse senetlerini ele geçiriyor

-

- Pekin Üniversitesi'nden bir kadın doktor, borsayı kırmayı söyledi: Bir hisse senedini uzun süre tutarsanız ve tekrar tekrar T yaparsanız, siviller zengin olabilir