Buffett'ın 2020'de hissedarlara yazdığı mektup, ifşa edilen en büyük on hisse senedi

Ekonomik hayatta her şeye adım atın

Giriş: Pekin saatinin 22'si akşamı, hisse senedi tanrısı Buffett hissedarlara 2020'de Berkshire'ın 2019'daki kazanç ve kayıplarını tartışan açık mektubunu duyurdu. Buffett, bu yıl 2 Mayıs'ta yapılacak hissedarlar toplantısını da duyurdu, bekleyin ve görün!

Bu mektupta Buffett iflas etti "Sert Altın Cümle" :

Düşük faiz oranlarını korumak borsa için iyidir

Yalnızca "süreçleri" yürüten robotlardan hoşlanmayan kişiler

Edinme evlenmek gibidir

Sadece duygularını ödünç almadan kontrol edebilenler para kazanabilir

Değer yatırımcıları için Buffettin yıllık hissedar mektubu bir "İncil" öğrenim materyalidir. Dünyanın her yerinden yatırımcılar, bu efsanevi yatırımcının en son yatırım araştırması ve yargısı hakkında bilgi edinmeyi ve gelecekteki ekonomiyi ve pazarı tahmin etmelerine yardımcı olmayı umuyor.

Bakalım ayrıntılı olarak ne söylendi

Menşei 21st Century Business Herald (ID: jjbd21) Sina Finance, Tencent Finance, kamuya açık bilgiler vb. İle entegre edilmiştir.

Buffettin Berkshire Hathaway 22si Pekin saatinde 2019 mali raporunu yayınladı. Daha da önemlisi, yatırımcıların Buffettin tüm hissedarlara yazacağı yıllık açık mektubunu beklemesi.

Mali rapora göre, Berkshire Hathawayin 2019'un dördüncü çeyreğine ilişkin işletme kârı 4,42 milyar ABD dolarıydı. Yıllık% 23 düşüş Pazarın 5,72 milyar ABD doları olması bekleniyor, 29,16 milyar ABD doları net kar , Geçen yılın aynı dönemi 25,39 milyar ABD dolarıydı.

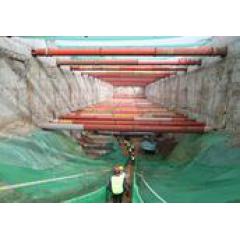

Resim Kaynağı / Şekil Solucanı

Buffett'ın hissedarlara 2020 açık mektubu, Berkshire'ın 2019'daki kazançlarını ve kayıplarını tartışıyor ve ardından şirketin geri alımları, nakit akışı, halefleri ve yatırım şirketlerinin üç standardını tartışıyor.

Buffett'ın Hissedar Mektubunun Sekiz Yönü

Birini vurgulayın Buffettin şirket hisselerinin piyasa değeri 248 milyar ABD doları, dalgalı kâr% 125

Buffettten Berkshire Hathaway tarafından yayınlanan en son yıllık rapora göre, 2019 sonu itibariyle, şirketin sahip olduğu hisselerin toplam piyasa değeri% 125 kârla 248.027 milyar ABD dolarıydı.

Berkshire Hathaway'in ilk on hisse senedi siparişte Apple, Bank of America, Coca-Cola, American Express, Wells Fargo, U.S. Bank, JP Morgan Chase, Moody's, Delta Air Lines ve Bank of New York Mellon.

İlk beş pozisyonda, mutlak getiri 10 milyar doları aşıyor ve getiri oranı% 100'ü geçiyor. Bunların arasında üçüncü ve dördüncü en büyük pozisyonlar Coca-Cola ve American Express sırasıyla 16 kat ve 13,7 kat karlılığa sahip . En büyük pozisyon olan Apple, 38,38 milyar ABD doları değişken kâr ve% 109 kazanç elde ediyor.

Buffett'ın ilk on hisse senedi

"Son yıllarda, Berkshire Hathaway hisselerinin öz değeri temelde istikrarlı bir şekilde arttı. Uzun vadede, Charlie Munger ve ben hisse senedi yatırımının bizim için büyük getiri yaratacağına inanıyoruz." Buffett Hissedar mektubunda söyledi.

Durum İki Buffett, 5 milyar geri alımdan bahsediyor: Umarım şirket hisselerinin sayısının düşeceğini, ancak hisse senedi fiyatını hiçbir düzeyde desteklemeyecektir.

Buffett, hissedar mektubunda, Berkshire'ın hisselerinin zamanla düşeceğini umduğunu söyledi. Fiyat değer indirimi genişlerse hisse senetlerini daha agresif bir şekilde satın alabiliriz. Ancak hisse senedi fiyatını hiçbir fiyatta desteklemeyeceğiz. 2019'da Berkshire'ın fiyat / değer denklemi bazen orta derecede avantajlıdır. Şirketin hisselerinin yaklaşık% 1'ini geri almak için 5 milyar dolar harcadık.

Durum Üç Buffett: Faiz oranlarını tahmin etme oyununu oynamayı sevmiyorum, hisse senedi fiyatı gelecekte değişebilir

Buffett hissedar mektubunda, faiz oranlarını tahmin etme oyununu oynamayı asla sevmediğimi çünkü önümüzdeki yıl, on veya otuz yıl ortalama faiz oranının ne olacağını bilmediğimizi söyledi. Bu konudaki görüşlerini bu davranışla ifade eden otorite figürlerinin geleceğe dair bilgilerden çok kendileri hakkında daha fazla bilgi verdiklerine inanmaya yanlı olabiliriz. Buffett hissedar mektubunda gelecekte hisse senedi fiyatlarında herhangi bir değişiklik olabileceğini söyledi. Bazen piyasa düşecek ve büyüklük% 50 veya daha fazlasına ulaşabilir.

Durum Dört Buffett: Düşük faiz oranları borsa için iyidir

Buffett, hissedar mektubunda, Munger ve benim gelecekteki faiz oranı eğilimlerini tahmin edemeyeceğimizi belirtti, ancak önümüzdeki birkaç on yılda faiz oranları cari faiz oranlarına yakınsa ve kurumlar vergisi oranı şu anki düşük seviyeye yakınsa, o zaman neredeyse kesindir, Zamanla, hisse senetleri uzun vadeli sabit oranlı borçlanma araçlarından çok daha iyi performans gösterecektir.

Durum Beş Buffett: Satın alma, evlilik gibidir ve sürekli olarak üç kriteri karşılayan yeni şirketler edinmeye çalışır.

Buffett, hissedar mektubunda, Berkshire'ın yıllar içinde birçok şirketi satın aldığını ve başlangıçta hepsini "iyi iş" olarak gördüğümü belirtti. "Ancak, sonunda, bazı şirketler hayal kırıklığı yarattı ve çoğu tamamen felaketti. Öte yandan, birçok şirket beklentilerimi aştı.

Hem iyi hem de kötü yatırım geçmişimi gözden geçirirken, bir kazanımın evlilik gibi olduğu sonucuna vardım: Elbette evlilik ilk başta mutlu ama sonra gerçeklik, boşanmadan önce beklentilere doğru eğilmeye başlıyor. Harika olan şey, bazen yeni evlilerin her iki tarafa da beklentilerin ötesinde mutluluk getirmesidir. Diğer durumlarda, hayal kırıklığı da hızla gelir. Bu resimleri şirketin satın almasına koyduğumda, bunun genellikle satın alan tarafından karşılaşılan hoş olmayan beklenmedik bir durum olduğunu söylemeliyim. Satın almaları takip etme aşamasında her zaman iyimseriz.

Hissedarlara yazılan mektuba göre, 2019 yılı sonu itibariyle Berkshire Hathaway yaklaşık 130 milyar dolar nakit rezerv tuttu. Buffett, hissedar mektubunda, Berkshire Hathaway'in gereksinimleri karşılayan büyük ölçekli satın almalar için çok az fırsata sahip olduğunu belirtti.

"Sürekli olarak üç kriteri karşılayan yeni şirketler edinmeye çalışıyoruz. Birincisi, net maddi sermayeleri iyi getiri sağlamalı. İkincisi, yetkin ve dürüst yöneticiler tarafından yönetilmeli. Son olarak, makul bir fiyata satın alınmalıdır."

Durum Altı Buffettin gözünde risk: karar verme birkaç önemli kişiye bağlıdır, yatırım stoklara fazla yoğunlaşmıştır

Mektup, Berkshire Hathaway'in şu anda karşı karşıya olduğu birkaç önemli riski ortaya koyuyor: şirketin yatırım kararları ve sermaye tahsisi birkaç kilit kişiye dayanıyor; çeşitli işleri yönetmek ve işletmek için kalifiye personel gerekiyor; yatırım anormal bir şekilde hisse senetlerinde yoğunlaşıyor ve gerçeğe uygun değer büyük ölçüde dalgalanıyor. ; Rekabet ve teknoloji, şirketin franchise işini aşındırabilir ve gelirin düşmesine neden olabilir; genel ekonomik koşulların kötüleşmesi, şirketin işletme gelirini büyük ölçüde azaltabilir ve şirketin sermaye piyasasına makul bir maliyetle girme kabiliyetine zarar verebilir; terörist eylemler şirketin faaliyetlerine zarar verebilir İş; yasal değişiklikler, şirketin gelecekteki faaliyet sonuçlarını, siber güvenlik risklerini olumsuz etkileyebilir.

Yedinci Yön Buffett: Ne ben ne de varislerim Berkshire hisselerini satmayacağız

Açık mektupta, Buffett'in geçen yılın dördüncü çeyreğinde Berkshire hisselerinin 2,2 milyar ABD Dolarını geri satın alarak üç ayda bir yeni bir yükseliş kaydettiğini ve toplam geri alım tutarının geçen yıl 5 milyar ABD Dolarına ulaştığını belirtti.

Buffett, hissedar mektubunda, Munger ve benim emekliliğimizden sonra da Berkshire'ın gelişmesini sağlamak istediğimizi belirtti. Munger, ailesine yapılan diğer yatırımlardan daha fazla Berkshire hissesine sahip ve toplam net varlığımın% 99'u Berkshire hisseleri şeklinde. Hiçbir Berkshire hissesini satmadım ve bunu yapmayı da planlamıyorum. Vasiyetim şu anda açıkça icracıya ve mülkümü yöneten mütevelliye Berkshire hisselerini satmamaları için talimat veriyor.

Yön Sekiz Buffettin hissedarlar genel toplantısı 2 Mayısta yapıldı. Stok tanrısının halefi çıkmaya hazır mı?

Buffett ve Munger sırasıyla 89 ve 96 yaşlarına ulaştı, ancak bir sonraki halefin kim olduğunu henüz netleştirmediler. Şu anda Berkshire Hathaway Başkan Yardımcısı Greg Abel ve Ajit Jean en popüler adaylar.

Buffett, mevcut yönetim kurulunun en temel zorluğunun yetenekli bir CEO bulup tutamayacakları olduğunu ve böyle bir kişinin dürüst ve şirkete kendini adamış niteliklere sahip olması gerektiğini söyledi.

Buffett, halefini mektupta hissedarlara açıklamamış olsa da, Buffett'in zaten kafasında bir aday olması beklenmektedir, ancak öngörülebilir süresi içinde, "başkanın" konumu değişmeyebilir.

Buffett geçen yıl hissedarlar toplantısında yaptığı açıklamada, "Aynı anda dört kişinin de sahnede olmasını istiyoruz, ancak aslında onları görmekten korkuyoruz çünkü onlar bizden daha iyi." Dedi.

Buffett hissedar mektubunda, 2020 Buffett hissedarlar toplantısının 2 Mayıs'ta yapılacağını doğruladı. İki Ajit Jain ve Greg Abel toplantıda daha fazla teşhir fırsatına sahip olacak.

Buffett'in hissedarlara 2020 açık mektubunun tam metni

Geleneksel olarak, ilk sayfa Berkshire'ın performansı ile S&P 500 endeksinin performansı arasındaki bir karşılaştırmadır. 2019'da Berkshire'ın hisse fiyatı yıllık% 11 artarken, S&P 500 endeksi aynı dönemdeki temettü yeniden yatırımının genel getirisini içeriyor Oran% 31,5.

Uzun vadede, 1965'ten 2019'a, Berkshire hisse senedi fiyatının bileşik yıllık büyüme oranı% 20,3 oldu ve S&P 500 endeksinin yıllık% 10,0 bileşik getiri oranını önemli ölçüde aştı; 1964'ten 2019'a, Berkshire hisse senedi fiyatı Kümülatif büyüme oranı şaşırtıcı bir şekilde% 2744.062'ye ulaştı ve S&P 500ün kümülatif getiri oranı olan% 19.784'ten çok daha yüksekti.

Berkshire Hathaway hissedarları:

Berkshire'ın Genel Muhasebe İlkelerine (GAAP) dayalı 2019 mali yılı kazançları 81.4 milyar dolardı. Spesifik olarak, bu toplam 24 milyar ABD doları işletme karını, 3,7 milyar ABD doları gerçekleşen sermaye kazançlarını ve 53,7 milyar ABD doları tutarında holdinglerimizden gerçekleştirilmemiş sermaye kazançlarını içermektedir. İlk sütunların tümü vergi sonrası verilerdir.

53,7 milyar ABD doları kazançla ilgili olarak ek açıklama yapılmalıdır. 2018 yılında yürürlüğe giren Genel Muhasebe Standartları'nın yeni versiyonuna göre, bir şirketin sahip olduğu menkul kıymetlerin kar ve zararlarında gerçekleşmemiş net değişimler bile kar verilerine dahil edilmelidir. Geçen yıl hissedar mektubunda açıkladığımız gibi, ister ben ister benimle Berkshire'ı yöneten ortağım Charlie Munger olsun, aslında bu yeni düzenlemeyle ilgili çekincelerimiz var.

Bu yeni düzenleme getirilecek ve benimsenecek, aslında muhasebe mesleğinde büyük bir değişime işaret ediyor. 2018'den önce GAAP, bir şirketin işi menkul kıymet işleminin kendisi olmadığı sürece, yatırım portföyündeki gerçekleşmemiş sermaye kazançlarının hiçbir zaman kar olarak sayılmaması ve gerçekleşmemiş zararların yalnızca Yalnızca "geçici olmayan" kabul edildiğinde sayılabilir. Şimdi, yeni düzenlemelere göre Berkshire, bu menkul kıymetlerdeki iniş ve çıkışlar, ne kadar inişler ve çıkışlar olursa olsun, birçok yatırımcı için ne tür bir etkiye sahip olursa olsun, her çeyrek için kazançlarına bu verileri dahil etmelidir. Analistler ve eleştirmenler için bu, ustalaşmaları gereken yeni bilgi haline geldi.

Berkshire'ın 2018 ve 2019'daki spesifik verileri aslında yeni düzenlemeler hakkındaki kararımızın meşruiyetini açıkça kanıtlıyor. Yayınladığımız verilerden de anlaşılacağı üzere 2018, borsanın kötü günler geçirdiği bir yıldı. Gerçekleşmemiş kazançlarımız 20,6 milyar ABD doları kadar azaldı, bu nedenle yıllık GAAP kârımız yalnızca 4 milyar ABD doları oldu. . 2019'da, daha önce de belirtildiği gibi, hisse senedi fiyatlarındaki artış nedeniyle gerçekleşmemiş kazançlarımız 53,7 milyar ABD doları artarak GAAP karını daha önce bildirilen 81,4 milyar ABD dolarına çıkardı. Başka bir deyişle, borsadaki değişiklikler GAAP kârımızın% 1900 artmasına neden oldu!

Ancak, muhasebe dünyasından farklı olarak, gerçek dünya olarak düşündüğümüzde, Berkshire hisselerinin toplam büyüklüğü son iki yılda yaklaşık 200 milyar ABD doları seviyesinde kaldı ve bu hisse senetlerinin gerçek değeri temelde hepsi İstikrarlı ve sağlam bir şekilde büyüyor.

Charlie ve ben herkesi işletme karlılığına odaklanmaya çağırıyoruz - 2019'daki verilerimiz temelde bir önceki yıla göre pek değişmedi - ve henüz nakde çevrilmiş olsun ya da olmasın, yatırımın üç aylık veya yıllık kar veya zararını umursamıyoruz. Nakde çevrildi.

Önerimiz hiçbir şekilde Berkshireın yatırımlarının değerini göz ardı etmek veya küçümsemek değildir. Hem Charlie hem de ben, hisse senedi yatırımlarımızın belirli modelleri bir seferde tahmin edilemez ve oldukça düzensiz olsa da, uzun vadede bizim için büyük karlar yaratacaklarını tahmin ediyoruz. Neden bu kadar iyimseriz? Sonraki bölümler tartışılacaktır.

Kârın gücünü koruyun

1924'te, daha az bilinen bir üne sahip bir ekonomist ve finansal danışman olan Edgar Lawrence Smith, Uzun Vadeli Yatırımlar Olarak Ortak Hisse Senetleri (Uzun Vadeli Yatırımlar Olarak Hisse Senetleri) kitabını tamamladı. Sadece ince bir kitap olmasına rağmen tüm yatırım dünyasının çehresini değiştirdi. Aslında, bu kitabı yazma deneyimi Smith'in kendisini de değiştirdi ve onu yatırım anlayışını yeniden değerlendirmeye zorladı.

Yazmaya ilk başladığında, başlangıçta bir enflasyon döngüsü sırasında hisse senetlerinin tahvillerden daha iyi performans gösterdiğini ve deflasyonist bir döngü sırasında tahvillerin hisse senetlerinden daha iyi geri döndüğünü belirtmek istedi. Görünüşe göre böyle bir görüş makul. Ama sonra Smith'in kendisi şaşırdı.

Kitabı bir itirafla başlıyor: "Bu çalışmalar bir başarısızlık kaydıdır - başarısızlık gerçekleri, önceden tasarlanmış bir teoriyi destekleyemez." Neyse ki yatırımcılar için bu başarısızlık, Smith'i ne olması gerektiği konusunda daha derin düşünmeye sevk etti. Hisse senetleri nasıl değerlendirilir.

Smithin görüşleriyle ilgili olarak, John Maynard Keynes olan ilk eleştirmenlerden birinden alıntı yapmak istiyorum, "Bay Smithin en önemli ve elbette en yeni bakış açısını sonuna kadar saklıyorum. Genellikle iyi yönetiliyor. Sanayi şirketlerinin hepsi karlarını hissedarlarına dağıtmayacaklar.İyi bir yılda, tüm yıllar olmasa bile, kârlarının bir kısmını elinde tutacaklar ve işe yeniden yatırım yapacaklar. Bu nedenle, iyi bir yatırımın olumlu bir bileşik faiz faktörü vardır. Yıllar sonra, hissedarlara ödenen temettülere ek olarak, istikrarlı bir sanayi kuruluşunun varlıklarının gerçek değeri, bileşik faiz şeklinde büyümeye devam edecektir. "

Kutsal suyun dökülmesiyle Smith'in görüşlerinin anlaşılması kolaylaştı.

Smith'in kitabı yayınlanmadan önce birikmiş kazançların neden yatırımcılar tarafından değerlendirilmediğini anlamak zor. Sonuçta, Carnegie, Rockefeller ve Ford gibi devlerin geçmişte inanılmaz bir servet biriktirdiği bir sır değil. Hepsi büyümeyi desteklemek ve daha fazla kar yaratmak için büyük miktarda ticari kar elde ediyor. Benzer şekilde, Birleşik Devletler'in her yerinde, uzun zamandır zengin olmak için aynı yöntemi izleyen bazı küçük kapitalistler var.

Bununla birlikte, şirket sahipliği çok küçük parçalara - "hisse senetleri" olarak bölündüğünde, Smith öncesi alıcılar genellikle hisse senetlerini piyasa dalgalanmalarına karşı kısa vadeli bir kumar olarak düşünürler. Daha da iyisi, hisse senetleri spekülasyon olarak kabul edilir. Beyler bonoları tercih eder.

Yatırımcılar bunu çok geç anlamış olsalar da, kar elde tutmanın ve yeniden yatırımın matematiksel ilkeleri artık açık. Bugün, okuldaki çocuklar Keynes'in "yenilik" olarak adlandırdığı şeyi de anlayabilirler: tasarruf ve bileşik faizin birleşimi bir mucize yaratır.

Berkshire, Munger ve ben uzun zamandır birikmiş kazançların etkili kullanımına odaklandık. Bazen bu iş kolay, bazen zor, özellikle büyük ve büyüyen fonlarla uğraşmaya başladığımızda.

Elimizde tuttuğumuz fonları dağıtırken, öncelikle halihazırda sahip olduğumuz birçok farklı işletmeye yatırım yapmaya çalışırız. Son 10 yılda Berkshireın amortisman giderleri 65 milyar doları buldu ve şirketin gayrimenkul, tesis ve teçhizata yaptığı dahili yatırım 121 milyar doları buldu. Üretken varlıklara yeniden yatırım yapmak her zaman en büyük önceliğimiz olacaktır.

Ayrıca, sürekli olarak üç kriteri karşılayan yeni şirketler edinmeye çalışıyoruz. Birincisi, net maddi sermayeleri iyi getiri sağlamalıdır. İkinci olarak, yetkin ve dürüst yöneticiler tarafından yönetilmeleri gerekir. Son olarak, makul bir fiyata satın alınmaları gerekir.

Standartları karşılayan bir şirket bulduğumuzda ilk tercihimiz hisselerin% 100'ünü satın almaktır. Ancak, standartlarımızı karşılayan büyük satın alma fırsatları acınacak derecede nadirdir. Daha yaygın olarak, değişken hisse senedi piyasası, standartlarımızı karşılayan borsada işlem gören şirketlerin büyük ancak kontrol gücü olmayan hisselerini satın alma fırsatları sağlar.

Yaklaşımımız ne olursa olsun, holding şirketi veya borsa yoluyla çok sayıda hisseye sahip olan Berkshireın finansal performansı büyük ölçüde satın aldığımız şirketlerin gelecekteki kazançlarına bağlı olacaktır. Yine de bu iki yatırım yöntemi arasında anlamanız gereken çok önemli bir muhasebe farkı var.

Holding şirketimizde (Berkshire'ın hisselerinin% 50'sinden fazlasına sahip olduğu bir şirket olarak tanımlanır), her bir işletmenin geliri doğrudan size bildirdiğimiz faaliyet karına aktarılır. Ne görürsen onu alırsın.

Değerli hisse senedine sahip olduğumuz holding dışı şirketlerden yalnızca Berkshire tarafından alınan temettüler, bildirilen operasyonlarımıza kaydedilir. Daha fazla katma değer yaratmak için çok çalışıyorlar, ancak bunları Berkshire'ın bildirilen kazançlarına doğrudan dahil etmiyoruz.

Berkshire dışındaki hemen hemen tüm büyük şirketlerde, yatırımcılar "tanınmaz kar" dediğimiz şeyin önemini anlamayacaklar. Ancak, bizim için bu önemli bir eksikliktir ve sizi aşağıda ölçeğine tanıtacağız.

Burada borsada en büyük paya sahip olduğumuz 10 şirketi listeliyoruz. Amerikan Genel Muhasebe İlkelerine (GAAP) göre, bu form geliri size ayrı ayrı raporlamaktadır - bunlar Berkshire'ın bu 10 yatırım nesnesinden aldığı temettüler ve yatırım nesneleri tarafından elde tutulan ve faaliyete geçirilen kârlardan payımızdır. Paylaş. Tipik olarak, bu şirketler işlerini genişletmek ve verimliliği artırmak için birikmiş kazançlarını kullanır. Bazen bu fonları hisse senetlerinin büyük bir bölümünü geri almak için kullanırlar ve bu da Berkshire'ın gelecekteki kazançlarındaki payını artırır.

Berkshire'ın hisseleri (milyon olarak)

Şirket Yıl sonu hisse oranı Temettü (1) Geçmiş dönem karları (2)

American Express% 18,7261 $ 998 $

Elma% 5,77732519

Bank of America% 10,76822167

New York Mellon Bankası 9.0% 101288

Coca-Cola% 9,3640194

Delta Hava Yolları% 11,0114416

JPMorgan Chase% 1.9216476

Moody's% 13.155137

Birleşik Bank of America% 9,7251407

Wells Fargo Bank% 8,4705730

Toplam 3798 $ 8332 $

(1) Mevcut yıllık orana göre.

(2) 2019 karı eksi adi hisse senedi ve imtiyazlı hisse senedi için ödenen temettülere dayanmaktadır.

Açıktır ki, bu kısmen sahip olunan şirketlerin her birinden nihayet kaydettiğimiz gerçekleşen gelir, "bize" ait birikmiş kazançlar içindeki payına tam olarak karşılık gelmiyor. Bazen birikmiş kazançların hiçbir etkisi olmaz. Ancak mantık ve geçmiş deneyimlerimiz, bütün olarak, sermaye kazançlarımızın en azından birikmiş kazanç payımıza eşit olabileceğini ve bu payı aşabileceğini göstermiştir. (Hisse senedi satıp kazanç elde ettiğimizde, geçerli vergi oranında gelir vergisi ödeyeceğiz. Şu anda federal vergi oranı% 21'dir.)

Elbette, Berkshireın bu 10 şirketten ve diğer holding şirketlerimizden elde ettiği getiriler çok düzensiz şekillerde ortaya çıkacaktır. Düzenli kayıplar vardır, bazen belirli bir şirketin zararları ve bazen de kayıplar borsa düşüşüyle ilgilidir. Diğer zamanlarda (geçen yıl bunlardan biriydi), gelirimiz önemli ölçüde artacaktır. Genel olarak, yatırım nesnelerimizin birikmiş kazançları, Berkshire'ın değer artışında kesinlikle önemli bir rol oynayacaktır.

Bay Smith haklı.

Sigorta dışı iş

Tom Murphy, Berkshire'ın değerli bir yöneticisi ve yetenekli bir şirket yöneticisi. Uzun zaman önce, satın almalarla ilgili bazı önemli tavsiyeler verdi: "İyi bir yöneticinin itibarını kazanmak için, sadece iyi bir şirket edindiğinizden emin olmanız gerekir."

Yıllar içinde, Berkshire düzinelerce şirketi satın aldı ve başlangıçta tüm bu şirketleri "iyi şirketler" olarak düşündüm. Bununla birlikte, bazı sonuçlar hayal kırıklığı yaratıyor; çoğu düpedüz felaket. Öte yandan makul bir sayı beklentilerimi aştı.

Eşit olmayan sicilime dönüp baktığımda, kazanımların evliliklere benzer olduğu sonucuna vardım: Elbette, mutlu bir düğünle başlarlar - ama o zaman, gerçeklik evlilikten önce beklenenden genellikle farklıdır. Bazen, bu yeni ittifakın getirdiği mutluluk hiçbir taraf tarafından hayal edilemez. Bununla birlikte, diğer durumlarda, hayal kırıklığı da hızlıdır. Bu görüntüleri kurumsal satın almalara uygulayarak, hoş olmayan sürprizlerle karşılaşanların genellikle alıcılar olduğunu söylemeliyim. Şirketin "kur yapma" sürecinde, bir transa bakmak kolaydır.

Bu benzetmeyi takiben evlilik sicilimizin büyük ölçüde kabul edilebilir olduğunu ve herkesin uzun zaman önce vermiş olduğu karardan memnun olduğunu söylemek istiyorum. İşbirliklerimizden bazıları gerçekten pastoral. Bununla birlikte, anlamlı bir sayı, "teklif ettiğimde" ne düşündüğümü çabucak merak etmeme neden oldu.

Neyse ki, hatalarımın çoğunun etkisi, hayal kırıklığına uğratan çoğu şirketin paylaştığı bir özellik sayesinde hafifletildi: yani, zamanla, "kötü" şirketler genellikle durgun bir duruma girer. Bu eyalette, Berkshireın operasyonları için gereken sermaye oranı gittikçe küçülüyor.

Aynı zamanda, "iyi" şirketlerimiz büyüme eğilimindedir ve cazip bir oranda daha fazla sermaye yatırımı yapma fırsatları bulur. Bu çok farklı gelişme yörüngeleri nedeniyle, Berkshire'ın kazananları tarafından kullanılan varlıklar, giderek toplam sermayemizin genişleyen bir parçası haline geldi.

Bu finansal faaliyetlere aşırı bir örnek olarak, Berkshire'ın orijinal tekstil işine bakın. 1965'in başlarında şirketin kontrolünü ele geçirdiğimizde, bu sorunlu şirketin neredeyse tüm Berkshire sermayesine ihtiyacı vardı. Bu nedenle, bir süre için Berkshire'ın kârsız tekstil varlıkları genel geri dönüşümüzde büyük bir düşüşe neden oldu. Ama sonunda bir dizi "iyi" şirket satın aldık. 1980'lerin başlarında bu dönüşüm tekstil endüstrisinin küçülmesine neden oldu ve sermayemizin sadece küçük bir kısmı işgal edildi.

Günümüzde, sermayenizin çoğunu, işletmenin çalışması için gereken net maddi varlıklar için mükemmelden mükemmele dönüşü gerçekleştiren kontrolümüz altındaki işletmeye yatırıyoruz. Sigorta işimiz her zaman bir süperstar olmuştur. Bu operasyon, birçok yatırımcıya aşina olmayan benzersiz bir başarı ölçütü yapan özel niteliklere sahiptir. Bu konuyu bir sonraki bölümde tartışacağız.

Önümüzdeki birkaç paragrafta, çeşitli sigorta dışı işletmeleri karlılıklarına, faizlerine, amortismanlarına, vergilerine, gayri nakdi tazminatlarına, yeniden yapılandırma giderlerine ve diğer faktörlere göre kategorize ettik - bu kalemlerin tümü çok can sıkıcıdır. Ancak bunlar çok gerçek maliyetlerdir ve CEO'lar ve Wall Street çalışanları bazen yatırımcıları bunları görmezden gelmeye çağırır. Bu işlemler hakkında daha fazla bilgi K-6-K-21 ve K-40-K-52 sayfalarında bulunabilir.

BNSF Demiryolu Şirketimiz ve Berkshire Hathaway Energy (BHE), Berkshire Hathaway'in sigorta dışı grubunun iki lideridir. 2019'daki toplam gelirleri, 2018'e göre% 6 artışla 8,3 milyar ABD dolarına ulaştı (yalnızca BHE hisselerinin% 91'indeki payımız dahil).

Karlılığa göre sıralanan sonraki beş sigorta dışı yan kuruluş (ancak aşağıdaki isimler alfabetik sıraya göre listelenmiştir): Clayton Homes, International Metalworking, Lubrizol ), Marmon ve Precision Castparts. 2019'daki toplam karları 4,8 milyar ABD dolarıydı ve bu 2018'e göre pek değişmedi.

Sonraki beş şirket (Berkshire Hathaway, Johns Manville, NetJets, Shaw ve TTI) 2018'de 17 iken geçen yıl 1,9 milyar dolar gelir elde etti. Yüz milyon ABD doları.

Büyük bir sayı olan Berkshire'ın elinde kalan diğer sigorta dışı işletmelerin toplam kârı 2018'de 2,8 milyar dolardan 2019'da 2,7 milyar dolar oldu.

Kontrolümüz altındaki sigorta dışı işletmelerin toplam net kârı, 2018'deki 17,2 milyar ABD dolarından% 3 artışla 2019 yılında 17,7 milyar ABD doları oldu. Alımların ve elden çıkarmaların yukarıdaki sonuçlar üzerinde neredeyse hiçbir net etkisi yoktur.

Berkshireın işinin genişliğini vurgulayan sonuncusunu da eklemeliyim. 2011'den beri, merkezi Ohio'da bulunan ve dünya çapında petrol katkı maddeleri üreten ve satan bir şirket olan Lubrizol'e (Lubrizol) sahibiz. 26 Eylül 2019'da, yan taraftaki küçük bir fabrikada çıkan yangın, Fransa'daki büyük bir Lubrizol fabrikasına sıçradı.

Sonuç olarak, önemli maddi hasar ve Lubrizolun işinde ciddi aksamalar meydana geldi. Öyle olsa bile, Lubrizolun mülk kayıpları ve iş kesintisi kayıpları büyük miktarda sigorta tazminatı ile hafifletilecektir.

Ancak merhum Paul Harvey'in ünlü radyo programında söylediği gibi, "Sıradaki hikaye şöyle." Lubrizolun en büyük sigorta şirketlerinden biri ... eh, Bo Kirill Hathaway.

Matta 6: 3'te İncil bize "Sol elin sağ elin ne yaptığını bilmesine izin vermeyin" öğretir. Başkanınız belli ki emri takip ediyor.

Mülkiyet ve kaza sigortası (P / C)

1967'de National Indemnity ve kardeş şirketi National Fire and Marine'i 8,6 milyon dolara satın aldık. O zamandan beri, mülk / kaza sigortası işimiz Berkshire Hathawayin büyümesini sağlayan motor oldu.

Bugün, net değer açısından, Ulusal Sigorta Şirketi dünyanın en büyük emlak ve kaza sigortası şirketidir. Sigorta, vaatlerle dolu bir sektördür ve Berkshire'ın vaatlerini yerine getirme becerisi benzersizdir.

P / C işine çekilmemizin nedenlerinden biri, bu endüstrinin iş modelidir: K / C sigorta şirketleri, primleri önceden alır ve sonra tazminat öder. Asbeste maruz kalma veya ciddi işyeri kazalarından kaynaklanan talepler gibi aşırı durumlarda, ödeme süresi on yıllara kadar uzayabilir.

Bu ödeme-ilk-makbuz modeli, K / C şirketlerinin büyük miktarlarda fon tutmasına izin verir - biz "değişken fonlar" diyoruz - bu fonlar sonunda başka şirketlere akacaktır. Aynı zamanda, sigorta şirketleri bu şamandıraları kendi menfaatleri için kullanabilirler. Bireysel sigorta poliçeleri ve tazminat talepleri kesintisiz gelip gitse de, sigorta şirketlerinin elinde tuttuğu halka açıklık genellikle prim miktarına göre oldukça sabit kalır. Bu nedenle, işimiz büyüdükçe, değişken sermayemiz de büyüyor. Nasıl büyüdüğüne gelince, aşağıdaki tabloda gösterildiği gibi:

Sonunda float'ta bir düşüş yaşayabiliriz. Öyleyse, düşüş en az herhangi bir yılda% 3'ten fazla olmayacak şekilde harici olarak çok yavaş olacaktır. Sigorta sözleşmemizin niteliği, nakit kaynaklarımız üzerinde önemli bir etkiye sahip olan para miktarı üzerinde hiçbir zaman ani veya acil kısıtlamalara maruz kalamayacağımız şekildedir. Bu yapı tasarlanmış olup, sigorta şirketimizin benzersiz mali gücünün önemli bir parçasıdır. Bu güç asla zayıflamayacak.

Sigorta primimiz harcamalarımızın ve nihai zararlarımızın toplamını aşarsa, sigortacılık işimiz sigorta karı yaratacak ve böylece değişken mevduatın yarattığı yatırım gelirini artıracaktır. Böyle bir kar elde ederken, ücretsiz fonların kullanımından zevk alıyoruz ve daha da iyisi, elde ettiğimiz için para alıyoruz.

Tüm P / C endüstrisi için, float'ın finansal değeri artık yılların seviyesinin çok altındadır. Bunun nedeni, neredeyse tüm P / C şirketlerinin standart yatırım stratejilerinin yüksek dereceli tahvillere ciddi ve uygun şekilde önyargılı olmasıdır. Bu nedenle, faiz oranlarındaki değişiklikler bu şirketler için kritik öneme sahiptir ve tahvil piyasası son on yılda oldukça düşük faiz oranları sağlamıştır.

Sonuç olarak, sigorta şirketleri, vade veya ihraççının itfa hükümleri nedeniyle her yıl "eski" portföylerini çok daha düşük getiri sağlayan yeni varlıklara dönüştürmeye zorlanmaktadır. Bu sigorta şirketleri bir zamanlar her bir dolarlık serbest dolaşımda güvenli bir şekilde 5 sent veya 6 sent kazanabilirlerdi, ancak şimdi sadece 2 sent veya 3 sent kazanabilirler (eğer işleri daha önce hiç yoğunlaşmamışsa. Negatif faiz oranlarına sahip ülkeler daha da az kazanacaktır).

Bazı sigorta şirketleri, düşük kaliteli tahviller veya daha yüksek getiri sağlaması beklenen likit olmayan "alternatif" yatırımlar satın alarak gelir kaybını azaltmaya çalışabilir. Ancak bunlar tehlikeli oyunlar ve aktivitelerdir ve çoğu kuruluşun oynama yeteneği yoktur.

Berkshire'ın durumu, genel sigorta şirketlerinden daha elverişlidir. En önemlisi, benzersiz sermayemiz, yeterli nakdi ve büyük ve çeşitlendirilmiş sigorta dışı getirilerimiz, sektördeki diğer şirketlerin genel olarak sahip olduğundan daha fazla yatırım esnekliğine sahip olmamızı sağlıyor. Bize açık olan birçok seçenek her zaman faydalıdır - bazen bize önemli fırsatlar sunarlar.

Aynı zamanda, P / C şirketimiz mükemmel bir sigorta siciline sahiptir. Berkshire Hathaway, son 17 yılın 16'sında aracılık yüklenimi karı elde etti.Tek istisna, vergi öncesi zararımızın 3,2 milyar $ 'a kadar çıktığı 2017 idi. 17 yılın tamamında, vergi öncesi gelirimiz 27,5 milyar ABD doları olarak gerçekleşti ve bunun 400 milyon ABD doları 2019'da kaydedildi.

Bu rekor tesadüfi değildir: Disiplinli bir risk değerlendirmesi, sigorta yöneticilerimizin günlük odak noktasıdır ve bu, dalgalanmanın getirisinin kötü yüklenim sonuçlarıyla boğulabileceğini bilmektedir. Tüm sigorta şirketleri sözlü taahhütler verir. Berkshire'da bir din, Eski Ahit tarzı bir din.

Geçmişte defalarca yaptığım gibi, şimdi vurgulamak istediğim şey, sigorta endüstrisinin mutlu sonucunun belli bir şey olmaktan uzak olduğudur: Önümüzdeki 17 yılın 16'sında kesinlikle sigorta karı elde edemeyeceğiz. Tehlike her zaman gizlidir.

Sigorta risklerini değerlendirmedeki hatalar çok büyük olabilir ve ortaya çıkıp olgunlaşması uzun yıllar, hatta on yıllar alabilir. (Asbesti düşünün.) "Katrina" ve "Michael" kasırgalarını gölgede bırakacak bir felaket olacak - belki yarın, belki on yıllar sonra. "Felaket", rüzgar felaketleri veya depremler gibi geleneksel kaynaklardan gelebilir veya sonuçları felaket olan ve halihazırda değerlendirilen sigorta şirketlerinin kapsamı dışında olan bir siber saldırı gibi tamamen şaşırtıcı bir şey olabilir. Böylesine büyük bir felaket meydana geldiğinde, Berkshire kayıplardan payını alacak ve çok büyük olacaklar. Bununla birlikte, diğer birçok sigorta şirketinden farklı olarak, zararlarla uğraşmak kaynaklarımızı zorlamayacak ve ertesi gün işimizi büyütmeye istekli olacağız.

* * * * * * * * * * * *

Gözlerinizi kapatın ve canlı bir P / C sigorta şirketi üretebilecek bir yer hayal etmeye çalışın. New York? Londra? Silikon Vadisi?

Wilkes-Barre'ye ne dersin?

2012'nin sonunda, sigorta şirketi müdürümüz Ajit Jain beni aradı ve Pennsylvania'daki küçük bir kasabada küçük bir şirket olan GUARD'ı 221 milyon dolara (şirketin o zamanki net değeri) satın alacağını söyledi. Sigorta grubu. Ayrıca GUARD'ın CEO'su Sy Foguel'in Berkshire'ın yıldızı olacağını söyledi. GUARD ve Sy benim için yeni isimlerdir.

Harika: 2019'da GUARD'ın prim geliri, 2012'ye göre% 379 artışla 1,9 milyar ABD doları oldu ve yüklenim karı tatmin ediciydi. Berkshire'a katıldığından beri Fogel, şirketi yeni ürünlere ve yeni bölgelere yönlendirdi ve GUARD'ın satış oranını% 265 artırdı.

1967'de Omaha'nın bir P / C devi için bir sıçrama tahtası olması pek olası görünmüyordu. Wilkes Barre'nin benzer bir sürpriz getirmesi muhtemel.

Berkshire Hathaway Enerji

Berkshire Hathaway Energy, şemsiyemiz altında 20. yılını kutluyor. Bu yıldönümü, şirketin başarılarına yetişmemiz gerektiğini gösteriyor.

Şimdi elektrik fiyatları hakkında konuşacağız. Berkshire, 2000 yılında kamu hizmetleri sektörüne girdiğinde, BHE'de% 76 hisseye sahip oldu ve şirket, Iowa'da yaşayanlardan elektrik için kilovat-saat başına ortalama 8,8 sent talep etti. O zamandan beri, konut müşterilerinin elektrik fiyatı yılda% 1'den daha az arttı ve 2028 yılına kadar temel elektrik fiyatının artmayacağına söz veriyoruz. Buna karşılık, Iowa'daki başka bir büyük kamu hizmeti şirketinin durumu şöyle: Geçen yıl, şirket konut kullanıcılarından BHE'den% 61 daha fazla ücret aldı. Son zamanlarda, bu kamu hizmeti şirketinin elektrik fiyatı yeniden yükseldi ve elektrik fiyatımızla olan farkı% 70'e çıkardı.

Onlarla aramızdaki büyük fark büyük ölçüde rüzgar enerjisini elektriğe dönüştürmedeki büyük başarılarımızdan kaynaklanıyor. 2021 yılına kadar, BHE'nin Iowa'da sahip olduğu ve işlettiği rüzgar türbinleri aracılığıyla BHE'nin yaklaşık 25,2 milyon megavat-saat (MWh) elektrik üretmesini bekliyoruz. Bu güç, Iowa müşterilerinin yıllık talebini tam olarak karşılayacaktır: yaklaşık 24.6 milyon megawatt saat. Diğer bir deyişle, Iowa'da hizmetlerimiz rüzgar enerjisinde kendi kendine yeterli hale gelecektir.

Keskin bir tezatla, Iowa'daki başka bir kamu hizmeti şirketi, toplam elektrik üretiminin% 10'undan daha azına sahip. Ayrıca, bildiğimiz kadarıyla, yatırımcıya ait başka hiçbir kamu hizmeti şirketi, 2021 yılına kadar, nerede olursa olsun rüzgar enerjisinde kendi kendine yeterli olmayacak. 2000 yılında, BHE öncelikle bir tarım ekonomisine hizmet ediyordu; bugün, en büyük beş müşterisinden üçü yüksek teknoloji devleridir. Iowa'da bir fabrika kurma kararlarının kısmen BHE'nin yenilenebilir, düşük maliyetli enerji sağlama becerisine dayandığına inanıyorum.

Elbette rüzgar aralıklı ve Iowa'daki rüzgar türbinlerimiz zamanın yalnızca bir kısmını döndürüyor. Havanın durgun olduğu belirli zamanlarda, müşterilerimizin ihtiyaç duyduğu gücü garanti etmek için diğer enerji üretim tesislerine güveniriz. Rüzgar türbinleri çalışırken, rüzgar enerjisinin bize sağladığı fazla elektriği diğer kamu hizmet şirketlerine satıyor ve sözde "şebeke" aracılığıyla onlara hizmet ediyoruz. Onlara sattığımız elektrik, kömür veya doğal gaz gibi karbon kaynaklarına olan taleplerinin yerini aldı.

Berkshire Hathaway şu anda BHE hisselerinin% 91'ine Walter Scott Jr. (Walter Scott, Jr.) ve Greg Abel (Greg Abel) ile sahip. BHE'yi satın aldığımızdan bu yana, BHE hiçbir zaman temettü ödemedi ve zamanla BHE'nin şimdiden 28 milyar dolar kazancı oldu. Bu model, kamu hizmeti şirketlerinin genellikle yüksek temettü ödediği, hatta bazen karlarının% 80'ini aşan kamu hizmetleri sektöründe bir istisnadır. Demek istediğimiz şu: Ne kadar çok yatırım yaparsak, o kadar çok seviyoruz.

Bugün, BHEnin operasyonel yeteneği ve deneyimi, ülkemize, topluluklarımıza ve hissedarlarımıza fayda sağlayan altyapıyı desteklemek için 100 milyar ABD Doları veya daha fazla yatırım gerektiren gerçekten büyük kamu hizmeti projelerini yönetmek için kullanılabilir. Bu tür fırsatları her zaman kabul etmeye hazır, istekli ve muktediriz.

yatırım

Aşağıda, geçen yıl sonu itibarıyla elimizde tuttuğumuz en büyük piyasa değerine sahip 15 adi hisse senedi listelenmiştir. Burada, Kraft Heinz'in holdinglerini (325.442.152 hisse) hariç tuttuk, çünkü Berkshire holding grubunun sadece bir parçası, bu yüzden bu yatırımı açıklamak için "öz sermaye" yöntemini kullanmalıyız. Berkshireın bilançosunda, Genel Muhasebe İlkelerine göre hesaplanırsa, Berkshireın Kraft Heinzdeki hisseleri, 31 Aralık 2019da Berkshireın Kraft Heinzdeki işine eşdeğer olan 13,8 milyar $ değerindedir. Denetlenen net değerin payı. Geçen yılın sonunda, Kraft Heinz'deki borsa değerimiz sadece 10,5 milyar dolardı.

Berkshire en büyük borsa değeri (31 Aralık 2019 itibariyle), tutulan hisse sayısı, şirket adı, hissedarlık oranı, maliyet fiyatı (milyon dolar) ve cari piyasa değeri (milyon dolar cinsinden) olan 15 hisse senedine sahiptir:

* Berkshire iştiraki emeklilik fonlarının sahip olduğu hisseleri içermez.

** Bu bizim gerçek satın alma fiyatımız ve ayrıca vergi matrahımızdır.

*** Occidental Petroleum'a 10 milyar ABD doları tutarında yatırım içerir. Bu yatırım, imtiyazlı hisse senedi ve adi hisse senedi satın alma garantilerinden oluşur.

Ne Charlie ne de ben bu hisse senetlerini (borsa değeri olarak toplam 248 milyar ABD doları) dikkatle toplanmış potansiyel hisse senetleri olarak görmüyoruz. Şu anki mali saçmalık sona ermek üzere, çünkü "Wall Street" in düşüşü, Fed'in olası eylemleri, olası siyasi eğilimler, ekonomistlerin öngörüleri veya gündemdeki sıcak konu haline gelebilecek herhangi bir şey bu saçmalığa son verecek .

Bunun yerine, bu şirketleri kısmi varlıklarımızın bir koleksiyonu olarak görüyoruz. Ağırlıklı olarak hesaplanırsa, bu şirketlerin işi yürütmek için ihtiyaç duyduğu maddi net varlıkların net kârı% 20'yi aşar. Bu şirketler aşırı borçlanmadan kar edebilirler.

Her durumda, büyük, olgun ve anlaşılması kolay şirketlerin siparişlerinin geri dönüşü etkileyicidir. Son on yılda birçok yatırımcının kabul ettiği tahvil getirileriyle karşılaştırıldığında (örneğin, 30 yıllık ABD Hazine getirisi% 2,5 veya daha azdır), bu şirketlerin getirileri gerçekten heyecan verici.

Faiz oranlarını tahmin etmek asla bizim oyunumuz olmadı. Charlie ve ben önümüzdeki bir, on veya otuz yıl içinde ortalama faiz oranının ne olacağını bilmiyoruz. Bu konularda fikir beyan eden yetkili kişilerin, kendileri hakkında geleceğe dair ifşa ettiklerinden çok daha fazla bilgi ortaya koymalarının bu davranış yoluyla olduğu görüşünde yanlı olabiliriz.

Söyleyebileceğimiz, önümüzdeki birkaç on yılda, mevcut seviyeye yakın faiz oranları geçerli olursa ve kurumlar vergisi oranları şirketlerin şu anda sahip olduğu düşük seviyelerde tutulursa, zamanla hisse senetlerinin performansının neredeyse kesindir. Uzun vadeli sabit oranlı borçlanma araçlarından çok daha iyi olacak.

Bu iyimser tahmine bir uyarı eşlik ediyor: Gelecekteki hisse senedi fiyatlarında herhangi bir değişiklik olabilir. Zaman zaman, pazar% 50 veya daha fazlasına ulaşabilecek büyük bir düşüş yaşayabilir. Ancak, geçen yıl ABD ekonomisinin rüzgarı üzerine bir makale yazdım, Smith tarafından açıklanan bileşik faiz mucizesi, borç para kullanmayanlar ve duygularını kontrol edebilenler için hisse senetleri daha iyi olacak. Uzun vadeli seçim. Ya diğerleri? Dikkat et!

Öndeki yol

Otuz yıl önce, Ortabatılı arkadaşım Joe Rosenfield (Joe Rosenfield) 80'li yaşlarda yerel bir gazeteden rahatsız edici bir mektup aldı. Gazete, Joe'nun ölüm ilanında kullanmayı planladığı biyografik bilgileri açıkça istedi. Joe yanıt vermedi. Peki ne? Bir ay sonra gazeteden "Acil" yazan ikinci mektubu aldı.

Charlie ve ben acil durum bölgesine uzun zaman önce girdik. Bu bizim için iyi bir haber değil. Ancak Berkshire'ın hissedarları endişelenmiyor: şirketiniz ayrılmamız için% 100 hazır.

İkimizin iyimserliği beş faktöre dayanıyor. Birincisi, Berkshire Hathawayin varlıkları, tamamen sahip olunan veya kısmen sahip olunan çok çeşitli işletmelerde konuşlandırılıyor. Ortalama olarak, bu işletmelerin sermaye getirisi oldukça cazip.

İkincisi, Berkshire "kontrollü" işini tek bir varlık olarak konumlandırıyor ve bu da ona bazı önemli ve kalıcı ekonomik avantajlar sağlıyor.

Üçüncüsü, Berkshire Hathawayin finansal yönetim yöntemi, şirketin sürekli olarak aşırı dış şoklara dayanmasına izin verecektir.

Dördüncüsü, deneyimli ve sadık üst düzey yöneticilerimiz var, onlar için Berkshire'ı yönetmek yüksek maaşlı ve / veya prestijli bir işten çok daha fazlası.

Son olarak, Berkshireın yöneticileri - sizin velileriniz - hissedarların refahına odaklanıyor ve nadir bulunan büyük bir kurumsal kültürü teşvik ediyorlar. (Bu kültürün değeri Larry Cunningham ve Stephanie'dir.

Hem Charlie hem de benim, Berkshire'ın ayrılmamızdan sonraki yıllarda da zenginleşmeye devam etmesini sağlamak için çok pratik nedenlerimiz var: Munger ailesinin Berkshire hisseleri, ailenin diğer yatırımlarından çok daha fazla ve ben Net varlıkların% 99'u Berkshire hisselerine yatırılıyor.

Ben hiçbir zaman hisse senedi satmadım ve böyle bir niyetim yok. Hayır amaçlı bağışlar ve küçük kişisel hediyeler dışındaki tek Berkshire hissemin işlenmesi, diğer Berkshire Hathaway hissedarlarıyla birlikte oylamaya katıldığım ve Berkshire hisselerimizden bazılarını takas ettiğim 1980 yılında gerçekleşti. .

Bugün vasiyetim, icracılarına - ve vasiyet kapandıktan sonra mirasımın yönetimini devralacak olan mütevellilere - hiçbir Berkshire hissesini satmamalarını açıkça söylüyor. Vasiyetim aynı zamanda icracı ve mütevelliyi sorumluluktan kurtarır, çünkü sürdürmek istedikleri şey açıkça son derece konsantre bir varlıktır.

Vasiyetname, icracıya ve mütevelliye, A hisselerimin bir kısmını her yıl B hisselerine çevirmesi ve ardından B hisselerini çeşitli vakıflara dağıtması talimatını vermeye devam ediyor. Bu vakıfların hibelerini hızla dağıtmaları gerekecek. Kısacası, elimdeki tüm Berkshire hisselerinin ölümümden 12 ila 15 yıl sonra piyasaya girmeyeceğini tahmin ediyorum.

"Sadece Berkshire'a yatırım yap" direktifimin anahtarı, gelecekteki yargılara olan güvenim ve Berkshire yöneticilerinin sadakatidir. Maliyetleri üstlenen Wall Street çalışanları tarafından düzenli olarak test edilecekler. Birçok şirkette bu süper satıcılar kazanabilir. Ancak bunun Berkshire'a olacağını sanmıyorum.

Yönetim Kurulu

Son yıllarda şirketin yönetim kurulunun yapısı ve amacı ilgi odağı haline geldi. Bir zamanlar, yönetim kurulunun sorumlulukları konusundaki tartışma ağırlıklı olarak avukatlarla sınırlıydı; şimdi kurumsal yatırımcılar ve politikacılar da katıldı.

Kurumsal yönetişim tartışmasındaki niteliklerim arasında şunlar yer alıyor: Son 62 yılda, borsaya kote 21 şirketin yöneticisi olarak görev yaptım (aşağıya bakınız). İkisi dışında elimde olan tek şey hatırı sayılır hisse senetleri. Bazı durumlarda önemli değişiklikler yapmaya çalışırım.

İlk 30 yılımda, işi kontrol eden aileyi temsil etmediği sürece odada çok az kadın vardı. Bu yılın ABD Anayasası'ndaki 19. Değişikliğin kabulünün 100. yıldönümü olduğunu belirtmekte fayda var (Futu Not: Değişiklik, kadınların siyasette oy kullanma hakkını Anayasa'ya koyuyor). Yönetim kurulu odasında benzer statü elde etmek için çalışmaları halen devam etmektedir.

Yıllar içinde yönetim kurulunun oluşumu ve sorumlulukları ile ilgili birçok yeni kural ve yönerge oluşturulmuştur. Bununla birlikte, direktörlerin karşılaştığı temel zorluk devam ediyor: yetenekli bir CEO bulun ve elde tutun (tabii ki dürüst olmalı) ve kariyeri boyunca şirkete bağlı kalacaktır. Genellikle bu görev zordur. Ancak yönetmenler doğru anladığında hiçbir şey yapmalarına gerek kalmaz. Ama işleri alt üst ettiklerinde ...

Denetim komitesi artık eskisinden daha çok çalışıyor ve neredeyse her zaman uygun ciddiyetle bakıyor. Ancak, bu komiteler hala dijital oyunlar oynamak isteyen yöneticilerle rekabet edemiyorlar. Bu saldırgan davranış, gelir "rehberliği" ile inceleniyor ve CEO'ların "sayılara ulaşma" arzusu tarafından teşvik ediliyor. "Şirket verileriyle oynayan CEO'larla doğrudan temas kurdum (sınırlı da olsa ama şükürler olsun), bu da onların finansal kazanç arzusundan daha fazla kibirsiz olduklarını gösteriyor."

Geçmişle karşılaştırıldığında, tazminat komitesi artık danışmanlara çok daha bağımlı.?

CEO

Devralma teklifi, yönetim kurulu üyeleri için hala özellikle zor bir konudur.()

()10

62530(60(Portland Gas Light)100

?

70

(non-wealthy directorNWD)5060?NWDNWDNWDNWD/CEO/()

()8()

·()

60CEO?

::

a);

b)

9512019/501%

()

2,000AB(Mark Millard)402-346-14008:00-8:303:00-3:30

2019362,43011% / 2%

55(:10)

:(Ajit Jain)(Greg Abel)

(Ajit)(Greg)

52 iyi eğlenceler.

·

> > >

-

- Guizhou tarafından Ezhou'ya bağışlanan sebzeler depoda çürümüş mü? Ezhounun yanıtı: Ayıklamadan sonra nakliye kayıplarının merkezi depolaması

-

- Günlük Salgın Analizi 0223Ülke genelinde mevcut teyit edilmiş ve şüpheli vakalar düştü ve Hubei dışındaki yeni teyit edilmiş vakalar yeni bir düşüş yaşadı

-

- İnşaat için acele etmek için üç gün üç gece, Xinzhou Yangluo Fangcai Hastanesi bir gün önceden havalandırıldı

-

- Anlaşılması gereken bir resim | Wuhan, salgına yanıt olarak KOBİ'lerin iş gelişimini desteklemek için 21 politika yayınladı