Son olarak, bir kadın finans doktoru: Hisse senedi tutup satmamak boğa piyasası yükselene kadar bekleyebilir mi? Bu, A paylaşımlarında en yüksek altın içeriğine sahip bir makaledir

Piyasa öngörülemez, ne kadar süredir piyasada olursanız olun, zeka ve yağmacılık ile yağmalanan bu borsada ayakta kalmak istiyorsanız güçlü becerilere sahip olamazsınız.

İyi pozisyon kontrol becerileri, yatırımcılar için risklerden kaçınmak için güçlü bir silahtır. Borsada, yatırımcılar sadece pozisyon kontrol becerilerini dikkate aldıklarında ve geliştirdiklerinde, borsadaki risklerin daha da genişlemesini etkin bir şekilde kontrol edebilirler ve ayrıca kritik bir zamanda yenilgiyi zafere dönüştürme fırsatını yakalamaya çalışabilirler.

Genel olarak, pozisyon kontrolü "beşinci kural" olarak özetlenebilir:

1. Pozisyon kontrolünün ilkesi olan pozisyonları bölün.

Yani, paranız ne kadar büyük veya küçük olursa olsun, deponuzu en az iki hisse senedine bölmelisiniz. Çok basit, hisse senedi ticareti bir olasılık oyunudur, mutlak bir şey yoktur! Ve hisse senedi alım satımındaki ilk şey, anaparayı korumaktır, sadece kar elde etmek için değil! Sadece bir hisseye sahipseniz, LeTV ve Baoqianli gibi hisse senetleri ne olacak?

Depoyu birkaç stoka bölmek daha iyidir Genel olarak, farklı sektörlerdeki üç stok eşit olarak dağıtılır. Her hisse senedi, kara kuğu ile karşılaşsanız veya askıya alınmış olsanız bile toplam fonun yalnızca üçte birini oluşturduğundan, ölümcül hasara neden olmaz.

2. Alt trend, pozisyon kontrolünün anahtarıdır.

Pozisyonun ağırlığı trend ile yakından ilgili olmalı! Trend yoksa konuşulacak pozisyon da yok denebilir. Açıkçası, ağır depolar için tek bir durum vardır: sadece boğa piyasasında ve bu, boğa piyasasının erken ve orta aşamasıdır. Ayı piyasasının erken ve orta vadesinde kesinlikle kısa olmak en iyisidir! Gerçekten kontrol edilemez, zayıf olmalısınız ve kaybederseniz kaybı derhal durdurmalısınız! Ayı piyasasının alt kısmı ve boğa piyasasının üst alanı sadece zayıf pozisyonlar için uygundur!

3. Bölümlere ayrıldığından, bu, konum kontrolü becerisidir.

Yani hisse senetleri aynı sektörde olmamalıdır çünkü sektör bağlantı etkisine sahiptir ve aynı sektördeki bireysel hisse senetleri risklerden kaçamaz.

Şu anda, Şangay Bileşik Endeksi yıllık çizginin altına düştü ve ayı piyasasına girdi.Yıllık çizgide yeniden durmadığı sürece, sadece kısa ve ıslak pozisyonlar olacak. Tabii ki, Shenzhen piyasasında ve KOBİ yönetim kurulunda kısmi yapısal bir boğa piyasası varsa, mavi çip stokları ağır bir şekilde tutulabilir.

4. Partilerde, pozisyon işlemlerinin özü budur.

Daha önce de belirtildiği gibi, pozisyon trendden ayrılamaz olmalıdır.Eğer trend yoksa pozisyon hakkında konuşmanın bir yolu yoktur! Gruplamadan bahsettiği için, öncül trendin açık olmasıdır.

5. Eşit olarak bölün, bu güvenlik tekniklerinden biridir.

Depolamayı düzenlerken aynı zamanda oynamaya devam etmek de güvenlik kurallarından biridir. 200.000 ise, bir hisse senedine 190.000, diğerine sadece 10.000 yatırım yaparsınız ve pozisyonları bölmenin bir anlamı yoktur. Dengelemenin en büyük önemi, risklerden kaçınabilmeniz ve büyük kayıplardan kaçınabilmenizdir.Elbette zengin olmak da zor.Zengin olma mantığı borsada devam etmeyecek! Örneğin, her biri 100.000 yuan karşılığında 3 hisse satın alın. Bir kâr% 20'dir ve diğer ikisi, zarar durdurulduğunda% 5 kaybeder ve toplam kâr 10.000 yuan'dır. Bu 3 hisse senedinden sadece bir karınız var ve doğru değerlendirme oranı sadece üçte biridir, ancak pozisyon kontrolü ile yine de karlı. Üçü de hata yapsa bile, her biri% 5, kayıp sadece 15.000 yuan.

Piyasanın istikrarsız durumunda, pozisyon nasıl etkili bir şekilde kontrol edilir? Aşağıdaki noktalarda ustalaşmalıyız:

1. Konum oranını istediğiniz zaman ayarlayın

Hisse senedi fiyatlarının düşme sürecinde, tutulan pozisyonların oranını azaltmak için uygun satış baskısı kullanılmalıdır. Özellikle yüksek pozisyon yüzdesine sahip olanlar, hatta tam pozisyonları uygun bir zamanda azaltılmalıdır, aksi takdirde hisse senedi fiyatında keskin bir düşüş sürecinde, yatırımcıların gönlünde belli bir etkisi olacak, böylece birçok yatırımcı kaybeder. Hisse fiyatının tamamen düşmesine neden olan güven. Pozisyon çok ağırsa ve zamanında satılmazsa, muhtemelen ağır kayıplar yaşayacak ve pişman olacaktır.

2. Pozisyon yapısının makul tahsisi

Piyasa kasvetli bir düşüş trendindeyken, dış performansına aldanmayın. Sözde "işler tersine döner." Borsadaki bu tür irrasyonel keskin düşüş, düşük seviyeli fon toplama için iyi bir zamandır. Şu anda, toparlanma yeri olmayan bazı hisse senetlerini satabilir ve yüksek aktiviteye sahip, küçük hisse senetleri ve geliştirme alanı olan hisse senetlerini seçebilir ve düşük pozisyonlardan satın alabiliriz. Hisse senedi fiyatı belli bir seviyeye yükseldiğinde, hisseyi sat ve ondan kâr, böylece yenilgiyi zafere dönüştür.

3. Zayıf bir pazarda pozisyonları bölmek

Hisse senedi fiyat eğiliminin belirlenmesi zor olduğunda, hem tam hem de kısa pozisyonlar tavsiye edilmez Şu anda, pozisyonu kontrol etmek için bölme yöntemini kullanabiliriz. Daha fazla fonu olan yatırımcılar, yatırımlarını uygun bir şekilde çeşitlendirebilir ve birden fazla hisse senedi tutabilir; daha az fonu olanlar, faaliyetlerini çeşitlendirebilir; piyasa düşmeyi bırakıp istikrar kazandığında, operasyon satın alabilirler.

Hisse senedi fiyatı yükseldiğinde, pozisyonun güvenliğini artırmak için normal şartlarda fonları, yükselişi ve spekülasyonu takip etmek, istikrarlı yatırımlar yapmak ve rezerv fonları için kullanılan üç kısma ayırıyoruz. Hisse senedi fiyatı belli bir aşamaya çıktığında gerçekleşmesi gerekir, aksi takdirde ancak kağıt üzerinde servet olabilir.

1. Elde tutulan hisse senetleri satılmadı, bakalım ne tür bir hisse senedi!

Hisse senetleri söz konusu olduğunda yatırımcılar, gelecekte hisse senetlerinin kesinlikle yükseleceğine ya da uzun süre ellerinde tutulduktan sonra hızlı bir düşüş olursa kesinlikle çökeceklerini düşündüklerine dair bir yanlış anlama var. Bu algı aşırıdır. Stokun yükselip yükselmemesi bir fark var. Ne tür bir fark? Değer farkı. İyi hisse senetleri yüksek kaliteli elde tutma değerine sahipken, zayıf hisse senetleri daha iyi elde tutma değerine sahip değildir.

Elde tutulan hisse senetlerini satmamak mümkündür, ancak değerli hisse senetleri olmalıdır. Çünkü değer stokları, hurda hisse senedi fiyatlarının istikrarsızlığından farklı olarak elde tutma değer özelliğine sahiptir. Borsadaki tarihsel değer stoklarının trend özelliklerine bakıldığında, belirgin özellikler olacaktır ve değer stoklarının eğilimi açıkça yukarı yönlüdür. Bir veya iki yıllık bir süre için yatırımcıların para kaybetmesine neden olacak fiyat düşüşleri ve dalgalanmalar olması muhtemeldir. Bununla birlikte, daha uzun vadeli bir perspektiften bakıldığında, değer stokları genellikle yükseliş eğiliminden iyi bir şekilde çıkabilir. Yükselen bir trendle değer stokları yıl boyunca önemli karlar elde edecek.

Birçok yatırımcı, pazara girerken "listelenen şirket neye yatırım yapmalı" sorusuyla karşılaşır. Bu tür sorunlarla tüm yatırımcılar tarafından karşılaşıldığını düşünüyorum. Son olarak, yatırımcılar bu sorunu üç şekilde geliştirecekler: 1. Ne tür bir borsaya kayıtlı şirketin ne tür bir şirkete hemen yatırım yapacağını görmek. Bu yatırım yöntemi çok rastgele.

2. İşitme yatırım yöntemi. Yani, borsada işlem gören yerel şirketlerin zaten parası olan veya kenarda dedikodu yapan akrabaları var.

3. Borsa hakkında kendi bilginiz için sektörden seçim yapın.

Tabii ki, bu üç yatırım yönteminde kesinlik var mı? Borsaya kayıtlı şirketlerin gelecekteki performans artışı, hisse senedi bilinci ve kurumsal farkındalık hakkında herhangi bir bilgi var mı? Büyük çoğunluk, uzun vadeli elde tutma değer özelliğine sahip değildir. Bu nedenle, hisse senetleri söz konusu olduğunda, satılmamışlarsa ne tür hisse senetleri tuttuklarını değerlendirmek gerekir.

İkincisi, boğa piyasası yükselene kadar bekleyin, ama aynı zamanda bir planınız olsun.

Sıradan yatırımcılar için, borsaya yatırım yapmanın dezavantajları çok açıktır: Ne zengin ticaret deneyimine, profesyonel kurama, profesyonel zamana, ne olgun uygulama stratejilerine, ne de sakin duygulara, rasyonaliteye sahipler. Varılan analiz ve sonuçlar daha da eksiktir.

Peki, bu durumda boğa piyasası yükselene kadar beklemek mümkün mü? Ortadaki zorluk hayal edilebilir ve yatırım bir tür şans haline geldi. Üstelik bu tür bir tesadüfi yatırım yöntemi bir iki kez başarılı olabilir, ancak tekrar başarmak mümkün mü, başarının bir lüks olduğunu söylemek bile. Bu nedenle, hisse senetlerinin yükselmesini ve boğa piyasasını beklemenin yöntemi de rastgele bekleme ve yatırımdan ziyade planlamayı gerektirir.

Sıradan yatırımcılar için en uygun yöntem sabit yatırım değerli hisse senetleri veya değerli hisse senedi türü fonlardır. Bu şekilde yatırım: 1. Riskleri çeşitlendirebilir ve maliyetleri yayabilir. Yatırıma yeni başladığınızda da kayıplar yaşayabilirsiniz, ancak değer stokları net bir yükseliş eğilimindedir, bu nedenle bir süre düşüş olsa bile, gelecekte sürekli hisse senedi alımları durumunda riskleri ve hisse senedi varlıklarını daha iyi çeşitlendirebilir. Bir bedeli var.

2. Fırsatları kaçırmadan sürekli yatırım yapabilme. Sabit yatırımın avantajı, yalnızca riskleri çeşitlendirme ve maliyetleri amorti etme yeteneği değil, aynı zamanda fırsatları kaçırmama avantajıdır. Yatırım sürekli hale geldiğinden, genellikle bir boğa piyasası için gözden kaçırılamayacak bir varlıktır.

3. Boğalar ve ayılar buluştuğunda, karlılık çok zayıf olacak? Tarihsel olarak, A hisselerinin büyümesi nispeten sınırlı kaldı. Ancak sabit yatırım değerine sahip hisse senetleri açısından sadece endeksler açısından bakılamaz. Endeks, tüm hisse senetlerinin kapsamlı bir eğilimini temsil ettiği ve değerli hisse senetlerini daha iyi temsil edemediği için, hala büyük farklılıklar var. Değerli hisse senetlerinin belirgin bir yükselme eğilimi olduğundan, sabit yatırımın karlılığı da endeksten daha iyi olacaktır ve karlılık zayıf değildir. Değerli hisse senetlerinin son yıllardaki performansına bakarsanız, birçok değer hissesi hisse senedi fiyatlarında birkaç kez, onlarca kez ve yüzlerce kez artış göstermiştir.

4. Kendi koşullarınıza daha iyi uyum sağlayabileceksiniz. Birçok yatırımcı tek seferlik yatırıma uygun değildir. Neden? Çünkü profesyonel zaman yok, enerji yok ve güçlü fonlar yok. Bu nedenle, kalan atıl fonları optimize etmek ve değer stoklarına yatırım yapmak doğru seçimdir.

Günlük ticaret

Her gün iyi hisse senetleri mevcuttur ve güçlü hisse senetleri seçmek kolaydır. Ancak, gerçekten kar elde edebilecek çok fazla yatırımcı yok. Çünkü çoğu insan, stok güçlü bir şekilde yükselirken yüksek bir fiyattan satış yapmak istemiyorlar, sadece stokun yükselebileceğini düşünüyorlar ve sonra biraz zaman alıyorlar ve ancak stok yüksek seviyelerde düştüğünde sevk edileceğini fark ediyorlar. Karlar boşuna kaybedildi. Öyleyse soru şu ki, en fazla karı elde etmek için ne zaman güçlü hisse senetleri alıp satmalıyız?

Hisse senedi satın almak ve satmak için bu, hareketli ortalamalar, teknik göstergeler ve zaman paylaşımı eğilimleri gibi teknik verilerle desteklenir. Bunlar arasında zaman paylaşım grafiğinin en doğru veri olduğu söylenebilir, çünkü o günkü fiili işlemdeki veri değişikliklerini yansıtır, tam olarak anlayabilirsek, hissenin satış noktasını bir bakışta görebiliriz.

Gün içi alım satım, piyasaya girdikten sonra piyasaya girme maliyetinden hemen kopabilecek alım satım fırsatlarını yakalar.Piyasaya girdikten hemen sonra kar elde edemiyorsanız, piyasadan hızlıca çıkmaya hazırlanın. Bu alım satım yöntemi piyasada kısa bir süreye sahip olduğu için piyasa dalgalanmaları riski daha düşüktür.

Gün içi ticaretin ilk türü: düşük puan bozuk değil

Koşul 1. K çizgisi yükselme eğilimindedir. 2. Piyasa açıldıktan sonra salınım tamamlanır.

İkinci tür gün içi ticaret, keskin bir şekilde satın alın ve yavaş satın alın,

Durum 1, 3, 5 ve 15 dakika çizelgesinde K çizgisi yükselen bir eğilim gösterir. Keskin düşüşler genellikle 2, 3, 5 veya 15 dakikalık şamdan grafiklerinde görülür.

Üçüncü tip gün içi ticaret, zaman paylaşım hattı zikzak şeklindedir, bekleyin ve görün

Koşul 1. Zaman paylaşım çizgisi, geçmişte zikzak bir desen göstererek pürüzsüz bir şekle dönüşmüştür. 2. Zaman paylaşım hattı bir küme şeklinde salınır

Dördüncü tip gün içi alım satım, yukarı doğru yayı acele etmeyin, aşağı doğru yayı yavaşlatmayın

Koşul 1. Üst ark yükselir ve hacim yükseldiğinde düşmemeye dikkat edin. 2. Aşağı yönlü yay yükseldiğinde, ticaret hacmi küçülürken dikkatli olun.

Durum 1, 3 ve 5 dakikalık çizelgelerde, 5 ve 10 hareketli ortalamaların oluşturduğu kanal sağlamdır. 2. K-çizgisi net bir çizgi oluşturmadı.

Beşinci tür gün içi ticaret, kanal kapalı ve yan çizgiye yakın, üç çizgi birleştirildi ve kırmızı çizgi kullanılır-satın al

Durum 1. 3 dakikalık grafikte, alçalan kanal kapatıldı, 5, 10 ve 20 hareketli ortalamalar düz ve bağlı hale geldi ve kırmızı 60 hareketli ortalamaya yaklaşıyor. 2. 5 dakikalık grafikte, kırmızı 60 hareketli ortalama düzleşmeye başladı veya düzleşti.

Gün içi ticaretin altıncı biçiminde, yüksek emir dibe ulaşamaz ve düşük emir en üste ulaşamaz. Ters vuruş

Koşul 1. K-line ribaund, yol zaten zayıf veya K-line önemli ölçüde daha yüksek açılıyor. 2. K-çizgisinin düşüşü sona yaklaşıyor veya K-çizgisi yükselme eğiliminde ve bugün açılıştan sonra salınıyor ve düşüyor.

Gün içi ticaretin yedinci türü, üçlü zirve, dördüncü kez en çok satın alma

Durum 1. Zaman paylaşımlı hat üzerinde, tercihen paralel olarak üçlü bir tepe oluşturulur.

Sekizinci gün işlem, hareketli ortalama kapanır ve alım açılır

Koşul 1. Hareketli ortalama yükseliyor, hareketli ortalama 2, 5 ve 10 kanalı ilk kez aşağıya doğru kapattı ve K çizgisi 20'ye yakın düşmeyi bıraktı.

Dokuzuncu gün içi ticaret türü, keskin zirve, uzun vadeli sprint; keskin dip, boş koşu sprint

Koşul 1. K-hattı önceki gün kapalı kapandı ve bugün K-hattı küçük bir pozitifliğe sahip. 2. K-hattı önceki gün güneşi kapattı ve bugün K-hattı Xiaoyang battı.

Onuncu stil, keskin üst, daha fazla tekli sürat; keskin alt, boş sürat

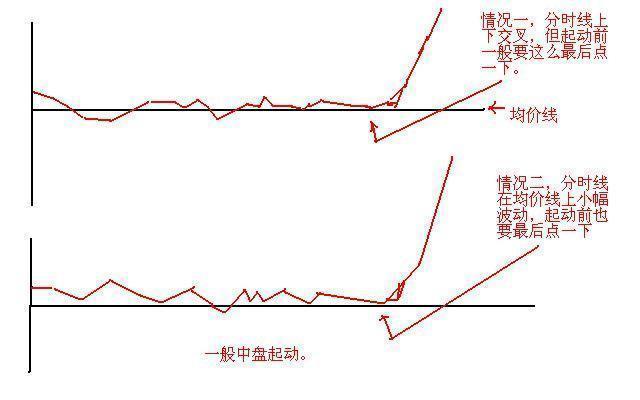

On birinci stil, iki çizgi iç içe geçmiş, fiyat ortalama fiyat çizgisinden başlıyor

durum

1. Güneş bir gün önce kapatıldı ve bugün yukarıdan açıldı. Çoğu insan yükselmeyeceğini veya düşmeyeceğini düşünüyor

Zaman paylaşım çizgisi yükseldiğinde miktar aniden büyüyor, büyük fonların artmaya başladığını ölçüm sütunundan söylemek kolay, bu çok önemli bir durum.

On ikinci formül, ikizkenar üçgen bitirme, mesafe tutma

durum

1. Bir düşüş döneminden sonra, K çizgisi başlangıçta düşmeyi bıraktı ve uzun ve kısa el değiştirdi.

2. Bir yükseliş döneminden sonra, K çizgisi başlangıçta yükselmeyi durdurdu ve uzun ve kısa el değiştirdi.

Gün içi operasyonların genel ilkeleri:

Eğilimi takip et + düşük nokta + yükseklerin peşinde koşma + bu kaybı

1. Sözde homeopati, gün içi eğilimi takip etmektir. Trend, mutlak yön değil, yaklaşık yöndür. Artık yaklaşık olduğuna göre, deneyime, temellere ve teknik yönlere dayalı olarak kabaca bir tahmin yapabilir ve işlem sırasında istediğiniz zaman düzeltmeler yapabilirsiniz.

2. Sözde düşük nokta, uzun, düşük noktalı girişin uzun vadeli karlılık için ön koşul olmasıdır.

3. Sözde yüksek kovalamama, kişinin duygularını kontrol etmeye, yükselişin peşinden koşmaya atıfta bulunur ve kayıp görünürdedir.

4. Durdurma kaybı, ağır pozisyonlar için yönün tersine çevrilmesi ve kaybın derhal durdurulması anlamına gelir Neden diye sormayın ve nedenini soracak zaman yok.

Gün içi zaman paylaşımı ticareti için dikkat edilecek noktalar

1. Satın alma zamanlamasına karar vermek için zaman paylaşım çizelgesini kullanın Normal şartlar altında, sabahın açılışından sonra saat 9: 30-10: 00 ve öğleden sonra kapanmadan 2: 30-3: 00 arasında en iyi zamanı seçin;

2. Zaman paylaşımlı ortalama fiyat çizgisinde sürekli olarak satın almayı seçin;

3. Ortalama fiyat çizgisi dün kapanıştan geçtiğinde, hisse senedi fiyatı ortalama fiyat çizgisine döner ve satın almayı seçer;

4. Gün içi zaman paylaşım tablosunda, hisse senedi fiyatı her yükseldiğinde, ancak hisse senedi fiyatı düştüğünde ortalama fiyat çizgisini dengelemediğinde, bu bir satış noktasıdır;

5. Hisse senedi fiyatı limit kadar artmaya devam ettikten sonra, son gün limit olmadığı sürece ve zaman paylaşım hattı hızla kısalır + zaman paylaşımlı ortalama fiyat çizgisinin altında satmayı seçin;

6. Günün tik trendindeki ortalama fiyat çizgisi bir önceki işlem gününün kapanış fiyatını aşmadığında, satmayı seçip almamayı ve gün içi tik kazanma oranını artırma çalışma prensibi: sadece ortalama fiyat sıralaması ve hisse senedi fiyatı ile tik alın Aynı zamanda ortalama fiyat çizgisinin üzerinde çalışmaya devam ediyor.

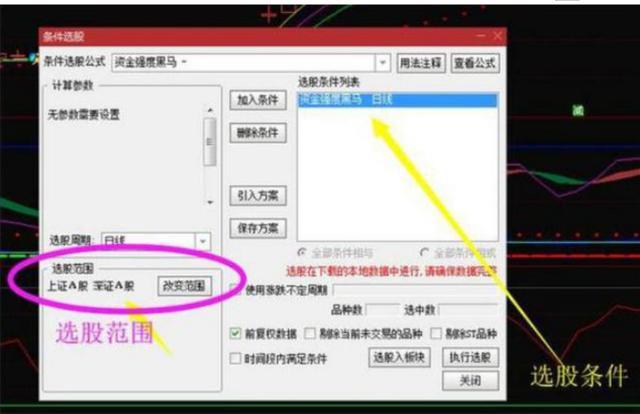

Kara At Seçici

Uzun yıllardır piyasadaysanız ve hala hisse senetlerini nasıl seçeceğinizi bilmiyorsanız, "fon gücüne sahip kara at hisse senedi toplayıcıyı" denemek isteyebilirsiniz. Seçilen sonuçların tümü büyük güce ve karanlık at potansiyeline sahip hisse senetleridir. Yapmamız gereken bir sonraki şey, giriş bulmaktır. Pozisyon, yüksekten nasıl satılır ve alçalır, nasıl vertices nasıl bulunur ve zamanında piyasadan ayrılır; formül kodunu kopyalamak kaçınılmaz olarak bazı biçim hatalarına neden olacaktır.Eğer başarılı bir şekilde içe aktaramazsanız, benden kaynak kodunu almamı isteyebilirsiniz!

ZLCM: = EMA (WINNER (CLOSE) * 70,3);

SHCM: = EMA ((WINNER (CLOSE * 1.1) -WINNER (CLOSE * 0.9)) * 80,3);

ZZLKP: = ZLCM / (ZLCM + SHCM) * 100;

ZZLJJ: = EMA (ZZLKP, 89);

ZJLRQD: = INTPART (ZZLKP-ZZLJJ);

Ana kontrol paneli katsayısı: = INTPART (ZZLKP);

Sermaye girişi yoğunluğu: = ZJLRQD;

K1: = LLV (DÜŞÜK, 5);

K2: = HHV (YÜKSEK, 5);

K3: = EMA ((((C-K1) / (K2-K1)) * 100), 4);

K5: = ((YÜKSEK + DÜŞÜK) / 2);

K6: = DMA (K5, (HACİM / TOPLA (HACİM, 5)));

K7: = DMA (K5, (HACİM / TOPLA (HACİM, 13)));

K8: = DMA (K5, (HACİM / TOPLA (HACİM, 34)));

K9: = DMA (K5, (HACİM / TOPLA (HACİM, 75)));

KA: = EMA (KAZANAN ((0.9 * C)), 5);

KDY: = ((100 * (C-K6)) / K6);

KE: = ((100 * (C-K7)) / K7);

KF: = ((100 * (MIN (C, O) -K8)) / K8);

KG: = BARSLAST (((K8 > K9) VE (REF (K8,1) < = REF (K9,1))));

KH: = ((((COUNT (((KAZANAN (KAPAT)) < 0.11) AND (EMA (KAZANAN (KAPAT), 5) < 0.15)), 2) > 0) VEYA (((1-KAZANAN ((1.2 * C))) > = 0.8)

VE (KAZANAN (C) < 0.05))) VE (SAYI ((KE < (0-16)), 2) > 0)) VE (SAYI ((KF < (0-20)), 2) > 0));

K12: = ((((COUNT ((KDY < (0-10)), 2) > 0) VE (SAYIM ((KE < (0-15)), 2) > 0)) VE (SAYI ((KF < (0-15)), 2) > 0)) VE (SAYIM ((KA > 0.8), KG) = 0));

K13: = (((COUNT ((KH VEYA K12), 2) > 0) VE (K3 > REF (K3,1))) AND (((1-WINNER ((1.15 * CLOSE))) * 100) > 80));

K14: = EĞER ((K13 VE (SAYI (K13,3) < = 1)), 1,0);

ZVF: = 100 * (C-REF (C, 1)) / REF (C, 1);

Kontrol paneli: = ana kontrol paneli katsayısı > 10 VE Sermaye girişlerinin yoğunluğu > -10;

XG: BARSSINCEN (K14,10) VE ZVF > 3 VE kontrol paneli;

A-hisse aşamasının mevcut işletim becerileri ve formül kodları hakkında daha fazla bilgi edinmek istiyorsanız veya herhangi bir şüpheniz varsa, kamu hesabı Yuesheng stratejisine (yslc688) dikkat edebilirsiniz.Daha fazla piyasa görünümü işlemleri ve stok teknik analiz yöntemleri öğrenmenizi bekliyor ve sabit bir kuru ürün arzı var!

Hisse senedi tüccarlarının% 90'ı neden para kaybediyor?

1. Zamanla kaybı durdurun. Birçok insan ya bu gerçeği anlamıyor ya da bunu yapamayacak kadar yumuşak kalpliler. Bir stop loss noktası olmalı, çünkü bu hissenin ne kadar derine düşeceğini asla bilemezsiniz. Bir yatırımcının temel niteliği zeka ve keskin düşünme değil, kayıpları durdurma cesaretidir.

2. En büyük kazançları kavrayın. Zaten iyi bir hisse senedi seçmiştim, ancak yavaş yükseliyordu ya da güçlü bir sıralama yapıyordu, bu yüzden buna dayanamıyordum.Haberleri dinleyerek ya da piyasaya bakarak, popüler bir hisse senedini yakalamak ve orijinal hisse senedini geri almadan önce kısa bir koşu yapmak istedim. Sonuçlar genellikle hayal kırıklığı ile sonuçlanır. Bu tür yavaş ifade edilen operasyon kendi başına çok zor ve iki risk alması kaçınılmaz: popüler hisse senetleri bulduğunuzda belli bir ölçüde yükselmiş olmalı ve her an düşecektir; daha iyi temellere ve teknik görünüme sahip hisse senetleri hafifçe yükseliyor. Ya da güçlü bir düzenlemeden sonra, güneşi her an esnetir ve havadan çıkmak kolaydır.

3. Yüksek satış yapın ve düşük fiyattan satın alın. Pek çok insan yüksek satış, düşük alım ve yuvarlanma işlemlerinin karı en üst düzeye çıkarabileceğini düşünüyor. Ancak genellikle fırlattıktan sonra veya satın aldıktan sonra aşağıya doğru yükselir ve yuvarlanmaz, çünkü fırlattıktan sonra geri çekilmesini bekleyecek sabrı yoktur, bu yüzden cazibeye dayanamaz ve önce sıcak noktayı yakalamak ister ve sonuç ağır kayıplardır.

4. Yıl boyunca dolu depo. Borsa, bariz bir oynaklık döngüsü sunar ve aşağı döngüdeki hisse senetlerinin% 90'ından fazlasının kar fırsatları yoktur. Ancak birçok hissedar, kısa aralıktan yararlanmak için eğilime karşı güçlü hisse senetleri alabileceklerini ve her gün pozisyonlarla dolu olduklarını düşünecek kadar şanslı ve bunun sonucunda garip "zararı durdurma, derin kilitlenme" döngüsüne giriyorlar. Aslında, yılda birkaç fırsat yakaladığınız sürece, faydalar belirli bir süre içinde önemli olabilir. Buffett, ortalama yıllık geliri yalnızca% 30 olan bir usta haline geldi.

5. Kendinize inanmayın, başkalarına inanın. Pek çok perakende yatırımcısı, öğrenme yoluyla birçok analiz yöntemi ve becerisinde uzmanlaşmıştır ve belirli bir analiz seviyesine sahiptir. Ancak bir hisse senedini dikkatlice incelediğinizde ve kartınızı kaydırarak satın almayı planladığınızda, yanınızdaki hissedarları dinleyin ve "bu hisse senedi iyi değil, XX'nin bir teması olduğu kadar iyi değil ..." deyin ve hemen satın almaktan vazgeçin veya XX hisse satın almak için değiştirin. Açıklanamaz! Ve seçtiğim hisse senetleri yükseldiğinde, sadece pişman olabilirdim.

(Yukarıdaki içerik sadece referans içindir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne ve kendi riskinize dikkat edin.)

Sorumluluk Reddi: Bu içerik Yuesheng Raiders tarafından sağlanır ve Yatırım Ekspresinin yatırım görünümlerini onayladığı anlamına gelmez.

-

- Buffy'nin özellikleri Çin borsasını yıkıyor: 200.000 yedek nakit paranız varsa Baosteel veya Sinopec gibi yüksek temettü değerli hisse senetleri ve 2 yuan civarında diğer düşük fiyatlı hisse senetler

-

- Birisi sonunda MACD'yi iyice açıkladı: "Başınızı küçültün ve ayaklarınızı çekin" ezbere "altın avcılardan" çok daha doğrudur, bu MACD'nin nihai kullanımıdır

-

- Çin borsasındaki boğalar ve ayılar size şöyle demişti: Endeks 3288 puan artmayı bıraktı. Şimdi "daha fazla alıp fiyat düşük olduğunda girmeli" mi? Daha fazla okumanız tavsiye edilir

-

- Buffy'nin özellikleri Çin borsasını yıkıyor: Elinizde 150.000 yedek nakit varsa, hangisi daha fazla yatırım değeri olan 2 yuan civarında bir hendek veya düşük fiyatlı hisse senedi mi satın alırsınız?

-

- Çin borsasındaki en karlı kişi: hisse senetleri için ayda 2.000 yuan, sadece on yıldır alıp satmıyorsa, sonuç ne olacak? beklenti dışı

-

- Hisse senedi alım satımının binlerce başarılı örneğini gözlemledim: ana güç kaçtığında, yoksulluktan servete kadar 5 "hacim" sinyali olacak

-

- Tianfeng stratejisi: Alt bölgenin mantığı kademeli olarak doğrulanır, aşırı satım değeri olan beyaz at stoklarının düzeni

-

- Bir hikaye size anlatır: Zengin nasıl daha zengin ve daha zengin olur, yoksullar nasıl düşük garantili haneler olur, 100.000 yedek nakitiniz varsa, Yahudi "bisküvi sat" yöntemini aklınızda bulundurun

-

- Peking Üniversitesinden bir kadın doktor nadiren konuşuyor: Hangisi 1,240 yuan ile Maotai'ye veya 4,8 yuan ile PetroChina'ya yatırım yapmak daha değerli? Bir yatırımcı olarak ne düşünüyorsun

-

- Manchester United veya Sony Ericsson, Portekiz Süper Lampard'ı takas edecek! Liverpool'da oynamak için Cuma gününden önce onunla sözleşme imzalayın