Şu aşamada, A-hisse pazarında, "düştüğümüzde satın almalı mıyız" yoksa "düştüğümüz anda koşmalı mıyız?" Yoksul olmak istemiyorsan anlamalısın

Stoklarda çok "çalışkan" olmayın

Aslında, hisse senetleriyle çok meşgul olmanıza gerek yok, çok açgözlü olmayın ve her fırsatı değerlendirmek istemezsiniz.Piyasanın yönü belirsiz olduğunda, uygun dinlenme ve çalışma ve dinlenme kombinasyonu daha iyi sonuçlar sağlayabilir. Ara verenlerin daha çok hisse senedi alım satım yapabildiği söylenebilir. Belki bazı durumlarda yatırımcılar fazla "çalışkan" olamazlar.

Hisse senedi piyasası yatırımı, piyasanın derinlemesine anlaşılmasına ve algılanmasına ve bunlardan yapılan belirli işlemlere odaklanır. Yatırım kararı doğruysa yılda sadece bir işlem karlı olabilir; yatırım fikri doğru değilse yılda yüzlerce işlem bankanın faiz oranını aşan bir kar elde edemeyebilir, hatta tekrarlanan zararlar olabilir.

Aslında en tabu olan hisse senetleri yıl boyunca aralıksız faaliyet gösteriyor. Hisse senedi ticareti için en önemli şey, piyasanın belirli eğilimini değerlendirmektir. Eğilim yükseldiğinde, aktif olarak uzamalısınız; genel eğilim zayıfladığında, kısa pozisyonları dinlendirmeyi öğrenmelisiniz. Ancak pek çok yatırımcı bunu yapmaz, borsa soğuk ya da sıcak, çalışkan arılar gibi küçük karlar için meşgul olsun faaliyetlerini sürdürürler. Bunu yaparken, sadece boşuna çalışmakla kalmayacak, aynı zamanda daha fazla riskle de karşılaşacaklar. Borsadaki yatırımcılar, borsaya katılma fırsatını doğru bir şekilde kavramak için durumu değerlendirmeyi, eğilimdeki değişikliklere göre ara vermeyi öğrenmelidir. Sadece dinlenerek para kazanabilirsiniz, aksi takdirde elde ettiğiniz kâr eninde sonunda devredilecektir.

Yükseliş eğiliminde, uzun süredir "tembel" olan ve ana akım hisse senetlerine sahip olan yatırımcılar, genellikle kısa vadede sık sık girip çıkan yatırımcılardan daha fazla getiri elde ediyor; düşen bir piyasa turunda, "tembel" holdingler Madeni para gözlemcileri, defalarca dip satın alan ve ribaund alanlara göre daha fazla piyasa riskinden kaçındı.

Sık operatörler, piyasa tekrar ettiğinde veya zirve yaptığında piyasada sıkışıp kalma eğilimindedir. Nispeten iyi bir pazar durumunda, sık işlemler para kazandırabilir, ancak sorun, pazarın yükselmeye devam etmemesidir. Sıradan yatırımcılar için piyasa önemli bir ayarlama ya da zirveye ulaştığında, daha az huzursuz ve yerleşik hale gelmeli ve sonra yapmaları gerekeni yapmalıdır. Şu anda piyasada hala sık sık faaliyet göstermeniz gerekiyorsa, sonuç ya sürekli olarak stokları takip ediyor olacak ya da yüksek bir dağın tepesinde mahsur kalacaksınız, karlar azalmaya devam edecek ve sonunda kayıplara yol açacaktır. Bu nedenle, atış zamanı geldiğinde atış yapın ve dinlenme zamanı geldiğinde mola verin Bu, borsanın kazanan kuralıdır.

Borsa, para kazanmak ve kısa boşluklar yaratmak için sık sık operasyonlara güvenmiyor, aksine sakin kalmak ve bireysel hisse senetleri seçmek olmalı. Sık ameliyatın birçok dezavantajı vardır, çok yorulur, uzun zaman alır, vücut iyi değildir, ruhu da tükenir ve dürtüsel olması kolaydır, yanlış işlemlere yol açar. Çok fazla stok var ama kalitesi çok farklı ... Dikkat etmezseniz bir kara mayına basabilirsiniz. Üstelik borsada para kazanmak hayatın tamamı değil, hayat çok güzel, borsa yüzünden hayatın tadını kaybetmemelisiniz.

Para kazanmış ancak piyasayı terk etme konusunda isteksiz olanlar, sonunda ellerinde bulunan tüm karları geri ödeyecek ve hatta kötü işlemlerle para kaybedeceklerdir. Piyasa açıldığı sürece hisse senedi olan kişiler, hisse senedi olma olasılığı en düşük olanlardır. Ara vermenin de bir tür yatırım stratejisi olduğunu anlamalıyız ve ticaret de zaman zaman hareket ettirilmelidir. Ve devam eden zayıf pazarda, ara vermek en iyi yatırım stratejisidir. Doğru zamanda borsadan uzak durmak ve tamamen rahatlamak ve dinlenmek genellikle daha mantıklı olabilir ve para kazanma fırsatlarını yakalayabilir.

İşlem, ne kadar gayretli olmazsa, o kadar fazlasını elde edebilirsiniz. Piyasa koşullarına nasıl bakacağınızı, fon yönetimi hakkında bilgi sahibi olmayı ve yatırım stratejilerini belirleme zihniyetinizi anladığınızda, ticaretin dinlenmeyi ve beklemeyi gerektirdiğini de anlayacaksınız.

Şangay Bileşik Endeksi 3288 puanda durdu. Gittikçe daha fazlasını mı satın almalıyız yoksa pozisyonu kesin olarak mı temizlemeliyiz?

1. Değer yatırımına odaklanın.

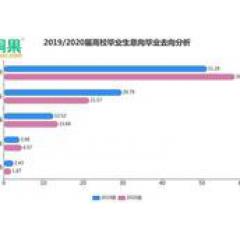

2016'dan 2018'in başına kadar olan Şangay Menkul Kıymetler Borsası Endeksi, hisse senedi endeksinde bir artış gösterdi, ancak hisse senetlerinin büyük çoğunluğu düştü ve buna "28 pazar" denildi. Yükselen borsa şirketlerine ve düşen şirketlere bakıldığında, açık bir fark var. Farklılıklar şunlardır: 1. Yükselmeye devam edebilen borsaya kayıtlı şirketler istikrarlı ve karlı borsaya kayıtlı şirketlerdir 2. Yükselmeye devam edemeyen borsa şirketleri zayıf istikrarı olan borsa şirketlerdir.

Geçmişte borsa endeksi yükselirse, hisse senedi endeksi yükseldiği sürece, hisse senetlerinin "evrensel yükselişine" sahip olan bireysel hisse senetlerinin büyük çoğunluğu yükselecektir. Ancak 2016'dan sonra borsa endeksi yükseldi, ancak "28 piyasa" var. Ya gelecek? Bu da mümkün.

Önceki boğalar ve ayılar açısından bakıldığında, hisse senetleri "boğa piyasası" olmadığını gösterse de, borsa endeksi periyodik olarak yükseldiği sürece, değerli hisse senedi türünden borsada işlem gören şirketler yükselecektir. Değer hisse senetlerinin avantajlarını bizzat özetledim: 1. Borsaya kayıtlı şirketler istikrarlı bir performans artışına sahipler; 2. Hisse fiyatları belirgin bir istikrar ve yükselişe sahipler; 3. Hisse fiyatları aşamalı olarak düşse bile, gelecekte ana iş kolunda büyük sorunlar olmadığı sürece Hisse senedi fiyatı bunu yüksek bir olasılıkla telafi edebilir; 4. Daha yüksek bir temettü var.

Neden değer yatırımına dikkat etmeliyiz? Biri değer hisselerinin avantajı, diğeri ise sıradan yatırımcıların borsada çok bariz dezavantajları olmasıdır. Sıradan yatırımcıların dezavantajları: 1. Borsa hakkında yetersiz temel bilgi veya hatta herhangi bir temel bilgi eksikliği; 2. Zengin ticaret deneyimi yok; 3. Sakin bir ruh hali olmadan, borsadaki yükseliş ve düşüşe sakin bir bakış atamaz; 4. , Akılcı bir düşünce olmadan, borsanın gelecek trendi çok belirsizdir ve biz sadece tahmine güvenebiliriz; 5. Hisse senetlerini seçmenin yolu ve yöntemi yoktur, yani çoğu yatırımcı borsaya girer. Hisse senetlerini ve hisse senetlerini seçmenin bir yolu yoktur. Yatırım ya "dinlemek ve konuşmak" ya da bazı gerçek zamanlı etkin noktalara bakıp şansınızı denemektir 6. Yatırım yapmak için tam zamanlı bir zaman yoktur.

Öyleyse, bu bariz dezavantaja nasıl yatırım yapmalısınız? Önce kendi dezavantajlarınızdan kaçınmalı, sonra kendi avantajlarınızı optimize etmelisiniz. Ve buna karşılık gelen yöntem nedir? Bence yatırım yöntemi sıradan yatırımcılar için uygun: değer yatırımı.

İkincisi, düşen şey değerdir ve ne kadar çok düşerseniz, o kadar çok satın alırsınız, aynı zamanda strateji de olur.

Değer yatırımında seçilen değer hisseleri her zaman yükselmiyor, düşecek. Yani, ne kadar çok düşerseniz, o kadar çok satın alırsınız? Kişisel olarak, sıradan yatırımcıların yatırım duyarlılığının dalgalandığını düşünüyorum.Eğer tam pozisyonda değer hisselerine yatırım yaparsanız, daha fazla karlılık elde edebilirsiniz. Bununla birlikte, aşamalı düşüşler de vardır ve kısa vadeli tahmin edilemez. Bu nedenle bu durumdan da kaçınılması gerekiyor.

Öyleyse bir düşüş karşısında yeniden düşen değer ne olmalı? Kişisel olarak sabit yatırım şeklinde yürütmenin daha uygun olduğunu düşünüyorum. Birçok yatırımcının gördüğü şey, sabit yatırımın karlılığının maksimize edilemeyeceği, ancak sabit yatırımın avantajlarını görmediğidir: Birincisi, hisse senedi fiyatının düştüğü ve sürekli bir sabit fon yatırımı olduğu ve ayrıca düşme sürecinde maliyeti de yayabildiği; Hisse senedi fiyatı yükselmiş olsa bile kaybedilemez. Tek taşla iki kuşu öldürmenin bir yolu olduğu söylenebilir.

Özet: Şangay Bileşik Endeksinin 3288 puanda durması karşısında, daha fazla mı yoksa daha kararlı bir şekilde mi satın almalıyız? Bu aşamada değer yatırımına odaklanabiliriz. Bazı değer hisse senetleri genellikle değer kaybeder ve uzun vadeli bir düzeni vardır. Elbette tek seferde yatırım yaparsanız bazı riskler de alabilirsiniz ve sabit yatırım yöntemi daha uygun olacaktır.

Kısa vadeli gelişmiş strateji-hareketli ortalama bağ

Hareketli ortalama yapışma, yaygın olarak kullanılan ve önemli bir göstergedir ve piyasanın veya hisse senetlerinin yönüdür. Hareketli ortalama tahvil formuna sahip hisse senetleri yükseldiklerinde nispeten büyük artışlar gösterme eğilimindedir.

1. Hareketli ortalama bağlama işleminin temel noktaları:

1. Hareketli ortalama yapıştırıldığında ve uzun vadeli hareketli ortalama boyunca yukarı doğru hareket ettiğinde hisse senedi fiyatının tarihsel dipte olmasını seçmek en iyisidir. Hisse senedi fiyatı kısa vadeli hareketli ortalama boyunca düşerse, uzun-kısa dönüşümün zamanlamasında işlem hacmine dikkat edin.Tarihi gün hacmi daha iyidir.

2. Hareketli ortalama birleştirme süresi boyunca,% 100'ün üzerindeki bir devir oranı, ayarlamanın yeterli olduğunu ve talaşların el değiştirdiğini gösterir. Zaman ne kadar uzun olursa, gelecekteki büyüme için o kadar faydalı olacaktır.

Hareketli ortalama bağlanma şeklinde görünen hisse senetleri, hacim arttığında ve hareketli ortalama yukarı doğru uzaklaştığında, gelecekteki alan çok büyük olacaktır. Genellikle bir pozitif geçişe sahip birden çok çizgi vardır. Bu modeller göründüğünde, hacmi ve modeli gözlemlemelisiniz. Hacim ne kadar büyükse, onay derecesi o kadar yüksek ve model ne kadar yüksekse, onay derecesi o kadar yüksek olur. Gerçek hisse senedi seçimine uygulandığında, hareketli ortalamalara sahip hisse senetlerini seçmek genellikle nadirdir.Çünkü uzun bir beklemeden sonra, birden çok satıra sahip hisse senetlerini seçmek için bir formül derledim (pusu hareket eden ortalamalara ve yukarı doğru farklılaşan boğa stoklarına odaklanın). )

2. Hareketli ortalama bağlanma morfolojik özellikleri:

1. Hareketli ortalama bağlanma örüntüsünün oluşmasının nedeni, hisse senedi fiyatının uzun vadeli şoklara maruz kalması, böylece uzun vadeli ve kısa vadeli hareketli ortalama değerlerin oluşuma yakın olmasıdır.Hareketli ortalama perspektifinden, hareketli ortalama bağdır.

2. Morfolojik bir bakış açısından, kabin organize edilmiştir ve yonga dağıtımı açısından yongalar oldukça yoğunlaşmıştır.

3. Hareketli ortalama bağın en kritik değeri "düz", uzun ve kısa güç dengesidir, bundan sonra kaçınılmaz olarak yönü seçecektir, sadece fırsatı bekler.

4. Hisse senedi fiyatı çok küçük bir alanda uzun süre dalgalanır ve hareketli ortalama bağlanma sınır durumu altta görünür.Gelecekte hacim artırıldığında alan çok büyük olacaktır.

5. Hareketli ortalama yukarı doğru saptığında ve ticaret hacmi büyüdüğünde, sonraki dönemde büyüme için çok yer olacaktır.

3. Gerçek hareketli ortalama bağ durumu:

Yapıştırılmış veya çaprazlanmış olsun, yukarı doğru uzaklaştığı sürece bu iyi bir işarettir. Ama gerçekte, hareketli ortalama bağın yukarı doğru sapma konusunda daha büyük bir güce sahip olduğunu görüyorum. Hareketli ortalamalar kesiştiğinde yukarı doğru yayılan güç bir küme bombası ise, hareketli ortalamalar yapıştırıldığında yukarı doğru yayılan güç bir atom bombasıdır.

1. En kolay yol günlük günlük limit içinde bulmaktır. Aşağıdaki analize göre hareketli ortalamalardan sonra yukarı doğru ayrışan hisse senetlerinin yapıştırılarak zamanında alındığı görülmüştür.Bu görece basit ve zaman kazandıran aynı gün satın alamasanız bile cesurca satın alabileceğiniz zamanla keşfedilmiştir.

2. Farklılığı izlerken seçmek için genellikle hareketli ortalamaya bağlı hisse senetleri gözlemleyin ve toplayın. Hisse senetlerini tek tek incelerken, yükselen hisse senetlerinin ayarlanmasına dikkat edin ve hareketli ortalamaları yavaş yavaş tesadüflere yaklaşıyor.Onları kendi seçtiğiniz hisse senetlerinde toplayın ve herhangi bir zamanda hareketlerini gözlemleyin. Hareketli ortalamaların yapıştırıldığı tespit edildiğinde, yukarı doğru sapacaklardır. Zamanında satın almak için aşağıdaki analizi yapmanız yeterlidir.

Hareketli ortalama bonding yukarı doğru ıraksama stok seçiminin ana noktaları şunlardır:

1. Hareketli ortalama bağın yukarı doğru sapması her zaman iyi bir şeydir, ancak uzun vadeli hareketli ortalamaların da bağa katılması iyi bir şeydir.

2. Hisse senedi fiyatı nispeten düşük bir seviyede olduğunda, bağlanmanın patlayıcı gücü nispeten orta seviyedekinden daha güçlüdür.

3. Borsada, hareketli ortalama bağın gerçek yukarı doğru sapması nadirdir, ancak benzer hareketli ortalama bağın yukarı doğru sapması da iyi bir fırsattır. Fırsatı değerlendirmeliyiz.

4. Hareketli ortalama bağın yukarı doğru ıraksamasının tanımı şöyledir: Yukarıdan aşağıya doğru 5, 10, 20, 30, 60 veya daha fazla hareketli ortalama, yani kısa vadeli hareketli ortalama en üstte ve uzun vadeli hareketli ortalama en altta. Tamam. Bazen yukarı doğru farklılaşan standart olmayan hareketli ortalama tahviller vardır. Örneğin, 60 günlük çizgiye bağlı olarak, üst 5 günlük çizgi 10 günlük çizginin altında olabilir, ancak hepsi yukarı doğru uzaklaşır.

4. Ayrıntılı açıklama:

Bu, özellikle kısa vadeli operasyonlar için geçerlidir.

İster kazançların peşinde koşuyor ister çığır açan satın alma fırsatlarını yakalıyor olsun, temel hususlar piyasa durumu ve bireysel hisse senetlerinin hareketli ortalama modelidir. Konsolidasyon eğiliminden kaçınmalı ve katılım için her döngünün uzun vadeli hareketli ortalamasına sahip çeşitleri seçmeye odaklanmalıyız ve orta ve uzun vadeli hareketli ortalamalar en azından düz olmalıdır.

Aşağıya doğru bir durumda olan orta ila uzun vadeli hareketli ortalamalar genellikle sadece bir toparlanmadır ve sürekliliği garanti etmek zordur. V şeklindeki ters çevirme, kavranamayacak kadar azdır. Uzun vadeli hareketli ortalamaları uzun düzenlenmiş ve 45 derecelik açıyla yükselen çeşitler dışında kalan orta-uzun vadeli hareketli ortalamalar aşağıdadır ve hisse senedi fiyatları hala yıllık çizginin altında olan hisse senetlerinin dikkate alınmasına gerek yoktur.Yıllık hat stabilize olana kadar beklemek ve ardından çekilme onaylandığında katılmak daha iyidir.

Benzer grafikler genellikle farklı sonuçlara yol açar.Şu anda yapısal farklılaşmanın özellikleri çok belirgindir.Büyük fonların ritmine ayak uydurmak ve katılım için piyasanın ana akım çeşitlerini kavramak gerekir. Bu orta ve uzun vadeli hareketli ortalamalar yükselmeye devam ediyor ve uzun pozisyonlarda diziliyorlar, formu bozulmamış çeşitler ilk tercih oluyor.

Güzellik uğruna yukarıdaki koşullara göre derlenen stok seçim formülü şu resmi oluşturuyor:

Hareketli ortalama bağ için indeks formülleri derlenmiştir:

1. Ortalama hat bağı nadiren% 100 eşittir% 1 genlik içinde bağlanabilir ve genellikle 3 ortalama hattır. Kaynak kodu aşağıdaki gibidir:

X1: = ABS (MA (C, 10) / MA (C, 20) -1) < 0.01;

X2: = ABS (MA (C, 5) / MA (C, 10) -1) < 0.01;

X3: = ABS (MA (C, 5) / MA (C, 20) -1) < 0.01;

MA (C, 5) > REF (MA (C, 5), 1) AND X1 AND X2 AND X3;

2. Hareketli ortalama bağlanma:

tj1: = max (max (max (ma (c, 5), ma (c, 10)), ma (c, 20)), ma (c, 30));

tj2: = min (min (min (ma (c, 5), ma (c, 10)), ma (c, 20)), ma (c, 30));

tj1 / tj2 < 1.01;

3, 5, 10, 20 üç hatlı birleştirme:

X1: = ABS (MA (C, 10) / MA (C, 30) -1) < 0.01; {% 1 genlikli dahili bağı alın}

X2: = ABS (MA (C, 5) / MA (C, 10) -1) < 0.01;

X3: = ABS (MA (C, 5) / MA (C, 30) -1) < 0.01;

AA: = MA (C, 5) > REF (MA (C, 5), 1); BB: = MA (C, 10) > REF (MA (C, 10), 1); CC: = MA (C, 5) > MA (C, 10); {ortalama kanca başı yukarı hareket ediyor}

CDJZ: = ABS (MA (C, 30) -MA (C, 120)) / MA (C, 120) < 0.4; {Uzun ve kısa hareketli ortalamalar arasındaki mesafenin mutlak değeri ne kadar küçükse o kadar iyidir}

MA (C, 5) > REF (MA (C, 5), 1) VE X1 VE X2 VE X3

VE CDJZ VE AA VE BB VE CC;

Mevcut A-hisse aşamasının işletim becerileri ve formül kodları hakkında daha fazla bilgi edinmek istiyorsanız veya herhangi bir şüpheniz varsa, en önemli yatırım bilgilerini ve orijinal stok teknik analiz yöntemlerini en kısa sürede almak için kamu hesabı Yuesheng Investment Research (yslcwh) 'i takip edebilirsiniz. Devamlı olarak!

Borsadan para kazanabilen sadece bu dört tür insan var, sen hangisisin?

Önce 3 kavramı anlayın: başarı oranı, kar-zarar oranı ve ticaret fırsatı.

10 işlem yaparsanız, 7 kat kazanacak ve 3 kat kaybedeceksiniz. Sonra:

Başarı oranı% 70'tir (7/10 =% 70).

7 karlı işlemin ortalama kar marjı% 10, 3 kaybeden işlemin ortalama zarar marjı% 5 ve kar-zarar oranı 2'dir (% 10 /% 5 = 2).

1 ay içinde 10 işlem tamamlandı, 1 yıl içinde tamamlanmasına göre işlem sıklığı (işlem fırsatları) açıkça farklı.

Borsada defalarca kazanç elde eden 4 tür tipik tüccar vardır. İşlem modlarına ayrıntılı bir şekilde bakalım:

İlk tür: düşük al ve pahalıya sat

Bu tür aynı zamanda salınımlı bir tür olarak da adlandırılabilir. Alış ve satış noktalarının tümü sol taraftadır.Tipik bir sol el işleminde, alış ve satış noktaları daha büyük bir tahmin bileşenine sahiptir. En çok kullanılanlar T 0 tipi tüccarlardır. Avantajı, başarı oranının daha yüksek olması ve birçok alım satım fırsatının olmasıdır, ancak dezavantaj, kar-zarar oranının düşük olmasıdır.

Bu tür tüccarların ortak özelliği, piyasayı izlemek için yeterli zamana sahip olmaları ve toplam kârın her küçük kardan elde edilmesidir. Aynı zamanda, yargı yanlış olduğunda, kayıp nispeten küçük bir aralıkta kontrol edilebilir.

İkinci tür: düşük al ve düşük fiyata sat

Hem giriş hem de çıkış düşüktür, ancak genel olarak çıkışın hisse fiyatı pozisyonu girişinkinden daha yüksektir. Satın alma noktası solda ve satış noktası sağdadır. Bunun avantajı, hem başarı oranı hem de kar-zarar oranının orta seviyenin üzerinde olmasıdır, ancak dezavantajı, çok az ticaret fırsatı olmasıdır.

Bu tür tüccarların ortak özellikleri şunlardır: pazara girerken yeterince güven duyarlar, insani zayıflığın üstesinden gelmeye cesaret ederler ve trende karşı hisse satın alırlar; hisseleri tutarken, hisse senedi fiyatının artmasını bekleyecek kadar sabırları vardır.

Üçüncü tür: yüksek al ve pahalıya sat

Bu tipte, giriş sağ taraftadır ve çıkış öngörücü niteliktedir, yani çıkış soldadır. Bu tür aynı zamanda yatırımcılar tarafından T 0 stratejisinde de sıklıkla kullanılır ve aynı zamanda "şapkayı kap ve kaç" olarak da adlandırılabilir. Avantajı, kar ve zararın nispeten yüksek olması ve daha fazla alım satım fırsatının olmasıdır.Dezavantaj, başarı oranının düşük olmasıdır.

Bu tür bir tüccarın özellikleri şunlardır: pazara girme süresi sabit ve doğrudur, bekletme süresi kısadır ve pazara girerken açgözlü veya aşık olmamalı ve kararlı bir şekilde erken teknik baskıdan kurtulmalıdır.

Dördüncü tür: yüksek al ve düşük fiyata sat

Trend izleme ticareti olarak da adlandırılan tipik sağ taraf tarzı, sağdan giriş, sağdan çıkış (satın almak için yukarı doğru atılım, satmak için aşağı doğru atılım), olgun sistem tüccarları arasında en çok kullanılan türdür. Avantajı, kar-zarar oranının yüksek olması ve birçok alım satım fırsatı bulunmasıdır, ancak dezavantajı en düşük başarı oranıdır.

Bu tür yatırımcıların giriş noktası üçüncü türle aynıdır, satın alma zamanlamasının istikrarlı ve doğru olmasını gerektirirler, ancak hisse senedi fiyatı aşağı yönlü bir atılımı teyit edene kadar hisse tutarken ikinci tür yatırımcılara benzer sabırlı olmaları gerekir. .

(Yukarıdaki içerik sadece referans içindir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne ve kendi riskinize dikkat edin.)

Sorumluluk Reddi: Bu içerik kamu hesabı Yuesheng Investment Research (yslcwh) tarafından sağlanmaktadır ve Investment Express'in yatırım görünümlerini onayladığı anlamına gelmez.

-

- A-hisse piyasasında gerçekten para kazananlar, açık bir şekilde şunları söylediler: Hisse senetlerinde "gölge delinmesi" fenomeni olduğunda, yoğun depo müdahalesi boğa hisselerinin yakında yükseleceğ

-

- Xiamen Üniversitesi Maliye Bölümü'nün kadın doktoru bir kez daha konuştu: Satıcı piyasayı yıkarken neden hareketli ortalama asla altına düşmüyor? Orijinal hareketli ortalama, bayinin maliyet çizgisid

-

- İkinci ve üçüncü kademe şehirlerin popülaritesi artıyor ve herkes bir "küçük kasaba gençliği" olmaya çalışıyor

-

- "Pazarlık avı stratejisinin altını satın almak + en iyi kaçış stratejisinin batan güneşini" birleştirmek mükemmel bir grup operasyonudur ve ardından yükselen pazarı istikrarlı bir şekilde kavrar

-

- 191122 Hangi küçük şanssız hayalet kara delik oyun unvanını almak ister? Kitty bu cumartesi sana şirin bir radyo dalgası gönderiyor