Tsinghua Üniversitesi'nin kadın doktoru nihayet netleştirdi: hisse senedi 28 yuan'a satın alındı, şimdi 8 yuan, maliyeti geri almak için nasıl işlem yapılmalı? Bir yatırımcı olarak ne düşünüyorsun

Hisse senedi ticareti yapmanın birçok yolu vardır, ancak hangi yöntem olursa olsun, uyulması gereken temel ilkeler aynıdır. Yani: önce anaparayı tutmaya çalışın, ardından uzun vadeli istikrarlı bir gelir elde edin ve son olarak da ara sıra fazla karları kovalayın. Başka bir deyişle, fırsatı ve şansı beklemeden önce yaşamalıyız.

Ticaret disiplini:

1. Eğilimi takip edin: Asla dibini avlama, asla tepeye dokunma.

Piyasanın yükselmeye başlamak üzere olduğunun en iyi kanıtı, zaten yükseliyor olmasıdır; Piyasanın düşmeye başlamak üzere olduğuna dair en iyi kanıt, zaten düşmekte olmasıdır.

Pozisyonları sadece orta vadeli eğilim yönünde açın Hareketli ortalama uzun pozisyonlarda düzenlendiğinde sadece uzun veya kısa pozisyonlarda bekleyin ve görün.Hareketli ortalama kısa pozisyonlarda düzenlendiğinde sadece kısa veya kısa pozisyonlar bekler ve görür. Piyasa asla alınamayacak noktaya yükselmeyecek, satılamayacak noktaya da düşmeyecektir.

2. Çeşitlilik: Sadece büyük ticaret hacmi ve iyi likiditeye sahip çeşitlere katılın ve uzun süre giderseniz (fiyatının çok yükseldiğini ve telafi etmeyi seçmeyin) en güçlü olanı yapın ve 3'ten fazla çeşidi tutmayın. Çeşitlilik tercihi yok, her çeşit sadece bir semboldür. Kar potansiyeli, çeşit seçimi için tek kriterdir.

3. Zamanlama: Sadece halihazırda başlamış olan piyasada ticaret yapın ve piyasaya girmeden önce trendin görünmesini bekleyin. Pazar bir süredir hareket etmiyorsa, neden pazara girmelisiniz? Şimdi yapılacak şey hiçbir şey yapmamaktır. Neden girmeden önce açıkça etkinleştirilene kadar beklemiyorsunuz?

4. Zaman: Zaman çerçevesini belirleyin, zaman mekanı belirler ve zaman kar ve zarar üretir. Tek bir işlem için zaman çerçevesi benzersiz olmalıdır ve tüm işlem süreci boyunca değiştirilemez. Uzun vadeli bakmayın ve kısa vadeli yapın. (Şu anda çoğunlukla 30 dakikalık K hattı ve günlük çizgi yapıyor)

5. Fon yönetimi: ( 1) İlk kez bir pozisyon açma fonları, toplam fonların% 10'unu geçmez. Para kazanmadan piyasaya bakılması yaygındır, nedenlerinden biri pozisyonun çok ağır olması, kalbin baskı altında olması ve piyasanın hafif dalgalanmalara dayanamaması ve temizlenmesidir.Başka bir nedeni de müdahale zamanının iyi olmamasıdır. (2) Piyasadaki arka arkaya savaşları kazandıktan sonra (% 50'den fazla kar), acil ihtiyaçlar için kârın% 40'ını geri çekin. Kayıp% 5'ten fazla ise, ilk açılış fonları yarı yarıya azaltılır.

6. Kaybı durdur: Her işlem piyasaya girmeden önce, zararı durdurma noktasını belirleyin ve zararı durdur sermaye tutarını belirleyin ve her işlemin zararı toplam sermayenin% 1'inden fazla olmayacaktır. Zaman durdurma kaybı tereddüt etmez; boşluk durdurma kaybı kazaları önler; kaybı durdurmak tek başına bir şans değildir.

7. Depoyu artırın: Karlı pozisyonlara daima ağırlık katın. Aşırı kilo alırken, kilit noktaları bulmalı, Masukura piramitini sıkı bir şekilde uygulamalı ve Masukura pozisyonları için bir durdurma kaybı belirlemeliyiz.

8. Tasfiye:

(1) Yalnızca doğru konumu tutun. Günlük kapanıştan önce, şüpheli, güvensiz ve değişken kayıpları olan tüm siparişler silinecektir. Yalnızca değişken karları olan pozisyonları tutun. Herhangi bir pozisyon, belirtilen süre içinde beklenen değişikliği (doğru olduğu kanıtlanmamış) üretmezse, çıkması gerekir. (Genel spekülatör, fiyat değişikliği işlemini onayladığı için değil, fiyatın stop loss sinyalini "onaylamadığı" için pozisyon tutmaktadır. Pozisyonu açtıktan sonra, fiyat yana doğru giderse veya hafifçe düşerse, ancak stopuna dokunmazsa Kaybetme noktası, yine pozisyonda kalacak ve sonra piyasanın kendi pozisyonlarına doğru gitmesini beklemeye başlayacak. Murphy yasası bize piyasanın çoğu zaman ters yönde gideceğini söylüyor.)

(2) Salınım durmaz ve beklenmedik şekilde piyasayı terk eder.

(3) Pozisyonun kayba dönüştürülmesine asla izin vermeyin ve kayda değer bir kar elde ettikten sonra zararı durdur noktasını zaman içinde başabaş noktasının üzerine taşımayın.

9. Fiziksel ve zihinsel uyum:

(1) Günde 2 ardışık emir kaybettikten sonra işlem sonlandırılmalı, işlem planı ve yürütme süreci kontrol edilmelidir. Alım satım zararları, bir sipariş verilirken misilleme yapılamaz ve bir sonraki sipariş, önceki zarar siparişinden en az 1 saat uzaktadır. Günde en fazla 3 işlem.

(2) Fonların% 10 oranında çekilmesi ve bir hafta zorunlu dinlenme. Kayıp% 20'yi aşarsa, ticareti bir aylığına durdurun.

(3) Kendinizi iyi hissetmediğinizde, kötü bir ruh halindeyken veya başka şeyler tarafından engellendiğinizde asla işlem yapmayın.

(4) Kâr% 50'yi aşıyor ve geri kalanı 2 haftadan fazla.

10. Bekleyin ve görün, bekleyin ve vazgeçin: Yanlış yapmaktansa kaçırmayı tercih ederim. Çevreyi bilmiyorsan yapmayın, piyasayı anlamıyorsanız yapmayın, zamanı iyi değilse yapmayın. Her zaman piyasayı çözmek için en basit ve en kolay olanı yapın.Kazanan asker önce kazanır, sonra savaşı arar ve mağlup asker savaştan sonra kazanır. Önce yenilmez olun, düşmanın kazanmasını bekleyin.

Piyasayı psikolojik olarak tahmin etmek yeterlidir, ancak aceleci davranmamalı ve piyasadan kararınızın doğru olduğunu kanıtlayan bir sinyal gelene kadar beklemelisiniz.Ancak o zaman paranızı ticaret için kullanabilirsiniz. İyi spekülatörler her zaman bekler, her zaman sabırlıdır ve piyasanın kararlarını onaylamasını beklerler. Unutmayın, pazarın kendi performansı fikrinizi onaylayana kadar muhakemenize güvenmeyin.

Hisse senedi ticareti yaparken altı ölümcül hata

İlk nokta yatırımı bir hobi olarak ele almak, ancak amatör becerilerden para kazanmayı beklemek.

Borsadaki hissedarların çoğu profesyonel değil, hisse senedi alım satımını amatör olarak görüyorlar, ancak amatör becerilerle para kazanmayı umuyorlar ki bu kesinlikle mantıksız. Örneğin, Lin Dan'e badminton oynamak için para ödüyor gibi görünüyor, ancak badminton oynamak için para ödemeniz gerekiyor, bu yüzden şu anda diğer tarafın profesyonel bir oyuncu olduğunu düşüneceksiniz, ben sadece bir hobiyim, o zaman makul hissedeceksiniz. Pratikliği borsada da geçerlidir.

İkinci nokta, bazı günlük ihtiyaçları satın alırken alışveriş yapmaktır, ancak bir hisse senedini incelemek yalnızca 3 dakika sürer

Günlük hayatta sık sık bazı yatırımcıların günlük ihtiyaçlarını satın alırken alışveriş yaptıklarını görebiliriz, hatta 30 yuan değerinde kupon için 2 saat kuyruğa girebilirler. Bir dakika ertelemek istemediler, 3 dakikadan az bir sürede hisse senedi gördükten sonra on binlerce doları kararlılıkla attılar.

Üçüncü nokta, sadece çiğ satın alın ama pişmemiş

Borsada insanların% 70'i kendi sektörlerinde hisse satın almıyor, örneğin bazı çevre koruma şirketleri çevre koruma hisselerini asla satın almıyor, ancak bilgisayar hisse senetleri almaya geri dönüyorlar. Sektörümü tanıdığım için nefret ediyorum, bu yüzden içinde çöp olarak birçok şirket olacağını düşünüyorum. Asla kendi seçtiğim hisse senetlerinden bilet almıyorum, bunun yerine doğaçlama olduğunu keşfettiğim bazı yeni biletler alıyorum.Bir gün çalıştığım biletleri asla almıyorum, bunun yerine başkalarını dinledim ve önerdiği anlaşılmaz biletleri 5 dakika içinde aldım.

Dördüncü nokta, 1 milyar kazanma hırsı, ancak 3 ay devam etme sabrı.

Borsada bu tür hissedarlara sahip olmak can sıkıcı değil, yani 3 ay hisse senedi satın aldıktan sonra etleri kesmek ve hisse senedi takas etmek için güçlü bir istek duyuyorlar, çünkü 3 aylık bir hisse senedi tarafından işkence gördükten sonra, psikolojik tolerans sınırına ulaştılar, bu yüzden bile Sonuçta bunun olduğunu biliyor. Eti de kesecek. Neden? Çünkü sadece psikolojik acıdan kurtulmak istiyor. Para kazanmak artık yatırım hedefi değil. Şimdi hedefi baskıyı azaltmak ve kendini daha iyi hissettirmek. .

Beşinci nokta, satın alırken aşırı güven, satın aldıktan sonra aşırı panik

Borsada bir et kesme üçlemesi var, yani inan, kuşku ve inkar. Bu hissedarların% 90'ında var.Özel nokta şudur: satın almadan önce güven doluydu, satın aldıktan sonra kendi yargılarından şüphe etmeye başladılar ve uzmanlara danışmaya başladılar ve uzmanların görüşlerine katılmadığını gördüler. Önceki kararını tamamen reddedin ve hisse için eti kesin.

Altıncı nokta, fikirlere dayalı hisse senetleri

Hissedar arkadaşların çoğu gerçek kanıtlara değil, "Pazarın geri çekileceğini düşünüyorum", "Bireysel hisse senetlerinin düştüğünü düşünüyorum ve işte dip" gibi varsayımlara dayanıyor. Bekle. Ama temeli söylemesini istersen, söyleyemez, bu sadece bir içgüdü.

Etrafımda bir arkadaşım var İki yıl önce, bir hissede tam pozisyonum vardı. 28 yuan'a aldığımda şu anda yaklaşık 8 yuan, yani yaklaşık% 71 düşüyor.Paranızı geri almak istiyorsanız,% 350 artmanız gerekiyor. Böyle bir dolu depo ve derin set durumuyla karşı karşıya kaldığınızda, bununla nasıl başa çıkılır?

Her şeyden önce, en çok yapmanız gereken, şu anda elinizde bulunan hisse senedinin listeden çıkarılma riski olup olmadığını ve büyük yasa ve disiplin ihlalleri olup olmadığını derinlemesine analiz etmektir. Elinizdeki hisse senedi çok fazla düştüğü için, gök gürültüsüne bastığınızda büyük bir olasılıkla bu kadar büyük bir düşüş meydana gelecektir, bu nedenle en çok gök gürültüsü hissenizi çıkarma riskinden korkuyorsunuz.

Bu hisse senedinin listeden çıkarılma riski olmadığını veya büyük yasa ve disiplin ihlalleri veya listelemenin askıya alınma riski olmadığını analiz ettiyseniz, bir sonraki en iyi işleminiz, aynı zamanda seçebileceğiniz tek işlem "firma tutma" olacaktır. Şimşekle tutun, hisse senedinin toparlanması ve kaybı hafifletmesi için sabırla bekleyin. Yapabileceğiniz açıkça bu. Neyse, bu noktaya düştü. Şimdi et kesmeye gerek yok. Azim zaferdir. A hissesinin boğa piyasasına gelmesini bekliyorum. , Belki hisse senetleriniz karlılık olasılığını tersine çevirebilir.

Elbette sizden stokları tutup eti kesmemek konusunda ısrar etmenizi istemek sadece hiçbir şey beklememek değildir, bu stoğun kayıplarını daha hızlı ve etkili bir şekilde telafi edebilmek için pasif açmadan aktif açmaya geçmelisiniz. Stok kayıplarını azaltmanın en iyi yolu, 2019'da bu piyasa ayarlamaları dalgasının yenileme işlemlerini gerçekleştirmesini beklemektir. Yenileme, maliyetleri amorti etmenin ve çözmenin en hızlı yoludur.

Ek olarak, düşük maliyetli yenileme operasyonu en önemlisidir ve ikincisi, hisseleri tutma yolundaki fırsatları değerlendirmek veya maliyetleri düşürmek için gün içinde T işlemleri yapmaktır.

Salınım işlemi, hisse senedi fiyatının yüksek bir pozisyonu hafifletmek için büyük bir direnç seviyesine veya direnç alanına yükselmesi ve ardından stoğun önemli bir destek seviyesine geri dönmesini beklemesi ve ardından tekrar almasıdır.

Gün içi T, zaman paylaşım trendindendir.Borsa fiyatı keskin bir çekişe sahip olduğunda belirli bir seviyeye çekilir.Günlük paylaşım MACD yüksek ölü çatal oluşturduğunda satılır, sonra hisse senedi fiyatı düşük seviyeye düştüğünde tekrar alınır. Aynı sayıda hisse için, T bir gün içinde maliyetleri düşürecektir.

Bu nedenle, mevcut hissenizin% 71,4'ü ile başa çıkmanın en iyi yolu, listeden çıkarma riskinin olup olmadığını analiz etmektir.Kuruluştan çıkarma riski yoksa, hisseleri elinizde tutmaya devam edebilirsiniz.Sorunu çözmek için düşük bir pozisyon artışı veya bant işlemi bulabilirsiniz.Bu sizin cevabınızdır. Bununla nasıl başa çıkılacağını soralım.

T + 0 gün içi fiyat farkı çözümü:

1. İleri T + 0 işlemi

Holding hisse senedi gün içi piyasada net bir yükseliş eğilimi gösterdiğinde, aynı sayıda hisse satın alma fırsatı bulabilir ve belirli bir yüksekliğe yükseldiğinde tüm orijinal hisseleri satabilirsiniz. Bu şekilde, spread karını elde etmek ve yorgan stoğunun maliyetini düşürmek için aynı gün düşük bir alış-yüksek satış tamamlanır.Bu tür bir forward T + 0, elinizde fazla fon gerektirir. Fazla fonunuz yoksa, o zaman siz Çözme için yalnızca ikinci tip, ters T + 0 seçilebilir.

2. Ters T + 0 işlemi

Yorgan stoğunu elinizde tutarsanız ve hala düşüş eğilimindeyse, önemli bir destek seviyesini kırdığınızda ve kilit pozisyonu tersine çevirdiğinizde, varlıklarınızı satabilir, düşmesini bekleyebilir ve ardından aynı miktarda hisse senedi satın alabilirsiniz. Düşük satın almak için yüksek bir satışı tamamladığınız anda, bu fiyat farkının kaybı azalır ve azalan zarar kazanılan kardır.

Ek olarak, bu hisse senedine çok güveniyorsanız, asimetrik bir işlem yöntemi de kullanabilirsiniz, yani yüksek pozisyon atıldıktan sonra, düşük pozisyon geri alım pozisyonunu arttırır (yani, satılandan daha fazla hisse geri satın alın) ve bekle Hisse fiyatı toparlandıktan sonra, hisselerinin çoğu satıldı. Bu şekilde, aynı holdinglerin artması ve azalmasından daha fazla spreadten daha fazla kar elde edecektir.

Aslında düşüş sürecinde, geri tepme her zaman küçük olduğu için çoğu durumda gün içi T + 0 yapmak uygun değildir. Bu zamanlarda, T'nin ters işlem yöntemini benimsemeli, önce satmalı ve hisse fiyatının destekleyici bir konuma düşmesini beklemelisiniz, şu anda hisse fiyatının düşmesi nedeniyle aynı sermaye daha fazla hisse satın alabilir, böylece maliyetleri düşürür ve eller artar. Sahip olunan hisse sayısı.

Daha temkinli, yarı depoda haddeleme işlemi yapanlar için uygun başka bir yöntem daha vardır, özel yöntem yukarıdakilerle aynıdır, tek farkı tam depo içi veya dışı olmamasıdır. Bu şekilde, bir hata yaparsanız, nakit paranın yarısı ve hisse senedinin yarısı elinizde olur, böylece bunu esnek bir şekilde halledebilirsiniz.

Gerçek savaş operasyonlarındaki T + 0 işlemleri esas olarak iki kategoriye ve dört operasyon moduna ayrılmıştır:

1. Pozitif ve takip eden T + 0: Yükselen trendde olan (aynı gün satın alınmayan) bir hisse senediniz var ve aniden bir nedenden dolayı (piyasa değişiklikleri veya pozitif bir sektör) beklenen yükselme oranını aşan kısa vadeli bir yükseliş olabileceğini fark ediyorsunuz, bu nedenle pozisyonunuzu artırmak için hızlıca daha fazla fon ekliyorsunuz. Satın al, kazançta beklenen hızlı artışı elde ettikten sonra, hisse senedinin orijinal yükseliş eğilimine geri dönmesi beklenir, bu nedenle hızlı artıştan sonra yüksek seviyede satılır (gün içinde alınan parça satılamaz, ancak satılamaz) Bugün satın alınan orijinal hisse senetlerinin bir kısmı satılabilir). Bu şekilde T + 0 işlem karı gerçekleşmiş olur.

2. İleri, pazarlık avı T + 0: Elinizde tuttuğunuz (aynı gün satın almadığınız) bir hisse senedi aniden anormal derecede hızlı bir düşüş yaşadı, ancak düşüş önceden belirlenmiş satış koşullarını karşılamadı veya makul bir satış pozisyonunu kaçırdınız ve nispeten Kısa vadede hızlı bir toparlanma fırsatının konumu, bu nedenle dipte ek fonlar satın alındı.Ropound, kısa vadeli aşırı satım durumunu düzelttikten sonra, hisse senedi hızla satıldı (o gün satın alınan parça satılamadı, ancak bugün alınan orijinal satın alma değildi. Bazı hisse senetleri satılabilir). Bu şekilde, aynı zamanda bir T + 0 ticaret karıdır.

3. Ters ve stagflasyon T + 0: Yükselen bir trendde olan bir hisse senediniz var ve aniden hızlı ve patlayıcı bir yükseliş var, ancak hızlı yükselişin ardından çeşitli nedenlerden dolayı bu yükseliş oranını koruyamayabilir ve orijinal ılımlı yükseliş trendini desteklemek veya geri dönmek için geri dönmeniz gerekir. Dolayısıyla, sahip olduğunuz hisse senetlerini yüksek bir pozisyonda sat (bir kısmını) ve geri alma gerçekleştikten sonra onları geri satın alın (gün içinde satılan fonlar aynı gün hisse senedi satın almak için kullanılabilir). Bu şekilde, orijinal hisse senedi sayısını korurken, aynı zamanda hızlı gün içi dalgalanmaların oluşturduğu ek fiyat farkını kavrayarak T + 0 işlem karı elde eder.

4. Tersine çevirin, T + 0'ı arayın: Şu an için vazgeçmeyi düşünmediğiniz bir orta hat hissesine sahipsiniz, ancak aniden bunun bir nedenden dolayı kısa ve hızlı bir dalışa sahip olabileceğini fark edersiniz, böylece sahip olduklarınızı (bir kısmını) kararlı bir şekilde satarsınız. Hisse senetleri, geri almadan önce hisse senedi fiyatının düşmesini bekleyin (gün içinde tükenen fonlar aynı gün hisse senedi satın almak için kullanılabilir). Bu şekilde, orijinal hisse senedi sayısını korurken, aynı zamanda hızlı gün içi dalgalanmaların oluşturduğu ek fiyat farkını kavrayarak T + 0 işlem karı elde eder.

Gün içi oynaklık yayılmasının genellikle nispeten küçük olduğu unutulmamalıdır. Yargı biraz önyargılıysa, nankör bir duruma yatkındır.Örneğin, spread'in karı işlem maliyeti için yeterli değilse veya spread, satın alma pozisyonunu artırmak için çok küçükse Satmayı başaramadıktan sonra geri düştü ve fonlar sıkıştı ve bu böyle devam etti. Bu nedenle, T + 0'ın çalışmasının yine de dikkatli olması gerekiyor.

T + 0 operasyon becerileri gerçek savaş diyagramı:

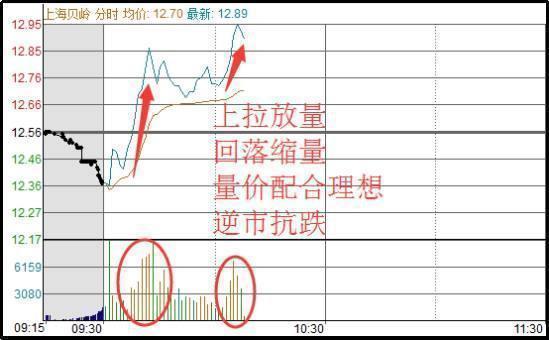

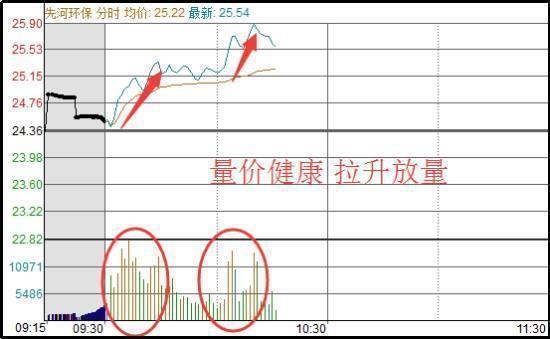

1. Mükemmel hacim ve fiyat koordinasyonu, hacmi yukarı çekip artır, hacmi geri çek ve küçült, trende karşı çek ve önceki yüksek noktayı kır ve zaman paylaşım hacmi hızla büyür, bu bir satın alma (T düşük) sinyalidir ve piyasaya karşı savunmacıdır.

2. Tek kelimeyle: "Hacim ve fiyat sağlıklıdır ve hacim artar ve hacim artar, bu da satın almanın bir işaretidir (T'yi düşük yapar)."

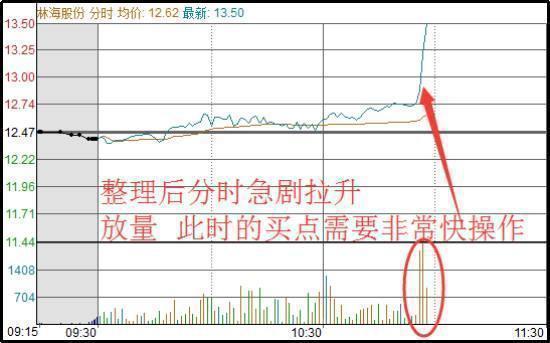

3. Bitirdikten sonra, ani bir ağır hacim hareketi olur ve zaman paylaşımlı düz çizgi yukarı çekilir, bu daha fazlasını yapmak için ana gücün ve satın alma sinyalinin bir tezahürüdür (T düşük yapın).

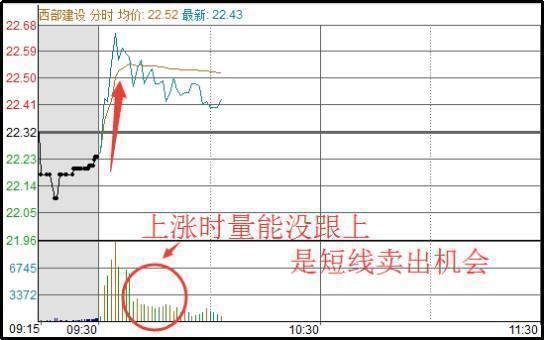

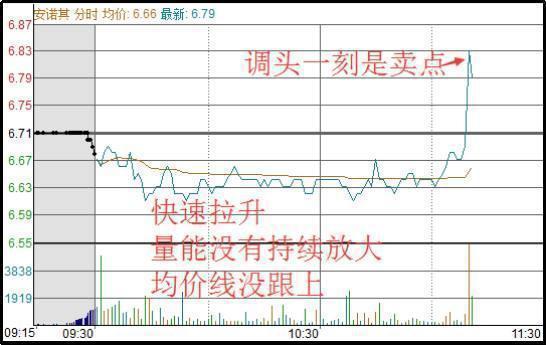

4. Hisse senedi yukarı doğru yükseldiğinde, zaman paylaşım hacminin yoğunlaşmadığı ve genişlemediği görülmüştür.Eğit olmayan hacim, ana gücün daha fazlasını yapacak kadar sağlam olmadığını ve satılması gerektiğini gösterir (T yüksek satış yapın).

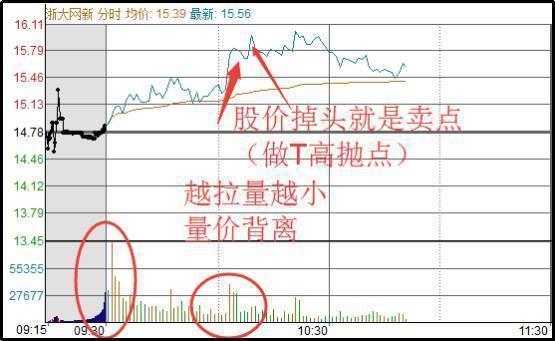

5. Kullanım süresi hacmi ve fiyatı tekdüze değildir, ne kadar çok çekerseniz, hacim o kadar küçük olur ve kademeli küçülme hacim ve fiyat arasında bir sapma oluşturur.

6. Hızlı artış, hacim sürekli olarak genişlememiştir ve ortalama fiyat çizgisi devam etmemiştir, geri dönüş bir satış noktasıdır (T için yüksek bir satış noktası yapar).

T yapmak için beş beceri

1. Sadece "kısa" ve düşüş trendinde asla uzun değil

T + 0 ticaret sistemi altında, fonlar günde birkaç kez kısıtlama olmaksızın ileri geri çalıştırılabilir, bu da işlemler için yukarı veya aşağı hızlandırma rolü sağlar. Eğilim oluştuğunda, yön sürekliliği genellikle T + 1 ticaretinden daha belirgindir. T + 0 işlemleri gerçek zamanlı olarak alınıp satılabildiğinden, çoğu yatırımcı görürlerse kazanma zihniyetine sahiptirler, emin değillerse kavga çıkarlar. Trend oluştuğunda, piyasada "sürü etkisi" görünecektir. Yükseliş veya düşüş sürekli olacaktır, bu genellikle yükselişin üst veya alt demediği zamandır. Bu nedenle, hisse senedi fiyatı bir kez düşüş eğilimi gösterdiğinde, sadece "kısa" olur ve asla uzun değildir.

2. Yükselen bir trendde, "kısa" değil, yalnızca cesurca uzun gidin

Kısa vadeli operasyon, hisse senedi fiyatı yükselme eğiliminde düşer.Yüksek trend çizgisini kırdığında, bir satış sinyalidir.Gerçek savaşta, hızlı çıkışa yol açan küçük dalgalanmalardan kaçınmak için, piyasayı terk etmek için yukarı trend çizgisinin *% altına ayarlanabilir. % Sadece bireyler tarafından kendi çalışma seviyelerine, tarzlarına, özelliklerine vb. Göre objektif olarak yapılabilir. Hisse senedi fiyatı yükselme eğilimine düştüğünde, yükselen trend çizgisini kırdığında, bu bir satış sinyali veya kısa bir sinyaldir.Hangi koşullar altında satılması veya kısaltılması gerektiğine gelince, bu gerçek çatışma anında aynı konudur ve burada çok fazla analiz yapmak anlamlı değildir. Kısacası, yükseliş trendi çizgisinin kullanımı, hatırlanması gereken bu iki önemli özelliğe sahiptir.

Hisse senedi fiyatı yükseliş eğilimi oluşturduktan sonra, hisse senedi fiyatı yükselme eğilim çizgisinin yakınına her ayarlandığında ve hemen yukarı hareket ettiğinde takip edilebilir.Tabii ki her seferinde bir fırsat değil.Bir satın alma işlemi yaparken piyasa ve diğer faktörlerin analizlerini birleştirmek gerekir. Bir şey daha, her fırsatı değerlendirmeye çalışmayın, elinizden geleni yapın ve kazanabileceğiniz parayı kazanın!

3. Yakınsak üçgen modelinin sonunda kaybı durdurma yöntemi

4. Yakınsak üçgenin sonu, satın alma yöntemini yukarı doğru kırar

5. Hisse senedi fiyatı yan platformunun çalışma yöntemi

Not: Her hisse senedi "T + 0" yapamaz!

"Do T + 0", stok seçiminde de birçok özellik var.

Öncelikle stok seçimi, dolaşan diskin boyutuna bağlıdır. Çok büyükse, büyük hacimli hisse senetlerinin dalgalanması küçüktür ve arbitraj alanına sahip olmak kolay değildir.Çok küçükse ana güç tarafından kontrol edilmesi kolaydır ve ani isabetler olacaktır.Dolaşımda 200 ila 500 milyon hisseye sahip hisse senetlerini seçmelisiniz.

İkinci olarak, düzenli hisse senedi fiyat dalgalanmaları olmalıdır. Bazı hisse senetleri de çok aktif olsa da, ana ticaret yöntemleri çok tuhaf ve her zaman beklenmedik ve sonunda pes etmek zorunda kalıyorlar. Bazı hisse senetlerinin alım satım yapma alışkanlığı barizdir. Bu eğilimi kavradıktan sonra, "T + yapın" 0 "başarmak daha kolaydır.

Son olarak, ticaretin aktif olması gerekir. Bazı hisse senetleri piyasa yapıcılar tarafından kontrol ediliyor veya popülariteleri son derece düşük. Bu tür hisse senetleri orta ve uzun vadeli yatırımcıların katılımı için uygundur. Kısa vadede dikkatli olmak daha iyidir, çünkü bazen bu tür hisse senetlerinin alış fiyatı ve satış fiyatı birkaç kuruş farklılık gösterebilir ve İşlem yapmak sadece iki veya üç dakika sürdü, "T + 0" yatırımcıları içeri girdi ve boğulmamalarına şaşmamalı. Aktif olarak işlem gören hisse senetlerine girmek ve çıkmak daha kolaydır ve "T + 0" işlemleri için çok uygundur ve karlılık, tam pozisyon sahiplerinden bile daha yüksektir.

T + 0 zaman paylaşımlı ultra kısa eser

1. Keskin nişancı günlük sınır endeksi

Ana grafikte alım için bazı teknikler: Günlük limit gününde veya ikinci işlem gününde müdahale edin Arka arkaya üç çekiş varsa, bunun ikinci grafiğin atılım noktasıyla birlikte çok açık bir ana yükseliş trendi olduğu anlamına gelir. , Göründükten sonra başlamayı düşünebilirsiniz.

2. Atılım noktası

Bu göstergenin gelecekteki bir işlevi yoktur ve benim en sık kullanılan göstergemdir. Çoğunlukla, müdahale noktasını bulmanın daha kolay olması için atılım noktasının konumunu bulmak için kullanılır. Giriş noktası görünürken aynı zamanda, ana resim sinyali görünmezse bir fırsat bekleyebilirsiniz. Ana resim sinyali hemen göründüğünde, geri aramanın ortasında bir düşüşü önlemek için cesurca satın alabilirsiniz. .

3. Zaman paylaşımı T + 0 resimler

Hacim parametresi göstergesinin gelecekteki bir işlevi yoktur.Günlük satırda veya zaman paylaşım çizelgesinde kullanılabilir.Zaman paylaşım çizelgesindeki sarı çubuk, puan alıp satma sinyalini gösterir.

Zaman paylaşımı tablosu:

Yüksek satış yapın ve düşük T + 0 zaman paylaşımlı gösterge formülünü satın alın:

V1: = (C * 2 + H + L) / 4 * 10; V2: = EMA (V1,13) -EMA (V1,34); V3: = EMA (V2,5); V4: = 2 * ( V2-V3) * 5.5;

Ana para çekme: IF (V4

Ana ilerleme: IF (V4 > = 0, V4,0), COLORFF00FF;

V5: = (HHV (INDEXH, 8) -INDEXC) / (HHV (INDEXH, 8) -LLV (INDEXL, 8)) * 8;

V6: = EMA (3 * V5-2 * SMA (V5,18,1), 5);

V7: = (INDEXC-LLV (INDEXL, 8)) / (HHV (INDEXH, 8) -LLV (INDEXL, 8)) * 10;

V8: = (INDEXC * 2 + INDEXH + INDEXL) / 4; V9: = EMA (V8,13) -EMA (V8,34);

VA: = EMA (V9,3); VB: = (V9-VA) / 2;

Piyasa sermayesi girişi: IF (VB > = 0, VB, 0), RENKLİ;

Piyasadan para çekme: IF (VB

V11: = 3 * SMA ((C-LLV (L, 55)) / (HHV (H, 55) -LLV (L, 55)) * 100,5,1) -2 * SMA (SMA ((C- LLV (L, 55)) / (HHV (H, 55) -LLV (L, 55)) * 100,5,1), 3,1);

Trend çizgisi: EMA (V11,3);

V12: = (Trend çizgisi-REF (Trend çizgisi, 1)) / REF (Trend çizgisi, 1) * 100;

Nakit hazırlayın: STICKLINE (trend çizgisi

AA: = (Trend çizgisi

DRAWTEXT (AA, 20, 'hazırla'), COLORCC9900;

Hisse senedi satın alın: STICKLINE (trend çizgisi < = 13 VE V12 > 13,0,16,5,0), COLOR0099FF;

BB: = eğilim çizgisi < = 13 VE V12 > 13 VE FİLTRE ((Trend çizgisi < = 13 VE V12 > 13), 10);

DRAWTEXT (BB, 5, 'Satın Al'), COLORYELLOW;

Satış eşiği: STICKLINE (eğilim çizgisi > 90 AND trend çizgisi > REF (eğilim çizgisi, 1), 100, 95, 15, 1), COLORFFFF00;

Tepe boşluk: FİLTRE (eğilim çizgisi > 90 AND trend çizgisi

DRAWTEXT (üst boşluk, 90, 'üstten kaçış'), COLORYELLOW; CC: = (eğilim çizgisi > = 90 VE V12) VE FİLTRE ((Eğilim çizgisi > = 90 VE V12), 10);

STICKLINE (piyasa sermayesi girişi VE trend çizgisi < 13,0,30,10,0), COLORRED; STICKLINE (AND trend çizgisinden çekilen büyük piyasa fonları > 90,0,30,10,0), COLORGREEN;

STICKLINE (AND trend çizgisine giden ana güç < 13,0,40,10,0), COLORFF00FF; STICKLINE (ana kuvvet AND trend çizgisini geri çeker > 90,0,40,10,0), COLORBLUE;

A-hisse aşamasının mevcut işletim becerileri ve formül kodları hakkında daha fazla bilgi edinmek istiyorsanız veya herhangi bir şüpheniz varsa, kamu hesabı Yuesheng stratejisine (yslc688) dikkat edebilirsiniz.

Çin Borsasında Karları Temsil Eden "Dört Sayı"

1.% 20 - en iyi kar alma puanı

% 20, hisse senedi ticareti için en iyi kar alma noktası. Borsada kazanan bir general yoktur, yorgan olmak ve para kaybetmek her zaman kaçınılmazdır.Aynı zamanda tüm hisse senetlerinin sürekli yükselmesinin imkansız olduğunun da bilinmesi gerekir. Bundan elde edilen istatistiksel veriler, şu anda hissedarların% 70,8'inin, kardan zarara, küçük bir zarardan büyük bir zarara kadar "hırs" kelimesiyle başı dertte olduğunu gösteriyor. Bu nedenle, hisse senedi yatırımında "açgözlü" kelimesi gerekli değildir.Yatırımcıların hisse senedi satın alırken kar durdurma noktası belirlemeleri ve hisse senedi fiyatı% 20 yükseldikten sonra kararlılıkla hisse satmaları tavsiye edilir.Wall Street'teki birçok üst düzey yatırımcı hala bu oranda ısrar ediyor. Diğeri, zararı kesin bir şekilde durdurmak için satın alma fiyatından% 7 -% 8 daha düşük olan zararı durdur noktasıdır.

2.% 50 - altın tutma pozisyonları oranı

% 50, yani hisse senetlerinin% 50'si ve fonların% 50'si rezerve edilmiştir, bu da yatırımcıların kendi çalışma tarzlarına göre farklı pozisyon kontrol stratejileri formüle etmeleri için uygundur. Sözde pozisyon oranı, pozisyon çeşidinin piyasa değerinin toplam sermayeye oranıdır, ancak bu oran dinamiktir. Örneğin, bir yatırımcının başlangıç sermayesi 100.000 yuan ise, hisse senedi olarak 50.000 yuan satın alacaktır ve şu anda elde tutma oranı% 50'dir; hisse senedi fiyatı yükseldikçe, toplam varlıklar ve borsa değeri değişmeye devam edecek, örneğin hisse senedi fiyatı artacaktır. % 20, toplam varlıklar 110,000 yuan ve borsa değeri 60,000 yuan'a yükseliyor Bu zamanda, elde tutma oranı% 54,5 oldu, ancak% 50 tutma altın oranı piyasaya ilk girdiğinde hala hatırlanmalıdır.

Üç,% 60 -düşük fiyat çemberi kararı

Düşük fiyat döngüsü için bir değerlendirme oranı olan% 60, bir önceki yüksek seviyeye göre hisse senedi fiyatına atıfta bulunur ve% 60'tan fazla düşüş gösteren bireysel hisse senetleri, düşük fiyat döngüsü olarak kabul edilebilir. Hisse senedi fiyatının yükselmesi ve hacim oranının yükselmesi, hisse senedi fiyatının düşük fiyat çemberinde olması, ana gücün hisse senedi fiyatını yükseltme niyetinde olduğunu gösterir, şu anda katılan yatırımcıların riskinin küçüktür. Aksine bu yüksek fiyatlı hisse senetlerini şu anda satın alırsanız riskler yüksek ve çok sayıda tuzak var. Bu nedenle, yatırımcılar bu "% 60, düşük fiyat döngüsü yargısı" oranına başvurabilirler; bu, temelde bireysel hisse senetlerini körü körüne kovalayıp yakalanma trajedisini önleyebilir ve böylece sermaye kullanımının verimliliğini artırabilir.

Dört, 721-borsa "laneti"

721, yatırımcıların sık sık "yedi kayıp, iki beraberlik ve bir kazanç" dan bahsettikleri borsa mantrasıdır. Hisse senedi piyasasının kar etme olasılığıdır ve hissedarların% 90'ının para kaybedeceği anlamına gelir. Yatırımcılar bu laneti kırmak istiyorlarsa, finansal planlamacılar anahtarın yatırımcıların yatırım konseptlerini ve bir gecede zengin olma konusundaki yanılgılarını değiştirmeleri olduğunu söyledi. Borsa bir kumarhane değil, makroekonomi, politika duyarlılığı, psikoloji, borsa teknolojisi, kapsamlı kalite vb. İle ilgili bir üniversite sorusudur. Sadece şansla değil, bir öğrenme tavrı olmadan. Bu nedenle, pazara girerken bunu fark etmeli ve varlıkların makul dağılımına dikkat etmeliyiz.Bir yandan Yisheng Yueyue gibi istikrarlı bir gelir kaynağını garanti edebilecek yıllık yaklaşık% 10 getiri ile bazı istikrarlı yatırımlara katılabilir, diğer yandan hisse senetlerine katılabilir ve Vadeli işlemler gibi yüksek riskli yatırımlar daha yüksek getiri sağlayabilir, yatırımı çeşitlendirebilir ve getiriyi maksimize edebilir.

Beş, 10-en fazla 10 hisse senedi

10. Risk toleransı olan yatırımcılar 10 adetten fazla hisse senedi almamalıdır. Uzman istatistiklerine göre, 10'dan fazla hisseden oluşan bir portföyün nihai getirisi etkileyici değil ve yatırımcılar sadece çok meşgul. Sıradan yatırımcılar, kendi yüksek riskli yatırım oranlarına daha uygun iseler "100- kendi yaşları" formülüne başvurabilirler. Tabii yatırım yapmak için her bireyin ve her ailenin gerçek mali durumuna ve risk iştahına bakmanız gerekiyor.

Tabii ki bu her derde deva değil, yukarıda belirtilen borsa yatırım kurallarının yine de kişiden kişiye değişmesi ve yatırım oranının zaman içinde ayarlanması gerekiyor. Buna ek olarak, sıradan yaşamda, yatırımcılar ilgili profesyonel yatırım ve finansal yönetim bilgilerinin öğrenilmesine daha fazla dikkat etmeli, yatırım ve finansal yönetim becerilerini geliştirmeye çalışmalı ve varlıklarını korumak ve artırmak için çeşitli yatırım ve finansal yönetim kanallarını ve araçlarını kullanmalıdır.

(Yukarıdaki içerik sadece referans içindir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne ve kendi riskinize dikkat edin.)

Sorumluluk Reddi: Bu içerik Yuesheng Raiders tarafından sağlanır ve Yatırım Ekspresinin yatırım görünümlerini onayladığı anlamına gelmez.

-

- Niçin 50.000'den az müdürü olan yoksul insanların hisse senedi oynadıklarında genellikle para kaybettikleri söyleniyor? Çünkü "küçük yang'ın büyük bir yangı olmalı ve küçük yin'in büyük bir yin'i olm

-

- Çin borsası: Hisse senetleri çağrı müzayedesinde, denemenin amacı nedir? 140 milyon perakende yatırımcıyı uyandırmak

-

- Çin borsası: ana sermaye sessizce kaçtı ve hala hiçbir şey bilmiyor mu? "Zaman paylaşım tablosu" kalıbı her şeye sahiptir

-

- Niçin 100.000'den az müdürü olan yoksul insanların hisse senedi oynadıklarında genellikle para kaybettikleri söyleniyor? Bunun nedeni, "3 yin yemiyor ve 1 yang satın alıyor, 3 yang yemiyor ve 1 yin s

-

- Geri dönen 28 yaşındaki bir kadın doktor, borsayı kırdığını söyledi: Hisse, tüm hissedarların kilitli olduğu noktaya düştü, neden hala düşsün? Bir yatırımcı olarak ne düşünüyorsun

-

- Çin Borsası: Bireysel hisse senetleriniz sabah yükseliyor ve sonra yavaş yavaş düşüyorsa, neler olduğunu anlıyor musunuz?