Bir Yahudi hikayesi size şunu söyler: Ne kadar sık ticaret yaparsanız, o kadar az para kazanabilirsiniz Bir ömür boyunca bir hisse senedi taşırsanız, bir servet kazanabilirsiniz.

Yahudiler, para kazanmanın en doğal ve en doğal şey olduğuna inanırlar.Kazanılabilecek para kazanılmazsa, bu sadece paraya karşı bir suçtur ve Tanrı tarafından cezalandırılması gerekir.Yahudi işadamları, bilgelikle kazanmayı vurgular ve beyinlerini bilgelik nedeniyle para kazanmak için kullanırlar. Para kazanabilen bilgeliktir, yani para kazanabilen bilgelik gerçek bilgeliktir.

Para kazanmak: fırsatları servete dönüştürmek için iyidir

Yahudi para kazanma tekniğinde, iyi bilinen bir kural vardır - bir dolar bile kazanılmalıdır.

Yahudiler, "hakikatten kaçınma ve beyhudelikten kaçınma, bütünü parçalara ayırma ve daha az biriktirme" stratejisini benimsemeye ve sonunda güçlü bir rakibi yenmeye alışkındır. Aynı zamanda, güçlü bir yargılama yetenekleri vardır. Partnerlerinin kendilerine bir şekilde yararlı olduğunu düşünürlerse onlara para getirebilirler. Daha sonra sabırlı olabilir ve diğer tarafın ruh halini değiştirmesini veya zamanın gelmesini bekleyebilirler.

Para atma tekniği: Gördüğünüzde parayı dışarı atın

Ne zaman bir işletme yeni bir şirket olsa, onu ciddiye almalıyız. Pazar rekabetinde, tüm Yahudi yatırım karar verme düşüncesi "kar" tarafından yönlendirilir. "Kar" için rekabet eden alışveriş merkezlerinde, işadamlarına gerçekten kar sağlamanın anahtarı, işadamlarının buna uygun niteliklere sahip olmasını gerektiren doğru karar vermede yatmaktadır.

Yatırım bilimi belirsiz ve zordur ve bu iş denizinde kumları parçalayan insanlar var, ancak dövüş sanatlarının sırlarını bulmaya ve hayatın zenginliğini kazanmaya can atan daha çok insan var.

Borsa işlemlerinin nihai amacı performans ve sadaka için değil kar elde etmektir .. Bunu anladıktan sonra sorun değil.

Stoklarda çok "çalışkan" olmayın

Aslında, hisse senetleriyle çok meşgul olmanıza gerek yok ve çok açgözlü olmayın ve her fırsatı değerlendirmek istemeyin.Piyasanın yönü belirsiz olduğunda, uygun dinlenme ve çalışma ve dinlenme kombinasyonu daha iyi sonuçlar sağlayabilir. Ara verenlerin daha çok hisse senedi alım satım yapabildiği söylenebilir. Belki bazı durumlarda yatırımcılar fazla "çalışkan" olamazlar.

Hisse senedi piyasası yatırımı, piyasayı ve bunlardan yapılan belirli işlemleri derinlemesine anlamaya ve algılamaya odaklanır, al ve sat işlemlerinin sayısına gelince, en önemli şey değildir. Yatırım kararı doğruysa yılda sadece bir işlem karlı olabilir; yatırım fikri doğru değilse yılda yüzlerce işlem bankanın faiz oranını aşan bir kar elde edemeyebilir, hatta tekrarlanan zararlar olabilir.

Aslında en tabu olan hisse senetleri yıl boyunca aralıksız faaliyet gösteriyor. Hisse senedi ticareti için en önemli şey, piyasanın belirli eğilimini değerlendirmektir. Trend yükseldiğinde, aktif olarak uzun süre gitmelisiniz; genel trend zayıfladığında, kısa pozisyonları dinlendirmeyi öğrenmelisiniz. Ancak birçok yatırımcı bunu yapmaz, borsa soğuk ya da sıcak, çalışkan arılar gibi küçük karlar için meşgul olsun faaliyetlerini sürdürürler. Bunu yaparken, sadece boşuna çalışmakla kalmayacak, aynı zamanda daha fazla riskle de karşılaşacaklar. Borsadaki yatırımcılar, borsaya katılma fırsatını doğru bir şekilde kavrayabilmeleri için durumu değerlendirmeyi öğrenmeli, eğilime göre ara vermeli ve zamana ara vermelidir. Sadece dinlenerek para kazanabilirsiniz, aksi takdirde elde ettiğiniz kâr eninde sonunda devredilecektir.

Yükselen bir trendde, uzun süredir "tembel" olan ve ana akım hisse senetlerine sahip olan yatırımcılar, genellikle kısa vadede sık sık girip çıkan yatırımcılardan daha fazla getiri elde ediyor; düşen bir piyasa turunda, "tembel" holdingler Madeni para gözlemcileri, defalarca dip satın alan ve ribaund alanlara göre daha fazla piyasa riskinden kaçındı.

Sık operatörler, pazar tekrar ettiğinde veya zirve yaptığında pazarda sıkışıp kalma eğilimindedir. Nispeten iyi bir pazar durumunda, sık işlemler para kazandırabilir, ancak sorun, pazarın yükselmeye devam etmemesidir. Sıradan yatırımcılar için piyasa önemli bir ayarlama ya da zirveye ulaştığında, daha az huzursuz ve yerleşik hale gelmeli ve sonra yapmaları gerekeni yapmalıdır. Şu anda piyasada hala sık sık faaliyet göstermeniz gerekiyorsa, sonuç ya sürekli olarak stokları takip ediyor olacak ya da yüksek bir dağın tepesinde mahsur kalacaksınız, karlar azalmaya devam edecek ve sonunda kayıplara yol açacaktır. Bu nedenle, atış zamanı geldiğinde atış yapın ve dinlenme zamanı geldiğinde mola verin Bu borsanın kazanma kuralıdır.

Borsa, para kazanmak ve kısa boşluklar yaratmak için sık sık operasyonlara güvenmiyor, aksine sakin kalmak ve bireysel hisse senetleri seçmek olmalı. Sık ameliyatın birçok dezavantajı vardır, çok yorulur, uzun zaman alır, vücut iyi değildir, ruhu da tükenir ve dürtüsel olması kolaydır, yanlış işlemlere yol açar. Çok fazla stok var ama kalitesi çok farklı ... Dikkat etmezseniz bir mayına basabilirsiniz. Üstelik borsada para kazanmak hayatın tamamı değil, hayat çok güzel, borsa yüzünden hayatın tadını kaybetmemelisiniz.

Para kazanmış ancak piyasayı terk etme konusunda isteksiz olanlar, sonunda ellerinde bulunan tüm karları geri ödeyecek ve hatta kötü işlemlerle para kaybedeceklerdir. Piyasa açıldığı sürece hisse senedi olan kişiler, hisse senedi olma ihtimali en düşük olanlardır. Ara vermenin de bir tür yatırım stratejisi olduğunu anlamalıyız ve ticaret de zaman zaman hareket ettirilmelidir. Ve devam eden zayıf pazarda, ara vermek en iyi yatırım stratejisidir. Doğru zamanda borsadan uzak durmak ve tamamen rahatlamak ve dinlenmek genellikle daha mantıklı olabilir ve para kazanma fırsatlarını yakalayabilir.

İşlem, ne kadar gayretli olmazsa, o kadar fazlasını elde edebilirsiniz. Piyasa koşullarına nasıl bakacağınızı, fon yönetimi hakkında bilgi sahibi olmayı ve yatırım stratejilerini belirleme zihniyetinizi anladığınızda, ticaretin dinlenmeyi ve beklemeyi gerektirdiğini de anlayacaksınız.

Yatırım becerilerinin en yüksek durumu

Pek çok yatırımcı, en yüksek yatırım becerilerine ulaşmak için bazı sihirli numaraların olması gerektiğini düşünebilir. Yatırım becerilerinin en yüksek durumu - beceri olmamasıdır. Bazı yatırımcılar şunu merak edebilir: Hisse senedi piyasasında beceriler olmadan nasıl kar elde edebilirsiniz? Yatırım becerilerinin en derin becerisi, hiçbir beceri, yani sıradan becerileri aşma ve uzun vadeli istikrarlı gelir yöntemleri elde etmek için doğru yatırım konseptlerine güvenme becerisidir.

Basit en iyisidir. Hisse senedi piyasası yatırımcıları genellikle basit sorunları karmaşıklaştırır, hatta basit olan en iyisidir. Borsa sihirbazı Buffett'in yıllık getirisi yalnızca% 22,2'dir, ancak onlarca yıldır ısrar etti ve dünyanın en zengin adamı haline geldi. Buffett'ın ünlü bir sözü vardır: "En karlı hisse senetleri en basitidir."

Pratik yapmak mükemmelleştirir. En aşina olduğunuz teoriyi kullanmak ve en aşina olduğunuz piyasa ortamında en aşina olduğunuz hisse senetlerine yatırım yapmak, kar elde etmenin en kolay yoludur. En iyisi, "komik", "yenileme" veya "siste çiçek görme" kategorileri olan sözde gösterilere ve numaralara dokunmamaktır.

Aynı taşa iki kez düşme

Borsada, bir taşın üzerine düşmekten korkmayın, ancak aynı taşın üzerine iki kez takılmamalısınız. Çoğu yatırımcı aynı taşın üzerine defalarca takılmak zorunda kalıyor.Bu yatırımcıların yeteneklerinden şüphe yok, ancak çok fazla başarısız olurlarsa orijinal alışkanlıklarını yansıtmaları ve değiştirmeleri gerekiyor.

Tecrübe ve dersleri özetlemek, zayıf yönlerinizin nerede olduğunu keşfedebilir ve aynı zamanda kendinizi borsada bulabilirsiniz.Başarılı yatırımcılar, başarısızlık durumunda dersleri özetlemede iyidir ve Çin borsasını yorumlamak ve anlamak ve tekrarlamaktan kaçınmak için sakinleşebilirler.

Bir hayvanı ölümüne taşıyan sezon çizgisi karanlık bir at!

Üç aylık fiyat güveni, aylık fiyat güveninden daha iyi istikrara sahiptir.Genel olarak, piyasa yapıcısının pozisyon açma döngüsü çeyrekliktir.Bu nedenle, hisse senedi fiyatının altını izlemek için üç aylık fiyat güveni kullanılır.Borsa fırsatlarını yakalamak için bazı özel grafikleri kullanabilirsiniz!

Grafik özellikler: 20 günlük ortalama fiyat çizgisinden 40 günlük ortalama fiyat çizgisine, 20 günlük ortalama fiyat çizgisinden 60 günlük ortalama fiyat çizgisine ve 60 günlük ortalama fiyat çizgisine kadar 40 günlük ortalama fiyat çizgisine kadar. Noktalar birlikte, piyasayı en az çeyrek boyunca tutacak kapalı bir üçgen oluşturur. Bakınız (Şekil 1).

Şekil 1

Üç aylık fiyat desteğinin şekli, sonraki pazarın kalitesini doğrudan etkiler. Üç aylık fiyat desteğini oluşturan tüm hisse senetleri, sonraki dönemde kesinlikle yükselmeyecektir. Üç aylık fiyat desteğinin yalnızca bazı belirli biçimlerinde, sonraki piyasada belirli bir artış olacaktır. İyi bir üç aylık fiyat desteğini "güçlü üç aylık fiyat desteği" olarak adlandırıyoruz.

Öyleyse, güçlü bir üç aylık fiyat güveni nedir? Genel olarak, üç aylık fiyat güvenin güçlü olup olmadığını aşağıdaki noktalardan değerlendiriyoruz.

1. Mevsimsel hareketli ortalama doğal olarak tersine döner ve otomatik olarak büyük siyah atı "sıkıştırır";

2. Hisse senedi piyasa başlangıcından önce olmalıdır Endeks bir süre düştüğünde, üç aylık ortalamaları her gün yukarı ters dönen hisse senetlerine bakın.Hangisi ilk tersine çevirecek, yüksek hacimde hangisi tersine çevirecek, hangisi yönetimin kamuoyunun yönlendirmesine uygun olacak. Geleceğin piyasası. Kara atı yönetin!

3. Güçlü bir Jito'nun ayırt edici özelliği, "sol platform" ve "sağ platform" olmasıdır. Sol platform, bu Jito üçgeninin sol tarafında ortaya çıkan K-line platformunu ifade eder. Alan yüksekliğinin mümkün olduğu kadar yüksek ve zaman uzunluğunun mümkün olduğu kadar yüksek olması gerekir. uzun. Sağ platform, Jito üçgeninin sağ tarafında ve üç aylık hareketli ortalamanın üzerinde görünen, sağ üst eğik platformun en patlayıcı olduğu K-line platformunu ifade eder.

4. Normal şartlar altında, sol platformun altındaki işlem hacmi büyütülecek ve sağ platformdaki işlem hacmi hızla artacak, bu tür hisse senetleri kararlılıkla satın alınmalıdır.

5. Üç aylık fiyat desteğinde hisse senedi fiyatı sol ve sağ platformlar arasındaki bağlantıyı kopardığında, takip etmek için iyi bir fırsat, bunlar arasında platformun üzerinden sıçrayan hisse senetleri daha güçlü!

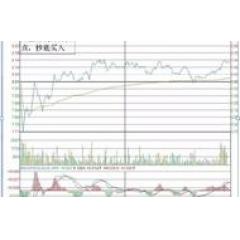

Lütfen aşağıdaki resme bakın güçlü bir üç aylık fiyat desteği. Bakınız (Resim 2)

şekil 2

Aşağıdaki resim, hisse senedi fiyatının üç aylık fiyat üzerinden sıçradığı ve hisse senedi fiyatının sol ve sağ platformlar arasındaki bağlantıdan sonra keskin bir şekilde yükseldiği bir senaryoyu göstermektedir. Bakınız (Resim 3)

resim 3

Aşağıdaki hisse senedi de bir sol-sağ platforma sahip olmasına rağmen, sol-sağ platform yukarıdaki hisse senedi kadar standart değildir ve geri dönüş sırasında üç aylık fiyat desteğinin altına düşmüştür, bu nedenle yukarıdaki hisse senedinden daha kötü görünüyor. Bakınız (Resim 4)

Şekil 4

Aşağıdaki stoğun sol ve sağ platformları arasındaki sınır çok açık değildir ve büyük bir platform olarak kabul edilebilir. Bakınız (Resim 5)

Şekil 5

Pozisyon kontrolü, kesin bir bilim değil, bir sanattır.Fonların güvenliğini sağlamak, risklerden etkin bir şekilde kaçınmak ve uzun vadeli istikrarlı karlar elde etmek için etkili bir araçtır.Pozisyon kontrolü bilincine ve kurallarına sahip olmak, borsa tüccarlarının psikolojik ve teknik olgunluklarından biridir. Pozisyon kontrolü, piyasanın ve münferit hisse senetlerinin kısa vadeli öngörülemeyen özelliklerine, piyasaya saygı duymaya ve fonların güvenliğini sağlamaya dayanır.

İyimser hisse senetleri için, temel istikrar koşullarında, kalabalığı körü körüne takip etmek, yüksekleri kovalamak ve öldürmek yerine, yüksek pozisyon hafif pozisyon, düşük pozisyon ağır pozisyon, fiyat ne kadar yüksek, daha fazla satış ve daha düşük fiyat, satın alma stratejisi benimseyebiliriz. Hisse senedi fiyatlarına göre pozisyon konumlandırmaya ek olarak, piyasanın noktası olan eşit derecede önemli bir temel vardır. "Yukarı çıkmazsanız, satmazsınız, küçük bir fiyata satmazsınız, büyük bir fiyata satarsınız; aşağı inmezseniz, satın almazsınız, küçük bir fiyata almazsınız, büyük bir fiyat alabilirsiniz" Yatırım, genel planlamaya dikkat eder.Herhangi bir hususu göz ardı etmek karar vermede hatalara neden olabilir.Son tahlilde bu bir risk kontrol problemidir.Aksi halde neden bazı insanlar iniş çıkışları büyük ölçüde sevmezler. Pozisyonlarını düzgün kontrol ediyorlar.

Pozisyonları makul bir şekilde kontrol edebilmek, yatırımcılar için pozisyon oranı, pozisyonların yapısı, zayıf piyasalardaki pozisyonları alt bölümlere ayırma teknikleri ve güçlü piyasalar gibi risklerden kaçınmanın önemli yollarından biridir. İşte son ikisinin analizi:

Güçlü piyasa pozisyonları: Yatırımcılar, fonların 1 / 3'ünü güçlü hisse senetlerinin operasyonuna katılmak için, fonların 1 / 3'ü potansiyel hisse senetlerinin istikrarlı ve orta vadeli operasyonuna katılmak için; 1 / 3'ü piyasa değiştiğinde ayarlanabilir operasyonlar için yedek fon olarak kullanmayı tavsiye ediyor.

Zayıf piyasa konumu: Belirsiz piyasa eğilimleri durumunda, ağır bir pozisyon almanın uygun olmadığını söylememek doğaldır.Tabii ki, kısa pozisyonlar mutlaka akıllıca değildir. Yine de pozisyonları bölme becerilerini kavramanız gerekir: 1. Yukarıda belirtildiği gibi, kendi fonlarınızın büyüklüğüne göre Yatırımı uygun şekilde çeşitlendirin. 2. Piyasa, ayı piyasasının sonunda düşüşü durdurup istikrar kazandığında ve iyi bir ivme gösterdiğinde, stratejik ikmal veya kürekleme operasyonları için uygun çeşitlendirilmiş yatırımlar yapılabilir. 3. Stok seçimi fikirlerine göre. Değer yatırımı, uzun vadeli stratejik bir pozisyondur, çeşitlendirilmiş bir yatırım stratejisi benimser, hisse senetlerini spekülatif bir bakış açısıyla seçer, kapsanan münferit hisse senetlerinde kısa vadeli bant işlemleri veya "T + 0" kısa vadeli işlemler uygular.

Konum kontrolünün temel noktaları:

1. Asla havaya ayak basmayın

Para kazanma şansı asla yok, hisse senedi olmadan nasıl para kazanılır, yani yatırım olsa da çok az yatırım olsa da para kazanmak da imkansızdır. Özellikle borsa keskin bir şekilde yükseldiğinde, eldeki çok az hisse senedi olduğu için, piyasa değerindeki artış hiç yansıtılamaz veya sermaye oranındaki artış çok küçüktür. Daha da önemlisi, borsa yükseldiğinde düşük seviyeden hisse senedi almak için çok geç kalınacak ... Şu anda yolunuzu kaybetmek ve rastgele hisse senedi satın almak çok kolay.Ayrıca aklınızı kaybetmek ve insanları öldürmeye cesaret edememek de kolay. Dolayısıyla piyasa gelse bile kısa ömürlü olanlar için fark gözetmeksizin hisse senedi satın alarak para kazanamayacak, hatta para kaybedemeyeceklerdir.

Borsaya yatırım yapmanın son sözü kısa kalmamaktır İnsanlara hisse senetlerine yatırım yaparken doğru zamanı seçmeniz, hisse senetlerini seçmeniz ve onları iyi tutmanız gerektiğini söyler. Ancak genel yatırımcıların yatırım yöntemi çoğu zaman tam tersidir, yani ellerinde her zaman çok miktarda nakit vardır, her zaman çok az, hatta yüzlerce hisse alır ve hisse senedi alırlar. Bu oran toplam fonların% 10'undan az Böyle bir yatırım hisse başına birkaç dolar kazandırsa bile gelir fazla değil. Bu yatırımın Takong'dan hiçbir farkı yok gibi görünüyor. Bu nedenle, indirilip indirilmeyeceği, eldeki fonlar ile hisse senedi almak için kullanılan fonlar arasındaki orana bağlıdır.

2. Asla dolu olmayın

Memnun olmayan hisse senetleri için son söz: riskleri kontrol edin, sermaye pozisyonlarını zamanında ayarlama fırsatlarını değerlendirin ve yükselmeyen hisse senetleriyle karşılaştığınızda yukarı yönlü potansiyele sahip hisse senetlerini değiştirin.

Memnun olmayan pozisyonlar, sıradan yatırımcılar için nispeten kolaydır, çünkü hisse senedi alım satımının ilk gününden bu yana pozisyonlarını doldurmaya cesaret edemediler.Borsa yükseliyor olsa bile, kapsanmaktan korktukları için hisse senetlerini kolayca almaya cesaret edemiyorlar. Biraz hissettiğimde hisse senedi alıyorum, iyi hissettiğimde birkaç yüz hisse daha alıyorum, kötü hissettiğimde daha az hisse alıyorum. Elbette sadece duygulara dayalı hisse senedi almak işe yaramayacaktır.

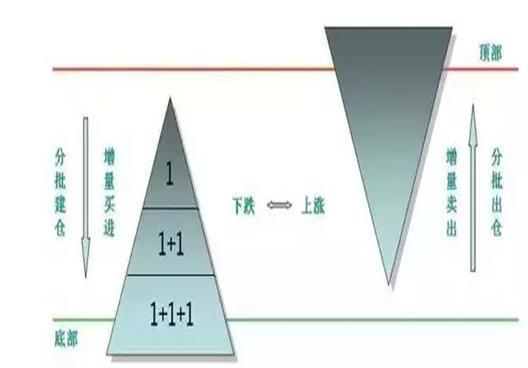

3. Piramit pozisyon yönetimi

Piramit satın alma yöntemi, dünyadaki en popüler pozisyon açma yöntemlerinden biridir.Bu, satın alınan yatırım ürünlerinin ortalama fiyatının bir sonraki en düşük fiyatta tutulmasıyla karakterize edilen uzun vadeli bir yatırım konseptidir.

Belirli bir hissenin uzun vadeli eğilimi pozitifse, hisse fiyatı düştüğünde, pozisyonlar piramit şeklinde açılır, yani fiyat ne kadar düşükse, açılan pozisyon sayısı o kadar fazla olur. Hisse senedi fiyatı normal yoluna döndüğünde, doğal olarak karlı olacaktır. Aşağıda gösterildiği gibi:

Piramit açılmasına uygun stok koşulları

1. Pozisyon açmak için önceki dönemin altına düşmesi gerekir

Bir önceki dönemin dibi genellikle destekleyici bir etkiye sahip olduğundan, birçok hisse senedi bir önceki dönemin dibinde hızlı bir şekilde toparlanabilir ve ikinci veya üçüncü gün kar elde edilebilir.

2. Stokları aşırı satmak için CCI kullanın

Aşağıdaki dört teknik gösterge ile tanışın:

CCI -200'ün altına düştü;

KDJ'nin J değeri negatiftir;

Hisse senedinin kapanış fiyatı BOLL'un altında veya dipten kırılmış;

Kapanış fiyatı ile 5 günlük hareketli ortalama arasında% 10'dan fazla (veya% 10'a yakın) bir fark vardır.

3. Şangay ve Shenzhen A-hisse pazarında en düşük fiyatlı hisse senedini seçin

Sabırla beklemek için biraz zaman ayırın ve kârın% 2'si (işlem ücreti düşülerek) atılacaktır.

Grup halinde satın almak için piramit yöntemi nasıl kullanılır?

1. Pozitif piramidi satın almak

Piramidin tabanı yukarı çıktıkça daha geniş ve daha dardır. Endeks veya hisse senedi fiyatı yükseldiğinde, ilk fon alımı nispeten büyüktür ve daha sonra fon alımı kademeli olarak azaltılır, böylece yatırım riskleri azalır. Aşağıda gösterildiği gibi:

Daha az satın almak için bu piramidi kullanmanın avantajları şunlardır:

Düşük fiyatlarla daha çok, yüksek fiyatlarla daha az satın alırsınız. Tek seferlik bir tam pozisyon kadar karlı olmasa da, hisse senedi fiyatlarının düşme riskini azaltabilir.

Örneğin: belirli bir hissenin fiyatı 10 yuan olduğunda, ilk kez fonun% 50'si ile satın alınır. Fiyat% 10 arttığında, satın almak için fonların% 30'unu kullanın ve bu şekilde, belirli bir fiyat tamamlanana kadar yükselişte satın almaya devam edin. Pozitif piramit yöntemi, bir boğa piyasası veya yükselen bir kanaldaki hisse senetleri için uygundur, ancak boğa piyasasının sonu için uygun değildir.

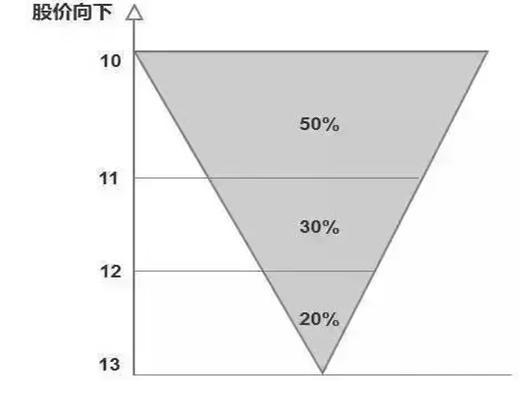

2. Ters piramit satın alma

Pozitif piramit satın alma yönteminin aksine, fiili savaşta, ilk fon alımı küçüktür ve daha sonra fon alımı kademeli olarak artarak yatırım risklerini azaltır. Aşağıda gösterildiği gibi:

Bu tersine çevrilmiş piramit türü satın almanın giderek daha fazla avantajları: fiyat yüksek olduğunda daha az satın al, fiyat düşük olduğunda daha fazla satın al, maliyetleri düşürmek için gruplar halinde pozisyonlar oluştur ve hisse senedi satın alma noktaları nedeniyle fon eksikliği konusunda endişelenme.

Endeks veya hisse senetleri düştüğünde, düşük puan tamamlanana kadar daha fazla fon satın almak için daha büyük oranda fon kullanmaya devam edin. Bu, maliyetleri sürekli olarak azaltabilir ve piyasa iyi gittiğinde, kar için yer açılacaktır.

Piramit yönteminin özü nedir?

Olumlu veya tersine çevrilmiş bir piramit satın alma olup olmadığına bakılmaksızın, başlangıç sermayesinin kaç eşit parçaya bölüneceğini ve gruplar halinde nasıl pozisyon oluşturulacağını belirlemek çok önemli bir adımdır.

Genel piyasada, fonları 1 / 16'ya bölmek en güvenlisidir.İlk kez bir fon payı satın almak için bir pozisyon açtığınızda, satın aldıktan sonra yaklaşık% 2 oranında geri dönerse (işlem ücretinin% 1'i düşülürse), dışarı atılır.

Satın aldığınız hisse senedinin elde tutma maliyeti bazında yaklaşık% 2 toparladığınız sürece (% 1 işlem ücreti düşüldükten sonra), onu atabilirsiniz veya fonu 1 / 8'e bölerek 2 pozisyona kadar telafi edebilirsiniz ve gelir iki katına çıkar.

Piyasada keskin bir düşüşle karşılaşırsanız, fonlarınızı 1 / 32'ye bölebilirsiniz, böylece sadece bir kesinti olan hisse senetleriyle karşılaşsanız bile 4 pozisyon oluşturabilir ve% 40'a varan bir düşüşe dayanabilirsiniz.

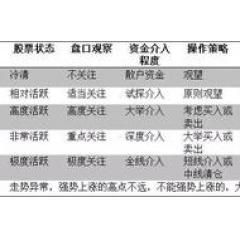

Pozisyon yönetimi gösterge formülü

Tam depo: 1, POINTDOT, COLORRED;

Pembe% 50: 0,5, POINTDOT, RENKLİ;

Gri% 50: 0,5, POINTDOT, COLORGRAY;

Açıklık: 0, COLORWHITE;

VAR1: = (2 * KAPAT + YÜKSEK + DÜŞÜK + AÇIK) / 5;

VAR2: = EMA (EMA (EMA (VAR1,4), 4), 4);

VAR3: = (VAR2-REF (VAR2,1)) / REF (VAR2,1) * 100;

VAR4: = MA (VAR3,2);

VAR5: = EMA (KAPALI, 5) -EMA (KAPALI, 55);

VAR6: = EMA (VAR5,10);

STICKLINE (VAR3 > VAR4 VE VAR5

STICKLINE (VAR3 > VAR4 VE VAR5 > VAR6,0,1,3.7,0), COLORRED;

STICKLINE (VAR3VAR6,0,0.5,3.7,0), COLORGRAY;

STICKLINE (VAR3

DRAWICON (VAR3 > VAR4 VE VAR5 VAR4 VE VAR5

DRAWICON (VAR3 > VAR4 VE VAR5 > VAR6 VE REF ((VAR3 > VAR4 VE VAR5 > VAR6) < 1,1), 0,9,9);

DRAWICON (VAR3VAR6 VE REF ((VAR3VAR6) < 1,1) 0,65,2);

DRAWICON (VAR3

Formül kodunu kopyalamak kaçınılmaz olarak bazı biçim hatalarına neden olacaktır. Başarıyla içe aktaramazsanız, kaynak kodunu almamı isteyebilirsiniz!

A-hisse aşamasının mevcut işletim becerileri ve formül kodları hakkında daha fazla bilgi edinmek istiyorsanız veya herhangi bir şüpheniz varsa, kamu hesabı Yuesheng stratejisine (yslc688) dikkat edebilirsiniz.Daha fazla piyasa görünümü işlemleri ve stok teknik analiz yöntemleri öğrenmenizi bekliyor ve sabit bir kuru ürün arzı var!

Bu on altı kelimeyi hatırla, senetlerde asla kaybetmeyeceksin

İster Zhuang Tuo tarafından piyasaya sürülen bir hisse, ister iyi bir arkadaş tarafından piyasaya sürülen bir hisse veya sizin tarafınızdan seçilen bir hisse, "trend hisse senedi içinde, trend artıyor, trend düşüyor, hisse düşüyor ve trend hareket ediyor" konusunda ısrarcı olduğunuz sürece. Kandırılmak.

Sözde "momentum" yükselen bir kanal olabilir, hareketli bir ortalama sistem veya bir gösterge olabilir, çünkü alım satımınız esaslı temeli olmayan duygulara dayalı olamaz? Elbette, bu çoğu tüccar için geçerlidir , Çoğu tüccar teknik spekülatif arbitraj peşinde koştuğundan, temel değerlemelere vb. Dayalı ticaret yapan bazı öğrencilerin azgın olması gerekmez.

"Momentum" ile "momentum" nedir? Örneğin, hisse senedi fiyatı yükselen bir kanalda veya hareketli ortalama uzun pozisyonda çalışıyor.

"Momentum" ve "momentum in" ile, "stoktaki momentum" nedir? Örneğin, hisse senedi fiyatı yükselen bir kanalın yükseliş trendinde veya uzun bir ortalama çizgisinde çalışırken, daha fazla hisseye sahip olabilirsiniz. Hisse senetlerindeki yükseliş trendi hakkında spekülasyon yapmazsanız, düşüş trendi hakkında spekülasyon yapmak ister misiniz? Tabii ki, bu, sıradan perakende yatırımcıların A-hisse piyasasında açığa satıştan kar edemediği zamandır.

Öyleyse, hisselerde potansiyel artış nedir? Bu basit, yukarı doğru ivme gittikçe daha belirgin hale geliyor, ritim gittikçe güçleniyor, yükselen kanal yavaşça tırmanmaya başlıyor ve hareket ettikçe açı artıyor ve yürümeye başlıyor. Sonra ana yükselene koştu. . . Bu bir ivme sürecidir. İlk momentum gittikçe daha belirgin hale geldikçe, operatör elbette daha cesur hale gelir ve gittikçe daha fazla çip yerleştirilir, yani hisselerdeki potansiyel artış artar.

Momentum azaltma ve stok azaltma ile ne kastedilmektedir?

Örneğin, yükselen kanalın telleri 45 ° 'den 60 °' ye, sonra 75 ° 'ye kadar uzanır ve son olarak 90 ° dikey çekmeye girer ve sonra 75 °, 60 °' ye döner. , Bu, momentumdaki bariz düşüş ve ivme zayıfladıkça hissedarlık elbette azalacak. Sözde momentum hareketi, yükseliş eğilimi yükseliş eğilimini kırmak için zayıfladığında, artık hisse tutmak için en temel koşulu oluşturmadığı, yani momentumun stokta olduğu anlamına gelir, bu yüzden elbette momentum kaybolur.

Bu on altı karakterle, momentum daha da döndükten sonra kararlı bir şekilde müdahale etti ve momentum boşaldıktan sonra kararlı bir şekilde ortaya çıktı. Açıkça pozisyonunuzu bozmayın, hala pozisyonunuzu örtmek için bir araya gelmekten, uzun çılgınlık yapmaktan, net bir yükseliş trendi yapmamaktan bahsediyorsunuz, hala kısa görünüyorsunuz. Kayıpları azaltan ve kârın akmasına izin veren spekülasyon ustalarının alanına kolayca ulaştı.

(Yukarıdaki içerik sadece referans içindir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne ve kendi riskinize dikkat edin.)

Sorumluluk Reddi: Bu içerik Yuesheng Raiders tarafından sağlanır ve Yatırım Ekspresinin yatırım görünümlerini onayladığı anlamına gelmez.

-

- "Anne geliyor" 95 yaşındaki anne tekerlekli sandalyede 75 yaşındaki ağır hasta kızını ziyaret etmek için netizenleri ağlattı

-

- Kobe'nin kızı WNBA'da fahri çaylak seçildi, rüyası sonunda gerçekleşti, Vanessa gözyaşlarına direniyor

-

- Buffy'nin özellikleri Çin borsasını yıkıyor: Elinizde 500.000 yedek nakit varsa, bu aşamada Kweichow Moutai'ye yatırım yaparak ne kadar kazanabilirsiniz?

-

- Shenzhen Bin Malikanesinin İkinci Işığının Ardında: Salgında "İndirimli Kredi" ile Gayrimenkul Gayrimenkul Spekülasyonu

-

- Şu anda COVID-19 hakkında ne kadar bilginiz var? Critical Care Medicine Expert Du Bin: En iyi yarısı, hala çok fazla bilinmeyen var