Çin'deki en "güçlü" hissedar: ömrü boyunca sadece bir hisse satın alın, sermayenin% 25'ini alın,% 30 artırın,% 50 düştükten sonra tekrar satın alın, anapara 3 yıl içinde 99 katına çıkacak

Hisse senedi ticaretinde T + 0 ve T + 1'in avantajları nelerdir?

Borsadaki perakende işlemlerin sayısı ne kadar sık olursa, bu perakende yatırımcı için zarar olasılığı o kadar artar. Öte yandan T + 1, o gün alınan münferit hisse senetlerinin ertesi gün satılabileceğini garanti edebilir, bu da perakende yatırımcıların çalışma sıklığını büyük ölçüde azaltır.T + 0, perakende yatırımcıların günde sayısız kez alıp satabileceği anlamına gelir. T + 1'in iptali ve T + 0'ın uygulanması, yalnızca perakende spekülasyonunu daha ciddi, daha sık işlemler ve daha özenli et kesimi yapacaktır.

T + 1 neden kurumlar yerine perakende yatırımcıları hedefliyor?

Aslında, kurumlar ve bireysel yatırımcılar arasındaki en büyük fark fonlarında yatmaktadır.Kurumsal fonlar çok büyüktür, birkaç milyardan on milyara kadar değişir. Yani bu da mahkumdur, kuruluş T + 0'ı kullanmayacaktır. Bir günde girip çıkamayacak kadar büyük oldukları için kısa vadeli yapmaları gerekmez.

T yapma becerilerini öğrenmeden önce, iki konuyu anlamalıyız.

Birincisi, T için ne zaman uygundur, T için ne zaman uygun değildir?

Maymun pazarı (şok pazarı), ayı pazarı T için uygundur, ancak boğa pazarı uygun değildir.

Bunu anlamak zor değil. Bir boğa piyasasında en iyi yol, hisse senetlerini tutup endeksin yükselişini takip etmesini beklemektir. Şu anda, bir kez T yaptıktan sonra uçmak kolaydır ve sonra zihniyetiniz patlar.

T özellikle maymun piyasasında iyidir. Endeks dalgalanır ve bireysel hisse senetleri de dalgalanır. Günlük genlik küçük değildir ve spreadler için bolca yer vardır. Bir ayı piyasasında, hisse senetlerini tutmaya devam ederseniz, bu derin bir yorgandır ve daha sonra geri dönmek zor olacaktır. Yapılabilecek tek şey, maliyetleri düşürmek için T yapmaya devam etmektir.

İkincisi, T için hangi hisse senetleri uygundur? Hangi hisse senetleri uygun değildir?

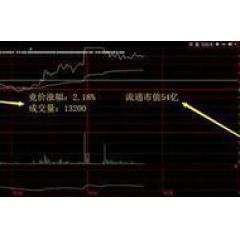

T'ye uygun hisse senetleri aktif olmalıdır. Bu tür bir aktivite, sık günlük sınır gerektirmez, ancak yeterli gün içi genlik boşluğunu ifade eder.Örneğin, her gün% 5 genlik boşluğu varsa, T olarak kullanılabilir. Bu tür hisse senetleri genellikle özellikle büyük değildir, genellikle küçük veya orta boydur ve bir tema bonusuna sahip olmak en iyisidir.

Bazı küçük biletlerin konusu yoktur, temelde likidite yoktur ve T için uygun değildir.

Bu iki noktayı anlamak, T yapmanın kapsamını büyük ölçüde azaltmamıza yardımcı olacaktır.

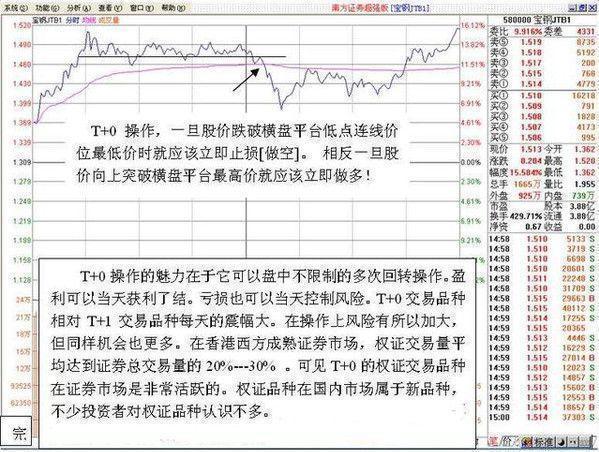

T yapmak "T + 0" dır, bu da işlem gününün yükseliş ve düşüşünü spread yapmak için kullanmaktır. Bir yatırımcı belirli sayıda kapitone hisse senedi tuttuğunda, hisse bir gün ciddi şekilde aşırı satılır veya eksik açılır.Bu fırsatı aynı hisse senedinden aynı sayıda ve belirli bir yüksekliğe yükseldikten sonra, başlangıçta kapsanan aynı türde hisse senedi satın almak için kullanabilirsiniz. Tüm hisse senetleri, spread'ten kar elde etmek için düşük alım ve bir işlem gününde yüksek satış yapmak için satılır.

T + 0'ın ne olduğunu anlamanıza izin verecek birkaç basit örnek vereyim.

1. Belirli bir hisse senedinin bugün 10.00 yuan olduğunu varsayarsak ve yarın yükseleceğini tahmin ederseniz, o zaman bugün 10.000 hisse satın alırsınız. Ertesi gün, hisse senedi 10.40 yuan'a koştu, düşeceğini düşünüyorsunuz, dışarı atıyorsunuz ve 4000 yuan kazanıyorsunuz (örneğin, vergiler ve ücretler dikkate alınmadan, aşağıda aynısı), saat 14: 00'den sonra tekrar 10.10 yuan'a düştü , Ertesi gün tekrar yükseleceğini düşünüyor musun, sadece attığın fişleri geri al. Sonuç olarak, piyasa kapanmadan önce hisse senedi 10.40 yuan'a çekildi Bu şekilde, bugünkü T + 0 operasyonu ile defter karı 7.000 yuan oldu. T + O operasyonlarına girmezseniz, kar sadece 4.000 yuan olacaktır.

2. Hisse başına 10.00 yuan'dan 10.00 yuan'da belirli bir hissenin 10.000 hissesine sahip olduğunuzu varsayalım Piyasa açılmadan önce, bugünün haberlerinin düşüş olduğunu ve düşeceği tahmin edildiğini görüyorsunuz. Bu nedenle, piyasanın açılışında (veya açık artırma çağrısında bulunarak), cipsler maliyet fiyatından atıldı. Daha sonra piyasa ve bireysel hisse senetleri gerçekten düştü. 9.50 yuan'a düştüğünü varsayalım ve piyasanın yenilemeyeceğini düşündüğünü ve hisse senedinin yüksek bir seviyede zirve yapmadığını fark ederseniz, bu cipsleri 9,50 yuan fiyatına geri alabilirsiniz. Kapanış fiyatı 9.80 yuan ise, o zaman T + 0 yaparak 3,000 yuan dalgalı kar elde edeceksiniz.T + O yapmazsanız, kitap kaybınız 2.000 yuan olacak ve 5.000 yuan fark olacaktır. Piyasanın 9.30 yuan'da kapandığını varsayarsak, T + 0 yaptığınız için 2.000 yuan kaybettiniz, ancak T + O yapmadıysanız 7.000 yuan kaybettiniz. Hala 5.000 yuan tutarında bir fark var.

3. Hisse başına 10.00 yuan'da belirli bir hissenin 10.000 hissesine sahip olduğunuzu ve ayrıca elinizde nakit olarak 100.000 yuan olduğunu varsayalım. Bugün piyasa açıldıktan sonra, hisse senedi sabah 9.60 yuan'a düştü.Artık düşmeyeceğini düşünüyor musunuz, ancak sadece biraz daha büyük bir şok.Yani 9.60 yuan'da bu hisseyi 100.000'den 96.000 yuan ile satın aldım. 10.000 hisse. Öğleden sonra hisse senedi 10.00 yuan'a yükseldi Şu anda, hisse senedinin yakın gelecekte dalgalı olacağını düşünüyorsunuz, bu nedenle başlangıçta elinizde tuttuğunuz 10.000 hisseyi 10.00 yuan fiyatına bıraktınız. Bu şekilde piyasa kapandığında 10.000 hisse senedine sahip oluyorsunuz, hisse senedi fiyatı piyasa açılışı ile aynı gün kapanıyor ve yükseliş ya da düşüş olmuyor ancak 4000 yuan kar elde ettiniz.

Yukarıdakiler T + 0 yapmanın örnekleridir. İyice öğrenebilirseniz, faydaları uzun vadede iyi olacaktır. Teknik grafikleri nasıl analiz edeceğini bilmeyen sıradan arkadaşlar için, T + 0'ı iyi kullanırsanız, teknik uzmanlardan hiç aşağı kalmayacaksınız.

T + 0 nasıl kavranır? Trend, sermaye ve ticaret noktalarının mükemmel kombinasyonu

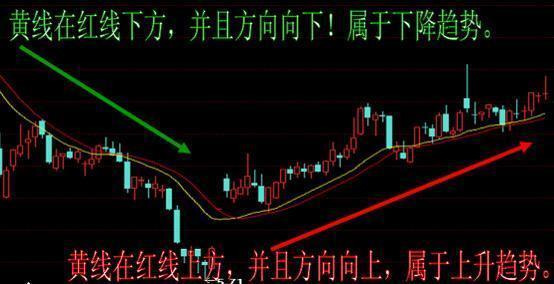

1. Eğilimi kavrayın: akıllı yardımcı hat

Akıllı yardımcı hat: sarı bir çizgi ve kırmızı bir çizgi.

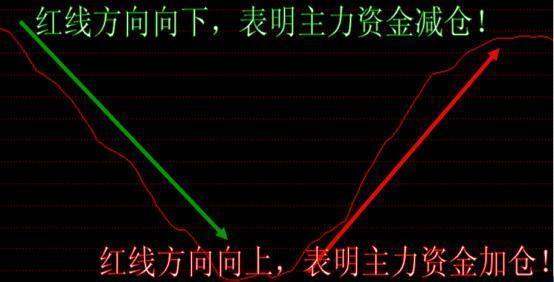

2. Fonların ele geçirilmesi: ana güç takibi

Ana izleme: kırmızı bir çizgiden oluşur

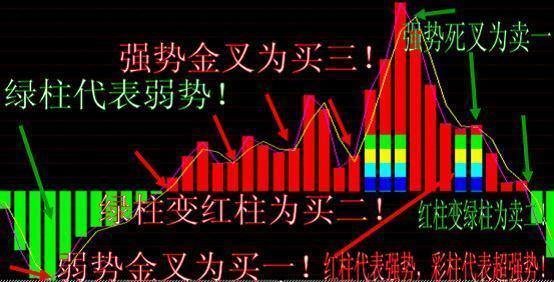

3. Satış noktasını kavrayın: balıkçılık sezonu, K-hattı

Balıkçılık sezonu: güçlü ve zayıf su havzası + altın çatal ve ölü çatal

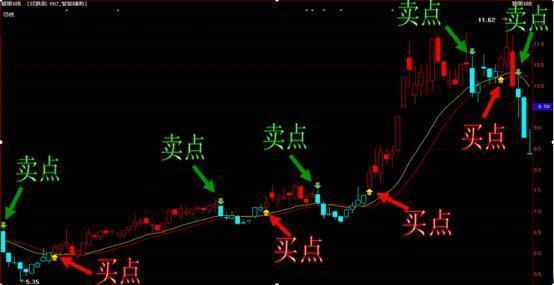

Bilgelik K-çizgisi: Sarı nokta B ve yeşil nokta S'den oluşur.

Zaman paylaşımı, tüm trendlerin ve işlemlerin temelidir, abartı değildir.Zaman paylaşım trendlerini anlamak ve iyi kullanmak, para kazanmamak sizin için zordur.Tüm işlemlerin amacı para kazanmaktır.Borsada peri yoktur ve para kazanmanın tek yolu vardır. : Başarı oranını sürekli iyileştirin ve gün içi T + 0 en temel ve orijinal başlangıçtır ve daha kesindir.

T + 0 işlemi için ne tür trend bireysel hisse senetleri uygundur?

Orta çizgi konusunda iyimser olan hisse senetleri, T + 0 işlemlerinin zorluğunu azaltabilir ve nispeten konuşursak, T + 0 işlemleri belirli bir miktar dip pozisyon gerektirir. Ve münferit hisse senetlerinin düşüş eğilimi, alt pozisyonda belirli bir derecede kayba neden olacaktır. Orta çizgi konusunda iyimser bir hisse senedi için, yükselen fiyatların gelirini sadece T + 0 işlemleri yaparak değil, T + 0 işlemlerinin fazla getirilerini de elde edebiliriz.

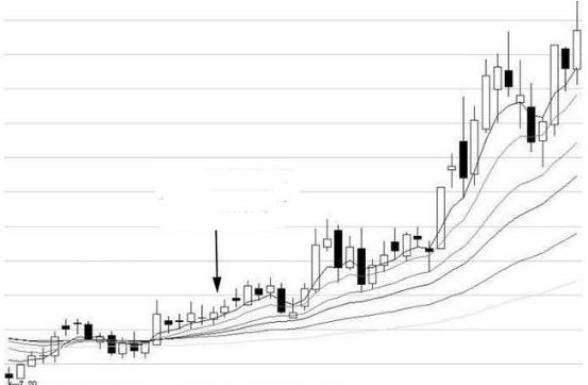

1. Hareketli ortalama sistemi uzun bir düzenleme oluşturur (uzun bir düzenleme şu anlama gelir: MA5, MA10'un üzerindedir, MA10, MA20'nin üzerindedir ve MA20, MA30'un üzerindedir).

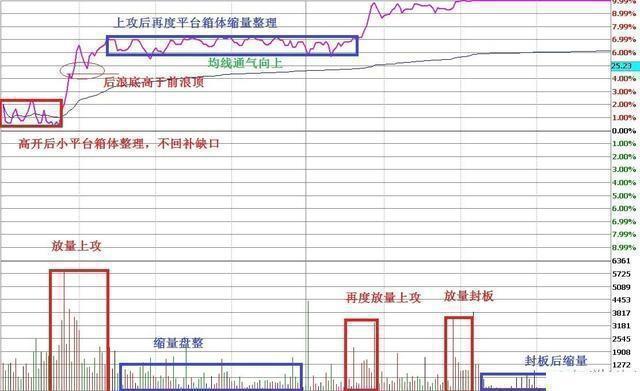

Resim Ekim 2014'ten Aralık 2015'e kadar K-line trendini göstermektedir. Şekildeki münferit hisse senetlerinin hareketli ortalama sistemi yavaş yavaş kısa pozisyonlardan uzun pozisyonlara kaymış, bu da yatırımcılara münferit hisse senetleri için piyasa görünümünün iyimser olduğunu ve hisse senetlerinin aktif olma eğiliminde olduğunu ve kademeli olarak dip pozisyon oluşturabileceklerini söylüyor. Bireysel hisse senetleri konusunda orta hatta iyimser, T + 0 yapın.

Şekildeki trendden, alt pozisyon açıldıktan sonra fiyatın güzelce yükseldiğini ve yatırımcıların alt pozisyonu düşük seviyeden açarak iyi yatırım geliri elde edebildiğini görüyoruz. Bu orta çizgi temelinde, T + 0 yatırımcılara ek gelir getirebilir ve geliri ikiye katlayabilir.

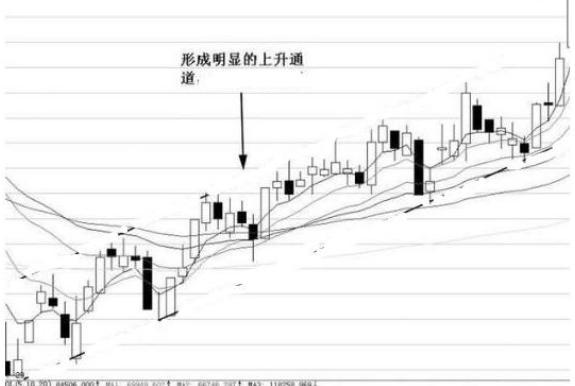

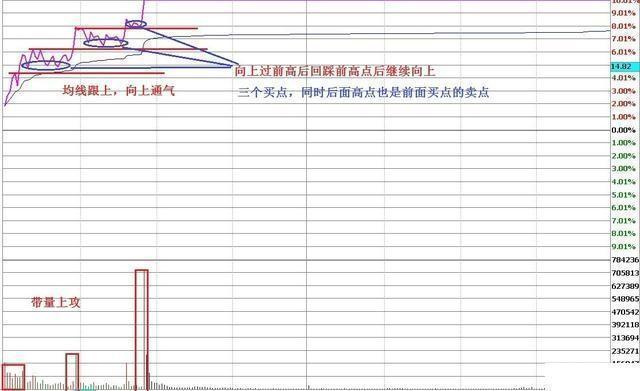

2. Net bir yukarı doğru kanal oluşur ve münferit hisse senetlerinde daha fazla büyüme için yer vardır.

Resim, Ağustos 2015 ile Kasım 2015 arasındaki K-line trendini göstermektedir. Bireysel hisse senetleri işlem sırasında belirgin bir yukarı yönlü kanal oluşturdu ve bireysel hisse senedi piyasası orta vadede iyimser. Bireysel hisse senetlerinin pozitif bir orta hattına sahip olduğumuzda, fırsata müdahale edebilir ve bireysel hisse senetlerinin trendine göre T + 0 yapabiliriz, yüksek satış ve düşük alım yapabiliriz.

Yatırımcıların daha sonraki dönemde kanal dışı bireysel hisse senedi trendi için farklı piyasa eğilimlerine göre esnek bir şekilde yanıt vermesi gerekmektedir. T + 0 işlemini yeni trende göre esnek hale getirin.

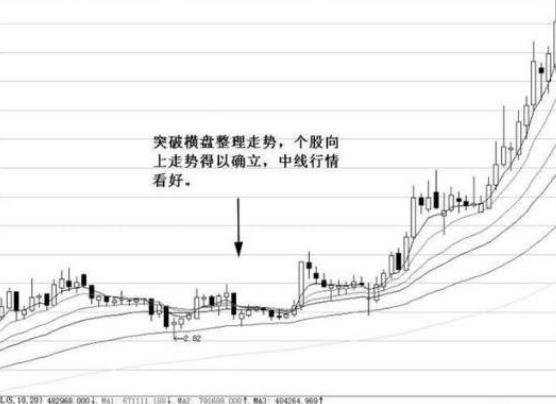

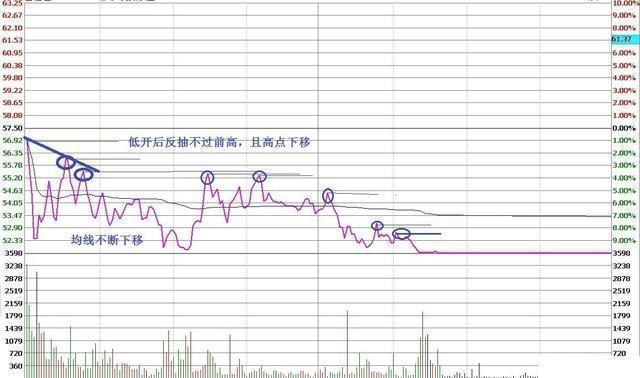

3. Yatay ve yukarı doğru atılım trendi, orta vadeli bireysel hisse senedi piyasası umut vericidir.

Resim, Kasım 2014 ile Mart 2015 arasındaki K-line trendini göstermektedir. Uzun bir yatay ticaret döneminden sonra, bireysel hisse senetleri büyük bir pozitif çizgiden çıktı ve tek bir hamlede yatay eğilimi kırdı. Bu büyük Yang çizgisinin ortaya çıkması, uzun vadeli güç için yenilenen çabayı işaret etti.Bireysel hisse senetleri de sonraki ayarlamalarda nispeten güçlü bir eğilim sürdürdü ve fiyatlar bir kez daha yükseliş eğilimini başlattı. Bireysel hisse senetlerinin yatay trendini kırdıktan sonra orta hat piyasası iyimser. Bir pozisyon oluşturmak, ona katılmak ve daha fazla getiri elde etmek için T + 0'ı birleştirmek için bir fırsat seçebiliriz.

T + 0 operasyonunda, pozisyon açmak için kullandığımız fonlar toplam yatırım tutarının yarısını oluşturmalı ve yarı pozisyonları hisse senedi ile takip etmelidir.Bu, eldeki fon kullanımını maksimize edebilir, fon israfını önleyebilir, riskleri azaltabilir ve büyük hisse senedi fiyatlarından kaçınabilir. Düşüşten kaynaklanan ciddi kayıplar, azalan hisse senetlerini elimizdeki fonlarla satın alarak düşük bir maliyetle amortismana tabi tutulabilir.Yarım pozisyon açılsa bile elimizdeki fonları T + 0 takası yapmak için de kullanabiliriz.

Hisse senedi fiyatı keskin bir şekilde yükselirse ve yükseliş eğilimi bir süre daha devam ederse, kısa vadede hisse senedini takip edip orjinal hisseyi satarak kısa vadeli kar elde edebiliriz.

T + 0 yarı pozisyon düşük alım için ön koşul, fiyatın dalgalanması ve düşük bir fiyat noktasının olmasıdır, böylece eldeki fonların yarısı ilgili hisse senetlerini takip etmek ve yarı pozisyon düşük alım elde etmek için kullanılabilir.

T yapmak için temel beceriler:

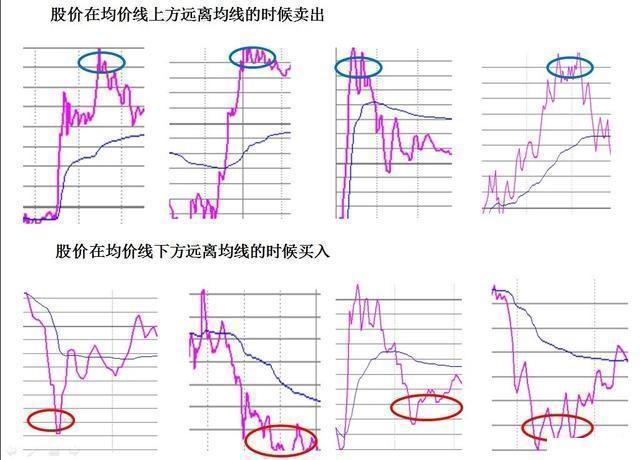

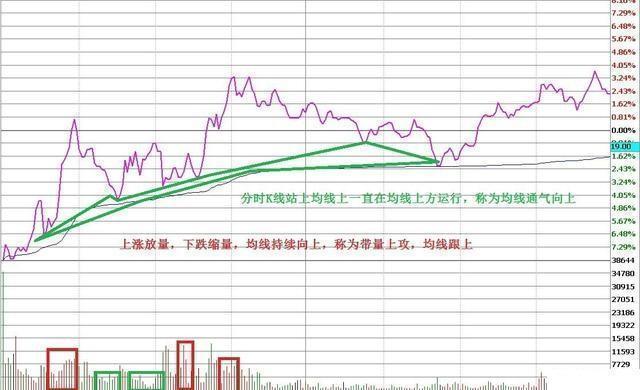

T yapmanın anahtarı zaman paylaşımlı hareketli ortalamaya bakmaktır Hisse senedi fiyatı hareketli ortalama çizgisinin üzerine çıktığında satılır ve fiyat hareketli ortalama çizgisinin altında olduğunda hisse senedi fiyatı alınır.

Piyasa daha yüksek açıldı ve yükseldi ve bireysel hisse senetleri tek taraflı yükseldi Genel olarak, T kullanılmaz veya T yapmak için bir zaman paylaşımlı ayar bandı içinde T yapmak için yalnızca bir dakikalık satır kullanılır, tüm alım satım işleminin tamamlanması 10 dakika gerektirir;

Piyasa alçaktan açıldı ve alçaldı ve hisse senetleri tek taraflı düştü.Genel olarak, piyasa T aşağıdadır, yani önce sat sonra geri al veya sadece geri alım yapmadan sat ve ertesi sabahın en düşük seviyesini bekle;

Sarsıntılı sığır derisi pazarı, pozitif T veya ters T yapmak için duruma dayanabilir

T yapmak için birkaç formül:

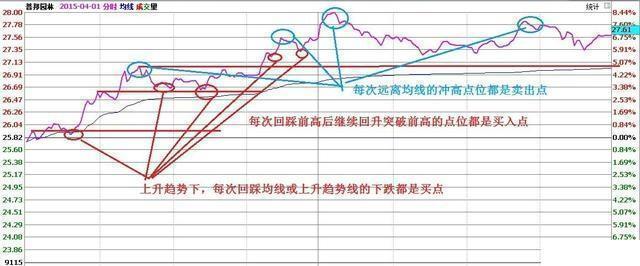

Yükseliş trendinde, hareketli ortalamaya veya yükseliş trend çizgisine her geri adım attığınızda bir satın alma noktasıdır;

Bir düşüş trendinde, hareketli ortalamanın tersine çevrilmesi veya düşüş trendi çizgisinin her yükselişinde bir satış noktasıdır;

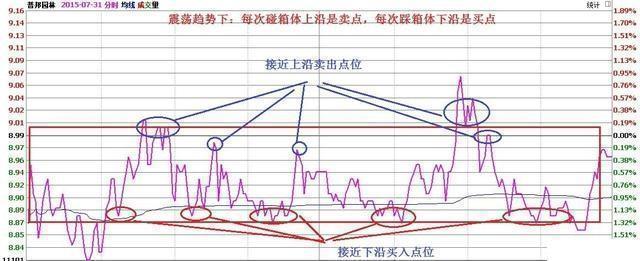

Salınan trend altında: kutu gövdesinin üst kenarına her dokunduğunuzda bir satış noktasıdır ve kutu gövdesinin alt kenarına her adım attığınızda bir satın alma noktasıdır.

Eğilimleri belirlemek için ortak zaman paylaşım modelleri:

Yükselen trend:

Alçaktan açıldıktan sonra, hızlı bir şekilde hareketli ortalamaya koşun ve havalandırın, hareketli ortalama yükselir (hacim artarak)

Daha yükseğe açın ve sonra daha yükseğe hareket edin, hareketli ortalama yukarı doğru açılır, arka dalganın alt kısmı ön dalganın tepesinden daha yüksektir ve hareketli ortalama yükselir (ses seviyesi artarken)

Bir önceki yüksek noktayı geçip, önceki yüksek noktaya geri adım atarak ve ardından yukarı çıkmaya devam ederek, hareketli ortalama yükselmeye devam ediyor (ses seviyesi artarak)

Not: Son iki örnek aynı zamanda günlük limiti takip etmek için iki zaman paylaşımlı değerlendirme yöntemidir (günlük limiti çekmenin N yolu vardır, ortak olanı tek kelimelik tahtadır, Ssangyong denize gider 3, 5, 7 dalga günlük limit, kırmızı bayrak yüzer, gök topu, platform atılımı, merdiven (Yükselt vb.)

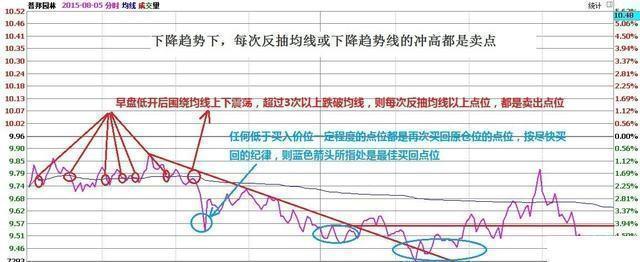

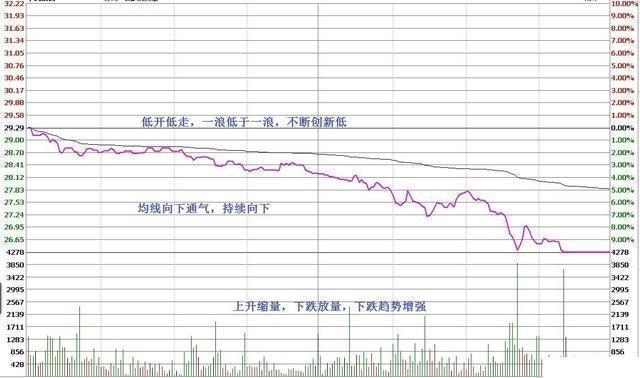

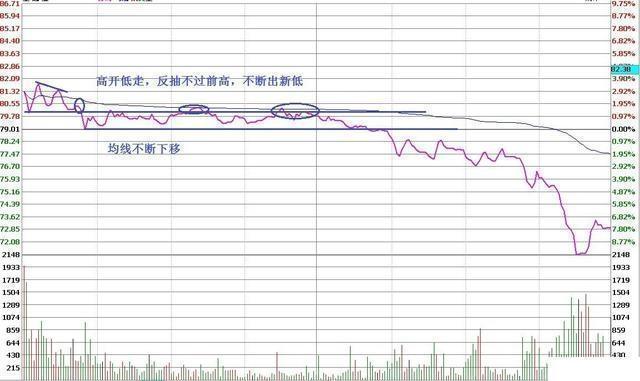

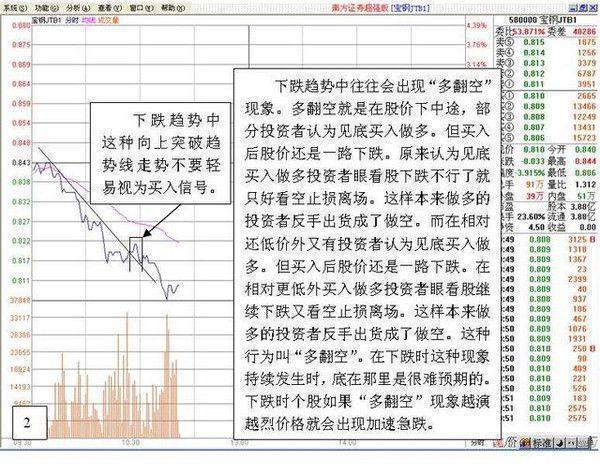

Düşüş eğilimi:

Alttan açıldıktan sonra, önceki yüksek değere geri çekilemez ve yüksek nokta aşağı iner, hareketli ortalama aşağı kalır

Alçaktan aç ve alçal, hareketli ortalama aşağı doğru havalandırır, bir dalga bir dalgadan daha alçaktır

Yüksekten açıldıktan ve hareketli ortalamanın altına düştükten sonra, önceki yüksek seviyeden geri çekilemedi ve yeni bir düşük belirledi

T yapmak için beş beceri

1. Sadece "kısa" ve düşüş trendinde asla uzun değil

T + 0 ticaret sistemi altında, fonlar günde birkaç kez kısıtlama olmaksızın ileri geri çalıştırılabilir, bu da işlemler için yukarı veya aşağı hızlandırma rolü sağlar. Eğilim oluştuğunda, yön sürekliliği genellikle T + 1 ticaretinden daha belirgindir. T + 0 işlemleri gerçek zamanlı olarak alınıp satılabildiğinden, çoğu yatırımcı görürlerse kazanma zihniyetine sahiptirler, emin değillerse kavga çıkarlar. Trend oluştuğunda, piyasada "sürü etkisi" görünecektir. Yükseliş veya düşüş sürekli olacaktır, ki bu genellikle yükselişin tepeyi veya altını söylemediği zamandır. Bu nedenle, hisse senedi fiyatı bir kez düşüş eğilimi gösterdiğinde, sadece kısa ve asla uzun değildir.

2. Yükselen bir trendde, "kısa" değil, yalnızca cesurca uzun gidin

Kısa vadeli operasyon, hisse senedi fiyatı yükselme eğiliminde düşer.Yüksek trend çizgisini kırdığında, bir satış sinyalidir.Gerçek savaşta, hızlı çıkışa yol açan küçük dalgalanmalardan kaçınmak için, piyasayı terk etmek için yukarı trend çizgisinin *% altına ayarlanabilir. % Sadece bireyler tarafından kendi çalışma seviyelerine, tarzlarına, özelliklerine vb. Göre objektif olarak yapılabilir. Hisse senedi fiyatı yükselme eğilimine düştüğünde, yükselen trend çizgisini kırdığında, bu bir satış sinyali veya kısa bir sinyaldir.Hangi koşullar altında satılması veya kısaltılması gerektiğine gelince, bu gerçek çatışma anında aynı konudur ve burada çok fazla analiz yapmak anlamlı değildir. Kısacası, yükseliş trendi çizgisinin kullanımı, hatırlanması gereken bu iki önemli özelliğe sahiptir.

Hisse senedi fiyatı yükseliş eğilimi oluşturduktan sonra, hisse senedi fiyatı yükselme eğilim çizgisinin yakınına her ayarlandığında ve hemen yukarı hareket ettiğinde takip edilebilir.Tabii ki her seferinde bir fırsat değil.Bir satın alma işlemi yaparken piyasa ve diğer faktörlerin analizlerini birleştirmek gerekir. Bir şey daha, her fırsatı değerlendirmeye çalışmayın, elinizden geleni yapın ve kazanabileceğiniz parayı kazanın!

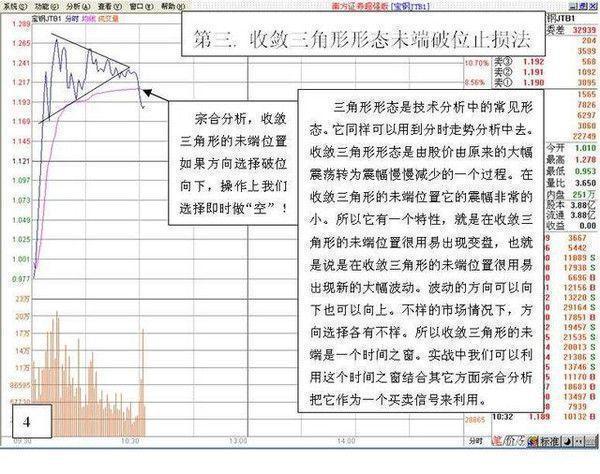

Üçüncüsü, yakınsak üçgen modelinin sonunda kaybı durdurma yöntemi

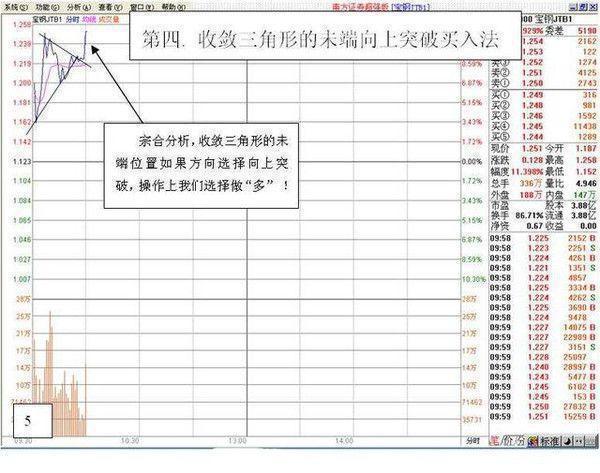

Dördüncüsü, yakınsak üçgenin sonu, satın alma yöntemini yukarı doğru kırar

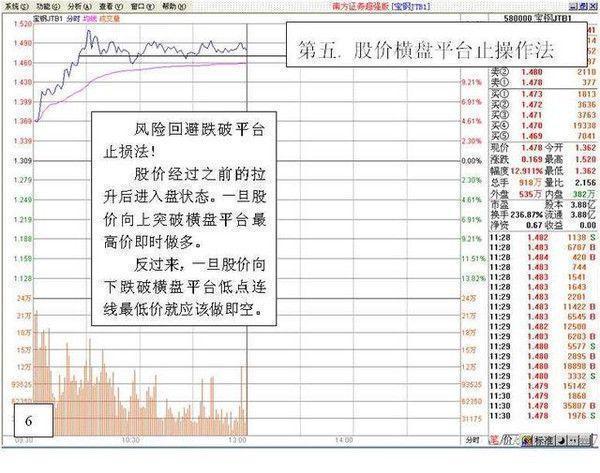

Beşincisi, hisse senedi fiyatının düz platformunun çalışma yöntemi

Yüksek satış yapın ve düşük T + 0 zaman paylaşımlı gösterge formülünü satın alın:

V1: = (C * 2 + H + L) / 4 * 10; V2: = EMA (V1,13) -EMA (V1,34); V3: = EMA (V2,5); V4: = 2 * ( V2-V3) * 5.5;

Ana para çekme: IF (V4

Ana ilerleme: IF (V4 > = 0, V4,0), COLORFF00FF;

V5: = (HHV (INDEXH, 8) -INDEXC) / (HHV (INDEXH, 8) -LLV (INDEXL, 8)) * 8;

V6: = EMA (3 * V5-2 * SMA (V5,18,1), 5);

V7: = (INDEXC-LLV (INDEXL, 8)) / (HHV (INDEXH, 8) -LLV (INDEXL, 8)) * 10;

V8: = (INDEXC * 2 + INDEXH + INDEXL) / 4; V9: = EMA (V8,13) -EMA (V8,34);

VA: = EMA (V9,3); VB: = (V9-VA) / 2;

Piyasa sermayesi girişi: IF (VB > = 0, VB, 0), RENKLİ;

Piyasadan para çekme: IF (VB

V11: = 3 * SMA ((C-LLV (L, 55)) / (HHV (H, 55) -LLV (L, 55)) * 100,5,1) -2 * SMA (SMA ((C- LLV (L, 55)) / (HHV (H, 55) -LLV (L, 55)) * 100,5,1), 3,1);

Trend çizgisi: EMA (V11,3);

V12: = (Trend çizgisi-REF (Trend çizgisi, 1)) / REF (Trend çizgisi, 1) * 100;

Nakit hazırlayın: STICKLINE (trend çizgisi

AA: = (Trend çizgisi

DRAWTEXT (AA, 20, 'hazırla'), COLORCC9900;

Hisse senedi satın alın: STICKLINE (trend çizgisi < = 13 VE V12 > 13,0,16,5,0), COLOR0099FF;

BB: = eğilim çizgisi < = 13 VE V12 > 13 VE FİLTRE ((Trend çizgisi < = 13 VE V12 > 13), 10);

DRAWTEXT (BB, 5, 'Satın Al'), COLORYELLOW;

Satış eşiği: STICKLINE (eğilim çizgisi > 90 AND trend çizgisi > REF (eğilim çizgisi, 1), 100, 95, 15, 1), COLORFFFF00;

Tepe boşluk: FİLTRE (eğilim çizgisi > 90 AND trend çizgisi

DRAWTEXT (üst boşluk, 90, 'üstten kaçış'), COLORYELLOW; CC: = (eğilim çizgisi > = 90 VE V12) VE FİLTRE ((Eğilim çizgisi > = 90 VE V12), 10);

STICKLINE (piyasa sermayesi girişi VE trend çizgisi < 13,0,30,10,0), COLORRED; STICKLINE (AND trend çizgisinden çekilen büyük piyasa fonları > 90,0,30,10,0), COLORGREEN;

STICKLINE (AND trend çizgisine giden ana güç < 13,0,40,10,0), COLORFF00FF; STICKLINE (ana kuvvet AND trend çizgisini geri çeker > 90,0,40,10,0), COLORBLUE;

Formül kodunu kopyalamak kaçınılmaz olarak bazı biçim hatalarına neden olacaktır. Bunu başarılı bir şekilde içe aktaramazsanız, benden kaynak kodunu almamı isteyebilirsiniz! Mevcut A-share aşama operasyon becerileri ve formül kodu hakkında daha fazla bilgi edinmek istiyorsanız, daha fazla piyasa görünümü için lütfen halka açık Yuesheng Stratejisini (yslc688) takip edin Operasyon ve stok teknik analiz yöntemleri öğrenmenizi bekliyor, düzenli bir kuru ürün tedariki!

(Yukarıdaki içerik sadece referans içindir ve operasyon tavsiyesi teşkil etmez. Bunu kendiniz yaparsanız, lütfen pozisyon kontrolüne dikkat edin ve riski size aittir.)

Sorumluluk Reddi: Bu içerik Yuesheng Raiders tarafından sağlanmaktadır ve Yatırım Ekspresinin yatırım görünümlerini onayladığı anlamına gelmez.

-

- Buffett nadiren konuşuyor: Hisse senedi satın almak için şimdi iyi bir zaman Gayrimenkul yatırımı nakit tutmak kadar iyi değildir.

-

- "İki kez skor" stratejisi: Bu, yükselen pazarın ikinci aşamasını yakalamak için bir stratejidir, daha doğru ve daha güvenlidir.

-

- Çin borsası: Ayda 3 yuan civarında 2000 lot düşük fiyatlı hisse senedi almaya devam edin, sadece alıp satıp para kazanmak için boğa piyasasının sonuna kadar mı tutacaksınız?

-

- Buffy'nin özellikleri Çin borsasını yıkıyor: Şimdi hisse senedi satın almak için iyi bir zaman. Hisse senetleri artık tarihin dibinde. Neden dipleri almaya cesaret etmiyorsun?

-

- Çin borsası: Satın aldığınız "çağrı açık artırmasının"% 7'den fazla olması ne anlama geliyor? 10 kez okudum, çok keskin ve kapsamlı

-

- Hisse senedi "kırılmadan tek pozitif" bir eğilim gösterdiğinde, stoğu sıkıca kapatın, hisse senedi fiyatı piyasa görünümünde yükselmeye başlayacaktır.

-

- Apple lüks mallar çağına veda ediyor: Çin'in talebi azalmadan kalıyor ve hizmet geliri büyümeyi destekliyor

-

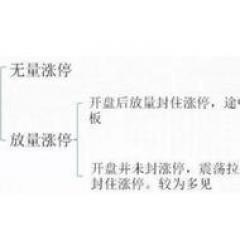

- Çin borsası: "sonsuz günlük limit" ve "yüksek hacim limiti" arasındaki farkı anladığınızda, başarıdan uzak değilsinizdir