Wall Street'in sağdıcıları açık bir şekilde şunları söyledi: Hisse senetlerine kararlılıkla uyulmalı, tüm perakende yatırımcılarına tavsiye 1000 defa okunmaya değer.

(Bu makale Yuesheng Yatırım Danışmanı (yslcw927) kamu hesabı tarafından düzenlenmiştir), yalnızca referans içindir ve operasyon tavsiyesi teşkil etmez. Kendiniz yaparsanız, pozisyon kontrolüne dikkat edin ve riski size aittir. )

Stoklar için demir kuralları:

1. Bir kişi bir menkul kıymet yatırımcısı olsun, gerekli temel nitelikler zeka, keskin düşünme veya hisse senedi, bilgi ve ileri eğitim çağı değil, "kayıpları durdurma cesareti ve kararlılık".

2. Borsada para kazanmak çok hızlıdır, ancak para kaybetmek de çok hızlıdır ve her para kaybettiğinizde, çoğunlukla para kazandığınızda ve kayıtsız hissettiğinizde olur. Bu nedenle, önce güvenlik, sonra para kazanmak. Frensiz yola çıkmayın ve "kaybı durdur" olmadan düzen yok. İşlem yapmadan önce çıkış noktasına karar verdiğinizden emin olun.

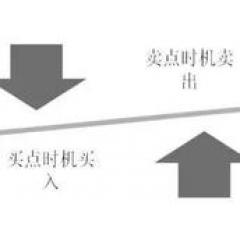

3. Borsa, fırsatlarla ve tuzaklarla dolu bir yerdir Her türlü ayartmaya kararlılıkla direnmeliyiz. Sadece "bazı fırsatları bırakarak" bazı fırsatları yakalayabiliriz. Karı en üst düzeye çıkarmaya odaklanırsanız, zararları en üst düzeye çıkarırsınız.

4. Borsa değer yaratmaz Servetimizin değer kazanması karşı tarafın hatalarından kaynaklanır. Farklı hisse senetleri veya aynı hisse senedi, "bir satış sinyali belirdiği anda" farklı aşamalarda aynı beklentilere sahip olamaz. Parayı doğru kazansanız da kazanmasanız da, para kazanmak için doğru yapın. Başarılı bir satış olmazsa, tüm karlar kağıt üzerindedir.

5. Herkesin "korku" ve "açgözlülük" psikolojisi vardır ve asıl güç, saldırmak için bu iki ölü noktayı bulmaya odaklanır. Perakende yatırımcılar bu sorunu yaşadıklarını kabul etmezler. Ana gücün iddialı hedefleri vardır ve akıllıca ve aptal görünür; perakende yatırımcılar zekidir, ancak çoğu zaman akıllıdırlar.

6. Tutum stratejiden daha önemlidir, strateji teknolojiden daha önemlidir ve teknoloji şanstan daha önemlidir, ancak hiçbir zaman önemli olmayan bir şey vardır, yani "haber". Her yerde haberleri sorgulamak ve stok seçiminde kulaktan dolma söylentileri kullanmak, ana güç kaçtığında en kolay kurbandır. "Kamuoyunun ilgilendiği hisse senetlerinden vazgeçseniz iyi olur."

7. Piyasanın gerçek trendi çoğu insanın beklentilerini aşıyor. "Piyasanın üstünü ve altını akıllıca tahmin etmek aptalca." Alıntılar umutsuzluk içinde doğar, tereddütle gelişir (sapma) ve delilikle biter. Politika düzenlemesi ve haber söylentileri, sadece operasyon hızını geciktirebilir, ancak kaçınılmaz eğilimini değiştiremez.

8. Borsada riskler var ama risklerden korkmamalıyız. Bunun yerine, büyük risklerden kaçınmak için riskleri anlamalı, riskleri anlamalı, risklere karşı tetikte olmalı, "riskleri yönetmeli" ve "riskleri kontrol etmeliyiz" - borsadaki en büyük risk bize riskleri kontrol etme (doğru hatalar) fırsatı vermiyor. Bu nedenle, başarılı bir şekilde satış yaptığımız her seferde (ister kâr durdurma ister zarar durdurma olsun), bu fırsata teşekkür etmeliyiz.

RSI göstergesinin bileşimi

RSI, gelecekteki piyasa eğilimi hakkında bir yargıya varmak için, ortalama kapanış artışını ve belirli bir süre boyunca ortalama kapanış düşüşünü karşılaştırarak piyasanın uzun ve kısa güçlerini analiz eder.

Hesaplama yöntemi

N gün RS = ×% 100

Formülde, A - N gün cinsinden kapanış kazançlarının toplamı

B-N gün içindeki kapanış zararlarının toplamı (pozitif bir değer alın)

N gün RSI = 100-100 / (1 + RS)

Örneğin: 10 gün içinde RSI'yı hesaplayın, eğer A-10 gün içinde, 4 gün yükseliş varsa ve kazançların toplamı 200, B ise - 10 gün içinde, 6 günlük artış var ve kayıpların toplamı 400.

Sonra 10 günlük RS = (200 ÷ 400) ×% 100 =% 50

10 günlük RSI = 100-100 / (1 +% 50) = 33,3

RSI göstergesinin uygulama kuralları

1. RSI değeri her zaman (0-100) arasındadır, (20-80) değerini aşarsa, aşırı satılır, aşırı alınır ve aşırı satılır

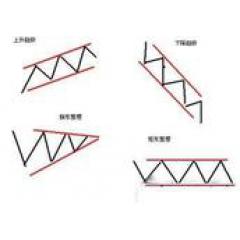

2. RSI grafiği baş ve omuzlar, çift üstler, çift dipler, üçgenler, bayraklar, büyütmeler, destek çizgileri, direnç çizgileri vb. Oluşturabiliyorsa, hisse senedi fiyat grafikleri ile aynı şekilde de kullanılabilir.

RSI göstergesi gerçek savaş noktaları

1. Farklı hisse senetlerinin güçlü ve zayıf yönlerini tanımlamak için farklı kriterleri vardır. Örneğin, bazı hisse senetleri RSI 85 civarına ulaştığında aşırı alım olarak kabul edilir ve RSI 75 civarına ulaştığında bazıları aşırı satın alınır. Bu sorunu çözmek için, tartmak için bu hisse senedinin tarihsel RSI'sına bakmanız gerekir.

2. RSI döngüsü, piyasa eğilimini tam olarak anlamak için farklı durumlara göre ayarlanabilir.

3. RSI > Saat 80, yüksek konumu aydınlatın; 80 > RSI > 50 yaşında, Masukura trendden yararlanıyor; 50 yaşında > RSI > Saat 20'de, aydınlatın ve satış yapın; RSI < Saat 20'de orta derecede egzersiz yapın.

4. RSI trendi, çift dip, çift tepe vb. Gibi bir dizi model oluşturduğunda, bireysel hisse senetleri bu ticaret yöntemlerine göre alınıp satılabilir.

İleri Teknolojiye Üç Adım

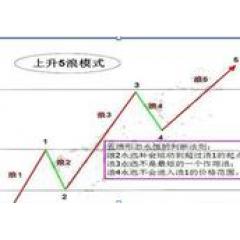

Acemi biri için, borsa ormanında nasıl hayatta kalınır? Değişken bir piyasada kar etmek için, teknik analiz denilen bazı temel araçlara sahip olmalısınız. Sonra, çeşitli teknik analiz yöntemlerinde hangisi Nasıl devam edilir?

(1) Hacim ve fiyatın hareketli ortalamasının yönü öncelikle anlaşılmalıdır Hareketli ortalama, hisse senedi fiyatının yönüdür.Genel yönü ve genel kalıbı yanlış değerlendirmemek ilk önceliktir.Uzun-kısa yönü ayırt edebilir ve kutunun konsolide edilip edilmeyeceğini belirleyebilir. Pazara girmek için en temel hayatta kalma içgüdüsüne sahip olmalısınız. Yolculuk sırasında hiçbir yön pusulanın olmadığı gibi değildir.Haritasız sürerek hedefe ulaşmak zordur.

(2) Bakış ve araştırmaların işaretçiler ve kalıplarıyla işbirliği yaparak, hareketli ortalamaların eksikliklerini telafi etmek için işaretçileri kullanabilirsiniz. Sapmaları kullanmanın yanı sıra, içeri ve dışarı düşürmek için işaretçilerin dönüm noktalarını da kullanabilirsiniz. Hacmi, fiyatı, hareketli ortalamayı, işaretçiyi ve modeli iyi eşleştirebildiğinizde, yüksek kârlı bir duruma girersiniz, söylemeye gerek yok.

(3) Yukarıdaki durumu başardıktan sonra, kısa vadeli becerileri geliştirebilir ve ek karlar elde etmek için son derece kısa vadeli karşı eğilim operasyonuna girebilirsiniz.

Bu üç adım ileri düzey bir işlemdir ve geri alınamaz. Önce kararlılık, sonra doğruluk ve son olarak da acımasız olun. Bu üç adım, bir veya iki gün veya bir veya iki aylık sıkı bir çalışma ile başarılamaz, ancak ancak uzun ve sürekli denemelerden sonra derinlemesine anlaşılabilir.

Baştan başlayan ve işaretçilerle giren, ancak erken mezun olan ve pazara katkıda bulunan birçok insan görüyorum ki bu gerçekten üzücü. Önce hareketli ortalamanın yönüne alışın ve ardından işaretçi ile kademeli olarak işbirliği yapın, ardından trenddeki dönüm noktasını yakalayabilir ve dönüş noktasını kavrarken eğilimi ihlal etmeyebilirsiniz, böylece trend ve dönüm noktası doğru yoldur.

"Hareketli ortalama çok iyi bir eğilim göstergesidir. Uzun vadeli eğilimi ve kısa vadeli yönü görebilmek için parametreleri uzun ve kısa olarak ayarlamak en iyisidir. Aynen bunun gibi kaç parametre ayarlamanız gerektiğine gelince."

"Tip kabaca üç türe ayrılabilir: alt tip, kafa tipi ve bitirme tipi. Tip çok önemlidir, ancak kimse yolculuk sırasında hangi tipin yapılacağını bilmiyor. Örneğin, İngilizce V N kelimesini yazmak A W ? Bileşik tip? Şu anda ne tür bir tür yaptığınızı biliyor musunuz? Hareket halindeyken onu göremiyor ya da tahmin edemiyorsunuz.Ama geriye dönüp bakıldığında şu ortaya çıkıyor ..., tip böyle, insanları öldürecek. Tarza bilgi olarak bakın, fazla ısrarcı olmayın. "

Yukarıdaki makaleyi beğendiyseniz ve daha fazla borsa yatırım deneyimi ve becerisi öğrenmek istiyorsanız, kamu hesabı Yuesheng Investment Advisor'ı (yslcw927) takip edin, çok fazla kuru ürün var!

Sorumluluk Reddi: Bu içerik Yuesheng Yatırım Danışmanı tarafından sağlanmaktadır ve Yatırım Ekspresinin yatırım görünümlerini onayladığı anlamına gelmez

-

- 3 milyon denemeyi asla kaçırmadım! Hisse fiyatı ertesi gün limite yükseldiğinde, on bin hisse senedinin özü olan "zaman paylaşım tablosu" bu özelliğe önceden sahip olmalıdır.

-

- A-hisse piyasasında oynama formülü: Bu çizgiyi açın, geri adım atın ve kararlı bir şekilde satın alın.Formülü tekrar tekrar hatırlayın ve hisse senedi tüccarı olabilirsiniz.

-

- 10 yıl içinde kaç ev terk edilecek? Elinizdeki iki süiti satmak ister misiniz? Uzmanın cevabına bakın

-

- 10 yıl sonra kişi başına düşen yaşam alanı nedir? 300.000 üç ev alabilir mi? Uzmanların görüşlerine bakın

-

- Haziran ayı sonlarında, emlak piyasasında "rüzgar gülü" olarak adlandırılabilecek iki haber ortaya çıktı ve alıcılar kendilerini rahat hissediyor

-

- Bin yıl bekleyin! Tahtada bir "bomba çukuru" olduğunda, hisse senedi fiyatı ocaktan hızla yükselecek ve muhteşem bir piyasa dalgası başlayacak.